بيان التدفق النقدي: ماذا ولماذا وكيف

نشرت: 2021-11-03النقد هو شريان الحياة لكل عمل - خاصة الأعمال التجارية الصغيرة والجديدة.

في حين أن هناك العديد من العوائق أمام الشركات الصغيرة ، فإن التدفق النقدي المحدود أو غير المتسق يعد من أعلى المعدلات. أظهرت دراسة أجراها بنك الولايات المتحدة أن 82٪ من الشركات الصغيرة تفشل بسبب مشاكل التدفق النقدي.

بمعنى آخر ، بدون نقود ، لا يوجد عمل . هذا هو السبب في أن فهم التدفق النقدي وإدارته هو شرط أساسي للنجاح.

للحصول على فهم للأموال الواردة إلى عملك والخروج منه ، فأنت بحاجة إلى بيان التدفق النقدي. إذا كنت تواجه صعوبة في التعامل مع البيانات المالية ، فلا داعي للقلق - فسنساعدك في تجميع بيان التدفق النقدي معًا.

ما هو بيان التدفق النقدي؟

بيان التدفق النقدي (CFS) هو بيان مالي يلخص التدفقات الداخلة والخارجة من المعاملات النقدية خلال فترة معينة.

الغرض من بيان التدفق النقدي هو تسجيل مبلغ النقد والنقد المعادل الذي يدخل الشركة ويغادرها. نتيجة لذلك ، تحصل الشركات على صورة مفصلة للوضع النقدي ، وهو أمر ضروري للصحة المالية للشركة.

تقع العديد من الشركات الصغيرة في فخ التركيز المفرط على الربح / الخسارة وتجاهل التدفق النقدي. لذلك ينتهي بهم الأمر بنفاد نقودهم دون معرفة كيف حدث ذلك. سيسمح لك الحصول على نظرة عامة واضحة على التدفق النقدي الخاص بك بفهم مصدر الأموال وكيف يتم إنفاقها. في النهاية ، سيساعدك هذا على اتخاذ قرارات عمل أكثر استنارة.

العناصر الرئيسية لبيان التدفق النقدي

يتضمن بيان التدفق النقدي عادةً ثلاثة مكونات رئيسية:

- أنشطة التشغيل

- نشاطات إستثمارية

- أنشطة التمويل

التدفقات النقدية من الأنشطة التشغيلية

تشمل الأنشطة التشغيلية لبيان التدفقات النقدية الأنشطة المتعلقة بالأعمال الأساسية. بمعنى آخر ، يقيس هذا القسم التدفق النقدي من توفير الشركة للمنتجات أو الخدمات. تتضمن بعض الأمثلة على الأنشطة التشغيلية مبيعات السلع والخدمات ، ومدفوعات الرواتب ، ومدفوعات الإيجار ، ومدفوعات ضريبة الدخل.

التدفق النقدي من الأنشطة الاستثمارية

تشمل أنشطة الاستثمار التدفقات النقدية من الاستحواذ على الأصول طويلة الأجل والتخلص منها والاستثمارات الأخرى غير المدرجة في معادلات النقدية. تمثل هذه استثمارات طويلة الأجل في نمو الشركة. على سبيل المثال ، شراء أو بيع الممتلكات المادية ، مثل العقارات أو المركبات ، والممتلكات غير المادية ، مثل براءات الاختراع.

التدفق النقدي من الأنشطة التمويلية

عادةً ما تمثل التدفقات النقدية المتعلقة بالأنشطة التمويلية النقد من المستثمرين أو البنوك ، وإصدار الأسهم وإعادة شرائها ، بالإضافة إلى مدفوعات الأرباح. لذا ، سواء كنت تحصل على قرض ، أو تدفع فائدة لخدمة الدين ، أو توزع أرباحًا ، فإن كل هذه المعاملات تندرج تحت قسم الأنشطة التمويلية في بيان التدفق النقدي.

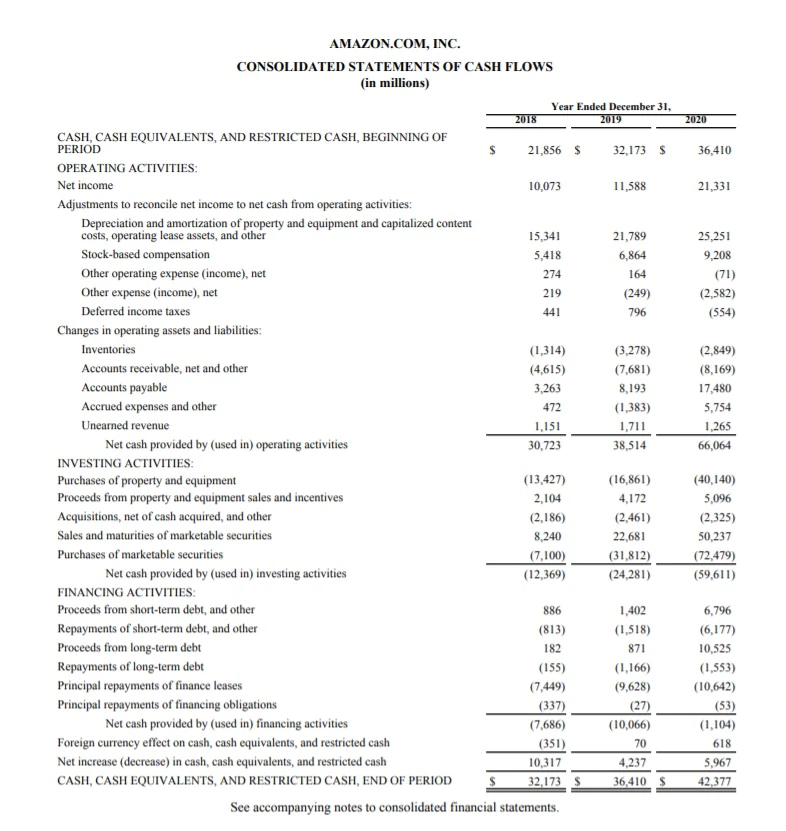

فيما يلي مثال على بيان التدفقات النقدية لشركة Amazon من تقريرها السنوي لعام 2020 . يمكنك مشاهدة الأقسام الرئيسية الثلاثة: أنشطة التشغيل وأنشطة الاستثمار وأنشطة التمويل.

يبدأ بيان التدفق النقدي بالنقد في الصندوق وصافي الدخل. بعد حساب التدفقات النقدية الداخلة والخارجة من الأنشطة التشغيلية ، سجلت أمازون 66.06 مليار دولار نقدًا من التشغيل.

بلغت الأنشطة الاستثمارية - 59.61 مليار دولار ، ويرجع ذلك أساسًا إلى شراء الممتلكات والمعدات ، فضلاً عن الأوراق المالية القابلة للتداول. أنشطة التمويل - 1.1 مليار دولار.

في نهاية عام 2020 ، كان لدى أمازون 42.37 مليار دولار نقدًا.

مصدر الصورة: أمازون

الفرق بين التدفق النقدي والقوائم المالية الأخرى

البيانات المالية هي تقارير تلخص الأداء المالي لعملك. بيان التدفق النقدي هو أحد الأنواع الرئيسية الثلاثة للبيانات المالية ، إلى جانب الميزانية العمومية وبيان الدخل .

باختصار ، يقيس بيان الدخل الإيرادات والمصروفات والربحية. من ناحية أخرى ، تظهر الميزانية العمومية الأصول والخصوم وحقوق المساهمين. وأخيرًا ، يسجل بيان التدفق النقدي الزيادات والنقصان في النقد.

جميع البيانات المالية الثلاثة مختلفة ، لكنها مرتبطة ببعضها البعض بشكل معقد. يغذي صافي الدخل من بيان الدخل الأرباح المحتجزة في الميزانية العمومية ، وهو نقطة البداية في بيان التدفق النقدي.

فيما يلي مقارنة بين البيانات المالية الثلاثة:

| قوائم الدخل | ورقة التوازن | نقد متدفق | |

| زمن | فترة من الزمن | نقطة زمنية | فترة من الزمن |

| هدف | الربحية | المركز المالي | الحركات النقدية |

| الإجراءات | الإيرادات والمصروفات والربحية | الأصول والخصوم وحقوق المساهمين | الزيادة والنقصان في النقد |

| نقطة البداية | إيرادات | الرصيد النقدي | صافي الدخل |

| نقطة النهاية | صافي الدخل | الأرباح المحتجزة | الرصيد النقدي |

المصدر: معهد تمويل الشركات

الآن وقد غطينا أساسيات بيان التدفق النقدي ، فلنلقِ نظرة على طريقتين للحساب: الطريقة المباشرة والطريقة غير المباشرة.

طرق حساب التدفق النقدي

تشمل الطريقة المباشرة جميع التدفقات النقدية الداخلة والخارجة من الأنشطة التشغيلية. تعتمد هذه الطريقة على نموذج المحاسبة على أساس النقد الذي يعترف بالإيرادات عند استلام النقد والمصروفات عند دفعها. الطريقة المباشرة واضحة ومباشرة ، ولكنها تتطلب تتبع كل معاملة نقدية ، لذلك قد تتطلب المزيد من الجهد.

يتطلب تحليل بيان التدفق النقدي فهم السياق حتى تتمكن من اتخاذ قرارات مستنيرة بناءً على الأرقام التي تراها. في أي مرحلة يتم العمل؟ هل هي شركة ناشئة أم مؤسسة ناضجة؟ أهم شيء يجب تذكره هو أن بيان التدفق النقدي لا يعكس ربحية عملك بل يعكس التدفقات النقدية الداخلة والخارجة.

الايجابيات:

- شفاف

- سهل الفهم

- يستخدم أرقام الوقت الحقيقي

سلبيات:

- يستغرق المزيد من الوقت والجهد

- يمكن أن يكون مشكلة للشركات التي تستخدم المحاسبة على أساس الاستحقاق

- لا تزال الشركات التي تستخدم الطريقة المباشرة بحاجة إلى الإفصاح عن تسوية صافي الدخل للتدفقات النقدية من الأنشطة التشغيلية

الطريقة غير المباشرة تحسب التدفق النقدي عن طريق تعديل صافي الدخل مع الفروق من المعاملات غير النقدية. هذه الطريقة مناسبة بشكل خاص للشركات التي تستخدم المحاسبة على أساس الاستحقاق ، حيث يتم تسجيل الإيرادات عند اكتسابها وليس عند استلامها. عند استخدام الطريقة غير المباشرة ، تبدأ بصافي الدخل من بيان الدخل وتقوم بإجراء تعديلات للتراجع عن تأثير المستحقات التي تم إجراؤها خلال الفترة.

الايجابيات:

- سهل التحضير

- يسمح للمطابقة بين اثنين من البيانات المالية الأخرى - بيان الدخل والميزانية العمومية

- يكشف عن المعاملات غير النقدية

سلبيات:

- انعدام الشفافية

بغض النظر عن الطريقة التي تختارها ، فإنها ستؤثر فقط على قسم أنشطة التشغيل. القسمان الآخران - النقد من أنشطة الاستثمار والتمويل - يظلان كما هو.

في هذا المثال ، يمكنك أن ترى أن الطريقة غير المباشرة تستخدم صافي الدخل كأساس وتضيف نفقات غير نقدية مثل الاستهلاك والإطفاء. من ناحية أخرى ، تأخذ الطريقة المباشرة جميع التحصيلات النقدية من الأنشطة التشغيلية وتطرح المدفوعات النقدية من الأنشطة التشغيلية ، مثل المدفوعات للموردين والأجور.

طريقة غير مباشرة | طريقة مباشرة | ||

صافي الدخل | 400 دولار | التحصيلات من العملاء | 1000 دولار |

التعديلات | الخصومات | ||

الاستهلاك | $100 دولار | المدفوعات للموردين | (200 دولار) |

الإطفاء | $100 دولار | أجور | (200 دولار) |

صافي النقد من الأنشطة التشغيلية | 600 دولار | صافي النقد من الأنشطة التشغيلية | 600 دولار |

كيف تقرأ بيان التدفق النقدي

الهدف من بيان التدفق النقدي هو إظهار مقدار النقد المتولد والمنفق خلال فترة زمنية محددة ، ويساعد الشركات على تحليل السيولة والملاءة طويلة الأجل.

عندما تلخص جميع المعاملات النقدية ، يمكنك الحصول على تدفق نقدي موجب أو سلبي.

يعني التدفق النقدي الإيجابي أن لديك أموالاً تأتي أكثر من الخارج. هذا يفتح فرصًا كبيرة لإعادة استثمار الأموال الزائدة في نمو الأعمال. ومع ذلك ، لا يعني التدفق النقدي الإيجابي بالضرورة أن عملك مربح. هناك حالات يكون فيها صافي دخل الشركة سلبيًا ، لكن لديها تدفق نقدي إيجابي بسبب النقد الناتج من الاقتراض.

يشير التدفق النقدي السلبي إلى أنك أنفقت نقودًا أكثر مما أنفقته خلال فترة زمنية محددة. هل هذه اشارة سيئة؟ الجواب المختصر: هذا يعتمد. التدفق النقدي السلبي ليس بالضرورة أمرًا سيئًا - خاصةً إذا كان ناتجًا عن الاستثمار في النمو المستقبلي. ومع ذلك ، إذا كان لديك تدفق نقدي سلبي في أكثر من فترة واحدة ، فيجب أن تعتبره علامة حمراء. يمكن أن يشير إلى أن الصحة المالية لعملك قد تكون في خطر.

ينطبق هذا بشكل خاص على الشركات الناشئة الممولة من VC ، حيث يُعرف التدفق النقدي السلبي أيضًا باسم معدل الاحتراق. هذا هو المعدل الذي تنفق به الشركة الجديدة رأس مالها الاستثماري لتمويل النفقات قبل توليد تدفق نقدي إيجابي من عملياتها. يساعد معدل الحرق في إظهار المدة التي يمكنك خلالها متابعة نشاطك مع النفقات العامة الحالية وتدفق الإيرادات. معدل الاحتراق المرتفع ليس من غير المألوف بالنسبة للشركات الناشئة سريعة النمو ، حيث يمكن أن تساعدهم في اكتساب حصة في السوق ، وكسب العملاء ، وتحقيق أرباح أعلى على المدى الطويل.

مثال على بيان التدفق النقدي (+ نموذج)

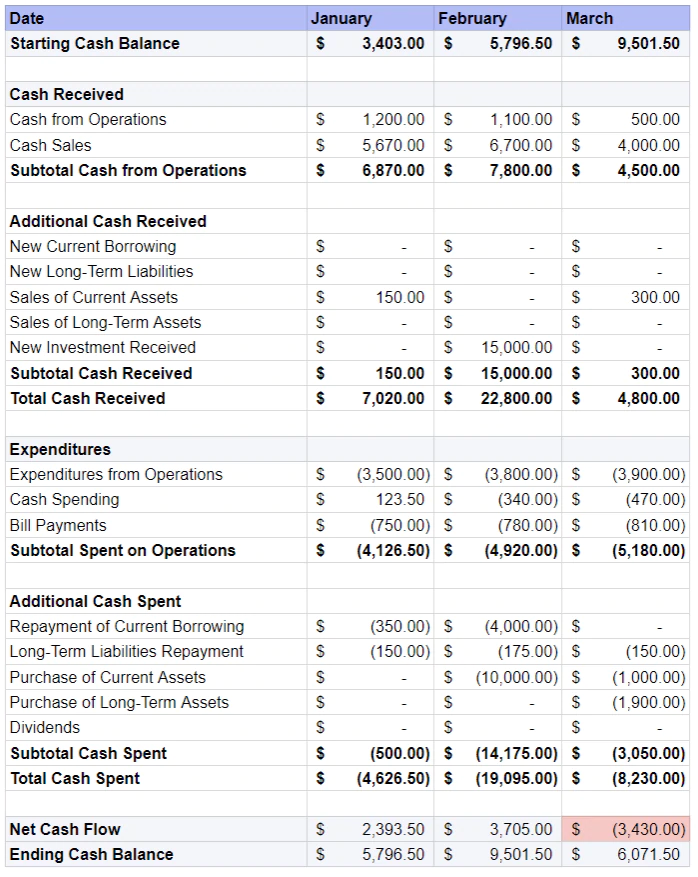

الان حان دورك. إليك نموذج تدفق نقدي مجاني يمكنك تخصيصه ليناسب احتياجاتك.

الخطوة الأولى هي ملء الرصيد النقدي الأولي. ثم تابع بإضافة النقد من العمليات والنقد الإضافي المستلم من أنشطة مثل مبيعات الأصول الحالية ، والاستثمار الجديد المستلم ، إلخ.

تتمثل الخطوة التالية في طرح النفقات من العمليات والنقد الإضافي المصروف ، مثل سداد الاقتراض الحالي ، وسداد الالتزامات طويلة الأجل ، وما إلى ذلك.

بعد حساب التدفق النقدي الصافي ، أضف الرصيد النقدي الأولي ، وستحصل على الرصيد النقدي النهائي للفترة.

مصدر الصورة: Shopify

مصدر الصورة: Shopify

يمكنك أيضًا استخدام حاسبة التدفق النقدي الخاصة بـ Shopify لحساب التدفق النقدي بسهولة وإعطاء عملك فحصًا ماليًا صحيًا في أقل من خمس دقائق.