FinTech مقابل TechFin: أين يتجه الاقتصاد المالي العالمي؟

نشرت: 2019-04-22هناك فرصتان كبيرتان في الصناعة المالية المستقبلية. الأول هو الخدمات المصرفية عبر الإنترنت ، حيث تتصل جميع المؤسسات المالية بالإنترنت ؛ والآخر هو التمويل عبر الإنترنت ، والذي يقوده أطراف خارجية بحتة ". - جاك ما

يواجه الاقتصاد المالي والمصرفي في جميع أنحاء العالم مستوى جديدًا من تدفق التغييرات في طريقه منذ السنوات العديدة الماضية. والتغييرات لا تظهر بأي حال من الأحوال صورة للتوقف - لا تعطي استراحة للقطاع المالي ليصمد ويتفاعل.

أولاً من النظام المصرفي التقليدي إلى النظام الرقمي ثم من العملة الورقية إلى العملة الرقمية ، والآن بينما كان عالم التمويل لا يزال معتادًا على كل هذه الحداثة ، دخل اتجاه جديد إلى المجال ، مقدمًا نفسه على أنه النظام المالي والمصرفي المستقبلي .

هذا الاتجاه الأخير في التكنولوجيا المصرفية التي ستدخل قريبًا في العالم هو TechFin. ولكن ما هو TechFin؟ وما الأثر الذي قد يحمله؟

هذا الاتجاه الأخير في التكنولوجيا المصرفية التي ستدخل قريبًا في العالم هو TechFin. ولكن ما هو TechFin ؟ وما الأثر الذي قد يحمله؟

بينما تشبه إلى حد كبير المفهوم الذي رأيناه بالفعل واستعدنا له ، FinTech ، فإن الفكرة في حد ذاتها مختلفة تمامًا. هناك شيء يتسبب الآن ببطء في زيادة استفسارات محركات البحث والاستفسارات التي تتلقاها وكالات تطوير البرامج المالية: FinTech vs TechFin: هل هناك فرق؟ وإذا كان هناك ، فأين يكمن مستقبل التمويل والبنوك بين TechFin و FinTech؟

دعونا نحاول إلقاء نظرة على إجابة كلاهما في هذه المقالة.

بدأت بداية تطوير البرمجيات المالية الحديثة منذ ما يقرب من 10 سنوات خلال الأزمة المالية العالمية ، والتي أقنعت أصحاب المناصب أنهم يقاتلون من أجل البقاء. لقد وفر هذا مساحة كبيرة للمبتكرين لبناء الأعمال ، وكان هذا عندما بدأت سكوير ، والتي كانت لحظة حاسمة.

ومع استقرار الاقتصاد ، ازداد عدد اللاعبين الذين دخلوا بدعم من شركات تطوير التطبيقات المالية لإبعاد بعض الأعمال المصرفية عن البنوك. منذ Square و PayPal ، لم تشهد الابتكارات في صناعة التمويل توقف. واحدًا تلو الآخر ، استمرت العروض الجديدة في الظهور في المجال ، ووعدت بوضع معايير جديدة في تجربة المستخدم.

وقد وصلت الحركة التي بدأت في ذلك الوقت اليوم إلى نقطة كان من الصعب تخيلها منذ سنوات - المرحلة التي تندمج فيها التكنولوجيا والتمويل.

في حين أن FinTech قد أنشأت بالفعل موقعًا محوريًا في حياة المستخدمين ، فإن TechFin - المعروفة أيضًا باسم الحركة - هي شيء سيحدث تحولًا هائلاً ليس فقط في استخدام المؤسسات المالية ولكن أيضًا في سبب وجودها .

قبل أن ننتقل إلى مراحل كيفية ظهور FinTech وأين يتجه مستقبل FinTech - TechFin ، دعني أجيب على السؤال الصارخ أولاً - FinTech vs TechFin : ما هو الفرق. بالنسبة للمقال ، سيتم تشريح الآخر فقط بمزيد من التفصيل من هنا فصاعدًا.

الفرق بين FinTech و TechFin

ببساطة ، FinTech هو المفهوم الذي تبدأ فيه صناعة التمويل في استخدام التكنولوجيا لتقديم تجربة أفضل للعملاء. حلول TechFin هي المكان الذي يدخل فيه مجال التكنولوجيا إلى القطاع المالي لتغيير كيفية تفاعل المستخدمين مع الصناعة.

تشمل أمثلة مؤسسات TechFin Google و Amazon و Facebook و Apple (GAFA) في الولايات المتحدة و Baidu و Alibaba & Tencent (BAT) في الصين.

الآن وبعد أن نظرنا إلى ما يميز المفهومين معًا ، فلنتحدث عن المراحل المختلفة التي شهدها قطاع التمويل وحدد المساحة التي دخلت فيها TechFin.

تطور التمويل والتكنولوجيا

المعدل الذي تتطور به صناعة التمويل والتكنولوجيا هو المعدل الذي يحدث من نواح كثيرة تحولًا صارخًا في المجال. ما كان عليه التمويل قبل عقود ليس ما هو عليه الآن ولن يكون كما هو في العقد المقبل. دعونا نتتبع خطوات حركة الانسجام بين التمويل والتكنولوجيا.

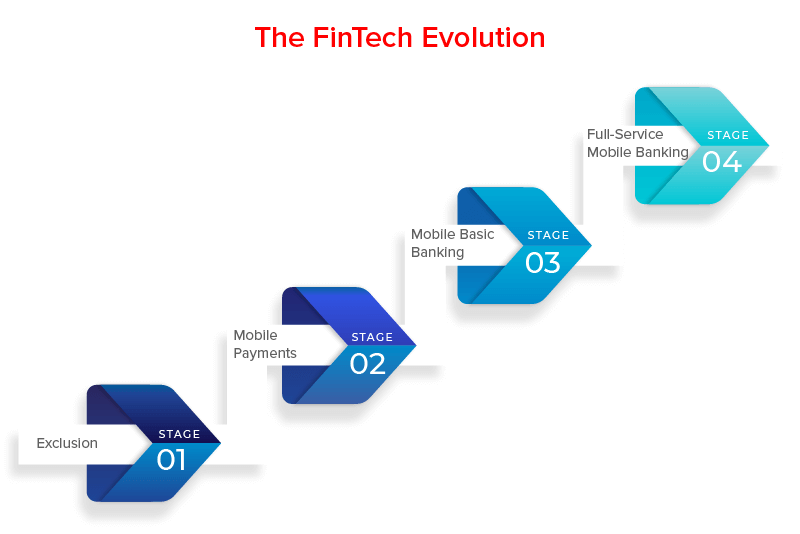

المرحلة 1: الاستبعاد

كانت الخطوة الأولى في تطور التكنولوجيا المالية أو التكنولوجيا هي العصر الذي لم تكن فيه التكنولوجيا موجودة في الصورة. كان على المستهلكين الماليين الانتظار في طوابير طويلة في البنوك لأداء أي وجميع أنواع الأعمال المتعلقة بالمال.

المرحلة الثانية: المدفوعات عبر الهاتف المتحرك

كانت المرحلة التالية عندما كانت المدفوعات - جاء جزء صغير من القطاع المصرفي على الخدمات المصرفية عبر الهاتف المحمول. كان المستخدمون الذين يقفون الآن في طوابير يسددون الفواتير والكهرباء والمياه على الهاتف المحمول من خلال التطبيقات التي تأتي بشكل رئيسي من المؤسسات غير المصرفية.

المرحلة 3: الخدمات المصرفية الأساسية عبر الهاتف المحمول - الآن

نظرًا للسهولة التي كانت توفرها هذه الثورة الرقمية في التمويل للملايين من قاعدة مستخدميها ، دخل عدد من المؤسسات المصرفية أيضًا إلى الفضاء من خلال تطوير تطبيق مالي لبنكهم.

وفي الوقت نفسه ، وسعت شركات التكنولوجيا غير المصرفية أيضًا عروضها ودخلت خدمات مثل الإقراض والتسهيلات الائتمانية وما إلى ذلك. هذه المرحلة ، هنا بالضبط حيث دخلت الصناعة المالية في منافسة مع شركات التكنولوجيا لتبرز كأفضل مزود خدمة - المرحلة التي عُرفت في عالم تطوير تطبيقات التكنولوجيا المالية باسم الخدمات المصرفية عبر الإنترنت .

المرحلة 4: الخدمات المصرفية عبر الهاتف المتحرك كاملة الخدمات - مستقبل التكنولوجيا المصرفية 2020

المرحلة التي يتجه فيها مزيج التمويل والتكنولوجيا إلى المرحلة التالية ، هي المرحلة التي تصبح فيها المنافسة التي بدأت في المرحلة الرابعة صعبة للغاية. حان الوقت للانتقال من FinTech إلى TechFin. ستعمل الشركات القائمة على التكنولوجيا والتي دخلت في الخدمات المصرفية فقط على تعزيز وجودها وستبدأ المؤسسات المالية في إشراك التكنولوجيا على مستوى أعلى في عملياتها.

نظرًا لأننا نظرنا في كليهما - ما يميز FinTech عن TechFin وتطور التمويل ، فقد حان الوقت لإعطاء حصة متعمقة من الاهتمام لما هو TechFin وما هي فوائد TechFin ، في نظرة مستقبلية على الأساس الذي تعمل عليه. وأين يكمن مستقبل صناعة الخدمات المالية .

أساس النظام البيئي TechFin

A. قاعدة العملاء التي على استعداد للتجربة

أكبر ميزة تعمل لصالح TechFin هي حقيقة أن قاعدة المستخدمين التي تستطيع شركة التكنولوجيا جذبها. رقم يكون دائمًا تقريبًا أكبر بكثير من عدد المستخدمين الذين تستطيع شركة التمويل اكتسابهم.

أحد الأسباب التي تجعل الشركات التقنية قادرة على جذب المزيد من المستخدمين من خلال جهود تطوير تطبيقاتها المالية هو أيضًا بسبب صورة العقل الباطن. عندما يستخدم شخص ما تطبيقًا مصرفيًا ، يكون هناك خوف غير واعي من حدوث خطأ ما ، في حين أن الأمر نفسه لا يكون موجودًا عندما يأتي التطبيق الذي يقدم نفس الخدمة من شركة أم غير مصرفية.

أخيرًا ، تعد قاعدة المستهلكين الموجودة في حالة تطبيقات TechFin أكثر تنوعًا مقارنة بمجموعة مستخدمي FinTech المقيدة.

أخيرًا ، تعد قاعدة المستهلكين الموجودة في حالة تطبيقات TechFin أكثر تنوعًا مقارنةً بمجموعة مستخدمي FinTech المقيدة.

ب . بنية تحتية تقنية قوية

إن السبب الذي يجعل الشركات التكنولوجية لها اليد العليا عندما يتعلق الأمر بالتباهي بتميزها في البنية التحتية واضح للغاية. عندما تدخل شركة تكنولوجيا في مجال التمويل ، فإنها تكون مدرعة بالفعل للتعامل مع تدفق المستخدمين بالملايين في الوقت الفعلي.

بعد كل شيء ، حتى في سباق الظهور كقادة في نهاية المطاف لقطاع التمويل ، تستعين شركات التمويل بالشركات التقنية للمساعدة في تطوير بنيتها التحتية. هذه الشراكة هي عامل تمكين رئيسي لمستقبل الصناعة المالية.

ج. آليات أفضل لإدارة البيانات

إن الدورة الكاملة المتعلقة بالبيانات في حالة شركات TechFin أفضل بكثير من تلك الخاصة بوكالات FinTech. يمكن رؤية الاختلاف في مدى جودة تدفق البيانات في TechFin مقابل FinTech في الحقيقة البسيطة وهي كيف يشعر المستخدمون براحة أكبر عند مشاركة بياناتهم مع الشركات التكنولوجية مقارنة بالشركات المالية.

بينما من ناحية ، فإن أحد أكبر تحديات تطوير البرامج المصرفية هو الحصول على بيانات عالية الجودة من المستخدمين ، من ناحية أخرى ، يتعين على الشركات التكنولوجية ، من ناحية أخرى ، ببساطة إعطاء المستخدمين نموذجًا وإرساله بأنفسهم مرة أخرى ، كل مملوء.

بالإضافة إلى ذلك ، فإن النظام والخوارزميات اللازمة لإدارة البيانات هي في حد ذاتها متاحة بسهولة أكبر لشركة تكنولوجية من نظيراتها المالية.

د. مجموعة لوائح مماثلة

على عكس ما هو مفترض عادة ، فإن مستوى التنظيم المفروض على الشركات التكنولوجية التي تدخل مجال التمويل هو نفس مستوى المؤسسات المالية التي تستخدم التكنولوجيا في عروضها. لذلك ، لا تكاد توجد أي شرعية تقف أمام TechFin كحاجز في الطريق.

قطاع TechFin من القطاع المالي ، كما قرأنا للتو ، يمهد الطريق لدخول القطاع وتحويله. لكن هل يعني ذلك نهاية العمل المصرفي التقليدي كما نعرفه؟

إن الإجابة عن مستقبل التمويل تكمن في الاقتصاد المالي نفسه. الحقيقة هي أن الوقت سيأتي عندما تندمج شركتا TechFin و FinTech وستصبح عروضهما متشابهة إن لم تكن تنافسية.

وعندما يحين الوقت ، تكمن الفائدة الحقيقية في FinTech بالتعاون مع TechFin والتحول إلى واحد مع الأخيرة. بالنسبة إلى كلا المجالين ، بشكل فردي ، بغض النظر عن مدى نموهما وكبرهما ، سيكون هناك بعض المساحات المتبقية ليتم ملؤها. بالإضافة إلى ذلك ، لن يتم تحقيق مزيج من الحذر اللاشعوري وتجربة المستخدم سهلة التدفق إلا عند تحويل FinTech إلى TechFin. الآن ، سواء حدث الاندماج أم لا ، هناك شيء واحد مؤكد - الصناعة المصرفية مقدر لها أن تتغير وتحول التكنولوجيا المالية لا بد أن يحدث. لن يكون النظام البيئي الذي عمل فيه الجيل إكس.