Was Sie über die Amazon-Umsatzsteuer wissen müssen

Veröffentlicht: 2022-02-20Amazon hat sich in den letzten Jahren zu einer der Top-Plattformen für E-Commerce-Verkäufer entwickelt.

Das Unternehmen hat die Verkäuferservices stark erweitert, um Verkäufer von anderen Plattformen anzuziehen, und es verfügt über neue Spezialtools, die es den Verkäufern viel einfacher machen, ihre Steuern zu verfolgen und zu verwalten. In diesem Sonderbericht erklären wir Ihnen alles, was Sie über Amazon und Steuern wissen müssen , also bleiben Sie dran.

Amazon und Steuern

Fast jeder Online-Einkauf ist heutzutage mit Steuern verbunden, und Verkäufer, die keine Steuern erheben und zahlen, können in rechtliche Schwierigkeiten geraten. Glücklicherweise erleichtern große Plattformen den Verkäufern die Abwicklung lokaler Umsatzsteuern.

In der Regel unterliegen Amazon-Verkäufer den gleichen Steuern wie andere Online-Händler. Ihre Hauptsteuerverantwortung ist die Umsatzsteuer, und die Plattform kann die Umsatzsteuer bei Bedarf automatisch berechnen und auferlegen.

Die automatische Erhebung von Amazon macht den Umsatzsteuerprozess für Verkäufer viel einfacher, aber das ist nicht das Ende Ihrer Steuerverantwortung. Sie müssen auch regelmäßige Steuern auf Ihre Einnahmen aus der Plattform zahlen.

Einkommenssteuer von Amazon-Verkäufern

Wenn Sie bei Amazon Geld verdienen, müssen Sie darauf Steuern zahlen . Die US-Steuerzahler sind für die Zahlung der Einkommenssteuer auf ihre Einkünfte verantwortlich, und die Einnahmen von Amazon bilden da keine Ausnahme. Ihre Amazon-Einnahmen werden in Ihrer persönlichen Steuererklärung berechnet, und Ihr Steuersatz hängt von Ihrer Steuerklasse ab.

Sie müssen Ihr Einkommen versteuern, aber das bedeutet nicht unbedingt, dass Sie ein Formular 1099 von Amazon erhalten. Der IRS betrachtet Amazon als Zahlungsabwickler, sodass er nicht für jeden auf seiner Plattform verdienten Dollar 1099-Formulare ausstellen muss. Stattdessen stellt Amazon nur ein 1099-K-Formular für Verkäufer mit mehr als 20.000 US-Dollar Umsatz und mehr als 200 Transaktionen auf der Plattform aus.

Viele kleinere Verkäufer werden die Schwelle des 1099-K-Formulars nicht erfüllen, aber das bedeutet nicht, dass Sie von der Einkommenssteuer befreit sind. Sie müssen Ihr Einkommen immer noch genau deklarieren und Steuern auf Ihr Einkommen zahlen, oder Sie könnten mit Strafen und Bußgeldern vom IRS rechnen. Machen Sie nicht den Fehler anzunehmen, dass Sie keinen Antrag stellen müssen, wenn Sie kein 1099-K-Formular erhalten haben.

Erhebt Amazon Umsatzsteuer?

Ja, Amazon erhebt Umsatzsteuern für jede Transaktion. Der Marktplatz fügt jeder Transaktion für Sie die erforderliche Steuer hinzu, und der Käufer zahlt sie an der Kasse. Von dort zieht Amazon die Umsatzsteuer ein und leitet sie an die zuständigen Steuerbehörden ab, die für die Verfolgung der Steuereinnahmen zuständig sind. Der Prozess ist sehr rationalisiert und erfordert nur minimale Eingaben von einzelnen Verkäufern. Sie müssen sich keine Gedanken über die Abgabe von Umsatzsteuererklärungen machen, da Amazon dies für Sie übernimmt.

Sie müssen keine Online-Umsatzsteuern für Ihre Transaktionen erheben, da Amazon dies für Sie übernimmt. Amazon organisiert alle Ihre Umsatzsteuerinformationen in einem praktischen Bericht, den Sie in Ihrem zentralen Verkäuferkonto finden. Der Steuerbericht listet Ihre Gesamtverpflichtung sowie die Steuerinformationen von Staat zu Staat klar auf.

Amazon FBA Umsatzsteuer

Amazon erhebt Umsatzsteuer auch für Fulfillment by Amazon-Verkäufer, aber die Nutzung des Fulfillment-Service von Amazon kann zusätzliche steuerliche Herausforderungen mit sich bringen. Amazon FBA-Verkäufer könnten in einem anderen Bundesstaat einen neuen Umsatzsteuer-Nexus haben. Das Amazon-Versandzentrum, das Ihre Waren abwickelt, befindet sich möglicherweise nicht in Ihrem eigenen Bundesstaat, und es könnte von den örtlichen staatlichen Steuerbehörden als Umsatzsteuer-Nexus eingestuft werden. Ihre Amazon FBA-Umsatzsteuer könnte höher sein, wenn Ihr Nexus verlangt, dass Sie die Umsatzsteuer in einem anderen Bundesstaat einreichen.

Infolgedessen müssen Amazon FBA-Verkäufer möglicherweise zusätzliche staatliche Verkaufssteuern zahlen. Stellen Sie sicher, dass Sie Ihre Umsatzsteuer-Nexus-Anzahl kennen, um eine potenzielle Steuerkonformität zu vermeiden.

Gesetze zu Marktvermittlern

Amazon-Steuern sind für Unternehmer viel einfacher als noch vor ein paar Jahren. Neue Gesetze namens Marketplace Facilitator Laws haben Amazon den Weg geebnet, die Umsatzsteuer zu erheben, wodurch der Umsatzsteuerprozess für Online-Verkäufer viel weniger ressourcenintensiv wird.

Das Urteil des Obersten Gerichtshofs in der Rechtssache Quill Corp. gegen North Dakota ebnete Amazon den Weg, die Umsatzsteuer im Namen der Verkäufer einzuziehen und sie an die zuständigen staatlichen Behörden abzuführen. Dieses Urteil bedeutet, dass Verkäufer in jedem Bundesstaat jetzt Artikel bei Amazon verkaufen können, ohne die staatliche Umsatzsteuer zu zahlen.

Zahlen Amazon-Verkäufer Verkaufssteuern?

Professionelle Verkäufer müssen Steuern auf ihre Einkommensströme zahlen, sodass die meisten Vollzeit-Betreiber von Amazon-Shops steuerpflichtig sind. Amazon-Verkäufer mit geringerem Umsatzvolumen können sich jedoch möglicherweise einer Steuerpflicht entziehen.

Die IRS-Vorschriften betrachten diese Verkäufer mit geringerem Volumen als eine Vereinbarung vom Typ Hofverkauf. Die Verkäufe sind nicht konstant und die meisten Verkäufer verkaufen persönliche Gegenstände mit Verlust weiter. Daher gibt es für den IRS keinen zu versteuernden Gewinn. Wenn Ihr kleines Online-Geschäft jedoch zu einem stetigen Einkommensstrom heranwächst, müssen Sie Ihre jährlichen Bruttoumsatzinformationen an das IRS melden.

Umsatzsteuerberichterstattung

Amazon kann Steuerverpflichtungen für Sie einziehen und die Umsatzsteuer in Ihrem Namen einreichen. Die Umsatzsteuersätze variieren jedoch je nach Staat, sodass die Steuerverpflichtungen je nach Amazon-Verkäufer erheblich variieren können. Amazon erhebt möglicherweise eine Umsatzsteuer für Sie, aber es liegt immer noch an Ihnen, genau zu verfolgen, wo Ihr Unternehmen eine Verbindung hat. Um eine ordnungsgemäße Einhaltung der Steuervorschriften sicherzustellen, müssen Sie Ihre Steuerinformationen ordnungsgemäß melden, damit die Steuererhebung durch Amazon ordnungsgemäß funktionieren kann.

Jede Transaktion enthält den richtigen Umsatzsteuersatz für den erforderlichen Staat, und der Käufer zahlt die von Amazon berechnete Steuer. Sie müssen nichts tun, da Ihre Steuern immer dann abgewickelt werden, wenn Sie Produkte verkaufen.

Selbstständigkeitssteuern für Amazon-Verkäufer

Wenn Sie ein professioneller Verkäufer bei Amazon sind, müssen Sie wahrscheinlich Selbstständigensteuern auf Ihre Bruttoverkäufe bei Amazon zahlen. Jeder, der mehr als 1.000 US-Dollar auf der Plattform verdient, ist für die Zahlung der Steuern für Selbständige verantwortlich, unabhängig davon, ob Sie ein 1099-K-Formular erhalten oder nicht.

Steuern für Selbständige kosten in der Regel 15,3 % Ihres Gesamteinkommens, und das Gleiche gilt für Amazon. Diese Steuern decken die Kosten der Sozialversicherung und Medicare-Steuern, die von Ihrem Gehaltsscheck abgezogen würden, wenn Sie ein W2-Mitarbeiter wären. Da Sie jedoch direkt von Amazon bezahlt werden, ohne dass Lohnsteuern von Ihren Schecks abgezogen werden, müssen Sie Selbstständigensteuern zahlen, um den Arbeitnehmer- und Arbeitgeberanteil dieser Steuern zu decken.

Online-Unternehmen mit Einnahmen von mehr als 1.000 US-Dollar sollten ihre Amazon-Einnahmen in ihren persönlichen Steuererklärungen angeben, wenn das Unternehmen über ein Einzelunternehmen oder eine Pass-Through-Einheit tätig ist.

Benötigen Amazon-Verkäufer eine Umsatzsteuergenehmigung?

Sie benötigen wahrscheinlich eine Umsatzsteuererlaubnis, um bei Amazon zu verkaufen, zumindest in Ihrem Heimatstaat. Glücklicherweise ist es nicht sehr kompliziert, eine Umsatzsteuergenehmigung zu erhalten.

Benötige ich eine staatliche Umsatzsteuergenehmigung für Amazon?

Um zu beginnen, finden Sie Ihr Bundesland bei den Landesausgleichsämtern. Schließen Sie dann den Vorgang für Ihr Bundesland ab. Sobald Sie eine Umsatzsteuererlaubnis in Ihrem Heimatstaat haben, sollten Sie bereit sein. Möglicherweise benötigen Sie jedoch zusätzliche Umsatzsteuergenehmigungen, wenn Ihr Unternehmen eine Verbindung zu einem anderen Bundesstaat hat. Stellen Sie sicher, dass Sie immer wissen, wo Ihr Unternehmen eine physische Präsenz hat, oder Sie könnten mit einer unerwarteten Steuerrechnung konfrontiert werden.

Geschäftserlaubnis

Ihr Unternehmen benötigt wahrscheinlich keine Genehmigung oder Geschäftslizenz, es sei denn, es betreibt ein stationäres Geschäft in einem Bundesstaat. Die meisten Amazon-Unternehmen müssen sich keine Sorgen um eine Umsatzsteuergenehmigung machen.

Warum ist die Amazon-Steuer höher als normal?

Amazon erhebt nicht nur Umsatzsteuern. Es erhebt außerdem eine Bearbeitungsgebühr von 2,9 % für das Sammeln und Einreichen Ihrer Umsatzsteuererklärung . Der Marktplatz darf die zusätzliche Gebühr im Austausch für seine Dienstleistungen zur Erhebung der Umsatzsteuer erheben.

Das Erheben der Umsatzsteuer durch Amazon spart Ihnen jedoch viel Zeit und Energie, sodass es sich wahrscheinlich um einen lohnenden Handel handelt. Der Nachteil ist, dass die Erhebung der Umsatzsteuer bei Amazon etwas teurer ist, als Sie normalerweise zahlen würden.

Umsatzsteuerbefreiungen für Amazon-Verkäufer

Das Steuerbefreiungsprogramm von Amazon (ATEP) ist für bestimmte Arten von qualifizierten Unternehmen verfügbar, und die Option bringt einige zusätzliche Überlegungen für Ihr Online-Verkaufsgeschäft mit sich.

Staaten bieten aus einer Vielzahl von Gründen Umsatzsteuerbefreiungen an, aber einige Beispiele für übliche umsatzsteuerbefreite Organisationen sind Wohltätigkeitsorganisationen, religiöse Organisationen und Schulen.

Wenn Ihre Organisation in eine dieser Kategorien fällt, könnten Sie sich für eine Umsatzsteuerbefreiung in Ihrem Staat qualifizieren.

Für Verkäufer könnten Sie auf Komplikationen stoßen, wenn Ihre Käufer in die steuerbefreite Kategorie fallen.

Glücklicherweise erleichtert Amazon die Abrechnung von Verkäufen an steuerbefreite Organisationen mit Funktionen, die solche seltenen Ausnahmen von der typischen Umsatzsteuererhebung automatisch berücksichtigen.

Das Amazon-Steuerbefreiungsprogramm (ATEP)

Das Steuerbefreiungsprogramm von Amazon macht den Umsatzsteuerbefreiungsprozess sowohl für Käufer als auch für Verkäufer extrem einfach.

ATEP ermöglicht es Verkäufern, Amazon die Erlaubnis zu erteilen, Umsatzsteuerbefreiungen für Käufer automatisch über ihr Verkäuferkonto zu verwalten.

Sie können sich für die Teilnahme am Steuerbefreiungsprogramm von Amazon über das Dashboard Ihrer Amazon-Steuereinstellungen entscheiden.

Nach der Registrierung wird Amazon automatisch Ihre Käufer mit aktivem Umsatzsteuerbefreiungsstatus berücksichtigen. Wenn Ihr Käufer von der Umsatzsteuer befreit ist, entfernt Amazon automatisch alle anfallenden Umsatzsteuern von der Transaktion, und Sie müssen Ihrerseits nichts unternehmen.

Dieses Verfahren gilt jedoch nicht, wenn der betreffende Käufer nicht aktiv registriert und bei Amazon als steuerbefreit registriert ist.

Käufer, die nicht an ATEP teilnehmen oder die ihre Befreiungen zum ersten Zeitpunkt des Kaufs anderweitig nicht anwenden können, können später eine Umsatzsteuerrückerstattung beantragen. Die Verwendung von ATEP garantiert nicht, dass Sie diesen potenziellen Haken für Verkäufer vermeiden können.

Glücklicherweise erlaubt Amazon Verkäufern, jederzeit eine Rückerstattung für die erhobenen Steuern einer Bestellung vorzunehmen. Wenn Sie also auf dieses Problem stoßen, ist es relativ einfach, es zu beheben. Wenn Sie jedoch Fulfillment By Amazon-Dienste nutzen, müssen Sie Ihren Käufer an den Amazon-Kundendienst verweisen.

Das ATEP-System bietet offensichtliche Komfortvorteile gegenüber der manuellen Handhabung des Prozesses, aber ATEP bietet auch einige bemerkenswerte Compliance-Vorteile.

Nachweis der Befreiung

Umsatzsteuerbefreiungen werden nicht auf die leichte Schulter genommen. Viele Bundesstaaten sind bei der Erteilung von Steuerbefreiungen sehr streng und verlangen eine Dokumentation, um den Status jedes Käufers zu überprüfen.

Das ATEP-System von Amazon macht die Einhaltung viel sicherer. Die automatische Handhabung der Plattform umfasst auch die Sammlung von Käuferbefreiungsdokumenten pro Bestellung, um sicherzustellen, dass jede Transaktion als umsatzsteuerbefreit verifiziert wird.

Amazon speichert auch Steuerbefreiungsdokumente intern, und Verkäufer können jederzeit über die Steuerdokumentbibliothek ihres Kontos darauf zugreifen, sodass Sie bei Bedarf schnell den Status jedes Käufers nachweisen können.

Es gibt jedoch einige Nuancen, die Sie kennen sollten. Amazon bestätigt, dass ein Käufer die erforderlichen Informationen für seinen registrierten Befreiungsstatus bereitgestellt hat, aber letztendlich ist es Sache des Käufers, seine Befreiungsinformationen bereitzustellen und zu pflegen und sie ordnungsgemäß zu verwenden.

Amazon validiert die vom Käufer bereitgestellten Informationen nicht bei offiziellen Steuerbehörden.

Ein Käufer, der diesen Prozess betrügt, könnte sich theoretisch vorbeischleichen, aber Verkäufer sollten sich darüber keine Sorgen machen müssen, solange sie die ordnungsgemäßen Verfahren und eine angemessene Sorgfaltspflicht einhalten.

Wie funktioniert das Amazon-Steuerbefreiungsprogramm?

ATEP macht Transaktionen zwischen registrierten Käufern und Verkäufern schmerzlos und unkompliziert. Wenn eine Umsatzsteuerbefreiung anwendbar ist, rechnet Amazon diese automatisch in die Transaktion ein. So funktioniert das:

Wenn ein bei ATEP registrierter Käufer einen Kauf tätigt, bestimmt Amazon automatisch, ob der Käufer eine aktive Ausnahme für sein Bestellziel hat. Wenn die Transaktion qualifiziert ist, wendet Amazon die Befreiung automatisch auf alle Artikel in ihrer Bestellung an.

Wenn die Befreiung des Käufers nicht für das Bestellziel gilt, stellt Amazon keine Befreiung für diese bestimmte Bestellung aus. Ausnahmen sind spezifisch für die ausgewählten Steuerhoheiten auf dem Konto eines Käufers.

Vor der Kasse haben steuerbefreite Käufer die Möglichkeit, die Befreiung von einzelnen Artikeln in der Bestellung zu entfernen, damit sie die erforderlichen Steuern auf alle Artikel zahlen können, die nicht für eine Umsatzsteuerbefreiung in Frage kommen.

Amazon erlaubt Käufern, den Vorgang manuell durchzuführen, da die Befreiungsregeln je nach Staat und Steuerhoheit variieren. Die Funktion ermöglicht es Käufern, zwischen der Inanspruchnahme der Befreiung oder der Zahlung von Steuern für jeden Artikel zu wählen, je nachdem, ob er die Befreiungskriterien für ihre Steuerhoheit erfüllt.

Für Verkäufer gibt es nicht viel zu tun. Die Verantwortung liegt in erster Linie zwischen Amazon und dem umsatzsteuerbefreiten Käufer. Alles, was Sie tun müssen, ist zu verkaufen und weiter zu verkaufen.

So melden Sie sich bei ATEP an

Die Teilnahme am Amazon-Steuerbefreiungsprogramm ist für alle Verkäufer optional. Die Teilnahme am Programm könnte Ihr Leben als Verkäufer jedoch erheblich erleichtern.

ATEP könnte potenziell Fälle von Käufern reduzieren, die nach der Bestellung Rückerstattungen für Umsatzsteuern für eine Bestellung beantragen. Möglicherweise stellen Sie auch fest, dass Sie weniger Fragen zu den Steuereinstellungen Ihres Shops erhalten.

Letztendlich könnte ATEP die Erhebung der Umsatzsteuer sowohl für Käufer als auch für Verkäufer rationalisieren und bequemer gestalten. Wenn Sie an ATEP teilnehmen möchten, können Sie sich über die Seite „Steuereinstellungen“ Ihres Amazon-Kontos für das Programm anmelden.

Steuerbefreiungscodes für Amazon

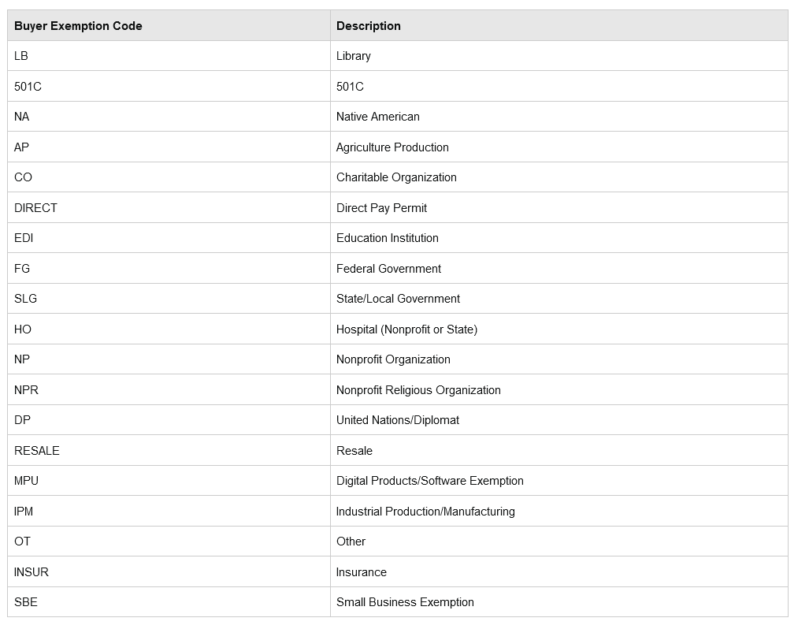

Wenn Sie in der Vergangenheit an steuerbefreite Käufer verkauft haben, wundern Sie sich vielleicht über diese Codes, die in Ihrem Umsatzsteuerbericht aufgeführt sind.

Jeder Code stellt eine andere Klassifizierung von Unternehmen dar, die bei ihren Bestellungen für Umsatzsteuerbefreiungen in Frage kommen. Wenn Sie wissen, was diese Codes bedeuten, können Sie zusätzliche Einblicke in Ihre Verkaufszahlen und Kundendemografie erhalten.

Sie können diese Tabelle verwenden, die jeden Amazon-Käufer-Freistellungscode und seine entsprechende Bezeichnung zeigt, um die Etiketten zu entschlüsseln, die Sie in Ihrem Bericht sehen:

Wie Sie sehen können, gibt es viele Arten von Organisationen, die sich für den Steuerbefreiungsstatus bei Amazon qualifizieren können. Viele Organisationen in diesen Kategorien könnten große Ausgabenbudgets haben, die sie zu hervorragenden Kunden für Ihr Unternehmen machen könnten, also lohnt es sich, nach diesen Codes Ausschau zu halten.

Gemeinsame Steuerabzüge für Amazon-Verkäufer

Kleinunternehmer können ihre Gesamtsteuerpflicht reduzieren, indem sie ihre Geschäftsausgaben nachverfolgen und deklarieren. Sie können diese Kosten von Ihrem bereinigten Bruttoeinkommen abziehen, um Ihr steuerpflichtiges Amazon-Verkäufereinkommen zu reduzieren.

Ein Amazon-Verkäufer oder Amazon FBA-Verkäufer kann normalerweise Ausgaben wie diese abschreiben:

- Werbung

- Kosten für Homeoffice

- Fan-Shop

- Auftragnehmer

- Bürobedarf

- Transaktions Gebühren

- Versandkosten

- Software

- Internet

- und mehr…

Sie können diese Abzüge melden, wenn Sie am Ende des Jahres Steuern einreichen. Ihre verkauften Waren bleiben gleich, aber die Abzüge können Ihren steuerpflichtigen Gewinn stark reduzieren.

Steuern gehören zu jedem Geschäft – auch zum E-Commerce

Egal, ob Sie versuchen, den Überblick über die Steuern von Amazon zu behalten oder die Auswirkungen auf Ihr Unternehmen in Betracht ziehen, eines ist sicher – Sie können ihnen nicht entkommen . Wenn Ihnen die Steuersaison den Kopf verdreht, sind Sie nicht allein. Das Expertenteam von TaxHack bietet E-Commerce-CEO-Lesern eine kostenlose Strategiesitzung an, um sicherzustellen, dass Sie alle lokalen, staatlichen und bundesstaatlichen Steuergesetze einhalten und gleichzeitig Ihre Online-Verkäufe steigern.