Alles, was Sie über Steuern für einen Freiberufler in Indien wissen müssen

Veröffentlicht: 2016-07-28Sein eigener Chef sein, im Pyjama arbeiten und die Freiheit haben, Zeit nach Belieben zu verbringen; das sind einige der Freuden, die ein Freiberufler mit sich bringt. Freiberufler zu sein bringt aber auch die zusätzliche Verantwortung mit sich, als Unternehmen seine Steuern einzureichen. Steuern und Steuererklärungen für Freiberufler unterscheiden sich stark von denen für Angestellte.

Triff Raghav . Raghav beschloss, seinen Job im Juni 2015 zu kündigen. Design und Illustration waren seine erste Liebe. Und das Drumherum, als Freiberufler zu arbeiten, reizte ihn. Er beschloss, eine Website einzurichten und einige der Designarbeiten zu präsentieren, die er in seiner Freizeit geleistet hatte. Er hat sich auch auf www.truelancer.com registriert.

Ziemlich bald kam die Arbeit auf Raghav zu. Er machte ein paar Einkäufe ; Ein Laptop wurde für Rs 70.000 gekauft. Mit dem Laptop kaufte er auch die Adobe Creative Suite für 25.000 Rupien und eine Font-Software für 20.000 Rupien. Er hat ein Abonnement für Online-Dienste abgeschlossen, um Blog-Posts auf seiner Website zu planen, und einen Kalenderdienst, um seinen Tag zu verwalten, was 5.000 Rupien für das Jahr kostet. Er zahlte Website-Hosting-Gebühren in Höhe von 8.000 Rupien und eine Domänenregistrierung in Höhe von 20.000 Rupien. Er bezahlte für ein Netflix-Konto , um sich über die Designarbeit auf der ganzen Welt zu informieren und einige Dokumentationen über die Designentwicklung für Rs 2.000 pro Jahr anzusehen. Da er auch viele Druckdesign-Anfragen erhielt, kaufte er einen Drucker für 15.000 Rupien. Raghav schrieb sich für einen Kurs auf Coursera ein, der ihn 3 Jahre lang Rs 10.000 pro Jahr kosten wird.

Neben diesen Ausgaben zahlte Raghav 8.000 Rupien Miete pro Monat für seine 2-Zimmer-Wohnung, von der ein Zimmer seiner Arbeit gewidmet war. Er bezahlte den Unterhalt dieser Wohnung von Rs 27.000 im ganzen Jahr. Raghav nahm auch an einigen Veranstaltungen teil , die für Designer organisiert wurden, und gab insgesamt 6.000 Rupien für sie aus.

Raghav hatte einige verschiedene Ausgaben , wie Visitenkarten 1.000 Rupien, Bücher 2.500 Rupien, Kugelschreiber, Bleistifte, Malutensilien, die alle 6.000 Rupien kosteten. Mobile Rechnungen 24.000 Rupien für das ganze Jahr und Internetkosten von 9.000 Rupien für das Jahr. Er gab 7.000 Rupien für Taxis aus, die für Treffen mit Kunden verwendet wurden.

Raghavs Einnahmen in den Jahren 2015-16 aus dem Verkauf seiner Designarbeiten betrugen Rs. 9.00.000.

Raghav ist verwirrt darüber, wie er seine Steuern machen und seine Erklärung für das Geschäftsjahr 2015-16 einreichen soll. Für die 3 Monate April, Mai und Juni 2015 hat Raghav ein Gehaltseinkommen von Rs 1.50.000. EPF-Beitrag während 3 Monaten Rs 20.000. TDS von Rs 8.000 wurde von seinem Arbeitgeber abgezogen. Raghav kaufte für sich und seine Eltern eine Lebensversicherung für 12.000 Rupien. Er investierte auch Rs 50.000 in ein NPS-Konto. Er hinterlegte Rs 80.000 in PPF. Einige der Kunden, die ihn für seine freiberufliche Tätigkeit bezahlten, zogen TDS von insgesamt Rs 40.000 ab. Raghav hat auch ein Zinseinkommen von Rs 11.000 Sparkonto und Rs 5.000 aus Festgeldanlagen. Der TDS-Abzug auf FDs beträgt Rs 500.

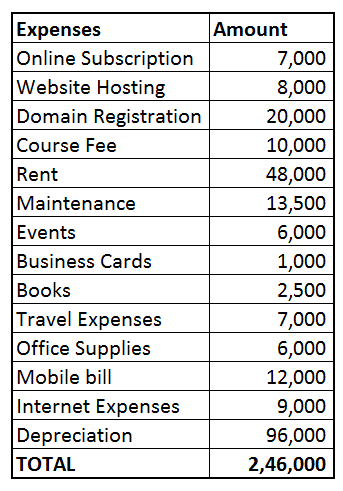

Zunächst muss Raghav alle seine Ausgaben auflisten.

Angekaufte Vermögenswerte

Laptops, Drucker und andere Geräte, von denen erwartet wird, dass sie länger von Nutzen sind, normalerweise mehr als ein Jahr, werden „aktiviert“. Das heißt, anstatt sie als Ausgaben Ihres Unternehmens zu betrachten, werden sie als „Vermögenswerte“ bezeichnet. Jedes Jahr wird ein kleiner Teil ihrer Kosten als Aufwand verbucht und darf von Ihrem Einkommen abgezogen werden. Diese Kosten, die jedes Jahr erhoben werden, werden als Abschreibungen bezeichnet.

Abschreibungssätze für verschiedene Vermögenswerte wurden im Einkommensteuergesetz erwähnt.

Laptop Rs 70.000

Adobe-Suite Rs 25.000

Font-Software Rs 20.000

Drucker Rs 15.000

Abschreibung, die im Geschäftsjahr 2015-16 geltend gemacht werden kann

Laptop Rs 42.000

Software Rs 45.000

Drucker Rs 9.000

Gesamtabschreibungskosten = 96.000

Geschäftsausgaben

Freiberufler können Ausgaben, die in direktem Zusammenhang mit ihrer Tätigkeit stehen, von ihren Einnahmen abziehen. Die folgenden Ausgaben von Raghav können von seinem Einkommen abgezogen werden

Online-Abonnement Rs 7.000 (Blogplanung + Kalender = Rs 5.000, Netflix-Konto Rs 2.000)

Website-Hosting Rs 8.000

Domainregistrierung Rs 20.000

Design-Kursgebühr Rs 10.000

Miete Rs 48.000 (da die Hälfte von Raghavs Haus als Arbeitsplatz genutzt wurde, kann er 50 % der Miete verlangen)

Instandhaltung Rs 13.500 (50 % können geltend gemacht werden, da die Hälfte der Räumlichkeiten als Büro genutzt wurde)

Veranstaltungen Rs 6.000

Visitenkarte Rs 1.000

Bücher Rs 2.500

Reisekosten Rs 7.000

Bürobedarf Rs 6.000

Mobilfunkrechnung Rs 12.000 (Raghav überprüfte seine detaillierten Rechnungen für 3 Monate und stellte fest, dass etwa die Hälfte der Anrufe mit seiner Arbeit in Verbindung standen, und entschied daher, dass 50 % der Rechnung seiner Arbeit zugeschrieben werden können)

Internetkosten Rs 9.000

Direkte freiberufliche Ausgaben (Summe der oben genannten) = Rs 1.60.000

Die Gesamtkosten sind Abschreibungen + Betriebskosten = Rs 2.46.000

Nettoeinkommen aus DESIGN WORK = Rs 9.00.000 – Rs 2.46.000 = 6.54.000

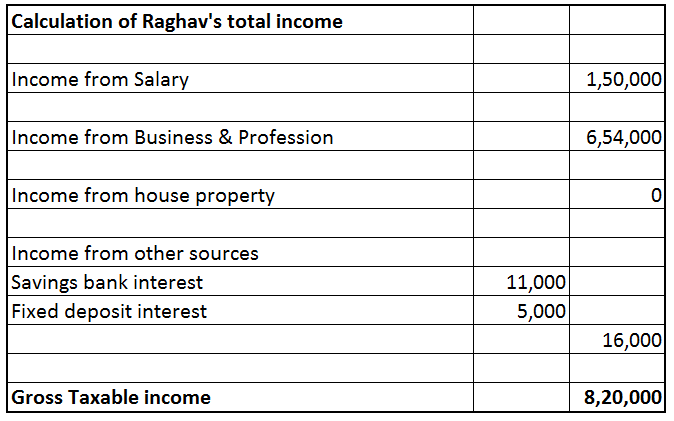

Berechnung des steuerpflichtigen Einkommens von Raghav

Raghavs freiberufliches Einkommen beträgt Rs 6.54.000. Das gesamte steuerpflichtige Einkommen ist jedoch die Summe der Einkünfte aus den folgenden Köpfen: Einkünfte aus Gehalt, Einkünfte aus Wohneigentum (alle Mieteinnahmen), Einkünfte aus Geschäft und Beruf (freiberufliche Einkünfte), Einkünfte aus Kapitalgewinnen (Verkauf von Aktien oder Investmentfonds). etc.) und Einkünfte aus anderen Quellen (Zinserträge von Banken, Einlagen etc.).

Einkommen aus Gehalt

Dazu gehören alle Gehaltseinnahmen oder andere Zahlungen, die aufgrund eines Arbeitsverhältnisses erhalten werden. Raghavs dreimonatiges Gehalt von Rs 1.50.000 wurde seinem Konto gutgeschrieben. PF von Rs 20.000 und TDS von Rs 8.000 wurden ebenfalls abgezogen, bevor er Ende Juni 2015 seinen Job kündigte.

Einkünfte aus Hauseigentum

Raghav hat kein Haus und keine Mieteinnahmen.

Einkünfte aus Kapitalgewinnen

Raghav hat im Geschäftsjahr 2015-16 keine Kapitalanlagen verkauft.

Einkommen aus Geschäft & Beruf

Raghavs freiberufliches Einkommen (Einkommen aus Geschäft und Beruf ) beträgt wie oben berechnet Rs 6.54.000.

Einkünfte aus anderen Quellen

Beinhaltet Erträge aus Zinsen auf Sparkonto, Zinsen aus Festgeld. Dies ist die verbleibende Einkommenskategorie, hier werden Einkommen besteuert, die unter keiner anderen Einkommenskategorie besteuert werden können. Raghav hat Zinserträge von Rs 11.000. Er verdiente ebenfalls Zinsen von FD in Höhe von Rs 5.000. TDS hat Rs 500 abgezogen.

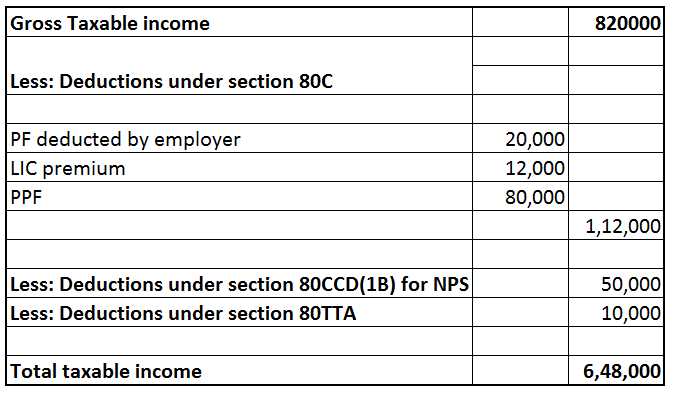

Abzüge vom Einkommen

Abschnitt 80C Raghavs Beitrag zu seinem EPF-Konto zum Zeitpunkt der Anstellung kann gemäß Abschnitt 80C abgezogen werden = Rs 20.000. Die von ihm gezahlte LIC-Prämie und die PPF-Einzahlung sind ebenfalls gemäß Abschnitt 80C förderfähig = Rs 12.000 + Rs 80.000. Gesamtabzug von 80 C = Rs 1.12.000. [Unter Abschnitt 80C können maximal Rs 1.50.000 geltend gemacht werden].

Abschnitt 80CCD(1B) Da Raghav nicht mehr zum EPF beiträgt, hat er ein NPS -Konto eröffnet. Einzahlungen an NPS sind gemäß Abschnitt 80CCD(1B) bis zu einem Höchstbetrag von Rs 50.000 abzugsfähig.

§ 80 TTA Ein Abzug gemäß § 80 TTA ist für Raghav für Zinserträge vom Sparkonto möglich. Es können maximal 10.000 Rs geltend gemacht werden.

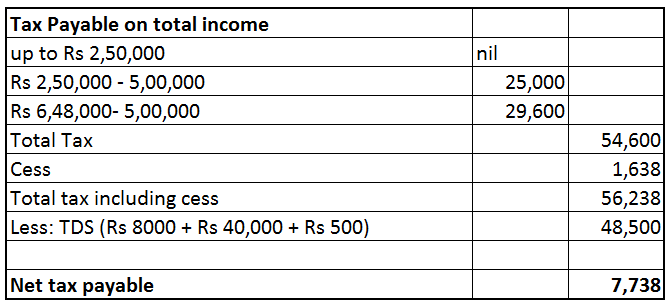

TDS

Die folgenden Beträge wurden als TDS von seinen verschiedenen Einkünften abgezogen. Diese wurden von seinem Formular 26AS verfolgt

TDS auf Gehalt Rs 8.000, TDS auf freiberufliches Einkommen Rs 40.000, TDS auf Zinsen Rs 500 = Rs 48.500

Raghavs steuerpflichtiges Gesamteinkommen beträgt Rs 6.48.000

Die von Raghav zu zahlende Gesamtsteuer beträgt Rs 56.238. Es wurden jedoch bereits Rs 48.500 als TDS abgezogen. Daher beträgt die von Raghav zu zahlende Nettosteuer Rs 7.738. (Da Raghav ein Freiberufler ist und seine jährliche Steuerschuld Rs 10.000 übersteigt, gelten für ihn Vorsteuerregelungen. Wenn er im Geschäftsjahr 2015-16 keine Vorsteuer hinterlegt hat, muss er möglicherweise Zinsen gemäß Abschnitt 234B und 234C zahlen ).

Raghav reichte seine Steuern mit dem Produkt von ClearTax für Unternehmen ein, und Sie können Ihre Erklärungen auch hier einreichen www.cleartax.in/business

Müssen Sie TDS von Zahlungen abziehen, die SIE an andere leisten, wir decken Sie ab, besuchen Sie www.cleartds.com