[AKTUALISIERT] GST-Regeln für Freiberufler, Blogger und digitale Vermarkter in Indien.

Veröffentlicht: 2017-08-29Aktualisiert: 12. Okt. 2017

Eine große Erleichterung für Online-Unternehmer, die ihr Geschäft aufgrund von GST-Komplexitäten schließen mussten.

Ein kleiner Freiberufler, der etwa 100.000 Rupien pro Jahr verdient, kann keinen CA beauftragen, der Tausende von Rupien verlangt, um die Einhaltung der GST zu gewährleisten.

Die Regierung hat bestimmte Regeln geändert, um Unternehmern auf Startup-Ebene zu helfen.

Schlüssel-Höhepunkte

- Befreiung von der GST-Registrierung, wenn der Gesamtumsatz weniger als 20 Lakh pro Jahr beträgt (10 l für Sonderstaaten)

- Die 20L-Ausnahmeregel gilt auch für zwischenstaatliche Dienste (Adsense und Affiliate-Marketing usw.)

- Vierteljährliche Einreichung von GST-Erklärungen

Ich habe bis September auf diese Regel gewartet, aber die Regierung hat alle dazu gedrängt, GST zu beantragen. Ich hatte Angst, Aufträge von meinen Kunden zu verlieren, die mich gebeten haben, die GST-Nummer anzugeben, damit sie die GST-Ausgaben als Eingangskredit erhalten können.

Ich habe die GST beantragt, aber Sie können die Einhaltung der GST vermeiden, wenn Ihr Jahreseinkommen unter 20 L liegt.

Die GST ersetzt die Dienstleistungssteuer, die Online-Unternehmer früher zu zahlen pflegten, bei der es eine Ausnahme gab, bis das Einkommen die 10-Liter-Jahreseinnahmen aus dem Dienstleistungsgeschäft erreichte.

Lassen Sie mich alles auf die einfachste Weise aus meinem persönlichen Verständnis heraus erklären. Sie können sich an Ihre zuständige Behörde wenden, um eine rechtliche Steuerberatung zu erhalten.

Dienstleistungen außerhalb Indiens

Ausfuhrerlöse sind weiterhin von der GST befreit. Waren und Dienstleistungen, die an ausländische Kunden geliefert werden, gelten als Export.

Wenn Sie beispielsweise ein Affiliate-Vermarkter sind, dessen gesamtes Einkommen von einem im Ausland registrierten Unternehmen stammt, müssen Sie keine GST erheben. In den meisten Fällen kommen die Exporteinnahmen durch Paypal oder Überweisung von den Kunden.

Sie müssen immer noch GST beantragen, als müssten Sie Einkommensteuererklärungen einreichen, obwohl Sie nicht unter die Steuerklasse fallen.

Sie müssen GST-Rückgaben für 0 % GST einreichen. Es gäbe zwei Möglichkeiten

#1. Anspruch auf Rückerstattung von GST-Zahlungen für Exportdienstleistungen

#2. Bereitstellungsbürgschaft oder Verpflichtungserklärung für Exportdienstleistungen.

Sie müssen auch alle Aufzeichnungen über Ihr Unternehmen aufbewahren, da die Behörden Sie jederzeit nach den Details Ihres Unternehmens fragen können.

Dienstleistungen innerhalb Indiens

Aber mein lieber Freund, wenn Sie ein Einkommen von einem in Indien registrierten Unternehmen erhalten, müssen Sie sich so schnell wie möglich um die Registrierung für die GST kümmern.

Der Standardsatz der GST beträgt 18 % für online erbrachte Dienstleistungen – wie Schreiben, Design, digitales Marketing und Anzeigen.

Sie müssen die GST von Ihren Kunden einziehen und bei der Regierung hinterlegen.

Es gibt 2 Unterkomponenten von GST

#1. Center GST – 9 %

#2. Staatliche GST – 9 %

In der Online-Geschäftswelt ist es selten der Fall, dass alle Ihre Kunden in dem Staat ansässig sind, in dem Ihr Unternehmen registriert ist.

Die meisten Offline-Unternehmen (Ärzte, Anwälte, Architekten, Buchhalter, Geschäfte) haben möglicherweise alle Kunden im selben Staat, daher gibt es für sie eine Ausnahme.

Lesen Sie weiter bis zum Ende…

Ausnahmen für GST

Sie können Anspruch auf GST-Befreiung bis zu 20 l Jahresumsatz haben.

Folgende staatlich registrierte Unternehmen erhalten die Befreiung bis zu einem Jahresumsatz von 10L.

- Arunachal Pradesh

- Assam

- Manipur

- Meghalaya

- Mizoram

- Nagaland

- Sikkim

- Tripura

- Jammu & Kaschmir

- Himachal Pradesh

- Utrakhand

Welche Berufe sind GST-berechtigt

Freiberufler – Wenn Sie ein freiberuflicher Autor, Designer, Entwickler oder digitaler Vermarkter sind, der jährlich Dienstleistungen von mehr als 20 L erbringt.

Blogger – Sie müssen GST zahlen, wenn Sie durch Bloggen Online-Einnahmen erzielen. Es kann ein Kunde sein, für den Sie gesponserte Artikel, Einnahmen aus Anzeigen oder eine Provision als Affiliate bereitgestellt haben.

Affiliate-Vermarkter – Wenn Ihr Einkommen von einem in Indien ansässigen Affiliate-Marketing-Netzwerk stammt (Vcommision, Mindtech, Optimise, Amazon.in, Flipkart), müssen Sie GST zahlen.

YouTuber – Genau wie Blogger müssen sich auch YouTuber für GST registrieren. Sie müssen GST von den indischen Kunden (falls vorhanden) einziehen, und Einnahmen durch Adsense sind ausgenommen.

Digitale Vermarkter und Agenturen – Sie müssen auch unter die GST fallen, wenn Ihr Unternehmen mehr als 20 l pro Jahr hat.

E-Commerce – Jeder, der über Online-Marktplätze oder seine eigene E-Commerce-Website verkauft. Keine Befreiung.

Aber wie lange? Sie müssen Kunden weltweit betreuen, um Ihr Geschäft auszubauen, und Sie müssen früher oder später unter die GST fallen.

Ein süßer Vorteil der GST

Möglicherweise haben Sie nur die schlechten Dinge über GST gehört – hoher Steuersatz, Unsicherheit, Durchsetzung und Kopfschmerzen für Kleinunternehmer.

Ich habe von einem Vorteil der GST erfahren, lesen Sie ihn sorgfältig durch.

Sie erhalten eine Rückerstattung des GST-Betrags, den Sie an Ihre Lieferanten und Verkäufer zahlen.

Mit einfachen Worten, die GST, die auf Ihre Geschäftsausgaben gezahlt wird, fließt in Ihre Tasche zurück.

Wenn Sie zum Beispiel Rs ausgegeben haben. 10.000 auf Facebook-Anzeigen und bezahlte Rs. 1800 als GST an Facebook, dann bekommst du dieses Geld angepasst, während du die GST-Erklärungen einreichst.

Ebenso werden GST, die von Ihren Freiberuflern, Breitband-/Telefongesellschaften, Büromieten und ähnlichem berechnet werden, in Ihren endgültigen GST-Erklärungen als GST-Guthaben auf Ihr Konto zurückerstattet.

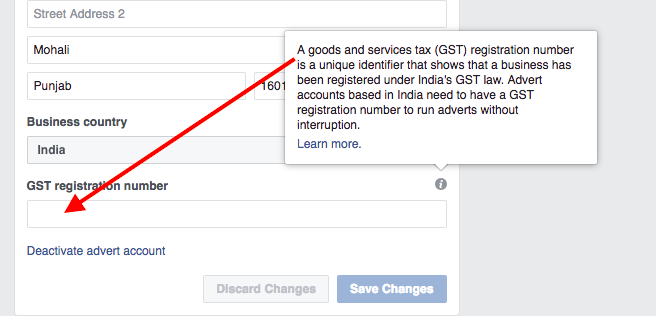

Sie müssen diesen Unternehmen jedoch Ihre GST-Nummer mitteilen, damit sie online verfolgt werden kann.

Strafen bei Nichteinhaltung

Es gibt hohe Strafen für die Nichteinhaltung der GST-Regeln.

Derzeit sieht das Szenario wie folgt aus, kann sich aber jederzeit ändern.

- Nichtregistrierung: 25.000

- Verspätete Einreichung der GST-Erklärung: Rs. 100 pro Tag

- Nichtsteuerzahlung oder Steuerhinterziehung: 10 % bis 100 % der Steuer mit einem Mindestbetrag von Rs. 10.000

Angst genug?

Ich auch..

Es gibt eine Lockerung seitens der Regierung, dass sie in den ersten zwei Monaten der GST-Umsetzung nicht streng sein wird – BusinessLine meldete auch keine Strafe für falsche Eingaben im GST-Verfahren.

Ich nutze die Bonuszeit, um die GST-Normen einzuhalten.

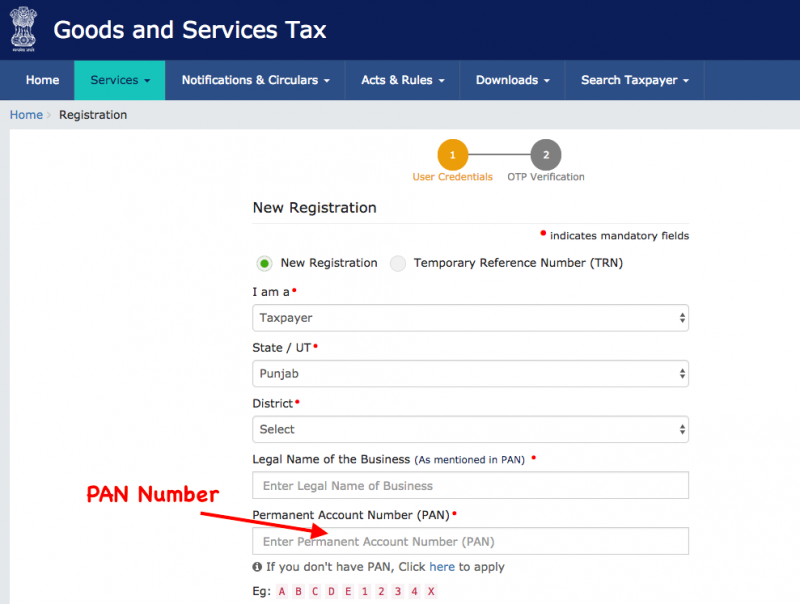

Antragsverfahren zum Erhalt einer GST-Nummer

Der GST-Antragsprozess ist vollständig online.

Sie können sich für GST unter URL registrieren – https://reg.gst.gov.in/registration/

Sie können damit beginnen, die PAN-Nummer und den Staat, in dem Ihr Unternehmen registriert ist, einzugeben.

Wenn Sie ein eigenes Unternehmen führen, tragen Sie Ihren eigenen Namen in die Spalte „Rechtlicher Name des Unternehmens“ ein.

Ihnen wird eine temporäre Referenznummer zugeteilt und Sie können den Antrag abschließen, indem Sie sich über OTP anmelden, das auf Ihrem Mobiltelefon empfangen wird.

Auf dem nächsten Bildschirm können Sie Ihren Firmennamen in der Spalte „Handelsname“ eingeben.

Sie müssen den Antrag innerhalb von 15 Tagen nach Beginn des Verfahrens stellen. Bereiten Sie sich darauf vor, Ihre Dokumente für den Adress-/Geschäftsnachweis hochzuladen.

Sie erhalten Ihre GST-Nummer nach Genehmigung Ihres Antrags. Ich habe gehört, dass die TRN-Nummer auch als GST-Nummer verwendet werden kann, bis Ihr Antrag genehmigt wurde.

Zeitplan für die Einreichung von GST-Rücksendungen

Wenn Sie eine GST-Registrierungsnummer haben, müssen Sie auch jeden Monat GST-Erklärungen einreichen. Selbst wenn Ihr Verkauf für den ganzen Monat Rs. 0 – Sie müssen weiterhin jeden Monat GST-Erklärungen einreichen.

Zum Beispiel müssen Sie für das August-Geschäft die Erklärungen wie unten erwähnt einreichen

- GSTR 1. – 10. Sept. (Details zu allen Verkäufen des Monats)

- GSTR 2. – 15. September (Einzelheiten zu allen im Monat getätigten Geschäftsausgaben)

- GSTR 3. – 20. Sept. (Monatserklärung und Steuerzahlung)

Es ist ein WTF-Gefühl, das GST uns gibt – aber Sie haben keine andere Wahl, als jeden Monat 3 Erklärungen einzureichen.

Fazit

GST-Regeln können noch geändert werden. Ich werde die Videos aufnehmen, wenn ich meine GST-Erklärungen einreichen und mit Ihnen teilen werde.

Ich werde Sie über die GST-Regeln auf dem Laufenden halten. -> (Diesen Artikel mit einem Lesezeichen versehen und die Updates abonnieren, ich werde nur diesen Artikel aktualisieren, anstatt jedes Mal einen neuen Beitrag zu schreiben .)

Im Zweifel nehme ich Hilfe von meinem CA-Freund Karan Batra – Sie können seinen Artikel über die GST-Regeln als Referenz lesen .

Bleiben Sie mit den Experten in Verbindung.

Autor : Pardeep Goyal ist Gründer von CashOverflow & CreditFrog, einem Geek für persönliche Finanzen, der neuen Unternehmern dabei hilft, durch freiberufliche Online-Unternehmen mit geringen Investitionen online Geld zu verdienen.

Sehen Sie, was Harsh Agarwal über GST in Indien sagt