So erstellen Sie eine effektive persönliche Finanzanwendung

Veröffentlicht: 2020-09-02Lass uns ehrlich sein! Wir alle wollen in einer Welt leben, in der unsere Finanzen vernünftig verwaltet und unser Geld automatisch gespart wird. Früher verwendeten die Menschen komplexe Buchhaltungssysteme, die heutige Welt ist viel einfacher, weil eine Finanz-App den Tag retten kann. Warum sich Sorgen machen, wenn es für alles eine App gibt?

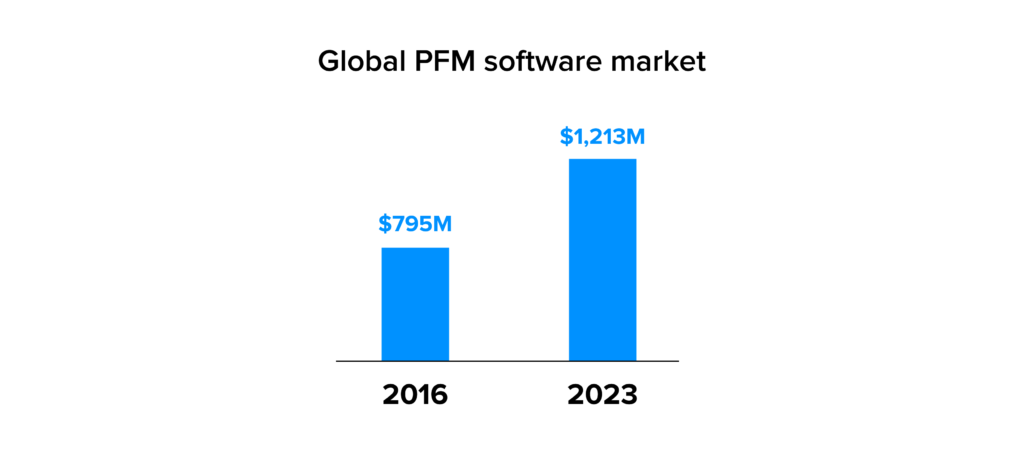

Laut Statista wird erwartet, dass der Gesamttransaktionswert in der Personalfinanzierung eine jährliche Wachstumsrate (CAGR 2020-2024) von 25,0 % aufweisen wird, was zu einem prognostizierten Gesamtbetrag von 1.715.072 Millionen US-Dollar bis 2024 führen wird Finanzmanagementmarkt im Wachstumsschub.

Ich bin mir der Tatsache bewusst, dass es heute eine Reihe solcher Finanz-Apps auf dem Markt gibt, die von Entwicklungsunternehmen für Finanzsoftware entwickelt wurden , aber ich bin hier, um Sie bei Ihrer persönlichen Finanz-Web-App-Idee zu unterstützen. Mit der richtigen Herangehensweise können Sie problemlos zu den Marktführern gehören. Kommen wir also zur Sache, ja?

Welche Rolle spielt eine persönliche Finanz-App?

Finanz-Apps erleichtern Ihnen das Leben, indem sie Ihnen helfen, Ihre Finanzen effizient zu verwalten. Die beste persönliche Finanz-App hilft Ihnen nicht nur bei der Budgetierung und Buchhaltung, sondern gibt Ihnen auch hilfreiche Einblicke in das Geldmanagement. Es bietet Benutzern verschiedene Anlagemöglichkeiten, Steuerberatung, Versicherungsleistungen und vor allem ein angemessenes Sicherheitssystem. Die umfangreiche Rolle einer persönlichen Finanz-App macht sie zu einem wichtigen Bestandteil der Fintech-Trendliste .

Arten von Finanz-Apps

Es gibt viele Marktführer, wenn es um Finanz-Apps geht, aber wir können sie grob in zwei Hauptkategorien unterteilen – einfache Apps mit manuellem Dateneingabeprozess und komplexe Apps mit automatisiertem Eingabeprozess. Lassen Sie uns ein wenig tiefer graben!

1. Einfache Finanz-Apps

Wie der Name schon sagt, sind dies die einfachsten Apps, um Einnahmen und Ausgaben zu verfolgen. Diese Apps arbeiten im Allgemeinen mit manuellen Informationseingaben.

Vorteile:

- Der Risikofaktor ist null, da keine Bankkonten mit diesen Apps verknüpft sind.

- Diese Apps sind sehr günstig, wenn es um den Entwicklungsprozess für persönliche Finanz-Apps geht.

Nachteile:

- Die menschliche Fehlerquote ist aufgrund des manuellen Dateneingabeprozesses hoch.

- Der gesamte Prozess ist zeitaufwändig.

2. Komplexe Finanz-Apps

Die komplexen Finanz-Apps sind fortschrittlicher. Sie ermöglichen Benutzern, ihre Bankkonten und Karten zu verknüpfen, wodurch die Daten automatisch synchronisiert werden.

Vorteile:

- Diese Apps sind im Allgemeinen viel umfassender. Sie ermöglichen es Benutzern, eine Reihe von Aufgaben anstelle einiger weniger auszuführen.

- Die Effizienz komplexer Finanz-Apps ist hoch, da sie dem Nutzer wertvolle Zeit sparen.

- Echtzeit-Transaktionsaktualisierungen, damit der Benutzer immer über den Geldverwaltungsprozess informiert ist.

Nachteile:

- Die Entwicklungskosten für persönliche Finanz - Apps für diese Apps sind im Allgemeinen hoch.

[Verwandte: Kosten der Robinhood-ähnlichen Anwendung und Kosten der Cleo-ähnlichen KI-Budgetierungs-App ]

- Es ist wichtig, mehr in die Sicherheit zu investieren, da die Entwicklung der mobilen App für persönliche Finanzen mit vertraulichen und wichtigen Daten zu tun hat.

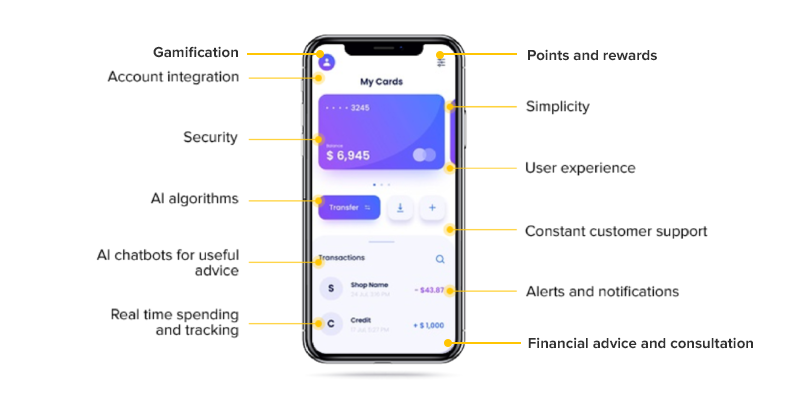

Wichtige Finanz-App-Funktionen, um Ihre Finanz-App zu einem großen Hit zu machen

1. Kontointegration

Stellen Sie sicher, dass Ihre Finanzverwaltungssoftware alle Finanzkonten des Verbrauchers sammelt, z. B. Kreditkarten, Debitkarten, Darlehen, Investmentfonds usw. Ihre Finanz-App sollte eine One-Stop-Lösung für alles sein, was mit der Geldverwaltung zu tun hat oder dafür erforderlich ist.

2. Sicherheit

Mit solchen vertraulichen Details und Referenzen geht eine große Verantwortung einher. Dies ist eine der wichtigsten Lektionen, die Unternehmen von Fintech-Unternehmen lernen können . Das Erstellen einer Finanzverwaltungs-App ist eine Sache, aber eine sichere zu erstellen, ist eine ganz andere Geschichte. Es gibt viele Technologien, die dazu beitragen können, dass Ihr Geld weniger angreifbar und sicherer ist. Einige dieser Technologien sind unten aufgeführt:

- Biometrische Sicherheitsmessungen: Es handelt sich um einzigartige Merkmale einer Person, wie z. B. Stimm- oder Fingerabdruckmuster. Mit Biometrie kann es für jemanden extrem schwierig sein, in Ihre Geldverwaltungs-App einzudringen.

- Multi-Faktor-Authentifizierung: Dies fügt eine zusätzliche Sicherheitsschicht hinzu . Der Zwei-Faktor-Authentifizierungsprozess macht es Angreifern noch schwerer, Zugang zu vertraulichen Informationen eines Verbrauchers zu erhalten.

- Echtzeit-Warnungen: Es ist wichtig, dass Ihre persönliche Finanzverwaltungssoftware Benutzer in Echtzeit benachrichtigt. Kunden entwickeln großes Vertrauen, wenn sie sicher wissen, dass sie eine Benachrichtigung erhalten, wenn jemand versucht, auf ihr Konto oder ihre persönlichen Daten zuzugreifen.

3. KI-Algorithmen

Es gibt viele Möglichkeiten, wie KI die mobile App-Branche in Bezug auf Benutzerengagement und Entwickler-App-Einnahmen reformiert. Algorithmen der künstlichen Intelligenz helfen Ihnen, die Benutzererfahrung zu personalisieren. Lassen Sie uns diskutieren, wie KI die Verwaltung persönlicher Finanzen effektiver machen kann.

- KI hilft Ihnen bei der Eingliederung der Ausgabenkategorisierung. Dies zielt darauf ab, die Kosten zu klassifizieren, die für eine bestimmte Kategorie ausgegeben werden, z. B. Medizin, Unterhaltung, Lebensmittel, Investitionen usw.

- Die KI befasst sich auch mit der Ausgabenanalyse, die automatisch aktualisiert und Ihnen eine Datenvisualisierung Ihres für jede Kategorie ausgegebenen Geldes zur Verfügung stellt.

4. KI-Chatbots für nützliche Ratschläge

KI-Chatbots bieten Zugriff auf alle Daten eines Kunden. Außerdem kann die App analysieren und Vorschläge machen. Die Lösung kann die Ausgabegewohnheiten verfolgen, Einblicke in die Kreditwürdigkeit geben, Budgets verwalten usw. Dies ermöglicht KI-basierte Empfehlungen, die letztendlich zu einem effizienten Geldmanagement beitragen. Die KI-basierten Kundendienst-Chatbots ahmen menschliche Interaktionen nach und liefern ihnen in kürzester Zeit wünschenswerte Informationen/Ergebnisse.

5. Ausgaben und Tracking in Echtzeit

Eine Money-Management-App soll Verbrauchern dabei helfen, ihre Ausgaben zu verfolgen. Diese Funktion ist praktisch, da die Benutzer sowohl Zeit als auch Geld sparen. Es ist wichtig, dass die Verbraucher die Apps nicht wechseln müssen, um zu verfolgen, wo sie ihr Geld ausgeben oder investieren, es sollte mühelos auf einer einzigen Plattform erfolgen.

6. Einfachheit

Niemand mag komplexe Verfahren in einer Geldverwaltungs-App, weil es um entscheidende Details geht. Sie sollten die 3-Klick-Regel im Kopf behalten, das heißt, 3 einfache Taps sollten ausreichen, um die Verbraucher dorthin zu führen, wo sie wollen.

7. Benutzererfahrung

Die meisten Entwickler bauen eine App, ohne sich auf das Design zu konzentrieren. Dies führt letztendlich zum Untergang der App. Die Balance zwischen App-Funktionalität und Design ist schwer zu halten, aber notwendig.

Die Gestaltung von Finanzplanungs-Apps muss für eine bessere Kundenzufriedenheit äußerst benutzerfreundlich sein. Um eine effiziente Anwendung mit erstaunlicher Benutzererfahrung zu entwickeln, müssen Sie die Zielgruppe kennen und wissen, wo ihre Vorlieben liegen. Darüber hinaus sollten Sie als Benutzer unbedingt nachdenken.

Die Benutzererfahrung Ihrer App wird ein entscheidender Faktor für die Verbraucher sein, ob sie sie verwenden möchten oder nicht. Stellen Sie sicher, dass Ihre persönliche Finanzplanungs-App einfach zu bedienen und zu navigieren ist. Dies wird letztendlich zu Geschäftswachstum für Ihr Startup führen.

8. Konstante Kundenbetreuung

24*7 Kundenbetreuung ist von großer Bedeutung. Der Kundensupport in verschiedenen Sprachen verschafft Ihnen einen globalen Kundenstamm und hält Ihre Kunden treu.

9. Warnungen und Benachrichtigungen

Es ist eines der wichtigsten Features für Finanzplanungs-Apps . Benachrichtigungen können Verbrauchern in folgenden Fällen helfen:

- Mehr Aufwand

- Niedriges Guthaben auf dem Konto

- Anstehende Rechnungen zu bezahlen

- Tolle Angebote für Investitionen oder Einsparungen

10. Gamifizierung

Durch das Hinzufügen von Gamification können Sie Ihre Benutzer bei der Stange halten. Diese Funktion wird Benutzer motivieren, häufiger mit der App zu interagieren. Eine gamifizierte Geld-App ist eine effektive und unterhaltsame Anwendung, die ihnen hilft, ihre Sparziele besser zu erreichen.

11. Punkte und Prämien

Es ist wichtig, die App-Benutzer von Zeit zu Zeit zu motivieren, und daher kann das Anbieten von Belohnungen und Punkten dazu beitragen, die Benutzer anzuziehen. Die Belohnungen können wie Rabatte, Coupons, Cashback, Gutschriften und mehr sein.

12. Finanzielle Beratung und Beratung

Mit Hilfe dieser innovativen Funktion können Benutzer finanzielle Vorschläge oder Ratschläge von Experten auf diesem Gebiet anfordern. Dies würde ihnen helfen, mehr darüber zu erfahren, wie sie Geld sparen und ihre Ausgaben im Auge behalten können. Sie könnten sich auch über verschiedene Anlagemöglichkeiten informieren und lernen, eine gute Kreditwürdigkeit aufrechtzuerhalten.

Hier sind einige erweiterte Funktionen für Ihre persönliche Finanzverwaltungssoftware.

- Währungsrechner

- Allgemeiner In-App-Rechner

- Bonitätsrechner

- Steuerrechner

- Einkaufsliste

Ich denke, Sie möchten vielleicht auch etwas über die Teams wissen, die an der Erstellung einer persönlichen Finanzanwendung beteiligt sind. Du denkst, ich liefere! Bitte schön!

Stellen Sie sicher, dass Ihr Finanz-App-Entwicklungsunternehmen über ein Team von:

- Business-Analysten

- Product Owner und Manager

- UI/UX-Designer

- Entwickler

- QA-Tester

Beispiele für Top-Budget-Apps für persönliche Finanzen

Fügen Sie Logos von Budget-Apps hinzu

- Minze

- Eicheln

- Kapital

- Albert

- YNAB

[Verwandte: Die 17 besten Ideen für persönliche Finanz-Apps, die Startups im Jahr 2021 in Betracht ziehen sollten ]

Wie kann man eine persönliche Finanz-App monetarisieren?

Es ist schwer, den Begriff „kostenlos“ mit „Einnahmen“ zu assoziieren, oder? Nun, da Sie Ihren Kunden Fintech-Dienstleistungen anbieten, wie werden Sie Geld verdienen? Lassen Sie uns weiter untersuchen, wie Sie mit Ihrer Fintech-App Geld verdienen können :

- In-App-Käufe: Sie können Benutzern erlauben, grundlegende Funktionen Ihrer App kostenlos für persönliche Finanzen zu nutzen , und Sie können die Premium-Funktionen in der kostenpflichtigen Version behalten. Premium-Funktionen können die erweiterte Version der Basisfunktionen umfassen, und natürlich werden einige neue Funktionen von den Verbrauchern immer geschätzt.

- Integration mit Diensten von Drittanbietern: Gewähren Sie Verbrauchern die Nutzung von Diensten von Drittanbietern, die für Ihr Unternehmen relevant sind. Dies erweitert gleichzeitig die Benutzerfreundlichkeit, Funktionalität und Zielgruppe Ihrer App.

- In-App-Werbung: Geld verdienen durch In-App-Werbung ist der einfachste Weg, Geld zu verdienen! Mein Vorschlag an Sie lautet jedoch: Stellen Sie sicher, dass in Ihrer App für persönliche Finanzen nicht zu häufig zu viele Banner auftauchen . Das ist nur eine große Abzweigung für den Benutzer.

Schlussbemerkung

Wir hoffen, dass dieser Artikel hilfreich war, um zu verstehen, was persönliche Finanzen sind, wie man eine persönliche Finanz-App erstellt und die steigende Nachfrage nach der Entwicklung von persönlicher Finanzsoftware auf dem Markt. Jetzt haben Sie eine grundlegende Vorstellung davon, wie Sie eine App mit Schlüsselfunktionen erstellen und monetarisieren können. Wenn Sie also eine Idee haben und damit den Markt erobern wollen, wenden Sie sich an ein Entwicklungsunternehmen für Finanzsoftware , um sie zu entwickeln. Es ist der richtige Zeitpunkt , ein Entwicklungsteam aus agilen Ninjas und erfahrenen Entwicklern und Designern von Finanz -Apps einzustellen, um Ihre Idee zum Leben zu erwecken.