Wie wirkt sich Fintech auf Ihr Unternehmen aus?

Veröffentlicht: 2019-01-05Neueinsteiger haben es lange Zeit schwer, in den Markt einzusteigen. Aber nicht mehr! Finanzdisruptoren erobern die Branche mit neuen Technologien und schnellen Methoden, um Finanzen leichter handhabbar zu machen. Startups bevölkern den Markt mit Innovationen, die nicht nur profitabel und skalierbar sind, sondern auch die traditionellen Methoden verändern.

Die Finanzwelt hat sich zwar als sichere Branche etabliert, ist aber auch diejenige, die häufig Opfer einer Reihe eklatanter Probleme wird, wie mangelnde Transparenz, ein noch weniger Echtzeit-Ökosystem und ein Fall langsamer Digitalisierung. Angesichts der Menge an sensiblen Daten, mit denen gearbeitet wird, haben Fintech-Unternehmen die Sicherheit als ihr oberstes Anliegen hervorgehoben.

Die Bedrohung der Sicherheit zusammen mit der Notwendigkeit, die Kluft zwischen der allgemeinen Bevölkerung und dem Echtzeitzugriff auf ihr Geld zu überbrücken, hat zu einer dringenden Notwendigkeit geführt, technologische Innovationen in die traditionellen Finanzprozesse aufzunehmen, um den Status quo zu verbessern und bessere Dienstleistungen zu erbringen an die Endverbraucher.

Eine technologische Innovation namens Fintech.

Fintech oder Finanztechnologie verändert die Finanzbranche sowie andere Geschäftszweige in beträchtlicher Zahl. Das Tempo, in dem sich FinTech bewegt, hat dafür gesorgt, dass das populäre Segment zum Großteil der Einnahmen beitragen wird, die der Finanzsektor erzielen würde.

Dies hat die Notwendigkeit erhöht, eine Fintech-App zu entwickeln und die Fintech-Lösungen in unser Geschäft aufzunehmen, worüber wir in diesem Blog diskutieren werden – beginnend mit der Bedeutung der Berücksichtigung der Entwicklung von Fintech-Apps, gefolgt von der Funktionsweise von Fintech.

Warum in die Entwicklung von Fintech-Apps investieren?

Von Coinbase bis Avant, Credit Karma, Mint und Stripe haben mehrere Fintech-Lösungen die Art und Weise verändert, wie Unternehmen bisher Geschäfte machen. Sie haben die traditionellen Geschäftsmodelle transformiert und es für Unternehmen vorteilhaft gemacht, im Jahr 2020 und darüber hinaus in die Entwicklung mobiler Fintech-Apps zu investieren, wenn sie Vorteile wie die folgenden nutzen möchten:

1. Einfacherer Zahlungsprozess

Der wichtigste Grund, eine Fintech-App für Unternehmen zu entwickeln, ist ein einfacherer Zahlungsprozess. Die Fintech-Lösungen verhindern, dass Verbraucher und Geschäftsinhaber den umständlichen, zeitaufwändigen Prozess der Bar- und Kredit-/Debitkartenzahlung durchlaufen. Die Transaktionen können einfach online mit Banking-Apps, digitalen Geldbörsen und sogar Kryptowährungen (die allmählich zum Aufstieg von Blockchain-Wallets auf dem Markt führen) durchgeführt werden.

* Randbemerkung * Fintech wird durch die Einführung der Blockchain-Technologie nicht nur die Zukunft der Transaktion neu gestalten , sondern hat auch die Vermittler beseitigt, dem Prozess Transparenz und Sicherheit hinzugefügt und den gesamten Mechanismus beschleunigt, was bei allen ein Gefühl der Zufriedenheit hervorgerufen hat Sowohl die Kunden als auch die Geschäftsinhaber.

2. Risiken effektiv bewerten

Fintech-Lösungen haben den Markt im Sturm erobert, indem sie es einfacher machen, Risiken vorherzusagen und zu überwinden. Es scannt eine große Menge an Informationen aus verschiedenen Quellen und verwendet einen klügeren Ansatz bei der Kreditvergabe oder Durchführung von Transaktionen, wodurch das Risiko von Fehlern und Betrug verringert wird.

3. Schnellere Investition

Fintech hat die Notwendigkeit beseitigt, einen menschlichen Finanzberater einzustellen, indem es rund um die Uhr Beratung und Beratung über mobile Apps anbietet. Dies hat den Prozess beschleunigt und uns vor voreingenommenen Vorschlägen bewahrt. Außerdem haben Fintech-Lösungen die Banken und Nichtbanken auf dieselbe Plattform gebracht, die Unternehmern neue Türen in Bezug auf die Gewinnung von Krediten und Investitionen geöffnet hat.

4. Niedrigere Kosten

Laut den Markteinblicken waren die Kosten die größte Herausforderung für den Einstieg in das Finanzgeschäft. Durch die Bereitstellung der Finanzdienstleistungen auf Geräten, die Millionen von Menschen besitzen, dh den Smartphones, hat der Fintech-Effekt auf das Geschäft das PoS-System (Point of Sales) verbessert und die Ausgaben der Unternehmen gesenkt, zusammen mit der Gewinnung ausgefeilter Analysedaten für eine bessere Interaktion ihr Publikum.

Während dies einige der Hauptgründe sind, die eine Investition in Fintech zu einem profitablen Geschäft machen, gibt es verschiedene Faktoren, die Fintech nicht nur in der Gegenwart, sondern auch in der Zukunft einer Reihe von Geschäftsbereichen an prominenter Stelle platziert haben.

Etwas, das wir jetzt behandeln.

Was macht Fintech zur treibenden Kraft zukünftiger Unternehmen?

Die Auswirkungen von Fintech auf Finanzdienstleistungen erweisen sich auch in den Geschäftsfeldern als disruptive Kraft. Es hilft ihnen, ihre Geschäftsmodelle zu verbessern und die damit verbundenen Risiken zu verringern – sei es bei Zahlungen, Kreditvergabeprozessen, Vermögensverwaltung oder anderen finanzbezogenen Aktivitäten.

Die Technologie verleiht der Verbrauchererfahrung und den Marktstrategien einen höheren Wert, indem sie modernste Techniken und Taktiken in den Prozess einbezieht, was schließlich die Zeit des Umbruchs der Zukunft der Geschäftswelt einleitet.

Einige Faktoren, die die prominente Präsenz von FinTech in der Welt um uns herum sicherstellen, sind:

1. Aufstieg der Millennials

Der wichtigste Faktor, der Fintech zu einer disruptiven Kraft in der Geschäftswelt gemacht hat, ist die Millennial-Generation. Die Millennials sind in hohem Maße auf Social-Media-Plattformen angewiesen, um Informationen oder Finanzberatung zu erhalten, was für die herkömmlichen Finanzinstitute eine Herausforderung darstellt. Sie sind anspruchsvoller und weniger loyal – sie fragen in Lichtgeschwindigkeit nach personalisierten Dienstleistungen.

Laut dem Bericht von Morgan Stanley werden Millennials bis 2034 die größte Generation aller Zeiten in den Vereinigten Staaten sein, mit einem Höchststand von 78 Millionen Menschen, schneller als die Modelle des Congressional Budget Office. Bis 2040 könnten Millennials ein Drittel aller Verbraucherschulden in den Vereinigten Staaten ausmachen, da ihre Kreditaufnahme in den 2030er Jahren steigt. Dies hat den Bedarf an technologischem Fortschritt in der Finanzbranche, dh dem Aufstieg von Fintech-Lösungen, erhöht.

Fintech-Startups und etablierte Unternehmen bieten im Vergleich zu herkömmlichen Finanzinstituten bessere Dienste bei der Datennutzung und passen die Optionen an die Bedürfnisse und Vorlieben der Benutzer an, indem sie Technologien wie künstliche Intelligenz für Finanzen verwenden, was Millennials weitaus zufriedener macht und hilft Unternehmen erzielen höhere Einnahmen.

2. Zahlungs-Apps und digitale Geldbörsen

Die übermäßige Nutzung von P2P-Zahlungs-Apps und digitalen Geldbörsen hat nicht nur zu einem Anstieg der Frage nach der Entwicklung einer P2P-App geführt, sondern beweist auch, dass Fintech eine disruptive Kraft auf dem Markt ist. Diese Zahlungs-Apps und digitalen Geldbörsen bieten Benutzern einen schnellen und sicheren Zugriff auf ihr Geld und können jederzeit beliebige Beträge senden/empfangen und ihre Stromrechnungen bezahlen, ohne nach ihrer Tasche oder Geldbörse zu rennen.

Diese Bequemlichkeit gewinnt auf dem Markt an Bedeutung und ermutigt das Unternehmen, in die Entwicklung von Fintech-Apps zu investieren, um in die Liste der am häufigsten verwendeten Zahlungs-Apps aufgenommen zu werden .

Nachdem Sie nun wissen, welche Faktoren Fintech zu einem Katalysator in der Geschäftswelt machen, wollen wir uns die Auswirkungen von Fintech-Trends auf verschiedene Sektoren ansehen:

Verschiedene Sektoren, in denen Fintech erhebliche Veränderungen mit sich bringt:-

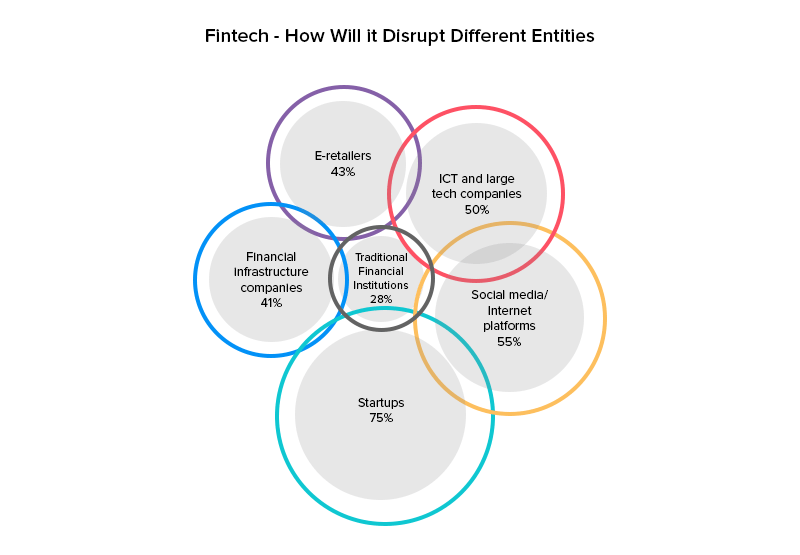

Nach der Revolutionierung der verschiedenen Prozesse des Bankensektors können die Auswirkungen von Fintech auf Geschäftslösungen nicht ignoriert werden. Aber bevor wir jede Branche einzeln untersuchen, schauen wir uns an, wie viel Prozent der Befragten in verschiedenen Branchen denken, dass Fintech ihre Domäne stören wird, wie im Bild unten gezeigt:-

1. On-Demand-Economy

Fintech verändert die On-Demand-Wirtschaft auf vielfältige Weise – sowohl für Kunden als auch für Fahrer.

Es macht den Zahlungsprozess für Fahrten zu einem Verfahren, das nicht unter Zeitverzögerungen leidet, indem es den Benutzern ermöglicht, ihr Bankkonto mit den Mitfahr-Apps zu verbinden, wodurch Tages- und Zeitlücken vermieden werden.

Es bietet Fahrern Banking-Tools für kleine Unternehmen wie Spesenmanagement und automatische Rechnungen, die die Finanzprozesse vereinfachen und ihre Produktivität steigern.

Der Einfluss der Finanzdienstleistungstechnologie auf die Ride-Sharing-Wirtschaft ist so groß, dass verschiedene Versicherungsunternehmen und Fintech-Startups stark in die Taxi-Hailing-Branche investieren und den Benutzern alle Dienste auf derselben Plattform anbieten. Darüber hinaus verstärken die führenden Blockchain-basierten Fintech-Apps wie Coinbase ihr Interesse an der Förderung von Transaktionen und dem Teilen von E-Geschenkkarten in den mobilen On-Demand-Apps.

2. Gesundheitswesen

Fintech eröffnet neue Möglichkeiten in der Gesundheitsbranche, hilft bei der Bewältigung der aktuellen Herausforderungen und bietet sowohl Patienten als auch Gesundheitsdienstleistern beispielhafte Erfahrungen.

Auf der einen Seite dient die Finanztechnologie der Branche mit nahtlosen Zahlungslösungen, während sie auf der anderen Seite bereit ist, neue Wege für verschiedene Kredit- und Versicherungszwecke zu ebnen. Verschiedene Medtech-Startups haben Fintech zu ihren Dienstleistungen hinzugefügt, um alle medizinbezogenen Dienstleistungen unter einem Dach anzubieten, ein Beispiel dafür ist Practo.

Außerdem wird ein deutlicher Anstieg der Einführung der Blockchain-Technologie in der Gesundheitsbranche zu beobachten sein , was bedeutet, dass Zahlungen durch virtuelle Währungen (Kryptowährungen) zusätzlich zu einem höheren Maß an Datensicherheit durch Smart Contracts möglich sein werden.

3. Einzelhandel

Die Einzelhandelsbranche erlebt mit der Entwicklung von Fintech-Apps eine Revolutionswelle, insbesondere in den Bereichen Zahlung und Kundenerlebnis. Es bietet Benutzern ein Omnichannel-Erlebnis, das es den Kunden ermöglicht, über verschiedene Plattformen mit den Einzelhandelsgeschäften zu interagieren. Es vereinfacht auch den Zahlungs- und Checkout-Prozess und hilft den Einzelhändlern, ein breiteres Publikum anzusprechen. Zwei relevante Beispiele dafür, wie Fintech das Geschäft im Einzelhandel beeinflusst, sind Fingopay und Perpule .

Es wird geschätzt, dass die Technologie die Marketingstrategie ankurbeln wird, indem sie Einzelhändler in die Lage versetzt, zu wissen, welche Bestellung die Kunden aufgegeben, bezahlt und zurückgegeben haben, und somit ein entsprechendes Treueprogramm zu planen.

Darüber hinaus werden digitale Zahlungs-Apps und Social-Messaging-Apps zusammenfallen, wodurch es möglich wird, einzelhandelszentrierte Zahlungen von allen Social-Media-Apps und Nachrichten über Zahlungs-Apps durchzuführen. Die Einzelhandelsplattform wird durch den Integrationsprozess des Zahlungsgateways darauf abzielen, eine Omni-Channel-Präsenz zu schaffen, indem sie es den Benutzern ermöglicht, von überall aus zur Kasse zu gehen – von der App, der Website und den sozialen Medien.

4. Von der Regierung regierte Banken

Fintech stärkt auch die Regierungsbanken, indem es ihnen mehrere digitale Dienste und Plattformen anbietet, um mit Benutzern in Kontakt zu treten und transparente und wirkungsvolle Lösungen bereitzustellen. Eine Möglichkeit, dies zu erreichen, ist die Einführung von Open Banking.

Open Banking – ein kollaboratives Modell, bei dem Bankdaten über APIs zwischen zwei oder mehr unabhängigen Parteien geteilt werden können – ermöglicht es den Regierungsorganisationen, das Kundenerlebnis zu verbessern, bessere Einnahmen zu erzielen und ein nachhaltiges Servicemodell für herkömmlich unterversorgte Märkte über einen dezentralen Ansatz aufzubauen weit über Kreditvergabe und Datenaustausch hinaus. Dies ermöglicht mehreren Fintech-Innovatoren sowie verschiedenen einmaligen Bankvereinbarungen, was mit dem traditionellen Modell der Finanzindustrie nicht möglich war.

5. Crowdfunding

Früher war es schwierig, auf dem Markt sichtbar zu werden und effektiv Geld zu beschaffen, da es an Plattformen, Ressourcen und historischen Daten fehlte, die Start-ups und etablierte Marken daran hinderten, in die Fänge der Betrüger zu geraten. Aber mit der Einführung von Fintech-Apps wird der Crowdfunding-Prozess viel rationalisierter. Die Technologie bringt effektivere und profitablere Ansätze, indem sie P2P-Zahlungen fördert, den Prozess der Nachverfolgung mit den Investoren erleichtert und den Fundraising-Prozess unterstützt.

Es ist auch ermutigend, dass der technologische Einfluss von Finanzdienstleistungen Finanzinstitute wie Banken und NBFC dazu veranlasst, sich Online-Fundraising-Plattformen zuzuwenden, um ihre Reichweite zu vergrößern und bessere Dienstleistungen auf dem Markt als „alternative Investitionen“ anzubieten. Auf diese Weise trägt die Fintech-Technologie dazu bei, die Kluft zwischen öffentlichen und privaten Investitionen zu schließen, was neue Wege eröffnen wird, um Mittel zu erhalten.

Obwohl wir darüber gesprochen haben, wie wichtig Fintech ist und wie Fintech die Finanzbranche verändert und eine große Transformation herbeiführt, kann Ihnen ein Blick auf die zukünftigen Fintech-Trends helfen, eine bessere Strategie zu planen. Nehmen wir den gleichen Gedanken weiter, hier sind einige der Entwicklungstrends für Fintech-Apps:-

Entwicklungstrends bei FinTech-Apps

Laut einem Bericht des Statista Research Department beliefen sich die globalen Fintech-Umsätze im Jahr 2018 auf 92 Milliarden Euro. Dem Bericht zufolge wird der Umsatz des Sektors voraussichtlich um etwa 12 % pro Jahr wachsen und bis 2024 einen Gesamtwert von 188 Milliarden Euro erreichen. Es gibt eine Reihe von Technologien und Trends im Fintech-Bereich , die Innovationen fördern werden verschiedene Geschäftsfelder. Wie zum Beispiel -

1. Blockchain wird zu einem prominenten Bestandteil der Fintech-Strategie

Blockchain, die Technologie hinter Bitcoin und Kryptowährungen, wurde bereits in Betracht gezogen, um die Fintech-Dienste in verschiedenen Sektoren zu verbessern.

Während sich die Auswirkungen von Blockchain auf Fintech hauptsächlich auf das Bankwesen und andere Sektoren für den Handel und das Lieferkettenmanagement beschränkt haben, wird die Technologie mehr Möglichkeiten im Bereich der Zahlungsinfrastruktur, des digitalen Identitätsmanagements und der Infrastruktur für den Geldtransfer schaffen. Es wird von den meisten Finanzunternehmen in Betracht gezogen, um unveränderliche Aufzeichnungen ihrer sensiblen Finanzinformationen zu erstellen und diese sicher und geschützt zu verwenden.

2. KI wird die Finanzkundenstrategie verbessern

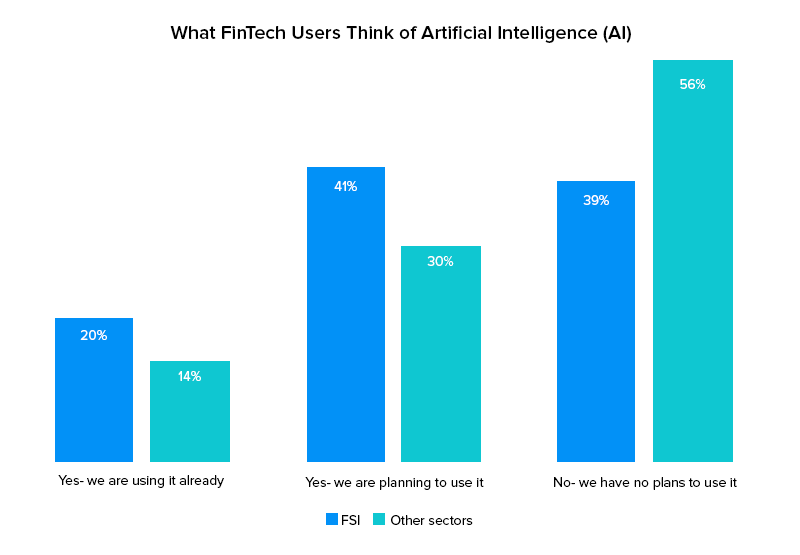

Die Tatsache, dass künstliche Intelligenz eine der größten Störungen in der Geschäftswirtschaft darstellt, da fast alle Branchen die Technologie entweder annehmen oder planen, sie in den nächsten 5 Jahren in ihren Prozess aufzunehmen (wie im Bild unten gezeigt), sind die Entwickler mobiler Fintech-Apps wird ein starkes Interesse an dieser Technologie zeigen.

Fintech-Organisationen und Entwicklungsunternehmen werden KI, maschinelles Lernen und prädiktive Analysen zu ihrem Tech-Stack hinzufügen, um das Kundenverhalten, die Entscheidungen und Vorlieben zu verstehen und ein besseres Kundenerlebnis zu bieten und gleichzeitig einen erheblichen Teil der Arbeit zu automatisieren.

3. Neue Zahlungslösungen werden eingeführt

Mit dem Aufkommen mobiler Zahlungslösungen haben physische Bankbesuche erheblich abgenommen und es wird erwartet, dass sie bis zum Jahr 2022 um weitere 36 % zurückgehen werden. Im gleichen Zeitraum werden mobile Zahlungen um 121 % mit über 90 % wachsen Benutzer erwarten, dass sie sich digitalen Geldbörsen und kontaktlosen Zahlungslösungen zuwenden.

Außerdem wird in diesem Zusammenhang mit der Einführung von Bitcoin und anderen Kryptowährungen aufgrund ihrer Eigenschaften wie schnellere Transaktionen, einfache grenzüberschreitende Zahlung und Verbesserung der Infrastruktur eine große Störung festgestellt. All dies wird letztendlich zu einer erhöhten Investition in Blockchain Wallets führen – ein dezentralisiertes Konzept, über das wir in unserem Blockchain Wallet Guide ausführlich gesprochen haben .

4. CyberSecurity bekommt mehr Aufmerksamkeit

Um Bedrohungen der Cybersicherheit zu bekämpfen, werden die Organisationen verschiedene Fintech-Technologien einsetzen – hauptsächlich Big Data und biometrische Authentifizierung. Sie werden Big Data einsetzen, um die bevorstehenden internen und externen Sicherheitsprobleme zu analysieren und vorherzusagen und frühestens darauf zu reagieren. Außerdem werden sie ihre Prozesse um eine biometrische Authentifizierung erweitern, um sicherzustellen, dass keine unbefugte Person Zugriff auf ihre Daten erhalten kann, was die Sicherheit erhöht, Vertrauen aufbaut und den Aufwand und die Kosten für die Sicherung ihrer Daten mit herkömmlichen Mitteln reduziert.

5. Nur-Digital-Banken werden an Dynamik gewinnen

Mit dem zunehmenden mobilen Banking und anderen Finanzlösungen wird es in Zukunft weniger bis gar keine Notwendigkeit mehr für eine traditionelle Bank geben. Dies wird das Konzept der Digital-only-Banken fördern, dh Banken, die keine stationären Filialen haben, sondern den Benutzern einen virtuellen und schnellen Zugang zu allen Bankressourcen und -diensten bieten.

Fazit

Fintech hat, wie wir in diesem Artikel behandelt haben, eine neue Welt voller Möglichkeiten für die Geschäftswelt eröffnet – sie hat ihnen geholfen, innovativere Dienstleistungen anzubieten, bessere Gewinne zu erzielen und das auch noch mit einem Bruchteil des Geldes, das sie zuvor investiert haben.

Das Segment hat einen großen Einfluss auf die Gegenwart und Zukunft der Geschäftswelt, was bedeutet, dass sich jeder Geschäftsinhaber darauf freuen muss, in die Entwicklung von Fintech-Apps zu investieren, um den Benutzern einen höheren Wert zu bieten und höhere Einnahmen zu erzielen.

Wenden Sie sich noch heute an unser Team, um Ihrem Geschäftsmodell die optimalen Fintech-Lösungen hinzuzufügen.

Häufig gestellte Fragen

F. Was ist der Vorteil von Fintech für ein Unternehmen?

A. Fintech hat die Integration physischer und digitaler Zahlungsmethoden ermöglicht, die mehrere Bankkonten oder Karten über eine einzige Schnittstelle konsolidieren. Diese Funktion ermöglicht Unternehmen einfachere Transaktionsmethoden und reduzierte Gesamtkosten.

F. Warum ist Fintech besser als Banken?

A. Fintech ist zukunftsorientiert, kundenorientiert und vereinfacht komplexe Finanzprozesse, wodurch sie für die breite Öffentlichkeit zugänglicher werden. Fintech-Unternehmen können aufgrund einer schlankeren Unternehmensstruktur auch Produkte und Dienstleistungen anbieten, die günstiger sind als traditionelle Banken.

F. Wie hilft Fintech kleinen Unternehmen?

A. Fintech unterstützt kleine Unternehmen bei der Rationalisierung von Prozessen und der Steigerung der betrieblichen Effizienz sowie bei der Erlangung eines besseren Zugangs zu Finanzmitteln. Die Benutzerfreundlichkeit und Einfachheit von Fintech spricht kleine Unternehmen an. Die Einführung von Fintech kann auch ein Wettbewerbsunterschied sein.

F. Welche grundlegenden Sicherheitsmaßnahmen würden Sie für eine Finanz-App implementieren?

A. Durch die Integration einer Multi-Faktor- oder Zwei-Faktor-Authentifizierungsoption – wie z. B. das Generieren von Einmalpasswörtern oder biometrischen Authentifizierungsmethoden wie Fingerabdrücken – können Sie eine zusätzliche Schutzebene hinzufügen, die nicht einfach umgangen werden kann.

F. Wie erstelle ich eine Fintech-App?

A. Es ist wichtig sicherzustellen, dass die Entwicklung von Fintech-Apps korrekt durchgeführt wird, um Sicherheitsrisiken zu vermeiden und qualitativ hochwertige Funktionen bereitzustellen. Befolgen Sie diese Schritte, um eine Fintech-App für Ihr Unternehmen zu produzieren.

- Bestimmen Sie Ihre Nische und stellen Sie die Rechtskonformität sicher

- Entscheiden Sie sich für Funktionen und schätzen Sie die Kosten

- Stellen Sie ein professionelles App-Entwicklungsteam ein

- Integrieren Sie Innovation in das UI/UX-Design

- Entwickeln Sie zuerst ein MVP

- Verbessern und unterstützen Sie Ihre Fintech-App