Eine Gewinn- und Verlustrechnung, die für Ihr Unternehmen funktioniert

Veröffentlicht: 2021-10-14Eine Gewinn- und Verlustrechnung ist die Finanzgeschichte Ihres Unternehmens – eine monatliche, vierteljährliche oder jährliche Aufstellung der Einnahmen abzüglich der Ausgaben. Es wird auch als „Ergebnisrechnung“ oder „Gewinn- und Verlustrechnung“ bezeichnet. Es beantwortet die Frage: „Wie profitabel ist Ihr Unternehmen?“

Dennoch ist es vielen Unternehmern ein Rätsel, auch wenn Aktiengesellschaften die Details ihrer Gewinn- und Verlustrechnungen vierteljährlich veröffentlichen müssen. (Apple zum Beispiel erzielte im zweiten Quartal 2021 einen Bruttogewinn von 32,3 Milliarden US-Dollar.)

Andere Unternehmen haben die Wahrnehmung der Unternehmensfinanzierung durch Außenstehende als Black Box ausgenutzt. Enron beschwor berüchtigterweise Einnahmen aus Prognosen, ließ Verluste aus seinen Büchern verschwinden und propagierte eine Gewinn- und Verlustrechnung, die zu gut war, um wahr zu sein, an die viele viel zu lange geglaubt hatten.

Dies sind Ausreißer – kein Grund, sich einschüchtern zu lassen. Wir helfen Ihnen bei der Erstellung Ihrer ersten Einkommenserklärung.

Die wichtigsten Bestandteile einer Gewinn- und Verlustrechnung

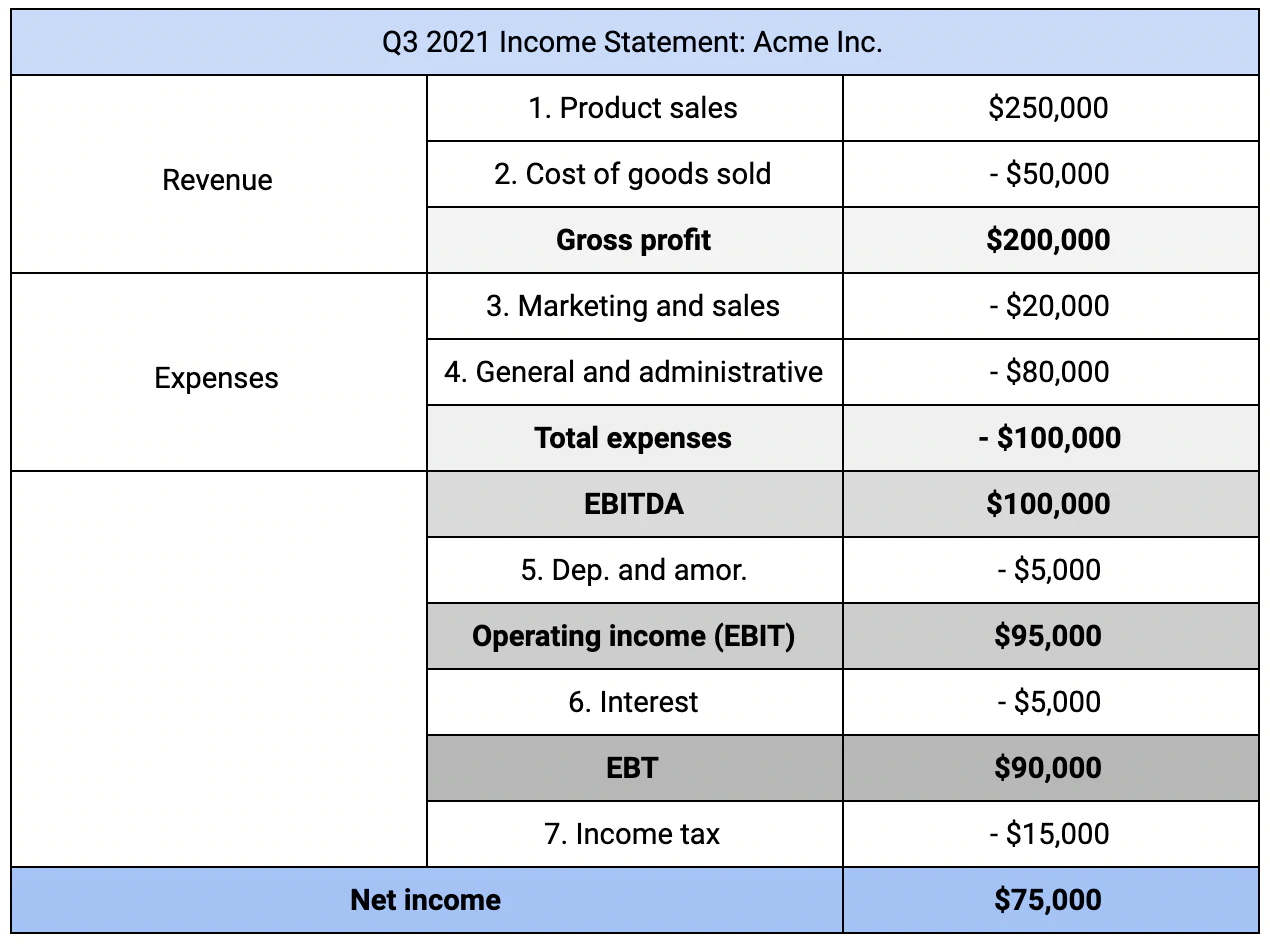

Eine Gewinn- und Verlustrechnung wird normalerweise monatlich erstellt, wobei die monatlichen Zahlen für Quartale und Jahre gezählt werden. Warum monatlich? Weil ein Ziel einer Gewinn- und Verlustrechnung darin besteht, Ihr Unternehmen stetig am Puls zu halten – Einbrüche (oder Spitzen!) zu identifizieren, wenn sie ein vierteljährliches Wachstumsziel betreffen, nicht die Zahlungsfähigkeit des Unternehmens.  So erstellen Sie eine Gewinn- und Verlustrechnung:

So erstellen Sie eine Gewinn- und Verlustrechnung:

- Beginnen Sie mit dem Umsatz (physische Produkte oder Dienstleistungen). Möglicherweise haben Sie mehr als eine Einnahmequelle.

- Subtrahieren Sie die Kosten der verkauften Waren (COGS). Die Kosten beinhalten fertige Produkte, Rohstoffe, Arbeit usw. (einige Dienstleistungsprodukte können auch Kosten verursachen).

Die resultierende Zahl ist Ihr „Bruttogewinn“. Subtrahieren Sie von dieser Zahl die Ausgaben für:

- Marketing und Vertrieb (z. B. Google Ads-Kampagnen, Messestand)

- Allgemein und administrativ (z. B. Gehälter, Büroräume, Lagerhaltung)

Wenn Ihr Unternehmen in Abteilungen unterteilt ist oder einmalige Ausgaben hat (z. B. branchenspezifische Forschung), können Sie diese auch als Einzelposten abziehen.

Die resultierende Zahl ist Ihr EBITDA oder Gewinn vor Zinsen, Steuern und Abschreibungen. Es ist Ihr Bruttogewinn abzüglich der Ausgaben.

Gewinn- und Verlustrechnungen trennen manchmal betriebliche von nicht betrieblichen Einnahmen und Ausgaben, um zu verhindern, dass einmalige Gewinne oder Verluste das finanzielle Bild des Unternehmens verzerren. Die „richtige“ Granularität hängt davon ab, wer sich Ihre Gewinn- und Verlustrechnung ansieht und zu welchem Zweck.

Subtrahieren Sie von Ihrem EBITDA:

- Abschreibungs- und Amortisationskosten (z. B. Teile von Big-Ticket-Artikeln).

Jetzt haben Sie Ihr „operatives Ergebnis“, das auch als Ergebnis vor Zinsen und Steuern (EBIT) bezeichnet wird.

Die letzten Schritte für Ihre Gewinn- und Verlustrechnung gehen die restlichen Buchstaben des Akronyms an:

- Gezahlte Zinsen abziehen oder verdiente Zinsen addieren, was Ihnen Ihr EBT (dh Einkommen vor Steuern) ergibt.

- Subtrahieren der von Ihrem EBT gezahlten Einkommenssteuer.

Das Ergebnis ist Ihr Nettoeinkommen oder Nettoeinkommen – die unterste Zahl auf Ihrer Gewinn- und Verlustrechnung. Es ist auch der erste Schritt bei der Erstellung von zwei weiteren Finanzberichten.

Gewinn- und Verlustrechnungen vs. Bilanzen

Wenn Unternehmen Vitalfunktionen hätten, wäre die Gewinn- und Verlustrechnung eine. Sonstiges sind die Bilanz und die Kapitalflussrechnung; jede bietet einen anderen Blickwinkel auf dieselbe Finanzlandschaft. Zusammen bewerten die drei die finanzielle Gesundheit eines Unternehmens und informieren über Finanzprognosen.

Die größte Verwirrung entsteht beim Vergleich von Bilanzen und Gewinn- und Verlustrechnungen. Ein paar wesentliche Unterschiede helfen bei der Klärung:

- Bilanzen sind eine Momentaufnahme (z. B. „zum 15. Oktober 2021“); Gewinn- und Verlustrechnungen sind zusammenfassende Kennzahlen für einen längeren Zeitraum (z. B. „für Q3 2021“).

- Bilanzen wägen Vermögenswerte gegen Verbindlichkeiten statt Einnahmen gegen Ausgaben ab.

- Die zusammenfassende Kennzahl einer Bilanz ist „Eigenkapital“ anstelle von „Nettoeinkommen“.

Bilanzen helfen bei der Beantwortung der Frage „Wie viel ist dieses Unternehmen wert?“ statt "Wie profitabel ist dieses Geschäft?" Ersteres ist eine Frage der Zahlungsfähigkeit des Unternehmens; Letzteres ist eine Frage des Geschäftserfolgs .

Wertvolle Unternehmen sind nicht immer profitabel und umgekehrt. Zum Beispiel:

- Ein wertvolles Unternehmen kann jahrelang unrentabel sein. Denken Sie an wachstumsstarke Startups, die Risikokapital – nicht Einnahmen – verwenden, um zu expandieren.

- Ein profitables Geschäft kann mit enormen Verbindlichkeiten rechnen. Denken Sie an Autohersteller und ihre unterfinanzierten Pensionspläne.

Eine gute, wenn auch unvollkommene Parallele ist das Defizit (dh die Gewinn- und Verlustrechnung) einer Regierung gegenüber ihrer Verschuldung (dh der Bilanz). Wenn Sie vorerst Präsident eines Ein-Personen-Unternehmens und nicht eines Nationalstaats sind, müssen Sie noch einige Entscheidungen treffen.

So erstellen Sie die richtige Art der Gewinn- und Verlustrechnung

Eine gute Buchhaltung hilft Ihnen zu verstehen, wie es Ihrem Unternehmen geht. Die Komplexität Ihrer Fragen – und die Art der Gewinn- und Verlustrechnung, die Ihnen am besten dient – wird mit Ihrem Unternehmen wachsen.

Auch wenn Sie Ihre erste Gewinn- und Verlustrechnung erstellen, müssen Sie einige Entscheidungen treffen:

1. Horizontale versus vertikale Analyse. Eine horizontale Analyse verwendet absolute Zahlen für jede Metrik – reale Dollarbeträge (z. B. 40.000 USD Bruttogewinn im Jahr 2021). Die meisten Außenstehenden, die einen Blick auf Ihre Finanzen werfen, bevorzugen eine horizontale Analyse, weil sie tatsächliche Zahlen liefert. Es ist einfacher, große Beiträge zu einer Steigerung oder Verringerung der Rentabilität zu erkennen.

Im Gegensatz dazu verwendet eine vertikale Analyse relative Messungen – Prozentsätze einer Basiszahl (z. B. 30 % der Ausgaben stammen aus dem Marketing). Eine vertikale Analyse erleichtert das Verständnis der Beziehungen zwischen den Posten Ihrer Gewinn- und Verlustrechnung. Es ist auch ein nützliches Tool, um sich mit Branchenkollegen oder Benchmarks zu vergleichen.

Sie können beide Analysen verwenden, indem Sie einen Prozentsatz in Klammern (für die vertikale Analyse) rechts von einer festen Zahl (für die horizontale Analyse) hinzufügen.

2. Einstufige versus mehrstufige Gewinn- und Verlustrechnung. Eine einstufige Gewinn- und Verlustrechnung ist eine einzelne Formel mit einer einzelnen zusammenfassenden Metrik:

Einnahmen - Ausgaben = Nettoeinkommen

In der Regel handelt es sich bei Einnahmen und Ausgaben um Einzelposten. Beispielsweise darf „Umsatz“ den Umsatz nicht von den Selbstkosten trennen.

Eine mehrstufige Gewinn- und Verlustrechnung, wie sie am Anfang dieses Artikels beschrieben wurde, verwendet mehr Einzelposten und generiert zusammenfassende Metriken aus drei aufeinanderfolgenden Formeln:

- Umsatz - COGS = Bruttogewinn

- Bruttogewinn - Betriebsausgaben = Betriebseinnahmen

- Betriebseinnahmen ± Betriebsfremde Posten = Nettoeinnahmen

Ein komplexerer Prozess bietet einen detaillierteren Einblick in Ihre finanzielle Situation. Wie Sie sehen können, erhalten Sie zwei Zahlen – Bruttogewinn und Betriebsergebnis – die ein einstufiger Prozess nicht liefert.

Der Bruttogewinn zeigt die Fähigkeit Ihres Produkts oder Ihrer Dienstleistung, angesichts der Produktionskosten Einnahmen zu erzielen. Das Betriebsergebnis bewertet die Effizienz, mit der Sie dieses Produkt oder diese Dienstleistung verkaufen.

Brauchen Sie diese zusätzlichen Zahlen wirklich? Es hängt davon ab, mit wem Sie sie teilen.

Wissen, wer die Informationen benötigt – und warum

Wahrscheinlich erstellen Sie Ihre erste Einkommenserklärung für ein einziges Publikum: für Sie. Wenn eine zeilenweise Aufschlüsselung der Einzelheiten eher verwirrend als aufschlussreich ist, erfüllt Ihre Gewinn- und Verlustrechnung ihre Aufgabe nicht.

Eine Möglichkeit, eine Erklärung zu erstellen, die funktioniert: Beginnen Sie mit den Grundlagen und katalogisieren Sie Folgefragen von Ihnen oder anderen. Identifizieren Sie dann, wo ein detaillierterer Abschnitt – wie eine Aufschlüsselung der Marketingausgaben zwischen Online- und Offline-Events – diese Fragen proaktiv beantworten könnte.

Wenn Sie einen Kredit suchen oder Kapital aufnehmen möchten, müssen Sie weitere Details angeben und mit ziemlicher Sicherheit eine mehrstufige Gewinn- und Verlustrechnung erstellen. Kreditgeber und Investoren möchten beispielsweise wissen, ob Ihr Bruttogewinn ausreicht, um bei der Skalierung ein positives Nettoeinkommen aufrechtzuerhalten (und höhere Betriebskosten zu verursachen). Eine winzige Marge kann einen Ein-Personen-Laden rentabel machen; Es funktioniert möglicherweise nicht für ein Unternehmen mit 20 oder 200 Mitarbeitern.

Externe Geldgeber werden Ihr Unternehmen auch mit anderen vergleichen, eine Erkenntnis, die Sie ebenfalls nutzen können. Durch börsennotierte Unternehmensanmeldungen, Branchen-Benchmarks, Networking-Events oder lockere Gespräche hilft Ihnen das Verständnis Ihrer Gewinn- und Verlustrechnung dabei, die gleiche Sprache wie Ihre Mitgründer zu sprechen.

Sie wissen, wie Sie abschneiden, wo Sie erfolgreich sind und woran Sie als Nächstes arbeiten müssen.