Über 20 Kreditstatistiken für Kleinunternehmen, die Sie kennen müssen

Veröffentlicht: 2021-07-21Irgendwann auf Ihrer Geschäftsreise werden Sie wahrscheinlich feststellen, dass Sie mehr Kapital benötigen. Ob es darum geht, das Wachstum zu beschleunigen oder einen saisonalen Liquiditätsengpass zu decken, eine angemessene Finanzierung kann für Inhaber kleiner Unternehmen entscheidend sein.

Tatsächlich schließt die überwiegende Mehrheit (82 %) der kleinen Unternehmen ihre Türen wegen eines schlechten Cashflow-Managements. Weitere 29 % haben einfach kein Geld mehr.

Glücklicherweise stehen Ihnen viele Kreditlösungen für kleine Unternehmen zur Verfügung. Banken, Online-Kreditgeber und sogar Familie und Freunde können Ihnen dabei helfen, das Geld zu sichern, das Sie für das Wachstum Ihres Unternehmens benötigen.

Um Ihnen bei der Kreditvergabe an Kleinunternehmen zu helfen, skizzieren wir die verschiedenen Arten von Krediten und teilen Statistiken zu Genehmigungsquoten und durchschnittlichen Kreditbeträgen, um Ihnen bei der Auswahl der richtigen Option für Ihr Unternehmen zu helfen.

Inhaltsverzeichnis

- Arten von Kleinkrediten

- Durchschnittliche Kreditbeträge nach Kreditart und Kreditgeber

- Genehmigungsquoten nach Kreditarten und Kreditgeber

- Gründe, warum Geschäftskredite abgelehnt werden

- Wann Sie über Kredite für Kleinunternehmen nachdenken sollten

Arten von Kleinkrediten

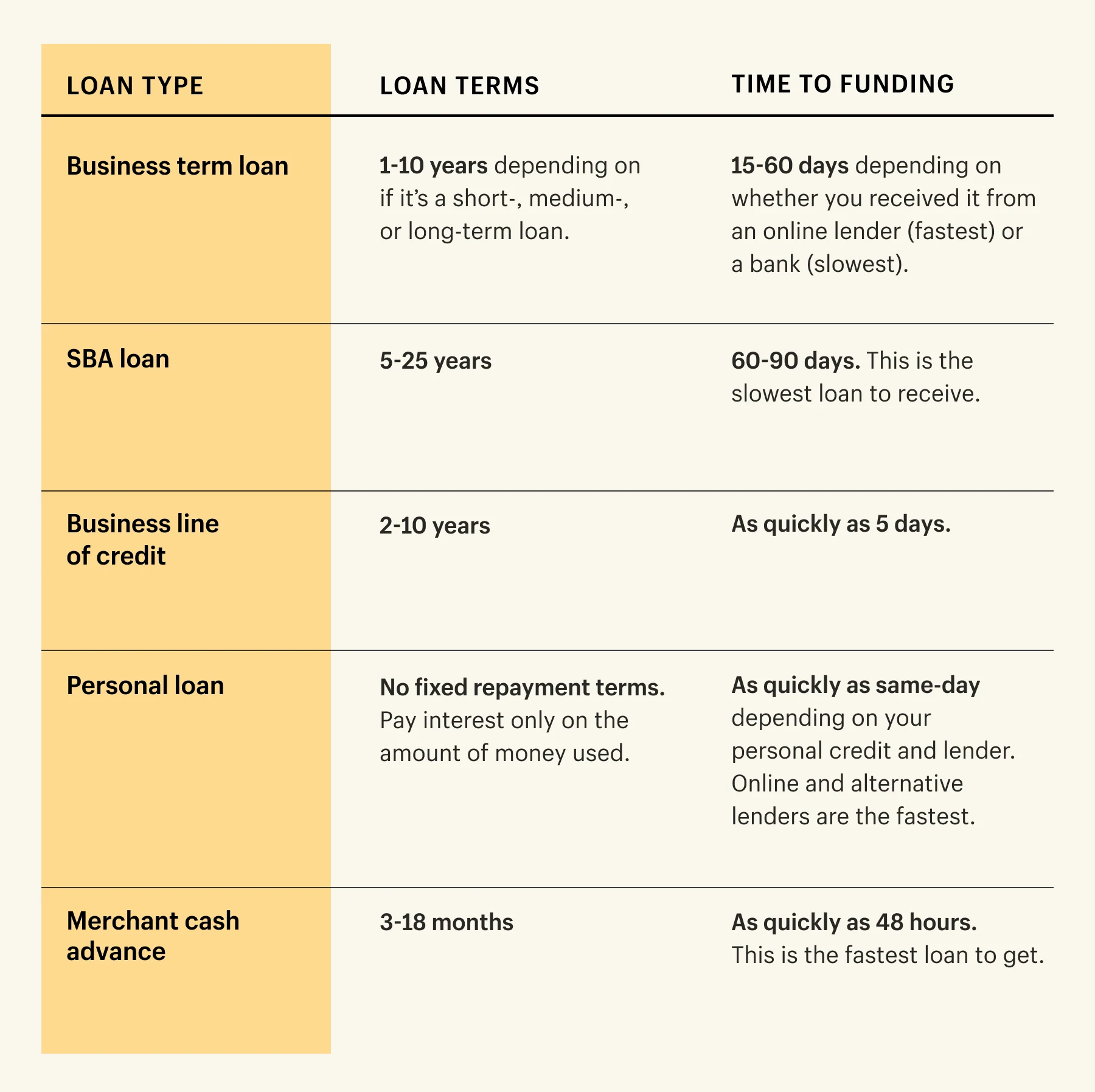

Es gibt keinen Mangel an Kreditoptionen für Kleinunternehmen, die Ihnen zur Verfügung stehen – aber jede hat ihre eigenen Vor- und Nachteile und unterschiedliche Rückzahlungsbedingungen. Rückzahlungsbedingungen sind äußerst wichtig zu beachten. Wenn Ihr Unternehmen beispielsweise einen langen Cashflow-Zyklus hat, könnten Sie durch kurzfristige Geschäftsdarlehen mit häufigen Zahlungen in einen Schuldentilgungszyklus geraten.

Nachfolgend finden Sie einen kurzen Überblick über die einzelnen Arten von Kleinunternehmerkrediten und deren Vor- und Nachteile.

Darlehen mit Geschäftslaufzeit

Ein Geschäftsdarlehen ist eine pauschale Barsumme, die Kleinunternehmer von Banken, Online-Kreditgebern oder anderen Finanzinstituten erhalten können. Unternehmen haben eine feste Laufzeit, um den Kreditgeber zurückzuzahlen. (95 % der Darlehen mit Geschäftslaufzeit haben feste Zinssätze.)

Dabei kann es sich um kurz-, mittel- oder langfristige Kredite handeln, und je nach Kreditgeber kann die Zeit bis zum Erhalt der Finanzierung sehr unterschiedlich sein. Beispielsweise dauert es länger, bis mittelfristige Geschäftskredite von einer Bank genehmigt werden, als von einem Online-Kreditgeber.

Kurzfristige Geschäftskredite haben eine kurze Rückzahlungsfrist (normalerweise zwischen 18 Monaten und 3 Jahren), während mittel- und langfristige Geschäftskredite längere Rückzahlungsfristen haben (bis zu 10 Jahre).

Vorteile :

- Feste Zinssätze.

- Sie können Geschäftskredite aufbauen.

- Kleine Unternehmen können große Geldbeträge leihen.

- Langfristige Amortisationszeit für langfristige Darlehen verfügbar (bis zu zehn Jahre, je nach Kreditgeber).

- Niedrige Zulassungsvoraussetzungen für kurzfristige Kredite.

Nachteile

- Die Genehmigung kann eine Weile dauern.

- Je kürzer die Laufzeit, desto höher der Zinssatz.

- Je kürzer die Laufzeit, desto häufiger die Zahlungen.

- Es können Vorfälligkeitsentschädigungen anfallen, wenn Sie den Kredit früher als vereinbart zurückzahlen.

SBA-Darlehen

Die US Small Business Administration (SBA) ist ein staatlich unterstütztes Darlehen, das über verschiedene Kreditgeber, darunter Banken und Kreditgenossenschaften, erhältlich ist. SBA-Darlehen sind wegen ihrer beneidenswerten Zinssätze und Kreditbedingungen beliebt.

Es gibt viele Variationen und Optionen, wenn es um SBA-Darlehen geht, und die Beträge können zwischen 75.000 und 5 Millionen US-Dollar variieren. Überprüfen Sie daher unbedingt die Website der SBA, um die richtige Art von Darlehen für Ihr Unternehmen zu finden.

Vorteile:

- Niedrige Zinsen.

- Kleine und große Geldsummen zum Ausleihen verfügbar.

- Umfassende Zulassungsvoraussetzungen: Sie müssen ein registriertes Unternehmen sein, in den USA tätig sein, Ihre eigene Zeit/Ihr eigenes Geld in das Unternehmen investiert haben und erfolglos bei der Beantragung einer Finanzierung anderswo gewesen sein.

Nachteile

- Langer Genehmigungsprozess (ca. 60 bis 90 Tage).

- Gute Bonität erforderlich.

- Anzahlung erforderlich.

- Persönliche Garantie für SBA-Kredite erforderlich; Sie haften für das Darlehen, wenn das Unternehmen nicht zahlen kann.

Es gibt viele Möglichkeiten, nachzuforschen, wenn Sie nach Geld suchen, um ein Unternehmen zu gründen. Ein beliebter Weg ist ein Darlehen für kleine Unternehmen, wie z. B. ein SBA-Mikrodarlehen, bei dem es sich um ein Darlehen von bis zu 50.000 US-Dollar handelt. Es wird von gemeinnützigen Kreditgebern verwaltet und kann mit günstigen Zinssätzen und Konditionen ausgestattet sein.

Geschäftskreditrahmen

Die Kreditlinie ist eine Pauschalzahlung, die Kleinunternehmer für Ausgaben verwenden können – wie z. B. Inventar, Miete oder neue Maschinen. Im Gegensatz zu Geschäftskrediten gewähren Großbanken Unternehmen eine Kreditlinie ohne feste Laufzeit. Es ist ein kurzfristiges Darlehen, das zwischen 1.000 und 250.000 US-Dollar liegen kann.

Laut der Small Business Credit Survey der Federal Reserve Bank beantragten 54 % der US-Kleinunternehmen im Jahr 2018 einen Geschäftskredit oder eine Kreditlinie.

Vorteile:

- Keine Vorfälligkeitsentschädigungen.

- Es ist flexibel; Greifen Sie auf Geld zu, wann immer Sie es brauchen.

- Verzinsen Sie nur den Betrag, den Sie nutzen.

- Geschäftskredit aufbauen.

Nachteile

- Strenge Zulassungsvoraussetzungen.

- Die Gebühren können hoch sein, wenn Sie mehr als den vereinbarten Betrag leihen.

- Wenn Sie keine Rückzahlungen leisten, kann dies Ihre Geschäftskreditwürdigkeit beeinträchtigen.

Gerätefinanzierung

Diese Art von Geschäftskredit wurde speziell für die Finanzierung von Ausrüstung entwickelt und kann Ihnen beim Kauf des benötigten gewerblichen Kühlschranks, Traktors oder Computerzubehörs helfen. Kreditgeber vermieten Ihnen Geräte, während Sie sie in monatlichen Raten bezahlen. Sobald der Betrag bezahlt ist, wird Ihr Unternehmen Eigentümer der Ausrüstung.

Nach Angaben der Equipment Leasing and Finance Association nutzen fast 8 von 10 US-Unternehmen irgendeine Form der Finanzierung beim Erwerb neuer Geräte. Banken waren die wichtigsten Kreditgeber für 43 % der Gerätefinanzierungsgeschäfte.

Vorteile

- Verteilen Sie die Kosten für teure Geräte.

- Flexible Laufzeiten sind bei den meisten Kreditgebern erhältlich.

- Geschäftskredit aufbauen.

Nachteile

- Geld kann nur für Geräte ausgegeben werden, denen der Verleiher zustimmt.

- Kreditgeber können eine Anzahlung oder eine Mindestkreditwürdigkeit verlangen, um genehmigt zu werden.

- Möglicherweise zahlen Sie noch monatliche Rückzahlungen für Geräte, die nicht mehr verwendet werden.

Privat Darlehen

Ein Privatkredit ist eine Art der Finanzierung, die auf einem Privatkredit basiert, um das Unternehmenswachstum im Notfall zu beschleunigen. Es ist bei Kreditgenossenschaften und Banken erhältlich und liegt in der Regel zwischen 1.000 und 50.000 US-Dollar.

Vorteile

- Sie können ganz einfach online beantragt werden.

- Die meisten Kreditgeber bieten niedrigere Zinssätze für Privatkredite an.

- Für einen Privatkredit müssen Sie nicht immer große Anzahlungen leisten.

- Sie können für die meisten Privatkredite innerhalb von zwei Wochen genehmigt werden.

Nachteile

- Sie persönlich benötigen eine gute Kreditwürdigkeit, um sich zu qualifizieren.

- Es ist schwierig, große Geldbeträge zu sichern.

- Sie können die Kreditwürdigkeit Ihres Unternehmens nicht aufbauen.

- Möglicherweise kein Anspruch auf Steuervorteile.

- Persönliche Vermögenswerte – wie Ihr Zuhause und Ihr Auto – könnten gefährdet sein, wenn die monatlichen Rückzahlungen nicht geleistet werden können.

Barvorschuss des Händlers

Ein Merchant Cash Advance (MCA) ist eine Art der Finanzierung, die es kleinen Unternehmen ermöglicht, gegen zukünftige Einnahmen Kredite aufzunehmen. Kreditgeber ermöglichen Unternehmen einen schnellen Zugang zu Kapital. Das Geld wird basierend auf einem Prozentsatz des zukünftigen Tagesumsatzes zurückgezahlt.

Vorteile

- Extrem schneller Zugang zu Kapital (weniger als 48 Stunden).

- Keine festen wöchentlichen oder monatlichen Raten für die Rückzahlung des Darlehens.

- Die meisten Kreditgeber benötigen keine Sicherheiten, um die Finanzierung zu sichern.

Nachteile

- Es baut keinen Geschäftskredit auf.

- Die meisten Kreditgeber haben kurze Rückzahlungsfristen.

- Ein MCA kann sich auf den Cashflow auswirken, da die Kreditgeber Geld aus den Einnahmen nehmen.

- Die Zinssätze für ein MCA sind höher als bei anderen Arten von Krediten für kleine Unternehmen.

Business-Kreditkarte

Eine Business-Kreditkarte ist eine einfache Möglichkeit, Ihre täglichen Ausgaben für sich arbeiten zu lassen. Nach der Genehmigung durch eine Bank haben Sie ein revolvierendes Kreditlimit, das Sie für geschäftliche Einkäufe verwenden können. Kleine Unternehmen können Kreditkarten für kurzfristige Cashflow-Schwankungen verwenden.

Vorteile

- Schneller Genehmigungsprozess im Voraus.

- Erhalten Sie Prämien (Cashback, Reisepunkte usw.) für Ihre geschäftlichen Einkäufe.

- Erstellen Sie individuelle Kreditkarten für Ihre Führungsteams.

- Sie sind flexibel – sobald Sie genehmigt wurden, können Sie die Finanzierung nehmen, wenn Sie sie brauchen, und sie lassen, wenn Sie sie nicht brauchen.

Nachteile

- Zinssätze können schwanken.

- Die meisten Kreditgeber haben jährliche Gebühren.

- Geringeres Kreditlimit als bei anderen Finanzierungsarten.

- Es gibt Sicherheitsprobleme, wenn Ihre Kreditkarte überflogen oder gestohlen wird.

- Viele Kreditgeber verlangen eine Privathaftpflichtvereinbarung; Verspätete Rückzahlungen könnten sich auf Ihre persönliche Kreditwürdigkeit auswirken.

Debitorenfinanzierung

Die Debitorenfinanzierung ermöglicht es kleinen Unternehmen, gegen unbezahlte Rechnungen für Betriebskapital Kredite aufzunehmen. Sie zahlen den ursprünglichen Betrag an einen Kreditgeber zurück, wenn die Rechnungen bezahlt sind, zusammen mit wöchentlichen Gebühren, die als Zinsen dienen.

Vorteile

- Erhalten Sie schnelles Geld für die geleistete Arbeit.

- Behalten Sie die Kontrolle über das Geschäft.

- Keine Sicherheiten erforderlich.

Nachteile

- Nicht verfügbar auf älteren Rechnungen.

- Die meisten Kreditgeber geben nur einen Prozentsatz der gesamten unbezahlten Rechnungssumme (ca. 75-80 %).

- Sie können am Ende viel mehr als den Rechnungsbetrag bezahlen, wenn die Rechnungen unbezahlt oder überfällig sind.

Shopify-Hauptstadt

Für Inhaber von Shopify-Shops ist Shopify Capital eine Finanzierungsoption ohne Antragsverfahren. Es dient hauptsächlich der Wachstumsfinanzierung und hat eine feste Laufzeit von 12 Monaten. Kleine Unternehmen können Kredite zwischen 200 und 2 Millionen US-Dollar aufnehmen. Das Darlehen wird automatisch als Prozentsatz Ihres Umsatzes zurückgezahlt.

Vorteile

- Keine Bonitätsprüfung erforderlich.

- Rückzahlung der Finanzierung als Prozentsatz des Umsatzes.

- Sie müssen kein Eigenkapital in Ihrem Unternehmen aufgeben.

- Kann verwendet werden, um alle Geschäftsausgaben zu finanzieren, einschließlich Gehaltsabrechnung, Inventar und Werbung.

- Kein Antragsverfahren – teilnahmeberechtigte Unternehmen werden basierend auf ihren Ladenverkäufen vorab genehmigt.

Nachteile

- Nur für Shopify-Händler verfügbar.

- Nicht verfügbar für diejenigen, die gerade erst anfangen, da eine Historie von Ladenverkäufen erforderlich ist.

Wir waren als Unternehmen noch nicht alt genug, um für einen Bankkredit zugelassen zu werden … da erfuhren wir von Shopify Capital. Sie hatten bereits Zugriff auf alle unsere Geschäftsdaten und trafen schnell eine fundierte Entscheidung darüber, für wie viel Geld wir uns qualifizierten. Wir haben das Geld ein paar Tage später auf unserem Bankkonto erhalten.

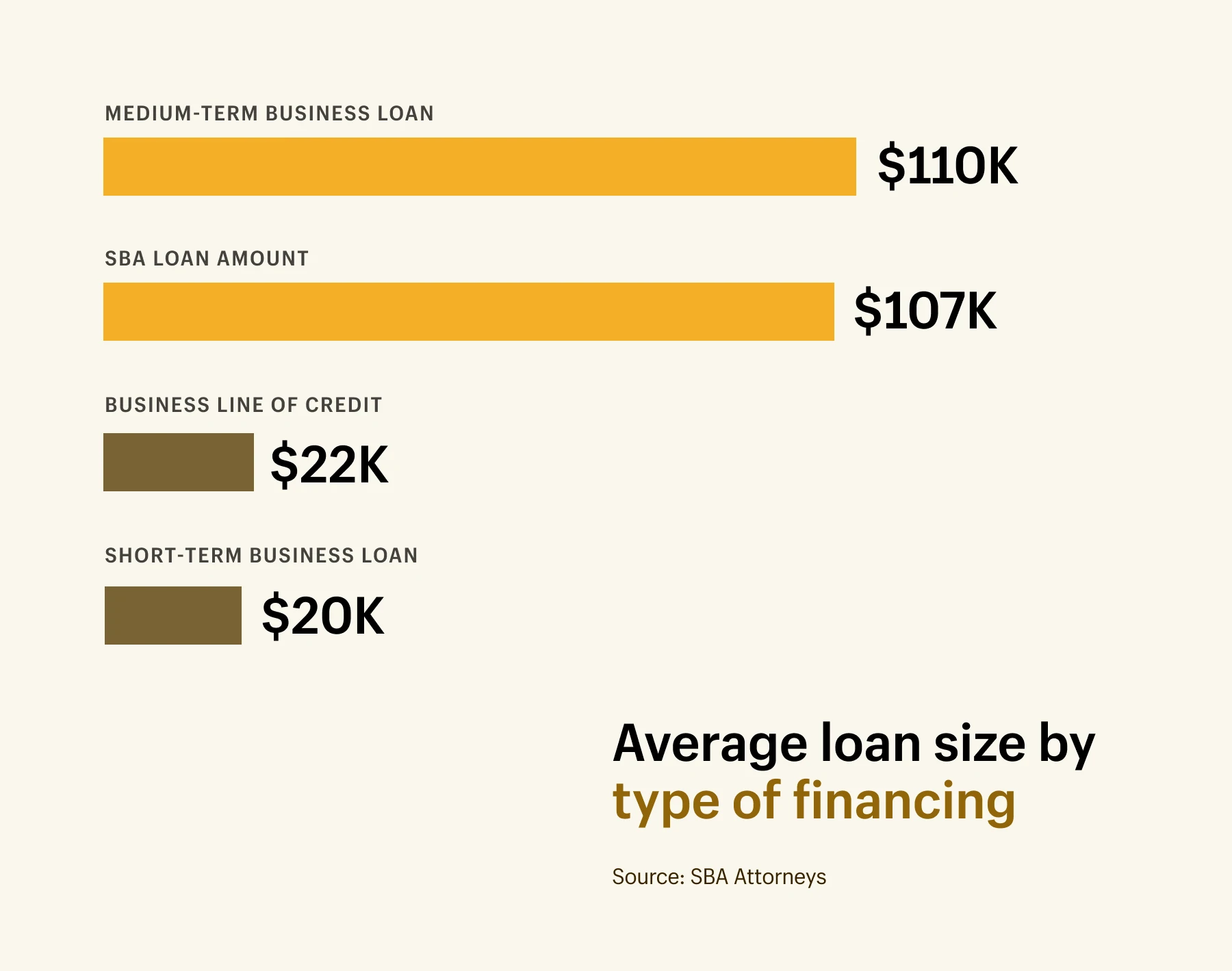

Durchschnittliche Kreditbeträge nach Kreditart und Kreditgeber

Durchschnittliche Kreditbeträge nach Kreditart und Kreditgeber

Der durchschnittliche Kreditbetrag für kleine Unternehmen beträgt 663.000 USD. Das gilt für alle Geschäftskredite, unabhängig von der Kreditart. Seien Sie nicht beunruhigt, wenn diese Zahl groß klingt. In den USA und Kanada wird ein kleines Unternehmen als ein Unternehmen mit weniger als 100 Mitarbeitern definiert, sodass die Höhe der Kredite je nach Unternehmensgröße erheblich variieren kann – von einigen tausend Dollar bis zu über 5 Millionen Dollar.

Hier ist eine Aufschlüsselung der verschiedenen Arten von Geschäftskrediten, die kleinen Unternehmen zur Verfügung stehen, und ihrer durchschnittlichen Kreditbeträge.

- Der durchschnittliche kurzfristige Geschäftskreditbetrag liegt bei etwa 20.000 US-Dollar.

- Der durchschnittliche mittelfristige Geschäftskreditbetrag beträgt 110.000 USD.

- Der durchschnittliche SBA-Darlehensbetrag beträgt 107.000 USD.

- Der durchschnittliche Kreditbetrag für Geschäftskredite beträgt 22.000 USD.

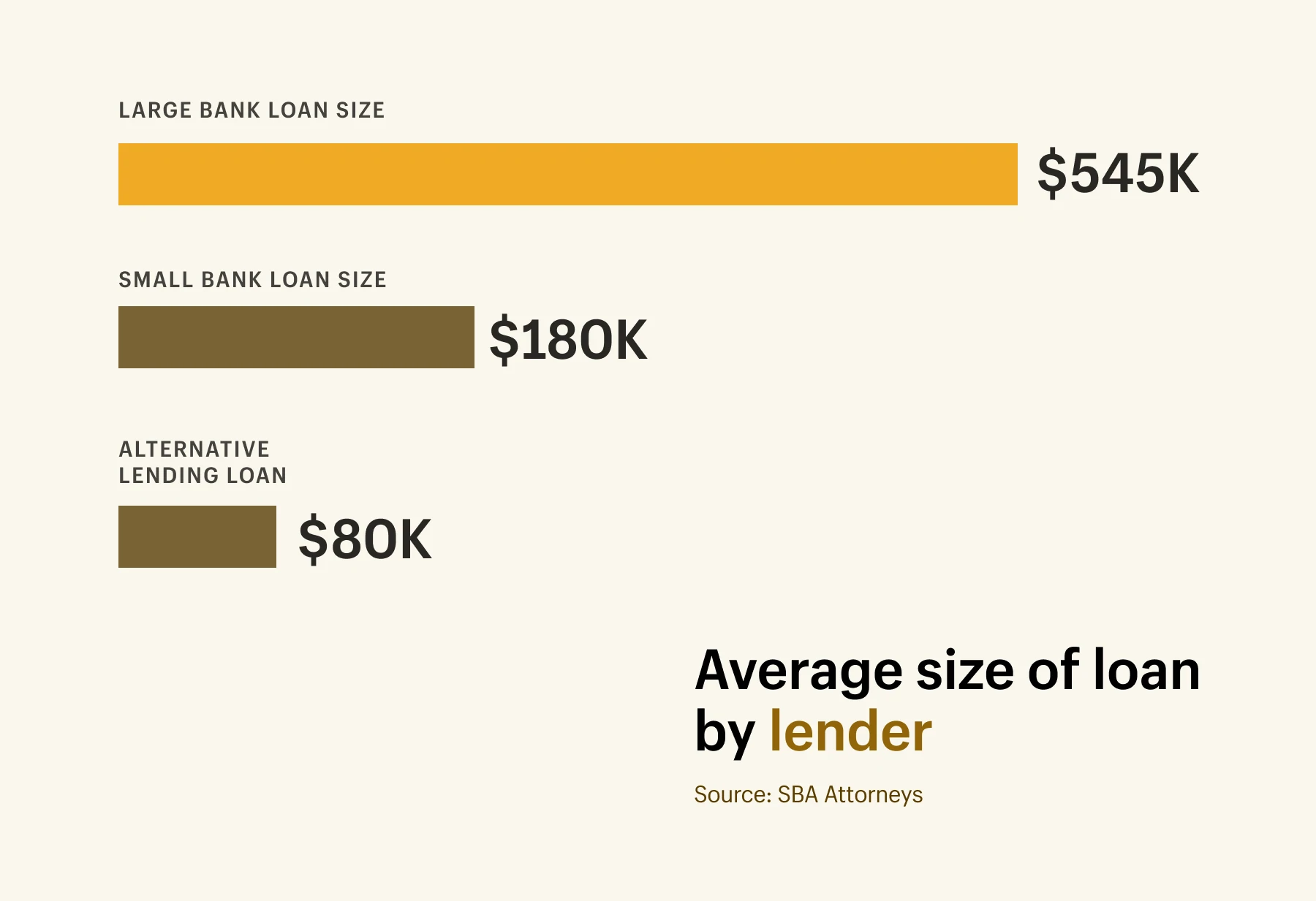

Die Kredithöhe hängt auch vom Kreditgeber ab. Hier ist eine Aufschlüsselung der durchschnittlichen Kreditgröße nach Kreditgebertyp.

- Die durchschnittliche Größe eines großen Bankdarlehens beträgt 564.000 USD.

- Die durchschnittliche Größe eines kleinen Bankdarlehens beträgt 185.000 USD.

- Die durchschnittliche Kreditgröße für alternative Kredite beträgt 80.000 USD.

Genehmigungsquoten nach Kreditart und Kreditgeber

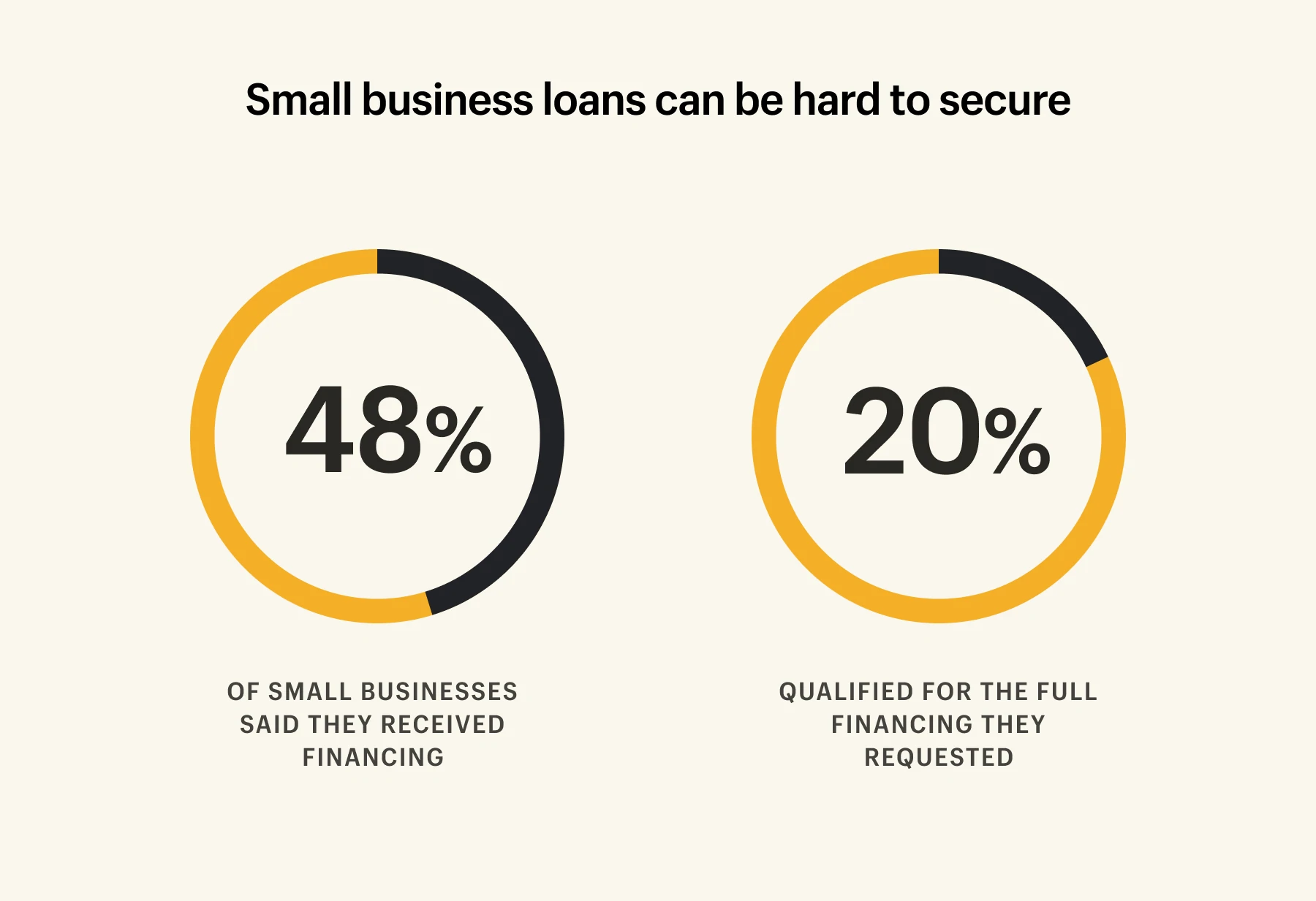

Bevor Sie Ihren Geschäftskreditantrag stellen, sollten Sie sich darüber im Klaren sein, welche Arten der Finanzierung von Kleinunternehmen die höchsten Zustimmungsraten aufweisen. Es kann schwierig sein, eine Kreditgenehmigung zu erhalten: 48 % der kleinen Unternehmen gaben an, dass ihr Kreditbedarf für kleine Unternehmen gedeckt sei. Und nur 20 % der kleinen Unternehmen qualifizierten sich für die von ihnen beantragte vollständige Finanzierung.

Untersuchungen zeigen, dass Bargeldvorschüsse bei Händlern mit 87 % die höchste Zustimmungsrate haben. Kurz darauf folgen Gerätekredite (86 %), Geschäftskredite (79 %) und Geschäftskredite (70 %).

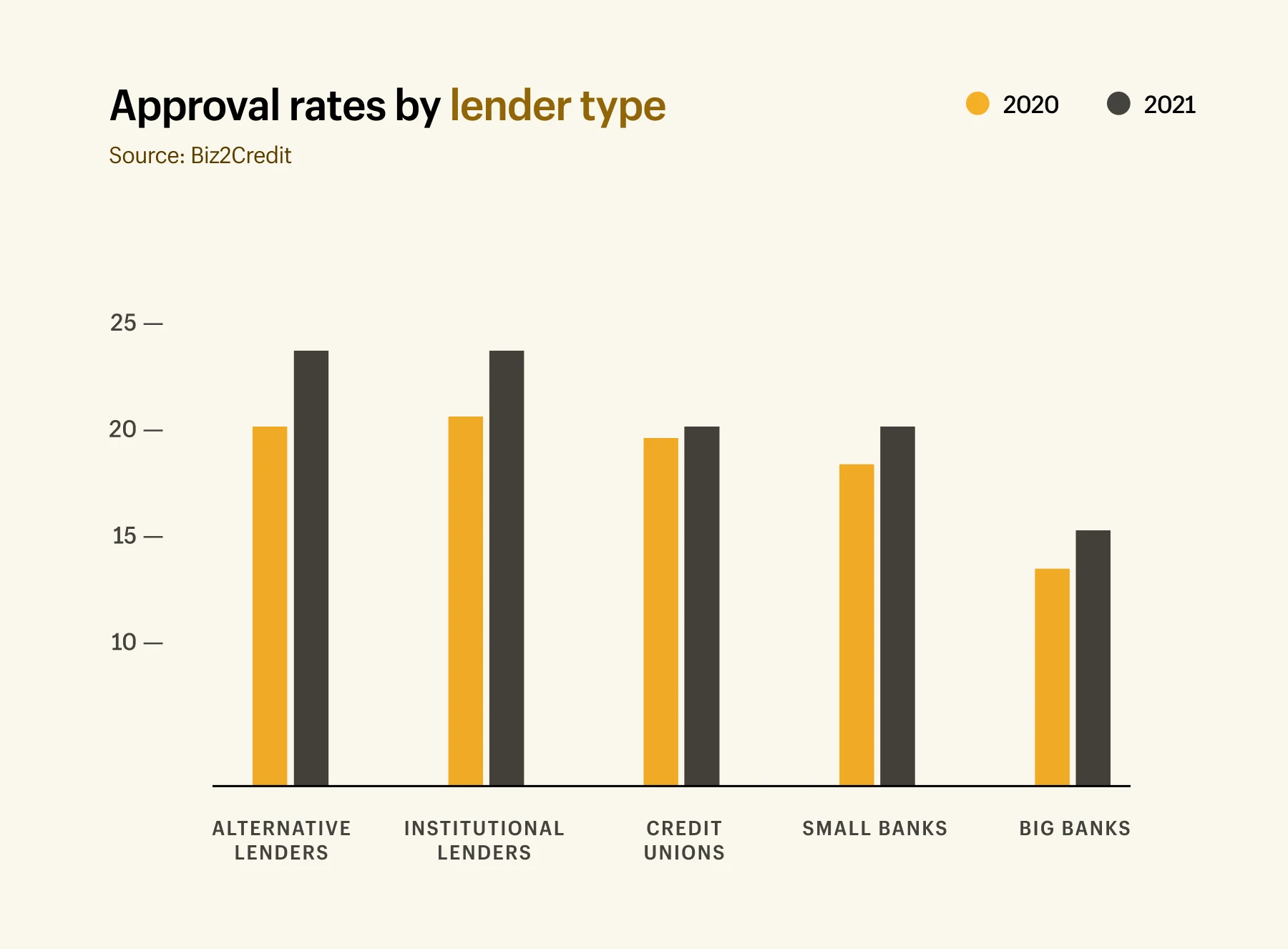

Die Genehmigungsraten können auch je nach Kreditgeber variieren, von dem sie kommen. Der Small Business Lending Index von Biz2Credit listet die Kreditgenehmigungsraten für jede Art von Kreditgeber ab Mai 2021 auf:

- Alternative Kreditgeber: 24,3 % (gegenüber 20,5 % im Jahr 2020)

- Institutionelle Kreditgeber: 23,6 % (gegenüber 21,4 % im Jahr 2020)

- Kreditgenossenschaften: 20,4 % (gegenüber 20,3 % im Jahr 2020)

- Kleine Banken: 18,7 % (gegenüber 16,9 % im Jahr 2020)

- Großbanken: 13,5 % (gegenüber 11,5 % im Jahr 2020)

Gründe, warum Geschäftskredite abgelehnt werden

Die Sicherung der Finanzierung kleiner Unternehmen ist nicht immer einfach, insbesondere aus traditionellen Quellen wie großen Banken. Kreditgeber können Anträge aus vielen Gründen ablehnen, aber die häufigsten Gründe sind folgende:

- 44 % der Kreditanträge werden abgelehnt, weil das Unternehmen bereits zu viele Schulden hat.

- 26 % der Kreditanträge werden aufgrund niedriger Kreditwürdigkeit abgelehnt.

- 33 % der Kreditanträge werden wegen unzureichender Sicherheiten zur Besicherung der Schulden abgelehnt.

- 30 % der Kreditanträge werden abgelehnt, weil das Unternehmen zu neu ist/unzureichende Kredithistorie.

- 18 % der Kreditanträge werden aufgrund schwacher Geschäftsentwicklung abgelehnt.

Wann Sie über Kredite für Kleinunternehmen nachdenken sollten

Sie sind sich nicht sicher, ob Sie Ihr Kleinunternehmen finanzieren müssen? Nachfolgend sind einige Schlüsselmomente aufgeführt, die möglicherweise eine zusätzliche Finanzierung erfordern.

Anlaufkosten

Obwohl es viele E-Commerce-Unternehmen mit geringen Investitionen gibt, kann es je nach Branche und Größe Ihres Teams teuer sein, ein Unternehmen auf den Weg zu bringen. Laut Shopify-Forschung gibt das durchschnittliche Kleinunternehmen (definiert als 4 oder weniger Mitarbeiter) im ersten Jahr 40.000 US-Dollar aus.

Wenn Sie nicht genügend Einnahmen erzielen, um das erste Jahr Ihres Unternehmens aufrechtzuerhalten, sollten Sie über Kreditoptionen nachdenken. Sie können auch einen Privatkredit beantragen, wenn andere Anträge aufgrund fehlender etablierter Geschäftskredite abgelehnt werden – ein häufiges Problem für Startups in der Frühphase.

Um Ihre Chancen zu erhöhen, von einem traditionellen Kreditgeber genehmigt zu werden, schreiben Sie einen Geschäftsplan, der enthält, wie viel Geld Sie in den verschiedenen Phasen benötigen und wie Sie die Zuweisung der erhaltenen Mittel planen. Ein guter Überblick über die Finanzen Ihres Kleinunternehmens und die genaue Finanzierung, die Sie möglicherweise benötigen, bevor Sie loslegen, kann Ihnen später viele Kopfschmerzen (und Ablehnungen) ersparen.

Betriebskapital

Betriebskapital ist das Geld, das Ihr kleines Unternehmen ausgeben kann. Es ist die Differenz zwischen Ihrem Vermögen/Einkommen und Ihren Gesamtausgaben – einschließlich Verbindlichkeiten, Inventar und Lohnkosten.

Die Sicherung eines Kleinunternehmerkredits hilft, Ihr Betriebskapital zu erhöhen. Je mehr Sie auf der Bank übrig haben, desto besser ist Ihr Cashflow. Dies trägt dazu bei, das Risiko zu verringern, Ausgaben (wie Aktien) nicht bezahlen zu können, weil Sie nicht genug Geld haben.

Auch saisonale Lücken führen zu kurzfristigen Liquiditätsproblemen. Wenn Sie beispielsweise die Werbeausgaben vor der Weihnachtszeit erhöhen, erzielen Sie möglicherweise erst Monate später Einnahmen.

Finanzierungsoptionen wie Debitorenfinanzierung und Händlerbarkredite sind hier gute Optionen. Anträge werden bei dieser Art von Darlehen schnell bearbeitet und die Genehmigungsquoten sind höher, sodass Sie unerwartete Rechnungen kurzfristig decken können. (Aber bedenken Sie: je schneller der Kredit, desto höher in den meisten Fällen der Zinssatz.)

Inventar kaufen

Die Bestandsverwaltung ist eines der wichtigsten Dinge bei der Führung eines kleinen Unternehmens. Sie können keine Einnahmen erzielen, wenn Sie keine Aktien zum Verkauf haben. Die Finanzierung Ihres Kleinunternehmens kann Ihnen helfen, größere Mengen an Aktien zu kaufen.

Mit Shopify Capital können Sie beispielsweise Kredite zwischen 200 und 2 Millionen US-Dollar aufnehmen. Händler wie Quartz & Rainbows verwenden diese Mittel, um Inventar zu kaufen, sich für die Hauptsaison einzudecken oder neue Produkte zu entdecken. Sie zahlen das Darlehen als Prozentsatz des Umsatzes zurück, was bedeutet, dass die Rückzahlungen flexibel für Ihr kleines Unternehmen sind.

Dank Shopify Capital konnte ich während der Pandemie wachsen, neue Produkte hinzufügen und Bestellungen so schnell wie möglich versenden lassen. Jetzt kann ich größere Ziele haben, auf die ich hinarbeiten kann.

Prüfen Sie, ob Sie für Shopify Capital berechtigt sind

Ohne langwierige Antragsverfahren oder Bonitätsprüfungen ist Shopify Capital eine schnelle Finanzierungsoption, um Ihr Unternehmen auf Ihre Weise auszubauen. Flexible Rückzahlungsbedingungen, die zu Ihrem Unternehmen passen.

Erfahre mehr über Shopify CapitalKauf von Geräten und Maschinen

Zusätzliches Geld gibt Ihrem kleinen Unternehmen die Möglichkeit, Geräte und Maschinen zu kaufen, mit denen Sie schneller und effizienter arbeiten können. Mit Kreditoptionen wie der Gerätefinanzierung erhalten Sie Geld, das Sie für Werkzeuge ausgeben können. Dadurch gewinnen Sie Zeit für andere Bereiche des Unternehmens.

Personal einstellen

Wenn Sie ein Unternehmen aufbauen, kommt eine Zeit, in der Sie ein zusätzliches Paar Hände benötigen. Unabhängig davon, ob Sie Kundendienstmitarbeiter, Marketingmitarbeiter oder jemanden zur Auftragsabwicklung einstellen, Sie benötigen Bargeld, um ihr Gehalt zu bezahlen.

Wenn Sie diesen Punkt erreichen, bevor Sie genug Betriebskapital für die Einstellung haben, sollten Sie traditionellere Kreditoptionen für kleine Unternehmen in Betracht ziehen. Ein SBA-Darlehen hat breite Zulassungsvoraussetzungen und große Geldsummen, die über längere Laufzeiten ausgeliehen werden können. Trotz des längeren Bewerbungsprozesses ist es eine gute Option, wenn Sie darüber nachdenken, Mitarbeiter einzustellen. Und wenn Sie ein Shopify-Händler sind, ist Shopify Capital auch eine hervorragende Option für die Finanzierung der Gehaltsabrechnung.

Finden Sie heraus, wie viel Sie ein Kredit kostet

Der Kreditrechner für Kleinunternehmen von Shopify gibt Ihnen eine Vorstellung davon, wie viel es kosten wird, einen Kredit aufzunehmen. Passen Sie die Laufzeit an und fügen Sie zusätzliche monatliche Zahlungen hinzu, um zu sehen, wie viel Einfluss Sie auf die Rückzahlung haben können.

Probieren Sie jetzt unseren Kleinunternehmen-Rechner ausIst ein Kredit für Kleinunternehmen das Richtige für Sie?

Es stehen zwar viele Kreditoptionen für kleine Unternehmen zur Auswahl, aber das bedeutet nicht, dass sie Ihnen alle zur Verfügung stehen. Oder das Richtige für Ihr Unternehmen. Bevor Sie also einen Kredit beantragen, sollten Sie sich folgende Fragen stellen:

- Was würde ich mit der Geldspritze machen?

- Kann ich es mir leisten, die Zahlungen jeden Monat zu leisten?

- Wie schnell kann ich den Kredit abbezahlen?

- Was passiert, wenn ich es nicht bezahlen kann?

- Welcher Kreditgeber versteht meine geschäftlichen Anforderungen am besten?

Nachdem Sie jede Finanzierungsoption geprüft und festgestellt haben, was für Sie das Richtige ist, bringen Sie Ihre Buchhaltung in Ordnung und bewerben Sie sich rechtzeitig, damit Ihr Antrag genehmigt werden kann. Sie möchten nicht in eine plötzliche Liquiditätskrise geraten.

Denken Sie schließlich daran, diese aufregenden Momente auf Ihrer Reise zu genießen. Auch wenn die Vorbereitung auf Expansion und Wachstum mit einigen Ängsten verbunden sein kann, ist es auch eine aufregende Gelegenheit, Ihr Unternehmen auf die nächste Stufe zu heben. Mit etwas Recherche und Finanzplanung könnte die Kreditvergabe an Kleinunternehmen genau das sein, was Sie brauchen, um Ihre Ziele zu verfolgen.