キャッシュフロー計算書:何を、なぜ、そしてどのように

公開: 2021-11-03現金はすべてのビジネス、特に新規および中小企業の生命線です。

中小企業には多くのハードルがありますが、限られた、または一貫性のないキャッシュフローは最も高いものの1つです。 US Bankの調査によると、中小企業の82%がキャッシュフローの問題で失敗しています。

言い換えれば、現金がなければ、ビジネスはありません。 そのため、キャッシュフローを理解して管理することが成功の前提条件です。

あなたのビジネスに出入りするお金を把握するために、あなたはキャッシュフロー計算書を必要とします。 財務諸表に苦労している場合でも、心配する必要はありません。キャッシュフロー計算書をまとめるお手伝いをします。

キャッシュフロー計算書とは何ですか?

キャッシュフロー計算書(CFS)は、特定の期間における現金取引の流入と流出を要約した財務諸表です。

キャッシュフロー計算書の目的は、会社に出入りする現金および現金同等物の金額を記録することです。 その結果、企業はキャッシュポジションの詳細を把握できます。これは会社の財務状態に不可欠です。

多くの中小企業は、利益/損失に焦点を合わせすぎて、キャッシュフローを無視するという罠に陥ります。 そのため、彼らはそれがどのように起こったのかを知らずに現金を使い果たしてしまいます。 キャッシュフローの概要を明確にすることで、お金がどこから来て、どのように使われているかを理解することができます。 最終的に、これはより多くの情報に基づいたビジネス上の意思決定を行うのに役立ちます。

キャッシュフロー計算書の重要な要素

キャッシュフロー計算書には通常、次の3つの主要な要素が含まれます。

- 営業活動

- 投資活動

- 財務活動

営業活動によるキャッシュフロー

キャッシュフロー計算書の営業活動には、本業に関連する活動が含まれています。 言い換えれば、このセクションでは、企業による製品またはサービスの提供によるキャッシュフローを測定します。 営業活動の例としては、商品やサービスの販売、給与の支払い、家賃の支払い、所得税の支払いなどがあります。

投資活動によるキャッシュフロー

投資活動には、長期資産の取得および処分によるキャッシュフローおよび現金同等物に含まれないその他の投資が含まれます。 これらは、会社の成長への長期的な投資を表しています。 たとえば、不動産や車両などの物理的資産、および特許などの非物理的資産の購入または販売。

財務活動によるキャッシュフロー

財務活動に関連するキャッシュフローは、通常、投資家または銀行からの現金、株式の発行と買い戻し、および配当金の支払いを表します。 したがって、ローンを調達する場合でも、サービス債務に利息を支払う場合でも、配当を分配する場合でも、これらのトランザクションはすべて、キャッシュフロー計算書の財務活動セクションに分類されます。

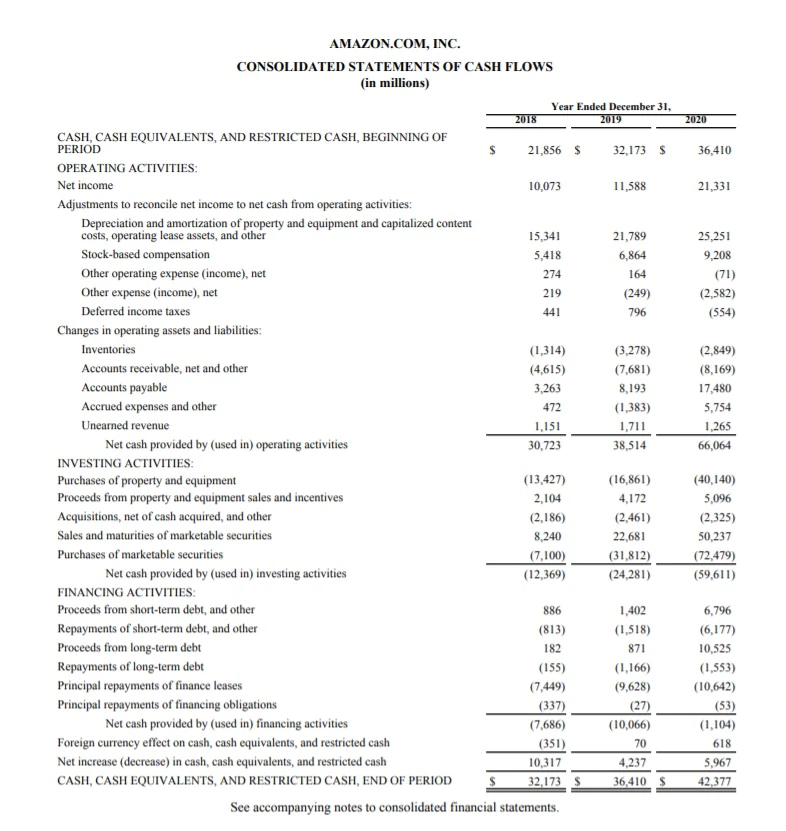

これは、 2020年の年次報告書からのAmazonのキャッシュフロー計算書の例です。 営業活動、投資活動、財務活動の3つの主要なセクションを見ることができます。

キャッシュフロー計算書は、手元現金と純利益から始まります。 営業活動による現金の流入と流出を計算した後、Amazonは営業活動による660億6000万ドルの現金を計上しました。

投資活動は-596.1億ドルで、主に有形固定資産および有価証券の購入によるものです。 財務活動は-11億ドルでした。

2020年の終わりに、Amazonは手元に423.7億ドルの現金を持っていました。

画像ソース: Amazon

キャッシュフローと他の財務諸表の違い

財務諸表は、ビジネスの財務実績を要約したレポートです。 キャッシュフロー計算書は、貸借対照表や損益計算書と並んで、3つの主要なタイプの財務諸表の1つです。

一言で言えば、損益計算書は、収益、費用、および収益性を測定します。 一方、貸借対照表には、資産、負債、株主資本が表示されます。 そして最後に、キャッシュフロー計算書は現金の増減を記録します。

3つの財務諸表はすべて異なりますが、複雑にリンクされています。 損益計算書からの純利益は貸借対照表の利益剰余金に反映され、それがキャッシュフロー計算書の開始点になります。

3つの財務諸表の比較は次のとおりです。

| 損益計算書 | バランスシート | 現金流量 | |

| 時間 | 期間 | ある時点 | 期間 |

| 目的 | 収益性 | 財務状態 | 現金の動き |

| 対策 | 収益、費用、収益性 | 資産、負債、株主資本 | 現金の増減 |

| 出発点 | 収益 | 現金残高 | 当期純利益 |

| 終点 | 当期純利益 | 留保所得 | 現金残高 |

出典:コーポレートファイナンスインスティテュート

キャッシュフロー計算書の基本について説明したので、直接法と間接法の2つの計算方法を見てみましょう。

キャッシュフローの計算方法

直接法には、営業活動からの現金のすべての流入と流出が含まれます。 この方法は、現金を受け取ったときに収益を認識し、支払ったときに費用を認識する現金主義会計モデルに基づいています。 直接法は簡単ですが、すべての現金取引を追跡する必要があるため、より多くの労力が必要になる場合があります。

キャッシュフロー計算書を分析するには、コンテキストを理解する必要があります。これにより、表示された数値に基づいて情報に基づいた決定を下すことができます。 ビジネスはどの段階にありますか? それは成長しているスタートアップですか、それとも成熟した企業ですか? 覚えておくべき最も重要なことは、キャッシュフロー計算書はあなたのビジネスの収益性を反映しておらず、むしろ現金の流入と流出を反映しているということです。

長所:

- 透明

- わかりやすい

- リアルタイムの数値を使用

短所:

- より多くの時間と労力がかかります

- 発生主義会計を使用する企業にとっては問題になる可能性があります

- 直接法を使用する企業は、依然として純利益と営業活動によるキャッシュフローの調整を開示する必要があります。

間接法は、現金以外の取引との差額で純利益を調整することにより、キャッシュフローを計算します。 この方法は、収益が受領時ではなく収益時に記録される発生主義会計を使用するビジネスに特に適しています。 間接法を使用する場合は、損益計算書からの純利益から始めて、期間中に発生した見越の影響を元に戻すための調整を行います。

長所:

- 準備が簡単

- 他の2つの財務諸表(損益計算書と貸借対照表)間の調整を可能にします

- 非現金取引を開示します

短所:

- 透明性の欠如

どの方法を選択しても、それは営業活動セクションにのみ影響します。 他の2つのセクション(投資および財務活動からの現金)は同じままです。

この例では、間接法が純利益をベースとして使用し、減価償却や償却などの非現金費用を追加していることがわかります。 一方、直接法は、営業活動からすべての現金回収を受け取り、サプライヤーへの支払いや賃金などの営業活動からの現金支出を差し引きます。

間接法 | 直接法 | ||

当期純利益 | 400ドル | お客様からのコレクション | 1,000ドル |

調整 | 控除 | ||

減価償却 | 100ドル | サプライヤーへの支払い | ($ 200) |

償却 | 100ドル | 賃金 | ($ 200) |

営業活動によるキャッシュ・フロー | 600ドル | 営業活動によるキャッシュ・フロー | 600ドル |

キャッシュフロー計算書の読み方

キャッシュフロー計算書の目的は、特定の期間に生成および使用された現金の量を示すことであり、企業が流動性と長期的な支払能力を分析するのに役立ちます。

すべての現金取引を要約すると、プラスまたはマイナスのキャッシュフローを得ることができます。

プラスのキャッシュフローは、出て行くよりも入ってくるお金が多いことを意味します。 これにより、過剰な現金をビジネスの成長に再投資する絶好の機会が開かれます。 ただし、プラスのキャッシュフローは必ずしもあなたのビジネスが利益を上げていることを意味するわけではありません。 会社の純利益はマイナスであるが、借入金によるキャッシュフローはプラスである場合がある。

マイナスのキャッシュフローは、特定の期間に生成したよりも多くの現金を費やしたことを示します。 これは悪い兆候ですか? 簡単な答え:それは状況によって異なります。 マイナスのキャッシュフローは必ずしも悪いことではありません。特に、将来の成長への投資の結果である場合はそうです。 ただし、複数の期間でマイナスのキャッシュフローがある場合は、それを危険信号と見なす必要があります。 それはあなたのビジネスの財政状態が危険にさらされているかもしれないことを示している可能性があります。

これは、負のキャッシュフローがバーンレートとしても知られているVC資金によるスタートアップに特に当てはまります。 これは、新会社が事業からプラスのキャッシュフローを生み出す前に、費用を賄うためにベンチャーキャピタルを費やしている割合です。 燃焼率は、現在のオーバーヘッドと収益の流れでアクティビティを継続できる期間を示すのに役立ちます。 高い燃焼率は、急成長している新興企業にとって珍しいことではありません。それは、市場シェアを獲得し、顧客を獲得し、より高い長期的利益を生み出すのに役立つからです。

キャッシュフロー計算書の例(+テンプレート)

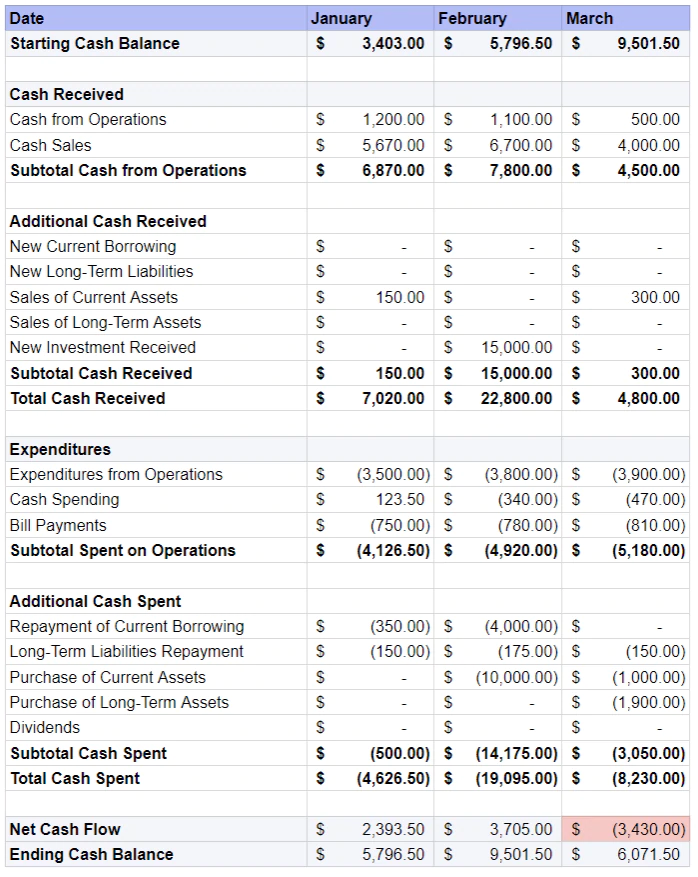

今ではあなたの番です。 これは、ニーズに合わせてカスタマイズできる無料のキャッシュフローテンプレートです。

最初のステップは、開始時の現金残高を記入することです。 次に、営業活動から得た現金と、流動資産の売却、受け取った新規投資などの活動から受け取った追加の現金を追加します。

次のステップは、現在の借入金の返済、固定負債の返済など、運用からの支出と費やされた追加の現金を差し引くことです。

ネットキャッシュフローを計算した後、開始キャッシュバランスを追加すると、その期間の終了キャッシュバランスが得られます。

画像ソース:Shopify

画像ソース:Shopify

Shopifyのキャッシュフロー計算機を使用して、キャッシュフローを簡単に計算し、5分以内にビジネスの財務状態をチェックすることもできます。