Guía de Desarrollo de Aplicaciones Móviles para el Sector Insurtech

Publicado: 2020-09-05Se sabe que la industria de seguros mantiene múltiples puntos de contacto con su clientela. Gracias a los modelos comerciales que protegen a las personas de circunstancias inesperadas, están orientados a los detalles y requieren mucho papeleo en la mayoría de las etapas del registro de clientes.

Pero el rápido y reciente avance tecnológico ha visto al sector financiero introducir flotas de nuevas soluciones digitales que las colocan al alcance de la mano de las personas.

Como resultado de esta ola de transformación digital , las empresas preexistentes y las nuevas empresas en el mercado de seguros están explorando la perspectiva de las aplicaciones móviles. Para que no nos olvidemos de hacer hincapié, agresivamente. Las nuevas aplicaciones de seguros, si podemos llamarlas así, necesitarían un toque de delicadeza considerando la naturaleza diversificada de las operaciones. Entonces, ¿en qué deberían concentrarse los desarrolladores de software cuando se trata de aplicaciones Insurtech?

Es para responder a esta pregunta palpitante que tenemos lista esta mini guía de aplicaciones móviles para que pueda dar sus primeros pasos hacia la creación de innovación en su negocio de seguros.

¿Por qué una compañía de seguros necesita una aplicación móvil?

Los seguros, por tradición, han sido impulsados por intermediarios. Aunque eliminarlos por completo de la imagen puede no ser plausible, mitigar su participación aumentará los márgenes de ganancias, naturalmente.

Las aplicaciones móviles permiten la interacción B2C en tiempo real, sin intermediarios. La positividad también fluye hacia la experiencia del cliente, que nunca puede exagerarse. Y la insurtech sería demasiado inteligente para su propio bien como para no explorar esta opción.

Hay tres componentes principales que juegan un papel vital en la formulación de la pirámide proverbial de una compañía de seguros. La pirámide. que jugó un papel importante en ayudar a Wefox a recaudar $ 110 millones en 2019.

Esto incluye en primer lugar a la aseguradora que incorpora y comercializa productos financieros. En segundo lugar, están las terceras entidades que prestan los servicios cubiertos por la aseguradora. Y el tercero es el usuario final, el cliente que ha optado por estar asegurado.

Las soluciones de seguros móviles ofrecen las siguientes ventajas a las compañías de seguros en la parte superior de la pirámide:

Establecer contacto con el cliente

Los compradores son más conscientes del gasto que antes. Según las estadísticas, el 85% de los clientes realizan una investigación en línea antes de realizar su pedido de compra. Las aplicaciones móviles de seguros causan una buena impresión al convencer a las personas de apoyo instantáneo en situaciones de extrema necesidad. Un estudio descubrió que hasta el 63% de su población de muestra se inclinaba a comunicarse con un chatbot. Por lo tanto, tenemos razones para creer que los asegurados registrados preferirán descargar y rastrear pólizas a través del móvil. Sobre la base de esto, pueden hacer una comparación entre múltiples productos y preseleccionar los que tienen mejores beneficios.

Aumente el alcance del usuario

Proporcione un buen servicio al cliente y convierta a los clientes en afiliados comerciales. Los programas de recomendación pueden atraer a más compradores siempre que sus soluciones de seguros móviles sean de última generación. Hay beneficios dobles para esto. En primer lugar, la optimización de los ciclos de captación de clientes liberaría tiempo para que los agentes de seguros apunten a clientes más grandes y mejores. Y segundo, puede publicitar su plataforma móvil de seguros en aplicaciones relacionadas para dirigirse a más clientes con marketing semántico.

Estudiar datos de clientes

La industria de seguros puede aprovechar los análisis móviles que pueden analizar en una medida como nunca antes. Las aplicaciones de seguros pueden recopilar fácilmente los siguientes tipos de datos estructurados:

Datos de identidad : esto incluye nombre, fecha de nacimiento, dirección física, información telefónica, identificación de correo electrónico o enlaces a perfiles de redes sociales como Facebook, Twitter, LinkedIn, etc.

Datos cuantitativos : se trata de datos transaccionales, como detalles de cuentas bancarias, puntaje de crédito, frecuencia de pagos, etc.

Datos descriptivos : las aseguradoras pueden necesitar que sus clientes revelen detalles de propiedades, propiedad de automóviles. posición profesional, formación académica, junto con el árbol genealógico.

Datos cualitativos : esto incluye detalles subjetivos/comportamentales como color favorito, pasatiempos, etc.

Al recopilar información tan vívida, las empresas que operan en el mercado de seguros pueden filtrar posteriormente las mejores perspectivas para aumentar las ventas.

Facilite servicios convenientes

Una de las KRA más comunes de aquellos en la primera línea de finanzas son las visitas a los clientes. Esto podría ser para verificaciones de antecedentes o envío de formularios personales o una actualización de información de rutina. Sea como fuere, la actual crisis del COVID-19 no permite proyecciones presenciales. Además, la aparición del coronavirus ha llevado a un aumento en la demanda de solicitudes de seguros. Según un estudio de Lincoln Financial Group, las alternativas digitales aumentan la probabilidad de que las personas opten por un seguro de vida . Hacer heno mientras brilla el sol.

Funciones universales para aplicaciones de seguros

Appinventiv, como una de las empresas de desarrollo de aplicaciones financieras de renombre , tiene una experiencia apreciable en la creación de productos digitales de vanguardia bajo demanda. Combinando la experiencia con los comentarios de los clientes, recomendamos no cargar una aplicación con funciones solo para que se vea fabulosa. Tiene que haber sinergia entre las paletas de colores, el uso inteligente de los espacios en blanco, las fuentes tipográficas y el posicionamiento estratégico de iconos e imágenes. Solo entonces una aplicación tiene vida propia. Después de ocuparnos de dichos elementos de diseño, podemos reenfocar nuestro objetivo hacia la integración de los conjuntos de características correctos.

Para brindarle una descripción general del sector Fintech que está atrayendo la atención de los inversores , hay cuatro categorías de aplicaciones que se pueden desarrollar en el dominio insurtech:

- Seguro de vida

- Seguro de auto

- Seguro de viaje

- Seguro de salud

Las aplicaciones deben tener un backend sólido. Deben poder soportar aumentos máximos en el tráfico, o si la empresa decide implementar un nuevo sistema de software sin muchas modificaciones a la arquitectura.

Según nuestra experiencia, primero enumeraremos las características comunes que se pueden encontrar en todas las categorías anteriores. Estas características formulan el núcleo de una guía de aplicación general para ideas de aplicaciones Fintech . Salvo algunas especificaciones de nicho, las siguientes características permanecen constantes y siempre presentes, especialmente durante el desarrollo de una aplicación fintech de cualquier tipo:

1. Panel de administración

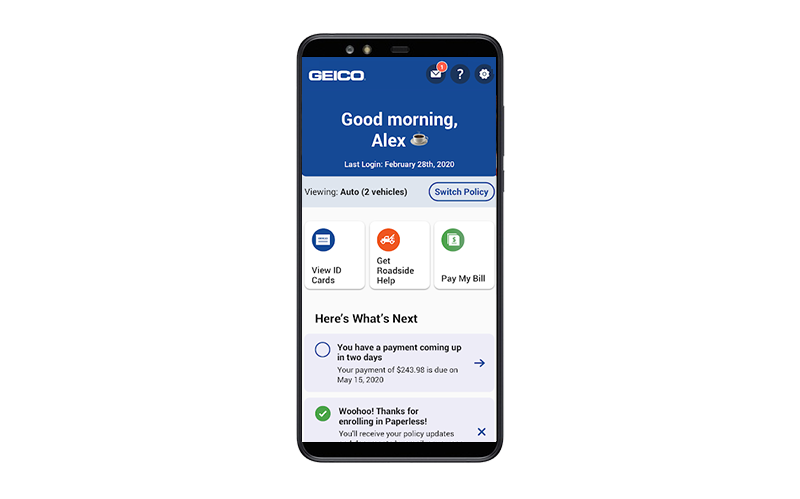

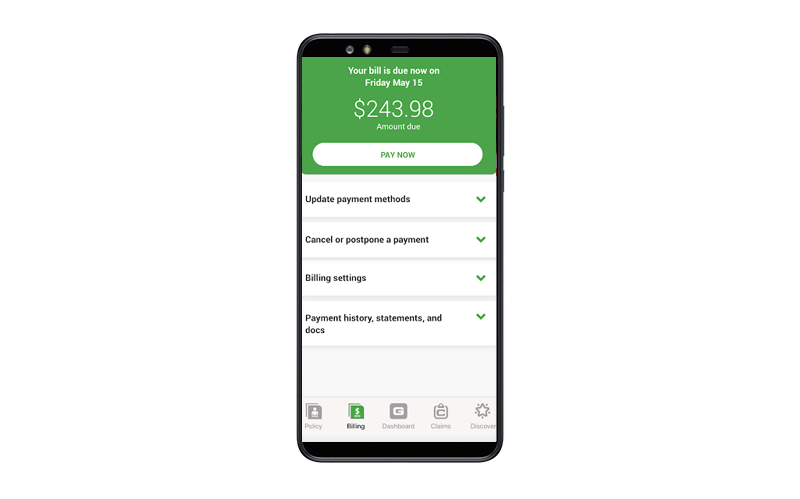

Esta es la página de introducción donde se muestra la información básica sobre el asegurado. Asegúrese de que sea esbelto, limpio y con botones de llamada a la acción claros. Tome la aplicación de seguros Geico, por ejemplo. Es una aplicación de seguro de automóvil y, por lo tanto, la página de perfil muestra información relacionada con las identificaciones del vehículo, asistencia en el camino, botones de pago y una opción para cambiar de póliza. Bastante simplista.

2. Detalles de la póliza

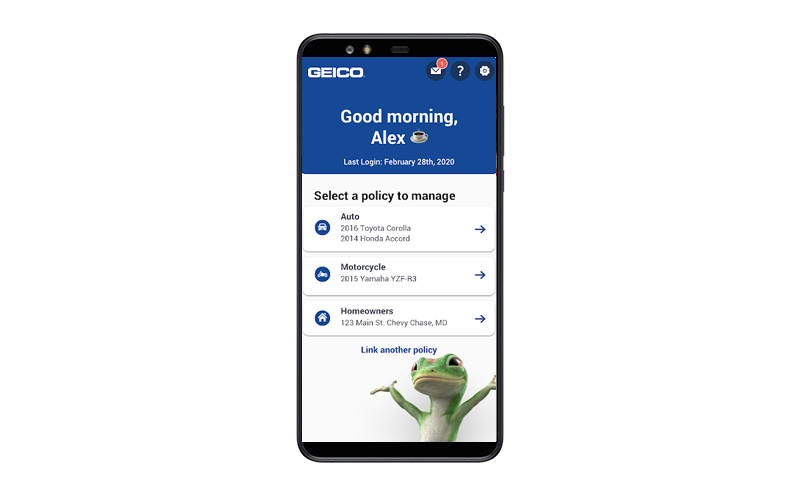

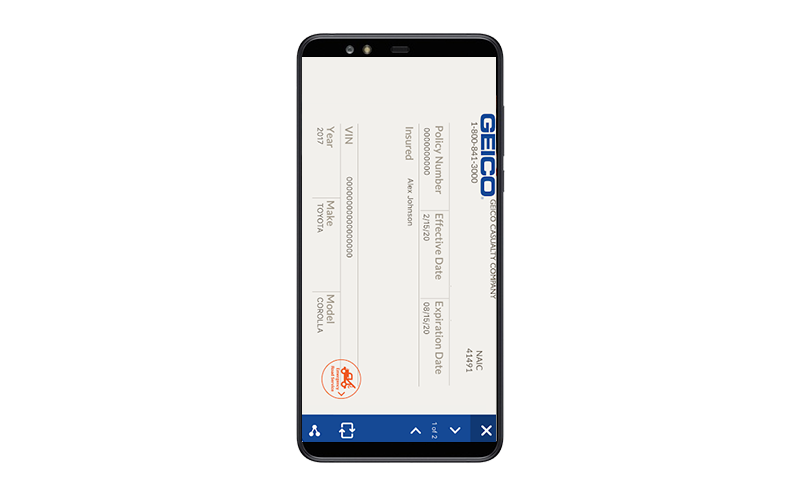

Esta página muestra los detalles de la póliza, la forma y el alcance de sus beneficios. Continuando con el mismo ejemplo, dado que Geico es una aplicación de seguros de automóviles, muestra información sobre varias pólizas en las que un solo usuario puede inscribirse, como una para el automóvil, la otra para una bicicleta, etc.

3. Cotización y filtros

Una función muy útil, especialmente en el desarrollo de aplicaciones financieras. En la sección anterior, enumeramos el tipo de datos que una aseguradora podría recopilar a través de una aplicación móvil. La pestaña Cotización ofrece una función en la que la aplicación puede obtener sus datos de sus registros y conectarlo con un agente de seguros o indicar directamente el precio de una póliza. Suponiendo que la empresa tenga los recursos para trabajar con Big Data, puede ofrecer precios con descuento o más beneficios a los clientes en función de la frecuencia con la que preguntan/exploran nuevas políticas.

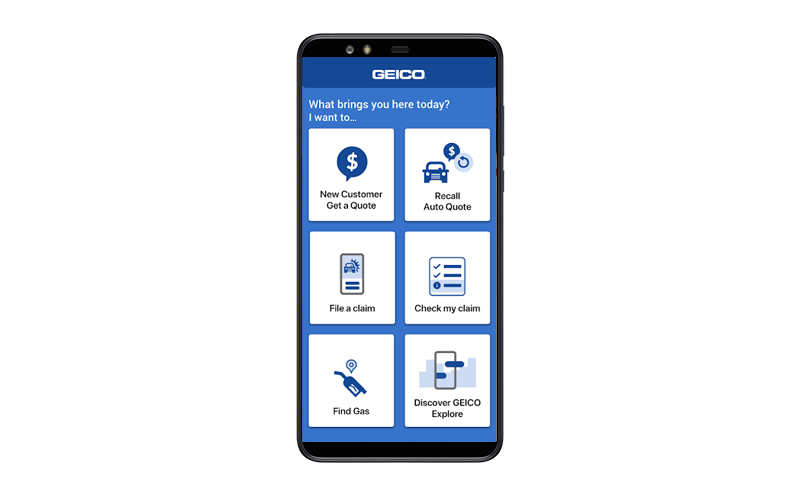

4. Presente un reclamo

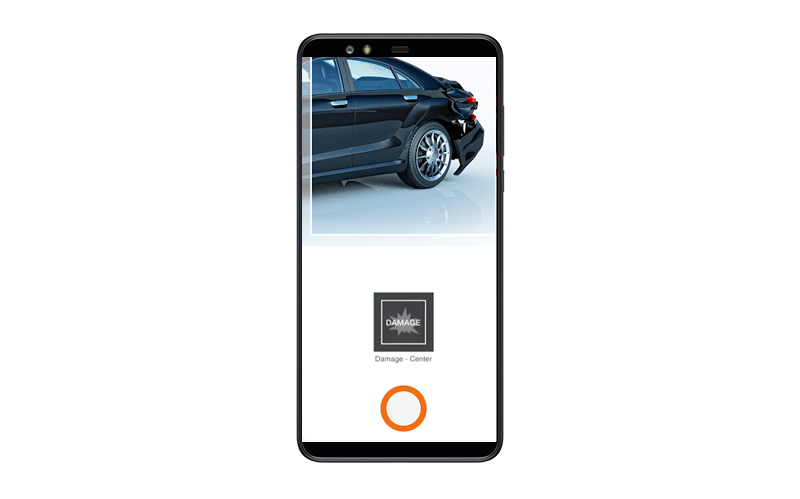

La integración de una sección de presentación de reclamaciones sigue siendo la etapa más prioritaria del desarrollo de aplicaciones financieras . Los días de ida y vuelta para presentar reclamaciones son cosa del pasado. Enviar pruebas debería ser tan simple como hacer clic en una imagen, ya sea desde el escáner de la aplicación o desde la cámara del teléfono. Si todo el proceso se puede concluir en una sola página, mejor que mejor.

5. Pasarela de pago

No hay puntos para adivinar, la integración de la pasarela de pago es muy necesaria para cualquier forma de desarrollo de aplicaciones móviles de finanzas. La puerta de enlace debe aceptar pagos de todos los principales proveedores de red, como Visa, Master Card, etc. Además, debe integrarse la facturación automatizada para EMI o un proceso de pago con un solo clic.

6. Atención al cliente

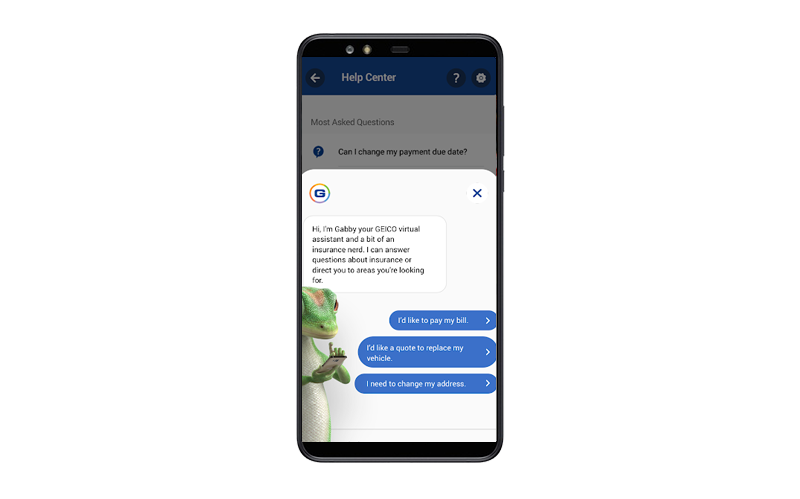

Los chatbots ya no son extraordinarios. Las respuestas automáticas actúan como una solución rápida para las preguntas comunes. Pero qué pasa con las circunstancias accidentales. No puede esperar que un usuario que se ha quedado varado con un vehículo averiado confíe en las respuestas prealimentadas. Como resultado, integre la opción Solicitar una devolución de llamada o Conectar con un representante . Dicha funcionalidad de llamada en la aplicación servirá para hacer que la aplicación sea lo que realmente es, una maquinaria de respuesta rápida que evita desastres.

7. Notificaciones automáticas

Las empresas, en general, no pierden oportunidades para ingresar a un nuevo segmento de mercado, y mucho menos las compañías de seguros. Este último podría incluso modificar sus modelos de negocio, en caso de que se presente la necesidad. Mientras que se escuchan ofertas de temporada, Liberty Insurance experimentó con la idea de una venta flash en un pasado no muy lejano. Necesita una excusa para los obsequios y también los clientes para comprar sus productos. Por lo tanto, envíe notificaciones automáticas periódicas que informen a las personas sobre su suma pendiente y cualquier póliza futura con la que puedan cambiar las actuales.

8. Carga/almacenamiento de documentos

¿Cómo subiría el cliente sus documentos, y mucho menos una foto, si el desarrollo de la aplicación Fintech no la incorporara? La aplicación móvil no solo debe permitir la carga de documentos desde directorios de archivos locales, sino también la importación, si es necesario, desde servidores de terceros, como en el caso de los correos electrónicos.

* Fuente de las imágenes

A lo largo de nuestra vida, y apenas hemos comenzado, Appinventiv, la principal empresa de desarrollo de aplicaciones Fintech respaldada por Clutch , ha trabajado con más de 12 empresas Fintech cuyas soluciones facilitan una base de usuarios de más de 5 millones de personas.

Con base en esta rutina, podemos decir que las características anteriores se encuentran comúnmente en la mayoría de las aplicaciones de Fintech, si no en todas. Pero, ¿qué pasa con las áreas específicas de dominio? Por supuesto, las características diferirían al igual que la arquitectura. Pero a nivel de B2C, podemos establecer ampliamente las características de la aplicación para algunos dominios, como lo hemos hecho a continuación.

¿Hacia dónde va su negocio desde aquí?

A la estratosfera si le das la mano a una de las empresas de desarrollo de aplicaciones Fintech más prometedoras . No nos gusta la autoglorificación. Le convendría más pasar por nuestro conjunto completo de productos y decidir por sí mismo. Pero para que sepamos que pusimos nuestro granito de arena, si hay algo bajo el sol en Fintech/insurtech que le interese, estaremos encantados de quemar nuestra lámpara de noche para usted.

Tranquilízate.