Cómo desarrollar una aplicación de préstamos entre pares

Publicado: 2020-06-02Atrás quedaron los días en los que fácilmente se podía pedir dinero prestado a un banco. Por supuesto, todavía puede encontrar préstamos personales con tasas de interés bajas, pero la abundancia y la disponibilidad se han vuelto escasas. El tapismo rojo en los bancos ha cruzado su umbral y no es tarea fácil probar la garantía. También debe hacer cola, hacer rondas innecesarias en el banco y, aún así, no obtiene el préstamo. Pero con el advenimiento de las aplicaciones y la tecnología móviles, ahora puede obtener un préstamo instantáneamente con aplicaciones móviles de préstamos entre pares.

La idea de una aplicación de préstamos entre pares le permite prestar dinero sin la participación de un banco tradicional o una cooperativa de crédito. Puedes prestar dinero sentado en tu sillón. Se han convertido en una de las tecnologías más populares del mundo Fintech.

Se ha estimado que la valoración de la industria P2P alcanzará una valoración de 150.000 millones de dólares en 2025.

¿Qué es una aplicación de préstamos P2P?

Los préstamos P2P son un método de préstamo de dinero en el que los prestatarios y los prestamistas son partes iguales, como empresas o individuos. No hay participación de intermediarios como agentes de crédito, bancos o cualquier otra institución financiera. Como no hay intermediarios, la tasa de interés no es tan alta y los inversores obtienen más beneficios.

Este mecanismo completo de préstamo y préstamo de dinero se realiza en una aplicación que se denomina aplicación de préstamos P2P, donde los usos pueden ser tanto prestamistas como prestatarios.

Hay varios gastos durante el mantenimiento de un banco, como el alquiler de locales, tarifas de personal, computadoras, software, etc. Sin embargo, no existe tal requisito en una aplicación de préstamo de dinero P2P, solo necesita una empresa de desarrollo de aplicaciones móviles confiable que pueda cumplir con todos sus requisitos. demandas.

¿Cómo funciona una aplicación móvil P2P Loan Lending?

Para prestatarios:

Inscribirse

Primero, debe registrarse como prestatario en la aplicación. Debe tener información de gestión disponible y tener una cuenta financiera que tenga al menos un año. Probablemente, se le pedirá que describa su negocio para que los prestamistas sepan por qué es seguro prestarle dinero.

Acreditar

Una vez que termine de registrarse, la funcionalidad de las aplicaciones p2p desde el lado del administrador permitirá a los prestamistas conocer los riesgos y las recompensas de otorgar préstamos a su empresa.

Mercado de préstamos

Existe un mercado de préstamos en la aplicación en el que su préstamo se activará una vez que se apruebe su negocio. Aquí, los prestamistas ofertarán para completar su préstamo, compitiendo entre sí para brindar la tasa más competitiva. Al final, se aceptará la oferta con la tasa de interés más baja, por lo que tendrá que pagar el interés más bajo por su préstamo.

Acepta el prestamo

Después de que su préstamo obtenga el 100% de los fondos, debe aceptar los términos y condiciones del préstamo. La aplicación puede cobrarle tarifas muy pequeñas mientras transfiere el dinero a su cuenta.

Reembolso

Habría una fecha adecuada para realizar los reembolsos de tu préstamo, estos se fijarán cada mes por lo que conocerás con anticipación las fechas de tus reembolsos.

Lea también: ¿Cómo desarrollar una aplicación móvil para comercio electrónico?

Para prestamistas:

Inscribirse

Al igual que los prestatarios, debe registrarse como prestamistas con una clasificación de inversionista rápida y adecuada.

Elige cuenta

Puede haber diferentes tipos de cuentas para los prestamistas, como cuentas de crecimiento que desean un método rápido y simple para crear una cartera diversificada de préstamos comerciales, cuenta de ingresos para aquellos que buscan generar un nivel constante de ingresos a partir de una suma global sin consumir sus capital, o una cuenta autoseleccionada en la que los prestamistas pueden elegir a mano a qué negocios quieren prestar.

Agrega tus fondos

Independientemente de la cuenta que haya elegido, debe agregar fondos a su cuenta mediante los diferentes métodos de pago disponibles.

Prestar a prestatarios

Ahora puede ofertar por los préstamos que los prestatarios han solicitado.

Reembolso

Recibirá pagos mensuales de capital e intereses de cada una de las empresas a las que ha prestado. A continuación, puede prestar este dinero a otras empresas para seguir obteniendo beneficios.

¿Cómo beneficia a los prestatarios una aplicación de préstamos de dinero?

1. Sin interferencia de un costoso intermediario

En una aplicación de préstamos P2P, no hay bancos o implica un intermediario costoso. Por lo tanto, el cliente no necesita pagar los servicios bancarios ni convencer al acreedor para que emita un préstamo, ya que usted es solvente y confiable. Todos los procesos se llevan a cabo en una única aplicación móvil a expensas de tarifas mínimas.

2. Flexible que los préstamos tradicionales

En su mayoría, los préstamos P2P no tienen garantía, es decir, el prestatario no necesita proporcionar ninguna garantía, por lo que no tendrá que vincular sus bienes personales o propiedad, como es el caso de los préstamos tradicionales. En los préstamos de préstamos P2P, el proceso de solicitud es rápido y sencillo. Por lo tanto, puede acceder a fondos en una corta duración.

3. Tasas de interés más bajas

Los préstamos que obtendrá en un aterrizaje de igual a igual cobrarían una tasa de interés bastante menor en comparación con los prestamistas tradicionales como los bancos y las sociedades de crédito hipotecario. Como los inversores están prestando su dinero directamente a los prestatarios a través de una plataforma de aplicación, no hay intermediarios, por lo que ambas partes pueden aprovechar las tasas más favorables.

4. Inspección minuciosa

Si bien no hay necesidad de garantía, el prestatario debe presentar copias escaneadas de su pasaporte y otros detalles junto con su número de identificación fiscal. Deben presentar documentación que acredite su solvencia. Una aplicación de préstamos P2P siempre proporciona a los usuarios un alto nivel de confianza.

Lea también: ¿Cómo desarrollar un sitio web de comercio electrónico?

¿Cómo beneficia a los prestamistas una aplicación de préstamos y préstamos?

1. Devoluciones estables y atractivas

La tasa de rendimiento promedio actual de una aplicación de préstamos P2P es del 10%, sin embargo, depende del tipo de préstamo y la duración. En el mercado bancario actual, un rendimiento del 10% es bastante atractivo, especialmente si se diversifica de prestatarios calificados.

2. Los prestamistas eligen

Como prestamista, puede clasificar a los prestatarios y verificar su identificación. Obtendrá todos los detalles de un prestatario junto con su puntaje crediticio y otros factores relacionados en el algoritmo de financiamiento. Puede optar por invertir en los prestatarios que coincidan con sus preferencias.

3. Prevención de fraudes

Lo más triste para los prestamistas es no recuperar su dinero. Sin embargo, una aplicación P2P implementa un Sistema de Prevención de Fraudes para mantener una política de tolerancia cero ante el fraude. La mejor aplicación P2P debe seguir los procedimientos más estrictos y rigurosos de la industria.

¿Por qué debería invertir en una aplicación móvil P2P Loan Lending?

La industria de préstamos y préstamos está evolucionando mucho. El segmento de préstamos alternativos está experimentando un aumento de diez veces en la última década. El tamaño del mercado mundial de préstamos peer-to-peer (P2P) se valoró en $ 67,93 mil millones en 2019 y se proyecta que alcance los $ 558,91 mil millones para 2027, creciendo a una tasa compuesta anual del 29,7% de 2020 a 2027. En su mayoría, los prestatarios están tomando dinero para préstamos de crédito al consumo, préstamos para pequeñas empresas, préstamos para estudiantes o préstamos para bienes raíces. Según la Unión Europea, alrededor del 53% de varias organizaciones pequeñas y medianas en Alemania y el Reino Unido solicitaron un préstamo en línea en 2019, que fue significativamente más alto en comparación con el año anterior 2018.

Principales aplicaciones móviles de préstamos P2P para préstamos

Estas son algunas de las mejores aplicaciones móviles de préstamos P2P y las conclusiones de su empresa:

1. Prosper

En la aplicación Prosper P2P, puede pedir prestado desde $ 2,000 o hasta $ 40,000. Viene con muchos tipos de préstamos, como consolidación de deudas, renovación de viviendas, atención médica, etc. La tasa de interés también varía con un máximo de 35,99%, lo que podría ser una desventaja de esta aplicación. También puede presentar una solicitud conjunta con otro prestatario, lo que lo hace más creíble asumiendo que la otra persona tiene mejor crédito.

En la aplicación Prosper P2P, puede pedir prestado desde $ 2,000 o hasta $ 40,000. Viene con muchos tipos de préstamos, como consolidación de deudas, renovación de viviendas, atención médica, etc. La tasa de interés también varía con un máximo de 35,99%, lo que podría ser una desventaja de esta aplicación. También puede presentar una solicitud conjunta con otro prestatario, lo que lo hace más creíble asumiendo que la otra persona tiene mejor crédito.

2. LendingClub

LendingClub se encuentra entre las mejores aplicaciones si necesita un préstamo por una cantidad muy pequeña. Es una de las aplicaciones de préstamos móviles P2P más antiguas y conocidas. Los prestamistas tienen más seguridad, ya que cuando los prestatarios hacen el pago tarde, hay una tarifa por mora del 5%. Los préstamos pueden ser costosos para los prestatarios con poco crédito, incluidas las tarifas de originación del 2% al 6%. Los solicitantes conjuntos también están permitidos en esta aplicación. Su tasa es bastante en comparación con Prosper.

LendingClub se encuentra entre las mejores aplicaciones si necesita un préstamo por una cantidad muy pequeña. Es una de las aplicaciones de préstamos móviles P2P más antiguas y conocidas. Los prestamistas tienen más seguridad, ya que cuando los prestatarios hacen el pago tarde, hay una tarifa por mora del 5%. Los préstamos pueden ser costosos para los prestatarios con poco crédito, incluidas las tarifas de originación del 2% al 6%. Los solicitantes conjuntos también están permitidos en esta aplicación. Su tasa es bastante en comparación con Prosper.

3. Peerform

Si usted es un prestatario con un puntaje crediticio bajo y necesita un préstamo, Peerform es la plataforma adecuada para usted. Utiliza un algoritmo patentado para determinar los solicitantes que pueden ser más solventes que sus puntajes crediticios tradicionales. No hay tasas escandalosas superiores al 30% y los préstamos tienen una tasa de porcentaje anual (APR) muy baja para los prestatarios con excelente crédito. Sin embargo, no puede pedir préstamos por más de 3 años y no existe una funcionalidad de solicitud conjunta. También cobra una tarifa de 1-5% de tarifas de originación y 5% de tarifas por mora.

Si usted es un prestatario con un puntaje crediticio bajo y necesita un préstamo, Peerform es la plataforma adecuada para usted. Utiliza un algoritmo patentado para determinar los solicitantes que pueden ser más solventes que sus puntajes crediticios tradicionales. No hay tasas escandalosas superiores al 30% y los préstamos tienen una tasa de porcentaje anual (APR) muy baja para los prestatarios con excelente crédito. Sin embargo, no puede pedir préstamos por más de 3 años y no existe una funcionalidad de solicitud conjunta. También cobra una tarifa de 1-5% de tarifas de originación y 5% de tarifas por mora.

4. Advenedizo

Upstart es una aplicación de crédito de préstamos P2P inusual que verifica las credenciales académicas y laborales para buscar prestatarios con verdadero potencial, independientemente de que tengan puntajes crediticios bajos.

Upstart es una aplicación de crédito de préstamos P2P inusual que verifica las credenciales académicas y laborales para buscar prestatarios con verdadero potencial, independientemente de que tengan puntajes crediticios bajos.

Su lema es "Eres más que tu puntaje crediticio". Es accesible si tiene un historial crediticio justo o escaso, también puede obtener mejores APR incluso con puntajes crediticios bajos y no hay una tarifa de originación para algunos prestatarios. Sin embargo, no hay préstamos por debajo de $ 5,000 y no se permiten cofirmantes.

5. Pago

En Payoff, debe tener un historial crediticio de al menos 3 años y dos líneas comerciales para pedir un préstamo. Puede obtener las tarifas más competitivas entre todas las plataformas de préstamos P2P. Su APR promedio es solo del 15.49% y puede obtener un préstamo entre $ 5,000 y $ 35,000. Hay varios períodos de pago sin cargos por pagos atrasados ni cargos por originación. Sin embargo, es posible que los prestatarios sin experiencia o livianos ni siquiera califiquen para esta plataforma y no hay préstamos por debajo de $ 5,000. Tampoco se permiten solicitantes conjuntos.

En Payoff, debe tener un historial crediticio de al menos 3 años y dos líneas comerciales para pedir un préstamo. Puede obtener las tarifas más competitivas entre todas las plataformas de préstamos P2P. Su APR promedio es solo del 15.49% y puede obtener un préstamo entre $ 5,000 y $ 35,000. Hay varios períodos de pago sin cargos por pagos atrasados ni cargos por originación. Sin embargo, es posible que los prestatarios sin experiencia o livianos ni siquiera califiquen para esta plataforma y no hay préstamos por debajo de $ 5,000. Tampoco se permiten solicitantes conjuntos.

Cosas a considerar antes de desarrollar una plataforma de préstamos para préstamos

Tenga en cuenta las reglas y regulaciones del gobierno

Una aplicación P2P debe estar regulada por las reglas y regulaciones gubernamentales para garantizar que los jugadores sigan la regla. Abarcará solo las actividades permitidas, las regulaciones sobre capital, gobierno, plan de continuidad del negocio e interfaz con el cliente.

Encuentra un socio bancario

Necesitará un socio bancario que se encargue de todas sus transacciones financieras bancarias. Es posible que pueda negociar algunas características especiales para su negocio dentro de la aplicación, es más probable que deba adaptarse a las características y actualizaciones de la aplicación de la compañía.

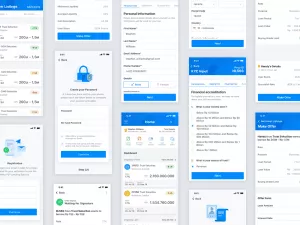

Proceso de verificación del prestatario

Debe tener un proceso de verificación del prestatario confiable para la prevención del fraude. Puede implementar:

- Una prueba de identificación del gobierno

- Proceso de verificación de ingresos

- Comprobante de declaración de impuestos

- Información de cuenta bancaria

- Verificación de número de teléfono

Evaluación del riesgo y establecimiento de tasas de interés

Deberá utilizar un algoritmo avanzado para la fijación de precios de préstamos, que debe actualizarse y perfeccionarse constantemente. Para obtener un préstamo, los prestatarios deben tener:

- Puntaje mínimo de 600 FICO

- Una relación deuda-ingresos por debajo del 40%

- Un perfil crediticio con cualquier morosidad.

- Mínimo una cuenta bancaria abierta

Cumplimiento de GDPR

El Reglamento General de Protección de Datos (GDPR) proporciona derechos básicos a los usuarios, como el derecho a ser informado, el derecho de acceso, el derecho de rectificación, el derecho de borrado, el derecho a restringir el procesamiento, el derecho a la portabilidad de datos, el derecho a oponerse y los derechos relacionados. a la toma de decisiones automatizada y la elaboración de perfiles.

Cumplimiento de la CCPA

CCPA brinda a los residentes de California la capacidad de controlar cómo las empresas procesan su información personal. Las empresas podrían cumplir con las solicitudes de los residentes de California para acceder, eliminar y optar por no compartir o vender su información.

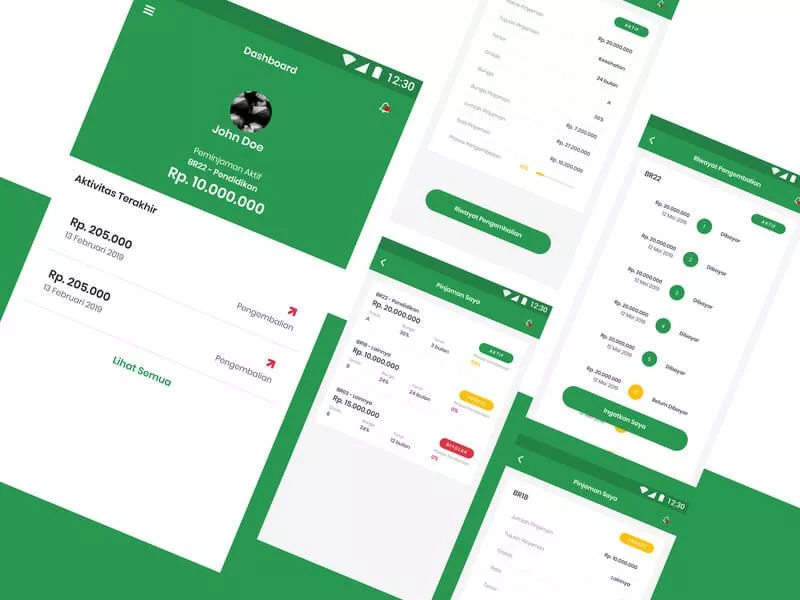

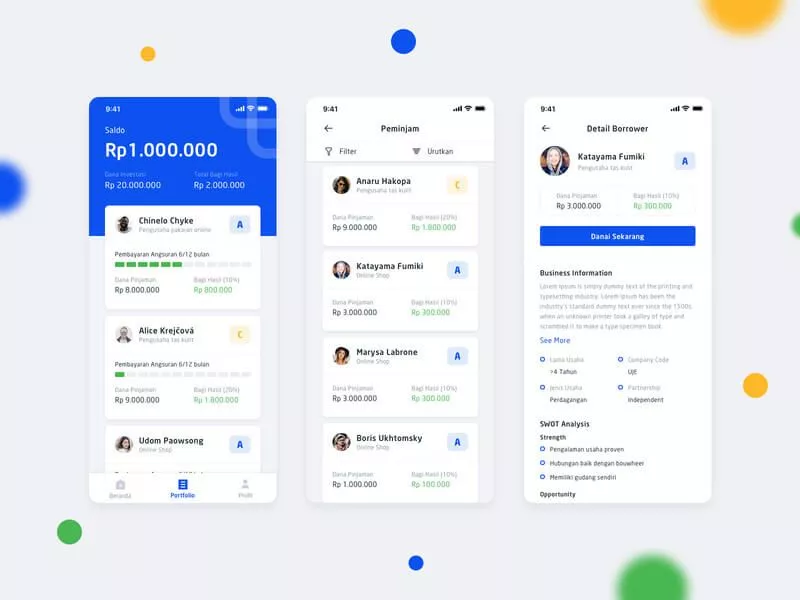

UX y UI interactivas

Independientemente de la cantidad de funciones y la seguridad que le haya brindado a un usuario en una aplicación. Los usuarios lo usarían si tuviera una experiencia de usuario interactiva y una interfaz de usuario cautivadora.

Características generales de la aplicación P2P Loan Lending

1. Gestión de documentos

Los prestamistas podrían administrar todos los documentos de sus clientes potenciales en un solo lugar. Los prestatarios también deberían poder almacenar sus documentos en un solo lugar y revisarlos fácilmente.

2. Calculadora de préstamos / EMI

Una calculadora de préstamos ayudará a los prestatarios a calcular fácilmente sus cuotas y el monto total ingresando la tenencia, el monto del préstamo y los intereses.

3. Gestión de clientes potenciales

Los prestamistas deben administrar los clientes potenciales que hayan pedido dinero prestado. Podrían crear clientes potenciales, rastrear clientes potenciales y obtener detalles como tomados, tenencia, próximo pago, saldo y otros detalles.

4. Verificación automatizada KYC / AML

La verificación contra el lavado de dinero (AML) evita la práctica de generar ingresos a través de acciones ilegales, mientras que KYC brinda al administrador detalles completos del usuario a través de identificaciones gubernamentales.

5. Gestión de refinanciamiento

La función de refinanciamiento significa que cuando el prestatario ha pagado la mitad del préstamo, el prestatario puede refinanciar el préstamo de otros prestamistas según su perfil.

6. Cálculo del puntaje crediticio

Una calculadora de puntaje crediticio determina cuánto posee en préstamos, la duración de su historial crediticio, los tipos de cuentas y otros parámetros.

7. Calendario de pagos

El programador de pagos ayudará a los prestatarios y prestamistas a recibir notificaciones sobre las próximas cuotas.

8. Intereses solo por el monto utilizado

Puede implementar la funcionalidad en la que se aplicaría el interés a esa cantidad que ha sido utilizada por el prestatario.

9. Opciones de reembolso

Debe haber varias opciones de pago que se adapten tanto al prestatario como al prestamista.

10. Cámara, llamada y chat en la aplicación

Estas tres C son siempre necesarias para cualquier aplicación móvil en la actualidad. Se utiliza una cámara para cargar imágenes de documentos, mientras que las funciones de llamada y chat pueden conectar a los prestamistas con los prestatarios.

11. Escáner de documentos

Un escáner de documentos puede cargar los archivos en formato de dispositivo portátil (PDF).

12. Soporte de chatbot

El soporte de Chatbot lo ayudará a resolver cualquier consulta que surja sobre las características y funcionalidades.

Funciones específicas de la aplicación móvil de préstamos P2P para administradores

1. Gestión de prestamistas

La gestión de prestamistas ayuda a los prestamistas a invertir dinero mediante la selección de prestatarios de su elección dentro de la aplicación. Un prestamista puede verificar detalles como la cantidad requerida, la tenencia del préstamo y el perfil de KYC.

2. Gestión del prestatario

Ayuda a los prestatarios a enviar detalles como KYC, E-sign y otra información en las etiquetas de perfil. El prestatario debe cargar documentos, su historial crediticio y cuentas comerciales para obtener préstamos.

3. Notificaciones automáticas

Si un usuario acepta permitir notificaciones automáticas, recibirá alertas o notificaciones oportunas sobre su pedido, cualquier oferta nueva, política, etc. Aumentará la participación del usuario, las tasas de conversión y se dirigirá a más público.

4. Análisis en tiempo real

El análisis en tiempo real lo ayuda a obtener información y actuar sobre los datos inmediatamente o poco después de que los datos ingresen a su sistema. El análisis de aplicaciones en tiempo real responde consultas en segundos.

5. Aprobación KYC

La aprobación KYC ayuda tanto a los prestamistas como a los compradores a realizar su verificación en la plataforma. El administrador aprobaría el KYC si todos los documentos son correctos.

6. Integración CRM

La integración de la herramienta Customer Relationship Management (CRM) puede ayudar a su plataforma a construir mejores relaciones con los clientes y aumentar las tasas de retención.

7. Análisis en tiempo real

El análisis en tiempo real lo ayuda a obtener información y actuar sobre los datos inmediatamente o poco después de que los datos ingresen a su sistema. El análisis de aplicaciones en tiempo real responde consultas en segundos.

8. Gestión de socios bancarios

Necesitará un sistema eficaz que gestione todas las políticas, transacciones y otros asuntos relacionados con el banco.

9. Gestión de préstamos

La administración de préstamos mantendrá todos los registros del préstamo, monto, transacciones, historiales, detalles del prestamista y prestatario, y otros datos.

Equipo y pila de tecnología necesarios

Depende de si desea desarrollar una aplicación móvil para Android, iOS o ambos. Puede contratar un desarrollador de Java o un desarrollador de Swift o ambos. Si no tiene un presupuesto tan alto, entonces la mejor manera de hacerlo es con una plataforma híbrida mediante la cual puede obtener aplicaciones para ambas plataformas escritas en un solo código.

Los otros miembros del equipo que necesitaría son el gerente de proyecto (para administrar todos los aspectos del desarrollo de la aplicación), los diseñadores de UI y UX para asumir la responsabilidad de la interfaz de diseño de la aplicación, expertos en backend para API, complementos y administradores.

Pila de tecnología para desarrollar una aplicación móvil

El costo de desarrollar una aplicación como P2P depende de las características y funcionalidades de la aplicación. Puede contactar directamente con nuestro equipo de ventas para obtener una cotización.