¿Cómo utilizan las API el sector bancario y fintech?

Publicado: 2020-03-27En 2018, una pequeña iniciativa del gobierno del Reino Unido ahora se ha extendido a nivel mundial .

La banca abierta ha sido un concepto que ha inmerso e influenciado a muchas instituciones financieras de todo el mundo; su popularidad se debe al auge de las nuevas empresas de banca abierta.

Es esencialmente un sistema en el que los bancos y otras instituciones abren sus API (interfaces de programación de aplicaciones) para permitir que terceros accedan a los datos financieros de los usuarios. Esto luego se usa para crear nuevos servicios y aplicaciones a su alrededor que ofrecen opciones de transparencia a los titulares de cuentas.

Sin embargo, hay que tener en cuenta que las API son solo una parte de todo el ecosistema de la banca abierta.

Es esta amplia adopción de la banca abierta lo que inspiró a las empresas fintech a idear formas en que estas API bancarias pueden servir al sector financiero. De hecho, esta es una de las tendencias Fintech más influyentes para 2021 y más allá .

Entonces, comencemos discutiéndolos junto con cómo el sector fintech usa las API.

¿Qué es una API bancaria?

Las API son esencialmente un conjunto de protocolos y códigos que determinan cómo se deben comunicar varios componentes y elementos de software. Se utilizan para comunicar diferentes aplicaciones de software entre sí. Debido al uso generalizado de la banca abierta ahora, el uso de API en fintech también se ha generalizado y se utilizan para emitir comandos a proveedores de servicios externos.

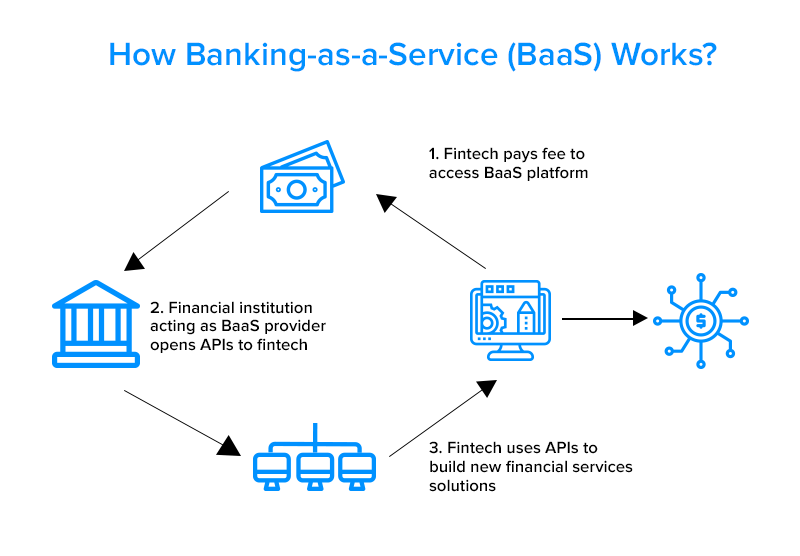

Además, según los informes de Insider Intelligence, las API se han utilizado para conectar a los desarrolladores a las redes de pago y mostrar los detalles de facturación en el sitio web de un banco. Se han convertido en una herramienta necesaria cuando se trata de BaaS (Banking-as-a-service), que en sí mismo es una parte crucial de la banca abierta.

{Para obtener más información sobre las API, consulte nuestra guía detallada para el desarrollo de API }

Ya que ya tenemos clara la noción de API, analicemos cómo las API benefician a las fintech .

¿Cómo benefician las API al sector bancario y fintech?

Impulsar la rentabilidad general

Cuando se trata de ofrecer una plétora de diversos servicios bancarios, por más beneficioso que sea para los usuarios, se vuelve tan costoso o más bien prohibitivo para las instituciones bancarias. Aquí es donde vemos uno de los beneficios de las API para fintech .

Sin embargo, el desarrollo de API abiertas ha demostrado ser un salvavidas en este sentido, ya que los usuarios ahora pueden disfrutar de numerosos servicios a través de la integración de diferentes aplicaciones. Por ejemplo, un usuario puede guardar fácilmente su información bancaria en un software de contabilidad de terceros, rastreando toda la información crucial sobre la transacción y similares para un solo lugar.

Promover el intercambio de datos para una mejor experiencia

Anteriormente, los bancos eran muy posesivos con la información del usuario y muy exigentes a la hora de compartir los datos. Sin embargo, el panorama cambió por completo, principalmente en la Unión Europea debido a la PSD2 (Segunda Directiva de Servicios de Pago) , y luego a nivel mundial. Ahora, los usuarios con control total de sus datos están en condiciones de exigir a los bancos que permitan compartir sus datos con el proveedor externo deseado. ¿Y cómo se facilita esto? – por supuesto, a través de API abiertas. Este es solo uno de los usos de las API en fintech entre muchos.

Las API están preparadas para el futuro

Dado que el desarrollo de aplicaciones fintech está en aumento, existe una baja posibilidad de que la API en la industria bancaria se vuelva obsoleta. De vez en cuando surgen cientos de nuevas empresas de tecnología financiera, lo que solo muestra que la demanda de los clientes es suficiente para que las empresas sigan esforzándose por ofrecer servicios mejorados mediante la integración de API y más. De hecho, una consulta en ProgrammableWeb reveló que hay 1956 API financieras, mientras que 290 se incluyeron en la primera mitad de 2019.

Mayor competencia significa más servicios

La aparición de las API ha aumentado la competencia en el mercado en beneficio de los clientes al menos. Debido a esto, los precios en la industria financiera están bajando yuxtapuestos a la variedad de servicios que se ofrecen. Por ejemplo, los usuarios pueden utilizar agregadores de servicios financieros para comparar ofertas entre bancos y otras instituciones. Además, ahora tienen acceso a las instalaciones que antes solo estaban disponibles en las sucursales.

Operaciones rápidas y eficientes

Al adoptar una metodología potenciada por API, los bancos pueden atender a sus clientes de manera rápida y competente y brindarles una experiencia perfecta. Las API permiten a los clientes administrar transacciones bancarias a través de servicios de banca móvil, banca en línea y billetera en sus dispositivos en poco tiempo y de manera segura desde cualquier lugar. Por lo tanto, los clientes no necesitan visitar físicamente los bancos para realizar las transacciones, ahorrando así su importante tiempo.

Con prácticamente el 90 % de las transacciones que se realizan actualmente fuera de la sucursal bancaria física, pueden ahorrar recursos y gastos significativos, lo que posteriormente ayuda a mejorar su salud y bienestar financiero.

Aumento de la cartera de productos

API en la banca está ampliando su cartera de productos en crecimiento al permitirles ofrecer productos complementarios como seguros o productos que crean conjuntamente con sus socios y empresas de innovación y tecnología financiera. Tal crecimiento de la cartera es posible gracias a la flexibilidad de las API que se conectan con diferentes marcos y brindan intercambio entre empresas e industrias.

Por ejemplo, la relación ICICI-Paytm para crédito instantáneo a corto plazo es un ejemplo increíble en este contexto. Muestra cómo las conexiones potenciadas por API están ayudando a las instituciones financieras al interpretar las experiencias tomadas del comportamiento digital de los clientes y la verificación de crédito en ofertas de préstamos en tiempo real.

Las API también permiten a los bancos ofrecer productos no financieros junto con elementos financieros. Por ejemplo, Emirates NBD, un banco propiedad del gobierno de Dubái, está capacitando a sus titulares de tarjetas para obtener acceso a artículos de hospitalidad, entretenimiento y venta minorista a través de su tienda electrónica impulsada por API.

Ahora que conocemos los beneficios de la banca API en la industria fintech, pasemos a los casos de uso de la banca API.

Casos de Uso de Banca Abierta en el Sector Fintech

Comparación de precios

Los sitios web de comparación de precios como MoneySuperMarket han adoptado la API en la economía fintech para convertirse en un distribuidor directo en línea de productos financieros. Dicho sitio web ha creado capas de servicio API para potenciar sus sitios y permitir que crezcan las asociaciones comerciales. La empresa ahora tiene una vista única de sus clientes a través de sus interacciones clave, lo que les permite brindar mejores servicios y experiencia a los clientes.

Intercambio de divisas y préstamos entre pares

La innovación de la red P2P nació de la pura necesidad y demanda de simplicidad en los procesos, especialmente cuando se trata de transacciones. Ahora, hay miles de aplicaciones de pago P2P de instituciones financieras que ofrecen numerosos servicios.

Ahora este concepto finalmente ha encontrado su vocación en el cambio de divisas. Dado que las órdenes de compra y venta de divisas se distribuyen entre los clientes interesados (algunas órdenes cancelan otras, como una orden de compra de dólares que se cancela con una futura venta de otro usuario), brinda muchas oportunidades para que las empresas fintech se expandan. .

Las nuevas empresas de Fintech como TransferWise han encontrado formas de eliminar a los intermediarios en este proceso con sus nuevas API. TransferWise API ofrece herramientas y garantiza API abiertas y modulares independientes de los proveedores, algo que ha permitido a muchos bancos integrar y ofrecer este servicio a sus usuarios.

En cuanto a los préstamos, estas plataformas P2P se convirtieron en una bendición al instante cuando llegaron al mercado. Esto ayuda a conectar a los prestamistas y prestatarios entre sí para evitar la necesidad de intermediarios. LendingClub es una de esas plataformas populares que se sabe que ofrece una API para ejecutar búsquedas, realizar pedidos, configurar carteras de préstamos como una inversión y monitorear préstamos.

Gestión de inversiones

Antes de la banca abierta, era un desafío en sí mismo para los asesores financieros recopilar la información del cliente para ofrecer servicios optimizados. Sin embargo, ahora las API de gestión de inversiones ofrecen acceso a la información de la cartera de las personas, lo que elimina la necesidad de adivinar o improvisar una imagen de los activos y el valor neto de los clientes a partir de numerosas fuentes.

Desarrollo de empresas de banca abierta

ING se encuentra entre las pocas organizaciones que están contemplando el concepto de lanzar varias empresas independientes centradas en la creación de nuevos productos, que luego se integrarán con la ayuda de las API. Surgieron tres productos, a saber, Yolt, un agregador de gestión de finanzas personales, Payconiq, una billetera digital y un agregador de servicios financieros. Además, la empresa también descubrió cómo conectarse con desarrolladores externos a través de un portal para desarrolladores basado en API.

Creación de plataformas de mercado de API

Al ver la popularidad sin precedentes de las API, bancos como BBVA tomaron una iniciativa: el API Market de BBVA. Esta es una plataforma que ofrece varios tipos de API, herramientas y varios otros servicios que facilitan a los desarrolladores crear una asociación con el banco en oportunidades comerciales. Otro jugador importante que compite en el mismo campo es TrueLayer, una startup fintech que aspira a convertirse en un proveedor líder de desarrollo de API financieras.

API de procesamiento de pagos

Dado que es la era de la globalización total, donde incluso las nuevas empresas están llegando a una clientela internacional, existe una gran necesidad de modos más desarrollados de aceptar los pagos. La diversidad en este sentido siempre juega en beneficio de las partes involucradas.

Las API para el procesamiento de pagos aumentan las opciones en las que los comerciantes pueden aceptar pagos fácilmente. Esto no solo facilita el proceso de pago, sino que también agiliza el proceso de pago en términos de compras en línea.

La experiencia de pago juega un papel destacado. Por ejemplo, eBay solía usar PayPal, sin embargo, cambió a Adyen ya que sus API brindaban una experiencia de pago perfecta. Es una API de terminal basada en la web que opera detrás de cualquier sistema de punto de venta. A diferencia de PayPal, las API de Adyen permiten a los usuarios permanecer en la página mientras navegan por el proceso de pago.

Promueve la regulación

Fintech y Regtech van de la mano hoy en día, especialmente cuando se trata de involucrar API abiertas de terceros. Al ofrecer numerosos servicios bancarios y financieros, es una prioridad confirmar primero la identidad del usuario cada vez. Esto es algo innegociable ya que todo el ecosistema de la banca abierta depende de los datos de los usuarios que han permitido compartir. Entonces, es una obligación de las instituciones ofrecer una verificación robusta.

En cuyo caso, las API de Regtech pueden ofrecer soluciones en este sentido. Ofrecen una variedad de programas, desde identificación biométrica hasta escaneo de iris y programas KYC. Ayuda a evitar el llenado repetitivo de formularios y brinda una mejor experiencia de usuario. Uno de los principales ejemplos de API fintech es Trulioo , que ofrece una API en fintech que verifica los datos ingresados por los clientes con la ayuda de un intercambio JSON.

Permite ofrecer servicios de marca blanca

En el mercado, hay muchas API de marca que ya son propiedad de otras empresas. No obstante, también hay otras API de marca blanca disponibles para que las utilicen los bancos y otras empresas de tecnología financiera. Estas API les permiten utilizar los beneficios que tienen para ofrecer sin necesidad de desarrollar sus propias plataformas y programas.

Hay empresas que utilizan API u otorgan permisos para acceder a su exclusiva tecnología BaaS basada en la nube. De manera similar, la API de Starling permite a los usuarios integrarse fácilmente en los esquemas de pago del Reino Unido y Europa para acceder a Faster Payments y SEPA. El banco Starling ahora ha ampliado su API Marketplace fintech para permitir que las pequeñas empresas combinen las transacciones bancarias con la plataforma de computación en la nube. Con su API, las empresas y los desarrolladores de aplicaciones fintech pueden crear productos con este ecosistema y llegar al instante a la base de clientes de Starling Bank.

Juego de azar

Una parte fundamental de la creación de juegos efectivos es el proceso para garantizar que los ganadores obtengan recompensas rápidamente. La dependencia de la banca en red y las técnicas manuales no eran ideales para las organizaciones de juegos progresivos. RazorpayX ha ayudado a las organizaciones de juegos Mobile Premier League, RummyCulture, Pokersaints y muchas otras a transferir recompensas de manera rápida y sencilla.

Contratos inteligentes

Las aplicaciones descentralizadas abordan un cambio de perspectiva, donde las aplicaciones se ejecutan a través de una red P2P utilizando contratos inteligentes. Por ejemplo, un lector de tarjetas de habitación de hotel puede conectarse con una API para confirmar las credenciales del cliente e informar el acceso efectivo a la habitación. Dichos datos autoejecutarían una llamada a la API para finalizar el pago autorizado por la autoridad.

Futuro de las API en Fintech

Después de presenciar la recepción y el uso actual de las API bancarias, el futuro parece prometedor y refleja las integraciones de API entre empresas establecidas y comunidades más grandes, algo que probablemente se alojará en una infraestructura de terceros.

Por ejemplo, las futuras API bancarias pueden ayudar a los bancos a conectarse con sitios web de comercio electrónico, facilitando el proceso de pagos en línea. Además, podrían integrarse con bancos y tiendas físicas para ayudar a ofrecer opciones de financiamiento y préstamo en las ubicaciones de POS.

Para alguien que esté interesado en soluciones financieras de API, elegir la empresa de desarrollo de software fintech adecuada y un proveedor de soluciones es una necesidad. Appinventiv ha trabajado con varios modelos de negocios fintech y puede simplificar y personalizar las plataformas de integración de API . Es una empresa experta en desarrollo de software financiero en EE . UU . que brinda servicios de desarrollo de aplicaciones de calidad a clientes de todo el mundo.

Preguntas frecuentes

P. ¿Qué es la Banca Abierta?

La banca abierta es un sistema en el que las instituciones financieras abren sus API ( Interfaces de programación de aplicaciones ) para permitir que terceros accedan a los datos de los usuarios. Que luego se utiliza para diseñar nuevos servicios y aplicaciones a su alrededor que ofrecen opciones de transparencia a los titulares de cuentas.

P. ¿Qué es API?

Una interfaz de programación de aplicaciones, también conocida como API, es una interfaz que proporciona interacciones entre múltiples aplicaciones de software o intermediarios mixtos de hardware y software. En palabras simples, es un intermediario de software que proporciona dos aplicaciones para hablar entre sí.

P. ¿Qué es un contrato inteligente?

Un contrato inteligente es un programa informático o un protocolo de transacción que se ejecuta automáticamente, controla o documenta los términos y condiciones de un acuerdo una vez que se establecen las condiciones acordadas, con contratos asegurados en una cadena de bloques.