Guide de taxe de vente en ligne par État pour les vendeurs de commerce électronique

Publié: 2022-02-20Déterminer le lien économique dans chaque État est compliqué et écrasant pour de nombreux vendeurs, mais notre guide sur la taxe de vente peut aider à démystifier le sujet et offrir des directives étape par étape aux vendeurs pour vérifier leurs exigences.

Veuillez noter que rien dans cet article ne doit être interprété comme un conseil juridique ou fiscal. Le contenu de ce site Web est destiné à transmettre des informations générales uniquement et non à fournir des conseils ou des opinions juridiques. Pour des conseils spécifiques, contactez Ecom CPA.

Vous avez donc lancé une entreprise de commerce électronique - et elle se développe ! Au fur et à mesure que vos ventes augmentent, il est important de vous assurer que vous êtes légalement conforme aux États dans lesquels vous opérez et vendez. Un domaine auquel vous devez prêter attention est la taxe de vente sur Internet.

Pour les vendeurs de commerce électronique, la taxe de vente peut être intimidante, car chaque État et territoire établit ses propres règles. Mais la taxe de vente n'a pas à être si effrayante. Voici notre aperçu de ce que vous devez savoir en tant que vendeur de commerce électronique et des options dont vous disposez pour vous assurer que votre taxe de vente est gérée.

Taxe de vente : hier et aujourd'hui

La taxe de vente au détail moderne est généralement considérée comme remontant à 1930 et est gérée au niveau de l'État. La taxe de vente oblige les commerçants à payer une sorte de taxe de vente dans les États où ils sont présents, également appelée « nexus ». La taxe de vente est perçue auprès du consommateur, par le commerçant, qui envoie ensuite les taxes perçues à l'État pour lequel la taxe a été perçue.

Historiquement, les États ont reconnu le lien dans ces situations :

- Lien avec l'État d'origine : votre entreprise est physiquement basée en Californie, ce qui vous donne un lien là-bas.

- Lien avec les employés : votre entreprise est basée en Californie, mais vous embauchez des employés au Nevada. Vous avez maintenant un lien de taxe de vente dans les deux États et devez percevoir la taxe de vente auprès des acheteurs dans les deux États.

- Lien d' inventaire : vous stockez votre inventaire dans un entrepôt dans un état qui a un lien d'inventaire, créant un lien de taxe de vente.

Avec l'essor du e-commerce, un nouveau type de lien est reconnu : celui des vendeurs à distance, appelé lien économique.

- Lien économique : vous êtes considéré comme ayant un lien (ou « présence économique ») dans un État parce que vous avez réalisé un certain montant de ventes dans cet État ou avez un certain nombre de transactions de vente dans cet État.

Création d'un lien économique

Cela s'est produit en juin 2018, lorsque la Cour suprême des États-Unis a statué dans l'affaire Dakota du Sud contre Wayfair que les États peuvent également exiger des vendeurs en ligne qu'ils perçoivent la taxe de vente en fonction du volume ou de la valeur des transactions dans un État, ce qui crée un lien économique.

L'une des raisons de la décision de taxer le lien économique est importante dans ce cas - le Dakota du Sud n'impose pas d'impôt sur le revenu à ses résidents, ce qui signifie qu'il dépend fortement de la taxe de vente. À mesure que les entreprises physiques perdent plus d'affaires au profit des vendeurs à distance, le fait de ne pas taxer ces détaillants entraîne une perte de recettes fiscales pour l'État.

Dans Wayfair contre le Dakota du Sud, l'État a estimé que 50 millions de dollars avaient été perdus en recettes de taxe de vente.

DEVELOPPEMENTS récents

Après Dakota du Sud contre Wayfair, la majorité des États américains ont maintenant promulgué des lois sur le lien économique pour les vendeurs à distance. En août 2020, tous les États sauf six (plus Porto Rico) avaient des lois sur les liens économiques. Cependant, ces lois sont toujours en évolution.

Par exemple, en 2019, plusieurs États ont éliminé les seuils basés sur le volume des transactions (c'est-à-dire « 200 transactions »), basant entièrement leurs seuils sur le volume des ventes (par exemple, 100 000 $ de ventes). D'autres États ont relevé ou abaissé leurs seuils.

À mesure que le lien économique et les exigences en matière de taxe de vente se compliquent, d'autres groupes commencent à peser sur le processus. Récemment, la Multistate Tax Commission, une agence fiscale intergouvernementale créée en 1967, a fait des recommandations pour simplifier à la fois les seuils de lien et le processus de déclaration de la taxe de vente.

Impact économique du commerce électronique

Alors, dans quelle mesure le commerce électronique perturbe-t-il les activités physiques ? En 2019, le marché mondial du commerce électronique entre entreprises et consommateurs était évalué à plus de 3 000 milliards de dollars. Il devrait croître à un taux de 7,9 % jusqu'en 202,7 selon Grandview Research.

En 2020, le commerce électronique s'est accéléré encore plus rapidement que prévu en raison de la pandémie de COVID-19 et des mesures de quarantaine pour la contenir. Alors que les consommateurs tentaient de limiter les contacts sociaux et de rester à la maison, les achats en ligne ont décollé comme jamais auparavant.

Comment fonctionne la taxe de vente pour les vendeurs à distance

Plus tôt, nous avons abordé la façon dont le lien économique est déterminé : vous êtes considéré comme ayant un lien dans un État parce que vous avez réalisé un certain montant de ventes dans cet État, ou avez un certain nombre de transactions de vente dans cet État.

Cependant, il existe un certain nombre d'autres raisons pour lesquelles les vendeurs à distance peuvent découvrir qu'ils ont un lien dans un État. Nous passerons en revue les règles de chaque état plus tard, mais passons d'abord en revue les types de nexus les plus courants.

Si vous avez l'un des accords suivants en tant que vendeur à distance, vous pouvez avoir un lien dans plusieurs États, même si vous n'avez pas atteint le seuil de lien économique dans cet État. Gardez à l'esprit que les définitions exactes et les petits caractères diffèrent d'un État à l'autre. Vérifiez les réglementations nationales individuelles si ces règles s'appliquent à vous.

Lien physique

Le lien physique fait référence à un palais physique des affaires, généralement défini comme un bureau, un lieu de vente au détail, une salle d'exposition, etc. si l'État perçoit la taxe de vente). Pour l'État d'origine d'un vendeur à distance, les exigences sont les mêmes que pour toute entreprise de brique et de mortier qui opère dans l'État.

Lien avec les employés

Le lien avec les employés s'applique généralement aux entreprises qui ont des employés dans l'État. Cela peut aussi parfois inclure des vendeurs, des représentants, des sous-traitants ou tout type d'agent.

Si vous avez des employés ou des représentants dans un autre État, vérifiez les lois spécifiques de l'État dans lequel ils opèrent pour savoir s'ils reconnaissent ou non le lien avec les employés. Si tel est le cas, vous pourriez être tenu de percevoir et de verser la taxe de vente à cet endroit.

Lien d'inventaire

De la même manière qu'Amazon stocke son inventaire dans tout le pays, de nombreux vendeurs de commerce électronique choisissent de stocker leur inventaire dans des états stratégiques pour permettre une expédition plus rapide. Cela peut se faire de différentes manières, notamment :

- conserver un entrepôt dédié ;

- Travailler avec un tiers qui exécute vos commandes (dropshipping); ou

- utiliser une société 3PL pour stocker et livrer vos produits.

Indépendamment de l'arrenagment, l'inventaire dans un autre État peut constituer un lien, selon l'État.

Les vendeurs Amazon FBA sont particulièrement susceptibles d'avoir cette considération - pour déterminer où votre inventaire est stocké en tant que vendeur FBA, extrayez un rapport détaillé de l'inventaire à partir d'Amazon Seller Central.

Nexus de clic / Nexus d'affiliation

Le lien de clic ou d'affiliation est un type de lien intéressant et peut être très compliqué. Les sites Web affiliés font souvent la promotion ou la publicité de produits pour une autre entreprise, redirigeant les consommateurs vers ce site en échange d'une commission ou d'une autre compensation.

Certains États considèrent désormais qu'un vendeur à distance avec une filiale dans l'État a un lien de clic dans leur État, même si le vendeur n'a pas atteint un lien économique ou tout autre type de lien. New York, la Californie et l'Illinois sont quelques-uns des États qui ont reconnu le lien d'affiliation.

Lien de production

Dans certains États, un produit fabriqué, créé ou assemblé dans cet État suffit à constituer un lien. À Hawaï, la présence du développeur d'un produit peut constituer un lien.

Nexus de présence commerciale

L'enregistrement d'une entité commerciale, même parfois une adresse postale dans l'État, peut suffire à constituer un lien, même si l'entreprise n'a pas de présence physique et ne fait aucune vente dans l'État.

Lien de sollicitation

La publicité ou la sollicitation d'affaires dans un État peut créer un lien dans un certain nombre d'États. Cela peut inclure la publicité imprimée, les appels commerciaux, les vendeurs ou même la sollicitation systématique par voie électronique (c'est-à-dire une liste de diffusion).

Lien de services

Une entreprise qui fournit des services à des clients peut avoir un lien sur cette base. Cela peut inclure l'installation, la réparation ou les services par l'intermédiaire d'un entrepreneur tiers.

Lien de propriété

Une entité qui possède ou loue des biens crée un lien pour elle-même dans de nombreux États. Il peut s'agir de biens immobiliers (biens immobiliers) ou de biens personnels, tels que des véhicules, des agencements ou d'autres équipements.

Nexus de livraison

Une entreprise qui livre des produits dans un autre État peut y avoir un lien, selon les règles spécifiques de l'État. Cette règle est souvent spécifiquement limitée à « la livraison dans l'État sur des véhicules appartenant au contribuable ».

Taxe de vente d'origine ou de destination

Lors du calcul de votre taxe de vente, vous devrez tenir compte de la différence importante entre les « États de destination » et les « États d'origine ». Bien que dans le passé, la plupart des États aient eu tendance à être basés sur la destination, l'essor du commerce électronique a entraîné un passage à la taxe de vente basée sur l'origine, ce qui permet à l'État d'où le produit est expédié de conserver une plus grande partie des recettes fiscales perçues par les entreprises opérant dans cet état.

États de destination

Les États de destination déterminent le montant de la taxe de vente à percevoir en fonction de la destination des marchandises (c'est-à-dire là où l'acheteur les reçoit).

Par conséquent, si votre entreprise opère dans un État de destination et que vous vendez un produit à un acheteur dans un État où vous n'avez pas de lien économique, vous n'avez pas à percevoir de taxe de vente sur celui-ci. Si vous avez dépassé le seuil et que vous avez un lien économique, vous percevrez le montant de la taxe de vente requis par l'emplacement de l'acheteur.

Comme vous pouvez probablement le deviner, c'est le plus compliqué des deux, car la taxe de vente peut varier selon l'état, la ville et le comté.

États de destination sans taxe de vente

Il y a quelques États qui ne facturent pas de taxe de vente, comme l'État d'origine d'ECOM CPA, l'Oregon, ainsi que le New Hampshire, le Montana, l'Alaska et le Delaware (facilement rappelé par l'acronyme « NOMAD ». Cependant, sachez que dans certains cas (Alaska par exemple) même s'il n'y a pas de taxe de vente d'État, les juridictions locales peuvent choisir de facturer la taxe de vente, ce qui signifie qu'il s'agit toujours d'un État «destination», où la taxe de vente locale s'applique.

Pour les vendeurs à distance (c'est-à-dire basés physiquement dans un État et vendant à un autre), la taxe de vente est généralement basée sur la destination.

États d'origine

Dans les États d'origine, le montant de la taxe de vente facturé est basé sur les taux au point d'origine du produit ou d'où le produit est expédié.

Actuellement, les 11 États basés sur l'origine sont :

- Arizona

- Californie*

- Illinois

- Mississippi

- Missouri

- Nouveau Mexique

- Ohio

- Pennsylvanie

- Tennessee

- Texas

- Utah

- Virginie

*La Californie est mixte

États hybrides

La Californie est, bien sûr, un peu plus compliquée - c'est un cas mixte. Les taxes de vente municipales, de comté et d'État sont basées sur l'origine, tandis que les taxes de vente de district (taxes locales supplémentaires) sont basées sur la destination. Pour un vendeur basé en Californie qui effectue une vente à un autre emplacement en Californie, toutes les taxes de ville, de comté ou d'État seront basées sur l'emplacement du vendeur (basées sur l'origine), tandis que toutes les taxes de vente de district seront basées sur l'emplacement du client (destination -basé).

Comment gérer la taxe de vente en tant que vendeur à distance

Si vous faites des affaires en tant que vendeur de commerce électronique, votre première étape consiste à déterminer si vous avez un lien dans n'importe quel État. Si vos ventes sont encore faibles, vous pourrez peut-être le faire vous-même.

Les étapes de base sont :

- Déterminez où vous avez un lien avec la taxe de vente ;

- Inscrivez-vous pour obtenir le permis de taxe de vente approprié.

- Choisissez et implémentez un service ou un logiciel pour automatiser la collecte et le calcul des taxes.

- Suivez les dates d'échéance et déposez les déclarations de taxe de vente en fonction du calendrier de chaque État.

Déterminer le lien

Pour déterminer où vous avez un lien, commencez par quelques questions de base :

- L'État que vous expédiez est-il un État d'origine ou un État de destination ? S'il s'agit d'un État d'origine, renseignez-vous sur le seuil de perception de la taxe de vente.

- Avez-vous des stocks ou des employés dans d'autres États ? Si tel est le cas, vérifiez leurs lois sur le lien et découvrez si cela est admissible.

- Organisez vos enregistrements de ventes par état et faites le total de votre volume de ventes et du nombre de transactions pour chaque état.

- Comparez les totaux de votre état avec les lois actuelles sur le lien pour chaque état. Utilisez les liens de cet article pour vous déplacer plus rapidement.

- Si vous êtes au niveau ou au-dessus du seuil de volume ou de ventes, vous avez un lien là-bas.

Nexus dans un autre État

Supposons que vous perceviez la taxe de vente dans votre État d'origine, mais après avoir effectué l'analyse ci-dessus, vous constatez que vous devriez percevoir la taxe dans deux États supplémentaires. Voici ce qu'il faut faire ensuite.

Obtenir un permis de vente/enregistrement

Dans certains États, il s'agit d'un « permis de taxe de vente », dans d'autres, d'un « enregistrement de la taxe de vente ». Même chose. Le fait est que vous devez avoir le permis ou l'enregistrement avant de percevoir la taxe de vente (il est illégal de percevoir la taxe de vente sans autorisation). Cela peut souvent se faire en ligne.

Chaque état est un peu différent. Certains facturent une somme modique pour s'inscrire et d'autres pas du tout. Assurez-vous de consulter les règles du Département du revenu de l'État afin de connaître les dates d'échéance et les renouvellements requis.

Quand le seuil est franchi

Par exemple : le seuil dans un État donné est de 200 000 $ en volume pour l'année en cours. Il y a deux mois, vous y avez vendu 198 000 $. Aucun lien. Le mois dernier, vous avez vendu 201 000 $. Lien.

Pour rester conforme, inscrivez-vous dès maintenant pour la collecte de la taxe de vente et commencez à percevoir les taxes à l'avenir. Vous n'avez pas besoin de payer la taxe de vente pour le mois dernier (201 000 $) car vous n'aviez pas rempli les conditions requises pour commencer à percevoir la taxe de vente et, par conséquent, vous n'en perceviez aucune.

Exemptions de produits

Selon le type de produit que vous vendez, il peut y avoir encore plus à savoir sur la taxe de vente. Par exemple, les produits alimentaires sont souvent taxés différemment des autres types de produits. Les médicaments et les vêtements en vente libre sont également souvent exonérés d'impôt ou taxés à un taux inférieur. Les produits numériques peuvent également avoir des taux de taxe de vente différents.

Certaines plateformes de commerce électronique ont des dérogations à la taxe de vente que vous pouvez utiliser pour définir des règles spéciales pour ces types de produits, mais il est sage de faire vos recherches et de vous assurer que votre produit est éligible en premier.

Percevoir la taxe de vente

Une fois votre lien déterminé et vos permis déposés, vous devrez configurer votre perception de la taxe de vente. Heureusement, la plupart des plateformes de vente offrent un certain niveau d'automatisation avec cela. Ici, nous couvrirons les bases de la configuration de la collecte de la taxe de vente sur deux des plus grandes plateformes : Amazon et Shopify.

Amazone

Amazon est un facilitateur de marché dans un certain nombre d'États. Cela signifie que l'obligation de calculer, de collecter et de verser la taxe de vente pour les vendeurs incombe à Amazon, mais pas à tous les États.

Les vendeurs Amazon sont toujours responsables de la détermination et de l'enregistrement dans les États où ils ont un lien. L'enregistrement donnera aux vendeurs un numéro d'enregistrement de taxe de vente d'État, qui est nécessaire pour percevoir la taxe de vente via Amazon.

À partir de là, Amazon peut retirer une grande partie du travail des mains des vendeurs. Avec un peu de configuration, la collecte de la taxe de vente peut être presque entièrement automatisée. Le taux de taxe sera mis à jour par Amazon si les taux changent. Amazon suit également les états de destination et d'origine, vous n'avez donc pas à le faire.

Pour automatiser la collecte de la taxe de vente sur Amazon, accédez à vos paramètres fiscaux Seller Central. Ici, vous pouvez définir quels États doivent percevoir la taxe de vente et à quel niveau (État, comté ou local). Vous pouvez également ajouter un code fiscal produit au cas où certains de vos produits seraient exonérés ou soumis à un taux de taxe réduit.

Une fois que vous avez configuré votre collecte de taxe de vente et que vous devez produire vos déclarations de taxe de vente, vous pouvez télécharger un rapport depuis Seller Central avec toutes les données sur la taxe de vente collectée. Ensuite, vous devrez soit ajouter et calculer les chiffres vous-même, soit travailler avec un service de taxe de vente pour le faire pour vous.

Shopif y

Shopify peut également être configuré pour la collecte des taxes, jusqu'au taux de taxe local. Comme Amazon, la plate-forme ne vous dira pas où vous devez vous inscrire et payer la taxe de vente - vous devrez le faire ou engager un service pour le faire.

Une fois que vous avez identifié et enregistré pour les juridictions fiscales appropriées, vous pouvez configurer Shopify pour collecter pour vous.

Pour le configurer, rendez-vous sur Taxes > Paramètres > Configurer (sous « Régions fiscales »). Vous devrez ajouter votre numéro d'identification fiscale de tous les États où vous souhaitez collecter.

Shopify vous permettra également de définir une dérogation fiscale, si les taux de taxe par défaut ne s'appliquent pas à vous ou à vos produits. Vous avez également la possibilité de percevoir la taxe sur les frais d'expédition dans quelques États.

Lorsqu'il est temps d'extraire les informations pour les déclarations de taxe de vente, vous pouvez télécharger un rapport sur le financement des ventes (choisissez le rapport complet). Cela inclura toutes les données nécessaires sur la taxe de vente perçue, pour vous ou votre service de taxe de vente pour calculer et produire les déclarations.

Produisez votre déclaration et versez la taxe de vente

Après avoir perçu la taxe de vente, vous devrez produire une déclaration auprès des États pour lesquels vous avez collecté et leur remettre les taxes. C'est ce qu'on appelle aussi la « remise » de la taxe de vente. Une chose importante à noter est que si vous êtes inscrit pour percevoir la taxe dans un État, mais que vous ne faites aucune vente pendant une période donnée, vous devez toujours produire une déclaration de 0 $, pour éviter d'être pénalisé pour ne pas avoir produit.

Mais en ce qui concerne les calendriers de dépôt, les choses se compliquent - chaque État établit ses propres règles, de sorte qu'ils ont tous un calendrier différent pour le moment où les déclarations de taxe de vente doivent être produites. Pour de nombreux États, l'obligation de produire une déclaration mensuelle, trimestrielle ou annuelle dépend de votre obligation fiscale mensuelle moyenne.

En fin de compte, si vous gérez votre propre taxe de vente et que vous commencez à avoir un lien dans plusieurs États, mettez en place un système de dates d'échéance et de rappels pour chacun.

Externalisation de vos déclarations de taxes de vente

Bien sûr, de nos jours, vous pouvez toujours payer quelqu'un d'autre pour le faire. Avec la taxe de vente, vous avez deux options de base : un service automatisé ou une personne en direct.

Ce qui peut être automatisé et ce qui ne peut pas l'être.

Plateformes automatisées

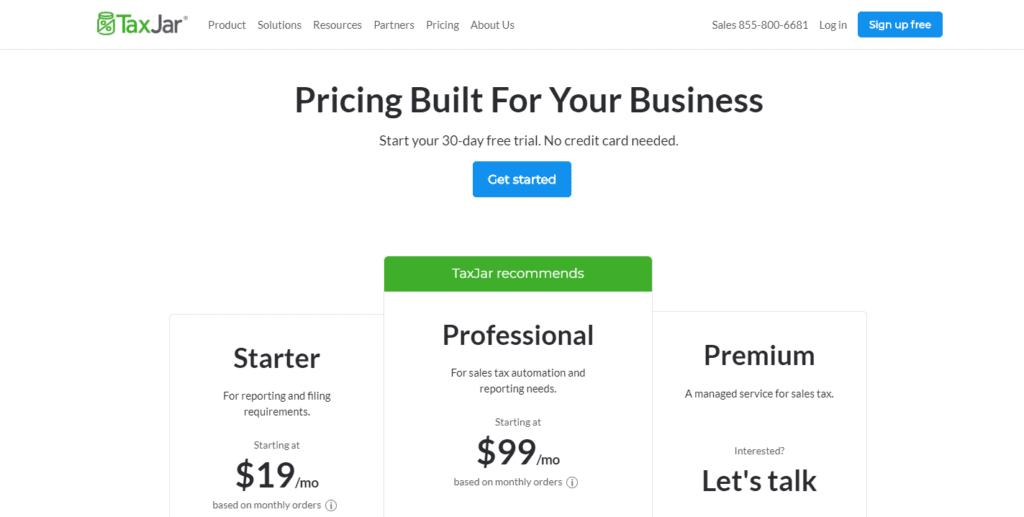

En ce qui concerne les plateformes automatisées, les deux plus fiables et les plus connues sont TaxJar et Avalara.

TaxJar

Taxjar est un service automatisé qui soumettra vos déclarations de taxe de vente aux États dans lesquels vous êtes enregistré. Cela supprime également le suivi de la date d'échéance de votre assiette. TaxJar propose également des intégrations faciles avec toutes les principales plateformes et passerelles de paiement : Amazon, Shopify, eBay, BigCommerce, Etsy, Magento, WooCommerce, Square et Paypal.

Taxjar propose désormais un tableau de bord Economic Nexus Insights , qui vous indiquera où vous avez actuellement un lien et où vous vous en approchez. Cependant, TaxJar ne déposera pas vos documents pour obtenir des permis de taxe de vente. TaxJar est assez abordable, avec une tarification échelonnée qui offre un nombre limité de retours par an.

Avalara Avataxe

Avatax d'Avalara est un système plus robuste et fait partie d'un système avec plusieurs autres produits en plus d'Avatax. C'est aussi plus cher.

Avatax suivra vos ventes pour vous montrer où vous devez vous inscrire, en appliquant automatiquement les exemptions de produits qui s'appliquent dans chaque état. Il déposera également vos déclarations et versera la taxe de vente pour vous, et ils offrent une assistance pour vous inscrire dans un nouvel état.

Avalara propose également des produits avec un support pour les vendeurs internationaux, qui perçoivent les taxes douanières et d'importation (par exemple la TVA).

Services en direct

Bien que la méthode de bricolage puisse convenir aux petits vendeurs, si vous faites un gros volume d'affaires, il est probablement temps de sous-traiter à un professionnel. Non seulement l'analyse de la taxe de vente est détaillée et prend du temps, mais les règles d'exonération diffèrent d'un État à l'autre, et une erreur de calcul peut entraîner des pénalités et des frais de retard.

Si vous préférez une personne en direct à l'automatisation, il existe un certain nombre d'entreprises qui offrent des services de taxe de vente. ECOM CPA propose une étude complète du lien de 50 états pour déterminer où le lien a été atteint, ainsi que des services d'enregistrement, de dépôt et d'assistance pour la mise en place d'une solution automatisée.

Défaut de payer la taxe de vente

Si un commerçant ne paie pas la taxe de vente alors qu'il aurait dû le faire, il est susceptible de recevoir éventuellement une lettre d'évaluation, qui exige que le commerçant soumette les déclarations de taxe de vente en souffrance et les paie. Les pénalités et intérêts pour déclaration tardive s'élèvent souvent à 30 % de l'impôt en souffrance.

Si l'État croit que votre intention était de les frauder (c'est-à-dire que vous saviez que la taxe était due et que vous avez choisi de ne pas la payer), des sanctions pénales peuvent également s'appliquer.

Remises sur la taxe de vente

Il peut être avantageux de faire une petite recherche sur les rabais disponibles. Actuellement, environ 26 États vous accorderont une réduction sur la taxe de vente que vous avez perçue, si vous payez tôt ou à temps.

Par exemple, la Géorgie permet aux vendeurs de conserver 3 % des premiers 3 000 $ dus et 0,5 % de tout montant supérieur, uniquement pour avoir payé à temps.

Pour en savoir plus, consultez ces ressources :

- Aide fiscale Shopify

- Services de calcul des taxes Amazon

- Calculateur de taxe de vente et outil de recherche Avalara

- Guide fiscal d'Amazon

Répertoire des taxes de vente : par État

Alabama

- État de destination

- Des taxes d'État, de comté et de ville peuvent s'appliquer.

- Seuil de 250 000 $

- Aucune taxe de vente sur l'expédition

Les types de présence suivants constituent un lien en Alabama :

- Lien physique

- Lien d'inventaire

- Lien employé ou représentant

- Lien économique

Le ministère du Revenu de l'Alabama énonce ici les réglementations relatives à la taxe de vente de l'État. Des taux réduits s'appliquent à certaines machines agricoles, ainsi qu'aux automobiles et aux camions.

Le calendrier de remise de la taxe de vente est le suivant :

- Si la taxe de vente est supérieure à 200 $ par mois, les déclarations sont dues mensuellement au plus tard le 20.

- Si l'assujettissement à la taxe de vente est inférieur à 200 $ par mois, un choix peut être fait pour produire une déclaration trimestrielle.

- Si la taxe de vente est inférieure à 10 $, les déclarations peuvent être produites sur la base d'une année civile.

Alaska

- État de destination - mais sans taxe de vente d'État

- Des taxes municipales et d'arrondissement peuvent s'appliquer

Les types de présence suivants constituent un lien en Alaska :

- Présence commerciale

- Lien d'inventaire

- Lien représentatif

Étant donné que l'Alaska est un État « autonome » (ce qui signifie qu'il reporte une grande partie de son autorité fiscale aux juridictions locales), les exonérations et les taux réduits varient selon la ville et le comté, ou « arrondissement ». Sur les 321 communautés de l'Alaska, 107 prélèvent une sorte de taxe. Ceux-ci vont de 1% à 7%.

Malheureusement pour les vendeurs à distance, vous êtes seul lorsqu'il s'agit de contacter chaque localité pour comprendre leurs règles et collecter leurs formulaires de taxe de vente. Plus d'informations et des ressources utiles peuvent être trouvées sur le site Web de l'évaluateur de l'État, y compris le rapport fiscal annuel de l'Alaska, une publication intense mais toujours utile qui cartographie les différents arrondissements et leurs politiques fiscales.

Arizona

- État d'origine

- L'expédition n'est pas taxée

- Seuil de graduation de :

- 200 000 $ de revenus bruts annuels en 2019

- 150 000 $ de revenus bruts annuels en 2020

- 100 000 $ de revenus bruts annuels en 2021

Les types de présence suivants constituent un lien en Arizona :

- Lien physique

- Lien d'inventaire

- Lien avec les biens personnels

- Lien de livraison

- Lien employé ou entrepreneur

La réglementation des vendeurs à distance de l'Arizona est entrée en vigueur en octobre 2019. Les seuils de la taxe de vente de l'État (ou «taxe sur les privilèges de transaction») s'appliquent aux vendeurs à distance qui atteignent les seuils au cours de l'année en cours ou de l'année précédente.

Cependant, si vous vendez par l'intermédiaire d'un facilitateur de place de marché qui perçoit et verse la taxe de vente dans l'État, vous n'êtes pas tenu de vous inscrire à la taxe de vente de l'État.

Si vous ne savez toujours pas si votre entreprise a un lien en Arizona, l'État propose un questionnaire Nexus pratique pour vous aider à prendre une décision.

Arkansas

- État de destination

- Seuil soit :

- 100 000 $ de ventes annuelles, ou

- 200 transactions annuelles

- L'expédition peut être taxée

Une entreprise a un lien en Arkansas si elle maintient l'un des éléments suivants :

- Place d'affaires (y compris un bureau)

- Espace entrepôt

- Bien immobilier ou personnel

La réglementation des vendeurs à distance de l'Arkansas est entrée en vigueur en juillet 2019, prélevant une taxe de vente sur les vendeurs à distance qui franchissent le seuil de volume ou de ventes au cours de l'année en cours ou de l'année précédente. L'Arkansas a certaines exonérations de la taxe de vente en fonction du type de produit. Vous pouvez consulter ces exemptions ici.

Californie

- État hybride origine/destination

- Seuil de 500 000 $ de ventes

- Les services ne sont pas taxables, mais les produits sont

- L'expédition est

- non taxable, s'il est facturé au client sur une ligne distincte et effectué par un transporteur public ;

- taxable, s'il est combiné avec le coût du produit ou avec la "manutention"

La Californie considère qu'un détaillant a un lien si l'une des conditions suivantes s'applique :

- Lien physique

- Lien d'inventaire

- Représentation, agent ou entrepreneur indépendant

- Lien avec les biens personnels

- Présence à une foire commerciale (plus de 15 jours et plus de 100 000 $ de revenu net résultant)

La taxe de vente hybride de Californie nécessite quelques explications : les taxes d'État, de comté et de ville sont basées sur l'origine, donc collectées en fonction de l'emplacement du vendeur, tandis que les taxes de district supplémentaires sont basées sur la destination, en fonction de l'emplacement de l'acheteur.

Le guide fiscal de la Californie pour les détaillants hors de l'État est utile pour expliquer en petits caractères les raisons pour lesquelles un détaillant est considéré comme « exerçant une activité commerciale » dans l'État. Les exonérations de la taxe de vente comprennent les ventes à d'autres détaillants, ainsi que certains aliments.

Pour éviter de payer la taxe de vente en tant que détaillant qui vend à d'autres marchands, les vendeurs doivent s'assurer qu'ils ont un certificat de revente valide.

Colorado

- État de destination

- Seuil de 100 000 $ de ventes annuelles

- L'expédition est

- non taxable, s'il est facturé au client sur une ligne distincte

- taxable, s'il est combiné avec le coût du produit ou avec la "manutention"

Les types de présence suivants constituent un lien dans le Colorado :

- Lien physique

- Biens personnels (vendus ou loués)

- Lien de sollicitation

De nombreux vendeurs à distance faisant des affaires dans le Colorado peuvent relever de la « exception des petites entreprises ». Cette règle stipule que les détaillants qui ne maintiennent pas de présence physique dans l'État (tel que défini par la liste des liens ci-dessus) sont exonérés de la taxe de vente s'ils n'atteignent pas le seuil de 100 000 $.

Une fois qu'un détaillant a atteint le lien, il dispose de 90 jours pour s'inscrire au Colorado. Certaines exonérations de la taxe de vente peuvent être consultées sur le site Web du ministère du Revenu.

Connecticut

- État de destination

- Le seuil est de 100 000 $ de ventes brutes et d'au moins 200 transactions.

- L'expédition est taxable tant que le produit est taxable

Nexus est constitué de :

- Lien physique

- Lien avec un employé, un représentant ou un sous-traitant (plus de 2 jours par an)

- Lien d'inventaire

- Lien de propriété

- Lien de livraison

En ce qui concerne les taxes de vente et d'utilisation, le Connecticut est un État avec lequel il est plus facile de travailler avec les vendeurs à distance, car il n'y a pas de taxes de comté ou municipales. Seule la taxe de vente de l'État doit être prise en compte.

Le Connecticut reconnaît également les facilitateurs de marché, qui doivent s'inscrire auprès du ministère du Revenu et des Ventes pour obtenir un permis.

Delaware

- Aucune taxe de vente d'État

En tant que l'un des États «NOMAD», le Delaware n'a pas de taxe de vente d'État. Actuellement, la position de l'État est que "... la simple utilisation d'Internet comme moyen de vente de biens corporels ou de biens meubles incorporels ne créera pas de lien dans l'état du marché".

Cependant, il existe un droit de licence commerciale et un impôt sur les recettes brutes sur "divers services rendus au sein de l'État". Pour plus d'informations, consultez le ministère du Revenu et leur FAQ concernant les ventes sur Internet.

Floride

Actuellement, seuls la Floride et le Missouri n'ont pas adopté de règles de taxe de vente concernant spécifiquement les vendeurs à distance.

Cependant, il y a un projet de loi en préparation qui changerait cela. Une analyse fiscale estime que l'État a perdu au moins 8,5 millions de dollars en recettes fiscales en raison de la non-adoption d'une règle de taxe de vente à distance. Si vous faites plus de 100 000 $ de ventes ou 200 transactions en Floride, gardez un œil sur celle-ci.

Géorgie

- État de destination

- Seuil de graduation de :

- 250 000 $ de revenus bruts ou 200 transactions en 2019

- 100 000 $ de revenus bruts ou 200 transactions en 2020

- L'expédition est taxable

Nexus en Géorgie est créé par :

- Lien physique (y compris présence à un salon, au-delà de certains seuils)

- Lien d'inventaire

- Employés ou lien représentatif

- Lien de propriété

- Lien de livraison

Ces réglementations sont entrées en vigueur en 2019. À partir de 2020, l'État a également commencé à exiger que les facilitateurs du marché générant plus de 100 000 $ perçoivent la taxe de vente pour les vendeurs tiers.

Fait intéressant, la Géorgie considère actuellement les dropshippers distants comme des « revendeurs » et exonère ces transactions de la taxe de vente au détail (bien que les documents appropriés doivent être en ligne). Les produits exonérés de la taxe de vente comprennent du matériel pédagogique, de la nourriture et des ordonnances.

Les seuils de la Géorgie s'appliquent à l'année civile en cours ou précédente et obligeront le vendeur à percevoir à la fois le taux d'imposition national et local.

Hawaii

- Pas de "taxe de vente" explicite, mais une taxe d'accise

- Seuil de 100 000 $ de revenus bruts ou 200 transactions

- L'expédition est taxable

Nexus est créé à Hawaï en ayant :

- Lien physique

- Lien d'inventaire

- Lien d'affiliation

- Lien de sollicitation

- Lien économique

Techniquement, il n'y a pas de « taxe de vente » à Hawaï, mais l'État impose une taxe d'accise générale (GET) de 4 % sur les entreprises de l'État. Des taxes locales peuvent également s'appliquer. Cela inclut désormais les vendeurs à distance qui atteignent les seuils de lien économique. Ces seuils s'appliquent à l'année en cours et à l'année précédente.

Hawaï a commencé à exiger des facilitateurs du marché qu'ils collectent et remettent le GET en 2020.

Idaho

- État de destination

- Seuil de 100 000 $ de ventes

- L'expédition n'est pas taxable lorsqu'elle est répertoriée comme un article distinct

L'Idaho considère qu'un vendeur a un lien s'il possède l'un des éléments suivants dans l'Idaho :

- Lien physique

- Lien d'inventaire

- Lien avec les employés ou les représentants

La loi sur le lien économique de l'Idaho est entrée en vigueur en juin 2019 et s'applique à la fois aux vendeurs à distance et aux facilitateurs du marché. Le seuil s'applique aux ventes de l'année en cours ou de l'année précédente. La bonne nouvelle est qu'en l'absence d'emplacement physique dans l'Idaho, les vendeurs à distance ne sont redevables que de la taxe d'État de 6 % - pas de taxes locales. La fréquence de dépôt dépend de l'obligation fiscale mensuelle moyenne et varie d'annuelle à mensuelle.

De plus, les services ne sont pas taxés dans l'Idaho - seuls les produits physiques. Les exemptions de produits comprennent les devises, les logiciels informatiques, les biens de revente, etc.

Illinois

- État de destination pour les vendeurs à distance ; État d'origine pour les vendeurs dans l'État

- Seuil de 100 000 $ de revenus bruts ou 200 transactions en 12 mois

- L'expédition est taxable, sauf s'il s'agit d'un article distinct ou si l'option de ramassage est offerte.

Nexus est constitué dans l'Illinois lorsqu'un vendeur a :

- Lien physique

- Lien d'inventaire

- Lien représentatif

- « Clic » ou lien d'affiliation

Les facilitateurs de marché sont reconnus dans l'Illinois à partir de 2020 et sont tenus de percevoir et de verser la taxe de vente aux vendeurs. Cependant, il y a quelques petits caractères concernant la taxe d'occupation des détaillants de l'Illinois, qui oblige le vendeur à assumer la responsabilité de la taxe de vente plutôt que le facilitateur du marché.

Les règles de taxe de vente de l'Illinois excluent les articles de revente de la taxe de vente. D'autres exemptions peuvent être trouvées sur le site Web de l'État de l'Illinois.

Indiana

- État de destination

- Seuil de 100 000 $ de revenus bruts ou 200 transactions

- L'expédition est taxable

Nexus est créé lorsqu'une entreprise maintient dans l'Indiana :

- Lien de propriété

- Lien d'inventaire

- Lien entre les employés ou les représentants

- Service nexus (including through a third party)

Indiana doesn't have local taxes, so remote sellers are only liable for the state's 7% tax rate. The threshold requirements apply to either the current or previous year.Depending on the volume of sales tax liability, the filing frequency is either monthly or annually.

Although products in Indiana are taxable, services are often not – unless the service relates to fabricating, altering, or preparing a product. Unprepared grocery food and health care products are some of the items exempt from sales tax.

Iowa

- Destination state

- Threshold of $100,000 in yearly gross revenue, or 200 transactions

- Shipping is only taxable when included in product price

Iowa considers a seller to have nexus if they have:

- Delivery nexus (on a regular basis)

- Physical nexus

- Inventory nexus

- Contractor or service nexus

If you're still not sure, you can take a questionnaire on the Iowa Department of Revenue site to help determine if you have nexus.

Services are sometimes taxable in Iowa. A list of products exempt from taxation can also be found on the state website, and includes software, containers, and food.

The Iowa thresholds for remote sellers apply to the previous or current calendar year. Remote sellers only need to collect and remit the state sales tax of 6%, no local taxes. Filing frequency depends on the amount of tax estimated to be due.

Kansas

- Destination state

- Threshold of $1

- Shipping is taxable

Nexus created in Kansas by:

- Physical nexus (including trade shows, festivals, and other retail events)

- Inventory nexus

- Employee or contractor nexus

No, that's not a typo – Kansas does not offer any kind of exception for remote sellers, so any remote sellers who make any sales in Kansas will meet the threshold. Starting in 2019, all remote sellers delivering to Kansas must register with the Department of Revenue, and collect and remit sales tax. There is some speculation that this may change in the future, so if you have sales in Kansas, keep an eye on this one.

Information on exempt products and exemption certificates can be found on the Kansas Department of Revenue Website.

Kentucky

- Destination state

- Threshold is $100,000 per year in gross revenue, or 200 transactions

- Shipping is taxed

Merchants are considered to have nexus in Kentucky if they:

- Physical presence nexus (including retail or trade shows for 15+ days per year)

- Inventory nexus

- Service nexus

- Property ownership nexus (including leasing)

- Employee nexus

There are no local tax rates in Kentucky, so the state tax is the only one you'll need to worry about here. Kansas does recognize marketplace facilitators – only here, they're called “marketplace providers”, while sellers are “marketplace retailers”.

Thresholds apply to current or previous year. Sales tax exemptions include food and medical supplies. Filing frequency depends on the average monthly tax liability of the seller, with those owing over $1,200 to file monthly.

Louisiana

- Destination state

- Threshold of $100,000 in revenue or 200 transactions

- Shipping is taxable under certain conditions

Louisiana recognizes nexus with:

- A physical location

- Employee nexus

- Inventory nexus

- Economic nexus

In 2018, Louisiana enacted an economic nexus law, but it didn't take effect until July of 2020. Now, physical and digital products, as well as services are subject to the sales tax regulations. The filing frequency in Louisiana depends on the average monthly tax liability, and is either quarterly or monthly. As of August 2020, the state increased incentives to file and pay on time.

Furniture, groceries, and prescriptions are among the items exempt from sales tax, and items purchased for resale may be exempt with the appropriate certificate.

In the past, local jurisdictions had to be registered with separately for sales tax purposes. The state has now formed a Sales and Use Tax Commission for Remote Sellers to serve as a central collection hub. Currently, the extent of the commission's activity is unclear.

The state is also considering a measure requiring sales tax collection and remittance of marketplace facilitators.

Maine

- Destination state

- Threshold of $100,000 or 200 transactions

- Shipping is not taxable if stated separately

Maine recognizes nexus when:

- Employees, salespeople, contractors or other representatives are present

- A place of business such as an office or store exists

- A warehouse is present

- The seller offers local pickup to buyers

Maine recognizes the following types of nexus for out of state sellers:

- Inventory nexus

- Employee nexus

- Economic nexus

Maine does not utilize local tax rates, so only the state rate needs to be considered. Additionally, services are not taxable (with some exceptions). Sales tax exemptions for physical products include groceries, medicines, and medical equipment.

Once you've registered to collect sales tax in Maine, the state will assign you a filing frequency, generally based upon the sales volume of your business. The more revenue, the more frequently you'll probably have to file.

Maryland

- Destination state

- Threshold of $100,000 per year in gross revenue or 200 transactions

- Shipping is not taxable if stated separately

Maryland recognizes the following types of nexus:

- Physical presence nexus

- Employee nexus

- Inventory nexus

- Service nexus

- Property ownership nexus

Maryland does use local tax rates, so remote sellers only need to collect the state tax rate. Filing frequency may be monthly, quarterly, semiannually, or annually, depending on revenue and tax liability.

Sales tax exemptions may apply to resellers with the appropriate paperwork. Other exemptions include food, medication, and farm supplies.

Massachusetts

- Destination state

- $500,000 in the prior calendar year and at least 100 transactions in the state

- Shipping is taxable

Massachusetts recognizes the following types of nexus:

- Physical nexus

- Employee nexus (more than two days per year)

- Inventory nexus

- Trade show nexus (including samples or displays)

- Service or delivery nexus

- Property ownership nexus

Massachusetts is another state with no local tax rates, so remote sellers need only worry about the state tax rate.

Michigan

- État de destination

- Seuil de 100 000 $ ou 200 transactions au cours de la dernière année civile

- L'expédition est taxable

Le Michigan reconnaît les types de lien suivants :

- Lien physique

- Lien de sollicitation

- Propriété d'une entreprise avec lien

Les entreprises tenues de percevoir et de verser la taxe de vente peuvent être tenues de produire une déclaration mensuelle, trimestrielle ou annuelle. Les premiers déclarants peuvent bénéficier d'une réduction.

Le Michigan offre des exemptions sur de nombreux produits et des remises sur d'autres. Ceux-ci comprennent les produits d'épicerie et les ordonnances (exemptés) et les vêtements, la nourriture et les médicaments en vente libre (tarifs réduits). Les revendeurs peuvent également obtenir des certificats d'exonération.

Minnesota

- État de destination

- Seuil de 100 000 $ de revenus bruts ou 100 ventes au cours des 12 mois précédents

- L'expédition est taxable sur les articles taxables

Le Minnesota reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Lien de service (y compris les accords pour les recommandations de clients du Minnesota)

- Lien de sollicitation

- Lien de livraison

Les dates d'échéance des déclarations de taxe de vente au Minnesota peuvent être mensuelles, trimestrielles ou annuelles. Les vendeurs doivent également être conscients des différentes taxes locales dans l'État.

Heureusement, le Minnesota reconnaît les "fournisseurs de marché", c'est-à-dire les facilitateurs de marché. Ils sont tenus de percevoir et de remettre la taxe de vente au nom des vendeurs, à moins qu'il n'en soit convenu autrement. Dans ce cas, le vendeur doit présenter son immatriculation à la taxe de vente au fournisseur du marché.

Les exonérations de la taxe de vente au Minnesota incluent la nourriture, les vêtements et les médicaments sur ordonnance et en vente libre.

Mississippi

- État d'origine

- Seuil de 250 000 $ au cours des 12 mois précédents

- L'expédition est taxable

Le Mississippi reconnaît les types de lien suivants :

- Lien physique

- Lien de services

- Lien de sollicitation

- Lien économique

Le Mississippi a commencé à taxer les ventes à distance en 2017, ce qui en fait l'un des premiers États à promulguer une loi sur le lien économique. Ceux-ci sont assujettis au taux de détail régulier de 7 %. Bien que les services ne soient généralement pas taxables, les produits le sont. Les exonérations de la taxe de vente comprennent certaines ordonnances, appareils médicaux et articles manufacturés.

La fréquence de dépôt dans le Mississippi dépend de la dette fiscale mensuelle moyenne et peut être mensuelle, trimestrielle ou annuelle.

Missouri

- État d'origine

- Seuil de

- L'expédition n'est généralement pas taxable

Le Missouri reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou entrepreneur (plus de 2 jours par an)

- Lien d'inventaire

- Lien de propriété

- Lien de livraison

Le Missouri n'a actuellement aucune loi sur les liens économiques. Cela signifie que les vendeurs à distance qui n'ont aucun lien avec l'une des catégories ci-dessus ne sont pas tenus de percevoir et de verser la taxe de vente.

Montana

Le Montana ne prélève pas de taxe de vente, il n'y a donc aucune obligation pour les vendeurs à distance de la percevoir et de la remettre.

Nebraska

- État de destination

- Seuil de 100 000 $ ou 200 ventes supplémentaires au cours de l'année civile en cours ou précédente

- L'expédition est taxable

Le Nebraska reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou entrepreneur

- Lien d'inventaire

- Lien de propriété

- Lien de livraison

- Lien économique

Le Nebraska reconnaît les facilitateurs de marché, par définition une personne ou une entité qui exploite une plate-forme de marché multifournisseur (MMP). Cependant, tous les vendeurs qui dépassent les seuils établis doivent produire une déclaration de taxe de vente et d'utilisation. Celles-ci sont requises mensuellement, trimestriellement ou annuellement en fonction de l'impôt mensuel moyen à payer.

Les vendeurs à distance du Nebraska doivent connaître les taux d'imposition locaux, ainsi que la taxe d'État. Le Nebraska autorise des exonérations de la taxe de vente pour les produits d'épicerie, les médicaments et l'essence.

Nevada

- État de destination

- Seuil de 100 000 $ par année au cours de l'année précédente, ou 200 transactions ou plus au cours de l'année en cours ou de l'année précédente

- L'expédition est taxable

Le Nevada reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou entrepreneur

- Lien d'inventaire

- Lien de propriété

- Lien de livraison

- Lien économique

Au Nevada, les services ne sont généralement pas taxés. En ce qui concerne les produits physiques, les exonérations de la taxe de vente incluent les produits d'épicerie, les médicaments sur ordonnance, les dispositifs médicaux, etc. Les revendeurs peuvent acquérir un certificat de revente.

Les vendeurs à distance doivent tenir compte des taxes de vente locales et nationales. Les déclarations de taxe de vente au Nevada sont déposées mensuellement ou trimestriellement.

New Hampshire

Le New Hampshire ne prélève pas de taxe de vente, il n'y a donc aucune obligation pour les vendeurs à distance de la percevoir et de la remettre.

New Jersey

- État de destination

- Seuil de 100 000 $ ou 200 transactions au cours de l'année précédente ou en cours

- L'expédition est taxable pour les produits taxables; l'expédition sur les articles non taxables doit être indiquée séparément pour être non taxable.

Le New Jersey reconnaît les types de lien suivants :

- Lien physique

- Lien d'inventaire

- Lien employé ou entrepreneur

- Lien de livraison

- Lien de clic

Le New Jersey propose un guide de taxe de vente utile pour les vendeurs. Il comprend des sections sur la législation relative à la taxe de vente, ainsi que des informations sur les exonérations et les remboursements. Certaines exemptions incluent la nourriture et les vêtements. Les certificats d'exemption peuvent être trouvés sur le site Web du Trésor de l'État du New Jersey.

Le New Jersey exige que les déclarations de taxe de vente soient déposées mensuellement ou trimestriellement.

Nouveau Mexique

- État d'origine

- Aucune taxe de vente – seuil de « taxe sur les recettes brutes » de 100 000 $

- L'expédition est taxable

Le Nouveau-Mexique reconnaît les types de lien suivants :

- Lien physique

- Lien d'inventaire

- Lien avec les employés

- Lien de sollicitation

Le Nouveau-Mexique ne prélève pas de taxe de vente, mais plutôt une taxe sur les recettes brutes. Il s'agit d'une combinaison des tarifs de l'État, du comté et de la municipalité. À compter de juillet 2019, les vendeurs à distance doivent percevoir et remettre cette taxe si leurs ventes atteignent le seuil de l'année en cours ou de l'année précédente.

Le Nouveau-Mexique, contrairement à de nombreux autres États, taxe les services ainsi que les biens. La fréquence de dépôt est attribuée par l'État et peut être mensuelle, trimestrielle ou semestrielle.

New York

- État de destination

- Seuil de 500 000 $ et au moins 100 ventes

- L'expédition est taxable si le produit est taxable

New York reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou entrepreneur

- Lien d'inventaire

- Lien de propriété

- Lien de livraison

- Lien économique

Ce guide Welcome New Vendors du Département de la fiscalité et des finances est un excellent point de départ pour en savoir plus sur la taxe de vente à New York. Les vendeurs peuvent savoir ici s'ils doivent produire une déclaration trimestrielle, annuelle ou « partiellement trimestrielle » (traduction : mensuelle).

Le seuil économique de New York ne s'applique qu'aux biens meubles corporels livrés dans l'État. Ainsi, les produits et services numériques peuvent trouver une faille dans l'État. Les produits spécifiquement exonérés de la taxe de vente comprennent certains aliments et boissons, produits médicaux et médicaments, produits d'hygiène, etc.

Caroline du Nord

- État de destination

- Seuil de 100 000 $ par an de revenus bruts, ou plus de 200 transactions au cours de l'année en cours ou de l'année précédente

- L'expédition est taxable

La Caroline du Nord reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou entrepreneur

- Lien d'inventaire

Les vendeurs à distance ayant un lien en Caroline du Nord doivent tenir compte à la fois du taux de taxe de vente de l'État et des taux de taxe locaux. Ces tarifs s'appliquent aussi bien aux produits qu'aux services.

Les déclarations de taxe de vente doivent être déposées mensuellement ou trimestriellement, en fonction de l'obligation fiscale mensuelle moyenne. Les produits exonérés de la taxe de vente comprennent les produits d'épicerie, certains appareils médicaux et les médicaments sur ordonnance.

Dakota du nord

- État de destination

- Seuil de 100 000 $ par année dans l'année en cours ou l'année précédente

- L'expédition est taxable

Le Dakota du Nord reconnaît les types de lien suivants :

- Lien physique (même temporaire)

- Lien avec les employés

- Lien avec les biens personnels (y compris les biens loués ou pris à bail)

- Lien économique

Les règles actuelles de taxe de vente à distance du Dakota du Nord sont entrées en vigueur en juillet 2019. Auparavant, la règle comprenait la clause « et 200 transactions ou plus ». Cette partie des règles a été abrogée pour que le lien économique dépende désormais uniquement du volume brut des ventes, et non des transactions. Les exonérations de la taxe de vente comprennent les médicaments sur ordonnance, les engrais et les semences destinées à la plantation.

Le Dakota du Nord est favorable aux vendeurs à distance dans la mesure où une seule déclaration est requise pour la déclaration de la taxe de vente nationale et locale. Celles-ci peuvent être mensuelles, trimestrielles, annuelles ou semestrielles.

Ohio

- État d'origine

- Seuil de 100 000 $ ou 200 transactions dans l'année en cours ou l'année précédente

- L'expédition est taxable

L'Ohio reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Nexus des services

- Lien de livraison

- Lien avec les biens personnels (y compris la location ou le crédit-bail)

- Lien commercial

- Lien économique

En août 2019, l'Ohio a promulgué une loi obligeant les vendeurs à distance à percevoir et à verser la taxe de vente sur les ventes de biens meubles corporels ou de services. L'Ohio reconnaît également les facilitateurs du marché qui atteignent le seuil et les oblige à percevoir le taux d'imposition effectif au lieu de livraison.

Les produits d'épicerie et les médicaments sur ordonnance font partie des produits exonérés de la taxe de vente. Ceux-ci peuvent être dus mensuellement ou semestriellement.

Oklahoma

- État de destination

- Seuil de 100 000 $ dans l'année civile précédente ou en cours

- L'expédition n'est pas taxable lorsqu'elle est indiquée séparément

L'Oklahoma reconnaît les types de lien suivants :

- Lien physique

- Lien entrepreneur ou représentant

- Lien d'inventaire

- Lien avec les biens personnels

- Lien de livraison

L'Oklahoma perçoit la « taxe de vente » et la « taxe d'utilisation », qui sont souvent regroupées sous le nom de « taxe de vente et d'utilisation », mais qui peuvent être distinctes et peuvent varier légèrement. Les derniers taux pour les deux sont maintenus par la Commission fiscale de l'Oklahoma. Les exonérations de la taxe de vente comprennent les médicaments sur ordonnance et les achats effectués avec des coupons alimentaires.

La loi sur les vendeurs à distance de l'Oklahoma reconnaît également les « référents » ou les facilitateurs du marché, qui sont à distance et respectent les seuils de vente. Si ces entités perçoivent une taxe de vente à distance pour un vendeur, alors le vendeur n'est pas responsable de la taxe de vente sur les articles vendus par l'intermédiaire du facilitateur. La taxe de vente peut être déposée selon un calendrier mensuel ou semestriel.

Oregon

L'Oregon ne prélève pas de taxe de vente d'État. Il n'y a pas non plus de taxes de comté ou locales à prendre en compte.

Pennsylvanie

- État d'origine

- Seuil de 100 000 $ au cours de la période de 12 mois précédente

- L'expédition est taxable sur les articles taxables

La Pennsylvanie reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Lien d'inventaire

- Lien avec les biens personnels (y compris le crédit-bail)

- Lien de livraison

- Lien avec l'entrepreneur

Il est important de noter que même si le seuil pour payer la taxe de vente est de 100 000 $, il existe un seuil « avis et rapport » de 10 000 $. Les exigences et les lignes directrices pour ce rapport sont décrites par le ministère du Revenu de Pennsylvanie.

Les exonérations de la taxe de vente incluent certains aliments, vêtements, manuels, biens de revente, etc. Les déclarations de taxe de vente peuvent être déposées annuellement, mensuellement ou trimestriellement, selon l'obligation fiscale mensuelle moyenne des vendeurs.

Les comtés de Philadelphie et d'Allegheny prélèvent également une taxe locale - cependant, les vendeurs à distance ne sont pas tenus de collecter et de remettre ces taxes locales s'ils ne sont pas situés là-bas.

Rhode Island

- État de destination

- Seuil de 100 000 $ ou 200 transactions par année civile

- L'expédition est taxable

Le Rhode Island reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Lien d'inventaire

- Lien de livraison

- Lien avec les salons professionnels

- Lien de clic (affilié)

- Lien de sollicitation (en particulier la publicité)

À partir de juillet 2019, le Rhode Island a commencé à exiger des vendeurs à distance et des facilitateurs du marché qu'ils collectent et versent la taxe de vente. Le seuil est le même pour les deux et s'applique aux biens meubles corporels, aux services ou aux logiciels informatiques livrés par voie électronique.

Rhode Island a une taxe de 7 % à l'échelle de l'État, de sorte que les vendeurs à distance n'ont pas besoin de calculer les tarifs locaux. La taxe de vente dans le Rhode Island peut être déposée mensuellement ou trimestriellement. Les exonérations de la taxe de vente concernent les vêtements et les chaussures.

Caroline du Sud

- État de destination

- Seuil de 100 000 $ dans l'année précédente ou en cours

- L'expédition est taxable

La Caroline du Sud reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou représentant

- Lien d'inventaire

- Lien avec les biens personnels

- Lien de livraison

- Lien avec l'entrepreneur

La Caroline du Sud a un taux de taxe de vente d'État et permet également aux comtés de prélever 1 % supplémentaire s'ils le souhaitent. Il existe un certain nombre d'articles exonérés de la taxe de vente en Caroline du Sud, notamment les produits d'épicerie et les ordonnances.

En règle générale, les déclarations de taxe de vente doivent être déposées mensuellement. Les déclarations trimestrielles et annuelles sont autorisées sur approbation du Département du revenu de Caroline du Sud. Il convient de noter que les vendeurs qui doivent plus de 15 000 $ par période de déclaration sont tenus de payer par voie électronique.

Dakota du Sud

- État de destination

- Seuil de 100 000 $ de ventes ou 200 transactions au cours de l'année en cours ou de l'année précédente

- L'expédition est taxable sur les produits taxables

Le Dakota du Sud reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Lien de sollicitation ("activités de marketing")

Le seuil du Dakota du Sud comprend non seulement les biens meubles corporels, mais également les services et les biens transférés par voie électronique. L'État reconnaît également les fournisseurs du marché et les maintient au même seuil.

En plus de la taxe à l'échelle de l'État, le Dakota du Sud permet aux municipalités d'imposer une taxe locale si elles le souhaitent. Les produits exonérés de la taxe de vente comprennent les médicaments sur ordonnance, les services de publicité, etc. Les déclarations de taxe de vente sont produites mensuellement avant le 20 du mois suivant.

Tennessee

- État d'origine

- Seuil de 500 000 $ au cours des 12 derniers mois (à partir d'octobre 2020, il sera abaissé à 100 000 $)

- L'expédition est taxable sur les articles taxables

Le Tennessee reconnaît les types de lien suivants :

- Lien de présence commerciale

- Lien avec les employés

- Lien avec les biens personnels (y compris la location ou le bail)

- Lien entrepreneur ou représentant

- Lien économique

Le seuil économique du Tennessee est en fait abaissé en 2020, passant de 500 000 $ à 100 000 $. Les taux de taxe de vente pour des articles comme la nourriture et les télécommunications sont inférieurs au taux de taxe de l'État, tandis que l'essence, les manuels scolaires, certains produits de santé et les produits destinés à la revente sont exonérés.

Les déclarations de taxe de vente doivent être produites mensuellement, trimestriellement ou annuellement. Les taux de taxes locales s'appliquent et peuvent être consultés sur le site du ministère du Revenu du Tennessee.

Texas

- État d'origine pour les vendeurs dans l'État, État de destination pour les vendeurs hors de l'État

- Seuil de

- L'expédition est taxable

Le Texas reconnaît les types de lien suivants :

- Lien physique (y compris salle de vente)

- Lien avec les employés

- Lien d'inventaire (y compris la distribution)

Bien que le Texas ait un taux de taxe de vente fixe, les juridictions locales, y compris non seulement les villes et les comtés, mais aussi les districts à vocation spéciale et les autorités de transport en commun, peuvent imposer une taxe de vente supplémentaire de 2 %.

Les produits exonérés de la taxe de vente sont ceux considérés comme des "nécessités de la vie", tels que les aliments et les articles liés à la santé. Les articles de revente et de gros sont également exonérés. Les déclarations de taxe de vente peuvent être dues mensuellement, trimestriellement ou annuellement. Les déclarations produites à temps ou prépayées peuvent entraîner une remise.

Utah

- État d'origine

- Seuil de 100 000 $ ou 200 transactions au cours de l'année précédente ou civile

- L'expédition n'est pas taxable est indiquée séparément

L'Utah reconnaît les types de lien suivants :

- Lien physique

- Lien d'inventaire

- Lien représentatif

- Lien d'affiliation

- Lien économique

L'Utah a une taxe de vente à l'échelle de l'État ainsi que des taxes locales et à usage spécial. La Commission de la taxe de vente propose des tableaux montrant et combinant les taxes de vente locales, nationales et autres.

Les déclarations de taxe de vente peuvent devoir être produites mensuellement, trimestriellement ou annuellement. Des exonérations de la taxe de vente s'appliquent aux produits, y compris, mais sans s'y limiter, ceux utilisés dans la préparation des aliments, les achats de coupons alimentaires et certains équipements médicaux.

Vermont

- État de destination

- Seuil de 100 000 $ par année

- L'expédition est taxable

Le Vermont reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Lien de sollicitation (marketing)

- Lien économique

Le Vermont a commencé à exiger des vendeurs ayant un lien économique qu'ils perçoivent et remettent la taxe de vente à partir de juillet 2018. Des taux locaux peuvent s'appliquer en plus du taux de taxe de vente de l'État. Les produits qui peuvent être exonérés de la taxe de vente comprennent les vêtements, l'équipement et les fournitures médicales, les produits alimentaires et les médicaments en vente libre.

Les déclarations de taxe de vente sont déposées mensuellement ou trimestriellement. Ceci est attribué par le Département des Impôts, mais dépend de la responsabilité de la taxe de vente du vendeur au cours de l'année précédente.

Virginie

- État d'origine

- Seuil de 100 000 $ ou 200 transactions annuellement

- L'expédition n'est pas taxable lorsqu'elle est facturée séparément.

Virginia reconnaît les types de lien suivants :

- Lien physique

- Lien employé ou entrepreneur

- Lien d'inventaire

- Lien de propriété (y compris loué)

- Lien de livraison (plus de 12 par an non par transporteur public)

- Lien de sollicitation (sauf par courrier américain)

- Lien économique

La Virginie a commencé à exiger des vendeurs à distance qu'ils perçoivent et remettent la taxe de vente en 2019, s'ils atteignent le seuil de ventes ou de volume. Les facilitateurs de marché sont également reconnus ici, tout comme les « vendeurs de marché », des vendeurs qui passent un contrat avec des facilitateurs de marché pour vendre leurs produits.

Les taxes locales sont prélevées par les villes de Virginie en plus du taux d'imposition de l'État, de sorte que les vendeurs devront calculer les taux locaux qui s'appliquent à eux. Les déclarations de taxe de vente de Virginie sont déposées trimestriellement ou mensuellement.

Les exonérations de la taxe de vente comprennent certaines publicités, le matériel médical et les médicaments sur ordonnance.

Washington

- État de destination

- Seuil de 100 000 $

- L'expédition est taxable si le produit est taxable et distinct des produits non taxables

Washington reconnaît les types de lien suivants :

- Lien physique

- Lien d'inventaire

- Lien de production ou d'installation

- Lien commercial

- Lien patrimonial personnel (location ou crédit-bail)

- Lien de services

- Lien de livraison

- Lien économique

La loi de Washington sur le lien économique est entrée en vigueur en janvier 2020. L'État reconnaît également les facilitateurs du marché, qui sont soumis au même seuil.

Les déclarations de taxe de vente doivent être déposées mensuellement, trimestriellement ou annuellement en fonction de l'impôt mensuel moyen à payer. Les produits exonérés de la taxe de vente comprennent les aliments, les médicaments sur ordonnance et les ventes aux Indiens ou aux tribus indiennes.

Washington DC

- État de destination

- Seuil de 100 000 $ ou 200 transactions au cours de l'année civile en cours ou précédente.

- L'expédition est taxable

Washington DC reconnaît les types de lien suivants :

- Lien physique

- Lien d'inventaire

- Lien avec les employés (représentant, agent ou vendeur)

- Lien économique

La loi sur le lien économique de Washington DC est entrée en vigueur en janvier 2019. Heureusement pour les vendeurs à distance, le district de Columbia n'a pas à s'inquiéter des tarifs locaux, seulement le tarif de l'État. Les vendeurs doivent commencer à percevoir cette taxe dès qu'ils constatent que leurs ventes ou transactions brutes ont atteint le seuil. Les facilitateurs du marché sont tenus de percevoir et de remettre la taxe de vente ici.

Les produits d'épicerie, les médicaments sur ordonnance et les médicaments en vente libre sont exonérés de la taxe de vente. Les déclarations peuvent devoir être produites mensuellement, trimestriellement ou annuellement.

Virginie-Occidentale

- État de destination

- Seuil de 100 000 $ et 200 transactions au cours d'une année civile

- L'expédition est toujours taxable

La Virginie-Occidentale reconnaît les types de lien suivants :

- Lien physique

- Lien de services

- Lien avec les employés

- Lien de sollicitation

- Lien économique

La Virginie-Occidentale a commencé à reconnaître le lien économique en janvier 2019. Les exonérations de la taxe de vente comprennent des articles tels que les médicaments sur ordonnance, certains biens et équipements médicaux, la publicité et les biens incorporels (tels que les droits d'auteur ou les redevances).

Les facilitateurs du marché sont tenus de percevoir et de verser la taxe de vente en Virginie-Occidentale, lorsque le total des ventes pour le compte de tiers atteint le seuil.

La taxe de vente peut être déposée mensuellement, trimestriellement ou annuellement, selon l'obligation fiscale mensuelle moyenne.

Wisconsin

- État de destination

- Seuil de 100 000 $ ou 200 transactions dans l'année en cours ou précédente

- L'expédition est taxable si le produit est taxable

Le Wisconsin reconnaît les types de lien suivants :

- Lien physique

- Lien avec les employés

- Lien d'inventaire

- Lien de propriété

Le Wisconsin a commencé à exiger des vendeurs à distance ayant un lien économique qu'ils collectent et versent la taxe de vente en 2018. Les facilitateurs de marché sont reconnus dans le Wisconsin, et les vendeurs ne sont pas tenus de s'inscrire si toutes les ventes sont effectuées via la plateforme d'un facilitateur.

Le Wisconsin propose un certain nombre d'articles uniques exonérés de taxe de vente : en plus des médicaments d'épicerie sur ordonnance, certains articles agricoles, dispositifs médicaux et équipements de fabrication peuvent être exonérés. Les déclarations de taxe de vente peuvent être exigées mensuellement, trimestriellement ou annuellement.

Wyoming

- État de destination

- Seuil de 100 000 $ ou 200 transactions

- L'expédition est taxable

Le Wyoming reconnaît les types de lien suivants :

- Lien physique

- Lien d'inventaire

- Lien représentatif

- Lien de sollicitation

Il est important de noter que le lien de sollicitation du Wyoming est assez complet ; même une sollicitation systématique par courrier électronique peut être interprétée comme une sollicitation entraînant un lien.

Dans le Wisconsin, les taux locaux doivent être calculés ainsi que le taux de la taxe de vente de l'État. Les médicaments sur ordonnance et les produits d'épicerie sont exonérés de la taxe de vente, tout comme certains produits agricoles et le matériel de fabrication et d'exploitation minière. Les déclarations de taxe de vente peuvent être exigées mensuellement, trimestriellement ou annuellement, selon l'impôt mensuel moyen à payer.

Prochaines étapes pour les vendeurs de commerce électronique

Comme je l'ai dit, la taxe de vente pour les vendeurs à distance est compliquée. Alors vous vous demandez peut-être quoi faire ensuite. Tout dépend de l'état d'avancement de votre entreprise, voici donc quelques feuilles de route pour vous.

Sous les seuils du lien économique

Si vous percevez la taxe de vente dans votre pays d'origine, mais que vous êtes sûr de n'avoir atteint aucun lien économique ailleurs, vous êtes dans une excellente position pour mettre en place des systèmes avant de devoir commencer à percevoir.

Pister

Pour ce faire, assurez-vous d'avoir un système en place pour suivre les ventes. En période de croissance, examinez périodiquement vos ventes par État, comme indiqué ci-dessus ( Nexus dans un autre État ). La plupart des plates-formes ont un moyen de télécharger les données de vente, et connaître quelques formules de tableur de base peut vous faire gagner beaucoup de temps en les additionnant.

Recherche

Commencer à surveiller et à écouter les entreprises et les solutions logicielles vous donnera une longueur d'avance lorsque vous en aurez besoin. Si vous connaissez d'autres vendeurs de commerce électronique, demandez des avis et des recommandations sur les solutions à utiliser.

Préparez-vous pour une étude Nexus

Au fur et à mesure que votre entreprise se développe, soyez prêt à commander une étude de lien professionnelle (une analyse complète de vos données de vente dans les 50 États) qui vous indiquera où vous avez atteint le lien et devez vous inscrire.

Ne pas payer la taxe de vente, mais devrait l'être

Commencez par une étude des liens. Si vous avez plus de temps que d'argent, vous pouvez essayer de le faire vous-même, mais si vous avez un gros volume de ventes, je ne le recommande pas.

Une étude Sales Tax Nexus utilisera toutes vos données de vente pour vous indiquer où vous avez un lien économique, conformément à la réglementation en vigueur. Il peut également tenir compte des exemptions pour des produits tels que les aliments et les vêtements (le cas échéant). Généralement, un CPA ou un expert en taxe de vente mènera l'étude. Chez ECOM CPA, nous avons un spécialiste de la taxe de vente dédié pour cela.

Cette étude vous permettra de savoir s'il existe des États où vous pourriez être en souffrance et où vous devriez produire une déclaration de taxe de vente antérieure. Si tel est le cas, vos prochaines étapes consisteront à obtenir les permis nécessaires en ordre et à commencer à percevoir la taxe de vente.

Conforme, mais débordé

Peut-être êtes-vous déjà inscrit, percevez-vous et versez-vous la taxe de vente, mais vous en êtes dépassé. Les déclarations mensuelles peuvent prendre du temps, surtout si vous devez les faire dans plusieurs États.

Comme nous l'avons vu, vous disposez d'options en matière d'externalisation, à la fois automatisée et en direct. Ce qui vous convient le mieux sera probablement une combinaison de considérations de temps et d'argent.

Pour commencer à prendre une décision, obtenez plusieurs devis et assurez-vous de vous renseigner sur la portée exacte de chaque niveau de prix - qu'il inclue la collecte, le versement et le dépôt, ou seulement certains d'entre eux.

L'essentiel

En tant que vendeur de commerce électronique, collecter et verser correctement la taxe de vente dans chaque État est compliqué et accablant pour de nombreux vendeurs, mais le coût de l'ignorer est trop élevé.

Le domaine le plus compliqué est peut-être de déterminer où vous avez un lien avec la taxe de vente. Connaître les exemptions auxquelles votre produit pourrait être admissible demande également du temps et de la recherche. N'oubliez pas qu'il est illégal de percevoir la taxe de vente sans permis ou enregistrement dans l'État de collecte, cela doit donc toujours être fait en premier.

La collecte peut être automatisée avec un peu de travail, mais respecter les délais de production et être constamment au courant des changements de seuil de lien fait de la conformité à la taxe de vente un travail en soi. Cela peut être mieux externalisé à un service automatisé ou à une entreprise CPA.

Quel que soit le système que vous choisissez, au fur et à mesure que votre entreprise se développe, il est important de mettre en place un système fiable et durable au fur et à mesure de votre croissance, afin de ne pas tomber dans le cycle des frais de retard et des pénalités.