Comment l'apprentissage automatique aide à détecter la fraude financière dans l'industrie FinTech

Publié: 2021-12-09Le secteur des services financiers est en pleine transformation numérique , et le moteur de celle-ci est l'apprentissage automatique (ML). ML offre aux systèmes la capacité d'apprendre et de s'améliorer automatiquement à partir de l'expérience sans être explicitement programmés.

Comme le secteur financier opère sur des tonnes de données personnelles et des milliards de transactions critiques chaque seconde, il devient particulièrement vulnérable aux activités frauduleuses. Les escrocs cherchent toujours à casser les serveurs pour obtenir des données précieuses pour le chantage.

Selon le Global Economic Crime and Fraud Survey 2020 de PwC , les répondants ont signalé des pertes de 42 milliards de dollars au cours des 24 derniers mois en raison d'activités frauduleuses. Les banques et institutions financières n'ont d'autre choix que de renforcer leurs défenses en adoptant des technologies innovantes telles que l'apprentissage automatique .

L'apprentissage automatique fournit au secteur des services financiers les moyens de protéger leurs entreprises et de vaincre les cybercriminels. Selon un rapport de Markets and Markets , le marché mondial de la détection et de la prévention des fraudes (FDP) devrait atteindre 38,2 milliards USD contre 20,9 USD d'ici 2025, avec un TCAC de 12,8 %.

Les domaines de détection et de prévention de la fraude comprennent le blanchiment d'argent, les réclamations d'assurance, les paiements électroniques et les transactions bancaires.

Dans cet article, nous allons découvrir les principales utilisations du machine learning en finance pour la détection des fraudes. Continuer à lire!

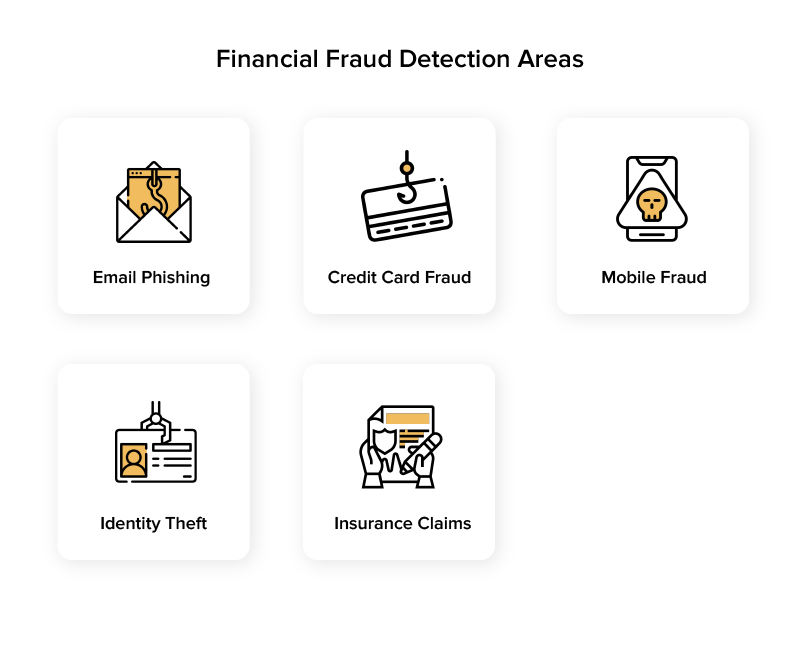

Principaux domaines de fraude financière dans le secteur de la finance

Avant de plonger dans les détails de l'apprentissage automatique dans le secteur financier , passons aux différents domaines dans lesquels les logiciels de détection de fraude financière peuvent aider les entreprises.

1. Hameçonnage par e-mail : il s'agit d'un type de cybercriminalité dans lequel les attaquants envoient de faux messages et des liens vers des sites Web aux utilisateurs par e-mail. Ces e-mails sont apparemment légitimes et authentiques, de sorte que n'importe qui peut les mal juger et saisir les données vulnérables qui les mettent en danger.

Pour éviter de telles situations, vous pouvez utiliser des méthodes automatisées de détection du phishing à l'aide de l'apprentissage automatique. Ces méthodes sont basées sur des algorithmes classiques de Machine Learning pour la classification et la régression.

2. Fraude par carte de crédit : dans un monde de plus en plus numérique, la fraude par carte de crédit est devenue assez courante. Ce type de fraude financière consiste à voler des cartes de débit ou des numéros de carte de crédit via des connexions Internet non sécurisées.

Les algorithmes d'apprentissage automatique aident à identifier quelles actions sont authentiques et lesquelles sont illégales. Si quelqu'un essaie de tromper le système, un modèle ML peut alerter la banque et prendre des mesures pour annuler l'activité.

3. Fraude mobile : l'intégration de l'apprentissage automatique dans les systèmes antifraude est particulièrement cruciale lorsque les méthodes de paiement s'étendent au-delà des cartes physiques et dans le domaine des téléphones mobiles.

Les smartphones sont désormais équipés de puces NFC, permettant aux utilisateurs de payer des produits uniquement avec leur téléphone. Cela signifie que votre smartphone est sujet au piratage et aux cybermenaces. L'apprentissage automatique dans la finance est un outil efficace pour détecter les activités anormales de chaque utilisateur, minimisant ainsi les risques de fraude mobile.

4. Usurpation d'identité : des informations telles que le nom d'utilisateur, les coordonnées bancaires, les mots de passe, les identifiants de connexion et d'autres informations extrêmement sensibles sont fortement menacées si un cybercriminel entre en jeu. L'usurpation d'identité met à la fois les particuliers et les entreprises en danger.

L'apprentissage automatique dans la finance permet d'examiner et de vérifier les documents d'identité tels que les passeports ou les permis de conduire par rapport à des bases de données sécurisées en temps réel pour s'assurer que tous les cas de fraude sont détectés. En outre, ML peut également être utilisé pour lutter contre les fausses pièces d'identité en permettant la numérisation biométrique et la reconnaissance faciale.

5. Réclamations d' assurance : la fraude à l'assurance comprend généralement de fausses réclamations pour dommages à la voiture, aux biens et même au chômage. Pour réduire ces fraudes, les compagnies d'assurance consacrent beaucoup de temps et de ressources à valider chaque réclamation. Cependant, ce processus est coûteux et sujet au piratage .

L'apprentissage automatique, grâce à ses capacités supérieures de reconnaissance de formes, aide à résoudre les réclamations d'assurance avec la plus grande précision et à trouver de fausses réclamations.

[Lire aussi : 5 façons dont l'industrie Fintech utilise l'IA pour séduire la génération Y ]

Pourquoi devriez-vous utiliser l'apprentissage automatique pour prévenir la fraude ?

Comme en témoignent les utilisations du ML dans différents domaines de fraude financière mentionnés ci-dessus, le secteur financier et bancaire considère que l'apprentissage automatique est extrêmement utile dans la détection de la fraude financière. Le volume élevé de données transactionnelles et de consommation le rend idéal pour l'application d'algorithmes complexes d'apprentissage automatique. Le ML aide les banques et les institutions financières à identifier et à signaler les activités frauduleuses en temps réel.

La précision accrue des algorithmes d'apprentissage automatique offre aux entreprises financières une réduction significative du nombre de faux positifs (où les transactions sont signalées à tort comme refusées et frauduleuses) et de faux négatifs (où de véritables cas de fraude sont manqués). C'est la raison pour laquelle le ML a pris la place de choix dans le secteur financier.

Si vous avez encore des doutes sur la façon dont l'apprentissage automatique peut aider à détecter les fraudes pour votre entreprise de services financiers, passez en revue l'ensemble des avantages mentionnés ci-dessous.

1. Collecte de données plus rapide : à mesure que la vitesse du commerce augmente, il est important de disposer de solutions plus rapides comme l'apprentissage automatique pour détecter la fraude. Les algorithmes d'apprentissage automatique peuvent évaluer d'énormes quantités de données en très peu de temps. Ils ont la capacité de collecter et d'analyser en continu des données en temps réel et de détecter les fraudes en un rien de temps.

2. Mise à l'échelle sans effort : les modèles et les algorithmes d'apprentissage automatique deviennent plus efficaces avec l'augmentation des ensembles de données. L'apprentissage automatique s'améliore avec plus de données, car le modèle ML peut identifier les similitudes et les différences entre plusieurs comportements.

Une fois que des transactions authentiques et frauduleuses sont trouvées, le système peut les parcourir et commencer à sélectionner celles qui correspondent au seau.

3. Efficacité accrue : contrairement aux humains, les machines peuvent effectuer des tâches répétitives et détecter les changements dans de gros volumes de données. Ceci est essentiel pour la détection des fraudes dans un laps de temps beaucoup plus court.

Les algorithmes peuvent analyser avec précision des centaines de milliers de paiements par seconde. Cela réduit les coûts ainsi que le temps nécessaire pour analyser les transactions, rendant ainsi le processus plus efficace.

4. Réduction des cas d'atteinte à la sécurité : grâce à la mise en œuvre de systèmes d'apprentissage automatique, les institutions financières peuvent lutter contre les fraudes et fournir le plus haut niveau de sécurité à leurs clients. Il fonctionne en comparant chaque nouvelle transaction avec la précédente (informations personnelles, données, adresse IP, emplacement, etc.) et en détectant les cas suspects. En conséquence, les unités financières peuvent prévenir les fraudes liées aux paiements ou aux cartes de crédit.

Maintenant que nous avons vu les avantages de l'utilisation de l'apprentissage automatique , plongeons-nous dans les modèles d'apprentissage automatique utilisés pour la détection des fraudes.

Modèles et algorithmes d'apprentissage automatique pour la détection des fraudes

Voici les types de modèles et d'algorithmes d'apprentissage automatique utilisés pour détecter la fraude financière dans le secteur financier. Alors, comprenons-les un par un.

1. Apprentissage supervisé : l'apprentissage supervisé fonctionne pour des cas tels que la détection de fraude dans les environnements d'apprentissage en profondeur de FinTech . Dans ce modèle, toutes les informations doivent être étiquetées comme bonnes ou mauvaises. Et il est basé sur l'analyse prédictive des données .

2. Apprentissage non supervisé : un modèle d'apprentissage non supervisé détecte un comportement anormal dans les cas où il n'y a pas de telles données ou peu de données de transaction disponibles. Il analyse et traite en permanence de nouvelles données et met à jour ses modèles en fonction des résultats. Il apprend les modèles au fil du temps et décide s'il s'agit d'opérations légitimes ou frauduleuses.

3. Apprentissage semi-supervisé : Il fonctionne dans les cas où l'étiquetage des informations est soit impossible, soit trop coûteux et nécessite une intervention humaine.

4. Apprentissage par renforcement : Ce modèle permet aux machines de détecter automatiquement le comportement idéal dans un contexte spécifié. Il aide les machines à apprendre de l'environnement et à trouver des actions qui minimisent les risques.

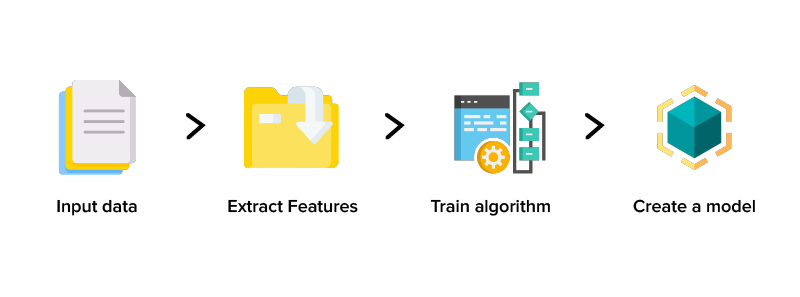

Comment fonctionne un système ML pour la détection des fraudes ?

Le processus de détection des fraudes commence par la collecte et la segmentation des données à l'aide de systèmes d'apprentissage automatique. Ensuite, le modèle d'apprentissage automatique est alimenté avec des algorithmes de formation pour prédire la probabilité de fraude.

Vous trouverez ci-dessous les étapes qui montrent comment un système ML fonctionne pour la détection des fraudes :

1. Données d'entrée : pour détecter la fraude, le système d'apprentissage automatique doit d'abord collecter des données. Plus un modèle ML obtient de données, mieux il peut apprendre et perfectionner ses compétences en matière de détection des fraudes.

2. Extraire les fonctionnalités : L'étape suivante est l'extraction des fonctionnalités. À ce stade, des fonctionnalités décrivant à la fois les bons comportements et les comportements frauduleux des clients sont ajoutées. Ces fonctionnalités incluent généralement :

- Identité : elle comprend le taux de fraude des adresses IP des clients, l'âge de leur compte, le nombre d'appareils sur lesquels ils ont été vus, etc.

- Commande : cette fonctionnalité affiche le nombre de commandes passées par les clients, la valeur moyenne des commandes, le nombre de transactions ayant échoué, etc.

- Emplacement : cette fonctionnalité permet de déterminer si l'adresse de livraison correspond à l'adresse de facturation, le pays d'expédition correspond au pays de l'adresse IP du client et le taux de fraude sur le site du client.

- Modes de paiement : il aide à identifier les taux de fraude dans les banques émettrices de cartes de crédit/débit, la similitude entre le nom du client et le nom de facturation, etc.

- Réseau : il comprend le nombre d'e-mails, de numéros de téléphone ou de méthodes de paiement partagés au sein d'un réseau.

3. Entraîner l'algorithme : un algorithme est un ensemble de règles qui doivent être suivies par un modèle ML pour décider si une opération est frauduleuse ou légitime. Plus votre entreprise peut fournir de données pour un ensemble de formation, meilleur sera le modèle ML.

4. Créez un modèle : Une fois la formation terminée, votre entreprise recevra un modèle d'apprentissage automatique pour la détection des fraudes. Ce modèle peut détecter la fraude en un rien de temps avec une grande précision. Mais pour être efficace dans la détection des fraudes, un modèle d'apprentissage automatique doit être constamment amélioré et mis à jour.

Détection de la fraude financière à l'aide de l'apprentissage automatique - Cas d'utilisation

En utilisant des systèmes modernes de protection contre la fraude basés sur le ML, les institutions financières réduisent considérablement les risques de manquer des transactions suspectes, des erreurs humaines et des cas de failles de sécurité. Les algorithmes d'apprentissage automatique peuvent traiter d'énormes volumes de données et les protéger contre la fraude.

Compliance.ai est une startup qui utilise des modèles d'apprentissage automatique adaptatifs dans FinTech pour automatiser la recherche et suivre le contenu réglementaire financier et les mises à jour réglementaires sur une seule plateforme.

Des entreprises comme PayPal utilisent également l'apprentissage automatique pour améliorer leurs capacités de détection des fraudes et de gestion des risques. Grâce à une combinaison de réseaux de neurones linéaires et de techniques d'apprentissage en profondeur, les moteurs de gestion des risques de PayPal peuvent déterminer les niveaux de risque associés à un client en quelques millisecondes.

L'apprentissage automatique a aidé ces grandes entreprises à prévenir des problèmes tels que les faux comptes, les fraudes de paiement et les transactions suspectes. ML prend en charge tout le sale boulot de l'analyse prédictive et de l'analyse des données et permet aux entreprises de se développer à l'abri de la fraude.

Dernières pensées

Des entreprises du monde entier ont commencé à utiliser l'apprentissage automatique pour prévenir la fraude financière. C'est l'outil le plus innovant qui peut aider à prévenir les opérations frauduleuses qui entraînent chaque année des pertes plus importantes.

L'apprentissage automatique permet de créer des algorithmes plus complexes pour analyser diverses transactions et comportements financiers suspects, minimisant ainsi les risques de perte financière.

C'est pourquoi l'embauche de services de développement d'apprentissage automatique est devenue la priorité absolue du secteur des services financiers. Chez Appinventiv , nos experts offrent à différentes entreprises diverses solutions et approches innovantes pour améliorer leur productivité et réduire les risques financiers.

Si vous souhaitez mettre en œuvre des systèmes ML ou un logiciel de détection de fraude financière dans votre entreprise, n'hésitez pas à nous contacter . Nous vous aiderons à comprendre les immenses avantages de cette technologie innovante et vous aiderons à faire évoluer votre entreprise tout en réduisant les coûts globaux.