Diversification du temps et impact sur les décisions d'allocation de capital : une perspective de financement d'entreprise

Publié: 2015-04-151) Contexte et introduction à la diversification temporelle

Dans son récent article, What Practitioners Need to Know…About Time Diversification , M. Kritzman offre une vision globale de la diversification temporelle. À titre d'exemple, M. Kritzman décrit ce qui suit :

Supposons que vous envisagez d'acheter une nouvelle maison dans trois mois, date à laquelle vous devrez payer 100 000 $ en espèces. En supposant que vous disposiez des fonds nécessaires, seriez-vous plus enclin à investir dans un actif sans risque comme un bon du Trésor ou dans un actif risqué comme un fonds indiciel S&P 500 ? Considérons maintenant une deuxième question. Supposons que vous prévoyiez d'acheter une nouvelle maison dans 10 ans et que vous disposiez actuellement de 100 000 $ à appliquer pour l'achat de cette maison. Comment investiriez-vous dans ces fonds, si vous aviez le choix entre un investissement sans risque et un investissement risqué ? (Kritzman, page 29)

Pour la deuxième question, M. Kritzman émet l'hypothèse qu'un investisseur type sélectionnerait un actif plus risqué pour un horizon à plus long terme en tant que rendements plus élevés de l'investissement risqué sur une période plus longue. Essentiellement, l'investisseur type dans l'exemple ci-dessus rationalise le choix d'investissement plus risqué en raison de la période plus longue. À la base, c'est ce qu'est la diversification temporelle. C'est la notion selon laquelle les rendements supérieurs à la moyenne ont tendance à compenser les rendements inférieurs à la moyenne sur de longs horizons.

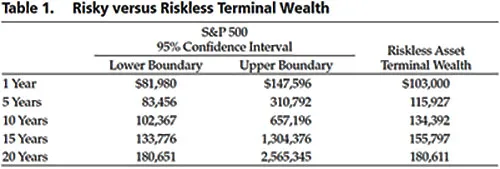

Cependant, M. Kritzman souligne que plusieurs économistes financiers notables ont soutenu que la notion de diversification temporelle est erronée. La principale raison étant que si la dispersion annualisée des rendements converge vers le rendement attendu au fil du temps, la richesse terminale en revanche diverge au fil du temps. Autrement dit, l'ampleur des pertes augmente en fait avec le temps, comme l'illustre le tableau ci-dessous.

Source : Ce que les praticiens doivent savoir… sur la diversification temporelle 1

En tant que professionnel de la finance d'entreprise, je crois que les idées de M. Kritman sur la diversification temporelle offrent une application croisée précieuse dans le monde de la finance d'entreprise.

2) Diversification du temps et allocation de capital dans le contexte de la finance d'entreprise

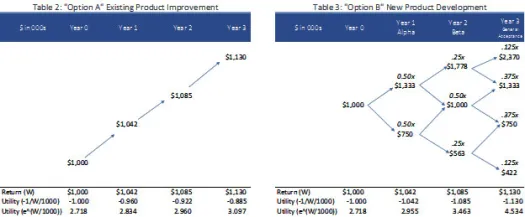

Comme dans l'exemple fourni par M. Kritzman, supposons que vous disposiez d'un capital d'un million de dollars en ingénierie pour l'une des deux options suivantes :

- Option A : Maintenir et améliorer le produit existant. (Tableau 2) Il s'agit d'une option à faible risque/rendement qui assure un rendement annuel constant de 4,2 %.

- Option B : Investir dans le développement d'un nouveau produit qui « saute par-dessus » les concurrents. (Tableau 3). Il s'agit d'une option risque/rendement élevé qui génère 33 % de hausse et 25 % de baisse à mesure que le produit évolue au fil des années et des étapes du produit :

i) Libération alpha,

ii) version bêta, et

iii) Acceptation générale.

D'un point de vue classique de la finance d'entreprise, sur la base des informations des tableaux 2 et 3 ci-dessous, il convient d'être indifférent entre l'option A et l'option B car les rendements (rendement (W)) sont équivalents. Cependant, du point de vue de l'utilité et de la diversification temporelle, la valeur perçue peut être sensiblement différente. Observations ci-dessous :

Observation 1 : Le temps influence la courbe des services publics et donc les décisions d'allocation de capital

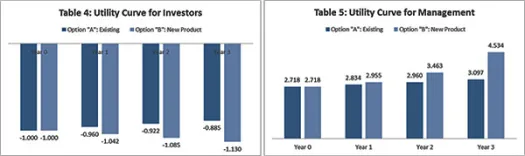

Bien que cette observation puisse sembler être un problème principal-agent - ce n'est pas le cas, rappelons-le, le rendement (W) est constant entre le tableau 2 et le tableau 3. Il se concentre plutôt sur la perception du risque et les avantages associés au fil du temps. Par exemple, les structures d'incitation pour les équipes de gestion qui ont tendance à se concentrer sur les capitaux propres et la création de valeur importante au fil du temps peuvent les amener à adopter une position agressive pour maximiser la valeur à l'année 3. En conséquence, la courbe d'utilité de la gestion peut être exprimée comme une fonction exponentielle du renvoie e ^ [Retour(W)/1000] . En revanche, l'incertitude des conditions économiques peut amener les investisseurs à être plus réfractaires au risque et à compter sur une « certitude » dans la création de valeur en investissant simplement dans le produit existant. En conséquence, leur fonction d'utilité peut être exprimée sous la forme d'une courbe d'utilité inverse -1/[Return(W)/1000] .

Sur la base des hypothèses sur la courbe d'utilité notées ci-dessus, les investisseurs auraient une augmentation de leur utilité pour l'option A et une diminution de leur utilité avec l'option B, obligeant ainsi les investisseurs averses au risque à accepter l'option A : développement de produits existants (voir Tableau 4). En revanche, la direction choisirait l'option B : Développement de nouveaux produits (voir le tableau 5) car leur utilité augmente avec le temps.

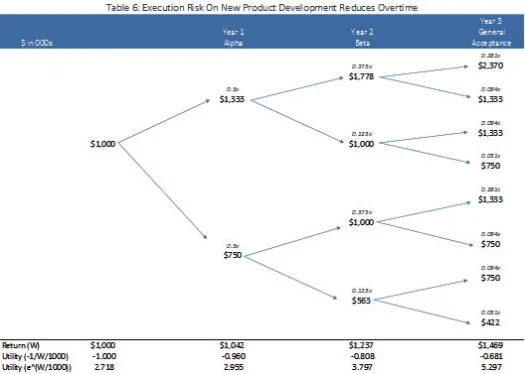

Observation 2 : Si une partie prenante pense qu'elle peut modifier les résultats avec le temps, cela affectera le comportement d'allocation du capital

Dans les options B ci-dessus, nous avons supposé qu'il y avait une probabilité égale à la hausse et à la baisse. Cependant, les équipes de direction soutiendraient que la certitude d'exécution des projets s'améliore avec le temps, à mesure que l'équipe de direction apprend et s'adapte aux conditions du marché et des clients. En conséquence, l'équipe de direction peut itérer le modèle vers un arbre binomial totalement différent, de sorte que, à mesure que le projet ou le produit se dirige vers la finalisation, dans notre cas après la phase "Alpha" et en passant en phase de test "Bêta", l'équipe de direction peut évaluer une probabilité de hausse de 75 % et une probabilité de baisse de seulement 25 %. Ainsi, le simple passage du temps et la certitude d'exécution peuvent entraîner un alignement entre les courbes d'utilité de l'équipe de gestion (courbe d'utilité exponentielle) et de l'équipe d'investisseurs (courbe d'utilité inverse) comme le montre le tableau 6 ci-dessous. En conséquence, l'équipe de direction ET les investisseurs choisiront l'option B « révisée ».

3) Conclusion et plats à emporter

Comme pour les investisseurs individuels, la perception du risque joue un rôle important dans la conduite des décisions d'allocation des actifs en capital qui peuvent tirer parti de la diversification temporelle. Par conséquent, les professionnels de la finance d'entreprise doivent porter une attention particulière à l'impact que la diversification temporelle peut avoir sur les incitations à la gestion et la perception du risque par les investisseurs.

Plus important encore, si les gestionnaires sont en mesure d'influencer les probabilités avec le temps, il peut être avantageux de définir une dimension différente de la diversification temporelle dans la décision financière de l'entreprise, selon laquelle les gestionnaires peuvent utiliser des objectifs basés sur des jalons pour guider les investisseurs dans le déploiement du capital de manière progressive et liquidation en cas d'écarts importants.