23 Tren Fintech Teratas yang Harus Diwaspadai di 2020 [& Beyond]

Diterbitkan: 2020-01-13Selama beberapa tahun terakhir, banyak variasi fintech muncul dengan penerapan teknologi dan alat mutakhir. Berbagai subdomain tekfin telah menjadi pusat perhatian, sementara banyak bank dan perusahaan rintisan telah menyadari efek tekfin pada bisnis dan mengubah proses tradisional mereka.

Namun, ini hanyalah awal dari sebuah revolusi.

Dalam 8 bulan ke depan, banyak tren tekfin diharapkan menjadi pusat perhatian. Berbagai standarisasi dan peraturan diantisipasi untuk membenamkan industri tekfin dengan kesenangan dan kegembiraan baru, dan membuat pasar bernilai $309,98 Miliar pada akhir tahun 2022 .

Ingin tahu apa saja tren fintech teratas untuk tahun 2020 ini ?

Bagaimana tren ini akan merevolusi masa depan fintech ?

Ayo cepat ke sini.

20+ tren Fintech yang harus Anda ikuti di tahun 2020

1. Fokus pada tidak terlayani dan terlayani

Menurut laporan Bank Dunia, sekitar 1,7 Miliar orang bukan bagian dari sistem keuangan formal. Mereka tidak memiliki rekening bank sendiri, beberapa alasan di baliknya adalah:-

- 60% orang tidak punya cukup uang,

- 30% orang tidak pernah merasa membutuhkan bank, dan

- 26% orang menganggap akun sebagai urusan yang mahal.

Ini adalah area utama yang menjadi fokus para pemimpin fintech tahun ini. Alih-alih memasuki pasar yang sudah mapan, startup fintech mencoba memasuki fase baru dan memenangkan dukungan finansial dari investor tahun ini. Mereka mencari cara inovatif untuk berkomunikasi dengan orang-orang dari berbagai lapisan masyarakat, memahami tantangan keuangan mereka, dan menghasilkan peluang pendanaan yang lebih baik untuk pada akhirnya mendorong loyalitas dan keuntungan pelanggan.

Bukti nyatanya adalah Uber .

Saat mengetahui bahwa sekitar 60% dari pengemudi mereka membatasi rekening perbankan mereka 6 kali sebulan, dan mengirimkan 25% dari pendapatan mereka ke negara asal mereka sambil menderita biaya tinggi, perusahaan meluncurkan divisi fintech – Uang Uber . Hal ini memungkinkan audiens yang ditargetkan, yaitu pengemudi dan pekerja lepas lainnya untuk mendapatkan pendapatan real-time, menghemat sebagian besar setiap perjalanan, dan mendapatkan fungsionalitas yang lebih baik dari rekening bank, kartu debit, dan aplikasi mobile banking.

2. Otomatisasi dan RPA

Robotic Process Automation (RPA) juga menjadi salah satu tren yang akan mengubah ekosistem fintech di tahun 2020.

Bot ini tidak hanya akan terus mengotomatiskan proses berulang manusia, tetapi juga menurunkan kesalahan umum dan inefisiensi, yang pada akhirnya akan meningkatkan produktivitas dan ROI.

3. Mengurangi penggunaan uang fisik

Tren lain yang akan menunjukkan penggunaan layanan teknologi keuangan yang lebih tinggi adalah penurunan penggunaan uang fisik.

Pada tahun 2016, hanya 1% dari transaksi yang dilakukan di Swedia menggunakan uang tunai – alasan utamanya adalah banyak bisnis menolak menerima pembayaran tunai. Demikian pula, Inggris Raya mencatat volume pembayaran non-tunai tertinggi, yaitu €10,67 Miliar pada tahun 2017. Dan sekarang, pada tahun 2020, nilai ini akan meningkat dengan penggunaan solusi yang lebih nyaman seperti pembayaran tanpa kontak melalui NFC.

4. Pengembangan Perbankan Terbuka yang berkelanjutan

Salah satu tren perbankan dan tekfin teratas untuk tahun 2020 dan seterusnya adalah Perbankan terbuka. Ini memanfaatkan API yang memungkinkan pengembang pihak ketiga untuk mengembangkan aplikasi dan layanan di sekitar lembaga keuangan, untuk membantu pengguna menikmati layanan perbankan online melalui berbagai platform.

Menurut sebuah studi Deloitte, sekitar 22% bank telah menggunakan platform API mereka sendiri, sementara 39% sedang mengerjakannya. Dan masih banyak lagi yang diantisipasi untuk memasuki sektor ini.

5. Implementasi Pencarian Suara

Fakta bahwa pada tahun 2020, hampir 50% dari semua pencarian akan berbasis suara di Internet, sudah cukup untuk memberi Anda petunjuk tentang masa depan fintech dan perannya dalam mengubah sektor perbankan dan keuangan. Pencarian berbasis suara dalam perangkat lunak perbankan akan membantu pelanggan dalam mengakses layanan perbankan dengan mudah, menyediakan cara enkripsi sekaligus mendukung komunikasi dengan asisten suara bertenaga NLP.

[Sementara kami membahas topik ini, kami sarankan Anda juga melihat artikel kami “ Bagaimana Aplikasi Asisten Google Voice Dapat Membuat Bisnis Anda Efisien? ”]

Semakin banyak industri dan lembaga perbankan yang mengadopsi pencarian suara - salah satu teknologi terbaru yang digunakan di fintech , dan mengapa mereka tidak menghemat hingga $3 miliar .

6. Keuangan Terdesentralisasi

Decentralized Finance (DeFi) juga merupakan salah satu tren yang muncul di industri keuangan .

Pada tahun 2020, perusahaan akan mengandalkan serangkaian teknologi yang berbeda seperti teknologi buku besar terdistribusi (desentralisasi pencatatan), Internet of Things (IoT), data besar, sistem P2P online (desentralisasi pengambilan risiko dan pengambilan keputusan), dan komputasi Edge. untuk menawarkan interaksi moneter dengan cara yang lebih terdesentralisasi.

Tren fintech ini telah mengubah pembayaran dan penyelesaian. Dan, di tahun-tahun mendatang, ini juga akan mengubah cara pasar modal, pinjaman, dan pembiayaan perdagangan beroperasi sambil memastikan keuntungan seperti kecepatan yang ditingkatkan, biaya yang lebih rendah, dan transparansi yang lebih tinggi.

7. Peningkatan penggunaan aplikasi seluler

Tidak mengejutkan seperti yang lain, aplikasi seluler juga mendapatkan popularitas di industri tekfin dan terbukti ampuh untuk menjadi tren. Dengan semakin populernya aplikasi seluler, banyak perusahaan tekfin mulai bekerja sama dengan perusahaan pengembang aplikasi perbankan & keuangan terbaik untuk menciptakan solusi digital yang sempurna. Ada berbagai macam inovasi menunggu di tikungan yang akan kita lihat sepanjang tahun ini.

8. Bank khusus digital generasi berikutnya

Peningkatan pesat telah terlihat dalam kemitraan antara perusahaan Fintech dan lembaga perbankan, mendorong munculnya perantara keuangan baru. Sekarang, bank khusus digital mendapatkan popularitas yang belum pernah terjadi sebelumnya, sesuatu yang tidak diantisipasi setidaknya dalam dekade ini.

Dengan opsi penghematan waktu tambahan, bank khusus Digital ini menawarkan rangkaian layanan yang lebih beragam kepada pelanggan mereka. Tidak heran, Perbankan khusus digital akan menjadi salah satu tren fintech teratas untuk tahun ini, karena hubungannya dengan teknologi yang mengganggu seperti Blockchain dan cryptocurrency.

9. Peningkatan Perbankan Percakapan

Menurut sebuah studi oleh Accenture seputar CUI (antarmuka pengguna percakapan), telah ditemukan bahwa –

- 64% orang lebih suka berinteraksi melalui pesan atau email daripada menelepon,

- 64% pengguna lebih cenderung membeli atau menyewa layanan jika mereka juga telah mengobrol dengan merek sebelumnya.

Karena itu, bank dan organisasi fintech akan lebih menekankan pada percakapan perbankan. Mereka akan datang dengan chatbots berbasis AI dan perangkat lunak lain yang berinteraksi dengan pengguna di platform perpesanan yang berbeda seperti Facebook messenger dan WhatsApp.

10. Unduhan dompet digital yang lebih tinggi

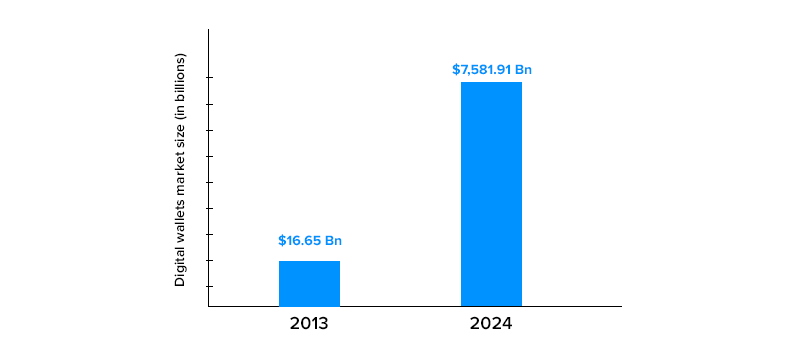

Dompet Digital secara efektif dalam cara untuk menghapus uang kertas dari dompet. Bahkan, dalam sebuah laporan oleh Grand View Research, terungkap bahwa ukuran pasar dompet digital bernilai USD 16,65 Miliar pada tahun 2013 dan diprediksi akan mencapai USD 7.581,91 Miliar pada tahun 2024.

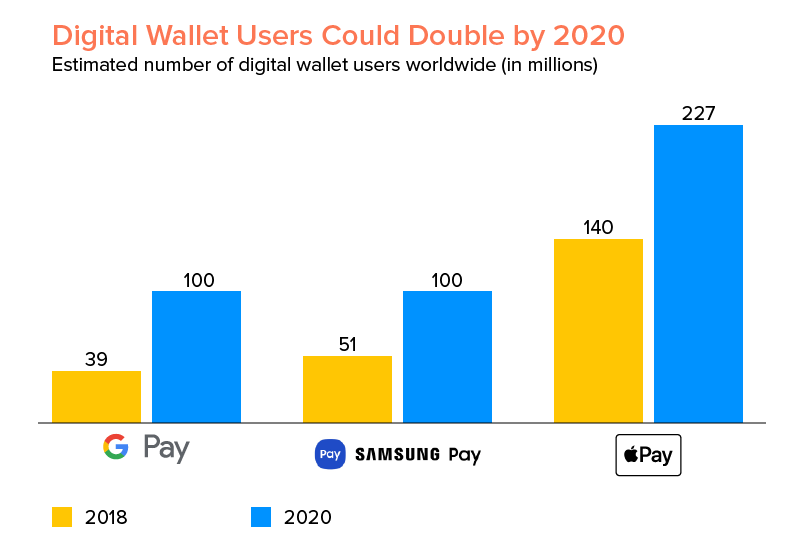

Pada tahun 2018 saja, jumlah pengguna dompet digital adalah 440 juta dan pasti meningkat pada tahun 2019 dan akan terus meningkat pada tahun 2020. Untuk mendukung pernyataan ini, lihat grafik di bawah yang menggambarkan peningkatan pengguna dompet.

11. Aplikasi chatbot bertenaga AI dan ML serta layanan pelanggan otomatis

Pernyataan yang diterima secara umum – AI adalah masa lalu, masa kini, dan masa depan kita dengan jelas menunjukkan betapa besar teknologi ini nantinya, mengubah wajah setiap industri, termasuk Keuangan dan perbankan.

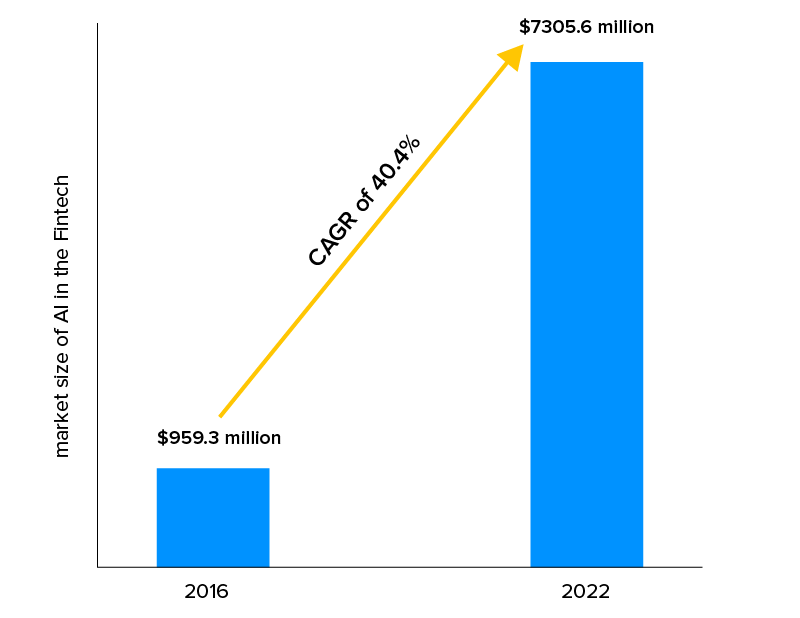

Sesuai tren teknologi AI , ukuran pasar AI di pasar Fintech diperkirakan akan meningkat dari $959,3 juta pada tahun 2016 menjadi $7305,6 juta pada tahun 2022, dengan CAGR sebesar 40,4% .

Teknologi, tahun ini, akan memberikan layanan yang lebih baik kepada semua orang dalam bentuk –

Chatbots

Ini semakin menjadi pilihan lembaga keuangan untuk layanan dukungan pelanggan. Anda bertanya mengapa? Nah, chatbots di domain fintech ini tersedia untuk pelanggan 24x7 tanpa menimbulkan biaya bulanan tambahan. Mereka memanfaatkan kemajuan algoritme ML dan NLP (pemrosesan bahasa alami) untuk melayani pelanggan dengan segala cara yang memungkinkan.

Hal lain adalah bahwa chatbots luar biasa untuk meningkatkan keterlibatan pelanggan. Beberapa chatbot yang digunakan oleh bank populer di seluruh dunia adalah Ceba (Commonwealth Bank Australia), Erica (Bank of America), dan Eva (HDFC Bank).

Intelijen Pelanggan

Kecerdasan pelanggan berbasis AI adalah sesuatu yang semakin diminati oleh badan-badan keuangan. Itu karena kecerdasan pelanggan membantu lembaga-lembaga ini untuk memiliki pemahaman yang lebih dalam tentang pengguna melalui hubungan dan transaksi perbankan mereka dengan menganalisis data yang dikumpulkan melalui teknologi. Beberapa organisasi telah mulai menerapkannya dalam proses analisis mereka sementara banyak yang akan mengikutinya pada tahun 2020, menjadikannya tren Fintech yang terkenal untuk tahun 2020.

Regulator menggunakan AI untuk memprediksi potensi masalah

Di tahun 2020, kita mungkin mengalami perubahan dalam cara regulator melakukan tindakan tertentu. Karena AI menonjol sampai sekarang, mereka pasti akan beralih ke algoritme AI, pengumpulan data, dan alat analitik untuk membandingkan skenario dan memprediksi kemungkinan masalah dan risiko.

12. Pengenalan Blockchain dalam solusi perbankan dan fintech

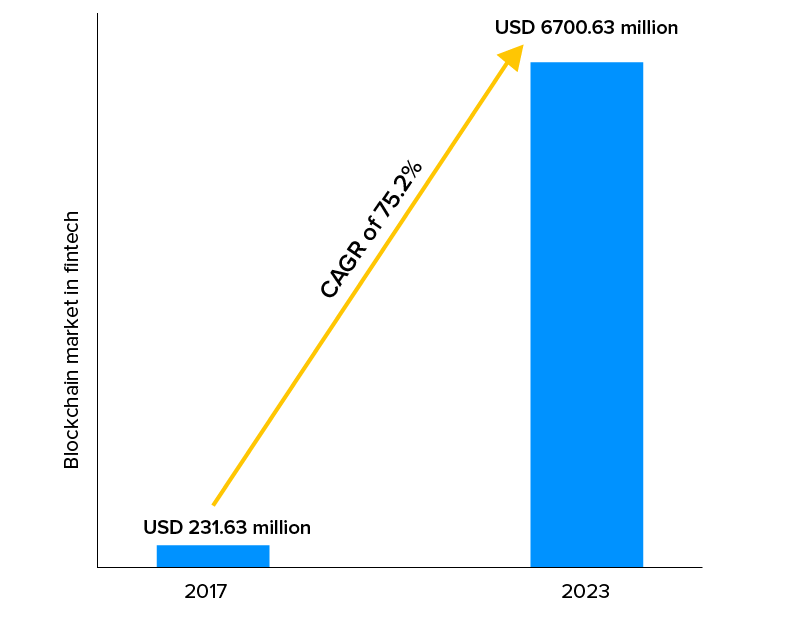

Tahun ini, peran Blockchain di sektor fintech akan mencapai level berikutnya. Teknologi ini akan membawa perubahan yang mengganggu pada industri fintech, membuat pasar bernilai $6,700,63 juta pada tahun 2023.

Banyak istilah seperti yang dijelaskan di bawah ini akan menjadi arus utama tahun ini: -

Kontrak pintar

Tanpa ragu, keuntungan bagi industri keuangan, kontrak pintar (teknologi keuangan terdesentralisasi) dengan cepat mendapatkan popularitas. Mereka adalah evolusi dari kontrak pena dan kertas – lebih efektif, lebih aman, dan tentu saja, tidak dapat diubah.

Bertanya-tanya bagaimana mereka bekerja?

Kita ambil contoh-

Dalam kontrak pintar, para pihak menandatangani kontak pintar dengan menggunakan kunci kriptografi (tanda tangan digital sesuka Anda). Sekarang, alih-alih menggunakan pena dan kertas, kontrak dikodekan dalam bahasa komputer. Dan kode-kode ini hampir tidak dapat dirusak, oleh karena itu kontrak yang tidak dapat diubah.

Konversi Crypto-To-Cash

Cryptocurrency menjadi lebih menonjol setiap hari dan investor institusional diharapkan untuk menunjukkan minat mereka dalam adopsi cryptocurrency. Dan ini semua adalah hasil dari inisiatif baru yang muncul untuk meningkatkan implikasinya di dunia nyata. Kemajuan baru mungkin muncul pada tahun 2020 yang menargetkan kesulitan crypto-to-cash dan dapat memberi kita apa yang kita cari.

Faktanya, banyak bank khusus digital atau bank yang bekerja sama dengan Fintech sudah secara aktif mempertimbangkan kemungkinan implementasi cryptocurrency untuk melakukan operasi uang.

13. Penggabungan Big Data dalam proses fintech

Dampak teknologi big data pada layanan keuangan adalah hal lain yang akan dipertimbangkan tahun ini.

Big Data adalah salah satu alat efektif yang digunakan pelaku pasar tekfin untuk menghindari pemain lama dan merevolusi industri. Dalam skala yang lebih luas, teknologi ini membantu perusahaan tekfin tumbuh dalam berbagai cara, termasuk:-

Segmentasi pelanggan

Dengan fokus utama pada kenyamanan pengguna, startup fintech membagi basis pengguna target mereka berdasarkan faktor yang berbeda seperti usia, jenis kelamin, lokasi, pola perilaku online, dan kesehatan ekonomi untuk menentukan kebiasaan belanja mereka dan membangun penawaran yang sangat disesuaikan dan dipersonalisasi dan produk keuangan.

Manajemen risiko

Analisis prediktif adalah alat canggih yang menawarkan manajemen risiko dan memungkinkan perusahaan menghindari beban utang yang buruk atau membuat keputusan yang lebih baik terkait pemberian kredit. Startup Fintech menambang data untuk membuat profil risiko konsumen yang mengajukan pembiayaan untuk mendeteksi pembayar yang buruk atau investasi yang buruk.

Deteksi penipuan

Dengan bantuan mesin data besar, perusahaan fintech akan dapat memperoleh pemahaman yang lebih baik tentang kebiasaan membeli dan pola online konsumen yang selanjutnya dapat membantu mendeteksi dan melarang perilaku mencurigakan secara lebih akurat dan cepat.

14. Munculnya Penjelajahan Bersama

Berbagi layar umumnya adalah fungsi di mana satu pihak memberikan akses ke pihak lain untuk berbagi layar perangkat. Dengan bantuan penjelajahan bersama, pengguna akan dapat mencegah orang lain mendapatkan akses penuh ke perangkat. Sebaliknya, ini memungkinkan pengguna berbagi halaman web tertentu dengan pihak lain untuk akses bersama. Sesuatu yang menguntungkan bagi sektor keuangan dan perbankan, karena sangat berguna dalam perangkat lunak perbankan.

Dengan intuisi penjelajahan bersama, perwakilan dapat dengan mudah membantu pelanggan dengan masalah yang berkaitan dengan penyelesaian formalitas dan dokumentasi bank, untuk beberapa nama. Hal inilah yang menjadikannya salah satu tren teknologi perbankan untuk tahun 2020 .

15. Terganggunya proses penggajian

Sekitar 59% konsumen berjuang dari gaji ke gaji di AS saja. Situasi ini telah menciptakan masalah uang yang serius bagi banyak individu yang mengandalkan pinjaman bayaran atau pemberi pinjaman predator yang meminta suku bunga hingga 400% untuk kredit dua minggu; menjadikan salah satu tren teknologi keuangan tahun 2020 dan seterusnya.

Dengan bantuan perusahaan fintech, organisasi lain meningkatkan cara penggajian tradisional. Perusahaan seperti Gusto , yang bernilai $3,8 Miliar , telah memperkenalkan fitur Pembayaran fleksibel yang memungkinkan karyawan memilih tanggal untuk menerima gaji mereka. Contoh lain yang ada adalah aplikasi Earnin yang memungkinkan pengguna mendapatkan akses ke penghasilan mereka sebelum hari gajian yang dijadwalkan.

16. Pertumbuhan pasar Asia

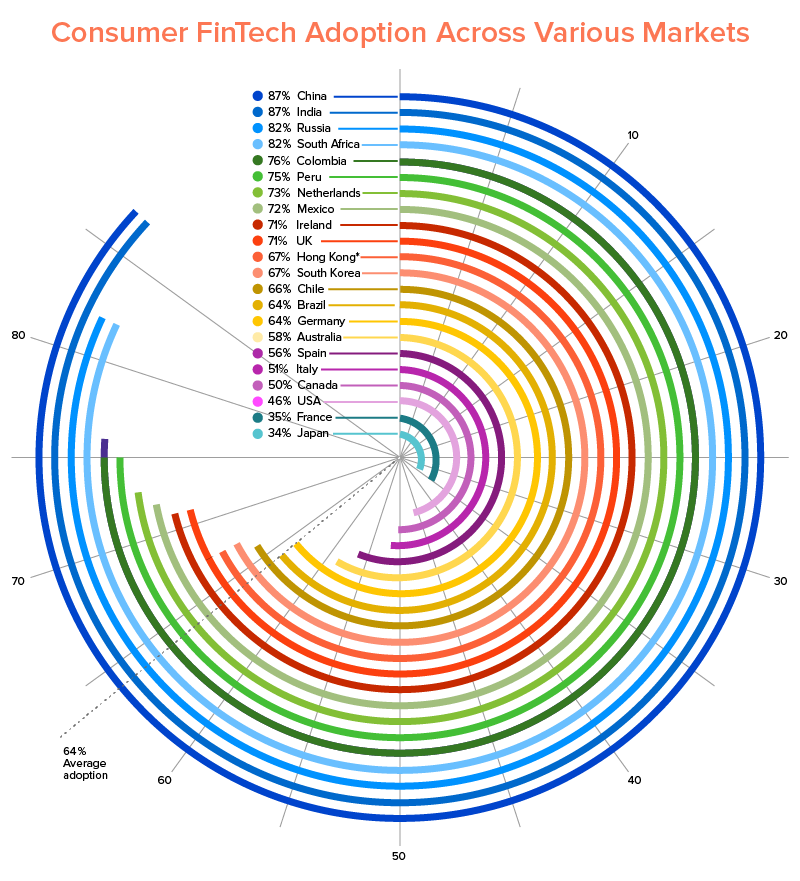

Pasar Asia dengan cepat menjadi pengadopsi terbesar Fintech. Saat perusahaan Fintech baru mulai bermunculan, kita dapat mengharapkan kemajuan besar di pasar Asia.

Saat menganalisis peristiwa tahun 2019, tercatat bahwa China telah muncul untuk menjadi pemimpin global dalam industri Fintech. Dengan populasi terbesar di dunia, negara ini memiliki 800 juta pengguna internet – persentase gabungan dari negara-negara seperti Meksiko, Jepang, Rusia, dan AS.

17. Operator asuransi jiwa berperingkat 'A' yang ditingkatkan

Teknologi layanan keuangan lain untuk tahun 2020 yang terkait dengan asuransi adalah operator asuransi jiwa berperingkat 'A'. Sekarang, institusi akan menggunakan teknologi untuk menghilangkan pemeriksaan kesehatan sambil menyederhanakan penulisan dan penjaminan polis asuransi jiwa baru.

Beberapa perusahaan rintisan fintech menerapkan hingga $ 1 juta cakupan istilah tanpa pemeriksaan medis dan hanya merujuk pada data yang dikumpulkan pada pelanggan mengenai riwayat resep berdasarkan kuesioner medis mereka untuk lulus persetujuan.

18. Cloud publik menjadi model infrastruktur baru

Bahkan sekarang, banyak lembaga keuangan mencari bantuan dari komputasi awan untuk berbagai pekerjaan dan proses. Mereka menggunakan aplikasi SaaS berbasis cloud untuk hal-hal yang mungkin dianggap non-inti seperti SDM, CRM, dan akuntansi. Infrastruktur layanan inti di berbagai bidang termasuk pembayaran konsumen, penilaian kredit, dan pernyataan akan menjadi utilitas pada tahun 2020.

19. Keamanan siber sebagai pilar domain fintech

Karena semuanya online sekarang, ada ancaman kejahatan dunia maya yang meningkat pesat , sesuatu yang ingin dihindari oleh semua lembaga keuangan, antara lain, dengan cara apa pun. Dalam hal ini, ada banyak kemajuan di segmen ini dalam mengembangkan sistem keamanan yang kuat untuk menciptakan alat generasi berikutnya untuk perlindungan data.

Analisis risiko siber juga telah digabungkan menjadi implementasi AI yang menarik di Fintech untuk mendeteksi kemungkinan ancaman. Dengan apa yang telah kita saksikan sejauh ini di tahun 2019, tidak diragukan lagi bahwa peningkatan keamanan siber akan menjadi salah satu tren Fintech teratas di tahun 2020.

20. Bangkitnya peraturan keuangan dan perusahaan Regtech

Dengan kekhawatiran konsumen tentang berbagi data dengan perusahaan pihak ketiga yang tidak dikenal, kebangkitan perusahaan RegTech dan peraturan keuangan juga akan menjadi salah satu tren fintech untuk tahun 2020 .

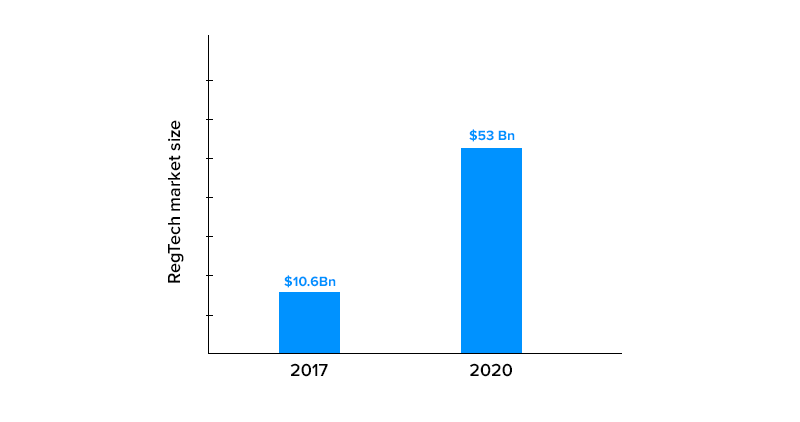

Saat ini, sekitar 15% dari tenaga kerja di seluruh sektor keuangan terlibat dalam tugas-tugas seputar 'kepatuhan'. Namun, di tahun-tahun mendatang, lebih banyak solusi regTech akan menjadi pusat perhatian; menawarkan layanan terbaik seperti verifikasi kepatuhan, pemantauan transaksi, manajemen risiko, praktik ' Know-Your-Customer' (KYC) atau 'Anti-Money Laundering' (AML) , dan banyak lagi. Dan pada akhirnya, membuat ukuran pasar tumbuh dari $10,6 miliar pada tahun 2017 menjadi $53 miliar pada akhir tahun 2020.

21. Kemitraan dan kolaborasi akan meningkat

Kemitraan dan merger di antara perusahaan fintech akan menjadi salah satu tren fintech teratas untuk tahun 2020 , menurut Kathleen Craig, pendiri, dan CEO HT Mobile Apps (perusahaan fintech). Startup dan organisasi kecil mulai menyadari bahwa kemitraan lebih menguntungkan.

Terlebih lagi, sampai sekarang perusahaan fintech direct-to-customer telah terjebak di bagian tertentu dari pasar, tetapi dengan merger ini, kita dapat melihat spektrum layanan baru yang mungkin mereka tawarkan bersama.

22. Sharing economy akan menjadi integral

Apa yang dimulai dengan mobil, taksi, kamar hotel, dll.sekarang akan memperluas cakrawala untuk memasukkan layanan keuangan. Ekonomi berbagi diharapkan menjadi tren Fintech besar untuk tahun 2020.

Di sini, ekonomi berbagi berkaitan dengan kepemilikan aset terdesentralisasi dan penggunaan TI untuk mendapatkan kecocokan yang sesuai antara penyedia dan pengguna modal, alih-alih beralih ke bank sebagai elemen perantara.

23. Pembentukan ekonomi asuransi berdasarkan permintaan

Model on-demand telah menjadi salah satu konsep paling trend di dekade ini dan akan terus begitu di masa mendatang. Faktanya, statistik ekonomi aplikasi seluler berdasarkan permintaan adalah bukti sah dari popularitasnya.

Sama seperti Anda bisa mendapatkan taksi sesuai permintaan melalui aplikasi seperti Careem dan Uber , Anda juga dapat memanfaatkan asuransi dalam hitungan menit. Lembaga keuangan sudah mulai menawarkan fasilitas asuransi melalui aplikasi seluler. Pelanggan dapat dengan mudah menerapkan asuransi untuk real estat, mobil, dan barang-barang lainnya, menyederhanakan dan membuat seluruh proses lebih efisien.

Sementara ini adalah tren yang diperkirakan akan mengubah lanskap industri fintech antara 2020-2025, lebih banyak lagi yang diharapkan untuk bergabung dengan liga. Dalam skenario seperti itu, disarankan untuk mengunjungi blog ini lagi di masa mendatang dan membiasakan diri dengan tren fintech yang lebih mengganggu untuk tahun 2020 dan seterusnya.