FinTech vs. TechFin: Ke mana Arah Ekonomi Keuangan Global?

Diterbitkan: 2019-04-22“Ada dua peluang besar di industri keuangan masa depan. Salah satunya adalah perbankan online, di mana semua lembaga keuangan online; yang lainnya adalah keuangan internet, yang murni dipimpin oleh pihak luar.” – Jack Ma

Ekonomi keuangan dan perbankan di seluruh dunia sedang menghadapi gelombang perubahan baru yang datang sejak beberapa tahun terakhir. Dan perubahan tersebut sama sekali tidak menunjukkan gambaran penghentian – tidak memberikan kesempatan bagi sektor keuangan untuk menahan dan bereaksi.

Pertama dari sistem perbankan tradisional ke digital kemudian dari mata uang fiat ke mata uang digital, dan sekarang ketika dunia Keuangan masih terbiasa dengan semua modernisme ini, sebuah tren baru memasuki domain, memperkenalkan dirinya sebagai ekosistem keuangan dan perbankan masa depan .

Tren terbaru dalam teknologi perbankan yang akan segera memasuki dunia adalah TechFin. Tapi apa itu TechFin? Dan apa dampak yang akan dibawanya?

Tren terbaru dalam teknologi perbankan yang akan segera memasuki dunia adalah TechFin. Tapi apa itu TechFin ? Dan apa dampak yang akan dibawanya?

Meskipun sangat mirip dengan konsep yang telah kita lihat dan hangatkan, FinTech, idenya sendiri sangat berbeda. Sesuatu yang sekarang perlahan-lahan menyebabkan peningkatan permintaan mesin pencari dan permintaan yang diterima oleh lembaga pengembangan perangkat lunak keuangan: FinTech vs TechFin: Apakah ada perbedaan? Dan jika ada, lalu di manakah letak masa depan Keuangan dan Perbankan antara TechFin dan FinTech?

Mari kita coba simak jawaban keduanya pada bagian ini.

Awal pengembangan perangkat lunak keuangan modern dimulai kira-kira 10 tahun yang lalu selama krisis keuangan global, yang meyakinkan para pemain lama bahwa mereka berjuang untuk bertahan hidup. Ini memberikan banyak ruang bagi para inovator untuk membangun bisnis, dan inilah saat Square dimulai, yang merupakan momen penting.

Dan ketika ekonomi menjadi stabil, begitu pula para pemain yang masuk dengan dukungan perusahaan pengembang aplikasi keuangan untuk mengambil beberapa pekerjaan perbankan dari bank. Sejak Square dan PayPal, inovasi di industri Keuangan tidak pernah berhenti. Satu demi satu penawaran baru terus berdatangan di domain, menjanjikan untuk menetapkan standar yang lebih baru dalam pengalaman pengguna.

Dan gerakan yang dimulai saat itu telah mencapai titik yang sulit dibayangkan bertahun-tahun yang lalu – tahap di mana teknologi dan keuangan bergabung.

Sementara FinTech telah menciptakan posisi penting dalam kehidupan pengguna, TechFin – alias gerakan – adalah sesuatu yang akan membawa perubahan monumental tidak hanya dalam penggunaan lembaga keuangan tetapi juga alasan keberadaan mereka .

Sebelum kita beralih ke fase bagaimana FinTech muncul dan ke mana arah masa depan FinTech – TechFin, izinkan saya menjawab pertanyaan mencolok terlebih dahulu – FinTech vs TechFin : Apa bedanya. Untuk artikel hanya akan membedah yang lain secara lebih rinci mulai dari sini.

Perbedaan Antara FinTech vs TechFin

Sederhananya, FinTech adalah konsep di mana industri Keuangan mulai menggunakan teknologi untuk menawarkan pengalaman pelanggan yang lebih baik. Solusi TechFin adalah tempat Domain Teknologi memasuki sektor Keuangan untuk mengubah cara pengguna berinteraksi dengan industri.

Contoh organisasi TechFin termasuk Google, Amazon, Facebook dan Apple (GAFA) di AS dan Baidu, Alibaba & Tencent (BAT) di Cina.

Sekarang setelah kita melihat apa yang membedakan kedua konsep tersebut, mari kita bicara tentang fase berbeda yang telah dilihat oleh sektor Keuangan dan mengidentifikasi ruang di mana TechFin masuk.

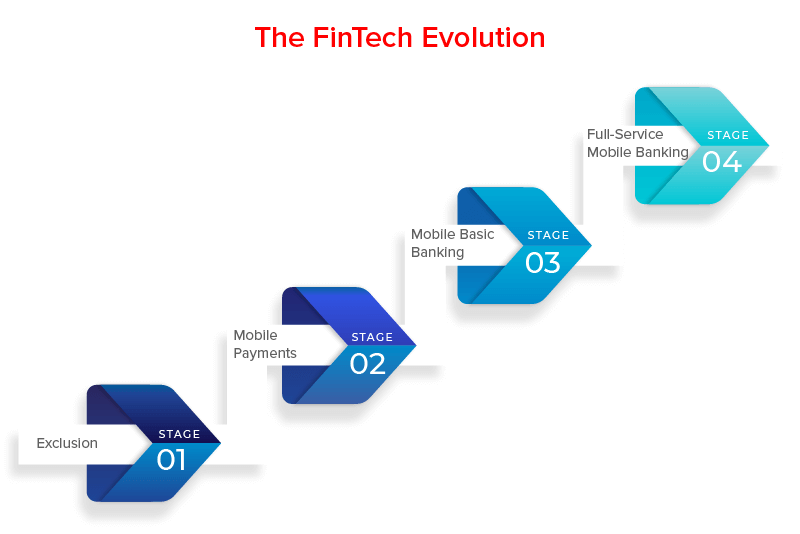

Evolusi Keuangan dan Teknologi

Tingkat di mana industri Keuangan dan teknologi berkembang adalah salah satu yang dalam banyak hal membawa transformasi mencolok dalam domain. Apa itu Keuangan beberapa dekade sebelumnya tidak seperti sekarang dan tidak akan sama dekade berikutnya. Mari kita telusuri langkah-langkah gerakan serempak Keuangan dan Teknologi.

Tahap 1: Pengecualian

Langkah pertama dari fintech atau evolusi techfin adalah era ketika tidak ada teknologi dalam gambar. Konsumen keuangan harus menunggu dalam antrean panjang di bank untuk melakukan semua jenis pekerjaan yang berhubungan dengan uang.

Tahap 2: Pembayaran Seluler

Fase berikutnya adalah ketika pembayaran – sebagian kecil dari sektor perbankan masuk ke layanan mobile banking. Pengguna yang sekarang berdiri dalam antrian melakukan pembayaran tagihan, listrik, dan air di ponsel melalui aplikasi yang sebagian besar berasal dari lembaga non-perbankan.

Tahap 3: Mobile Basic Banking – Sekarang

Melihat kemudahan yang ditawarkan oleh revolusi digital di bidang keuangan ini kepada jutaan basis penggunanya, sejumlah institusi perbankan juga memasuki ruang tersebut dengan mengembangkan aplikasi keuangan untuk bank mereka.

Sementara itu, perusahaan teknologi non-perbankan juga memperluas penawaran mereka dan memasuki layanan seperti pinjaman, fasilitas kredit dll. Tahap ini, di sinilah industri Keuangan bersaing dengan perusahaan teknologi untuk muncul sebagai penyedia layanan terbaik – tahap yang dikenal di dunia pengembangan aplikasi fintech sebagai perbankan online .

Tahap 4: Mobile Banking Layanan Lengkap – Masa Depan Teknologi Perbankan 2020

Tahap di mana kombinasi Keuangan dan teknologi menuju ke tahap berikutnya , adalah tahap di mana persaingan yang dimulai di tahap empat hanya menjadi sangat sengit. Waktu yang akan datang diatur untuk beralih dari FinTech ke TechFin. Perusahaan berbasis teknologi yang masuk ke layanan perbankan hanya akan membuat kehadiran mereka lebih kuat dan lembaga keuangan akan mulai melibatkan teknologi pada tingkat yang lebih besar dalam proses mereka.

Karena kita telah melihat keduanya – apa yang membedakan FinTech dari TechFin dan evolusi Keuangan, inilah saatnya untuk memberikan perhatian mendalam tentang apa itu TechFin dan apa manfaat TechFin, dengan pandangan tentang dasar pengoperasiannya dan di manakah masa depan industri jasa keuangan berada .

Dasar Ekosistem TechFin

A. Basis Pelanggan yang Bersedia Bereksperimen

Keuntungan terbesar yang mendukung TechFin adalah fakta bahwa basis pengguna yang dapat ditarik oleh perusahaan teknologi. Jumlah yang hampir selalu jauh lebih besar daripada jumlah pengguna yang dapat diperoleh perusahaan pembiayaan.

Salah satu alasan mengapa perusahaan teknis dapat menarik lebih banyak pengguna melalui upaya pengembangan aplikasi keuangan mereka juga karena citra bawah sadar. Ketika seseorang menggunakan aplikasi perbankan, ada ketakutan bawah sadar akan sesuatu yang tidak beres, sementara hal yang sama tidak ada ketika aplikasi yang menawarkan layanan yang sama berasal dari perusahaan induk non-perbankan.

Terakhir, basis konsumen yang hadir dalam kasus aplikasi TechFin jauh lebih beragam dibandingkan dengan kelompok pengguna FinTech yang dibatasi.

Terakhir, basis konsumen yang hadir dalam hal aplikasi TechFin jauh lebih beragam dibandingkan dengan kelompok pengguna FinTech yang dibatasi.

B. Infrastruktur Teknis yang Kuat

Alasan mengapa perusahaan teknologi lebih unggul dalam hal menyombongkan keunggulan infrastruktur mereka sangat jelas. Ketika sebuah perusahaan teknologi memasuki domain keuangan, perusahaan tersebut sudah siap untuk menangani aliran jutaan pengguna secara real-time.

Lagi pula, bahkan dalam perlombaan untuk keluar sebagai pemimpin sektor keuangan utama, perusahaan pembiayaan mengambil bantuan dari perusahaan teknis untuk membantu mengembangkan infrastruktur mereka. Kemitraan ini adalah kunci pendorong masa depan industri keuangan.

C. Mekanisme Pengelolaan Data yang Lebih Baik

Seluruh siklus terkait data dalam kasus perusahaan TechFin jauh lebih baik daripada agensi FinTech. Perbedaan seberapa baik aliran data di TechFin vs FinTech dapat dilihat dalam fakta sederhana bagaimana pengguna jauh lebih nyaman berbagi data mereka dengan perusahaan Teknologi dibandingkan dengan Keuangan.

Sementara di satu sisi, salah satu tantangan terbesar pengembangan perangkat lunak perbankan adalah untuk mendapatkan data berkualitas dari pengguna, perusahaan teknologi, di sisi lain, hanya perlu memberikan formulir kepada pengguna dan mereka sendiri yang mengirimkannya kembali, semuanya dipenuhi.

Selain itu, sistem dan algoritme yang diperlukan untuk mengelola data itu sendiri jauh lebih tersedia bagi perusahaan teknologi daripada rekan-rekan keuangan mereka.

D. Set Peraturan Serupa

Tidak seperti asumsi biasanya, tingkat regulasi yang dikenakan pada perusahaan teknologi yang memasuki domain keuangan adalah sama dengan lembaga keuangan yang melibatkan teknologi dalam penawaran mereka. Jadi, hampir tidak ada legalitas yang berdiri di depan TechFin sebagai penghalang jalan.

Segmen TechFin dari sektor Keuangan, seperti yang baru saja kita baca, membuka jalan untuk memasuki dan mengubah segmen tersebut. Tapi apakah itu berarti akhir dari perbankan tradisional seperti yang kita ketahui?

Jawaban dimana masa depan keuangan, terletak pada ekonomi keuangan itu sendiri. Sebenarnya, saatnya akan tiba ketika perusahaan TechFin dan FinTech akan bergabung dan penawaran mereka akan menjadi serupa jika tidak kompetitif.

Dan ketika saatnya tiba, manfaat sebenarnya akan terletak pada FinTech yang berkolaborasi dengan TechFin dan menjadi satu dengan TechFin. Karena, secara individual, kedua domain, tidak peduli seberapa jauh dan besar mereka tumbuh, akan memiliki beberapa ruang yang tersisa untuk diisi. Selain itu, perpaduan antara kehati-hatian bawah sadar dan pengalaman pengguna yang mengalir dengan mudah hanya akan tercapai setelah transformasi FinTech menjadi TechFin. Sekarang, apakah merger terjadi atau tidak, satu hal yang pasti – industri Perbankan ditakdirkan untuk berubah dan transformasi Fintech pasti akan terjadi. Ini tidak akan menjadi ekosistem tempat Generasi X beroperasi.