Model Bisnis FinTech – Panduan Lengkap

Diterbitkan: 2021-09-27Fintech bukanlah inovasi atau teknologi baru seperti yang telah ada di masa lalu dan berkembang begitu cepat. Apakah itu kedatangan kartu kredit atau ATM, lantai perdagangan elektronik, dan perdagangan frekuensi tinggi, teknologi telah menjadi bagian dari sektor keuangan sampai batas tertentu.

Baik itu pengaruh dari pasar investasi yang turun secara signifikan atau peristiwa perusahaan Amerika yang memanfaatkan potensi bisnis fintech yang mendasarinya, tahun 2020 menghadirkan pertumbuhan yang mengejutkan untuk ruang fintech. Hal ini menyebabkan menarik perhatian investor melalui berbagai sektor fintech.

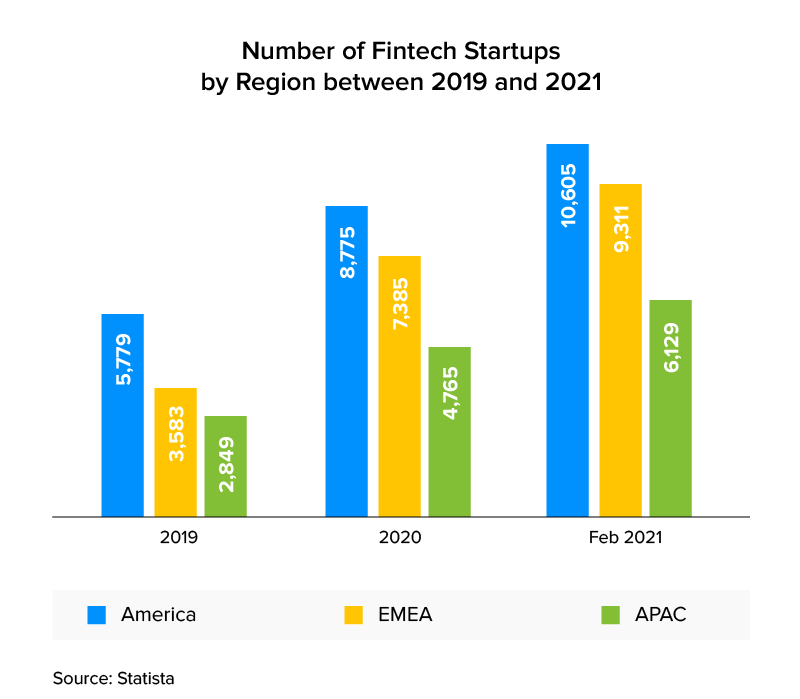

Secara spesifik, industri fintech AS membuka pintunya untuk lebih dari 8.775 startup fintech pada tahun 2021, meningkatkan tingkat adopsi fintech global menjadi 64%. Selain itu, industri fintech AS menerima investasi mendekati $50 miliar.

Menurut Business Research Company , pasar jasa keuangan global diproyeksikan mencapai $158,01 miliar pada tahun 2023.

Menurut Statista, secara global, jumlah layanan keuangan untuk startup mencapai lebih dari 6,5 ribu . Perusahaan pengembangan perangkat lunak fintech juga mengamati jumlah tertinggi start-up yang didanai di seluruh dunia dengan di bawah tiga ribu.

Investasi ini tentu saja telah memicu serentetan peristiwa menarik yang terjadi di dalam ruang tekfin global, dan untuk semua alasan bagus, model bisnis tekfin berkembang lebih cepat dari sebelumnya. Pada artikel ini, kami membahasnya secara rinci.

Pendahuluan: Apa itu Fintech?

Seperti yang dikatakan, “fintech” adalah gabungan dari dua kata, yaitu “financial” dan “technology”.

Ide fintech adalah menggabungkan konsep terkait keuangan dengan teknologi untuk mendidik dan/atau memungkinkan pengguna mengakses berbagai peluang keuangan yang dapat menambah nilai dalam kehidupan mereka.

Segudang rencana bisnis fintech memungkinkan penggunanya untuk melakukan transaksi moneter di seluruh rekening bank dengan cepat. Beberapa ide startup fintech bertujuan untuk memberikan layanan keuangan berorientasi investasi ke smartphone penggunanya. Dan kemudian ada model bisnis perbankan yang memungkinkan pengguna mengelola keuangan mereka secara efisien saat bepergian dan memanfaatkan API .

Beberapa kasus penggunaan terdiri dari:

- Perbankan digital

- Penilaian kredit alternatif

- Pemisahan

- Produk yang berfokus pada demografi

- Struktur biaya yang berbeda

- teknologi asuransi

Dalam satu atau lain cara, sebagian besar ide bisnis jasa keuangan saat ini membantu pengguna. Namun, seseorang yang ingin memasuki industri tekfin sebagai pemain, mungkin lebih suka mengumpulkan informasi yang lebih mendalam tentang ruang tersebut; dan yang dapat Anda temukan di bagian berikut.

Jenis Model Bisnis Fintech

Seiring dengan berkembangnya kebutuhan finansial penduduk Amerika, kebutuhan akan model bisnis layanan keuangan yang inovatif semakin meningkat. Ketika investor dan pengusaha berusaha untuk mensintesis ide-ide revolusioner, daftar model bisnis tekfin terkemuka berikut ini dapat memberikan beberapa arahan.

1. Sistem Skor Kredit Alternatif

Siapa pun yang pengajuan pinjamannya ditolak mengetahui pentingnya menjaga skor kredit yang sehat.

Namun, proses yang dibutuhkan seringkali tidak mudah untuk semua orang. Baik itu pembayaran EMI yang terlambat atau batas kredit pendek, berbagai faktor dapat berdampak negatif pada skor kredit Anda.

Itulah sebabnya, sistem penilaian kredit alternatif dapat menjadi salah satu layanan keuangan yang hebat untuk pemula dan individu.

Banyak perusahaan fintech sudah menganalisis sinyal sosial dan metode penilaian persentil untuk menilai calon peminjam mereka dan memutuskan batas kredit yang sesuai untuk mereka.

2. Desain Paket Asuransi yang Lebih Cerdas

Pada tahun 2019, penilaian keseluruhan asuransi kesehatan yang dimiliki oleh 179 juta orang Amerika (55% dari populasi AS) menyumbang $ 1.195 miliar. Ini menunjukkan bahwa dari pemilik bisnis hingga 9-5 karyawan, sebagian besar penduduk Amerika masih mengandalkan asuransi sebagai jaring pengaman untuk keadaan darurat yang tidak terduga.

Namun, apakah paket asuransi yang ada sudah efisien dan adil bagi penggunanya dan perusahaan asuransi?

Mempertimbangkan rencana asuransi yang aktif saat ini, dua individu yang tidak merokok atau minum dan memiliki BMI yang sama mungkin akan membayar premi yang sama.

Tapi apa yang salah dengan itu?

Masalahnya dimulai ketika salah satu individu berolahraga secara teratur dan memiliki gaya hidup sehat, sementara yang lain menghabiskan sebagian besar waktu berbaring dengan sekantong keripik dan soda.

Tentu saja, individu terakhir membuat pilihan gaya hidup tidak sehat yang mungkin menjadi masalah bagi perusahaan asuransi. Sementara di sisi lain, orang pertama yang sadar kesehatan dan masih membayar premi yang sama dengan orang yang tidak peduli dengan kesehatannya.

Skenario ini tidak adil bagi perusahaan asuransi dan penggunanya.

Solusi untuk mengoptimalkan kekurangan ini dapat menjadi contoh inovasi model bisnis tekfin yang bagus .

3. Pinjaman P2P

Inilah solusi lain untuk masalah nilai kredit yang rendah.

P2P, alias peer-to-peer lending, adalah proses ketika dua individu melakukan transaksi pinjam meminjam tanpa keterlibatan moneter dari pihak ketiga mana pun.

Meskipun konsep ini telah lama populer di dalam grup pribadi kami, platform pinjaman P2P saat ini (seperti Funding Circle ) membawa ini ke tingkat yang baru dengan menghubungkan peminjam ke pemberi pinjaman potensial, memastikan transaksi yang dapat dipercaya.

Hal ini membuat pinjaman lebih mudah bagi orang-orang dengan nilai kredit rendah. Selain itu, dalam model bisnis fintech lending, pemberi pinjaman mendapatkan bunga yang layak atas uang mereka — kemenangan yang jelas bagi semua pihak.

4. Layanan Sanksi Pinjaman Lebih Kecil

Di zaman di mana data dihargai seperti emas, ide bisnis jasa keuangan terbukti menjadi salah satu model bisnis fintech terbaik.

Sebagian besar bank dan pemberi pinjaman utama menghindari menawarkan jumlah pinjaman yang lebih kecil kepada peminjam mereka. Alasan utamanya adalah keuntungan yang rendah yang semakin berkurang oleh biaya pemrosesan dan pemulihan yang tinggi.

Namun, beberapa bisnis tekfin mengurangi tantangan bagi peminjam kecil, mempercepat perubahan dalam industri tekfin.

Pemberi pinjaman ini memungkinkan pengguna untuk dengan mudah dan cepat membayar layanan yang mereka manfaatkan atau produk yang mereka beli secara online, dalam satu klik (setelah pengaturan satu kali). Akibatnya, pengguna diselamatkan dari upaya menunggu OTP atau mengingat CVV mereka di tempat pembelian.

Model bisnis pembayaran fintech ini membuat prosedur pembayaran menjadi sangat mudah. Pinjaman tersebut dikenai sanksi dengan tingkat bunga rendah, jadi apa pun dapat dibeli dalam satu klik dan dibayar dalam beberapa kali angsuran. Dan yang terpenting, bisnis yang memungkinkan transaksi ini mendapatkan akses ke data pengguna yang berharga (tentu saja jika dan jika diizinkan).

Berbicara tentang bagaimana uang dihasilkan, data yang terakumulasi dalam proses dapat diperdagangkan ke sejumlah bisnis di niche Anda.

5. Platform Manajemen Aset

Sebuah studi Gallup baru-baru ini melaporkan bahwa 56% dari populasi AS memiliki setidaknya satu saham dan sebagian besar dari proporsi ini berinvestasi secara aktif di pasar saham.

Selain itu, sesuai dengan penelitian yang diterbitkan oleh NORC, sebuah kelompok riset di University of Chicago melaporkan, pada tahun 2020 lebih dari 13% orang Amerika mulai berinvestasi dalam cryptocurrency, dan jumlahnya akan terus bertambah di tahun-tahun mendatang.

Tentu industri aset digital sedang naik daun, dan inilah saat yang tepat bagi para pengusaha untuk bertaruh pada kategori model bisnis fintech ini.

Ide paling sederhana adalah mengembangkan pertukaran mata uang kripto dan mempromosikannya secara memadai di seluruh audiens target.

Bagaimana model ini menghasilkan uang?

Seperti semua pertukaran aset, bisnis Anda juga dapat membebankan biaya perantara untuk setiap perdagangan yang dilakukan pengguna. Anda juga dapat menawarkan komisi rujukan kepada pengguna untuk setiap pengguna rujukan yang mereka bawa.

Ada dunia aset yang dapat diperdagangkan melalui smartphone akhir-akhir ini. Lihat mereka, jelajahi taruhan terbaik Anda dan buat keputusan yang cerdas.

6. Gerbang Pembayaran

Semua transaksi online di eCommerce, pemesanan makanan, atau situs web produk/layanan lainnya memerlukan gateway pembayaran.

Namun, perusahaan membutuhkan biaya besar untuk menyiapkan dan memelihara gateway pembayaran ini. Biaya ini masuk ke bank, pengembang, dan banyak sumber daya lainnya, menjadikan gateway pembayaran sebagai opsi transaksi yang mahal.

Untungnya, masalah ini dapat diselesaikan dengan mengintegrasikan transaksi ini ke dalam aplikasi yang dapat dibeli dengan nyaman oleh pedagang online. Idealnya, basis pengguna aplikasi ini akan mencakup bisnis yang menjual produk atau layanan mereka melalui situs web mereka sendiri.

7. Aplikasi Perbankan Digital

Rencana bisnis fintech lainnya membawa bank konvensional ke smartphone pelanggan.

Menurut Statista, per Agustus 2021, ada 290 juta pengguna smartphone di AS.

Laporan lain dari FDIC Survey of Household Use of Banking and Financial Services , menyatakan bahwa, pada 2019, 124 juta rumah tangga Amerika memiliki rekening bank (terhitung 95% dari populasi AS).

Jelas, bank dan smartphone ditakdirkan untuk menjadi pasangan yang hebat, dan perusahaan yang memanfaatkan potensi mereka dapat melakukan yang terbaik di ruang tekfin.

Lebih jauh lagi, penting untuk dicatat bahwa kurangnya keahlian Anda dalam pengembangan aplikasi seharusnya tidak membatasi Anda untuk meluncurkan startup fintech. Appinventiv adalah perusahaan pengembangan perangkat lunak keuangan andal yang dapat membantu Anda mengatasi rintangan ini.

Manfaat Model FinTech

Menghargai secara finansial

Sektor keuangan adalah salah satu kelompok industri terbesar di dunia, dan sebagai hasilnya, ada beberapa peluang untuk menghasilkan uang dalam jumlah besar. Startup model bisnis layanan keuangan termasuk yang paling didanai dan dihargai, misalnya, Coinbase, Ripple, TransferWire.

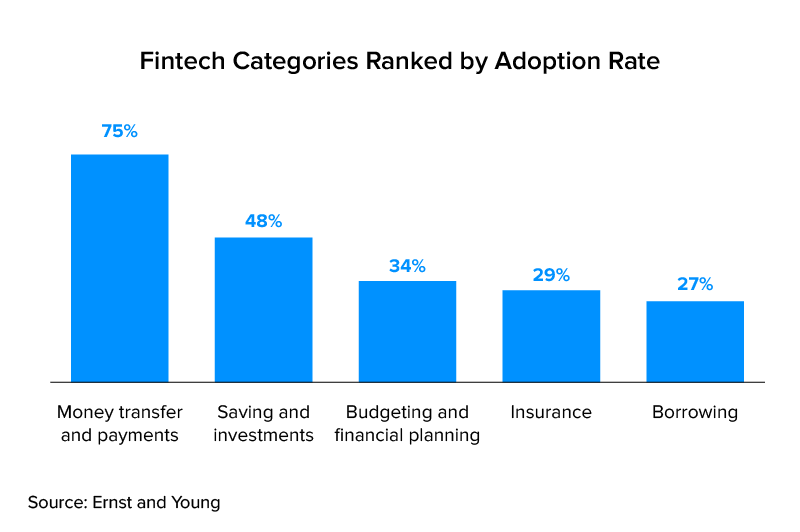

Menurut Statista, 75% konsumen di seluruh dunia telah mengadopsi beberapa bentuk transfer uang atau layanan pembayaran pada tahun 2019.

petahana lambat

Banyak pemain yang ada (terutama bank tradisional) mengandalkan sistem lama yang sudah usang. Ini membuat menanggapi tren konsumen yang berubah dengan cepat menjadi sangat menantang. Beberapa neobank yang baru didirikan telah mengambil keuntungan dari pemegang jabatan yang lambat ini dan mulai mencuri pelanggan dari bank yang ada. Pemain lama lainnya telah bereaksi dengan membentuk aliansi strategis dengan bank-bank penantang ini, menawarkan lisensi perbankan dan pengetahuan peraturan yang diperlukan.

Loyalitas basis pelanggan

Rata-rata orang dewasa di Amerika Serikat telah memiliki rekening bank selama 16 tahun. Pelanggan memercayai bank mereka untuk menjaga keamanan aset mereka, meminjam uang untuk pembelian yang mengubah hidup seperti rumah, dan menasihati mereka tentang cara mengelola uang tunai yang ada secara efektif. Meskipun mendapatkan pelanggan tidak murah (bank, misalnya, menghabiskan miliaran untuk berbagai inisiatif pemasaran setiap tahun), mereka cenderung cukup loyal selama keanggotaan mereka.

Demokratisasi Ekonomi

Pengenalan bisnis selalu tidak cocok. Baik itu perdagangan otonom atau kesempurnaan kelas modern, tidak semua orang sebelumnya mendapat kesempatan untuk berpartisipasi dalam ekonomi atau mendapatkan akses ke peluang ekonomi serupa. Tetapi dengan teknologi, demokratisasi jasa keuangan menjadi mungkin.

Seperti, keuntungan otomatisasi tidak hanya menurunkan biaya, tetapi juga memperluas alat yang nyaman ke publik. Dari sudut pandang korporat, di masa lalu, hanya individu-individu di puncak piramida yang dapat didemokratisasi secara ekonomi, tetapi sekarang individu-individu di bawah juga dapat memanfaatkan layanan semacam itu.

Kata-kata terakhir

Melihat kondisi industri tekfin saat ini, tidak salah jika menyebut potensinya yang belum tergali dan apa yang dapat dilakukannya untuk bisnis dan pengguna.

Dalam artikel ini, kami membahas model bisnis pembayaran fintech populer yang telah tampil mengesankan sejak kedatangan mereka dan manfaat dari model fintech. Penambahan model bisnis ini ke lingkungan perbankan tradisional dapat membantu industri perbankan dan jasa keuangan mencapai standar internasional.

Berbagai jenis dan contoh yang kami sebutkan, serta perusahaan yang mendukung kesuksesan ini, harus meyakinkan Anda untuk membuat aplikasi sendiri atau mempelajari lebih lanjut tentang masalah ini.