Bagaimana Sektor Fintech dan Perbankan Menggunakan API?

Diterbitkan: 2020-03-27Kembali pada tahun 2018, sebuah inisiatif kecil oleh pemerintah Inggris kini telah menyebar secara global .

Perbankan terbuka telah menjadi konsep yang membenamkan dan mempengaruhi banyak lembaga keuangan di seluruh dunia – popularitas disebabkan oleh munculnya startup perbankan terbuka.

Ini pada dasarnya adalah sistem di mana bank dan institusi lain membuka API (Application Programming Interfaces) mereka untuk memungkinkan pihak ketiga mengakses data keuangan pengguna. Ini kemudian digunakan untuk membuat layanan dan aplikasi baru di sekitarnya yang menawarkan opsi transparansi kepada pemegang akun.

Namun, kita harus ingat bahwa API hanyalah satu bagian dari keseluruhan ekosistem perbankan terbuka.

Adopsi luas perbankan terbuka inilah yang mengilhami perusahaan tekfin untuk menemukan cara di mana API perbankan ini dapat melayani sektor keuangan. Faktanya, ini adalah salah satu tren Fintech paling berpengaruh untuk tahun 2021 dan seterusnya .

Jadi, mari kita mulai dengan membahasnya bersama dengan bagaimana sektor fintech menggunakan API.

Apa itu API Perbankan?

API pada dasarnya adalah seperangkat protokol dan kode yang menentukan bagaimana berbagai komponen dan elemen perangkat lunak harus berkomunikasi. Mereka digunakan untuk berkomunikasi aplikasi perangkat lunak yang berbeda satu sama lain. Karena meluasnya penggunaan open banking sekarang, penggunaan API di fintech juga menjadi mainstream dan digunakan untuk mengeluarkan perintah kepada penyedia layanan pihak ketiga.

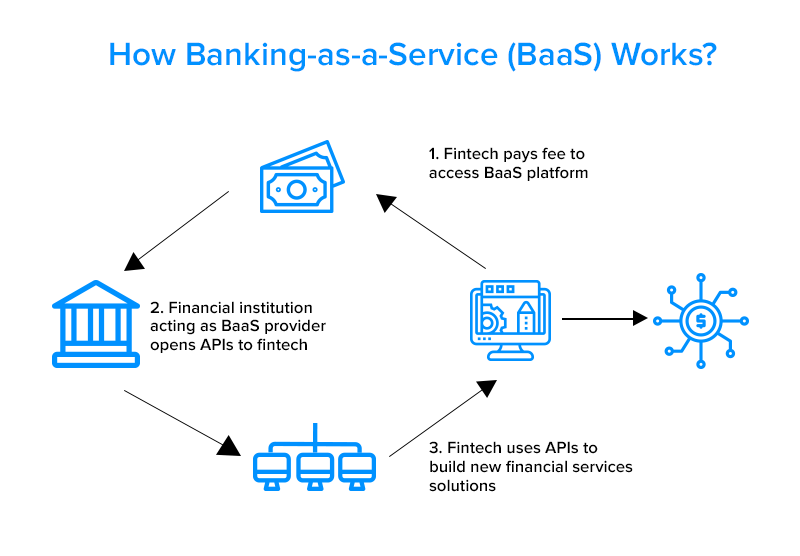

Selain itu, sesuai laporan Insider Intelligence, API telah digunakan untuk menghubungkan pengembang ke jaringan pembayaran bersama dengan menampilkan detail penagihan di situs web bank. Mereka telah menjadi alat yang diperlukan ketika datang ke BaaS (Banking-as-a-service), yang dengan sendirinya merupakan bagian penting dari perbankan terbuka.

{Untuk mempelajari tentang API secara mendetail, silakan merujuk ke panduan terperinci kami untuk pengembangan API }

Karena kita sekarang sudah jelas tentang pengertian API, mari kita analisis bagaimana API Menguntungkan Fintech .

Bagaimana API Menguntungkan Sektor Fintech dan Perbankan?

Tingkatkan efektivitas biaya secara keseluruhan

Ketika datang untuk menawarkan sejumlah besar berbagai layanan perbankan, sebanyak bermanfaatnya bagi pengguna, itu menjadi mahal atau lebih mahal bagi lembaga perbankan. Di sinilah kita melihat salah satu manfaat API bagi fintech .

Namun, pengembangan API terbuka telah terbukti menjadi penyelamat dalam hal ini karena pengguna sekarang dapat menikmati berbagai layanan melalui integrasi aplikasi yang berbeda. Misalnya, pengguna dapat dengan mudah menyimpan informasi perbankannya di perangkat lunak pembukuan pihak ketiga, melacak setiap informasi penting tentang transaksi dan serupa di satu tempat.

Promosikan berbagi data untuk pengalaman yang lebih baik

Sebelumnya, bank sangat posesif terhadap informasi pengguna dan sangat pilih-pilih dalam hal berbagi data. Namun, pemandangannya benar-benar berubah, terutama di Uni Eropa karena PSD2(Petunjuk Layanan Pembayaran Kedua) , dan kemudian secara global. Sekarang, pengguna dengan kontrol penuh atas data mereka dapat meminta bank untuk mengizinkan data mereka dibagikan dengan penyedia pihak ketiga yang mereka inginkan. Dan bagaimana ini difasilitasi? – tentu saja, melalui API terbuka. Ini hanyalah salah satu penggunaan API di fintech di antara banyak lainnya.

API tahan masa depan

Karena perkembangan aplikasi fintech sedang meningkat, kecil kemungkinan API di industri perbankan menjadi usang. Ada ratusan startup fintech yang muncul sesekali yang hanya menunjukkan bahwa permintaan pelanggan cukup banyak bagi bisnis untuk terus berusaha menawarkan layanan yang ditingkatkan dengan mengintegrasikan API dan banyak lagi. Faktanya, kueri di ProgrammableWeb mengungkapkan bahwa ada 1956 API Keuangan sedangkan 290 terdaftar di paruh pertama tahun 2019.

Persaingan yang lebih tinggi berarti lebih banyak layanan

Munculnya API telah meningkatkan persaingan di pasar setidaknya untuk kepentingan pelanggan. Karena itu, harga di industri keuangan akan turun disandingkan dengan berbagai layanan yang ditawarkan. Misalnya, pengguna dapat menggunakan agregator layanan keuangan untuk membandingkan penawaran antara bank dan lembaga lain. Apalagi mereka kini memiliki akses ke fasilitas yang sebelumnya hanya ada di cabang.

Operasi cepat dan efisien

Dengan mengadopsi metodologi yang diberdayakan API, bank dapat melayani klien mereka dengan cepat dan mahir serta memberi mereka pengalaman yang mulus. API memberdayakan klien untuk mengelola transaksi perbankan melalui perbankan seluler, perbankan online, dan layanan dompet di perangkat mereka dalam waktu singkat dan aman dari mana saja. Jadi klien tidak perlu secara fisik mengunjungi bank untuk melakukan transaksi, sehingga menghemat waktu penting mereka.

Dengan hampir 90% transaksi yang terjadi hari ini di luar cabang bank fisik, mereka dapat menghemat sumber daya dan pengeluaran yang signifikan, yang selanjutnya membantu meningkatkan kesehatan dan kesejahteraan keuangan mereka.

Augmentasi Portofolio Produk

API di perbankan memperluas portofolio produk yang berkembang dengan memungkinkan mereka untuk menawarkan produk pelengkap seperti asuransi atau produk yang mereka ciptakan bersama dengan mitra dan perusahaan teknologi dan inovasi keuangan. Pertumbuhan portofolio seperti itu dimungkinkan karena fleksibilitas API yang terhubung dengan berbagai kerangka kerja dan menyediakan pertukaran di seluruh bisnis dan industri.

Misalnya, hubungan ICICI-Paytm untuk kredit instan jangka pendek adalah contoh luar biasa dalam konteks ini. Ini menunjukkan bagaimana koneksi yang diberdayakan API membantu lembaga keuangan dengan menafsirkan pengalaman yang diambil dari perilaku digital klien dan pemeriksaan kredit ke dalam penawaran pinjaman waktu nyata.

API juga memungkinkan bank untuk menawarkan produk non-keuangan di samping item keuangan. Misalnya, Emirates NBD, bank yang dimiliki oleh pemerintah Dubai, memberdayakan pemegang kartunya untuk mendapatkan akses ke perhotelan, hiburan, dan barang-barang ritel melalui e-shop berbasis API-nya.

Sekarang setelah kita mengetahui manfaat perbankan API di industri tekfin, mari beralih ke kasus penggunaan perbankan API.

Open Banking Use Case di Sektor Fintech

Perbandingan harga

Situs perbandingan harga seperti MoneySuperMarket telah menggunakan API dalam ekonomi tekfin untuk menjadi distributor online langsung produk keuangan. Situs web tersebut telah membangun lapisan layanan API untuk memberi daya pada situsnya dan memungkinkan kemitraan komersial tumbuh. Perusahaan memiliki satu pandangan tentang pelanggannya sekarang di seluruh interaksi utama mereka, memungkinkan mereka untuk melayani layanan dan pengalaman yang lebih baik kepada pelanggan.

Pertukaran mata uang peer-to-peer dan pinjaman

Inovasi jaringan P2P lahir dari kebutuhan dan tuntutan akan kemudahan dalam proses, terutama dalam hal transaksi. Sekarang, ada ribuan aplikasi pembayaran P2P oleh lembaga keuangan yang menawarkan berbagai layanan.

Sekarang konsep ini akhirnya menemukan panggilannya dalam pertukaran mata uang. Karena pesanan pembelian dan penjualan mata uang didistribusikan di antara klien yang tertarik (dengan beberapa pesanan membatalkan yang lain seperti pesanan untuk membeli dolar untuk dibatalkan dengan penjualan di masa mendatang dari pengguna lain), ini memberi banyak peluang bagi perusahaan fintech untuk berkembang. .

Startup Fintech seperti TransferWise telah menemukan cara untuk menghilangkan perantara dalam proses ini dengan API baru mereka. TransferWise API menawarkan alat dan jaminan API terbuka dan modular yang independen dari penyedia - sesuatu yang memungkinkan banyak bank untuk mengintegrasikan dan menawarkan layanan ini kepada penggunanya.

Sedangkan untuk pinjaman, platform P2P ini menjadi keuntungan langsung saat mereka tiba di pasar. Ini membantu dalam menghubungkan pemberi pinjaman dan peminjam satu sama lain untuk meniadakan kebutuhan akan perantara. LendingClub adalah salah satu platform populer yang dikenal menawarkan API untuk melakukan pencarian, melakukan pesanan, mengonfigurasi portofolio pinjaman sebagai investasi, dan memantau pinjaman.

Manajemen Investasi

Sebelum perbankan terbuka, merupakan tantangan tersendiri bagi penasihat keuangan untuk mengumpulkan informasi klien guna menawarkan layanan yang optimal. Namun, sekarang API manajemen investasi menawarkan akses ke informasi portofolio individu, menghilangkan kebutuhan untuk menebak atau menggabungkan gambaran aset dan kekayaan bersih klien dari berbagai sumber.

Mengembangkan usaha perbankan terbuka

ING adalah salah satu dari sedikit organisasi yang mendukung konsep peluncuran berbagai usaha independen yang berfokus pada pembuatan produk baru, yang nantinya akan diintegrasikan dengan bantuan API. Tiga produk muncul, yaitu, Yolt – agregator manajemen keuangan pribadi, Payconiq dompet digital, dan agregator layanan keuangan. Selain itu, perusahaan juga menemukan cara untuk terhubung dengan pengembang eksternal melalui portal pengembang berbasis API.

Membuat platform pasar API

Melihat popularitas API yang belum pernah terjadi sebelumnya, bank seperti BBVA mengambil inisiatif – Pasar API BBVA. Ini adalah platform yang menawarkan beberapa jenis API, alat, dan berbagai layanan lainnya sehingga memudahkan pengembang untuk membangun kemitraan dengan bank dalam peluang komersial. Pemain besar lainnya yang bersaing di bidang yang sama adalah TrueLayer, sebuah startup fintech yang bertujuan untuk menjadi penyedia pengembangan API keuangan terkemuka.

API pemrosesan pembayaran

Karena ini adalah era globalisasi yang lengkap, di mana bahkan perusahaan rintisan menjangkau pelanggan internasional, ada kebutuhan yang tinggi untuk mode penerimaan pembayaran yang lebih maju. Keberagaman dalam hal ini selalu menguntungkan pihak-pihak yang terlibat.

API untuk pemrosesan pembayaran meningkatkan opsi di mana pedagang dapat menerima pembayaran dengan mudah. Hal ini tidak hanya memudahkan proses pembayaran tetapi juga mengefisienkan proses check-out dalam hal belanja online.

Pengalaman checkout memainkan peran penting. Misalnya, eBay dulu menggunakan PayPal, namun beralih ke Adyen karena API-nya memberikan pengalaman checkout yang mulus. Ini adalah API Terminal berbasis web yang beroperasi di belakang sistem point-of-sale apa pun. Tidak seperti PayPal, API Adyen memungkinkan pengguna untuk tetap berada di halaman saat mereka menavigasi melalui proses checkout.

Mempromosikan regulasi

Fintech dan Regtech berjalan beriringan saat ini, terutama dalam hal melibatkan API terbuka pihak ketiga. Saat menawarkan berbagai layanan perbankan dan keuangan, adalah prioritas untuk terlebih dahulu mengonfirmasi identitas pengguna setiap saat. Ini adalah sesuatu yang tidak dapat dinegosiasikan karena seluruh ekosistem perbankan terbuka bergantung pada data pengguna yang mereka izinkan untuk dibagikan. Jadi, merupakan kewajiban lembaga untuk menawarkan verifikasi yang kuat.

Dalam hal ini, Regtech API dapat menawarkan solusi dalam hal ini. Mereka menawarkan berbagai program mulai dari identifikasi biometrik hingga pemindaian iris hingga program KYC. Ini membantu menghindari pengisian formulir berulang dan memberikan pengalaman pengguna yang lebih baik. Salah satu contoh API fintech teratas adalah Trulioo yang menawarkan API di fintech yang memverifikasi data yang dimasukkan oleh pelanggan dengan bantuan pertukaran JSON.

Memungkinkan untuk menawarkan layanan label putih

Di pasar, ada banyak API bermerek yang sudah dimiliki oleh perusahaan lain. Meskipun demikian, ada API label putih lain yang tersedia juga untuk digunakan oleh bank dan perusahaan fintech lainnya. API ini memungkinkan mereka untuk memanfaatkan manfaat yang mereka tawarkan tanpa perlu mengembangkan platform dan program mereka sendiri.

Ada perusahaan yang menggunakan API atau memberikan izin untuk mengakses teknologi BaaS eksklusif berbasis cloud mereka. Demikian pula, API Starling memungkinkan pengguna untuk dengan mudah berintegrasi ke dalam skema pembayaran Inggris dan Eropa untuk mengakses Pembayaran Lebih Cepat dan SEPA. Bank Starling kini telah memperluas fintech API Marketplace untuk memungkinkan usaha kecil menggabungkan transaksi perbankan dengan platform komputasi awan. Dengan API-nya, bisnis dan pengembang aplikasi fintech dapat membangun produk dengan ekosistem ini bersama dengan langsung menjangkau basis klien Starling Bank.

bermain game

Bagian penting dari membuat game yang efektif adalah proses untuk memastikan pemenang mendapatkan hadiah, dan cepat. Ketergantungan pada perbankan bersih dan teknik manual tidak ideal untuk organisasi game progresif. RazorpayX telah membantu organisasi game Mobile Premier League, RummyCulture, Pokersaints, dan banyak lainnya untuk mentransfer hadiah dengan segera, dan mudah.

Kontrak pintar

Aplikasi terdesentralisasi mengatasi perubahan pandangan, di mana aplikasi dijalankan melalui jaringan P2P menggunakan kontrak pintar. Misalnya, pembaca kartu kamar hotel dapat terhubung dengan API untuk mengonfirmasi kredensial pelanggan dan melaporkan akses kamar yang efektif. Data tersebut akan menjalankan sendiri panggilan API untuk menyelesaikan pembayaran yang disetujui secara otoritatif.

Masa depan API di Fintech

Setelah menyaksikan penerimaan dan penggunaan API perbankan saat ini, masa depan tampak menjanjikan yang mencerminkan integrasi API antara bisnis yang sudah mapan dan komunitas yang lebih besar - sesuatu yang mungkin akan dihosting di infrastruktur pihak ketiga.

Misalnya, API perbankan masa depan dapat membantu bank terhubung dengan situs web e-niaga yang memfasilitasi proses pembayaran online. Selain itu, mereka mungkin berintegrasi dengan bank dan toko bata dan mortir untuk membantu menawarkan opsi pembiayaan dan pinjaman di lokasi POS.

Bagi seseorang yang tertarik dengan solusi keuangan API, memilih perusahaan pengembangan perangkat lunak fintech dan penyedia solusi yang tepat adalah suatu keharusan. Appinventiv telah bekerja dengan berbagai model bisnis fintech dan dapat menyederhanakan dan menyesuaikan platform integrasi API . Ini adalah perusahaan pengembangan perangkat lunak keuangan ahli di AS yang menyediakan layanan pengembangan aplikasi berkualitas untuk klien di seluruh dunia.

Pertanyaan yang Sering Diajukan

T. Apa itu Perbankan Terbuka?

Perbankan terbuka adalah sistem di mana lembaga keuangan membuka API mereka ( Application Programming Interfaces ) untuk memungkinkan pihak ketiga mengakses data pengguna. Yang kemudian digunakan untuk merancang layanan dan aplikasi baru di sekitarnya yang menawarkan opsi transparansi kepada pemegang akun.

T. Apa itu API?

Antarmuka pemrograman aplikasi alias API adalah antarmuka yang menyediakan interaksi antara beberapa aplikasi perangkat lunak atau perantara perangkat keras-perangkat lunak campuran. Dengan kata sederhana, ini adalah perantara perangkat lunak yang menyediakan dua aplikasi untuk berbicara satu sama lain.

T. Apa itu kontrak pintar?

Kontrak cerdas adalah program komputer atau protokol transaksi yang mengeksekusi sendiri, mengontrol, atau mendokumentasikan yang berisi syarat dan ketentuan perjanjian setelah kondisi yang disepakati ditetapkan, dengan kontrak diamankan dalam blockchain.