Rendiconto finanziario: cosa, perché e come

Pubblicato: 2021-11-03Il denaro è la linfa vitale di ogni azienda, in particolare di quelle nuove e di piccole dimensioni.

Sebbene ci siano molti ostacoli per le piccole imprese, il flusso di cassa limitato o incoerente è uno dei più alti. Uno studio della US Bank mostra che l' 82% delle piccole imprese fallisce a causa di problemi di flusso di cassa.

In altre parole, senza contanti, non ci sono affari . Ecco perché la comprensione e la gestione del flusso di cassa è un prerequisito per il successo.

Per avere un'idea dei soldi che entrano ed escono dalla tua attività, hai bisogno di un rendiconto finanziario. Se stai attraversando un momento difficile con i rendiconti finanziari, non preoccuparti: ti aiuteremo a mettere insieme il tuo rendiconto finanziario.

Che cos'è un rendiconto finanziario?

Un rendiconto finanziario (CFS) è un rendiconto finanziario che riassume gli afflussi e i deflussi di transazioni in contanti durante un determinato periodo.

Lo scopo di un rendiconto finanziario è registrare l'importo delle disponibilità liquide e mezzi equivalenti in entrata e in uscita dalla società. Di conseguenza, le imprese ottengono un quadro dettagliato della posizione di cassa, che è essenziale per la salute finanziaria dell'azienda.

Molte piccole imprese cadono nella trappola di concentrarsi troppo su profitti/perdite e ignorare il flusso di cassa. Quindi finiscono per rimanere senza soldi senza sapere come sia successo. Avere una chiara panoramica del tuo flusso di cassa ti consentirà di capire da dove proviene il denaro e come viene speso. In definitiva, questo ti aiuterà a prendere decisioni aziendali più informate.

Gli elementi chiave di un rendiconto finanziario

Un rendiconto finanziario comprende in genere tre componenti principali:

- Attività operative

- Attività investigative

- Attività finanziarie

Flusso di cassa da attività operative

Le attività operative del rendiconto finanziario comprendono le attività connesse al core business. In altre parole, questa sezione misura il flusso di cassa derivante dalla fornitura di prodotti o servizi da parte di un'azienda. Alcuni esempi di attività operative includono la vendita di beni e servizi, il pagamento degli stipendi, il pagamento dell'affitto e il pagamento dell'imposta sul reddito.

Flusso di cassa da attività di investimento

Le attività di investimento comprendono il flusso di cassa derivante dall'acquisizione e dismissione di attività a lungo termine e altri investimenti non inclusi nelle disponibilità liquide. Questi rappresentano investimenti a lungo termine nella crescita dell'azienda. Ad esempio, acquistare o vendere proprietà fisiche, come immobili o veicoli, e proprietà non fisiche, come brevetti.

Flusso di cassa da attività di finanziamento

I flussi di cassa relativi alle attività di finanziamento rappresentano in genere denaro da investitori o banche, emissione e riacquisto di azioni, nonché il pagamento di dividendi. Quindi, che tu stia raccogliendo un prestito, pagando interessi per pagare il debito o distribuendo dividendi, tutte queste transazioni rientrano nella sezione delle attività di finanziamento nel rendiconto finanziario.

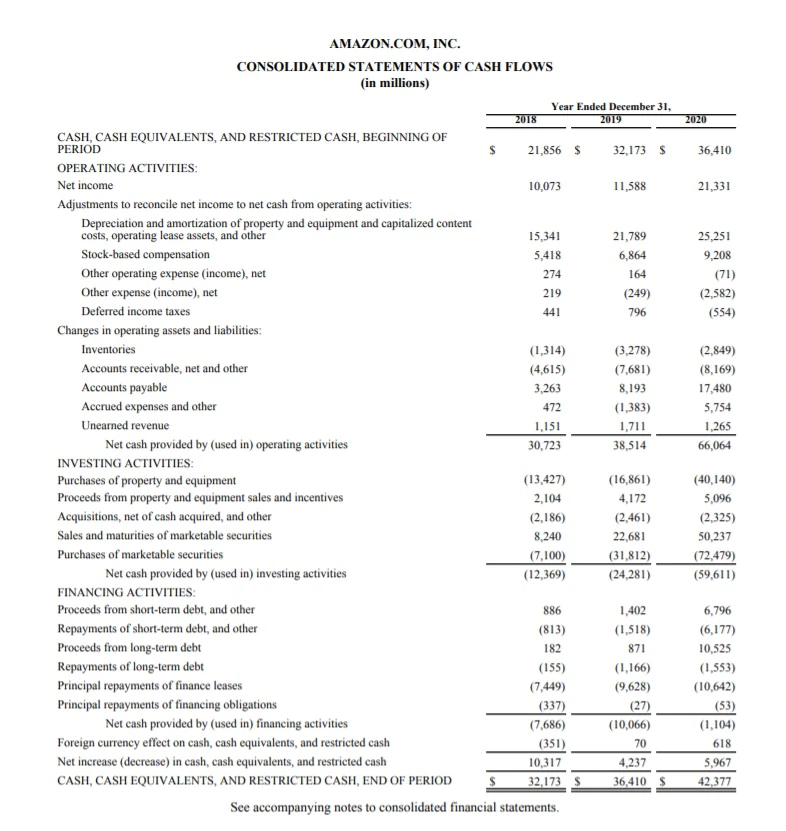

Ecco un esempio del rendiconto finanziario di Amazon dal suo rapporto annuale 2020 . Puoi vedere le tre sezioni principali: attività operative, attività di investimento e attività di finanziamento.

Il rendiconto finanziario inizia con la cassa e l'utile netto. Dopo aver calcolato i flussi di cassa in entrata e in uscita dalle attività operative, Amazon ha registrato 66,06 miliardi di dollari in contanti dalle attività operative.

Le attività di investimento sono state di -59,61 miliardi di dollari, principalmente a causa degli acquisti di immobili e macchinari, nonché di titoli negoziabili. Le attività di finanziamento sono state di -1,1 miliardi di dollari.

Alla fine del 2020, Amazon aveva a disposizione 42,37 miliardi di dollari in contanti.

Fonte immagine: Amazon

Differenza tra un flusso di cassa e altri rendiconti finanziari

I rendiconti finanziari sono rapporti che riassumono la performance finanziaria della tua attività. Il rendiconto finanziario è una delle tre principali tipologie di bilancio, insieme allo stato patrimoniale e al conto economico .

In poche parole, un conto economico misura entrate, spese e redditività. D'altra parte, un bilancio mostra le attività, le passività e il patrimonio netto. E infine, un rendiconto finanziario registra gli aumenti e le diminuzioni in contanti.

Tutti e tre i rendiconti finanziari sono diversi, ma sono strettamente collegati. L'utile netto del conto economico alimenta gli utili non distribuiti sullo stato patrimoniale ed è il punto di partenza nel rendiconto finanziario.

Ecco un confronto tra i tre bilanci:

| Conto economico | Bilancio | Flusso di cassa | |

| Volta | Periodo di tempo | Un punto nel tempo | Periodo di tempo |

| Scopo | Redditività | Posizione finanziaria | Movimenti in contanti |

| Le misure | Entrate, spese, redditività | Attività, passività, patrimonio netto | Aumenti e diminuzioni in contanti |

| Punto di partenza | Reddito | Saldo in contanti | Reddito netto |

| Punto di arrivo | Reddito netto | Utili trattenuti | Saldo in contanti |

Fonte: Istituto di finanza aziendale

Ora che abbiamo trattato le basi di un rendiconto finanziario, diamo un'occhiata ai due metodi di calcolo: il metodo diretto e il metodo indiretto.

Metodi di calcolo del flusso di cassa

Il metodo diretto include tutti gli afflussi e deflussi di cassa dalle attività operative. Questo metodo si basa sul modello di contabilità in base alla cassa che riconosce i ricavi quando vengono ricevuti contanti e le spese quando vengono pagati. Il metodo diretto è semplice, ma richiede il monitoraggio di ogni transazione in contanti, quindi potrebbe richiedere uno sforzo maggiore.

L'analisi di un rendiconto finanziario richiede la comprensione del contesto in modo da poter prendere decisioni informate in base ai numeri che vedi. In che fase si trova l'attività? È una startup in crescita o un'impresa matura? La cosa più importante da ricordare è che il rendiconto finanziario non riflette la redditività della tua attività, ma piuttosto gli afflussi e i deflussi di cassa.

Professionisti:

- Trasparente

- Facile da capire

- Utilizza cifre in tempo reale

Contro:

- Ci vuole più tempo e fatica

- Può essere un problema per le aziende che utilizzano la contabilità per competenza

- Le aziende che utilizzano il metodo diretto devono ancora indicare una riconciliazione dell'utile netto con il flusso di cassa delle attività operative

Il metodo indiretto calcola il flusso di cassa rettificando l'utile netto con le differenze dalle transazioni non monetarie. Questo metodo è particolarmente adatto per le aziende che utilizzano la contabilità per competenza , in cui i ricavi vengono registrati quando vengono guadagnati anziché quando vengono ricevuti. Quando si utilizza il metodo indiretto, si inizia con l'utile netto del conto economico e si apportano rettifiche per annullare l'impatto degli accantonamenti effettuati nel periodo.

Professionisti:

- Facile da preparare

- Consente la riconciliazione tra altri due rendiconti finanziari: il conto economico e il bilancio

- Rivela le transazioni non in contanti

Contro:

- Mancanza di trasparenza

Indipendentemente dal metodo scelto, interesserà solo la sezione delle attività operative. Le altre due sezioni - denaro da attività di investimento e finanziamento - rimangono le stesse.

In questo esempio, puoi vedere che il metodo indiretto utilizza l'utile netto come base e aggiunge spese non monetarie come l'ammortamento. Il metodo diretto, invece, preleva tutti gli incassi dalle attività operative e sottrae gli esborsi in contanti dalle attività operative, come i pagamenti ai fornitori e gli stipendi.

Metodo indiretto | Metodo diretto | ||

Reddito netto | $ 400 | Collezioni da clienti | $ 1.000 |

Adeguamenti | Detrazioni | ||

Ammortamento | $ 100 | Pagamenti ai fornitori | ($ 200) |

Ammortamento | $ 100 | Salari | ($ 200) |

Liquidità netta da attività operative | $ 600 | Liquidità netta da attività operative | $ 600 |

Come leggere un rendiconto finanziario

L'obiettivo del rendiconto finanziario è mostrare la quantità di denaro generato e speso in un determinato periodo di tempo e aiuta le aziende ad analizzare la liquidità e la solvibilità a lungo termine.

Quando riepiloghi tutte le transazioni in contanti, puoi ottenere un flusso di cassa positivo o negativo.

Flusso di cassa positivo significa che hai più soldi in entrata che in uscita. Ciò apre grandi opportunità per reinvestire l'eccesso di liquidità nella crescita del business. Tuttavia, un flusso di cassa positivo non significa necessariamente che la tua attività sia redditizia. Ci sono casi in cui l'azienda ha un reddito netto negativo, ma ha un flusso di cassa positivo a causa della liquidità derivante dai prestiti.

Il flusso di cassa negativo indica che hai speso più denaro di quello che hai generato in un determinato periodo di tempo. È un cattivo segno? La risposta breve: dipende. Un flusso di cassa negativo non è necessariamente una cosa negativa, soprattutto se deriva da investimenti nella crescita futura. Tuttavia, se hai un flusso di cassa negativo in più di un periodo, dovresti considerarlo una bandiera rossa. Può indicare che la salute finanziaria della tua azienda potrebbe essere a rischio.

Ciò è particolarmente vero per le startup finanziate da VC, dove il flusso di cassa negativo è anche noto come burn rate. Questa è la velocità con cui una nuova società sta spendendo il proprio capitale di rischio per finanziare le spese prima di generare un flusso di cassa positivo dalle sue operazioni. La velocità di combustione aiuta a mostrare per quanto tempo puoi continuare la tua attività con le spese generali e il flusso di entrate correnti. Un alto tasso di combustione non è raro per le startup in rapida crescita, in quanto può aiutarle a guadagnare quote di mercato, conquistare clienti e generare profitti più elevati a lungo termine.

Esempio di rendiconto finanziario (+ modello)

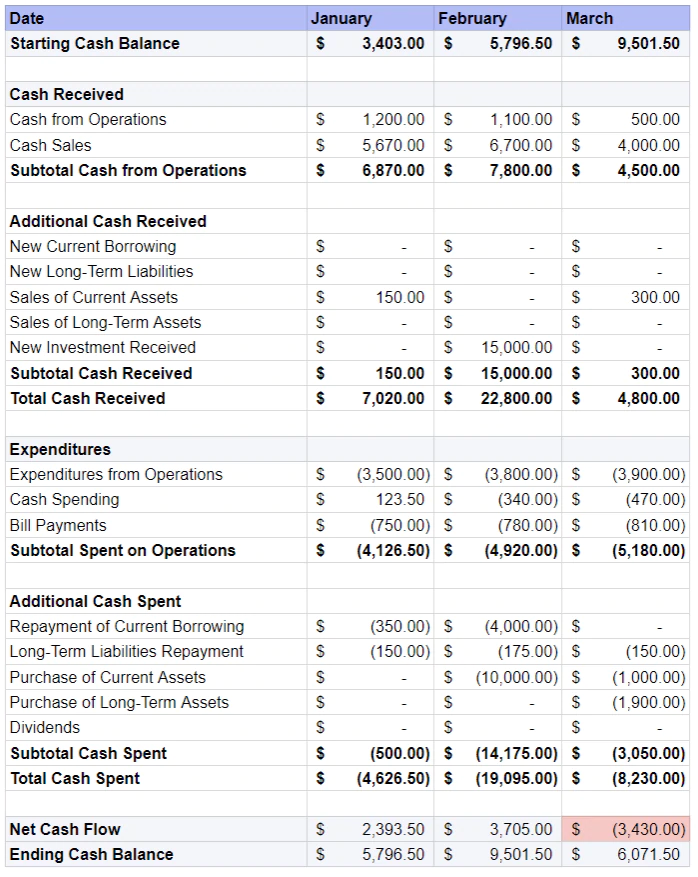

Ora è il tuo turno. Ecco un modello di flusso di cassa gratuito che puoi personalizzare in base alle tue esigenze.

Il primo passo è compilare il saldo di cassa iniziale. Quindi continuare aggiungendo il denaro delle operazioni e il denaro aggiuntivo ricevuto da attività come vendite di attività correnti, nuovi investimenti ricevuti, ecc.

Il passaggio successivo consiste nel sottrarre le spese dalle operazioni e il denaro aggiuntivo speso, come il rimborso del prestito corrente, il rimborso delle passività a lungo termine, ecc.

Dopo aver calcolato il flusso di cassa netto, aggiungi il saldo di cassa iniziale e otterrai il saldo di cassa finale per il periodo.

Fonte immagine: Shopify

Fonte immagine: Shopify

Puoi anche utilizzare il calcolatore del flusso di cassa di Shopify per calcolare facilmente il tuo flusso di cassa e dare alla tua azienda un controllo dello stato di salute finanziaria in meno di cinque minuti.