Tutto da sapere sulle tasse per un libero professionista in India

Pubblicato: 2016-07-28Essere il capo di te stesso, lavorare nei tuoi pigiami e avere la libertà di trascorrere del tempo a tuo piacimento; queste sono alcune delle gioie che derivano dall'essere un libero professionista. Ma essere un libero professionista comporta anche la responsabilità aggiuntiva di presentare le tasse come azienda. Le tasse e la dichiarazione di reso per un libero professionista sono molto diverse da quelle stipendiate.

Incontra Raghav . Raghav ha deciso di lasciare il suo lavoro nel giugno 2015. Il design e l'illustrazione sono stati il suo primo amore. E gli ornamenti del lavoro come libero professionista gli piacevano. Ha deciso di creare un sito Web e mostrare alcuni dei lavori di progettazione che aveva svolto durante il suo tempo libero. Si è anche registrato su www.truelancer.com .

Ben presto, il lavoro ha iniziato ad arrivare a modo di Raghav. Fece pochi acquisti ; un laptop è stato acquistato per Rs 70.000. Con il laptop, ha anche acquistato Adobe Creative Suite per Rs 25.000 e un software di font per Rs 20.000. Ha sottoscritto un abbonamento ai servizi online per programmare i post del blog sul suo sito e un servizio di calendario per gestire la sua giornata, costando Rs 5.000 all'anno. Ha pagato spese di hosting del sito Web di Rs 8.000 e una registrazione del dominio di Rs 20.000. Ha pagato un account Netflix per conoscere il lavoro di progettazione in tutto il mondo e guardare alcuni documentari sull'evoluzione del design per Rs 2.000 all'anno. Dato che ha anche iniziato a ricevere molte richieste di design di stampa, ha acquistato una stampante per Rs 15.000. Raghav si è iscritto a un corso su Coursera che gli costerà Rs 10.000 all'anno per 3 anni.

Oltre a queste spese, Raghav pagava l' affitto di Rs 8.000 al mese per il suo appartamento con 2 camere da letto, dove una stanza era dedicata al suo lavoro. Ha pagato la manutenzione di questo appartamento di Rs 27.000 durante l'intero anno. Raghav ha anche partecipato a un paio di eventi organizzati per i designer e ha speso per loro 6.000 Rs in totale.

Raghav aveva alcune spese varie , come biglietti da visita Rs 1.000, libri Rs 2.500, penne, matite, materiale artistico che costavano Rs 6.000. Mobile fattura Rs 24.000 per l'intero anno e spese internet di Rs 9.000 per l'anno. Ha speso Rs 7.000 per i taxi usati per incontrare i clienti.

I guadagni di Raghav nel 2015-16 dalla vendita del suo lavoro di progettazione sono stati di Rs. 9.00.000.

Raghav è confuso su come dovrebbe pagare le tasse e presentare la sua dichiarazione per l'esercizio 2015-16. Per i 3 mesi di aprile, maggio e giugno 2015, Raghav ha uno stipendio di Rs 1.50.000. Contributo EPF durante 3 mesi Rs 20.000. TDS di Rs 8.000 è stato detratto dal suo datore di lavoro. Raghav ha acquistato un'assicurazione sulla vita per Rs 12.000 per sé e per i suoi genitori. Ha anche investito Rs 50.000 in un account NPS. Ha depositato Rs 80.000 in PPF. Alcuni dei clienti che lo hanno pagato per il suo lavoro di freelance hanno detratto TDS per un totale di Rs 40.000. Raghav ha anche un reddito da interessi di Rs 11.000 conto di risparmio e Rs 5.000 da depositi fissi. TDS dedotto su FD è Rs 500.

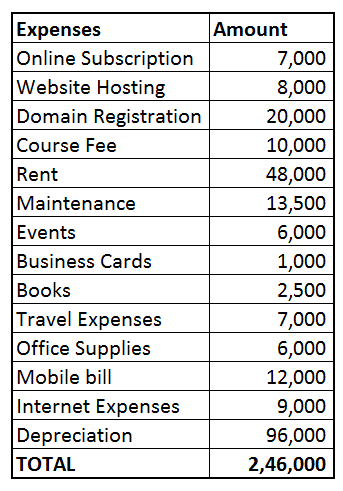

Per cominciare, Raghav deve redigere un dettaglio di tutte le sue spese.

Beni acquistati

Computer portatili, stampanti e altre apparecchiature i cui vantaggi dovrebbero durare più a lungo, in genere più di un anno, vengono "capitalizzati". Il che significa che invece di considerarli come spese della tua attività, questi sono chiamati "attività". Ogni anno una piccola parte del loro costo viene spesata e può essere ridotta dal tuo reddito. Questa spesa che viene addebitata ogni anno è chiamata Ammortamento.

Le aliquote di ammortamento per diversi beni sono state menzionate nella legge sull'imposta sul reddito.

Laptop Rs 70.000

Adobe Suite 25.000 rupie

Software per caratteri Rs 20.000

Stampante Rs 15.000

Ammortamento che può essere richiesto nell'esercizio 2015-16

Laptop Rs 42.000

Software Rs 45.000

Stampante Rs 9.000

Costo totale di ammortamento = 96.000

Spese aziendali

I liberi professionisti possono ridurre le spese direttamente correlate al loro lavoro dalle loro entrate. Le seguenti spese di Raghav possono essere ridotte dal suo reddito

Abbonamento online Rs 7.000 (programmazione blog + calendario = Rs 5.000, account Netflix Rs 2.000)

Sito web hosting Rs 8.000

Registrazione del dominio Rs 20.000

Costo del corso di design Rs 10.000

Affitto Rs 48.000 (poiché metà della casa di Raghav veniva utilizzata come luogo di lavoro, può richiedere il 50% dell'affitto)

Manutenzione Rs 13.500 (il 50% può essere richiesto poiché metà dei locali era utilizzata come ufficio)

Eventi Rs 6.000

Biglietto da visita Rs 1.000

Libri Rs 2.500

Spese di viaggio Rs 7.000

Forniture per ufficio Rs 6.000

Fattura mobile Rs 12.000 (Raghav ha controllato i suoi conti dettagliati per 3 mesi e ha calcolato che circa la metà delle chiamate erano relative al suo lavoro, quindi ha deciso che il 50% del conto può essere attribuito al suo lavoro)

Spese Internet Rs 9.000

Spese dirette freelance (somma di quanto sopra) = Rs 1.60.000

Le spese totali sono ammortamento + spese aziendali = Rs 2.46.000

Guadagno netto da LAVORO DI PROGETTAZIONE = Rs 9.00.000 – Rs 2.46.000 = 6.54.000

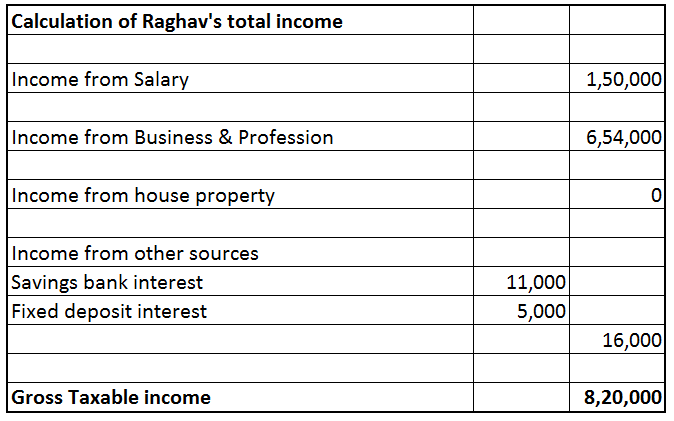

Calcolo del reddito imponibile di Raghav

Il reddito da freelance di Raghav è di Rs 6.54.000. Ma il reddito imponibile totale è la somma del reddito delle seguenti teste: reddito da stipendio, reddito da proprietà immobiliare (qualsiasi reddito da locazione), reddito da attività e professione (reddito da libero professionista), reddito da plusvalenze (vendita di azioni o fondi comuni di investimento ecc.), e proventi da altre fonti (Interessi attivi da banche, depositi, ecc.).

Reddito da stipendio

Ciò include qualsiasi reddito di stipendio o altri pagamenti ricevuti in virtù del rapporto di lavoro. Lo stipendio di tre mesi di Raghav di Rs 1.50.000 è stato accreditato sul suo conto. Anche PF di Rs 20.000 e TDS di Rs 8.000 sono stati detratti prima che lasciasse il lavoro alla fine di giugno 2015.

Reddito dalla proprietà della casa

Raghav non ha casa e non ha reddito da locazione.

Reddito da plusvalenze

Raghav non ha venduto alcun capitale durante l'esercizio 2015-16.

Reddito da affari e professione

Il reddito da freelance di Raghav (reddito da affari e professione ) come calcolato sopra è di Rs 6.54.000.

Reddito da altre fonti

Include proventi da interessi su conto di risparmio, interessi da depositi fissi. Questo è il reddito residuo, qui vengono tassati i redditi che non possono essere tassati sotto nessun altro capo di reddito. Raghav ha interessi attivi di Rs 11.000. Ha guadagnato interessi da FD anche di Rs 5.000. TDS ha detratto Rs 500.

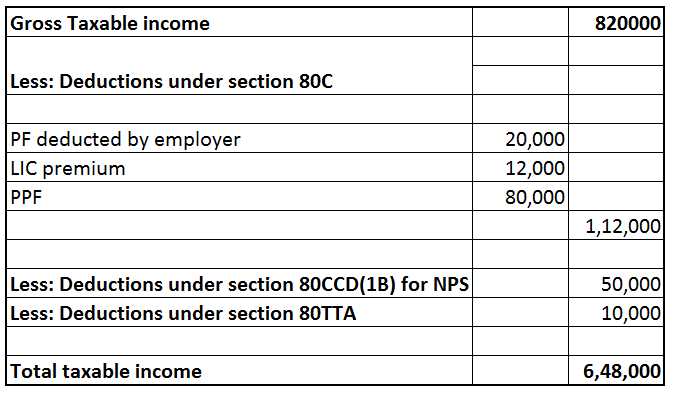

Detrazioni dal reddito

Sezione 80C Il contributo di Raghav al suo account EPF al momento dell'impiego è idoneo alla detrazione ai sensi della sezione 80C = Rs 20.000. Il premio LIC pagato da lui e il deposito PPF sono anche ammissibili ai sensi della sezione 80C = Rs 12.000 + Rs 80.000. Detrazione totale di 80°C = Rs 1.12.000. [Un massimo di Rs 1.50.000 può essere richiesto ai sensi della sezione 80C].

Sezione 80CCD(1B) Poiché Raghav non contribuisce più all'EPF, ha aperto un conto NPS . I depositi effettuati a NPS possono essere detratti ai sensi della sezione 80CCD(1B) fino a un massimo di Rs 50.000.

Sezione 80TTA La detrazione ai sensi della sezione 80TTA è disponibile per Raghav per interessi attivi dal conto bancario di risparmio. È possibile richiedere un massimo di Rs 10.000.

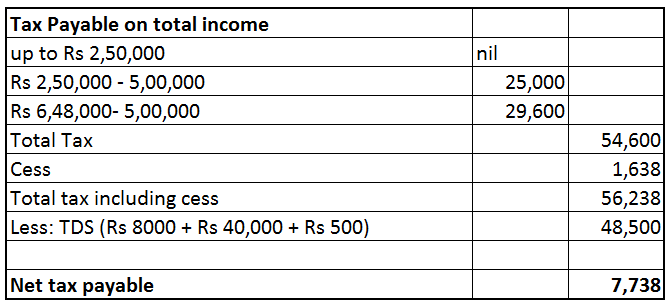

TDS

I seguenti importi sono stati detratti come TDS dai suoi vari redditi. Questi sono stati tracciati dal suo modulo 26AS

TDS sullo stipendio Rs 8.000, TDS sul reddito da freelance Rs 40.000, TDS sugli interessi Rs 500 = Rs 48.500

Il reddito imponibile totale di Raghav è di Rs 6.48.000

L'imposta totale pagabile da Raghav è di Rs 56.238. Tuttavia, Rs 48.500 è già stato detratto come TDS. Pertanto, l'imposta netta dovuta da Raghav è Rs 7,738. (Dato che Raghav è un libero professionista e la sua responsabilità fiscale annuale supera Rs 10.000, le regole sull'imposta anticipata si applicano a lui. Se non ha depositato l'imposta anticipata durante l'esercizio 2015-16, potrebbe dover pagare gli interessi ai sensi della sezione 234B e 234C ).

Raghav ha presentato le sue tasse utilizzando il prodotto ClearTax per le aziende e puoi presentare i tuoi resi anche qui www.cleartax.in/business

Devi detrarre TDS dai pagamenti che fai ad altri, ti abbiamo coperto, controlla www.cleartds.com