[AGGIORNATO] Regole GST per freelance, blogger e marketer digitali in India.

Pubblicato: 2017-08-29Aggiornato: 12 ottobre 2017

Un grande sollievo per gli imprenditori online che stavano chiudendo la loro attività a causa della complessità della GST.

Un libero professionista su piccola scala che guadagnava circa 100.000 rupie all'anno non può assumere un CA che addebiterà migliaia di rupie per mantenere la conformità alla GST.

Il governo ha modificato alcune regole per aiutare gli imprenditori a livello di startup.

Punti salienti chiave

- Esenzione dalla registrazione GST se il fatturato complessivo è inferiore a 20 Lakh all'anno (10L per gli stati speciali)

- La regola di esenzione 20L si applica anche per i servizi interstatali (Adsense e marketing di affiliazione ecc.)

- Presentazione trimestrale delle dichiarazioni GST

Ho aspettato questa regola fino a settembre, ma il governo ha spinto tutti a richiedere la GST. Avevo paura di perdere affari dai miei clienti che mi chiedevano di fornire il numero GST in modo che potessero ottenere le spese GST come credito di input.

Ho fatto domanda per la GST ma puoi evitare gli adempimenti GST se il tuo reddito annuo è inferiore a 20L.

La GST sta sostituendo la tassa sui servizi che gli imprenditori online pagavano in precedenza in cui c'era un'eccezione fino a quando il reddito non ha raggiunto le entrate annuali di 10 litri dalle attività di servizi.

Lascia che ti spieghi tutto nel modo più semplice dalla mia comprensione personale. Puoi consultare la tua CA per la consulenza legale in materia fiscale.

Servizi al di fuori dell'India

Il reddito da esportazione è ancora esentato dalla GST. Beni e servizi forniti a clienti stranieri sono considerati un'esportazione.

Ad esempio, se sei un affiliato di marketing il cui intero reddito proviene da una società registrata all'estero, non devi riscuotere la GST. Nella maggior parte dei casi, il reddito da esportazione viene fornito tramite Paypal o bonifico bancario dai clienti.

Devi ancora richiedere la GST, come se dovessi presentare le dichiarazioni dei redditi anche se non rientri nella fascia fiscale.

Devi presentare resi GST per 0% GST. Ci sarebbero due opzioni

# 1. Richiesta di rimborso sui pagamenti GST per i servizi di esportazione

#2. Obbligazione di fornitura o lettera di impegno per servizi di esportazione.

Devi anche conservare tutti i registri della tua attività perché le autorità possono chiederti i dettagli della tua attività in qualsiasi momento.

Servizi all'interno dell'India

Ma mio caro amico, se ottieni entrate da una società registrata in India, devi preoccuparti di registrarti per la GST il prima possibile.

L'aliquota standard della GST è del 18% per i servizi forniti online, come scrittura, progettazione, marketing digitale e pubblicità.

Devi riscuotere la GST dai tuoi clienti e depositare al governo.

Ci sono 2 sottocomponenti della GST

# 1. GST centrale – 9%

#2. GST statale – 9%

Nel mondo del business online, è raro che tutti i tuoi clienti risiedano nello stato in cui è registrata la tua attività.

La maggior parte delle attività offline (medici, avvocati, architetti, contabili, negozi) può avere tutti i clienti nello stesso stato, quindi esiste un'esenzione per loro.

Continua a leggere fino alla fine...

Esenzioni per GST

Puoi diventare idoneo per l'esenzione dalla GST fino a 20 litri di fatturato annuo.

A seguito di aziende registrate statali ottengono l'esenzione fino a un reddito annuo di 10L.

- Arunachal Pradesh

- Assam

- Manipur

- Meghalaya

- Mizoram

- Nagalandia

- Sikkim

- Tripura

- Jammu e Kashmir

- Himachal Pradesh

- Utrakhand

Quali professioni sono ammissibili alla GST

Liberi professionisti : se sei uno scrittore, designer, sviluppatore o marketer digitale freelance che fornisce servizi di oltre 20 litri all'anno.

Blogger - Devi pagare la GST, se stai guadagnando online attraverso i blog. Può essere un cliente per il quale hai fornito articoli sponsorizzati, entrate da pubblicità o ricevuto una commissione come affiliato.

Affiliate Marketer - Se le tue entrate provengono da qualsiasi rete di marketing di affiliazione con sede in India (Vcommision, Mindtech, Optimise, Amazon.in, Flipkart), devi pagare la GST.

YouTuber - Come i blogger, anche gli youtuber devono registrarsi per GST. Devono riscuotere la GST dai clienti indiani (se presenti) e il reddito tramite Adsense è esentato.

Digital Marketer e agenzie - Devi anche rientrare nell'imposta GST se la tua attività supera i 20 litri all'anno.

E-commerce : chiunque venda tramite i mercati online o il proprio sito Web di e-commerce. Nessuna esenzione.

Ma per quanto tempo? Devi servire i clienti in tutto il mondo per espandere la tua attività e prima o poi devi rientrare nella GST.

Un dolce vantaggio della GST

Potresti aver sentito solo le cose negative sulla GST: aliquote fiscali elevate, incertezza, applicazione e mal di testa per i proprietari di piccole imprese.

Sono venuto a conoscenza di un vantaggio della GST, leggi attentamente.

Riceverai il rimborso dell'importo della GST che paghi ai tuoi fornitori e fornitori.

In parole semplici, la GST pagata sulle tue spese aziendali ti tornerà in tasca.

Ad esempio, se hai speso Rs. 10.000 su Facebook Ads e pagato Rs. 1800 come GST su Facebook, quindi otterrai che i soldi saranno adeguati durante la presentazione delle dichiarazioni GST.

Allo stesso modo, la GST addebitata dai tuoi liberi professionisti, dalla compagnia telefonica/banda larga, dall'affitto di un ufficio e simili... tornerà sul tuo account come crediti GST nei tuoi rendimenti GST finali.

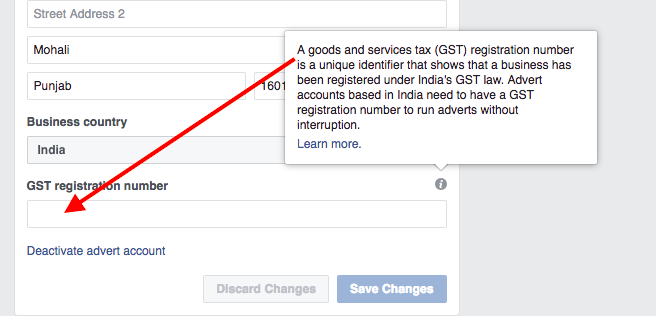

Ma devi fornire il tuo numero GST a queste società in modo che possa essere rintracciato online.

Sanzioni per inadempimento

Ci sono grandi sanzioni per il mancato rispetto delle regole GST.

Al momento, lo scenario è simile a quello di seguito, ma potrebbe cambiare in qualsiasi momento.

- Mancata registrazione: 25.000

- Deposito tardivo della dichiarazione GST: Rs. 100 al giorno

- Pagamento non fiscale o evasione fiscale: dal 10% al 100% delle tasse con un minimo di Rs. 10.000

Abbastanza paura?

Anche io..

C'è un rilassamento da parte del governo sul fatto che non saranno severi per i primi due mesi di implementazione della GST: BusinessLine ha anche segnalato l'assenza di penalità per l'inserimento errato nella procedura GST.

Mi sto avvalendo del periodo di tempo bonus per diventare conforme alle norme GST.

Procedura di richiesta per ottenere un numero GST

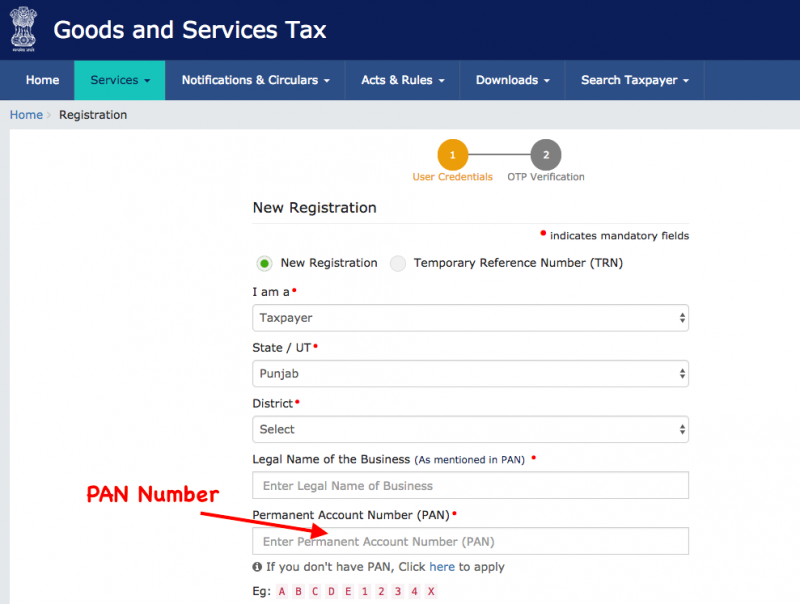

Il processo di richiesta GST è totalmente online.

È possibile registrarsi per la GST all'URL – https://reg.gst.gov.in/registration/

Puoi iniziare compilando il numero PAN e lo stato in cui è registrata la tua attività.

Se gestisci un'attività commerciale, inserisci il tuo nome nella colonna Nome legale dell'attività.

Ti verrà assegnato un numero di riferimento temporaneo e potrai completare la domanda effettuando il login tramite OTP ricevuto sul tuo telefonino.

Nella schermata successiva, puoi inserire il nome della tua attività nella colonna "Nome commerciale".

Devi presentare la domanda entro 15 giorni dall'inizio della procedura. Preparati a caricare i tuoi documenti per l'indirizzo/prova aziendale.

Riceverai il tuo numero GST dopo l'approvazione della tua domanda. Ho sentito che il numero TRN può essere utilizzato anche come numero GST fino all'approvazione della domanda.

Programma di deposito della restituzione GST

Se disponi di un numero di registrazione GST, devi anche presentare i resi GST ogni mese. Anche se la tua vendita per l'intero mese è stata di Rs. 0 – devi ancora presentare i resi GST ogni mese.

Ad esempio, per l'attività di agosto, devi presentare i resi come indicato di seguito

- GSTR 1 – 10 settembre (Dettagli di tutte le vendite effettuate nel mese)

- GSTR 2 – 15 settembre (Dettagli di tutte le spese aziendali effettuate nel mese)

- GSTR 3 – 20 settembre (restituzione mensile e pagamento delle tasse)

È una sensazione WTF che GST ci sta dando, ma non hai altra scelta che presentare 3 resi ogni mese..

Conclusione

Le regole GST possono ancora essere modificate. Registrerò i video quando archivierò i miei resi GST e li condividerò con te.

Ti terrò aggiornato sulle regole GST. -> (Segna questo articolo e iscriviti agli aggiornamenti, aggiornerò solo questo articolo invece di scrivere un nuovo post ogni volta )

Prendo aiuto dal mio amico CA Karan Batra in caso di dubbio: puoi leggere il suo articolo sulle regole GST come riferimento .

Rimani connesso con gli esperti.

Autore : Pardeep Goyal è il fondatore di CashOverflow & CreditFrog, un fanatico della finanza personale che aiuta i nuovi imprenditori a guadagnare soldi online attraverso attività online freelance e a basso investimento.

Vedi cosa dice Harsh Agarwal sulla GST in India