In che modo la tecnologia sta cambiando il futuro del credito al consumo?

Pubblicato: 2021-01-15Immergiti nei numerosi cambiamenti che ora guardano al panorama dei servizi finanziari al consumo incentrati sul prestito e al modo in cui le tecnologie stanno alimentando il cambiamento.

Ogni dieci anni, l'innovazione tecnologica e la domanda dei clienti si fondono in un modo che cambia drasticamente il settore dei servizi finanziari rivolto ai consumatori.

Ad esempio, quando The Motley Fool, eTrade e Intuit sono entrati nel mercato alcuni decenni fa, i consumatori si sono presi la responsabilità di gestire personalmente le proprie finanze e investire i propri risparmi in luoghi che avrebbero ottenuto il massimo rendimento.

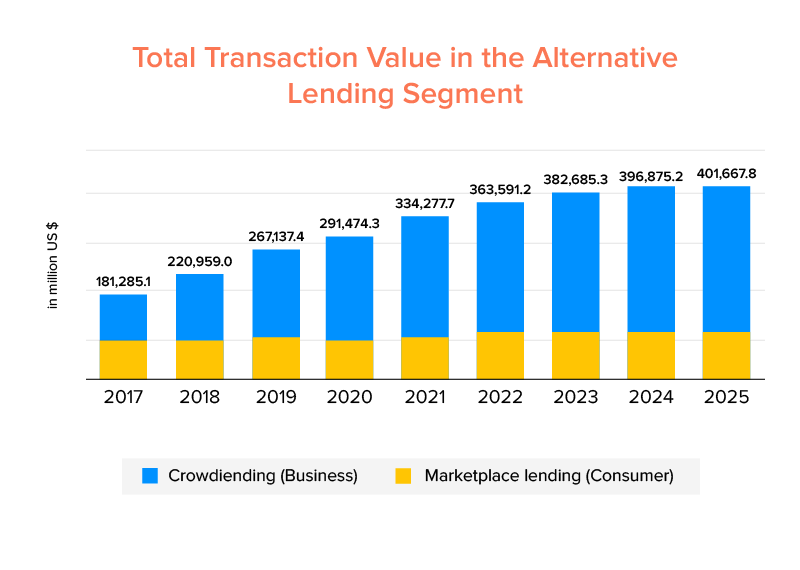

Nel 2021, il settore dei servizi finanziari sta nuovamente osservando un'interruzione. Una serie di fattori tecnologici ed economici ha creato una situazione perfetta in cui le persone decidono come gestire la propria paga, pagare servizi e beni, finanziare un'auto o una casa, o anche come vogliono prendere in prestito.

Per rispondere a questi cambiamenti e plasmare il futuro del prestito, un certo numero di società di servizi finanziari orientate ai consumatori orientate alla tecnologia sono entrate nel mercato per affrontare questo cambiamento nel comportamento dei consumatori. I partecipanti sono diventati il motivo per cui il prestito è diventato una delle idee di app finanziarie più redditizie .

In questo articolo, ci addentreremo nei numerosi cambiamenti che ora guardano al panorama dei servizi finanziari al consumo incentrati sul prestito e al modo in cui le tecnologie stanno alimentando il cambiamento.

Che cosa sta contribuendo al panorama in evoluzione del prestito digitale?

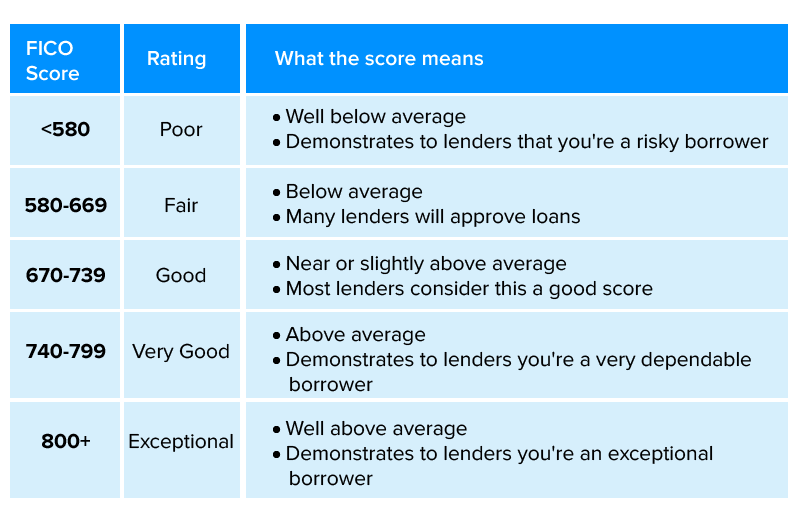

Lo spazio mutevole della trasformazione del prestito digitale sta portando un notevole cambiamento nell'analisi del credito e nei prestiti bancari. L'aumento del progresso tecnologico e dei big data ha portato all'introduzione sul mercato di una serie di alternative che mettono in discussione la credibilità del punteggio di credito, un fattore fondamentale che guida il settore dei prestiti.

Quando ci immergiamo nei cambiamenti che stanno avvenendo in uno dei servizi finanziari in più lenta trasformazione, possiamo trovare quattro fattori che alimentano la digitalizzazione dello spazio dei servizi finanziari dei consumatori:

- Cambiare i comportamenti dei consumatori, in particolare il comportamento guidato dal COVID-19

- Rapidi cambiamenti tecnologici

- Cambiamenti di conformità e regolamenti

- Innovazioni in atto nell'ambito della semplificazione dei modelli operativi.

La combinazione di questi quattro fattori ha dato vita a un momento in cui le intuizioni dei consumatori si fondono con le innovazioni di prodotto per rendere il prestito al consumo fintech molto più inclusivo. Oltre a servire solo i consumatori ad alto merito creditizio, il futuro dell'industria del credito è ora in grado di coinvolgere segmenti di consumatori con una storia creditizia bassa (famiglie a basso reddito, studenti, liberi professionisti, ecc.).

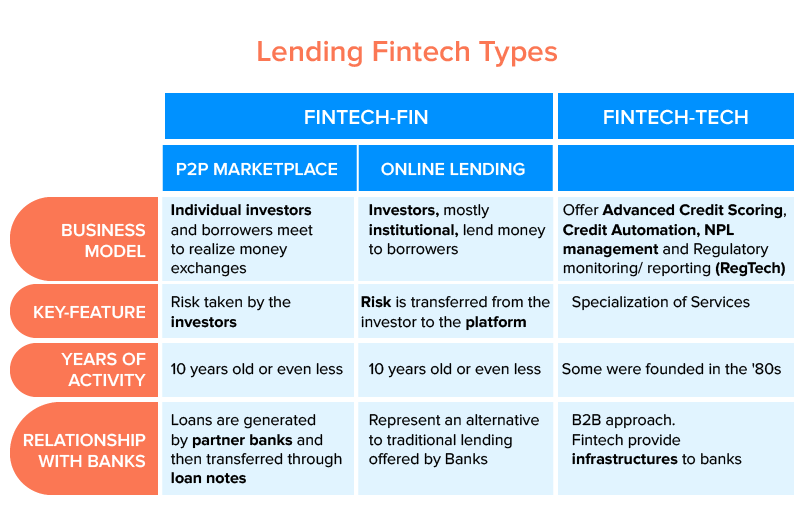

Il panorama dei prestiti digitali è cresciuto a tal punto che ora può essere classificato in tre settori:

L'obiettivo finale delle innovazioni della digitalizzazione indotte dalla tecnologia in atto nel settore - attraverso i tre sottoinsiemi - è quello di digitalizzare l'intero percorso del cliente (da KYC al reporting) a velocità e su scala a un livello in cui il sistema di prestito tradizionale non potrebbe mai raggiungere.

Come sta cambiando il prestito digitale con i progressi tecnologici?

1. È emerso un nuovo modo di controllare i candidati

Nuovi meccanismi di credito si basano sulla proposizione che i metodi tradizionali di approvazione dei richiedenti sulla base del punteggio di credito FICO siano un segno incompleto della solvibilità dei richiedenti.

Utilizzando l'intelligenza artificiale, vengono sviluppati nuovi modelli. Questi modelli tengono conto delle informazioni relative a migliaia di punti dati come la storia lavorativa, i dettagli sull'istruzione e le abitudini di spesa per verificare se un richiedente sarà in grado di cancellare i debiti in tempo. Sulla base di queste intuizioni, un nuovo punteggio di credito sta emergendo come il futuro del credito al consumo.

2. Strategia supportata dall'intelligenza artificiale e razionalizzazione delle vendite

I prestatori digitali hanno iniziato a chiedere alle società di sviluppo di app fintech partner di utilizzare l'apprendimento automatico per migliorare i prestiti prendendo decisioni di sottoscrizione. Gli algoritmi possono aiutare a convalidare se i candidati stanno dicendo la verità sul loro livello di reddito.

Il processo è più adatto per le persone che hanno una storia creditizia insufficiente, un reddito inferiore o chiunque sia soggetto a interessi più elevati a causa della mancanza di dati finanziari. L'apprendimento automatico viene anche ampiamente utilizzato per la sua capacità di rilevare le frodi attraverso l'analisi del comportamento dei clienti supportata dal tempo che trascorrono a rispondere alle domande delle applicazioni, a esaminare le opzioni di prezzo, ecc.

3. Blockchain eliminando la necessità di intermediari

Attraverso la modalità blockchain, le società di prestito digitale possono sviluppare una piattaforma ad alta fiducia e a basso costo. Con il processo di prestito completo esistente online, le persone saranno in grado di tenere un registro di documenti e transazioni su una piattaforma di contabilità digitale anonima, eliminando così la necessità di terze parti e intermediari.

4. Il cloud computing risolve i problemi di uptime del settore dei prestiti digitali

Gli angoli più comuni del settore dei prestiti sono: sicurezza, archiviazione e tempo di manutenzione 24 ore su 24, 7 giorni su 7. Il cloud computing risolve tutti questi problemi oltre a offrire una serie di vantaggi aggiuntivi come

- Connessioni sicure

- Gestione economica ed efficiente in termini di tempo

- Recupero di emergenza

- Processi online semplificati

- Automazione dei processi

Sebbene queste tecnologie stiano svolgendo un ruolo chiave nel migliorare lo stato del prestito digitale, ciò che è importante per il settore per continuare a evolversi. Un modo in cui il settore può continuare a diventare efficiente è conoscere le tendenze che li aspettano nel 2021 come il futuro del credito al consumo.

Tendenze del mercato dei prestiti digitali 2021-22

1. La PNL migliorerà l'esperienza del cliente

I sistemi di prestito intelligente utilizzeranno la NLP per riconoscere e comprendere le domande dei clienti e convertirle in dati utilizzabili. Sono molteplici le applicazioni che le società di prestito digitale sperimenteranno nel 2021:

- Gli istituti di credito saranno in grado di offrire consigli su domande di base tramite un chatbot

- Utilizzeranno la tecnologia per analizzare il feedback dei clienti, ottenendo approfondimenti che possono aiutarli a migliorare l'esperienza del cliente.

- Analizzare i dati per migliorare l'accuratezza del punteggio di credito

2. Sandbox regolamentare

Mentre il settore del prestito al consumo ha bisogno di una costante innovazione per svilupparsi e crescere, ha anche bisogno di una regolamentazione per garantire sicurezza, protezione ed etica. Il sandboxing è il modo in cui entrambi i fattori possono essere rispettati nel moderno sistema di prestito.

È la modalità per testare servizi innovativi in un ambiente controllato per consentire alle autorità di regolamentazione di condurre le loro valutazioni prima di un'implementazione completa. La Policy Compliance Assistance Sandbox (CAS) , annunciata nel 2019, mette in evidenza il processo.

"Dopo che il [Consumer and Financial Protection Bureau o CFPB] ha valutato il prodotto o servizio per la conformità con la legge pertinente, un richiedente approvato che rispetta in buona fede i termini dell'approvazione avrà un "porto sicuro" dalla responsabilità per la condotta specifica durante il periodo di prova. Le approvazioni ai sensi della politica CAS forniranno protezione dalla responsabilità ai sensi del Truth in Lending Act, dell'Electronic Fund Transfer Act e dell'Equal Credit Opportunity Act".

3. Maggiori capacità omnicanale

La tecnologia collegherà perfettamente il prestatore con i mutuatari attraverso un'esperienza digitale olistica self-service. L'anno vedrà i mutuatari raccogliere la metà del modulo di domanda che hanno iniziato sul loro telefono, sui loro laptop.

Le capacità multicanale che consentono loro di passare facilmente da una piattaforma all'altra senza alcun cambiamento nell'esperienza sono ciò che aiuterebbe i prestatori digitali a dominare l'anno diventando uno dei principali servizi finanziari per lo sviluppo di app mobili.

4. Le istituzioni non bancarie continueranno ad entrare nello spazio

Abbiamo già visto Amazon offrire prestiti alle piccole imprese e Apple annunciare la sua carta di credito . Tutte queste innovazioni rappresentano le fasi avanzate delle capacità delle aziende e il modo in cui aiutano i loro clienti a raggiungere i loro obiettivi.

L'anno vedrà l'introduzione del mercato del credito al consumo con un numero maggiore di organizzazioni di prestito al consumo P2P. Supportate dalle capacità delle tecnologie di nuova generazione come Blockchain e AI, le società di finanziamento dei consumatori daranno agli istituti bancari una forte concorrenza.

Ora che abbiamo esaminato i molti modi in cui le aziende di prestito al consumo si stanno preparando a governare il settore attraverso la loro partnership con un'esperta società di sviluppo di applicazioni fintech , chiudiamo l'articolo esaminando alcuni modi in cui puoi diventare il prossimo grande prestatore digitale.

Come puoi diventare un prestatore digitale?

Ci sono un certo numero di marchi che si sono piazzati nel futuro del consumatore finanziario alle spalle della loro inclinazione digitale.

Passare da una mentalità di prestito tradizionale a una orientata alla banca digitale non è un compito facile. Ci sarà resistenza al cambiamento, non accettazione del rischio e altre cose. Una trasformazione della banca digitale richiederà una base strategica supportata a tutti i livelli dell'organizzazione. In qualità di prestatore, dovrai concentrarti sull'offrire un'esperienza digitale eccezionale ai tuoi consumatori. L'ultima cosa che vorresti è essere eliminato da Google sul Play Store a causa di una brutta esperienza e della mancanza di garanzia di conformità alle normative. Ecco alcune cose che consigliamo sulla base delle nostre vaste competenze come società di sviluppo di software finanziario:

- Fornire informazioni trasparenti sulle linee guida di approvazione

- Sviluppare nuovo materiale di formazione, comunicazione propensa alla gen-z sulle nuove politiche

- Fornisci canali alternativi ai tuoi consumatori. Non costringerli a visitare le filiali.

La salsa segreta del successo della tua attività di prestito sarà la trasparenza e la comunicazione. Più è aperta la tua attività, maggiori saranno le possibilità per i tuoi consumatori di scegliere modelli di prestito alternativi. Possiamo aiutarti a pianificare la digitalizzazione del tuo processo di prestito. Contatta il nostro team di strateghi .