2023 年インドのベスト投資オプション 15 選

公開: 2023-09-13経済的成長と安全性を目指す旅に乗り出す準備はできていますか?

経済的成長と安定の玄関口へようこそ! インドでお金を有効に活用する最善の方法について疑問に思ったことがあるなら、あなたは正しい場所にいます。

資金を投資することは重要なステップであり、進化し続けるインドの金融情勢においては、情報に基づいた意思決定を行うことが最も重要です。

インドで健全な投資選択をし、より明るい金融の未来を築くためのヒントを紹介しますので、ぜひご参加ください。

あなたが稼ぎ始めたばかりで投資を始めたいと思っている人であれば、この記事は2023年のインドでの最良の投資オプションを提供します。

- 正しい投資の考え方を身につけるための 5 つのヒント

- インドでの最良の投資オプションに関する 10 のヒント

さっそく始めましょう。

目次

インドにお金を投資できるベストな選択肢 15 選

1. 投資目標を設定する

投資目標を設定することは、お金を投資するための第一歩です。 投資の目標、投資期間、必要な金額を定義する必要があります。

たとえば、投資目標を 3 歳の子供の進学に設定することができます。 たとえば、15年後には200万ルピーが必要になります。

投資目標は長期と短期に分けることができます。

#1. 長期的な目標

長期目標とは、住宅の購入、子供の高等教育、子供の結婚、退職後の貯蓄など、達成するために 5 つ以上が必要な目標です。

長期的な目標の場合は、他の投資オプションと比較して長期にわたって高い収益が得られる株式や株式投資信託に投資できます。

例えば、

2000 年 6 月に MRF タイヤ株を 10 株購入したとします。 1株あたり1,500ルピー(投資総額15,000ルピー)。 あなたはRsを持っているでしょう。 8,00,000 (わずか 20 年後の現在の株価で。

すべての株が MRF タイヤのようなパフォーマンスを発揮するわけではないため、長期的には平均約 13% ~ 18% のリターンが期待できます。

#2. 短期目標

車の購入や海外旅行など、1~2年という短期間で達成したい目標。

資金需要時の市場変動を避けるために、定期預金、定期預金、デットファンドなどの低リスクまたはより安全な投資商品に投資する必要があります。

これらの投資は株式市場と連動していないため、リスクがほとんどないと考えられるデットファンドを除いて、損失のリスクはありません。

これらの投資は株式市場やその他のハイリスク・ハイリターンの投資商品と連動していないため、約 5% ~ 7% の低いリターンが期待できます。

2. 自分のリスク許容度を知る

オプションへの投資を始める前に、自分のリスク選好度を知る必要があります。 株式や投資信託などの一部の投資はより高いリターンをもたらす可能性がありますが、FD、PPF、RD よりもリスクが高くなります。

リスク選好とは、収益目標を達成するためにリスクを取る能力のことです。

投資オプションには 22% の収益が得られる可能性がありますが、投資資金を 40% 失う可能性もあるとします。 22% のリターンを得るために資本価値の 40% のリスクを取る準備ができている場合、リスク選好度は高いと言えます。

たとえば、Rs を投資したとします。 2018年の「イエス・バンク」株は10万ルピー。 1株あたり350株(合計286株)、イエスバンクの株価は2019年に暴落し、1億ルピーに達した。 35.

つまり、10万の元本が500ルピーに下がったことになります。 1年後にはたったの1万。 このように、株の基本を知らずに投資をすると、大損をしてしまう可能性があります。

間違った時期の投資の例: Rs を投資したとします。 2020年2月にHDFCキャピタルビルダーミューチュアルファンドに52,000ルピーで出資1ユニットあたり26個。

2020年3月に株式市場が暴落し、1億ルピーが吹き飛んだ。 投資元本から20,000ルピーが残ります。 あなたの投資信託ポートフォリオには 32,000 があります。

数か月以内に再び回復し始めたことは間違いありません。

しかし、もしその損失のストレスに耐えられなかったら、投資信託ユニットを償還して1億ルピーを負担していたでしょう。 損失は 20,000 ですが、損失に耐えられるのであれば、投資信託は現在約 20,000 ドルになります。 30ルピーの利益が得られます。 あなたの投資に 8,000 ドル。

したがって、常にリスク許容度を念頭に置いて投資してください。

3. ポートフォリオを多様化する

「すべての卵を 1 つのカゴに入れないでください。」

すでに投資を始めている場合は、ポートフォリオを多様化するようにしてください。 分散とは、市場のボラティリティの影響を軽減するために、リスク指向の資産と低リスクの資産への投資資金のバランスを取ることを意味します。

株式投資信託や直接株式投資などの高リスク指向の投資は、より高い収益を得るのに役立ちますが、債券ファンド、金、PPF などの低リスク投資は、株式市場がマイナスになった場合に投資が減少するのを防ぐのに役立ちます。

また、すべてのセクターが一緒に崩壊するわけではないため、銀行、日用消費財、IT、製薬などのさまざまなセクターに投資して株式投資を分散する必要があります。

IT 株が下落している場合、医薬品株が上昇して損失をカバーできる可能性があります。

4. ファイナンシャルプランナーを雇う

「リスクは、自分が何をしているのかを知らないことから生まれます。」 - ウォーレン・バフェット

知識と時間があれば、自分で投資を計画することができます。 それ以外の場合は、その仕事を行う認定ファイナンシャル プランナー (CFP) を雇うこともできます。

私たちは通常、数ドルを節約するために専門家を雇うことの重要性を無視しますが、適切な資産に適切なタイミングでお金を節約できない可能性があるため、長期的な損失を負わなければならないことに気づいていません。適切な割合で。

CFP は、あなたの財務目標、現在の収入、負債、投資可能な金額を理解します。 そして、金融資産に投資することを提案し、それがなぜあなたにとって有益なのかを説明します。

魔法のようなリターンを提供し、一晩でリッチな商品を手に入れたり、損をする可能性のある友人からのランダムなアドバイスを入手したりする自称プランナーに注意してください。

むしろ、SEBI に登録されているファイナンシャル プランナーに調査に基づいたアドバイスを求めてください。

5.自分自身に投資する

「知識への投資は最大の利益をもたらします。」 - ベンジャミンフランクリン

パーソナル ファイナンスについて詳しく知るには、自分自身に投資してください。

『The Intelligent Investor』のようなパーソナルファイナンスの本を読んで、株式市場や投資信託への投資方法、緊急資金の利点、借金を早く返済する方法など、さまざまな財務概念を理解することができます。

さらに詳しい知識については、「CA Rachna Ranade」などの YouTube チャンネルや「Investing Expert」などの個人金融ブログを視聴することもできます。

6. 系統的投資計画 (SIP) サヒハイ

投資の初心者でも、体系的な投資計画を立てることで、投資の習慣を身につけることができます。

SIP を通じて、毎月、毎週、四半期ごとなどの定期的な間隔で、固定金額を投資信託に投資できます。 1000円から始められます。 500。

SIP は、より長い期間にわたって資金を増やすのに役立ち、市場変動のリスクも軽減します。

たとえば、Rsを投資したとします。 SIP で月額 1000 ルピー1 ユニットあたり 100 個の場合、最初の月に 10 ユニットを購入します。

来月、市場が暴落し、ファンド価格が100ルピーに下がった場合。 50 ドルの場合、投資額は Rs に減額されます。 500のみ。 しかし、あなたがRsを一括投資した場合。 10,000 であれば、投資額は Rs に減少します。 5,000。

次に、次の SIP を通じて 20 ユニット (2 倍のユニット) を購入すると、市場が上昇したときにさらに多くの利益が得られます。

SIP 投資は、投資習慣の形成、市場のボラティリティからの保護、市場の下落時の購入能力の向上という 3 つのメリットを提供します。

2023 年にインドに資金を投資するための 10 の投資オプション

1. インデックスファンド

株式に投資したいが銘柄選択の複雑さを知りたくない初心者投資家の場合は、インデックスファンドを選択できます。

インデックスファンドは市場指数に連動する投資信託の一種です。 インドには、BSE (ボンベイ証券取引所) の Sensex と NSE (ナショナル証券取引所) の Nifty の 2 つの市場指数があります。

インデックス ファンドは、インデックスに含まれるすべての銘柄に投資します。 たとえば、ニフティ系のインデックスファンドに投資すると、ニフティを構成する50銘柄すべてに投資することになります。

インデックスファンドの主な利点は、市場指数が長期的に成長するため、市場指数に追従するファンドも同様に成長することです。

第二に、インデックスファンドはインデックスを模倣するだけなのでファンドマネージャーによるアクティブ運用を必要とせず、ファンドハウスに資金管理のために高額なコストを支払う必要がありません。

インデックスファンドはアクティブなファンド運用を行わないため、株式ファンドのように市場に勝つことはできません。 ただし、市場の暴落がない限り、長期的には安定した収益が得られます。

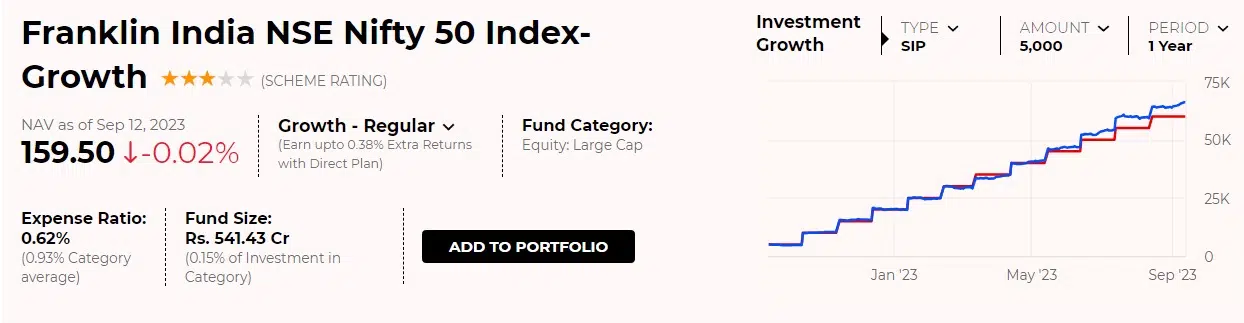

たとえば、以下のスナップショットでフランクリン インデックス ファンドのパフォーマンスを確認してください。

出典: Franklin India NSE Nifty (indiatimes.com)

同ファンドはセンセックスを追跡しており、過去5年間でほぼ18%のリターンをあげているが、同期間にセンセックスは18.69%で成長しているため、市場指数を上回ることはできなかった。

期待収益 –年間 12% ~ 18% (市場指数のパフォーマンスに応じて)

2. 株式投資

株式投資は高い収益が期待できるため、非常に有利です。 ただし、株式には高いリスクが含まれていることを忘れないでください。

企業のファンダメンタルズ、財務比率、キャッシュフロー、経営を理解していれば、株式に投資することができます。

少額から投資を開始し、株式分析について学び続け、理解が深まってきたら投資額を増やすことができます。

適切なタイミングで適切な銘柄に投資すれば、飛躍的な利益を得ることができます。 たとえば、Rsを投資したとします。 株価が2010ルピーだった2010年には、Avanti Feedsで1,00,000ドルだった。 1株あたり2個。

今、あなたはRsの純資産を持っているでしょう。 54億5000万。

一方で、間違った銘柄やタイミングで投資を行ってしまうと、投資額の全額を失う可能性があります。

すでにイエス銀行の株価下落の例を挙げました。 Rsを投資した場合「イエス・バンク」株は2018年に10万ルピーの価格で保有された。 1 株あたり 350 ドルになると、元本 10 万ルピーに下がります。 1年後にはわずか10,000となり、投資額の90%が失われます。

株式投資の最善の方法は、少額から始めて株式投資の基本を学ぶことです。

期待収益 –年間約 14% ~ 18%。

3. 任意積立基金 (VPF)

2021-22年のVPFの現在の金利は8.5%で、これはPPFやスカニャ・サムリディ・ヨジャナなどの他の政府投資スキームと比較して最も高い金利です。

任意の積立基金は、EPF (従業員積立基金) に参加しているが、より多額の寄付を希望する従業員のための EPF の拡張です。

EPF では最大 12% までしか貢献できませんが、VPF オプションを使用すると、EPF と同じ恩恵を受けながら最大 100% まで貢献できます。

あなたが独身で、月給が100万円だとします。 30,000、最大 Rs まで EPF で寄付できます。 3,600。 しかし、より多くの投資、たとえば給与の 50% を投資したい場合は、VPF を選択して、1 億ルピーの寄付で同じ利息を得ることができます。 月額15,000。

EPF および VPF アカウントは UID カードに関連付けられているため、転職しても影響を受けません。

注 – VPF には 5 年間のロックイン期間があります。 5 年間の終了時にのみ、VPF の引き出しまたは拠出額の変更が可能です。

リターン –年間 8.5%。

4. ELSS 節税基金

ELSS または株式連動貯蓄スキーム ファンドは、税金の還付を受けることができる投資信託です。 ELSS 資金は最大 Rs の税控除を受けることができます。 第 80 条 (C) に基づく 150 万円。

最大Rsまで節約できます。 ELSS Fundsへの投資により46,800。

節税計算式は以下の通りです。

- 節税額 = スラブに応じた税率 * 最大控除額

- 4% の節税を含む最終的な節税額 = (節税額 * 4% ) + 節税額

| 税金スラブ | 税率 | 第 80C 条に基づくリベート | 節税 | セス | 最終的な節税額(税額を含む) |

| 2,50,000~5,00,000 | 5% | 1,50,000 | 7,500 | 4% | 7,800 |

| 5,00,000 – 1,000,000 | 20% | 1,50,000 | 30,000 | 4% | 31,200 |

| 10,00,000以上 | 30% | 1,50,000 | 45,000 | 4% | 46,800 |

ELSS ファンドのロックイン期間は 3 年で、PPF のロックイン期間が 15 年であるのと同様、他の節税投資の中で最も短いです。

ELSS ファンドは税金を節約するだけでなく、資金の約 65% が株式に割り当てられるため、適切な収益をもたらします。 そのため、リスク志向の投資にもなります。

期待収益 –年間 12% ~ 16%。

5. 公的積立基金 (PPF)

あなたが従業員ではないが、積立基金に投資したい場合は、PPF が理想的な選択肢です。

最新の政府ガイドラインに従って、投資金額に対して年 7.1% の利息を得ることができます。

PPF には 15 年のロックイン期間があります。 途中で撤退できるのは、開始から 5 年が経過した後でのみです。

早期離脱は、生命を脅かす病気の治療や高等教育などの特別な条件下でのみ承認されます。

PPF のもう 1 つの利点は、寄付金に対して最大 200 億ルピーまでの税還付を受けられることです。 インドの IT 法 150 万単位 80C。 PPF で得られる利子も非課税であり、二重の税制優遇が得られます。

リターン –年間 7.1%

6. マネーマーケットファンド(短期)

マネー マーケット ファンドは、リスク許容度が低くても一定の収益が得られる安全な投資商品に投資する短期負債ファンドです。

安全な投資資産とは、財務省短期証券のような政府証券である可能性があります。 マネー マーケット ファンドでは、投資期間に応じて 6% ~ 7% の年間リターンが得られます。

マネー マーケット ファンドは、2 ~ 3 年の期間にわたる理想的な短期投資です。

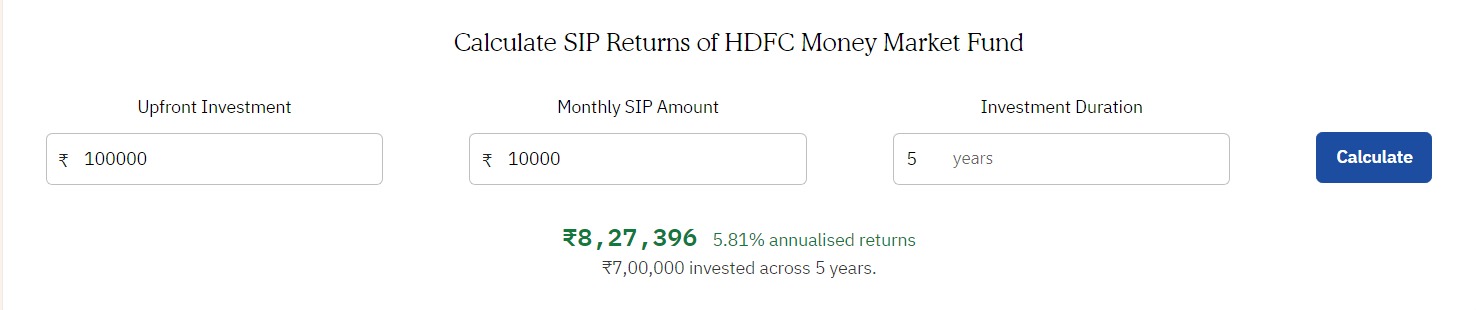

出典: HDFC マネー マーケット ファンド (valueresearchonline.com)

上の例では、HDFC マネー マーケット ファンドの 3 年間の年間収益率は 7.08% です。これは、FD 金利が現在非常に低く、年間約 5% ~ 6% であるため、定期預金よりも優れています。

期待収益 –年率 7% ~ 9%。

7. 暗号通貨

暗号通貨に関する知識がある場合、または市場について学ぶ意欲がある場合は、ビットコインまたは暗号通貨に投資できます。

暗号通貨市場は非常に不安定であるため、理解している場合にのみ投資することをお勧めします。 そうしないと、お金を失う可能性があります。

ビットコインや、イーサリアム、UniSwap、ライトコインなどの他の収益性の高い暗号通貨に投資できます。

ビットコインは過去 4 年間で平均 408% のリターンをもたらしました。

ただし、2018 年のリターンは -72.6% だったということも覚えておいてください。つまり、2018 年に 10,000 投資した場合、手元に残るのは 2000 億ルピーということになります。 2,740。

リスク要因を理解した上で5年から7年の長期投資を続けたい場合は、仮想通貨をお選びください。

期待リターン –リスクを軽減するために十分に分散されている場合、年間 30% 以上

8. スカンヤ・サムリッディ・ヨージャナ

女の子の高等教育や結婚のために Sukanya Samriddhi Yojana に投資することができます。

SSY は、政府の制度の中で VPF に次いで 2 番目に高い 7.6% の金利を提供する政府の制度です。

投資満期期間は 21 年です。 満期時にお金を引き出すことも、女の子が 18 年間の高等教育を修了するときに金額の 50% を引き出すこともできます。

Sukanya Samriddhi Yojana を遵守するための条件は次のとおりです。

- 女児はインド居住者でなければならない

- 応募できる年齢は10歳までです

- 1家族につき女児2名までお申し込みいただけます

- 女児の出生証明書

最低額から口座を開設できます。 250. 最初の 14 年間は投資する必要があり、その後はサポートを停止するオプションがありますが、利子は以前の投資額に累積されます。

SSY のもう 1 つの利点は、最大 Rs までの免税です。 150万u/s 80(C)。

リターン –年間 7.6% (政府制度の中で VPF に次いで 2 番目に高い)

9. 国民年金制度(NPS)

NPS は、長期的な投資を可能にする退職金制度です。 NPS のロックイン期間は、退職時または 60 歳に達したときです。

NPS の年間リターンは約 8% ~ 10% です。 NPS では資金の 50% が株式に投資されるため、他の政府のスキームよりも高い収益が得られます。そのため、政府のスキームと比較すると、投資のリスクが少し高くなります。

満期時に60%が一時金として受け取れ、残りの40%が毎月の年金として生涯受け取れます。

また、現在の投資状況にかかわらず、追加で 50,000 ドルを寄付することもでき、最大 200 万ルピーの節税に役立ちます。 NPS で 20 万 (150 万 + 50,000)。

口座開設後3年経過した場合に限り、最大25%までの部分出金が可能です。 ただし、子供の教育、深刻な病気、住宅購入などの特定の状況の場合に限ります。

期待収益 –年間 8% ~ 10%。

10. アカウントのスイープイン

スイープイン口座を使用すると、定期預金の収益で普通預金口座のメリットを活用できます。

スイープ口座では、普通預金口座の残高が特定の限度額を超えると、超過額が自動的に定期預金に変換され、定期預金金利の獲得が開始されます。

普通預金口座の残高が取引完了に達しない場合は、定期預金が自動的に取り崩され、お金が普通預金口座に移されます。

たとえば、SBI では、スイープイン口座の承認後、貯蓄額が Rs を超えて増加すると、 25,000、普通預金口座がFDに変換されます。

Rs未満のお金を引き出すときはいつでも。 25,000 の場合、口座は自動的に普通預金口座に変換されます。

ほとんどの人は、不確実性に対処するためにお金を普通預金口座に預けることを好みます。 スイープ口座は、普通預金口座の流動性と定期預金の返還を提供します。

収益 –年間 4% ~ 6%。

インドの投資オプションに関するよくある質問

なぜインドへの投資を検討すべきなのでしょうか?

インドへの投資は、資本の増加と収入創出の機会を提供します。 インドは成長する経済と多様な投資オプションにより、投資家にとって魅力的な目的地となっています。

インドではどのような種類の投資が可能ですか?

インドでは、株式、投資信託、不動産、定期預金、国債などを含む幅広い投資オプションが提供されています。 投資の種類ごとに、独自のリスクとリターンのプロファイルがあります。

インドへの投資を始めるにはどれくらいの資金が必要ですか?

インドへの投資を始めるために必要な金額は、投資の種類によって異なります。 投資信託など、比較的少額から始められる投資オプションもありますが、不動産など、多額の資金が必要な投資オプションもあります。

インド株に投資するにはデマット口座が必要ですか?

はい、インド株に投資したい場合は、デマット口座が必要です。 これは、株式をデジタル形式で保持する電子口座です。

インドの外国人投資家に税金の影響はありますか?

はい、外国人投資家はインドでキャピタルゲイン税の対象となる場合があります。 税率は投資の種類と保有期間によって異なります。

インドに投資する際のリスクを軽減するにはどうすればよいですか?

多様化はリスクを軽減するための重要な戦略です。 投資をさまざまな資産クラスやセクターに分散することで、ポートフォリオ全体に対する市場変動の影響を軽減できます。

非居住インド人 (NRI) としてインドの不動産に投資できますか?

はい、NRI は、インド準備銀行 (RBI) によって課された一定の条件と制限に従って、インドの不動産に投資することが許可されています。

明確な投資目標を設定することの重要性は何ですか?

明確な投資目標を設定すると、財務目標とその達成までのスケジュールを定義するのに役立ちます。 また、リスク許容度や最適な投資戦略を決定するのにも役立ちます。

こちらもお読みください:

- 投資なしで自宅でお金を稼ぐ: 利益を最大化する

- すべてのビットコイン投資家が知っておくべき重要なヒント

- ポートフォリオに追加すべきトップの投資アフィリエイト プログラム

- インターネットを共有してお金を稼ぐベストアプリ: 不労所得を獲得

- 投資なしでインターネットからお金を稼ぐ無料の方法

最後に: インドへの投資を始めるためのヒント

投資の中心的な側面は、投資目標に合致した適切な商品を選択することです。

投資の主な信条は、「まず貯蓄してから支出する」です。

これらのガイドラインに従うことで、お金に関して賢明な決定を下し、財務目標の達成に向けて取り組むことができます。

短期的に貯蓄する場合でも、長期的な計画を立てる場合でも、これらのヒントは、インドの投資の世界をナビゲートし、より明るい経済的未来を築くのに役立ちます。

行動を起こしてインドへの投資の旅を始める時が来ました!