デジタルトランスフォーメーション:フィンテックの変化を加速

公開: 2021-04-15Fintechは、企業にスタートアップ精神をもたらし、ビジネスの成長を促進することで、デジタルトランスフォーメーションを活用しています。

コロナウイルスは、誰も完全に予測できなかったランダムな経済テストであり、社会的距離が遠くなるにつれて、世界中で封鎖され、在宅勤務が世界中で一般的になりました。 壁に書かれたものを見た企業はデジタル時代に慣れ、最初の勝者となりました。 この記事では、フィンテックのデジタルトランスフォーメーションが金融セクターの変化をどのように加速させているかについて詳しく説明します。 また、金融サービスがSaaSの成長に伴ってセキュリティアプローチを再考している方法を知ることもできます。

新興企業や中小企業(SME)は、デジタルトランスフォーメーション戦略を再編成し、デジタルエコシステムを再開して適応するための迅速な資金調達を、貸付規制当局に求める必要がありました。

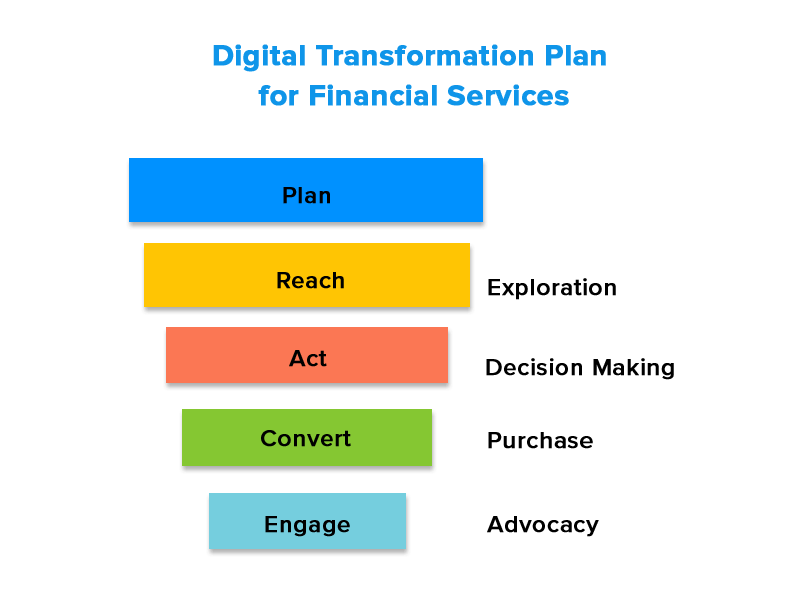

Fintechはスタートアップだけに限定されていません。 そのビジネスモデルは、大規模で資金の豊富な企業が、浮かんでいることを望む場合、競争と革新を続けることを余儀なくされているためです。 Fintechsは、顧客が金融サービスにアクセスして提供するための新しい方法を作成します。四半期ごとのアドバイスで投資の支払いを行い、アプリを使用して個別の予算を作成する簡単な方法を使用します。 デジタルトランスフォーメーションを使用して違いをもたらすには、ダウンタイムなしでデジタルトランスフォーメーションに取り組むのに役立つ戦略的アプローチを備えた計画が必要です。

オーストラリアのメルボルンにあるRMIT大学のグローバルビジネスイノベーションを可能にする機能プラットフォームのディレクターであるAnne-LaureMention教授は、2019年の論文で、「フィンテックの未来」は、フィンテックがより速く、より安く、魅力的な業界を混乱させている方法を強調しています。規制当局からの関心を集めているサービスモデル。

デジタルトランスフォーメーションによってもたらされたフィンテックの急速な成長

金融サービス業界には伝統的な視点があり、イノベーションに適応するには時間がかかることを私たちは知っていますが、パンデミックは別の状況を生み出しました。 急速な物理的およびデジタル変換を採用することで具体的な変化を加速させました。これには、フィンテック業界が企業に強力なコンピューティングシステムを装備するという課題に対応する必要があります。

変化はまた、主に消費者行動の急速な変化と、現金や接触のない活動の明確な意志によって設定された新たなパターンに起因する可能性があります。

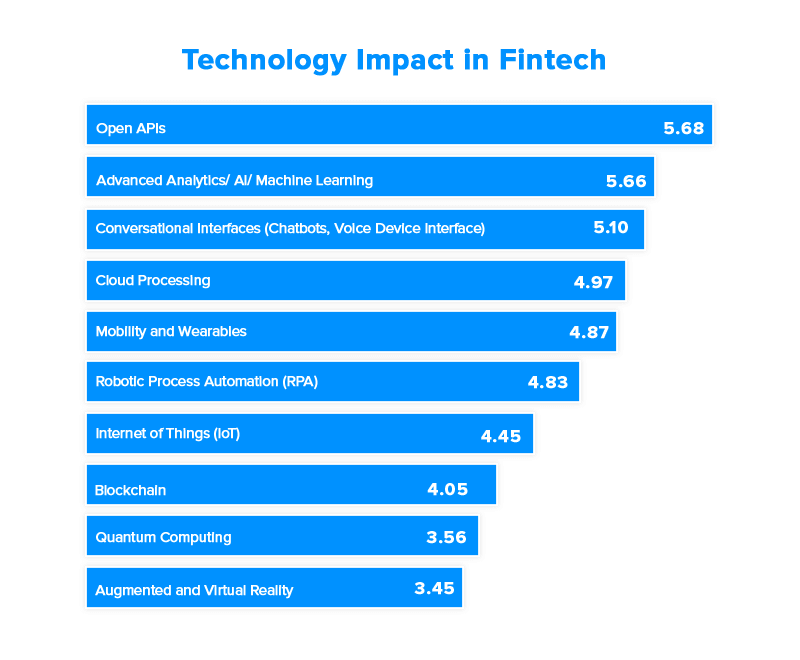

以下のいくつかの統計は、デジタルトランスフォーメーションの急速な採用について説明しています。

- ZDNetの調査によると、企業の70%は、デジタルトランスフォーメーション戦略を実施しているか、それに取り組んでいます。

- PTCとCorporateLeadersによる別のレポートによると、デジタル変革を遂げた企業の60%が新しいビジネスモデルを作成しています。

- IDGのデジタルビジネス調査には、サービス(95%)、金融サービス(93%)、ヘルスケア(92%)がトップである、デジタルファーストビジネス戦略のトップ産業が含まれています。

Fintechのデジタルトランスフォーメーションは中小企業をどのように効率化していますか?

貸付の柔軟性の向上

現在のシステムでは、従来の貸付モデルは、測定するように設計されていないため、中小企業がお金を稼ぐのに障壁を課しているように見えるため、効果がありません。 レガシーシステムは、コストを削減するように設計されたパフォーマンス低下モデルを誇るフィンテック企業と比較して、より高価です。 このシステムには柔軟性の欠如もあります。

これは、クラウドベースの貸付アプローチが違いを生む可能性がある場所です。 資産システムとシームレスに統合し、適切に設計された貸付ソリューションを推進できる、優れた持続可能なデジタルモデルを提供するアプリケーションプログラミングインターフェイス(API)を作成します。

デジタルフィンテック製品のチャネリング

パンデミック時のデジタルプラットフォームの取得ペースの増加に伴い、デジタル決済プラットフォームとデジタルウォレットおよびクレジットカードは、中小企業の取引における需要の増加を見てきました。 さらに、世界中の中小企業や新興企業は、堅牢なインフラストラクチャプロセスに裏打ちされたシンプルで高速かつ安全なフィンテックソリューションを通じて利用できるデジタル利益とローンを利用し始めています。 ハイエンドの消費者や心のこもった中小企業に情報を提供することで、彼らはフィンテックソリューションを使用して金融業務を推進するというアイデアを思いつきました。

運用効率のためのデータ処理

顧客(KYC)や個人ID、または社会保障に基づくKYCなどの革新的なデジタル貸付プラットフォームにより、金融コンサルタントは顧客データに簡単にアクセスして承認を得ることができるため、効率が向上します。 データ分析を使用して、顧客ポートフォリオの理解を深め、より良いクレジット処理を可能にすることができます。 データを使用して不正検出を検出できるもう1つの便利な領域。顧客の行動を記録し、潜在的な不正の分析に使用します。

金融サービスにおけるデジタルトランスフォーメーションのトレンド

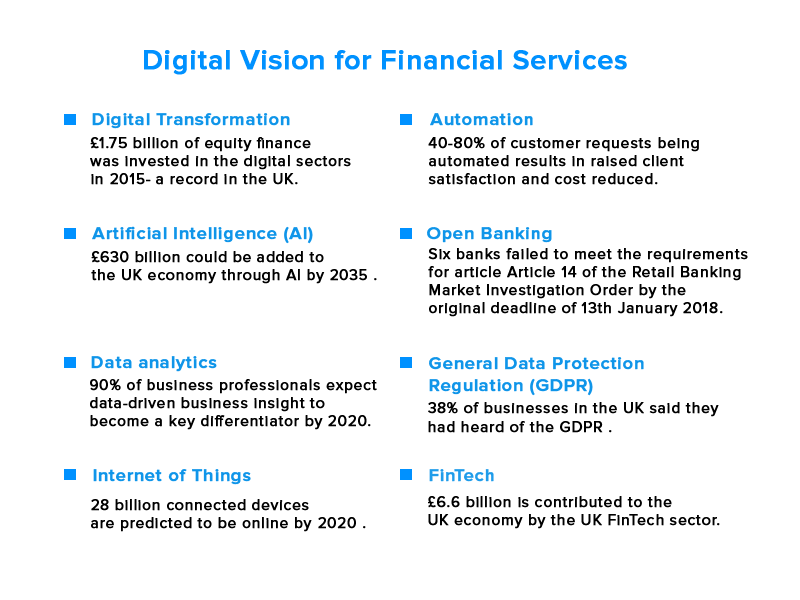

パンデミックの影響を受け、デジタルトランスフォーメーションの波によって変化したすべての業界の中で、金融セクターはその変革において最も劇的な変化の1つを経験しました。 フィンテックは、手作業と人と人との接触に完全に依存している業界の1つであり、デジタルトランスフォーメーションとフィンテックへの道は、この分野での新しい旅でした。 金融業界におけるデジタルトランスフォーメーションの進化は、新しい製品やサービスの開発を通じて顧客体験を向上させるためのビジネス上の必須事項になっています。

Binder Dijker Otte(BDO)によると、金融サービス企業の97%は、進化するセクターで競争力を維持するためにビジネスモデルを再構築した後、リソースをデジタルトランスフォーメーションに投入しています。

企業の俊敏性の向上

前回の金融危機から得られた数々の経験の後、組織の敏捷性を拡大する能力は、業界の重要なトレンドになっています。 ただし、敏捷性の基盤を形成するタイプの絶え間ない進歩と改善をサポートするために、金融機関は、面倒な手作業のプロセスを行わずに、増え続ける情報に迅速かつ確実にアクセスする必要があります。

モバイルバンキングの増加

世界的な大流行により、顧客は金融要件のためにモバイルサービスに急いでおり、銀行業界にデジタルトランスフォーメーションをもたらしています。 モバイルバンキングは新しい概念ではありませんが、最初のロックダウンが課されたため、世界最大の銀行と連携しているFidelity National Information Services(FIS)によると、4月に新しいモバイルバンキングの登録数が200%増加したとのことです。 2020; 一方、モバイルバンキングのトラフィックは85%増加し、銀行業務におけるデジタルトランスフォーメーションの必要性が高まっています。

私たちの日常生活におけるスマートフォンの普遍的な利用は、電子請求書の支払い、共有の支払い、即時の転送などの日常の銀行サービスのためのデジタルバンキングへの選択をますますシフトさせています。

コラボレーションの強化

さまざまな業界の起業家やビジネスリーダーがチーム構造を運用モデルとして採用し、情報の民主化を認めているため、金融セクターほどしっかりと協力する必要はありません。 それ以来、金融企業は、ビジネスユニットを選択するためのサイロ化された方法を実装する管理ガイドラインを順守する必要があります。 しかし、他のビジネスユニットの場合、効果的にコミュニケーションを取り、作業する能力は、最初に最終目標に到達することの違いを意味する可能性があります。

リスクアセスメント

ビッグデータの収集、保存、分析は、金融サービスやデジタルトランスフォーメーションコンサルティングサービスにとって非常に重要です。 たとえば、大規模な合併や買収の前にデューデリジェンスプロセスを迅速かつ完璧に完了することで、影響を受ける金融投資家、組織、従業員に大きな違いをもたらすことができます。

モバイル決済ユーティリティ

10年前、モバイルウォレットが人々にとってまったく新しい概念であった時代がありました。 時代が変化するにつれて、このように、富を片付けて支払いをする方法も変化します。 商人、ショッピングモール、その他の売り手が従来の現金や小切手ではなくモバイル決済を利用することを好む場合でも、モバイルウォレットが支払いのルールになっています。 快適さ、セキュリティ、および可用性の容易さのおかげで、長年にわたって金融セクターのデジタル開発への道が提供され、時が経つにつれて開発が続けられています。

Fintechのデジタルトランスフォーメーションで直面する課題

彼らが直面する最初の課題は、投資家やその他の利害関係者に提案の明確な見方をどのように提示するかです。特に、彼らの提案が既存の市場で特定の方法で行われず、特定の数の顧客によって許可されていない場合はそうです。 これらの困難は、商業投資家のための資金調達において課題を提示します。 これらの参加者は、フィンテックのデジタルトランスフォーメーションが革新的であり、そのリスクを可能な限り測定および軽減できるという明確な証拠を見たいと思うでしょう。

Fintechsは、従来の金融サービスプロバイダーと協力しているクライアント内で関係と信頼を構築する上で大きなハードルに直面しています。 Fintechは、新しい発明がセキュリティとデータ管理を必要とするという神話と戦う必要があります。

Fintechsは、衝突を最小限に抑えてグローバルに拡張できるように、境界を調整する非常にサポート力のある制御フレームワークを必要としています。

4番目のデジタルトランスフォーメーションの課題は、国際的な行動の形でもたらされます。 Fintech企業の95%は、スケールアップしようとしたときに失敗しました。 この理由は、フィンテックが地域および国の規制の制限を超えて運用できず、重要な時期に顧客に到達できないためです。

結論

金融革新は、金融サービス会社への影響を超える重要な機会を提供します。 経済全体が恩恵を受けることができます。 これには、銀行、保険会社、投資ファンド、その他のデジタル戦略金融サービス会社の供給の変化、および内部構造とプロセス、管理システム、クライアントとの新しい通信方法、および流通チャネルの変革が含まれます。 新しい金融機関の基礎として浮上しました。

デジタル戦略コンサルティング会社とFintechは、顧客が金融サービスにアクセスして提供するための新しい方法を提供し、四半期ごとのアドバイスで投資の支払いを行い、アプリを使用して個別の予算を作成する簡単な方法を提供します。 FinTechは、企業の考え方を最前線に持ち込み、競争、顧客重視、コラボレーションを強化します。 これらのファッションは、競争力のある価格設定の形で消費者に明確な利益をもたらすだけでなく、彼らの財政を管理するための新しくてより簡単なサービスをもたらします。

デジタルトランスフォーメーションによるフィンテックの成長を理解した後、今度は、目標を達成するための適切なデジタルトランスフォーメーション企業を選択します。 情報や質問については、有名なデジタルトランスフォーメーションコンサルティングサービス会社であるAppinventivまでお問い合わせください。