2020年に注目すべき23のフィンテックトレンド[&Beyond]

公開: 2020-01-13過去数年間、最先端のテクノロジーとツールの実装により、フィンテックの多くのバリエーションが出現しました。 さまざまなフィンテックサブドメインが脚光を浴びていますが、多くの銀行や新興企業は、フィンテックがビジネスに与える影響を認識し、従来のプロセスを変更しています。

しかし、これは革命の始まりにすぎません。

私たちの前にある8か月で、多くのフィンテックのトレンドが脚光を浴びると予想されます。 多数の標準化と規制により、フィンテック業界は新たな楽しみと興奮に浸り、 2022年末までに市場は309.98億ドルに達すると予想されています。

2020年のこれらのトップフィンテックトレンドは何でしょうか?

これらのトレンドは、フィンテックの未来にどのように革命をもたらすでしょうか?

ここですぐに追いつきましょう。

2020年に行動しなければならない20以上のフィンテックトレンド

1.サービスが提供されていないものとサービスが不十分なものに焦点を当てる

世界銀行の報告によると、約17億人が正式な金融システムの一部ではありません。 彼らは彼ら自身の銀行口座を持っていません、その背後にあるいくつかの理由は次のとおりです:-

- 60%の人は十分なお金を持っていません、

- 30%の人が銀行の必要性を感じたことはなく、

- 26%の人が、アカウントを高額なものだと考えています。

これは、フィンテックのリーダーが今年注目している最も重要な分野です。 フィンテックの新興企業は、確立された市場に参入するのではなく、今年、新たな段階に入り、投資家からの財政的支援を得ようとしています。 彼らは、さまざまな分野の人々とコミュニケーションを取り、彼らの経済的課題を理解し、最終的に顧客の忠誠心と利益を促進するためのより良い資金調達の機会を考え出す革新的な方法を模索しています。

その明確な証拠はUberです。

ドライバーの約60%が月に6回銀行口座に制約を課し、高額の手数料に苦しんでいる間に収益の25%を母国に送金していることを発見した同社は、フィンテック部門であるUberMoneyを立ち上げました。 これにより、対象となるオーディエンス、つまりドライバーやその他のフリーランサーがリアルタイムの収入を得て、各旅行の大きなシェアを節約し、銀行口座、デビットカード、モバイルバンキングアプリケーションの機能を向上させることができます。

2.自動化とRPA

Robotic Process Automation(RPA)も、2020年にフィンテックエコシステムを刷新するトレンドの1つです。

これらのボットは、人間の反復プロセスを自動化するだけでなく、一般的なエラーや非効率性を低減し、最終的に生産性とROIを向上させます。

3.物理的なお金の使用の削減

金融技術サービスの利用が増加していることを示すもう1つの傾向は、現物資金の利用の減少です。

2016年には、スウェーデンで行われた取引の1%のみが現金を使用していました。その主な理由は、多くの企業が現金による支払いの受け入れを拒否したことです。 同様に、英国はキャッシュレス決済の最大額、つまり2017年に106.7億ユーロを記録しました。そして今、2020年には、NFCを介した非接触型決済などのより便利なソリューションの使用により、この価値は加速します。

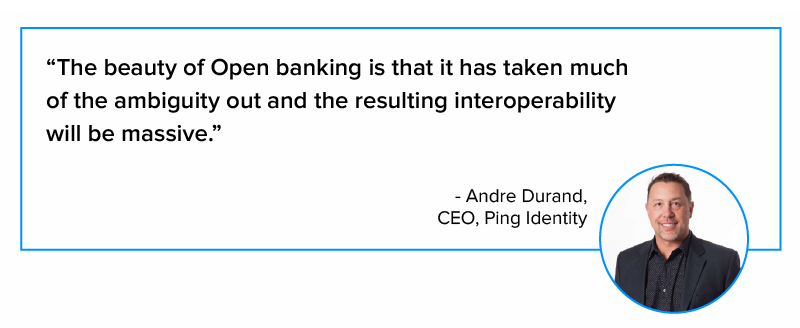

4.オープンバンキングの継続的な発展

2020年以降の銀行およびフィンテックのトップトレンドの1つは、オープンバンキングでなければなりません。 APIを活用して、サードパーティの開発者が金融機関周辺でアプリやサービスを開発できるようにし、ユーザーが複数のプラットフォームを介してオンラインバンキングサービスを利用できるようにします。

デロイトの調査によると、銀行の約22%がすでに独自のAPIプラットフォームを導入しており、 39%がそれに取り組んでいます。 そして、さらに多くがこのセクターに参入すると予想されています。

5.音声検索の実装

2020年までに、すべての検索のほぼ50%がインターネットベースの音声ベースになるという事実は、フィンテックの将来と、銀行および金融セクターの変革においてフィンテックが果たしている役割のヒントを与えるのに十分です。 銀行ソフトウェアの音声ベースの検索は、顧客が銀行サービスに簡単にアクセスできるように支援し、NLPを利用した音声アシスタントとの通信をサポートしながら暗号化の方法を提供します。

[このトピックについては、記事「 Google Voice Assistantアプリでビジネスを効率化するにはどうすればよいですか? 」もご覧になることをお勧めします。 」]

ますます多くの業界や銀行機関が音声検索を採用しています。これはフィンテックで使用されている最新のテクノロジーの1つであり、最大30億ドル節約できるのになぜそうしないのでしょうか。

6.分散型ファイナンス

分散型金融(DeFi)も、金融業界の新たなトレンドの1つです。

2020年には、企業は分散型台帳テクノロジー(記録保持の分散化)、モノのインターネット(IoT)、ビッグデータ、オンラインP2Pシステム(リスクテイクと意思決定の分散化)、エッジコンピューティングなどのさまざまなテクノロジーに依存するようになります。より分散化された方法で金銭的相互作用を提供する。

このフィンテックのトレンドは、すでに支払いと決済を変革しています。 また、今後数年間で、資本市場、貸付、貿易金融の運営方法を変えると同時に、スピードの向上、コストの削減、透明性の向上などの利点を確保します。

7.モバイルアプリの使用が急増

他のアプリほど驚くことではありませんが、モバイルアプリもフィンテック業界で人気を博しており、トレンドになるために強力であることが証明されています。 モバイルアプリの人気が絶えず高まっているため、多くのフィンテック企業は、非の打ちどころのないデジタルソリューションを作成するために、最高の銀行および金融アプリ開発会社と提携し始めています。 今年を通して見られる、あらゆる種類のイノベーションが間近に迫っています。

8.次世代のデジタル専用銀行

フィンテック企業と銀行機関の間のパートナーシップが急速に増加し、新しい金融仲介業者の出現が促進されています。 現在、デジタルのみの銀行は前例のない人気を獲得しています。これは、少なくともこの10年間は予想されていなかったことです。

追加の時間経済オプションにより、これらのデジタルのみの銀行は、顧客にさらに多様なサービスを提供します。 当然のことながら、デジタルのみの銀行は、ブロックチェーンや暗号通貨などの破壊的なテクノロジーとの関係があるため、今年のフィンテックのトップトレンドの1つになるでしょう。

9.会話型バンキングの改善

アクセンチュアによるCUI(会話型ユーザーインターフェイス)に関する調査によると、次のことが判明しています。

- 64%の人は、電話よりもメッセージやメールでやり取りすることを好みます。

- 64%のユーザーは、以前にブランドとチャットしたことがある場合、サービスを購入または採用する可能性が高くなります。

このため、銀行やフィンテック組織は会話型バンキングをより重視するようになります。 彼らは、FacebookメッセンジャーやWhatsAppなどのさまざまなメッセージングプラットフォーム上のユーザーと対話するAIベースのチャットボットやその他のソフトウェアを思い付くでしょう。

10.デジタルウォレットのダウンロード数の増加

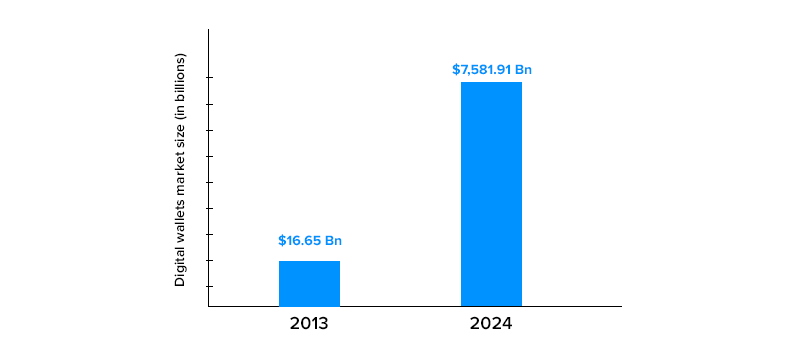

デジタルウォレットは、ウォレットから法定紙幣を効果的に根絶する方法にあります。 実際、 Grand View Researchのレポートでは、デジタルウォレットの市場規模は2013年に16.65億米ドルと評価され、2024年までに7,581.91億米ドルに達すると予測されていることが明らかになりました。

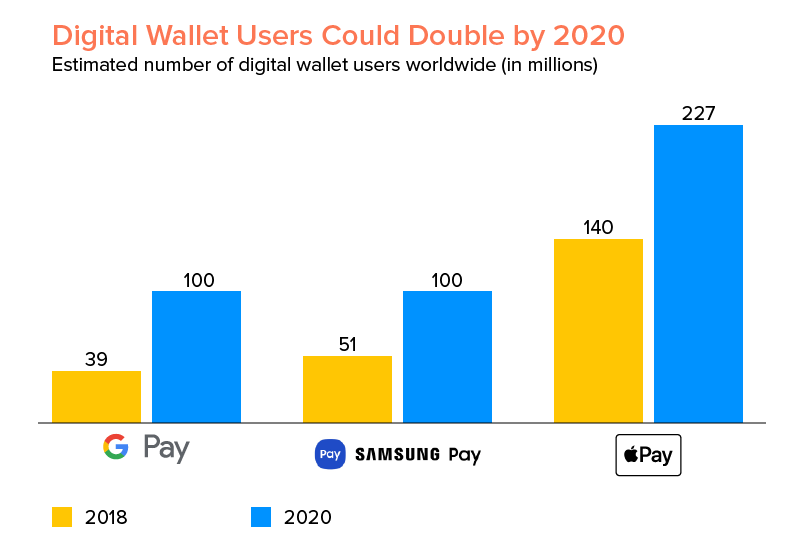

2018年だけでも、デジタルウォレットのユーザー数は4億4,000万人で、2019年も確実に増加し、2020年も引き続き増加します。この声明を裏付けるために、ウォレットユーザーの増加を示す下のグラフをご覧ください。

11.AIおよびMLを利用したチャットボットと自動カスタマーサービスの適用

一般的に受け入れられている声明– AIは私たちの過去、現在、そして未来であり、このテクノロジーがいかに巨大であるかを明確に示しており、金融や銀行を含むすべての業界の顔を変えています。

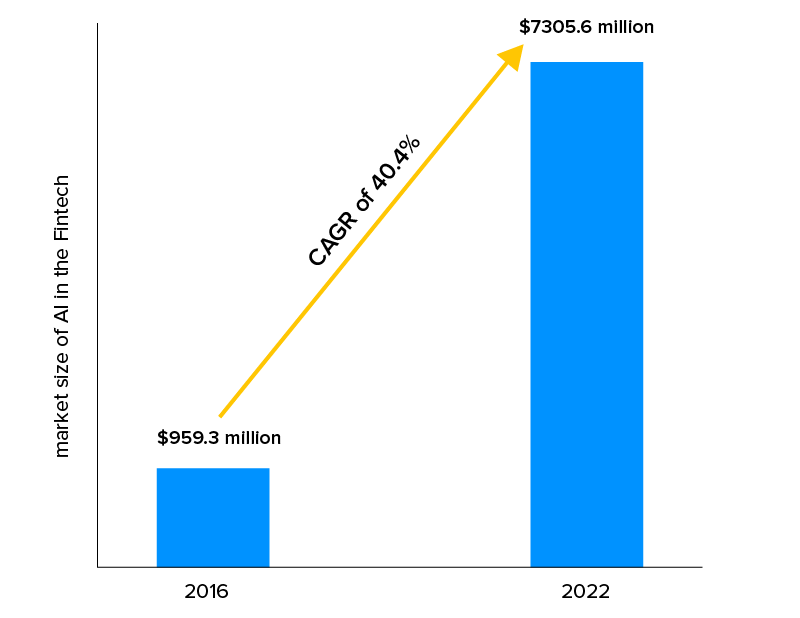

AIテクノロジーのトレンドによると、フィンテック市場におけるAIの市場規模は、2016年の9億5,930万ドルから、2022年までに7億3,560万ドルに増加し、CAGRは40.4%になると予測されています。

このテクノロジーは、今年、次の形ですべての人により良いサービスを提供する予定です–

チャットボット

これらは、顧客サポートサービスのための金融機関の選択肢になりつつあります。 あなたはなぜ尋ねますか? フィンテックドメインのこれらのチャットボットは、追加の月額費用を負担することなく、24時間年中無休で利用できます。 MLアルゴリズムとNLP(自然言語処理)の進歩を活用して、あらゆる方法で顧客にサービスを提供します。

もう1つのことは、チャットボットは顧客エンゲージメントを強化するために素晴らしいことです。 世界中の人気のある銀行で使用されているチャットボットには、Ceba(Commonwealth Bank Australia)、Erica(Bank of America)、Eva(HDFC Bank)などがあります。

カスタマーインテリジェンス

AIベースのカスタマーインテリジェンスは、金融機関がますます関心を集めているものです。カスタマーインテリジェンスは、テクノロジーを介して収集されたデータを分析することにより、これらの機関が銀行関係や取引を通じてユーザーをより深く理解するのに役立つためです。 一部の組織はすでに分析プロセスでそれを実装し始めていますが、多くの組織は2020年に追随する予定であり、2020年の注目すべきフィンテックのトレンドになっています。

AIを使用して潜在的な問題を予測する規制当局

2020年には、規制当局が特定の行動をとる方法に変化が生じる可能性があります。 AIは現在目立っているため、AIのアルゴリズム、データ収集、分析ツールを使用してシナリオを比較し、考えられる問題やリスクを予測する必要があります。

12.銀行およびフィンテックソリューションへのブロックチェーンの導入

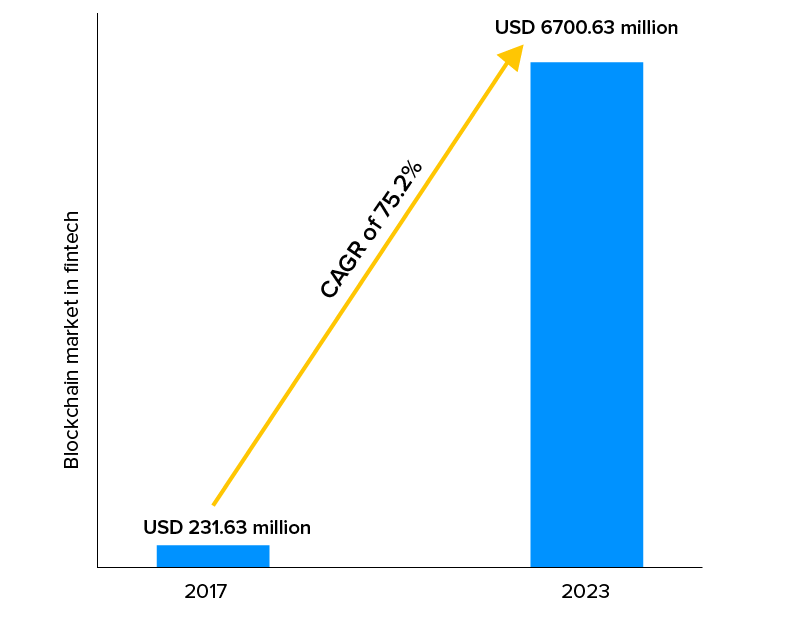

今年、フィンテックセクターにおけるブロックチェーンの役割は次のレベルに到達します。 この技術はフィンテック業界に破壊的な変化をもたらし、2023年までに市場価値は6,700.63百万ドルになります。

以下に説明するような多くの用語が今年主流になります:-

スマートコントラクト

間違いなく、金融業界にとっての恩恵であるスマートコントラクト(分散型金融テクノロジー)は急速に人気を集めています。 それらはペンと紙の契約の進化形であり、より効果的で、より安全で、そしてもちろん不変です。

それらがどのように機能するのだろうか?

例を見てみましょう-

スマートコントラクトでは、当事者は暗号化キー(デジタル署名)を使用してスマートコンタクトに署名します。 現在、契約書はペンと紙を使用する代わりに、コンピューター言語でエンコードされています。 そして、これらのコードは事実上改ざん防止であるため、不変の契約です。

暗号から現金への変換

暗号通貨は毎日より顕著になり、機関投資家は暗号通貨の採用に関心を示すことが期待されています。 そして、これはすべて、現実世界への影響を増大させるために出現した新しいイニシアチブの結果です。 2020年には、暗号通貨から現金への難しさをターゲットにした新しい進歩が表面化する可能性があり、私たちが探しているものを提供する可能性があります。

実際、多くのデジタルのみの銀行またはFintechと協力している銀行は、マネーオペレーションを実行するために暗号通貨の実装の可能性をすでに積極的に検討しています。

13.フィンテックプロセスへのビッグデータの組み込み

ビッグデータテクノロジーが金融サービスに与える影響は、今年考慮されるもう1つのことです。

ビッグデータは、フィンテック市場のプレーヤーが既存企業を回避し、業界に革命を起こすために採用している効果的なツールの1つです。 より広い規模で、このテクノロジーは、フィンテック企業が次のようなさまざまな方法で成長するのを支援しています。

顧客セグメンテーション

フィンテックの新興企業は、ユーザーの利便性に重点を置いて、年齢、性別、場所、オンラインの行動パターン、経済的健全性などのさまざまな要因に基づいてターゲットユーザーベースを分割し、消費習慣を決定し、高度にカスタマイズされたパーソナライズされたオファーを構築します。金融商品。

危機管理

予測分析は、リスク管理を提供し、企業が不十分な債務費用を回避したり、与信に関連するより良い意思決定を行うことを可能にする堅牢なツールです。 Fintechの新興企業は、データをマイニングして、融資を申請している消費者のリスクプロファイルを作成し、不良な支払者や不十分な投資を検出します。

不正検出

ビッグデータエンジンの助けを借りて、フィンテック企業は消費者の購買習慣とオンラインパターンをよりよく理解できるようになり、疑わしい行動をより正確かつ迅速に検出して禁止するのにさらに役立ちます。

14.共同ブラウジングの出現

画面共有は通常、デバイスの画面を共有するために、あるパーティが別のパーティにアクセスできるようにする機能です。 共同ブラウジングの助けを借りて、ユーザーは他の人がデバイスに完全にアクセスするのを防ぐことができます。 代わりに、ユーザーが特定のWebページを別のパーティと共有して相互アクセスできるようにします。 それは銀行のソフトウェアで非常に役立つので、金融と銀行のセクターに恩恵をもたらす何か。

共同閲覧の直感により、代表者は、いくつか例を挙げると、銀行の手続きや文書の完成に関連する問題について顧客を簡単に支援できます。 これが、2020年の銀行技術のトレンドの1つになっている理由です。

15.給与プロセスの中断

米国だけでも、消費者の約59%が給料から給料まで苦労しています。 この状況は、ペイデイローンや略奪的な貸し手が2週間のクレジットで最大400%の金利を要求することに依存している多くの個人に深刻なお金の懸念を引き起こしました。 2020年以降の金融テクノロジーのトレンドの1つになります。

フィンテック企業の助けを借りて、他の組織は従来の給与方法を改善しています。 38億ドルと評価されているGustoなどの企業は、従業員が給与を受け取る日付を選択できる柔軟な支払い機能を導入しています。 手元にあるもう1つの例は、ユーザーが予定された給料日の前に収益にアクセスできるようにするEarninアプリです。

16.アジア市場の成長

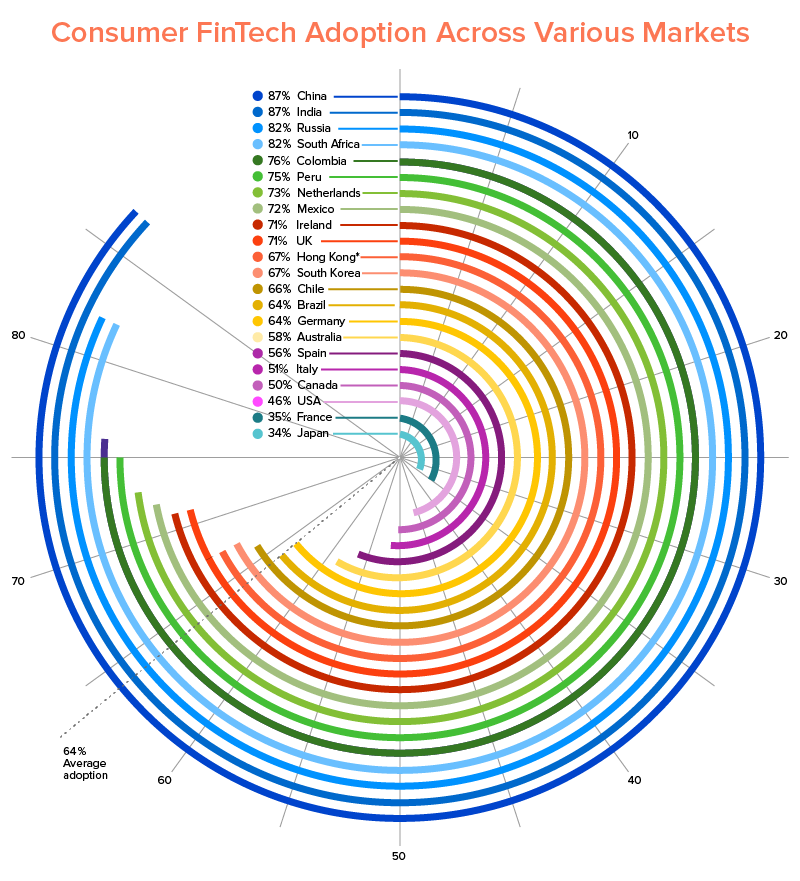

アジア市場は急速にフィンテックの最大の採用者になりつつあります。 新しいフィンテック企業が出現し始めると、アジア市場で大きな進歩が期待できます。

2019年の出来事を分析したところ、中国がフィンテック業界の世界的リーダーであることが明らかになりました。 世界最大の人口を抱えるこの国には、 8億人のインターネットユーザーがいます。これは、メキシコ、日本、ロシア、米国などの国々の合計の割合です。

17.強化された「A」格付けの生命保険会社

保険に関連する2020年のもう1つの金融サービス技術は、「A」格付けの生命保険会社です。 今後、医療機関は、新しい生命保険契約の作成と引受を簡素化しながら、健康診断を排除する方法でテクノロジーを採用する予定です。

フィンテックの新興企業の中には、医療検査なしで最大100万ドルの期間補償を実施しており、承認を得るために医療アンケートに基づいて処方履歴に関して顧客について収集されたデータのみを参照しています。

18.新しいインフラストラクチャモデルとなるパブリッククラウド

現在でも、多くの金融機関は、一連の作業とプロセスのためにクラウドコンピューティングの支援を求めています。 HR、CRM、経理など、コアではないと見なされる可能性のあるものにクラウドベースのSaaSアプリを使用します。 消費者の支払い、クレジットスコアリング、ステートメントなどの分野のコアサービスインフラストラクチャは、2020年までにユーティリティになる予定です。

19.フィンテックドメインの柱としてのサイバーセキュリティ

現在、すべてがオンラインになっているため、サイバー犯罪の脅威が急速に高まっています。これは、とりわけすべての金融機関が絶対に避けたいものです。 この場合、このセグメントでは、データ保護のための次世代ツールを作成するための堅牢なセキュリティシステムの開発に多くの進歩がありました。

サイバーリスク分析も統合され、FintechでAIを実装して、可能性のある脅威を検出できるようになりました。 2019年にこれまでに目撃したことから、サイバーセキュリティの改善が2020年のフィンテックのトップトレンドの1つになることは間違いありません。

20.金融規制とRegtech企業の台頭

消費者が未知のサードパーティ企業とのデータ共有に懸念を抱いているため、RegTech企業の台頭と金融規制も2020年のフィンテックトレンドの1つになるでしょう。

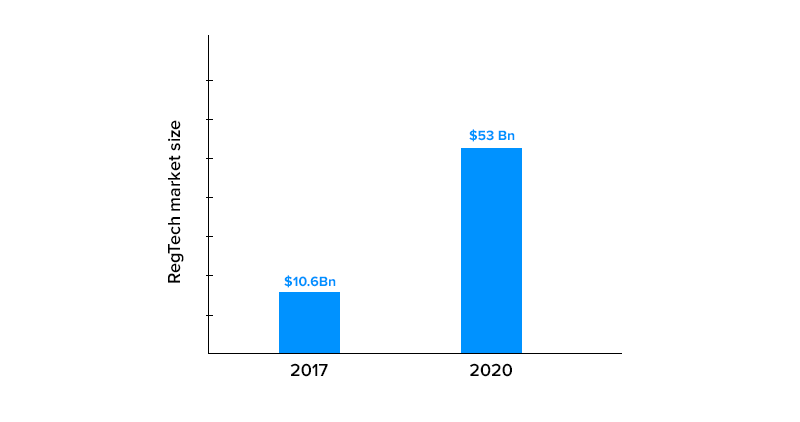

現在、金融セクター全体の労働力の約15%が、「コンプライアンス」に関するタスクに従事しています。 しかし、今後数年間で、より多くのregTechソリューションが脚光を浴びるようになるでしょう。 コンプライアンス検証、トランザクション監視、リスク管理、「 Know-Your-Customer」(KYC)または「Anti-MoneyLaundering」(AML)プラクティスなどの最高のサービスを提供します。 そして最終的には、市場規模を2017年の106億ドルから2020年末までに530億ドルに成長させます。

21.パートナーシップとコラボレーションが増加します

HT Mobile Apps(フィンテック企業)の創設者兼CEOであるKathleen Craig氏によると、フィンテック企業間のパートナーシップと合併は、2020年のフィンテックのトップトレンドの1つになるとのことです。 新興企業や小規模な組織は、パートナーシップの方が収益性が高いことに気づき始めています。

さらに、これまで直接顧客向けのフィンテック企業は特定の市場で立ち往生してきましたが、これらの合併により、彼らが一緒に提供する可能性のあるまったく新しいスペクトルのサービスを見ることができます。

22.シェアリングエコノミーは不可欠になります

車、タクシー、ホテルの部屋などで始まったものが、今ではその視野を拡大して金融サービスを含めるようになります。 シェアリングエコノミーは、2020年のフィンテックの大きなトレンドになると予想されています。

ここで、シェアリングエコノミーは、仲介要素として銀行に頼るのではなく、分散型資産所有権とITを使用して、資本のプロバイダーとユーザーの間で適切な一致を取得することに関係しています。

23.オンデマンド保険経済の確立

オンデマンドモデルは、この10年間で最もトレンドになっている概念のひとつになり、今後もそうし続けるでしょう。 実際、オンデマンドのモバイルアプリ経済統計はその人気の正当な証拠です。

CareemやUberなどのアプリを介してオンデマンドでタクシーを利用できるのと同じように、数分で保険を利用することもできます。 金融機関は、モバイルアプリを介して保険施設を提供し始めています。 顧客は、不動産、自動車、その他の持ち物に保険を簡単に適用できるため、プロセス全体が簡素化され、効率化されます。

これらは2020年から2025年の間にフィンテック業界の展望を変えると予測されているトレンドですが、さらに多くの人々がリーグに参加することが期待されています。 このようなシナリオでは、将来このブログに再度アクセスして、2020年以降のより破壊的なフィンテックのトレンドに精通することをお勧めします。