2023년 인도 최고의 투자 옵션 15개

게시 됨: 2023-09-13재정적 성장과 보안을 향한 여정을 시작할 준비가 되셨습니까?

재정적 성장과 안정의 관문에 오신 것을 환영합니다! 인도에서 돈을 벌 수 있는 가장 좋은 방법에 대해 궁금한 적이 있다면, 잘 찾아오셨습니다.

돈을 투자하는 것은 중요한 단계이며, 끊임없이 진화하는 인도의 금융 환경에서는 정보에 입각한 결정을 내리는 것이 무엇보다 중요합니다.

여러분이 건전한 투자 선택을 하고 인도에서 더 밝은 금융 미래를 건설할 수 있도록 힘을 실어줄 팁을 공개하는 데 저와 함께 하세요.

이제 막 돈을 벌기 시작했고 투자를 시작하고 싶은 분이라면 이 기사가 2023년 인도 최고의 투자 옵션을 제공할 것입니다.

- 올바른 투자 마인드를 갖기 위한 5가지 팁

- 인도 최고의 투자 옵션에 대한 10가지 팁

더 이상 고민하지 않고 시작하겠습니다.

목차

인도에 돈을 투자할 수 있는 15가지 최고의 옵션

1. 투자 목표 설정

투자 목표를 설정하는 것은 돈을 투자하는 첫 번째 단계입니다. 투자목적, 투자기간, 소요금액 등을 정의해야 합니다.

예를 들어, 귀하의 투자 목표는 3세 자녀의 고등 교육을 위한 것일 수 있습니다. 15년 후에는 Rs 20 lakh가 필요할 것입니다.

투자 목표를 장기와 단기로 나눌 수 있습니다.

#1. 장기 목표

장기 목표는 집 구입, 자녀의 고등 교육, 자녀의 결혼, 퇴직 저축 등 달성하기 위해 5가지 이상이 필요한 목표입니다.

장기적인 목표를 위해서는 다른 투자 옵션에 비해 장기간에 걸쳐 더 높은 수익을 제공하는 주식이나 주식형 뮤추얼 펀드에 투자할 수 있습니다.

예를 들어,

2000년 6월에 MRF 타이어 주식 10주를 Rs에 샀다면. 주당 1,500(총 투자 Rs 15000). 당신은 Rs를 가질 것입니다. 8,00,000 (단 20년 만에 현재 주가로.

모든 주식이 MRF 타이어처럼 작동하는 것은 아니므로 장기적으로 약 13%~18%의 평균 수익률을 기대할 수 있습니다.

#2. 단기 목표

자동차 구입, 해외여행 등 1~2년이라는 짧은 기간 안에 이루고 싶은 목표.

자금 요구 시 시장 변동을 피하기 위해 정기예금, 정기예금, 부채형 펀드 등 위험도가 낮거나 안전한 투자 상품에 투자해야 합니다.

이러한 투자는 주식시장과 연계되어 있지 않기 때문에 위험이 거의 없다고 생각하는 부채형 펀드를 제외하면 금전적 손실의 위험이 없습니다.

이러한 투자는 주식시장이나 기타 고위험, 고수익 투자상품과 연계되지 않기 때문에 5~7% 정도의 낮은 수익률을 기대할 수 있습니다.

2. 위험 허용 범위를 파악하세요

어떤 옵션에든 투자를 시작하기 전에 자신의 위험 성향을 알아야 합니다. 주식이나 뮤추얼 펀드와 같은 일부 투자는 더 높은 수익을 제공할 수 있지만 FD, PPF, RD보다 위험합니다.

위험 성향은 수익 목표를 달성하기 위해 위험을 감수하는 능력입니다.

어떤 투자 옵션이 22%의 수익을 낼 가능성이 있지만 투자 자본을 40%만큼 잃을 가능성도 있다고 가정해 보겠습니다. 22%의 수익을 얻기 위해 자본 가치의 40% 위험을 감수할 준비가 되어 있다면 위험 선호도는 높습니다.

예를 들어 , 귀하가 100만원을 투자했다고 가정해 보겠습니다. 2018년 Rs에서 "Yes Bank" 주식 100만 달러. 주당 350주(총 286주)이며, 예스뱅크 주가는 2019년 폭락해 6000원에 이르렀다. 35.

이는 귀하의 10만 원금이 Rs로 떨어졌음을 의미합니다. 1년 후에만 10,000입니다. 그렇기 때문에 주식의 펀더멘털을 모르고 투자하면 극심한 손실을 입을 수 있습니다.

잘못된 시간 투자 예: Rs를 투자했다고 가정합니다. 2020년 2월 HDFC 캐피탈 빌더 뮤추얼 펀드의 52,000달러(Rs) 단위당 26개.

2020년 3월 주식시장이 폭락했고 이로 인해 Rs가 손실되었습니다. 투자 원금에서 20,000이고 Rs가 남습니다. 귀하의 뮤추얼 펀드 포트폴리오에 32,000이 있습니다.

몇 달 안에 다시 회복되기 시작했다는 것은 의심의 여지가 없습니다.

그러나 손실로 인한 스트레스를 감당할 수 없다면 뮤추얼 펀드 단위를 상환하고 Rs를 지불했을 것입니다. 20,000 손실, 하지만 손실을 감당할 수 있다면 현재 뮤추얼 펀드는 Rs 정도입니다. 30, Rs의 이익을 얻습니다. 투자금 8,000입니다.

따라서 항상 위험 허용 수준을 염두에 두고 투자하십시오.

3. 포트폴리오를 다양화하세요

“계란을 한 바구니에 담지 마세요.”

이미 투자를 시작했다면 포트폴리오를 다양화하세요. 다각화란 시장 변동성의 영향을 줄이기 위해 위험 지향 자산과 저위험 자산에 투자 자금의 균형을 맞추는 것을 의미합니다.

주식 뮤추얼 펀드, 주식 직접 투자 등 위험도가 높은 투자는 더 높은 수익을 얻는 데 도움이 되는 반면, 부채형 펀드, 금, PPF 등 위험도가 낮은 투자는 주식 시장이 마이너스로 변할 경우 투자가 하락하는 것을 방지하는 데 도움이 됩니다.

또한 은행, FMCG, IT, 제약과 같은 다양한 부문에 투자하여 주식 투자를 다양화해야 합니다. 모든 부문이 함께 빠지지는 않기 때문입니다.

IT 주가가 하락하면 제약주가 상승하여 손실을 메울 수 있습니다.

4. 재무설계사 고용

“위험은 자신이 무엇을 하고 있는지 모르기 때문에 발생합니다.” - 워렌 버핏

지식과 시간이 있다면 스스로 투자를 계획할 수 있습니다. 그렇지 않은 경우 해당 업무를 수행할 공인 재무설계사(CFP)를 고용할 수 있습니다.

우리는 일반적으로 몇 달러를 절약하기 위해 전문가를 고용하는 것의 중요성을 무시하지만, 적절한 자산에 적절한 시기에 돈을 저축하지 못하기 때문에 감당해야 하는 장기적인 손실을 인식하지 못합니다. 적절한 비율로.

CFP는 귀하의 재정적 목표, 현재 소득, 부채 및 투자할 수 있는 금액을 이해할 것입니다. 그런 다음 그는 금융 자산에 투자하라고 제안하고 그것이 왜 당신에게 유익한지 설명할 것입니다.

마법 같은 수익을 제공하고 하룻밤 사이에 손실을 초래할 수 있는 친구들로부터 풍부한 제품이나 무작위 조언을 얻는 자칭 기획자를 조심하세요.

연구 기반 조언을 받으려면 SEBI에 등록된 재무 설계사에게 문의하세요.

5. 자신에게 투자하세요

“지식에 대한 투자는 최고의 이익을 가져다 줍니다.” - 벤자민 프랭클린

개인 금융에 대해 자세히 알아보려면 자신에게 투자하세요.

The Intelligent Investor와 같은 개인 금융 서적을 읽으면 주식 시장이나 뮤추얼 펀드에 투자하는 방법, 비상 자금의 이점, 부채를 빨리 갚는 방법 등 다양한 금융 개념을 이해할 수 있습니다.

더 많은 지식을 얻으려면 'CA Rachna Ranade'와 같은 YouTube 채널이나 'Investing Expert'와 같은 개인 금융 블로그를 시청할 수도 있습니다.

6. 체계적 투자 계획(SIP) Sahi Hai

체계적인 투자계획을 통해 투자 초심자라도 투자 습관을 기를 수 있습니다.

월별, 주별, 분기별 등 정기적으로 SIP를 통해 고정 금액을 뮤추얼 펀드에 투자할 수 있습니다. 5만원부터 시작하실 수 있습니다. 500.

SIP는 장기간에 걸쳐 수익을 늘리는 데 도움이 되며 시장 변동의 위험도 줄여줍니다.

예를 들어 100만원을 투자한다면 SIP로 월 1000, Rs. 단위당 100이면 첫 달에 10단위를 구매합니다.

다음 달에 시장이 붕괴되고 펀드 가격이 Rs로 떨어지면. 50이면 투자 금액이 Rs로 감소됩니다. 500만. 하지만 100만원을 일시불로 투자했다면 10,000이면 투자 금액이 Rs로 감소했을 것입니다. 5,000.

둘째, 이제 다음 SIP를 통해 20단위(2x 단위)를 구매하게 되며, 이는 시장이 상승할 때 더 많은 수익을 얻게 됩니다.

SIP 투자는 투자 습관 형성의 세 가지 이점을 제공하고, 시장 변동성으로부터 보호하며, 시장 하락 중에 구매 능력을 향상시킵니다.

2023년 인도에 자금을 투자하기 위한 10가지 투자 옵션

1. 인덱스 펀드

주식에 투자하고 싶지만 주식 선택의 복잡성을 아는 데 관심이 없는 초보 투자자라면 인덱스 펀드를 선택할 수 있습니다.

인덱스 펀드는 시장 지수를 추적하는 뮤추얼 펀드의 한 종류입니다. 인도에는 BSE(봄베이 증권 거래소)용 Sensex와 NSE(국립 증권 거래소)용 Nifty라는 두 가지 시장 지수가 있습니다.

인덱스 펀드는 인덱스에 포함된 모든 주식에 투자합니다. 예를 들어 Nifty 기반 인덱스 펀드에 투자하면 Nifty를 구성하는 50개 주식 모두에 투자하게 됩니다.

인덱스 펀드의 가장 큰 장점은 장기적으로 시장지수가 성장하기 때문에 시장지수를 추종하는 펀드들도 비슷하게 성장한다는 점이다.

둘째, 인덱스 펀드는 인덱스를 모방할 뿐이므로 펀드매니저의 적극적인 운용이 필요하지 않으며, 펀드 운용을 위해 펀드하우스에 높은 비용을 지불할 필요가 없습니다.

인덱스 펀드는 적극적인 펀드 운용이 없기 때문에 주식형 펀드처럼 시장을 이기지 못합니다. 그러나 시장 붕괴가 없다면 장기간에 걸쳐 꾸준한 수익을 얻을 수 있습니다.

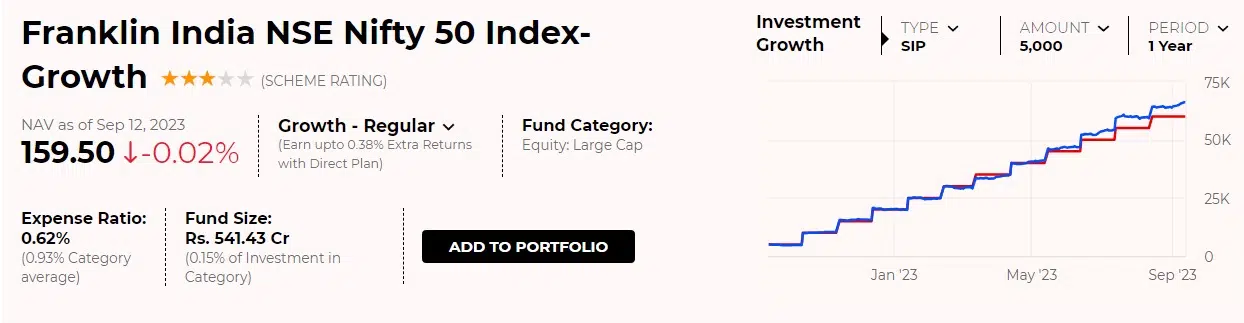

예를 들어, 아래 스냅샷에서 프랭클린 인덱스 펀드 성과를 확인하세요.

출처: Franklin India NSE Nifty(indiatimes.com)

이 펀드는 Sensex를 추적하고 지난 5년 동안 거의 18%의 수익률을 기록했지만 같은 기간 Sensex가 18.69% 성장했기 때문에 시장 지수를 이길 수 없었습니다.

예상 수익률 – 연간 12% ~ 18%(시장 지수 성과에 따라 다름)

2. 주식투자

주식투자는 수익률이 높기 때문에 수익성이 매우 높습니다. 그러나 주식에는 높은 위험이 포함되어 있다는 것을 기억하십시오.

회사의 펀더멘털, 재무비율, 현금흐름, 경영을 이해한다면 주식에 투자할 수 있습니다.

소액으로 투자를 시작해 주식 분석을 계속해서 배우고 이해가 깊어지면 투자를 늘릴 수 있습니다.

적절한 시기에 적절한 주식에 투자하면 기하급수적인 이익을 얻을 수 있습니다. 예를 들어 100만원을 투자했다면 주가가 Rs였던 2010년 Avanti Feeds의 1,00,000입니다. 주당 2개.

이제 순자산은 Rs입니다. 54억 5천만 달러.

반면, 잘못된 주식에 투자했거나 잘못된 시기에 투자한 경우에는 투자한 금액을 모두 잃을 수도 있습니다.

앞서 예스뱅크 주가 하락 사례를 들었듯이. 100만원을 투자했다면 Rs의 가격으로 2018년 "Yes Bank" 주식 10만 달러. 주당 350, 10만 원금이 Rs로 떨어졌습니다. 1년만 지나도 10,000, 투자금액의 90%가 잠식됩니다.

주식에 투자하는 가장 좋은 방법은 소액으로 시작하여 주식투자의 기본을 배우는 것입니다.

예상 수익률 – 연간 약 14%~18%.

3. 자발적 공제 기금(VPF)

2021-22년 VPF의 현재 이자율은 8.5%로, 이는 PPF 또는 Sukanya Samriddhi Yojana와 같은 다른 정부 투자 계획에 비해 가장 높은 이자율입니다.

자발적 공제기금은 EPF에 참여하고 있지만 더 많은 금액을 기부하려는 직원을 위한 EPF(Employee Provident Fund)의 확장입니다.

EPF에서는 최대 12%까지만 기여할 수 있지만 VPF 옵션을 사용하면 EPF와 동일한 혜택으로 최대 100%까지 기여할 수 있습니다.

당신이 월급이 500만원인 싱글이라고 가정해보자. 30,000이며 최대 Rs까지 EPF에 기여할 수 있습니다. 3,600. 그러나 급여의 50% 정도를 더 투자하고 싶다면 VPF를 선택하고 Rs 기부로 동일한 이자를 얻을 수 있습니다. 월 15,000.

EPF 및 VPF 계정은 UID 카드에 연결되어 있으므로 직업을 전환해도 영향을 받지 않습니다.

참고 – VPF의 잠금 기간은 5년입니다. 5년이 경과한 후에만 VPF를 인출하거나 기여 금액을 변경할 수 있습니다.

수익률 – 연 8.5%.

4. ELSS 세금 절약 기금

ELSS 또는 주식연계 저축제도 펀드는 세금 환급을 받을 수 있는 뮤추얼 펀드입니다. ELSS 펀드는 최대 Rs까지 세금 공제를 받을 수 있습니다. 섹션 80(C)에 따라 1.50 lakh.

최대 50만원까지 절약할 수 있습니다. ELSS 펀드에 투자하면 46,800입니다.

세금 절감 공식은 다음과 같습니다.

- 절세액 = 슬래브에 따른 세율 * 최대 공제액

- 4% 세액을 포함한 최종 세금 절감 = (세금 절감 * 4% ) + 세금 절감

| 세금 석판 | 세율 | 80C항에 따른 리베이트 | 세금 절감 | 운 | 최종 세금 절감(세금 포함) |

| 2,50,000-5,00,000 | 5% | 1,50,000 | 7,500 | 4% | 7,800 |

| 5,00,000 – 10,00,000 | 20% | 1,50,000 | 30,000 | 4% | 31,200 |

| 10,00,000 이상 | 30% | 1,50,000 | 45,000 | 4% | 46,800 |

ELSS 펀드의 락인 기간은 3년으로, PPF의 락인 기간이 15년인 것처럼 다른 절세 투자 상품 중 가장 짧습니다.

ELSS 펀드는 세금을 절약할 뿐만 아니라 펀드의 약 65%가 주식에 할당되어 상당한 수익을 제공합니다. 이는 위험 지향적인 투자이기도 합니다.

예상 수익률 – 연간 12%~16%.

5. 공공 프로비던트 기금(PPF)

귀하가 직원은 아니지만 여전히 적립금에 투자하고 싶다면 PPF가 이상적인 선택입니다.

최신 정부 지침에 따라 투자 금액에 대해 연 7.1%의 이자를 받을 수 있습니다.

PPF의 락인 기간은 15년입니다. 중도취소는 개시일로부터 5년이 경과한 후에만 가능합니다.

조기 철수는 생명을 위협하는 질병 치료 또는 고등 교육과 같은 특별한 조건에서만 승인됩니다.

PPF의 또 다른 장점은 최대 Rs까지 기부금에 대해 세금 환급을 받을 수 있다는 것입니다. 1.50 lakh u/s 80C IT Act India. PPF로 얻은 이자는 비과세이며 이중 세금 혜택을 제공합니다.

수익률 – 연 7.1%

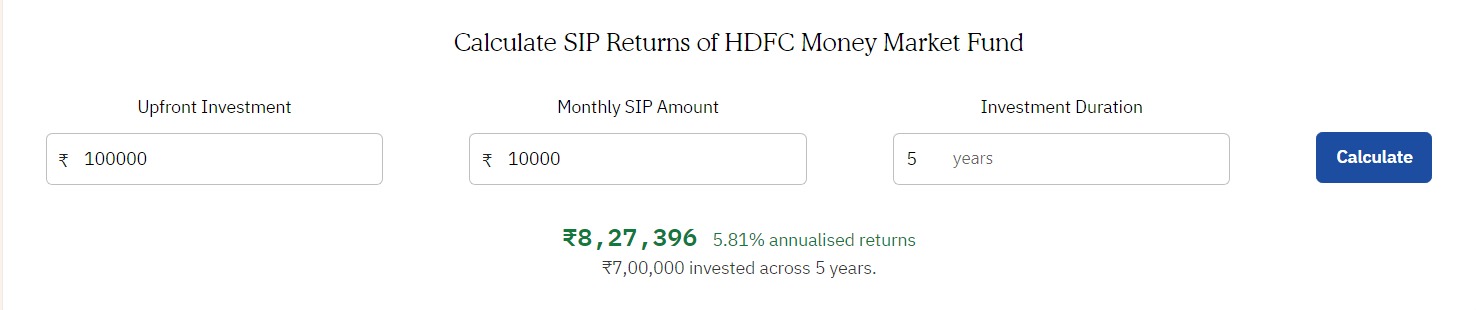

6. 머니마켓펀드(단기)

머니 마켓 펀드는 위험 허용 범위가 낮고 고정 수익을 제공하는 안전한 투자 상품에 투자하는 단기 부채 펀드입니다.

안전한 투자 자산은 국채와 같은 정부 증권일 수 있습니다. 머니 마켓 펀드는 투자 기간에 따라 연간 6%~7%의 수익률을 제공합니다.

머니마켓 펀드는 2~3년의 이상적인 단기 투자입니다.

출처: HDFC 머니마켓펀드(valueresearchonline.com)

위의 예에서 HDFC 머니 마켓 펀드는 3년 동안 연간 7.08%의 수익률을 제공합니다. 이는 현재 FD 이자율이 연간 약 5~6%로 매우 낮기 때문에 정기 예금보다 좋습니다.

예상 수익률 – 연 7~9%.

7. 암호화폐

암호화폐에 대한 지식이 있거나 시장에 대해 배우고 싶다면 비트코인이나 암호화폐에 투자할 수 있습니다.

암호화폐 시장은 변동성이 크기 때문에 이해한 경우에만 투자하는 것이 좋습니다. 그렇지 않으면 결국 돈을 잃을 가능성이 있습니다.

비트코인이나 Ethereum, UniSwap 또는 Litecoin과 같은 기타 수익성 있는 암호화폐에 투자할 수 있습니다.

비트코인은 지난 4년 동안 평균 408%의 수익을 냈습니다.

그러나 2018년에는 -72.6%의 수익률을 기록했다는 점을 기억하세요. 이는 2018년에 10,000달러를 투자했다면 Rs가 남게 된다는 의미입니다. 2,740.

위험 요소에 대한 이해를 바탕으로 5~7년 동안 장기적으로 투자를 유지하려면 암호화폐를 선택하세요.

기대 수익 – 위험을 줄이기 위해 잘 분산된 경우 연간 30% 이상

8. 수칸야 삼리디 요자나

여아의 고등교육과 결혼을 위해 Sukanya Samriddhi Yojana에 투자하실 수 있습니다.

SSY는 VPF 다음으로 모든 정부 제도 중 두 번째로 높은 7.6%의 이자율을 제공하는 정부 제도입니다.

귀하의 투자 만기 기간은 21년입니다. 만기일에 돈을 인출하거나 자녀가 18년의 고등 교육을 마치면 금액의 50%를 인출할 수 있습니다.

Sukanya Samriddhi Yojana를 준수하는 조건은 다음과 같습니다.

- 여자아이는 인도 거주자여야 합니다.

- 신청할 수 있는 최대 연령은 10세입니다.

- 가족 중 최대 2명의 여아 자녀를 신청하세요.

- 여자아이의 출생증명서

최소 50만원부터 계좌를 개설할 수 있습니다. 250. 지원을 중단할 수 있는 옵션이 제공되는 이후 첫 14년 동안 투자해야 하지만 이전에 투자한 금액에 대한 이자가 누적됩니다.

SSY의 또 다른 혜택은 최대 Rs까지 세금 면제입니다. 1.50 lakh u/s 80(C).

수익률 – 연간 7.6%(정부 제도 중 VPF 다음으로 두 번째로 높음)

9. 국민연금제도(NPS)

NPS는 장기적으로 투자할 수 있는 은퇴플랜입니다. NPS의 락인 기간은 퇴직 또는 60세가 되는 시점입니다.

NPS의 연간 수익률은 약 8~10%입니다. NPS에서는 자금의 50%가 주식에 투자되기 때문에 다른 정부 제도보다 더 나은 수익을 얻을 수 있으며, 이는 정부 제도에 비해 약간 더 위험한 투자입니다.

만기시 60%를 일시금으로 받고, 나머지 40%는 평생 매달 연금으로 지급됩니다.

또한 현재 투자 상태에도 불구하고 50,000을 추가로 기부할 수 있어 최대 Rs까지 세금을 절약하는 데 도움이 됩니다. NPS의 경우 20만(1500만 + 50K)입니다.

계좌 개설 3년 이후에만 최대 25%까지 부분 인출이 가능합니다. 그러나 자녀의 교육, 심각한 질병, 주택 구입과 같은 특정 상황에서만 가능합니다.

예상 수익 – 연간 8%~10%.

10. 계좌 스윕

스윕인 계좌는 정기예금 수익으로 저축계좌의 혜택을 누릴 수 있는 계좌입니다.

스윕 계좌에서는 저축 계좌 잔액이 특정 한도를 초과하면 초과 금액이 자동으로 정기 예금으로 전환되어 정기 예금 이자율을 받기 시작합니다.

저축 계좌 잔고가 거래를 완료하지 못할 때마다 정기 예금이 자동으로 깨지고 돈이 저축 계좌로 이체됩니다.

예를 들어 SBI에서 Sweep-in 계좌 승인 후 저축 금액이 Rs 이상으로 증가하면 25,000이면 귀하의 저축 계좌가 FD로 전환됩니다.

5만원 이하로 돈을 인출할 때마다 25,000이면 자동으로 예금계좌로 전환됩니다.

대부분의 사람들은 불확실성에 대처하기 위해 저축 계좌에 돈을 보관하는 것을 좋아합니다. 스윕 계좌는 저축 계좌의 유동성과 정기 예금의 반환을 제공합니다.

수익률 – 연간 4%~6%.

인도 투자 옵션에 관한 FAQ

인도에 돈을 투자하는 것을 고려해야 하는 이유는 무엇입니까?

인도에 투자하면 자본 성장과 소득 창출의 기회를 얻을 수 있습니다. 인도의 성장하는 경제와 다양한 투자 옵션은 인도를 투자자들에게 매력적인 목적지로 만듭니다.

인도에서는 어떤 유형의 투자가 가능합니까?

인도는 주식, 뮤추얼 펀드, 부동산, 정기 예금, 국채 등을 포함한 다양한 투자 옵션을 제공합니다. 각 투자 유형에는 고유한 위험 및 수익 프로필이 있습니다.

인도에 투자를 시작하려면 얼마나 많은 돈이 필요합니까?

인도에 투자를 시작하는 데 필요한 금액은 투자 유형에 따라 다릅니다. 뮤추얼 펀드와 같은 일부 투자 옵션은 상대적으로 적은 금액으로 시작할 수 있는 반면, 부동산과 같은 다른 투자 옵션은 더 큰 자본이 필요할 수 있습니다.

인도 주식에 투자하려면 Demat 계좌가 있어야 하나요?

예, 인도 주식에 투자하려면 Demat 계좌가 필요합니다. 귀하의 주식을 디지털 형식으로 보유하는 전자 계좌입니다.

인도의 외국인 투자자에게 세금 관련 영향이 있습니까?

예, 외국인 투자자는 인도에서 양도소득세가 부과될 수 있습니다. 세율은 투자 유형과 보유 기간에 따라 달라질 수 있습니다.

인도에 투자하는 동안 위험을 어떻게 완화할 수 있습니까?

다각화는 위험을 완화하기 위한 핵심 전략입니다. 다양한 자산 클래스와 부문에 투자를 분산함으로써 시장 변동이 전체 포트폴리오에 미치는 영향을 줄일 수 있습니다.

비거주 인디언(NRI)으로서 인도 부동산에 투자할 수 있습니까?

예, NRI는 인도중앙은행(RBI)이 부과하는 특정 조건 및 제한 사항에 따라 인도 부동산에 투자할 수 있습니다.

명확한 투자 목표 설정의 중요성은 무엇입니까?

명확한 투자 목표를 설정하면 재무 목표와 목표 달성 일정을 정의하는 데 도움이 됩니다. 또한 위험 허용 범위와 가장 적합한 투자 전략을 결정하는 데 도움이 됩니다.

다음 내용도 읽을 수 있습니다.

- 투자 없이 집에서 수익 창출: 수익 극대화

- 모든 비트코인 투자자가 알아야 할 주요 팁

- 귀하의 포트폴리오에 추가할 최고의 투자 제휴 프로그램

- 인터넷을 공유하여 돈을 벌 수 있는 최고의 앱: 수동적 소득을 얻으세요

- 투자 없이 인터넷에서 돈을 버는 무료 방법

최종 생각: 인도에 돈 투자를 시작하기 위한 팁

투자의 핵심은 투자 목표에 맞는 올바른 도구를 선택하는 것입니다.

투자의 주요 원칙은 ' 먼저 저축하고 지출하라 '입니다.

이러한 지침을 따르면 돈에 대해 현명한 결정을 내리고 재정적 목표를 달성하기 위해 노력할 수 있습니다.

단기 저축이든 장기적 계획이든 이 팁은 인도 투자의 세계를 탐색하고 더 밝은 재정적 미래를 구축하는 데 도움이 될 것입니다.

이제 조치를 취하고 인도에서 투자 여정을 시작할 때입니다!