인도 프리랜서를 위한 세금에 대해 알아야 할 모든 것

게시 됨: 2016-07-28자신의 상사가 되어 PJ에서 일하고 마음대로 시간을 보낼 수 있습니다. 이것들은 프리랜서가 되는 기쁨의 일부입니다. 그러나 프리랜서가 된다는 것은 사업으로서 세금을 신고해야 하는 추가 책임도 따릅니다. 프리랜서의 세금 및 보고서 제출은 급여와 매우 다릅니다.

라가브를 만나보세요 . Raghav는 2015년 6월에 직장을 그만두기로 결정했습니다. 디자인과 일러스트레이션은 그의 첫사랑이었습니다. 그리고 프리랜서로 일하는 모습이 그에게 매력적이었습니다. 그는 웹사이트를 만들고 여가 시간에 한 디자인 작업 중 일부를 보여주기로 결정했습니다. 그는 또한 www.truelancer.com 에 자신을 등록했습니다.

얼마 지나지 않아 Raghav의 방식으로 작업이 시작되었습니다. 그는 몇 가지 구매를 했습니다 . 70,000원에 구매한 노트북 입니다. 그는 노트북과 함께 Adobe 크리에이티브 제품군 을 Rs 25,000에, 글꼴 소프트웨어 를 Rs 20,000에 구입했습니다. 그는 온라인 서비스에 가입하여 자신의 사이트에 블로그 게시물을 예약하고 달력 서비스에 가입하여 하루를 관리했으며 연간 비용은 5,000루피였습니다. 그는 Rs 8,000의 웹사이트 호스팅 비용과 Rs 20,000의 도메인 등록을 지불했습니다. 그는 Netflix 계정 에 비용을 지불하여 전 세계의 디자인 작업에 대해 배우고 디자인 진화에 관한 다큐멘터리를 연간 Rs 2,000에 시청했습니다. 그는 또한 많은 인쇄 디자인 요청을 받기 시작했기 때문에 Rs 15,000에 프린터 를 샀습니다. Raghav는 3년 동안 연간 Rs 10,000의 비용이 드는 Coursera 과정에 등록했습니다 .

이러한 비용 외에도 Raghav는 침실 2개 아파트에 대해 한 달에 8,000루피의 임대료 를 지불하고 있었습니다. 그는 1년 동안 이 아파트 관리비 로 27,000루피를 지불했습니다. Raghav는 또한 디자이너를 위해 조직된 몇 가지 이벤트 에 참석하여 디자이너를 위해 총 6,000루피를 지출했습니다.

Raghav는 명함 1,000루피, 책 2,500루피, 펜, 연필, 미술용품 등 모든 비용 이 6,000루피였습니다. 모바일 요금 은 1년 동안 24,000루피, 인터넷 비용 은 1년에 9,000루피입니다. 그는 고객을 만나는 데 사용되는 택시에 7,000루피를 썼습니다.

2015-16년 Raghav의 디자인 작품 판매 수익은 Rs. 9,00,000.

Raghav는 어떻게 세금을 납부하고 2015-16 회계연도에 대한 보고서를 제출해야 하는지 혼란스러워합니다. 2015년 4월, 5월, 6월 3개월 동안 Raghav의 급여 소득 은 Rs 1,50,000입니다. 3개월 동안 EPF 기여금 Rs 20,000. Rs 8,000의 TDS 는 그의 고용주에 의해 공제되었습니다. Raghav는 자신과 부모를 위해 12,000루피의 생명 보험에 가입했습니다. 그는 또한 NPS 계정에 Rs 50,000를 투자했습니다. 그는 PPF에 80,000루피를 예치했습니다. 그의 프리랜서 작업에 대해 그에게 지불한 일부 클라이언트는 총 Rs 40,000의 TDS 를 공제했습니다. Raghav는 또한 Rs 11,000 저축 계좌와 고정 예금에서 Rs 5,000의 이자 소득 을 가지고 있습니다. FD에서 공제되는 TDS는 Rs 500입니다.

우선 Raghav는 모든 비용에 대한 세부 정보를 작성해야 합니다.

구매한 자산

노트북, 프린터 및 기타 장비의 혜택이 장기간(보통 1년 이상) 지속될 것으로 예상되는 장비는 '자본화'됩니다. 즉, 이를 비즈니스 비용으로 간주하지 않고 '자산'이라고 합니다. 매년 그들의 비용의 작은 부분이 비용으로 지출되고 귀하의 소득에서 감액될 수 있습니다. 매년 부과되는 이 비용을 감가상각비라고 합니다.

다양한 자산에 대한 감가상각률은 소득세법에 언급되어 있습니다.

노트북 70,000루피

어도비 스위트 25,000루피

글꼴 소프트웨어 Rs 20,000

프린터 15,000루피

2015-16 회계연도에 청구할 수 있는 감가상각

노트북 42,000루피

소프트웨어 Rs 45,000

프린터 9,000루피

총 감가상각비 = 96,000

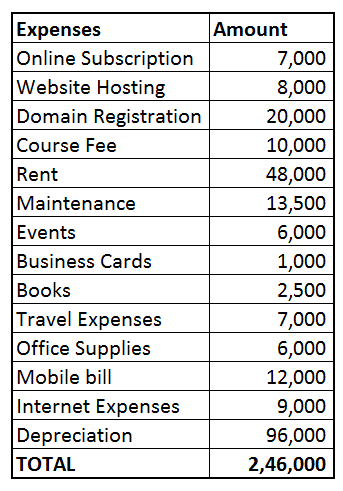

사업비

프리랜서는 영수증에서 업무와 직접 관련된 비용을 줄일 수 있습니다. Raghav의 다음 비용은 수입에서 줄일 수 있습니다.

온라인 구독 7,000원(블로그 일정 + 캘린더 = 5,000원, 넷플릭스 계정 2,000원)

웹사이트 호스팅 Rs 8,000

도메인 등록 Rs 20,000

디자인 코스 비용 Rs 10,000

임대료 Rs 48,000 (Raghav의 집 절반이 작업장으로 사용되고 있었기 때문에 임대료의 50%를 청구할 수 있음)

유지 보수 Rs 13,500 (건물의 절반이 사무실로 사용 중이었으므로 50% 청구 가능)

이벤트 Rs 6,000

명함 1,000원

책 2,500루피

여행 경비 Rs 7,000

사무용품 6,000루피

모바일 청구서 12,000루피 (Raghav는 3개월 동안 세부 청구서를 확인하고 통화의 절반 정도가 업무와 관련된 것으로 판단하여 청구서의 50%를 업무로 간주할 수 있다고 판단했습니다)

인터넷 비용 9,000루피

직접 프리랜서 비용(위 합계) = Rs 1,60,000

총 비용 은 감가상각비 + 사업비 = 2,46,000루피입니다.

디자인 작업의 순이익 = Rs 9,00,000 – Rs 2,46,000 = 6,54,000

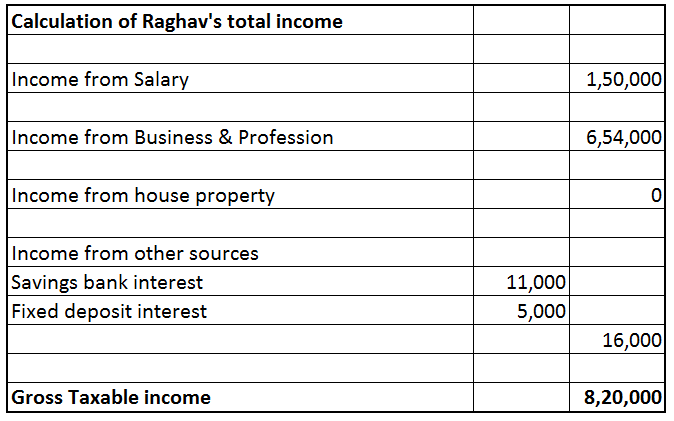

Raghav의 과세 소득 계산

Raghav의 프리랜서 수입은 Rs 6,54,000입니다. 단, 총 과세소득은 급여소득, 주택소득(임대소득), 사업 및 직업소득(프리랜서 소득), 자본이득(지분이나 뮤추얼펀드 매각) 소득의 합계입니다. 등), 기타 원천 소득(은행 이자 소득, 예금 등).

급여 소득

여기에는 고용으로 인해 받는 급여 또는 기타 지불 수입이 포함됩니다. Raghav의 3개월치 1,500,000루피가 그의 계좌에 입금되었습니다. PF 20,000루피와 TDS 8,000루피도 2015년 6월 말에 직장을 그만두기 전에 공제되었습니다.

집 재산 소득

Raghav는 집 이 없고 임대 수입도 없습니다.

자본 이득 소득

Raghav는 FY 2015-16 동안 자본 자산을 판매하지 않았습니다.

사업 및 직업 소득

위에 계산된 Raghav의 프리랜서 수입( 사업 및 직업 수입)은 Rs 6,54,000입니다.

기타 출처로부터의 소득

저축예금 이자수익, 정기예금 이자수익이 포함됩니다. 이것은 잔여 소득의 머리이며, 다른 소득의 머리에 따라 과세할 수 없는 소득은 여기에서 과세됩니다. Raghav의 이자 소득은 11,000루피입니다. 그는 또한 FD로부터 5,000루피의 이자를 받았습니다. TDS는 500루피를 공제했습니다.

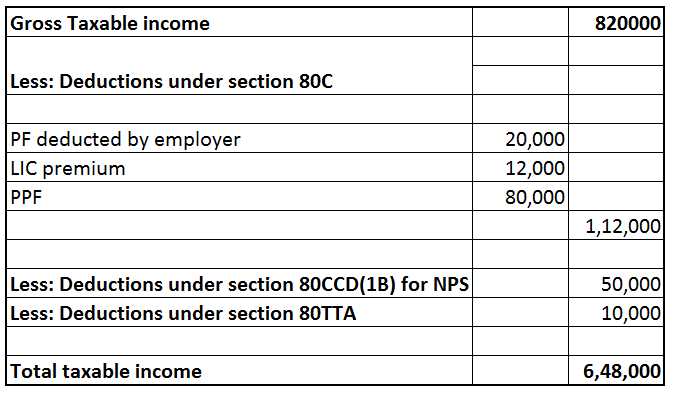

소득공제

섹션 80C 고용 당시 그의 EPF 계정에 대한 Raghav의 기여금은 섹션 80C = Rs 20,000에 따라 공제 대상이 됩니다. 그가 지불한 LIC 보험료와 PPF 보증금도 섹션 80C = Rs 12,000 + Rs 80,000에 따라 자격이 있습니다. 총 80C 공제 = Rs 1,12,000. [섹션 80C에 따라 최대 Rs 1,50,000를 청구할 수 있습니다.]

섹션 80CCD(1B) Raghav는 더 이상 EPF에 기여하지 않기 때문에 NPS 계정을 개설했습니다. NPS에 대한 예치금은 섹션 80CCD(1B)에 따라 최대 Rs 50,000까지 공제할 수 있습니다.

섹션 80TTA 섹션 80TTA 에 따른 공제는 Raghav에 대해 은행 계좌 저축으로 인한 이자 소득에 대해 사용할 수 있습니다. 최대 10만원까지 청구할 수 있습니다.

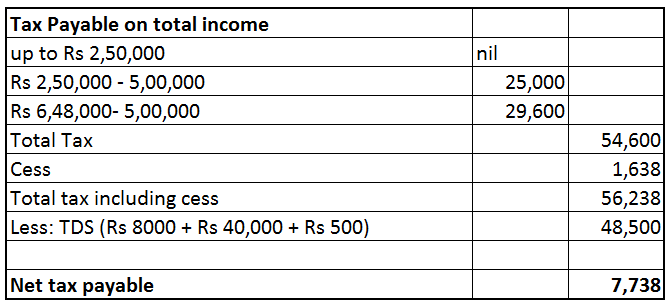

TDS

다음 금액은 그의 다양한 소득에서 TDS로 공제되었습니다. 이것은 그의 Form 26AS 에서 추적되었습니다.

급여 TDS 8,000 루피, 프리랜서 소득 TDS 40,000, 이자 TDS 500 = 48,500 루피

Raghav의 총 과세 소득은 Rs 6,48,000입니다.

Raghav가 지불해야 하는 총 세금은 Rs 56,238입니다. 그러나 Rs 48,500는 이미 TDS로 공제되었습니다. 따라서 Raghav가 지불해야 하는 순 세금은 Rs 7,738입니다. (Raghav는 프리랜서이고 연간 납세 의무가 Rs 10,000를 초과하므로 선지급 세금 규칙이 그에게 적용됩니다. FY 2015-16 동안 선지급 세금 을 예치하지 않은 경우 , 그는 섹션 234B 및 234C 에 따라 이자를 지불해야 할 수 있습니다 .)

Raghav는 기업용 ClearTax 제품을 사용하여 세금을 신고했으며 여기에서도 신고할 수 있습니다. www.cleartax.in/business

다른 사람에게 지불한 금액에서 TDS를 공제해야 합니까? 저희가 보장합니다. www.cleartds.com 을 확인하세요.