전자상거래 판매자를 위한 주별 온라인 판매세 가이드

게시 됨: 2022-02-20각 주의 경제적 연관성을 결정하는 것은 많은 판매자에게 복잡하고 압도적이지만, 당사의 판매세 가이드는 주제를 이해하는 데 도움이 될 수 있으며 판매자가 요구 사항을 확인할 수 있도록 단계별 지침을 제공할 수 있습니다.

이 기사의 어떤 내용도 법률 또는 세무 자문으로 해석되어서는 안 됩니다. 이 웹사이트의 내용은 법률 자문이나 의견을 제공하기 위한 것이 아니라 일반적인 정보를 제공하기 위한 것입니다. 구체적인 조언은 Ecom CPA에 문의하십시오.

그래서 당신은 전자 상거래 사업을 시작했고 그것은 성장하고 있습니다! 매출이 증가함에 따라 사업을 운영하고 판매하는 주를 법적으로 준수하는지 확인하는 것이 중요합니다. 주의해야 할 한 가지 영역은 인터넷 판매세입니다.

전자 상거래 판매자의 경우 모든 주와 테리토리가 자체 규칙을 설정하기 때문에 판매세가 위협적일 수 있습니다. 그러나 판매세가 그렇게 무섭지 않아도 됩니다. 다음은 전자 상거래 판매자로서 알아야 할 사항과 판매세가 처리되도록 하기 위한 옵션에 대한 요약입니다.

판매세: 그때와 지금

현대 소매 판매세는 일반적으로 1930년으로 거슬러 올라가는 것으로 간주되며 주 차원에서 관리됩니다. 판매세는 상인이 "넥서스"라고도 알려진 주에서 판매세를 지불하도록 요구합니다. 판매세는 판매자가 소비자로부터 징수하고 판매자는 징수된 세금을 세금이 징수된 주에 보냅니다.

역사적으로 주에서는 다음과 같은 상황에서 넥서스를 인식했습니다.

- 홈 스테이트 넥서스: 귀하의 회사는 물리적으로 캘리포니아에 기반을 두고 있어 넥서스를 제공합니다.

- 직원 연결: 회사는 캘리포니아에 있지만 직원은 네바다에서 고용합니다. 이제 두 주 모두에 판매세 관련성이 있으며 두 주의 구매자로부터 판매세를 징수해야 합니다.

- 재고 넥서스: 재고 넥서스 가 있는 상태의 창고에 재고를 저장하여 판매세 넥서스를 만듭니다.

전자 상거래의 증가와 함께 새로운 유형의 넥서스가 인식되고 있습니다. 즉, 경제적 넥서스라고 하는 원격 판매자의 넥서스입니다.

- 경제적 연계: 해당 주에서 특정 달러 금액의 판매가 있거나 해당 주에서 특정 수의 판매 거래가 있기 때문에 해당 주에 연계(또는 "경제적 존재")가 있는 것으로 간주됩니다.

경제 넥서스 생성

이는 2018년 6월 미국 대법원이 사우스다코타 대 웨이페어(Wayfair) 사건에서 온라인 판매자에게 주에 대한 거래의 양이나 가치에 따라 판매세를 징수하도록 요구할 수 있다는 판결을 내렸을 때 나타났습니다.

이 경우 경제적 연계에 세금을 부과하기로 한 이유 중 하나가 중요합니다. 사우스다코타주는 거주자에게 소득세를 부과하지 않으므로 판매세에 크게 의존합니다. 물리적 비즈니스가 원격 판매자에게 더 많은 비즈니스를 잃음에 따라 이러한 소매업체에 세금을 부과하지 않으면 주의 세수 손실이 발생합니다.

Wayfair vs.South Dakota에서 주는 판매세 수입에서 5천만 달러가 손실된 것으로 추산했습니다.

최근 개발

South Dakota 대 Wayfair 이후, 미국의 대다수 주에서는 이제 원격 판매자를 위한 경제 연계법을 제정했습니다. 2020년 8월 현재, 6개 주(푸에르토리코 포함)를 제외한 모든 주에 경제적 연계법이 있습니다. 그러나 이러한 법칙은 항상 유동적입니다.

예를 들어, 2019년에 여러 주에서 거래량(예: "200건의 거래")을 기반으로 한 임계값을 제거했으며, 해당 임계값은 전적으로 판매량(예: $100,000 판매액)에 기반했습니다. 다른 주에서는 임계값을 높이거나 낮췄습니다.

경제적 연계와 판매세 요건이 더욱 복잡해짐에 따라 다른 그룹이 이 과정에 개입하기 시작했습니다. 최근 1967년에 설립된 정부간 국세청인 Multistate Tax Commission은 넥서스 임계값과 판매세 신고 절차를 단순화하기 위한 권장 사항을 제시했습니다.

전자상거래의 경제적 영향

전자 상거래가 오프라인 비즈니스를 얼마나 방해합니까? 2019년에 전 세계 B2C 전자상거래 시장의 가치는 3조 달러가 넘었습니다. Grandview Research에 따르면 202,7까지 7.9%의 비율로 성장할 것으로 예상됩니다.

2020년에는 COVID-19 전염병과 이를 억제하기 위한 검역 조치로 인해 전자 상거래가 예상보다 훨씬 빠르게 가속화되었습니다. 소비자들이 사회적 접촉을 제한하고 집에 머물려고 함에 따라 온라인 쇼핑이 전례 없이 급증했습니다.

원격 판매자를 위한 판매세 적용 방식

앞서 우리는 경제적 넥서스가 결정되는 방식에 대해 설명했습니다. 즉, 해당 주에서 특정 달러 금액의 판매가 있거나 해당 주에서 특정 수의 판매 거래가 있기 때문에 해당 주에서 넥서스가 있는 것으로 간주됩니다.

그러나 원격 판매자가 한 주에 넥서스가 있음을 알 수 있는 다른 여러 이유가 있습니다. 나중에 각 주의 규칙을 살펴보겠지만 먼저 가장 일반적인 유형의 연결을 검토해 보겠습니다.

원격 판매자로서 다음과 같은 약정이 있는 경우 해당 주에서 경제적 넥서스 임계값에 도달하지 않았더라도 여러 주에 넥서스가 있을 수 있습니다. 정확한 정의와 작은 글씨는 각 주마다 다릅니다. 이러한 규칙이 귀하에게 적용되는 경우 개별 주 규정을 확인하십시오.

물리적 연결

물리적 연결은 일반적으로 사무실, 소매점 위치, 쇼룸 등으로 정의되는 물리적인 비즈니스 궁전을 나타냅니다. 원격 판매자는 비즈니스가 등록된 모든 위치에 "본국 연결"이 있음을 여전히 기억해야 하며 그곳에서 판매세를 지불해야 합니다( 주에서 판매세를 징수하는 경우). 원격 판매자의 집 상태에 대한 요구 사항은 해당 주에서 운영되는 오프라인 비즈니스와 동일합니다.

직원 넥서스

직원 연계는 일반적으로 주에 직원이 있는 사업체에 적용됩니다. 여기에는 영업 사원, 대리인, 계약자 또는 모든 종류의 대리인이 포함될 수도 있습니다.

다른 주에 직원이나 대리인이 있는 경우 해당 주의 특정 법률을 확인하여 직원 관계를 인정하는지 여부를 확인하십시오. 그러한 경우 판매세를 징수하고 그곳에서 송금해야 할 수 있습니다.

인벤토리 넥서스

아마존이 전국에 재고를 보관하는 것과 같은 방식으로 많은 전자 상거래 판매자는 더 빠른 배송을 수용하기 위해 전략적 상태에 재고를 보관하기로 선택합니다. 다음과 같은 다양한 방법으로 수행할 수 있습니다.

- 전용 창고 유지;

- 귀하의 주문을 이행하는 제3자와 협력(직송) 또는

- 3PL 회사를 사용하여 제품을 저장하고 배송합니다.

조정에 관계없이 다른 주의 인벤토리는 주에 따라 연결을 구성할 수 있습니다.

아마존 FBA 셀러는 특히 이러한 고려 사항을 고려할 가능성이 높습니다. FBA 셀러로서 재고가 저장되는 위치를 결정하려면 아마존 셀러 센트럴에서 재고 세부 정보 보고서를 가져오세요.

클릭연결 넥서스/제휴 넥서스

클릭 스루 또는 제휴 넥서스는 흥미로운 넥서스 유형이며 매우 복잡할 수 있습니다. 제휴 웹사이트는 종종 다른 비즈니스를 위한 제품을 홍보하거나 광고하여 커미션 또는 기타 보상을 받는 대가로 소비자를 해당 사이트로 리디렉션합니다.

일부 주에서는 이제 판매자가 경제적 또는 다른 유형의 연결에 도달하지 않은 경우에도 주 내 계열사가 있는 원격 판매자를 해당 주에서 클릭연결 연결을 갖는 것으로 간주합니다. 뉴욕, 캘리포니아, 일리노이는 제휴 관계를 인정한 몇 안되는 주입니다.

프로덕션 넥서스

일부 주에서는 해당 주에서 제품을 제조, 생성 또는 조립하는 것으로 넥서스를 구성하기에 충분합니다. 하와이에서는 제품 개발자의 존재가 넥서스를 구성할 수 있습니다.

비즈니스 프레즌스 넥서스

사업체의 등록(때로는 주 내 우편 주소)은 해당 사업체가 해당 주에서 물리적으로 존재하지 않고 판매를 하지 않는 경우에도 연결을 구성하기에 충분할 수 있습니다.

권유 넥서스

한 주에서 사업을 광고하거나 권유하는 것은 여러 주에서 연계를 형성할 수 있습니다. 여기에는 인쇄 광고, 판매 전화, 판매원 또는 전자적 수단(예: 이메일 목록)을 통한 체계적인 권유가 포함될 수 있습니다.

서비스 넥서스

고객을 위한 서비스를 수행하는 비즈니스는 이를 기반으로 넥서스를 가질 수 있습니다. 여기에는 설치, 수리 또는 타사 계약자를 통한 서비스가 포함될 수 있습니다.

부동산 소유권 넥서스

재산을 소유하거나 임대하는 기업은 많은 주에서 그 자체로 연결고리를 만듭니다. 이것은 부동산(부동산) 또는 차량, 비품 또는 기타 장비와 같은 개인 자산일 수 있습니다.

배달 넥서스

제품을 다른 주로 배달하는 사업체는 해당 주의 특정 규칙에 따라 그곳에 연결될 수 있습니다. 이 규칙은 종종 "납세자가 소유한 차량으로 주정부로 인도"로 특별히 제한됩니다.

출발지 대 목적지 판매세

판매세를 계산할 때 "목적지 주"와 "원산지 주"의 중요한 차이점을 다룰 것입니다. 과거에는 대부분의 주가 목적지를 기준으로 하는 경향이 있었지만 전자 상거래의 증가는 원산지 기준 판매세로 이동하는 것을 보았습니다. 그 상태.

목적지 상태

목적지 국가는 상품의 목적지(즉, 구매자가 상품을 수령하는 곳)에 따라 징수해야 하는 판매세 금액을 결정합니다.

따라서 비즈니스가 목적지 주에서 운영되고 경제적 연관성이 없는 주에서 구매자에게 제품을 판매하는 경우 판매세를 징수할 필요가 없습니다. 임계값을 초과했고 경제적 연관성이 있는 경우 구매자의 위치에서 요구하는 판매세 금액을 징수합니다.

짐작할 수 있듯이 판매세가 주, 시 및 카운티마다 다를 수 있기 때문에 이것은 둘 중 더 복잡합니다.

판매세가 없는 대상 주

ECOM CPA의 본거지인 오리건 주와 뉴햄프셔, 몬태나, 알래스카, 델라웨어(약어 "NOMAD"로 쉽게 기억할 수 있음)와 같이 판매세를 부과하지 않는 주가 몇 개 있습니다. 그러나 일부 주에서는 경우(예: 알래스카) 주 판매세가 없더라도 지방 관할 구역은 판매세를 부과하도록 선택할 수 있습니다. 즉, 여전히 지역 판매세가 적용되는 "목적지" 주입니다.

원격 판매자(즉, 물리적으로 한 주에 기반을 두고 다른 주에 판매)의 경우 판매세는 일반적으로 목적지를 기준으로 합니다.

원산지 국가

원산지 국가에서 부과되는 판매세 금액은 제품의 원산지 또는 제품이 배송된 곳의 요율을 기준으로 합니다.

현재 11개의 원산지 기반 상태는 다음과 같습니다.

- 애리조나

- 캘리포니아*

- 일리노이

- 미시시피

- 미주리

- 뉴 멕시코

- 오하이오

- 펜실베니아

- 테네시

- 텍사스

- 유타

- 여자 이름

*캘리포니아 혼혈

하이브리드 상태

물론 캘리포니아는 조금 더 복잡합니다. 혼합된 경우입니다. 시, 카운티 및 주 판매세는 원산지를 기준으로 하고 지역 판매세(보충 지방세)는 목적지를 기준으로 합니다. 캘리포니아에 거주하는 판매자가 캘리포니아의 다른 위치에 판매하는 경우 시, 카운티 또는 주 세금은 판매자의 위치(원산지 기준)를 기준으로 하고 모든 지역 판매세는 고객의 위치(목적지 기준)를 기준으로 합니다. -기반을 둔).

원격 판매자로서 판매세를 처리하는 방법

전자 상거래 판매자로 비즈니스를 하는 경우 첫 번째 단계는 모든 주에 넥서스가 있는지 확인하는 것입니다. 매출이 아직 적다면 직접 할 수도 있습니다.

기본 단계는 다음과 같습니다.

- 판매세 관련성이 있는 위치를 결정합니다.

- 적절한 판매세 허가증을 등록하십시오.

- 세금 징수 및 계산을 자동화할 서비스 또는 소프트웨어를 선택하고 구현합니다.

- 각 주의 일정에 따라 마감일을 추적하고 판매세 신고서를 제출하십시오.

넥서스 결정

넥서스가 있는 위치를 확인하려면 몇 가지 기본적인 질문부터 시작하세요.

- 배송 중인 주가 출발지 주입니까, 아니면 목적지 주입니까? 원산지 국가인 경우 판매세 징수에 대한 임계값이 얼마인지 확인하십시오.

- 다른 주에 재고 또는 직원이 있습니까? 그렇다면 넥서스 법률을 확인하고 이것이 자격이 있는지 알아보십시오.

- 주별로 판매 기록을 정리하고 각 주에 대한 판매량과 거래 수를 합산합니다.

- 각 주의 현재 넥서스 법률과 주 합계를 비교하십시오. 이 문서의 링크를 사용하여 더 빠르게 이동하십시오.

- 볼륨 또는 판매 임계값 이상인 경우 관련성이 있는 것입니다.

다른 상태의 넥서스

귀하가 거주하는 주에서 판매세를 징수하고 있지만 위의 분석을 수행한 후 두 개의 추가 주에서 징수해야 한다는 것을 알게 되었다고 가정해 보겠습니다. 다음에 할 일은 다음과 같습니다.

판매 허가/등록 받기

일부 주에서는 "판매세 허가증"이라고 하고 다른 주에서는 "판매세 등록"이라고 합니다. 같은 것. 요점은 판매세를 징수 하기 전에 허가나 등록이 필요하다는 것입니다(판매세를 무단으로 징수하는 것은 불법입니다). 이것은 종종 온라인으로 할 수 있습니다.

주마다 조금씩 다릅니다. 일부는 등록하는 데 약간의 수수료를 부과하고 다른 일부는 전혀 부과하지 않습니다. 기한과 필요한 갱신을 알 수 있도록 주 국세청의 규칙을 검토하십시오.

임계값을 넘었을 때

예: 주어진 주의 임계값은 현재 연도의 거래량으로 $200,000입니다. 두 달 전에 그곳에서 $198,000를 팔았습니다. 넥서스가 없습니다. 지난달에 $201,000를 판매했습니다. 연결점.

규정을 준수하려면 지금 판매세 징수에 등록하고 앞으로 세금 징수를 시작하십시오. 이전에 판매세 징수 시작 요건을 충족하지 않아 징수하지 않았기 때문에 지난 달($201,000)에 대한 판매세를 납부할 필요가 없습니다.

제품 면제

판매하는 제품 유형에 따라 판매세에 대해 더 알아야 할 사항이 있을 수 있습니다. 예를 들어, 식품은 종종 다른 유형의 제품과 다르게 과세됩니다. 비처방약과 의류도 면세되거나 더 낮은 세율로 과세되는 경우가 많습니다. 디지털 제품의 판매세율도 다를 수 있습니다.

일부 전자 상거래 플랫폼에는 이러한 유형의 제품에 대한 특별 규칙을 설정하는 데 사용할 수 있는 판매세 재정의가 있지만 먼저 조사를 수행하고 제품이 자격이 있는지 확인하는 것이 좋습니다.

판매세 징수

연결이 결정되고 허가증이 제출되면 판매세 징수를 구성해야 합니다. 운 좋게도 대부분의 판매 플랫폼은 이를 통해 어느 정도 자동화를 제공합니다. 여기에서는 가장 큰 두 플랫폼인 Amazon과 Shopify에서 판매세 징수를 설정하는 기본 사항을 다룹니다.

아마존

Amazon은 여러 주에서 시장 촉진자입니다. 이는 셀러에 대한 판매세를 계산, 징수 및 납부해야 하는 의무가 아마존에 있음을 의미하지만 모든 주에 해당하는 것은 아닙니다.

아마존 셀러는 여전히 넥서스가 있는 주를 결정하고 등록할 책임이 있습니다. 등록하면 셀러에게 아마존을 통해 판매세를 징수하는 데 필요한 주 판매세 등록 번호가 부여됩니다.

거기에서 Amazon은 판매자의 손에서 많은 작업을 수행할 수 있습니다. 약간의 설정으로 판매세 징수를 거의 완전히 자동화할 수 있습니다. 세율이 변경되면 아마존에서 세율을 업데이트합니다. Amazon은 또한 목적지 및 출발지 상태를 추적하므로 사용자가 추적할 필요가 없습니다.

아마존에서 판매세 징수를 자동화하려면 세금 설정 셀러 센트럴을 방문하십시오. 여기에서 판매세를 징수해야 하는 주와 수준(주, 카운티 또는 지역)을 설정할 수 있습니다. 일부 제품이 면제되거나 감면된 세율이 적용되는 경우 제품세 코드를 추가할 수도 있습니다.

판매세 징수를 설정하고 판매세 신고서를 제출해야 하는 경우, 징수된 판매세에 대한 모든 데이터가 포함된 보고서를 셀러 센트럴에서 다운로드할 수 있습니다. 그런 다음 수치를 직접 추가 및 계산하거나 판매세 서비스와 협력하여 계산해야 합니다.

Shopif y

Shopify는 현지 세율까지 세금 징수를 위해 구성할 수도 있습니다. Amazon과 마찬가지로 플랫폼은 판매세를 등록하고 납부해야 하는 위치를 알려주지 않습니다. 그렇게 하거나 이를 수행하기 위해 서비스를 고용해야 합니다.

적절한 세금 관할 구역을 식별하고 등록하면 Shopify가 징수하도록 구성할 수 있습니다.

이를 설정하려면 세금 > 설정 > 설정('세금 지역' 아래)을 방문하세요. 징수하려는 주에서 세금 등록 ID를 추가해야 합니다.

기본 세율이 귀하 또는 귀하의 제품에 적용되지 않는 경우 Shopify에서 세금 재정의를 설정할 수도 있습니다. 일부 주에서는 운송비에 대한 세금을 징수할 수도 있습니다.

판매세 신고에 대한 정보를 가져올 때 판매 재무 보고서를 다운로드할 수 있습니다(전체 보고서 선택). 여기에는 귀하 또는 귀하의 판매세 서비스가 계산하고 신고서를 제출하기 위해 징수된 판매세에 대한 모든 필요한 데이터가 포함됩니다.

반품 및 판매세 납부

판매세를 징수한 후에는 징수한 주에 보고서를 제출하고 세금을 양도해야 합니다. 이를 "송금" 판매세라고도 합니다. 주의해야 할 한 가지 중요한 사항은 주에서 세금 징수를 위해 등록되었지만 일정 기간 동안 판매가 없는 경우에도 미신고로 인한 불이익을 피하기 위해 $0 신고서를 제출해야 한다는 것입니다.

그러나 신고 일정에 관해서는 상황이 복잡해집니다. 각 주마다 자체 규칙이 있으므로 판매세 신고서를 제출해야 하는 일정이 모두 다릅니다. 많은 주에서 월별, 분기별 또는 연간 신고 요건은 평균 월별 납세 의무에 따라 다릅니다.

결론은 귀하가 자체 판매세를 처리하고 있고 여러 주에 넥서스가 있기 시작하는 경우 각 주에 대한 마감 날짜 및 알림 시스템을 설정하는 것입니다.

판매세 신고 아웃소싱

물론, 이 시대에는 항상 다른 사람에게 비용을 지불할 수 있습니다. 판매세에는 자동화된 서비스 또는 살아있는 사람이라는 두 가지 기본 옵션이 있습니다.

자동화할 수 있는 것과 자동화할 수 없는 것.

자동화된 플랫폼

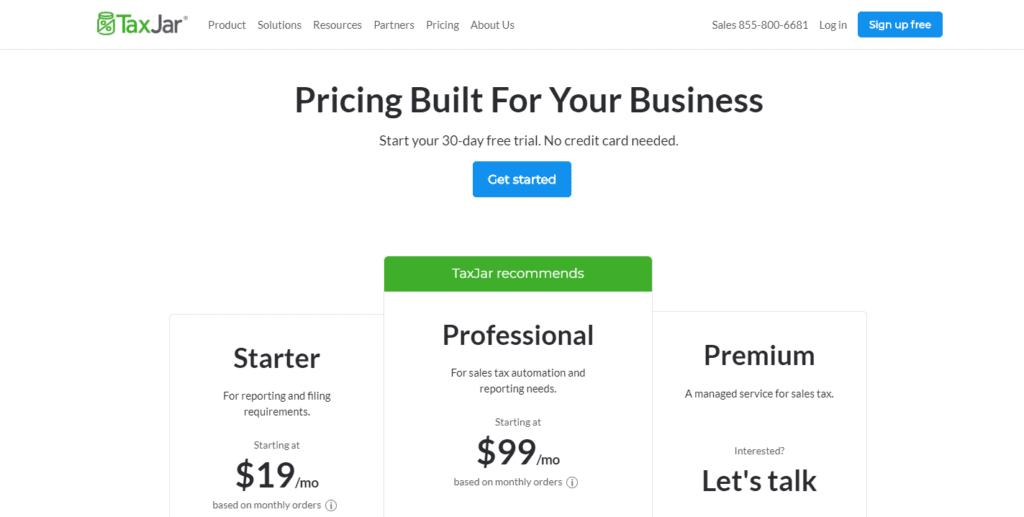

자동화된 플랫폼과 관련하여 가장 안정적이고 잘 알려진 두 가지는 TaxJar와 Avalara입니다.

TaxJar

Taxjar는 귀하가 등록된 주에 판매세 신고서를 제출하는 자동화된 서비스입니다. 이것은 또한 귀하의 번호판에서 기한을 추적하지 않아도 됩니다. 또한 TaxJar는 Amazon, Shopify, eBay, BigCommerce, Etsy, Magento, WooCommerce, Square 및 Paypal과 같은 모든 주요 플랫폼 및 결제 게이트웨이와 쉽게 통합됩니다.

이제 Taxjar는 현재 넥서스가 있는 위치와 접근하는 위치를 알려주는 경제 넥서스 인사이트 대시보드 를 제공합니다. 그러나 TaxJar는 판매세 허가증을 받기 위한 서류를 제출하지 않습니다. TaxJar는 연간 반환 횟수가 제한된 계층형 가격 책정으로 상당히 저렴합니다.

아발라라 아바탁스

Avatax의 Avatax는 보다 강력한 시스템이며 Avatax 외에 여러 다른 제품이 있는 시스템의 일부입니다. 그것은 또한 더 비쌉니다.

Avatax는 판매를 추적하여 등록해야 하는 위치를 보여주고 각 주에 적용되는 제품 면제를 자동으로 적용합니다. 또한 신고서를 제출하고 판매세를 납부하며 새로운 주에 등록하는 데 도움을 줍니다.

Avalara는 또한 관세 및 수입세(예: VAT 세금)를 징수하는 국제 판매자를 지원하는 제품을 제공합니다.

라이브 서비스

소규모 판매자에게는 DIY 방법이 적합할 수 있지만 대규모 비즈니스를 수행하는 경우 전문가에게 아웃소싱해야 할 때입니다. 판매세 분석은 상세하고 시간이 많이 소요될 뿐만 아니라 면제 규칙이 주마다 다르며 잘못 계산하면 벌금과 연체료가 발생할 수 있습니다.

자동화보다 살아있는 사람을 선호한다면 판매세 서비스를 제공하는 많은 회사가 있습니다. ECOM CPA는 넥서스가 도달한 위치를 파악하기 위해 50개 주에 대한 포괄적인 넥서스 연구를 제공할 뿐만 아니라 등록, 파일링 서비스 및 자동화 솔루션 설정 지원을 제공합니다.

판매세 미납

판매자가 판매세를 납부해야 할 때 납부하지 않으면 결국 판매자가 연체된 판매세 신고서를 제출하고 납부하도록 요구하는 평가 서신을 받게 될 것입니다. 늦게 신고하면 벌금과 이자가 연체 세금의 30%에 달하는 경우가 많습니다.

주정부에서 귀하의 의도가 세금을 사기 위한 것이라고 생각하는 경우(즉, 귀하가 세금을 납부해야 하는 것을 알고 납부하지 않기로 선택한 경우) 형사 처벌도 적용될 수 있습니다.

판매세 할인

사용 가능한 할인에 대한 약간의 조사를 수행하는 것은 비용을 지불할 수 있습니다. 현재, 약 26개 주에서 일찍 또는 제때 납부하면 징수한 판매세를 할인해 드립니다.

예를 들어, 조지아에서는 판매자가 첫 $3000의 만기 금액의 3%를 유지하고 그 이상의 금액은 0.5%를 제때 지불할 수 있도록 허용합니다.

자세한 내용은 다음 리소스를 확인하세요.

- Shopify 세금 도움말

- 아마존 세금 계산 서비스

- Avalara 판매세 계산기 및 조회 도구

- 아마존 세금 가이드

판매세 디렉토리: 주별

앨라배마

- 대상 상태

- 주, 카운티 및 시세가 적용될 수 있습니다.

- $250,000 임계값

- 배송에 대한 판매세 없음

다음 유형의 존재가 앨라배마에서 넥서스를 구성합니다.

- 물리적 연결

- 인벤토리 넥서스

- 직원 또는 대표 넥서스

- 경제 연계

앨라배마의 국세청은 여기에서 주 판매세 규정을 제시합니다. 특정 농기계, 자동차 및 트럭에는 할인된 요금이 적용됩니다.

판매세 납부 일정은 다음과 같습니다.

- 판매세 부채가 월 $200를 초과하는 경우 보고서는 매월 20일까지 제출해야 합니다.

- 판매세 부채가 월 $200 미만인 경우 분기별로 신고하도록 선택할 수 있습니다.

- 판매세 부채가 $10 미만인 경우 보고서는 역년 기준으로 제출될 수 있습니다.

알래스카

- 목적지 주 – 그러나 주 판매세가 없음

- 시 및 자치구 세금이 적용될 수 있습니다.

다음과 같은 유형의 존재가 알래스카에서 연결을 구성합니다.

- 소매점

- 인벤토리 넥서스

- 대표 넥서스

알래스카는 "국내 통치" 주이므로(즉, 과세 권한의 대부분을 지방 관할 구역으로 이양함) 면제 및 인하된 세율은 도시 및 카운티 또는 "자치구"에 따라 다릅니다. 알래스카의 321개 커뮤니티 중 107개가 일종의 세금을 부과합니다. 이 범위는 1%-7%입니다.

불행히도 원격 판매자의 경우 규칙을 이해하고 판매세 양식을 수집하기 위해 모든 지역에 연락해야 하는 문제는 스스로 해결해야 합니다. 더 많은 정보와 유용한 리소스는 주 평가사 웹사이트에서 찾을 수 있습니다. 여기에는 매년 알래스카 세금 보고서가 포함되어 있습니다. 이 보고서는 다양한 자치구와 해당 세금 정책을 지도로 보여주는 강렬하지만 여전히 유용한 간행물입니다.

애리조나

- 원산지 상태

- 배송료는 세금이 부과되지 않습니다

- 졸업 임계값:

- 2019년 연간 총 수익 $200,000

- 2020년 연간 총 수익 $150,000

- 2021년 연간 총 수익 $100,000

다음과 같은 유형의 존재가 애리조나에서 넥서스를 구성합니다.

- 물리적 연결

- 인벤토리 넥서스

- 개인 재산 넥서스

- 배달 넥서스

- 직원 또는 계약자 넥서스

아리조나의 원격 판매자 규정은 2019년 10월에 발효되었습니다. 주 판매세(또는 "거래 특혜세") 임계값은 현재 또는 이전 연도에 임계값을 충족하는 원격 판매자에게 적용됩니다.

그러나 주에서 판매세를 징수하고 송금하는 시장 촉진자를 통해 판매하는 경우 주 판매세를 등록할 필요가 없습니다 .

귀하의 비즈니스가 애리조나에 연결되어 있는지 여전히 확실하지 않은 경우 주에서 결정을 내리는 데 도움이 되는 편리한 Nexus 설문지를 제공합니다.

아칸소

- 대상 상태

- 다음 중 하나의 임계값:

- 연간 매출 $100,000, 또는

- 200 연간 거래

- 배송료가 부과될 수 있습니다.

비즈니스는 다음 중 하나를 유지하는 경우 Arkansas에서 연결성을 갖습니다.

- 사업장(사무실 포함)

- 창고 공간

- 부동산 또는 개인 재산

Arkansas의 원격 판매자 규정은 2019년 7월에 시작되어 현재 또는 이전 연도에 볼륨 또는 판매 임계값을 초과하는 원격 판매자에게 판매세를 부과합니다. Arkansas는 제품 유형에 따라 판매세가 일부 면제됩니다. 여기에서 해당 면제를 검토할 수 있습니다.

캘리포니아

- 출발지/목적지 하이브리드 상태

- 매출 5000만원 기준

- 서비스는 과세 대상이 아니지만 제품은

- 배송은

- 별도의 항목으로 고객에게 청구되고 일반 운송업체에서 만든 경우 과세되지 않음

- 제품 비용 또는 "취급"과 결합된 경우 과세 대상

캘리포니아는 다음 중 하나에 해당하는 경우 소매업체를 넥서스로 간주합니다.

- 물리적 연결

- 인벤토리 넥서스

- 대리인, 대리인 또는 독립 계약자 넥서스

- 개인 재산 넥서스

- 무역 박람회 참석(15일 이상 및 순이익 $100,000 이상)

캘리포니아의 하이브리드 판매세에는 설명이 필요합니다. 주, 카운티 및 도시 세금은 원산지를 기준으로 하므로 판매자의 위치를 기준으로 징수되는 반면 추가 지방세는 구매자의 위치에 따라 목적지를 기준으로 부과됩니다.

캘리포니아 주 외부 소매업자를 위한 세금 안내서는 소매업자가 주에서 "사업에 종사"하는 것으로 간주되는 이유에 대한 작은 글씨를 설명하는 데 도움이 됩니다. 판매세 면제에는 다른 소매업체에 대한 판매와 일부 식품이 포함됩니다.

다른 판매자에게 판매하는 소매업체로서 판매세를 내지 않으려면 판매자는 유효한 재판매 증명서가 있는지 확인해야 합니다.

콜로라도

- 대상 상태

- 연간 매출 $100,000의 임계값

- 배송은

- 별도의 항목으로 고객에게 청구되는 경우 과세되지 않음

- 제품 비용 또는 "취급"과 결합된 경우 과세 대상

다음 유형의 존재가 콜로라도에서 넥서스를 구성합니다.

- 물리적 연결

- 개인 자산(판매 또는 임대)

- 권유 넥서스

콜로라도에서 사업을 하는 많은 원격 판매자는 "Small Business Exception"에 해당될 수 있습니다. 이 규칙은 주에서 물리적 존재를 유지하지 않는 소매업체(위의 넥서스 목록에 정의됨)가 $100,000 임계값에 도달하지 않으면 판매세가 면제된다고 명시합니다.

소매업체가 넥서스에 도달하면 콜로라도에 등록할 수 있는 기간은 90일입니다. 국세청 웹사이트에서 찾을 수 있는 일부 판매세 면제가 있습니다.

코네티컷

- 대상 상태

- 임계값은 총 판매액이 $100,000 이고 최소 200건의 거래입니다.

- 배송료는 제품이 과세 대상인 한 과세 대상입니다.

넥서스는 다음으로 구성됩니다.

- 물리적 연결

- 직원, 대표자 또는 계약자 넥서스(연간 2일 이상)

- 인벤토리 넥서스

- 재산 소유권 넥서스

- 배달 넥서스

판매 및 사용세와 관련하여 코네티컷은 카운티 또는 지방 세가 없기 때문에 원격 판매자가 작업하기 더 쉬운 주입니다. 주 판매세만 계산하면 됩니다.

코네티컷은 또한 허가증을 받기 위해 국세청에 등록해야 하는 시장 촉진자를 인정합니다.

델라웨어

- 주 판매세 없음

"NOMAD" 주 중 하나인 델라웨어에는 주 판매세가 없습니다. 현재 주정부의 입장은 "...유형 자산 또는 무형 개인 자산을 판매하기 위한 수단으로 인터넷을 단순히 사용한다고 해서 시장 상태에서 연결 고리가 만들어지지는 않을 것"입니다.

그러나 "주 내에서 제공되는 다양한 서비스"에는 사업 허가 수수료와 총 수입세가 있습니다. 자세한 내용은 국세청 및 인터넷 판매에 관한 FAQ를 확인하십시오.

플로리다

현재 플로리다와 미주리에서만 원격 판매자와 관련된 판매세 규정을 채택하지 않았습니다.

그러나 이를 변경할 법안이 현재 진행 중입니다. 재정 분석에 따르면 주정부는 원격 판매세 규칙을 제정하지 않은 결과로 최소 850만 달러의 세수 손실이 발생한 것으로 추산합니다. 플로리다에서 $100,000 이상의 매출 또는 200건의 거래를 하고 있다면 이것을 주목하십시오.

그루지야

- 대상 상태

- 졸업 임계값:

- 2019년 총 수익 $250,000 또는 200건의 거래

- 2020년 총 수익 $100,000 또는 200건의 거래

- 배송료는 과세 대상입니다.

조지아의 Nexus는 다음에 의해 생성됩니다.

- 물리적 연결(무역 박람회 참석 포함, 특정 임계값 초과)

- 인벤토리 넥서스

- 직원 또는 대표 넥서스

- 재산 소유권 넥서스

- 배달 넥서스

이 규정은 2019년에 발효되었습니다. 2020년부터 주에서는 $100,000 이상을 벌어들이는 시장 촉진자에게 제3자 판매자에 대한 판매세를 징수하도록 요구하기 시작했습니다.

흥미롭게도 조지아는 현재 원격 직송인을 "리셀러"로 간주하고 이러한 거래를 소매세에서 면제합니다(비록 적절한 서류가 준비되어 있어야 함). 판매세가 면제되는 제품에는 일부 교육 자료, 식품 및 처방전이 포함됩니다.

조지아의 기준액은 현재 또는 이전 연도에 적용되며 판매자는 주 및 지방 세율을 모두 징수해야 합니다.

하와이

- 명시적인 "판매세"는 없지만 소비세

- 총 수익 $100,000 또는 200건의 거래 임계값

- 배송료는 과세 대상입니다.

Nexus는 다음을 통해 하와이에서 생성됩니다.

- 물리적 연결

- 인벤토리 넥서스

- 제휴 관계

- 권유 넥서스

- 경제 연계

기술적으로 하와이에는 "판매세"가 없습니다. 하지만 주에서는 주의 기업에 대해 4%의 일반 소비세(GET)를 의무화하고 있습니다. 지방세도 적용될 수 있습니다. 여기에는 이제 경제적 넥서스 임계값을 충족하는 원격 판매자가 포함됩니다. 이 임계값은 현재 및 이전 연도에 적용됩니다.

하와이는 2020년부터 시장 촉진자에게 GET를 징수하고 송금하도록 요구하기 시작했습니다.

아이다호

- 대상 상태

- $100,000 판매 임계값

- 배송료는 별도의 항목으로 나열된 경우 과세되지 않습니다.

아이다호는 판매자가 아이다호에 다음 중 하나라도 있는 경우 넥서스가 있는 것으로 간주합니다.

- 물리적 연결

- 인벤토리 넥서스

- 직원 또는 대표 넥서스

아이다호의 경제 연계법은 2019년 6월에 발효되었으며 원격 판매자와 시장 촉진자 모두에게 적용됩니다. 기준액은 현재 또는 전년도 판매에 적용됩니다. 좋은 소식은 아이다호에 물리적 위치가 없기 때문에 원격 판매자는 지방세가 아닌 6%의 주세만 지불할 책임이 있다는 것입니다. 신고 빈도는 월 평균 납세 의무에 따라 달라지며 연간에서 월간까지 다양합니다.

또한 아이다호에서는 서비스에 세금이 부과되지 않으며 물리적 제품에만 해당됩니다. 제품 면제에는 통화, 컴퓨터 소프트웨어, 재판매 상품 등이 포함됩니다.

일리노이

- 원격 판매자의 목적지 상태 주 내 판매자의 원산지 주

- 총 수익이 $100,000 또는 12개월 동안 200건의 거래 임계값

- 배송료는 별도의 품목이 아니거나 픽업 옵션이 제공되지 않는 한 과세 대상입니다.

Nexus는 판매자가 다음과 같은 경우 일리노이에서 구성됩니다.

- 물리적 연결

- 인벤토리 넥서스

- 대표 넥서스

- "클릭연결" 또는 제휴 관계

마켓플레이스 촉진자는 2020년 현재 일리노이주에서 인정되며 판매자에 대한 판매세를 징수하고 납부해야 합니다. 그러나 Illinois Retailers' Occupation Tax와 관련하여 약간의 세부 사항이 있습니다. 이 세금은 판매자가 시장 촉진자가 아닌 판매세에 대한 책임을 지도록 요구합니다.

일리노이의 판매세 규정은 판매세에서 재판매 품목을 제외합니다. 다른 면제는 일리노이 주 웹사이트에서 찾을 수 있습니다.

인디애나

- 대상 상태

- 총 수익 $100,000 또는 200건의 거래 임계값

- 배송료는 과세 대상입니다.

Nexus는 비즈니스가 인디애나에서 유지 관리할 때 생성됩니다.

- 재산 소유권 넥서스

- 인벤토리 넥서스

- 직원 또는 대표 넥서스

- 서비스 넥서스(제3자를 통한 포함)

Indiana doesn't have local taxes, so remote sellers are only liable for the state's 7% tax rate. The threshold requirements apply to either the current or previous year.Depending on the volume of sales tax liability, the filing frequency is either monthly or annually.

Although products in Indiana are taxable, services are often not – unless the service relates to fabricating, altering, or preparing a product. Unprepared grocery food and health care products are some of the items exempt from sales tax.

Iowa

- Destination state

- Threshold of $100,000 in yearly gross revenue, or 200 transactions

- Shipping is only taxable when included in product price

Iowa considers a seller to have nexus if they have:

- Delivery nexus (on a regular basis)

- Physical nexus

- Inventory nexus

- Contractor or service nexus

If you're still not sure, you can take a questionnaire on the Iowa Department of Revenue site to help determine if you have nexus.

Services are sometimes taxable in Iowa. A list of products exempt from taxation can also be found on the state website, and includes software, containers, and food.

The Iowa thresholds for remote sellers apply to the previous or current calendar year. Remote sellers only need to collect and remit the state sales tax of 6%, no local taxes. Filing frequency depends on the amount of tax estimated to be due.

Kansas

- Destination state

- Threshold of $1

- Shipping is taxable

Nexus created in Kansas by:

- Physical nexus (including trade shows, festivals, and other retail events)

- Inventory nexus

- Employee or contractor nexus

No, that's not a typo – Kansas does not offer any kind of exception for remote sellers, so any remote sellers who make any sales in Kansas will meet the threshold. Starting in 2019, all remote sellers delivering to Kansas must register with the Department of Revenue, and collect and remit sales tax. There is some speculation that this may change in the future, so if you have sales in Kansas, keep an eye on this one.

Information on exempt products and exemption certificates can be found on the Kansas Department of Revenue Website.

Kentucky

- Destination state

- Threshold is $100,000 per year in gross revenue, or 200 transactions

- Shipping is taxed

Merchants are considered to have nexus in Kentucky if they:

- Physical presence nexus (including retail or trade shows for 15+ days per year)

- Inventory nexus

- Service nexus

- Property ownership nexus (including leasing)

- Employee nexus

There are no local tax rates in Kentucky, so the state tax is the only one you'll need to worry about here. Kansas does recognize marketplace facilitators – only here, they're called “marketplace providers”, while sellers are “marketplace retailers”.

Thresholds apply to current or previous year. Sales tax exemptions include food and medical supplies. Filing frequency depends on the average monthly tax liability of the seller, with those owing over $1,200 to file monthly.

Louisiana

- Destination state

- Threshold of $100,000 in revenue or 200 transactions

- Shipping is taxable under certain conditions

Louisiana recognizes nexus with:

- A physical location

- Employee nexus

- Inventory nexus

- Economic nexus

In 2018, Louisiana enacted an economic nexus law, but it didn't take effect until July of 2020. Now, physical and digital products, as well as services are subject to the sales tax regulations. The filing frequency in Louisiana depends on the average monthly tax liability, and is either quarterly or monthly. As of August 2020, the state increased incentives to file and pay on time.

Furniture, groceries, and prescriptions are among the items exempt from sales tax, and items purchased for resale may be exempt with the appropriate certificate.

In the past, local jurisdictions had to be registered with separately for sales tax purposes. The state has now formed a Sales and Use Tax Commission for Remote Sellers to serve as a central collection hub. Currently, the extent of the commission's activity is unclear.

The state is also considering a measure requiring sales tax collection and remittance of marketplace facilitators.

Maine

- Destination state

- Threshold of $100,000 or 200 transactions

- Shipping is not taxable if stated separately

Maine recognizes nexus when:

- Employees, salespeople, contractors or other representatives are present

- A place of business such as an office or store exists

- A warehouse is present

- The seller offers local pickup to buyers

Maine recognizes the following types of nexus for out of state sellers:

- Inventory nexus

- Employee nexus

- Economic nexus

Maine does not utilize local tax rates, so only the state rate needs to be considered. Additionally, services are not taxable (with some exceptions). Sales tax exemptions for physical products include groceries, medicines, and medical equipment.

Once you've registered to collect sales tax in Maine, the state will assign you a filing frequency, generally based upon the sales volume of your business. The more revenue, the more frequently you'll probably have to file.

Maryland

- Destination state

- Threshold of $100,000 per year in gross revenue or 200 transactions

- Shipping is not taxable if stated separately

Maryland recognizes the following types of nexus:

- Physical presence nexus

- Employee nexus

- Inventory nexus

- Service nexus

- Property ownership nexus

Maryland does use local tax rates, so remote sellers only need to collect the state tax rate. Filing frequency may be monthly, quarterly, semiannually, or annually, depending on revenue and tax liability.

Sales tax exemptions may apply to resellers with the appropriate paperwork. Other exemptions include food, medication, and farm supplies.

Massachusetts

- Destination state

- $500,000 in the prior calendar year and at least 100 transactions in the state

- Shipping is taxable

Massachusetts recognizes the following types of nexus:

- Physical nexus

- Employee nexus (more than two days per year)

- Inventory nexus

- Trade show nexus (including samples or displays)

- Service or delivery nexus

- Property ownership nexus

Massachusetts is another state with no local tax rates, so remote sellers need only worry about the state tax rate.

미시간

- 대상 상태

- 지난 연도에 $100,000 또는 200건의 거래 임계값

- 배송료는 과세 대상입니다.

Michigan은 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 권유 넥서스

- 넥서스가 있는 사업체 소유권

판매세를 징수하고 납부해야 하는 사업체는 월별, 분기별 또는 연간 신고를 해야 할 수 있습니다. 조기 접수자는 할인을 받을 수 있습니다.

미시간주는 많은 제품에 대해 면제를 제공하고 다른 제품에 대해 할인을 제공합니다. 여기에는 식료품 및 처방전(면제), 의류, 식품 및 일반의약품(할인된 요금)이 포함됩니다. 리셀러는 면제 인증서를 받을 수도 있습니다.

미네소타

- 대상 상태

- 이전 12개월 동안 총 매출이 $100,000 또는 100건의 임계값

- 배송료는 과세 품목에 대해 과세됩니다.

미네소타는 다음과 같은 유형의 넥서스를 인식합니다.

- 물리적 연결

- 직원 넥서스

- 서비스 넥서스(미네소타 고객 추천을 위한 계약 포함)

- 권유 넥서스

- 배달 넥서스

미네소타의 판매세 신고 마감일은 월별, 분기별 또는 연간일 수 있습니다. 판매자는 또한 주의 다양한 지방세를 알고 있어야 합니다.

다행히 미네소타에서는 시장 촉진자로 알려진 "시장 제공자"를 인정합니다. 별도의 합의가 없는 한 판매자를 대신하여 판매세를 징수하고 송금해야 합니다. 이 경우 판매자는 판매세 등록을 마켓플레이스 제공자에게 제시해야 합니다.

미네소타의 판매세 면제에는 식품, 의복, 처방약 및 비처방 약품이 포함됩니다.

미시시피

- 원산지 상태

- 이전 12개월 동안의 임계값 $250,000

- 배송료는 과세 대상입니다.

미시시피에서는 다음과 같은 유형의 넥서스를 인식합니다.

- 물리적 연결

- 서비스 넥서스

- 권유 넥서스

- 경제 연계

미시시피 주는 2017년에 원격 판매에 세금을 부과하기 시작하여 경제 연계법을 제정한 초기 주 중 하나가 되었습니다. 여기에는 7%의 일반 소매율이 적용됩니다. 서비스는 일반적으로 과세 대상이 아니지만 제품은 과세 대상입니다. 판매세 면제에는 일부 처방전, 의료 기기 및 제조 품목이 포함됩니다.

미시시피의 신고 빈도는 평균 월별 납세 의무에 따라 달라지며 월별, 분기별 또는 연간이 될 수 있습니다.

미주리

- 원산지 상태

- 임계값

- 배송료는 일반적으로 과세 대상이 아닙니다.

미주리는 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 직원 또는 계약자 넥서스(연간 2일 이상)

- 인벤토리 넥서스

- 재산 소유권 넥서스

- 배달 넥서스

미주리 주에는 현재 경제적 연계법이 없습니다. 즉, 위의 범주를 통해 넥서스가 없는 원격 판매자는 판매세를 징수하고 송금할 필요가 없습니다.

몬태나

몬타나는 판매세를 부과하지 않으므로 원격 판매자가 세금을 징수하여 송금할 필요가 없습니다.

네브래스카

- 대상 상태

- 현재 또는 이전 연도에 $100,000 또는 200개 이상의 추가 판매 임계값

- 배송료는 과세 대상입니다.

Nebraska는 다음 유형의 연결을 인식합니다.

- 물리적 연결

- 직원 또는 계약자 넥서스

- 인벤토리 넥서스

- 재산 소유권 넥서스

- 배달 넥서스

- 경제 연계

Nebraska는 정의상 다중 공급업체 마켓플레이스 플랫폼(MMP)을 운영하는 개인 또는 법인으로 시장 촉진자를 인정합니다. 그러나 설정된 기준을 초과하는 모든 판매자는 판매 및 사용세 신고서를 제출해야 합니다. 이는 평균 월별 납세 의무에 따라 월별, 분기별 또는 매년 필요합니다.

네브래스카의 원격 판매자는 지방세와 주세를 알고 있어야 합니다. 네브래스카주는 식료품, 의약품 및 휘발유에 대한 판매세 면제를 허용합니다.

네바다

- 대상 상태

- 전년도에 연간 $100,000의 임계값 또는 현재 또는 이전 연도에 200건 이상의 거래

- 배송료는 과세 대상입니다.

Nevada는 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 직원 또는 계약자 넥서스

- 인벤토리 넥서스

- 재산 소유권 넥서스

- 배달 넥서스

- 경제 연계

네바다에서는 일반적으로 서비스에 세금이 부과되지 않습니다. 실제 제품의 경우 판매세 면제에는 식료품, 처방 의약품, 의료 기기 등이 포함됩니다. 리셀러는 재판매 인증서를 취득할 수 있습니다.

원격 판매자는 지역 및 주 판매세를 모두 고려해야 합니다. 네바다 주의 판매세 신고서는 월별 또는 분기별로 제출됩니다.

뉴햄프셔

뉴햄프셔는 판매세를 부과하지 않으므로 원격 판매자가 세금을 징수하여 송금할 필요가 없습니다.

뉴저지

- 대상 상태

- 전년도 또는 현재 연도의 $100,000 또는 200건의 거래 임계값

- 배송료는 과세 대상 제품에 대해 과세됩니다. 비과세 품목에 대한 배송은 비과세되도록 별도로 나열되어야 합니다.

뉴저지에서는 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 인벤토리 넥서스

- 직원 또는 계약자 넥서스

- 배달 넥서스

- 클릭연결 넥서스

뉴저지는 판매자가 참조할 수 있는 유용한 판매세 안내서를 제공합니다. 여기에는 판매세법, 면제 및 환불 정보에 대한 섹션이 포함되어 있습니다. 일부 면제에는 음식과 의복이 포함됩니다. 면제 증명서는 뉴저지주 재무부 웹사이트에서 찾을 수 있습니다.

뉴저지에서는 판매세 신고서를 월별 또는 분기별로 제출해야 합니다.

뉴 멕시코

- 원산지 상태

- 판매세 없음 – "총 영수증 세금" 임계값 $100,000

- 배송료는 과세 대상입니다.

뉴멕시코에서는 다음과 같은 유형의 연계를 인정합니다.

- 물리적 연결

- 인벤토리 넥서스

- 직원 넥서스

- 권유 넥서스

뉴멕시코는 판매세가 아니라 총수입세를 부과합니다. 이것은 주, 카운티 및 시정촌 요금의 조합입니다. 2019년 7월부터 원격 판매자는 현재 또는 이전 연도의 매출이 기준액에 도달한 경우 이 세금을 징수하고 납부해야 합니다.

뉴멕시코는 다른 많은 주와 달리 상품뿐만 아니라 세금 서비스도 제공합니다. 제출 빈도는 주에서 지정하며 월별, 분기별 또는 반기별이 될 수 있습니다.

뉴욕

- 대상 상태

- $500,000의 임계값 및 최소 100개의 판매

- 제품이 과세 대상인 경우 배송료가 과세됩니다.

New York은 다음과 같은 유형의 넥서스를 인정합니다.

- 물리적 연결

- 직원 또는 계약자 넥서스

- 인벤토리 넥서스

- 재산 소유권 넥서스

- 배달 넥서스

- 경제 연계

조세 재무부의 이 Welcome New Vendors 가이드는 뉴욕의 판매세에 대해 배우기 위한 훌륭한 출발점입니다. 판매자는 분기별, 연간 또는 "분기별"(번역: 월간)을 제출해야 하는지 여부를 여기에서 확인할 수 있습니다.

뉴욕의 경제적 한계는 주에 배달되는 유형 개인 자산에만 적용됩니다. 따라서 디지털 제품 및 서비스는 국가에서 허점을 찾을 수 있습니다. 판매세가 특별히 면제되는 제품에는 일부 식품 및 음료, 의료 제품 및 의약품, 위생 용품 등이 있습니다.

노스 캐롤라이나

- 대상 상태

- 연간 총 수익이 $100,000 이상이거나 현재 또는 이전 연도에 200건 이상의 거래가 있는 경우

- 배송료는 과세 대상입니다.

노스캐롤라이나에서는 다음과 같은 유형의 넥서스를 인정합니다.

- 물리적 연결

- 직원 또는 계약자 넥서스

- 인벤토리 넥서스

노스캐롤라이나에 넥서스가 있는 원격 판매자는 주 판매세율과 지방세율을 모두 고려해야 합니다. 이 요금은 제품과 서비스에 적용됩니다.

판매세 신고는 월 평균 납세 의무에 따라 월별 또는 분기별로 제출해야 합니다. 판매세가 면제되는 제품에는 식료품, 일부 의료 기기 및 처방약이 포함됩니다.

노스 다코타

- 대상 상태

- 현재 또는 이전 연도의 연간 임계값 $100,000

- 배송료는 과세 대상입니다.

North Dakota는 다음과 같은 유형의 넥서스를 인식합니다.

- 물리적 연결(일시적일지라도)

- 직원 넥서스

- 개인 자산 연결(임대 또는 임대 포함)

- 경제 연계

North Dakota의 현재 원격 판매세 규정은 2019년 7월에 발효되었습니다. 그 이전에는 "및 200건 이상의 거래" 조항이 규정에 포함되었습니다. 규칙의 이 부분은 이제 경제적 연결이 거래가 아닌 총 판매량에만 의존한다는 점에서 폐지되었습니다. 판매세 면제에는 처방약, 비료 및 재배용 종자가 포함됩니다.

노스다코타주는 주 및 지방 판매세 신고에 한 번만 반품하면 된다는 점에서 원격 판매자에게 우호적입니다. 월별, 분기별, 연간 또는 반기별로 만기가 될 수 있습니다.

오하이오

- 원산지 상태

- 현재 또는 이전 연도에 $100,000 또는 200건의 거래 임계값

- 배송료는 과세 대상입니다.

Ohio는 nexus에 대해 다음 유형을 인식합니다.

- 물리적 연결

- 직원 넥서스

- 서비스 넥서스

- 배달 넥서스

- 개인 자산 연결(임대 또는 임대 포함)

- 비즈니스 넥서스

- 경제 연계

2019년 8월, 오하이오는 원격 판매자가 유형 개인 자산 또는 서비스 판매에 대한 판매세를 징수하고 납부하도록 요구하는 법률을 제정했습니다. 오하이오주는 또한 임계값을 충족하는 시장 촉진자를 인정하고 배달 위치에서 유효 세율을 징수하도록 요구합니다.

식료품 및 처방의약품은 판매세가 면제되는 제품입니다. 월별 또는 반기별로 납부해야 합니다.

오클라호마

- 대상 상태

- 전년도 또는 현재 연도의 임계값 $100,000

- 별도로 나열된 경우 배송료가 과세되지 않습니다.

오클라호마에서는 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 계약자 또는 대표 넥서스

- 인벤토리 넥서스

- 개인 재산 넥서스

- 배달 넥서스

오클라호마에서는 "판매세"와 "사용세"를 징수합니다. 이는 종종 "판매세 및 사용세"로 함께 분류되지만 별개일 수 있고 약간 다를 수 있습니다. 두 가지 모두에 대한 최신 세율은 오클라호마 세금 위원회에서 유지합니다. 판매세 면제에는 처방약 및 식품권으로 구매한 상품이 포함됩니다.

오클라호마의 원격 판매자법은 또한 원격으로 판매 기준을 충족하는 "추천인" 또는 시장 촉진자를 인정합니다. 이러한 법인이 판매자에 대한 판매세를 징수하고 원격으로 처리하는 경우 판매자는 촉진자를 통해 판매된 품목에 대한 판매세를 책임지지 않습니다. 판매세는 월별 또는 반기별 일정으로 제출할 수 있습니다.

오리건

오리건주는 주 판매세를 부과하지 않습니다. 또한 계산할 카운티 또는 지방세도 없습니다.

펜실베니아

- 원산지 상태

- 이전 12개월 기간의 임계값 $100,000

- 배송료는 과세 품목에 대해 과세됩니다.

펜실베니아는 다음과 같은 유형의 연계를 인정합니다.

- 물리적 연결

- 직원 넥서스

- 인벤토리 넥서스

- 개인 자산 연결(리스 포함)

- 배달 넥서스

- 계약자 넥서스

판매세 납부 한도액은 $100,000이지만 "통지 및 보고" 한도액은 $10,000입니다. 이 보고서의 요구 사항과 지침은 펜실베니아 국세청에서 설명합니다.

판매세 면제에는 일부 식품, 의류, 교과서, 재판매 상품 등이 포함됩니다. 판매세 신고는 판매자의 월 평균 납세 의무에 따라 연간, 월간 또는 분기별로 제출할 수 있습니다.

필라델피아와 앨러게니(Allegheny) 카운티도 지방세를 부과합니다. 그러나 원격 판매자가 지역에 있지 않은 경우 이러한 지방세를 징수하고 송금할 필요가 없습니다.

로드 아일랜드

- 대상 상태

- 역년 기준 $100,000 또는 200건의 거래

- 배송료는 과세 대상입니다.

로드 아일랜드는 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 직원 넥서스

- 인벤토리 넥서스

- 배달 넥서스

- 무역 박람회 넥서스

- 클릭률(제휴) 넥서스

- 권유 넥서스(특히 광고)

2019년 7월부터 로드 아일랜드는 원격 판매자와 시장 촉진자가 판매세를 징수하고 송금하도록 요구하기 시작했습니다. 임계값은 둘 다 동일하며 전자적으로 전달되는 유형의 개인 자산, 서비스 또는 컴퓨터 소프트웨어에 적용됩니다.

로드 아일랜드는 주 전체에 7%의 세금을 부과하므로 원격 판매자는 현지 세율을 계산할 필요가 없습니다. 로드 아일랜드의 판매세는 월별 또는 분기별로 신고할 수 있습니다. 판매세 면제에는 의류 및 신발이 포함됩니다.

사우스 캐롤라이나

- 대상 상태

- 이전 연도 또는 현재 연도의 임계값 $100,000

- 배송료는 과세 대상입니다.

사우스 캐롤라이나에서는 다음과 같은 유형의 넥서스를 인식합니다.

- 물리적 연결

- 직원 또는 대표 넥서스

- 인벤토리 넥서스

- 개인 재산 넥서스

- 배달 넥서스

- 계약자 넥서스

사우스 캐롤라이나에는 주 판매세가 있으며 카운티가 원할 경우 추가로 1%를 부과할 수 있습니다. 식료품 및 처방전을 포함하여 사우스 캐롤라이나에는 판매세가 면제되는 품목이 많이 있습니다.

일반적으로 판매세 신고는 매월 제출해야 하며 분기별 및 연간 신고는 사우스캐롤라이나 국세청의 승인이 있어야 허용됩니다. 제출 기간당 $15,000 이상의 빚을 지고 있는 판매자는 전자적으로 지불해야 합니다.

사우스다코타

- 대상 상태

- 현재 또는 이전 연도에 $100,000의 매출 또는 200건의 거래 임계값

- 배송료는 과세 대상 제품에 대해 과세됩니다.

사우스다코타주는 다음과 같은 유형의 넥서스를 인정합니다.

- 물리적 연결

- 직원 넥서스

- 권유 넥서스(“마케팅 활동”)

사우스다코타주의 한도에는 유형의 개인 자산뿐만 아니라 서비스 및 전자적으로 이전된 상품도 포함됩니다. 주정부는 또한 마켓플레이스 제공자를 인정하고 동일한 임계값으로 유지합니다.

주 전체 세금 외에도 사우스다코타주는 지방 자치 단체가 선택하는 경우 지방세를 부과할 수 있도록 허용합니다. 판매세가 면제되는 제품에는 처방약, 광고 서비스 등이 있습니다. 판매세 신고는 매월 다음 달 20일까지 제출됩니다.

테네시

- 원산지 상태

- 지난 12개월 동안의 임계값 $500,000(2020년 10월 현재 $100,000로 낮아짐)

- 배송료는 과세 품목에 대해 과세됩니다.

테네시는 다음 유형의 연결을 인식합니다.

- 비즈니스 존재 넥서스

- 직원 넥서스

- 개인 자산 연결(임대 또는 임대 포함)

- 계약자 또는 대표 넥서스

- 경제 연계

테네시의 경제적 문턱은 실제로 2020년에 $500,000에서 $100,000로 낮아집니다. 식품 및 통신과 같은 품목의 판매 세율은 주 세율보다 낮고 휘발유, 교과서, 일부 의료 제품 및 재판매 제품은 면제됩니다.

판매세 신고는 월별, 분기별 또는 매년 제출해야 합니다. 지역 세율이 적용되며 테네시 국세청 사이트에서 확인할 수 있습니다.

텍사스

- 주 내 판매자의 출발지 주, 타주 판매자의 목적지 주

- 임계값

- 배송료는 과세 대상입니다.

텍사스는 다음과 같은 유형의 넥서스를 인정합니다.

- 물리적 연결(판매실 포함)

- 직원 넥서스

- 재고 넥서스(유통 포함)

텍사스에는 주 판매세율이 정해져 있지만 도시와 카운티뿐만 아니라 특수 목적 지구 및 대중 교통 당국을 포함한 지방 관할 구역에서는 추가로 2%의 판매세를 부과할 수 있습니다.

판매세가 면제되는 제품은 식품 및 건강 관련 품목과 같이 "생활 필수품"으로 간주되는 제품입니다. 재판매 및 도매 품목도 면제됩니다. 판매세 신고는 월별, 분기별 또는 매년 제출해야 합니다. 정시에 제출되거나 선불된 반품은 할인을 받을 수 있습니다.

유타

- 원산지 상태

- 전년도 또는 역년에 $100,000 또는 200건의 거래 임계값

- 배송비는 세금이 부과되지 않습니다.

유타주는 다음과 같은 유형의 넥서스를 인식합니다.

- 물리적 연결

- 인벤토리 넥서스

- 대표 넥서스

- 제휴 관계

- 경제 연계

유타에는 주 전체에 걸친 판매세와 지방세 및 특수 목적세가 있습니다. 판매세 위원회(Sales Tax Commission)는 지역, 주 및 기타 다양한 판매세를 표시하고 결합한 차트를 제공합니다.

판매세 신고서는 월별, 분기별 또는 매년 제출해야 할 수 있습니다. 판매세 면제는 식품 준비, 식품권 구매 및 일부 의료 장비에 사용되는 제품을 포함하되 이에 국한되지 않는 제품에 적용됩니다.

버몬트

- 대상 상태

- 연간 $100,000의 임계값

- 배송료는 과세 대상입니다.

Vermont는 다음 유형의 연결을 인식합니다.

- 물리적 연결

- 직원 넥서스

- 권유 넥서스(마케팅)

- 경제 연계

버몬트주는 2018년 7월부터 경제적 연관성이 있는 판매자에게 판매세를 징수하고 납부하도록 요구하기 시작했습니다. 주 판매세율 외에 현지 세율이 적용될 수 있습니다. 판매세가 면제될 수 있는 제품에는 의류, 의료 장비 및 용품, 식품, 일반 의약품이 포함됩니다.

판매세 신고는 월별 또는 분기별로 제출됩니다. 이는 국세청에서 지정하지만 전년도 판매자의 판매세 부채에 따라 다릅니다.

여자 이름

- 원산지 상태

- 연간 $100,000 또는 200건의 거래 임계값

- 배송비는 별도로 청구할 경우 과세되지 않습니다.

버지니아는 다음 유형의 넥서스를 인식합니다.

- 물리적 연결

- 직원 또는 계약자 넥서스

- 인벤토리 넥서스

- 부동산 소유권 연계(임대 포함)

- 배송 넥서스(일반 운송업체가 아닌 연간 12개 이상)

- 권유 넥서스(미국 우편 제외)

- 경제 연계

버지니아는 2019년부터 원격 판매자가 판매 또는 수량 기준을 충족하는 경우 판매세를 징수하고 납부하도록 요구하기 시작했습니다. 마켓플레이스 퍼실리테이터도 여기에서 인정되며, "마켓플레이스 판매자", 즉 자신의 제품을 판매하기 위해 마켓플레이스 퍼실리테이터와 계약하는 판매자도 인정됩니다.

지방세는 주 세율 외에 버지니아의 도시에서 부과하므로 판매자는 자신에게 적용되는 현지 세율을 계산해야 합니다. 버지니아 판매세 신고서는 분기별 또는 월별로 제출됩니다.

판매세 면제에는 특정 광고, 의료 장비 및 처방약이 포함됩니다.

워싱턴

- 대상 상태

- 임계값 $100,000

- 제품이 과세 대상이고 비과세 제품과 분리된 경우 배송료가 과세됩니다.

워싱턴은 다음 유형의 연계를 인정합니다.

- 물리적 연결

- 인벤토리 넥서스

- 생산 또는 설치 넥서스

- 비즈니스 넥서스

- 개인 자산 연결(임대 또는 임대)

- 서비스 넥서스

- 배달 넥서스

- 경제 연계

워싱턴의 경제 연계법은 2020년 1월에 발효되었습니다. 주에서는 또한 동일한 기준의 적용을 받는 시장 촉진자를 인정합니다.

판매세 신고는 월 평균 납세 의무에 따라 월별, 분기별 또는 연 단위로 제출해야 합니다. 판매세가 면제되는 제품에는 식품, 처방약 및 인디언 또는 인디언 부족에 대한 판매가 포함됩니다.

워싱턴 DC

- 대상 상태

- 현재 또는 이전 연도에 $100,000 또는 200건의 거래 임계값.

- 배송료는 과세 대상입니다.

워싱턴 DC는 다음 유형의 연계를 인정합니다.

- 물리적 연결

- 인벤토리 넥서스

- 직원 연결(대리인, 에이전트 또는 영업 사원)

- 경제 연계

워싱턴 DC의 경제 연계법은 2019년 1월에 발효되었습니다. 운 좋게도 원격 판매자의 경우 콜롬비아 특별구에는 지역 세율이 없으며 오직 주 세율만 걱정할 수 있습니다. 판매자는 총 판매액 또는 거래액이 기준액에 도달한 것을 확인하는 즉시 이 세금 징수를 시작해야 합니다. 마켓플레이스 촉진자는 여기에서 판매세를 징수하고 납부해야 합니다.

식료품, 처방약 및 일반 의약품은 판매세가 면제됩니다. 보고서는 월별, 분기별 또는 매년 제출해야 할 수 있습니다.

웨스트 버지니아

- 대상 상태

- 역년 동안 $100,000 및 200건의 거래 임계값

- 배송은 항상 과세 대상입니다.

웨스트 버지니아는 다음과 같은 유형의 연계를 인정합니다.

- 물리적 연결

- 서비스 넥서스

- 직원 넥서스

- 권유 넥서스

- 경제 연계

웨스트 버지니아는 2019년 1월에 경제적 연관성을 인정하기 시작했습니다. 판매세 면제에는 처방약, 일부 의료 제품 및 장비, 광고 및 무형 자산(예: 저작권 또는 로열티)이 포함됩니다.

마켓플레이스 촉진자는 제3자를 위한 총 판매액이 기준액에 도달하면 웨스트 버지니아에서 판매세를 징수하고 납부해야 합니다.

판매세는 월 평균 납세 의무에 따라 월별, 분기별 또는 연간으로 신고할 수 있습니다.

위스콘신

- 대상 상태

- 현재 또는 이전 연도에 $100,000 또는 200건의 거래 임계값

- 제품이 과세 대상인 경우 배송료가 과세됩니다.

위스콘신은 다음 유형의 연결을 인식합니다.

- 물리적 연결

- 직원 넥서스

- 인벤토리 넥서스

- 재산 소유권 넥서스

위스콘신은 2018년에 경제적 연관성이 있는 원격 판매자에게 판매세를 징수하고 송금하도록 요구하기 시작했습니다. 마켓플레이스 촉진자는 위스콘신에서 인정되며 모든 판매가 촉진자의 플랫폼을 통해 이루어진 경우 판매자는 등록할 필요가 없습니다.

위스콘신에는 다양한 판매 면세 품목이 있습니다. 식료품 처방약 외에 일부 농업 품목, 의료 기기 및 제조 장비가 면제될 수 있습니다. 판매세 신고는 월별, 분기별 또는 매년 요구될 수 있습니다.

와이오밍

- 대상 상태

- $100,000 또는 200 트랜잭션의 임계값

- 배송료는 과세 대상입니다.

와이오밍주는 다음 유형의 연결을 인식합니다.

- 물리적 연결

- 인벤토리 넥서스

- 대표 넥서스

- 권유 넥서스

와이오밍의 권유 넥서스는 매우 포괄적이라는 점에 유의하는 것이 중요합니다. 이메일을 통한 체계적인 권유조차도 넥서스로 이어지는 권유로 해석될 수 있습니다.

위스콘신에서는 지역 세율과 주 판매세율을 계산해야 합니다. 처방약과 식료품은 판매세가 면제되며 일부 농산물, 제조 및 광산 장비도 면제됩니다. 판매세 신고는 평균 월별 납세 의무에 따라 월별, 분기별 또는 매년 요구될 수 있습니다.

전자상거래 판매자를 위한 다음 단계

앞서 말했듯이 원격 판매자의 판매세는 복잡합니다. 그래서 당신은 다음에 무엇을해야할지 궁금해 할 수 있습니다. 그것은 모두 귀하의 비즈니스가 어느 단계에 있는지에 달려 있으므로 다음은 몇 가지 로드맵입니다.

경제적 연관성 임계값 미만

귀하가 거주하는 주에서 판매세를 징수하고 있지만 다른 곳에서는 경제적 연계에 영향을 미치지 않았다고 확신하는 경우, 징수를 시작하기 전에 시스템을 구축할 수 있는 좋은 위치에 있는 것입니다.

길

이렇게 하려면 판매를 추적할 수 있는 시스템이 있어야 합니다. 성장 기간 동안 위에 설명된 대로 주별 판매를 주기적으로 검토합니다( 다른 주의 Nexus ). 대부분의 플랫폼에는 판매 데이터를 다운로드할 수 있는 방법이 있으며 몇 가지 기본 스프레드시트 공식을 알면 데이터를 추가하는 데 많은 시간을 절약할 수 있습니다.

연구

회사와 소프트웨어 솔루션을 보고 경청하기 시작하면 필요한 시점에 도달했을 때 앞서 나갈 수 있습니다. 다른 전자 상거래 판매자를 알고 있다면 사용할 솔루션에 대한 리뷰와 권장 사항을 요청하십시오.

넥서스 연구를 위한 준비

비즈니스가 성장함에 따라 넥서스에 도달했고 등록해야 하는 위치를 알려주는 전문 넥서스 연구(50개 주 전체의 판매 데이터에 대한 포괄적인 분석)를 의뢰할 준비를 하십시오.

판매세를 내지는 않지만 해야 합니다.

넥서스 연구로 시작하십시오. 돈보다 시간이 많으면 직접 해보는 것도 좋지만 판매량이 많다면 추천하지 않습니다.

판매세 넥서스 연구에서는 현재 규정에 따라 모든 판매 데이터를 사용하여 경제적 넥서스가 있는 위치를 알려줍니다. 식품 및 의류(해당되는 경우)와 같은 제품에 대한 면제도 고려할 수 있습니다. 일반적으로 CPA 또는 판매세 전문가가 연구를 수행합니다. ECOM CPA에는 이를 위한 전담 판매세 전문가가 있습니다.

이 연구를 통해 귀하가 연체 상태일 수 있고 과거 판매세 신고서를 제출해야 하는 주가 있는지 알아낼 수 있습니다. 그렇다면 다음 단계는 필요한 허가를 받고 판매세 징수를 시작하는 것입니다.

준수하지만 압도적

이미 등록되어 판매세를 징수하여 납부하고 있을 수 있지만 너무 부담스럽습니다. 월별 반품은 특히 여러 주에서 반품해야 하는 경우 시간이 많이 소요될 수 있습니다.

우리가 다룬 것처럼 자동화 및 라이브 아웃소싱과 관련하여 옵션이 있습니다. 당신에게 가장 적합한 것은 아마도 시간과 돈을 고려한 조합일 것입니다.

결정을 시작하려면 몇 가지 견적을 받고 각 가격 계층의 정확한 범위(징수, 송금, 제출 또는 이들 중 일부만 포함하는지 여부)에 대해 문의하십시오.

결론

전자 상거래 판매자로서 각 주에서 판매세를 올바르게 징수하고 납부하는 것은 많은 판매자에게 복잡하고 압도적이지만 무시하는 비용이 너무 높습니다.

아마도 가장 복잡한 영역은 판매세 관련성이 있는 위치를 결정하는 것입니다. 귀하의 제품이 자격이 될 수 있는 면제를 아는 것 또한 시간과 연구가 필요합니다. 징수 상태에서 허가나 등록 없이 판매세를 징수하는 것은 불법이므로 반드시 먼저 하셔야 합니다.

징수는 약간의 작업으로 자동화할 수 있지만 제출 마감일을 준수하고 넥서스 임계값 변경을 지속적으로 인식하면 판매세 준수 자체가 작업이 됩니다. 이것은 자동화된 서비스 또는 CPA 회사에 가장 잘 아웃소싱될 수 있습니다.

선택하는 시스템에 관계없이 비즈니스가 성장함에 따라 연체료와 벌금의 악순환에 빠지지 않도록 성장에 따라 지속 가능한 안정적인 시스템을 설정하는 것이 중요합니다.