Przejęcia i wyjścia: ile wart jest Twój biznes oparty na WordPressie?

Opublikowany: 2022-01-11Projektujesz niesamowite produkty, a to napędza zyskowny wzrost Twojej firmy opartej na WordPressie. Z „oficjalną” deklaracją, że WordPress obsługuje 43,1% internetu w zeszłorocznym State of the Word, to ekscytujący czas, aby być programistą wtyczek — zwłaszcza teraz, gdy więcej kupujących na rynku chce przejąć (lub wynająć) firmy jak twoje.

Ale w jaki sposób zapewnisz sobie najwyższy dolar za zbudowaną firmę?

Pierwszym krokiem jest określenie, ile wart jest Twój biznes WordPress. I to właśnie omówimy dzisiaj, zaczynając od niedawnego wzrostu liczby fuzji i przejęć (M&A) w przestrzeni WordPressa.

Wzrasta zapotrzebowanie na WordPress firmy

Na froncie WordPressa zachodzi zmiana — pieniądze trafiają w ręce twórców wtyczek od inwestorów/właścicieli firm, a sprzedaż w firmach korzystających z WordPressa znacznie wzrosła w zeszłym roku. Połącz to z „tanimi” pieniędzmi, a rezultatem będzie rekordowy rok dla przejęć WordPressa.

Niektórzy wykupują WordPress firmy i inwestują w produkty i zespoły wokół nich, podczas gdy inni robią to, aby dodać więcej talentów do swoich zespołów. Ten palący temat, a także to, co oznacza wzrost fuzji i przejęć dla krajobrazu WordPress i mniejszych firm, został dokładnie zbadany tutaj.

Niedawno rozmawialiśmy również o wzroście wyszukiwań WordPress o 52%. Ponadto odkryliśmy, w jaki sposób konsumenci wykazują duże zainteresowanie wtyczkami, a nie motywami. Nawet COVID nie spowalnia szumu wokół WordPressa. To wiele mówi o potencjale twojego biznesu wtyczek WordPress, zwłaszcza jeśli już generujesz przyzwoity dochód. Więc jeśli zastanawiasz się nad sprzedażą swojego biznesu opartego na WordPressie, teraz jest na to doskonały moment.

Jak Twoja wycena wiąże się z różnymi rodzajami wyjść

Znalezienie kupca, który kupi Twój biznes WordPress, to tylko jedna przeszkoda. Masz kilka innych do przeskoczenia, na przykład rozważenie rodzaju wyjścia, do którego chcesz dążyć i czy chcesz dalej poświęcać swój czas na biznes.

Acqui-Hire: Utrzymanie go w biznesie

Acqui-hire to umowa sprzedaży, w której kupujący przejmuje firmę za swój talent (lub jego część) i zazwyczaj założyciela (-ów), programistów i ludzi zajmujących się produktem. To idealna konfiguracja, jeśli lubisz tworzyć wtyczki i rozszerzenia, ale nie dbasz szczególnie o biznesową stronę rzeczy.

Jednym z przykładów jest przejęcie przez GoDaddy produktów Rich Tabor (CoBlocks, ThemeBeans i Block Gallery). GoDaddy stwierdził, że przyszłość WP leży w Gutenbergu i edytorze bloków. Dlatego zamiast rozwijać umiejętności, know-how i infrastrukturę produktów we własnym zakresie, pozyskali Richa, aby dołączyć jako starszy menedżer produktu w ich zespole WordPress Experience. Głównym powodem było to, że był jednym z wpływowych wczesnych użytkowników Gutenberga i miał udokumentowaną historię tworzenia udanych produktów.

Zarabiaj: Kup teraz i zapłać później

W przejęciu typu „zarabiaj” kupujący kupuje firmę i zyskuje prawo własności do produktu, jego zespołu i wszelkich innych posiadanych aktywów. Zespół sprzedającego kontynuuje pracę nad zakupionym produktem w ramach firmy kupującego. Ta forma przejęcia może mieć miejsce, gdy dwie strony nie mogą osiągnąć konsensusu w sprawie ceny z góry lub większych kwot, co sprawia, że często przyszłe płatności są uzależnione od osiągnięcia przez przejmowaną firmę uzgodnionych etapów.

Bardziej prawdopodobne jest, że zobaczysz tego rodzaju przejęcia w przypadku firm usługowych. Zarabianie daje równowagę sił na polu nabywcy, więc jest to coś, czego należy unikać, jeśli możesz.

Czyste wyjście: odejście, gotówka w ręku

Czyste wyjście ma miejsce, gdy sprzedawca firmy zgadza się na sprzedaż bez żadnych dalszych załączników lub płatności od firmy. Podczas gdy szczegóły będą się różnić w zależności od umowy, założyciel często odchodzi od firmy, chociaż często zespoły pozostają. To idealna rozliczenie, jeśli chcesz zacząć od nowa i nie chcesz już pracować w biznesie (i czujesz się komfortowo z ustaloną ceną sprzedaży).

Taką decyzję podjęło Sandhills wraz z jej przejęciem. Pippin stracił pasję do tworzenia zasobów WordPress po tym, jak jego ojciec doznał zawału serca. Chciał jednak mieć pewność, że biznes będzie kontynuowany, a jego zespół będzie pod opieką. Postanowił więc dokonać czystego przejęcia wyjścia, które miało miejsce z Awesome Motive. W premierowym odcinku serii filmów Freemius o przejęciu WordPressa, Syed Balkhi (dyrektor generalny Awesome Motive) szczegółowo opisuje, co składa się na udane przejęcie, a także czego szuka w firmie przed rozpoczęciem procesu:

Wyceny są powiązane z tym, co kupujący są skłonni zapłacić

Byłoby wspaniale, gdyby kupujący kupili Twoją firmę WordPress po żądanej cenie — bez zadawania pytań. Ale w rzeczywistości cena, za którą ją sprzedajesz, w dużej mierze zależy od tego, czy kupujący byli historycznie skłonni zapłacić tę cenę za podobne firmy.

Aby to ustalić, potrzebujesz docelowego nabywcy.

Inwestorzy kupują firmy z różnych powodów. Dlatego ważne jest, aby zrozumieć swoją ofertę, aby określić, jak wygląda potencjalny nabywca i jak najlepiej go przyciągnąć. Na przykład, jeśli Twoja branża przyciąga kupujących poszukujących czystych wyjść, upewnij się, że masz wszystko, aby proces ten przebiegał bezproblemowo.

Jest to ważne do rozważenia, niezależnie od tego, czy jest to małe przejęcie, czy też wielomilionowe, jak spodziewałem się przejęcia Sandhills. Mniejsze przejęcia mają zwykle szybsze przejścia — w niektórych przypadkach zajmuje to tylko jeden miesiąc. Nie byłoby to możliwe w przypadku większych firm, które mają własne zespoły ds. fuzji i przejęć.

To typowe dla firm z ARR powyżej 1 miliona dolarów i zespołem, który przyjmuje oferty od gospodarzy. Mogą zdecydować się na ten proces, aby koła obracały się bez przerwy. W tych scenariuszach wyceny mogą wzrosnąć do ponad 3-4x ARR. W odpowiednich warunkach, jeśli Twój biznes WordPress rozwiąże strategiczną potrzebę nabywcy, możesz prawdopodobnie sprzedać za ogromne, a nawet nieskończone wielokrotności.

Świetnym przykładem jest przejęcie StudioPress przez WP Engine. W tym przypadku firma hostingowa chciała zaoferować swoim klientom kolekcję wysokiej jakości motywów premium za darmo, aby uzyskać strategiczną przewagę konkurencyjną.

Gdy nabywca rozważa przejęcie strategiczne, sprawdza, czy jest to kompilacja , czy zwykły zakup . W pierwszym scenariuszu kupujący chce kontynuować budowanie z obecnym zespołem, aby nie stracić impetu. W drugim scenariuszu kupujący chce przejąć stery z własnym zespołem i kierunkiem.

Podczas negocjacji z nabywcą należy dążyć do ilościowego określenia rocznej wartości nabycia. Na przykład, jeśli firma zarabia średnio 500 000 USD rocznie, wówczas przejęcie firmy za 2x powinno być rozsądne, ponieważ mogą one przynieść zysk w ciągu dwóch lat (nawet jeśli 2x to 10x Twój obecny ARR — może to być zadowalające jeśli Twoja firma wykazuje szybki wzrost rok do roku).

Powszechne jest również, że spółki publiczne kupują strategiczne elementy biznesowe, aby poruszyć igłą swoich akcji. Może potrzebują swoich użytkowników lub klientów do napędzania wzrostu, a może chcą uzyskać dostęp do strategicznych danych lub technologii, aby uzyskać przewagę konkurencyjną.

Ostatecznie wartość Twojej firmy sprowadza się do potencjalnego nabywcy i jego celów biznesowych. Dlatego ważne jest, aby zrozumieć motywacje stojące za przejęciem, aby ocenić swoją firmę na podstawie ich punktu widzenia, aby lepiej ocenić wartość firmy, na przykład:

- Założyciele chcący rozszerzyć produkty lub przejąć konkurencję

- Zespoły M&A pragnące korzystnego potencjału przychodowego

- Zespoły M&A chcące sprostać strategicznym potrzebom

Jeśli możesz to zrobić, wtedy wzrastają szanse na złożenie oferty, której nie można się oprzeć.

Zapisz się i zdobądź bezpłatną kopię naszej książki

11 sprawdzonych technik zwiększania sporów dotyczących kart kredytowych o 740%

Udostępnij znajomym

Wpisz adres e-mail znajomego. Wyślemy im tylko tę książkę, honor Scouta.

Dziękuję za podzielenie się

Niesamowite — kopia „11 sprawdzonych technik zwiększania współczynnika sukcesu w sporach dotyczących kart kredytowych o 740%” została właśnie wysłana na adres . Chcesz pomóc nam jeszcze bardziej rozpowszechniać informacje? Dalej, podziel się książką ze znajomymi i współpracownikami.

Dziękuję za zasubskrybowanie!

- właśnie wysłaliśmy Twoją kopię „11 sprawdzonych technik zwiększania współczynnika sukcesu w sporach dotyczących kart kredytowych o 740%” na adres .

Masz literówkę w swoim e-mailu? kliknij tutaj, aby edytować adres e-mail i wyślij ponownie.

Jak ocenić wartość swojego biznesu opartego na WordPressie

Ile wart jest typowy biznes WordPress?

To zależy od kilku czynników. Na przykład „typowy” polega na tym, że współczynnik odnowienia jest w zakresie 50%+, Twoje przychody są powtarzalne, a nie jednorazowe, a Twoje przychody rosną co najmniej trochę z roku na rok.

W przypadku „typowej” firmy korzystającej z WordPressa Twoja cena wywoławcza sprzedaży powinna wynosić od 2 do 4 razy więcej niż ARR. Jeśli prowadzisz „zwykłą” firmę korzystającą z WordPressa, typowy zakres to 2-3x. Jeśli jednak znajdujesz się w konkurencyjnej lub szybko rozwijającej się przestrzeni, 3-4x jest najlepszym miejscem.

„Z tego, co widzimy, jest 3-4x, gdy zainteresowanie nabyciem pochodzi od kupującego. Kiedy autor wtyczki/motywu inicjuje dyskusję na temat fuzji i przejęć, większość z tych transakcji jest zamykana w granicach 2-3 razy rocznej brutto (roczna brutto <> ARR).'

— Vova Feldman, założycielka i dyrektor generalny Freemius

Oto przykład:

Wtyczka do formularza WordPress zarabiająca 10 000 USD miesięcznie (wszystko to jako roczny przychód cykliczny), rosnąca o 20% rok do roku, może wymagać $10kx 12 mo x 3 = $360k

Lub:

Wtyczka członkowska WordPress (gorąca przestrzeń) zarabiająca 20 tys. USD miesięcznie, rosnąca o 30% r/r, może prosić o $20kx 12 mo x 4 = $960k

Teraz, gdy omówiliśmy określanie rocznych przychodów cyklicznych, jak je określić? Czy patrzysz na ostatnie 12 miesięcy lub dalej wstecz?

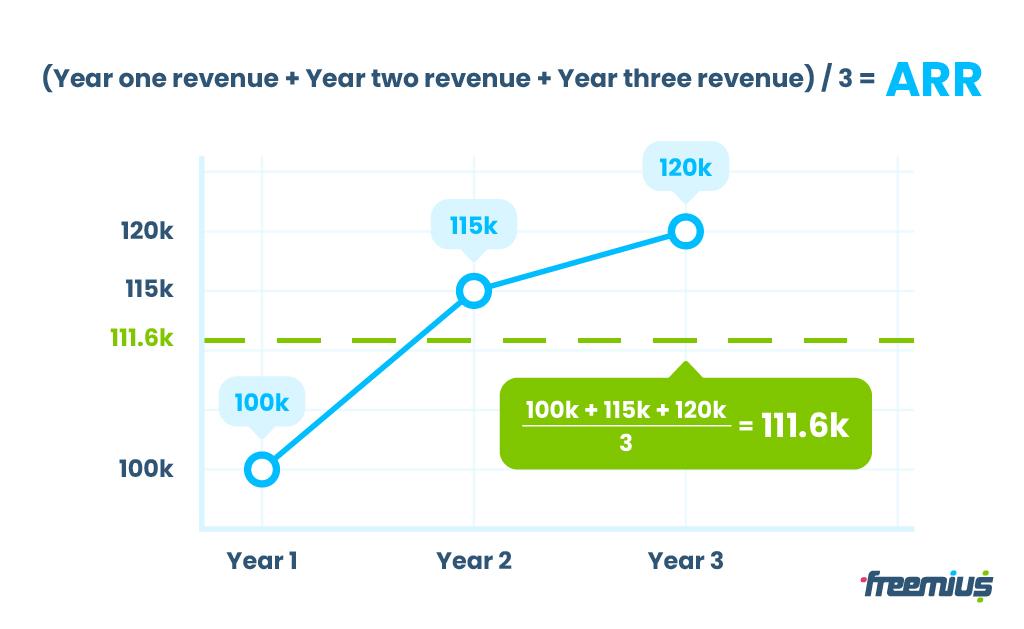

Najlepiej, jeśli chcesz wziąć ostatnie trzy lata i obliczyć średnią. Oto prosta formuła dla firm z powtarzalnymi modelami przychodów:

(Przychód roku pierwszego + Przychód roku drugiego + Przychód roku trzeciego) / 3 = ARR

A co, jeśli masz model rozliczeniowy bez subskrypcji? W takim przypadku przeanalizuj swój wzrost i spadek wraz z aktualizacjami. Czy w ciągu ostatnich trzech lat zauważyłeś wzrost, spadek lub stagnację swoich przychodów? Czy oferujesz uaktualnienia, które możesz promować wśród klientów, aby skłonić ich do zwrotu i ponownego zakupu? Może to potencjalnie osłodzić transakcję, jeśli Twoje przychody nie są zbyt imponujące.

Skorzystaj ze wzoru EBITDA

EBITDA oznacza zysk przed odsetkami, podatkami, amortyzacją i amortyzacją. Jest zwykle używany jako zastępstwo dla przepływów pieniężnych. Możesz użyć tych danych do porównania z innymi podobnymi firmami. Przy korzystaniu z tej metryki istnieją pewne zastrzeżenia, na przykład:

- Nie uwzględnia kosztów amortyzacji, które mogłyby wypaczyć wyniki

- Nie obejmuje żadnych ulg podatkowych

- Uwzględnia tylko koszty operacyjne

- Nie obejmuje wydatków kapitałowych, takich jak wydatki na marketing

Jednak tę metodę można wykorzystać do określenia rentowności biznesu. Oto wzór:

EBITDA = dochód netto + podatki + koszty odsetek + amortyzacja

Uporządkuj swoje dokumenty finansowe

Nie czekaj z należytą starannością do ostatniej chwili. Potrzebujesz czystych i uporządkowanych finansów, aby proces sprzedaży przebiegał bezproblemowo. Jest to łatwiejsze, gdy używasz platformy takiej jak Freemius do sprzedaży swojej firmy wtyczek WordPress.

Mając pod ręką dane finansowe i dane klientów, możesz rozpocząć kontakt z potencjalnymi nabywcami. Ale od czego zacząć poszukiwania?

Znalezienie kupującego

Po pierwsze, wyjaśnij, co chcesz zmaksymalizować podczas sprzedaży, czy to przychód, upewnienie się, że cały zespół zachowa pracę, czy też zapewnienie, że operacje będą przebiegać bez zakłóceń, aby klienci nie doświadczali żadnych zakłóceń. To ważna decyzja, która bezpośrednio wpłynie na to, kim są potencjalni nabywcy.

Gdy już zdecydujesz się na powyższe, utwórz listę potencjalnych nabywców — może to obejmować bezpośrednich konkurentów i innych graczy w ekosystemie, którzy mieliby strategiczną wartość w przejęciu Twojej firmy. Scenariusz „najlepszego przypadku” o wartości strategicznej to sytuacja, w której Twoja oferta jest zgodna z długoterminowymi planami potencjalnego nabywcy i znaczącym elementem, który miałby trudności z odtworzeniem (lub zajęłoby to wiele lat). Ta „replikacja” może dotyczyć Twojego produktu, marki, społeczności lub zespołu itp.

Im większa wartość strategiczna, tym większa szansa, że nabywca będzie nadal inwestował środki w biznes po zakończeniu przejęcia.

Musisz także rozważyć finanse. Ile pieniędzy zarabia Twoja firma? Czy potencjalny nabywca ma wystarczający kapitał, aby Cię przejąć, czy będzie musiał pozyskać pieniądze? Na przykład, jeśli firma zarabia 25 milionów dolarów rocznie, istnieje bardzo mała szansa, że firma zarabiająca 5 milionów dolarów rocznie będzie w stanie je przejąć.

Po przefiltrowaniu listy potencjalnych nabywców dobrym miejscem do rozpoczęcia działań informacyjnych jest istniejąca sieć. Dowiedz się, czy któryś z Twoich kontaktów jest w stanie skontaktować Cię z dyrektorami wyższego szczebla firm, które zakwalifikowałeś (jeśli nie masz tam jeszcze osobistych powiązań).

Jednym ze sposobów podejścia do tego jest wysłanie e-maila z informacją o założycielu, który potencjalnie chce sprzedać swoją firmę. Słyszałeś, że firma kontaktu otrzymywała w przeszłości podobne żądania przejęcia i uważasz, że istnieje strategiczna synchronizacja dla obu stron.

W tej chwili nie ma potrzeby ujawniania wszystkich szczegółów — te wstępne wiadomości mają na celu przetestowanie wód, aby sprawdzić, czy jest zainteresowanie.

Chociaż „ciepłe otwarcia” są zawsze preferowane, mogą się zdarzyć sytuacje, w których „zimny e-mail” może wywołać reakcję. Duża organizacja, taka jak firma hostingowa, będzie miała zespół ds. rozwoju korporacyjnego, którego zadaniem jest ocena strategicznej wartości proponowanych przejęć. Jeśli przeczytają Twój e-mail i dostrzegą potencjał, najprawdopodobniej skontaktują się z Tobą, aby zaangażować się w rozmowę.

Posuwając się naprzód z zasięgiem, zaczniesz oceniać, gdzie leży zainteresowanie i czy masz dobrą pozycję do zyskownej sprzedaży. Czasami nie będzie żadnego zainteresowania lub zainteresowanie, które tam jest, nie odpowiada twoim wymaganiom związanym z przejęciem.

W takiej sytuacji istnieje możliwość wystawienia firmy na giełdzie, aby sprawdzić, czy jest odpowiednia do sprzedaży. Rynki, takie jak FlipWP, mogą przyspieszyć proces przejęć, łącząc w pary kupujących i sprzedających, którzy szukają ofert, które są gotowe do działania już teraz . Ponieważ zamiar zakupu już istnieje, właściciele firm, którzy chcą szybko wyjść z zysku, mogą znaleźć swoje rozwiązanie na jednej z tych platform.

Następny krok:

Zdecyduj, czy jesteś gotowy do sprzedaży. Uporządkuj swoje dokumenty i dane. I zrób skok!

Alex Denning jest dyrektorem zarządzającym Ellipsis Marketing i współzałożycielem FlipWP.