AI w bankowości – jak sztuczna inteligencja jest wykorzystywana w bankach

Opublikowany: 2022-01-13Technologia sztucznej inteligencji (AI) stała się krytycznym czynnikiem zakłócającym w prawie każdej branży, a bankowość nie jest wyjątkiem. Wprowadzenie sztucznej inteligencji do aplikacji i usług bankowych sprawiło, że sektor stał się bardziej zorientowany na klienta i technologicznie istotny.

Systemy oparte na sztucznej inteligencji mogą pomóc bankom obniżyć koszty poprzez zwiększenie produktywności i podejmowanie decyzji na podstawie informacji niezgłębionych dla ludzkiego agenta. Ponadto inteligentne algorytmy są w stanie wykryć anomalie i fałszywe informacje w ciągu kilku sekund.

Z raportu Business Insidera wynika, że prawie 80% banków zdaje sobie sprawę z potencjalnych korzyści, jakie sztuczna inteligencja oferuje ich sektorowi. Inny raport sugeruje, że do 2023 r. banki mają zaoszczędzić 447 miliardów dolarów , korzystając z aplikacji AI.

Liczby te wskazują, że sektor bankowy i finansowy szybko przechodzi na sztuczną inteligencję, aby poprawić wydajność, obsługę, produktywność i zwrot z inwestycji oraz obniżyć koszty.

W tym artykule dowiemy się, jakie są kluczowe zastosowania sztucznej inteligencji w sektorze finansów i bankowości oraz jak ta technologia na nowo definiuje doświadczenie klienta z jego wyjątkowymi korzyściami.

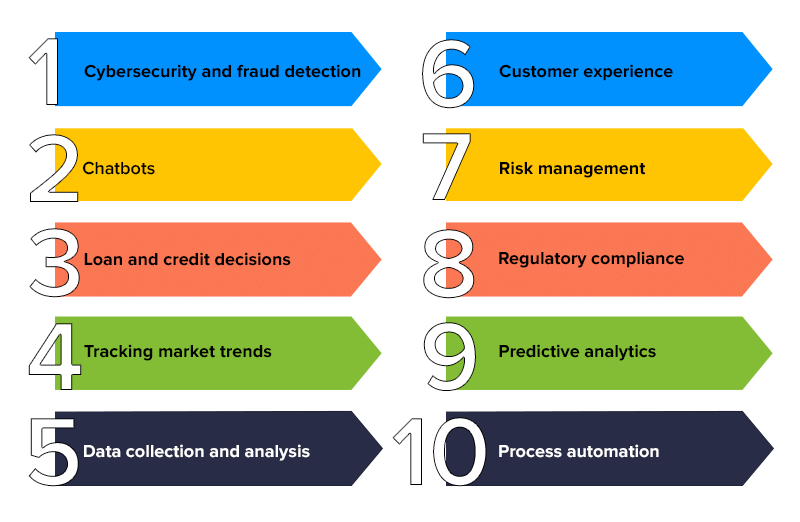

Zastosowania AI w bankowości i finansach

Technologie sztucznej inteligencji stały się integralną częścią świata, w którym żyjemy, a banki zaczęły integrować te technologie ze swoimi produktami i usługami na dużą skalę, aby zachować aktualność.

Oto kilka głównych zastosowań sztucznej inteligencji w branży bankowej, dzięki którym możesz czerpać liczne korzyści z tej technologii. Więc zanurkujmy!

Cyberbezpieczeństwo i wykrywanie oszustw

Każdego dnia odbywają się ogromne ilości transakcji cyfrowych, ponieważ użytkownicy płacą rachunki, wypłacają pieniądze, wpłacają czeki i robią dużo więcej za pośrednictwem aplikacji lub kont internetowych. W związku z tym sektor bankowy musi zintensyfikować działania związane z cyberbezpieczeństwem i wykrywaniem oszustw.

Wtedy do gry wchodzi sztuczna inteligencja w bankowości . Sztuczna inteligencja może pomóc bankom poprawić bezpieczeństwo finansów online, śledzić luki w ich systemach i minimalizować ryzyko. Sztuczna inteligencja wraz z uczeniem maszynowym może łatwo identyfikować nieuczciwe działania i ostrzegać klientów, a także banki.

Na przykład Danske Bank, największy bank w Danii, wdrożył algorytm wykrywania oszustw, aby zastąpić swój stary, oparty na regułach system wykrywania oszustw. To narzędzie do głębokiego uczenia się zwiększyło zdolność banku do wykrywania oszustw o 50% i zmniejszyło liczbę fałszywych alarmów o 60%. System zautomatyzował również wiele kluczowych decyzji, jednocześnie kierując niektóre sprawy do analityków ludzkich w celu dalszej kontroli.

AI może również pomóc bankom w zarządzaniu cyberzagrożeniami. W 2019 r. sektor finansowy odpowiadał za 29% wszystkich cyberataków , co czyni go najbardziej ukierunkowaną branżą. Dzięki możliwościom ciągłego monitorowania sztucznej inteligencji w usługach finansowych banki mogą reagować na potencjalne cyberataki, zanim wpłyną one na pracowników, klientów lub systemy wewnętrzne.

Chatboty

Jednym z najlepszych przykładów praktycznych zastosowań sztucznej inteligencji w bankowości są niewątpliwie chatboty . Po wdrożeniu mogą pracować 24 * 7, w przeciwieństwie do ludzi, którzy mają stałe godziny pracy.

Dodatkowo na bieżąco poznają sposób korzystania z usług konkretnego klienta. Pomaga im skutecznie zrozumieć wymagania użytkownika.

Integrując chatboty z aplikacjami bankowymi , banki mogą zapewnić, że są one dostępne dla swoich klientów przez całą dobę. Co więcej, dzięki zrozumieniu zachowań klientów, chatboty są w stanie zaoferować spersonalizowaną obsługę klienta i odpowiednio zarekomendować odpowiednie usługi i produkty finansowe.

Jednym z najlepszych przykładów chatbota AI w aplikacjach bankowych jest Erica, wirtualna asystentka z Bank of America. Ten chatbot AI może obsługiwać takie zadania, jak zmniejszanie zadłużenia karty kredytowej i aktualizacje zabezpieczeń karty. Erica zarządzała ponad 50 milionami zgłoszeń klientów w 2019 roku.

Przeczytaj także : Ile kosztuje stworzenie chatbota?

Decyzje kredytowe i kredytowe

Banki zaczęły wdrażać systemy oparte na sztucznej inteligencji, aby podejmować bardziej świadome, bezpieczniejsze i zyskowne decyzje dotyczące pożyczek i kredytów. Obecnie wiele banków wciąż zbyt ogranicza się do korzystania z historii kredytowej, oceny kredytowej i referencji klientów w celu określenia zdolności kredytowej osoby lub firmy.

Nie można jednak zaprzeczyć, że te systemy raportowania kredytowego są często najeżone błędami, brakującą historią transakcji w świecie rzeczywistym i błędną klasyfikacją wierzycieli.

Oparty na sztucznej inteligencji system pożyczek i kredytów może analizować zachowania i wzorce klientów o ograniczonej historii kredytowej w celu określenia ich zdolności kredytowej. System wysyła również ostrzeżenia do banków o określonych zachowaniach, które mogą zwiększyć szanse na niewypłacalność.

Śledzenie trendów rynkowych

Sztuczna inteligencja w usługach finansowych pomaga bankom przetwarzać duże ilości danych i przewidywać najnowsze trendy rynkowe, waluty i akcje. Zaawansowane techniki uczenia maszynowego pomagają oceniać nastroje rynkowe i sugerować opcje inwestycyjne.

Sztuczna inteligencja dla bankowości sugeruje również najlepszy czas na inwestowanie w akcje i ostrzega, gdy istnieje potencjalne ryzyko. Ze względu na wysoką wydajność przetwarzania danych ta rozwijająca się technologia pomaga również przyspieszyć podejmowanie decyzji i sprawia, że handel jest wygodny zarówno dla banków, jak i ich klientów.

Gromadzenie i analiza danych

Instytucje bankowe i finansowe każdego dnia rejestrują miliony transakcji. Ponieważ ilość generowanych informacji jest ogromna, ich zbieranie i rejestrowanie staje się dla pracowników przytłaczającym zadaniem. Strukturyzacja i rejestracja tak ogromnej ilości danych bez błędów staje się niemożliwa.

W takich scenariuszach innowacyjne rozwiązania oparte na sztucznej inteligencji mogą pomóc w wydajnym gromadzeniu i analizie danych . To z kolei poprawia ogólne wrażenia użytkownika. Informacje te mogą być również wykorzystywane do wykrywania oszustw lub podejmowania decyzji kredytowych.

Doświadczenie klienta

Klienci nieustannie poszukują lepszych wrażeń i wygody. Na przykład bankomaty odniosły sukces, ponieważ klienci mogli korzystać z podstawowych usług wpłacania i wypłacania pieniędzy, nawet gdy banki były zamknięte.

Ten poziom wygody tylko zainspirował więcej innowacji. Klienci mogą teraz otwierać rachunki bankowe w zaciszu swojego domu za pomocą smartfona.

Integracja sztucznej inteligencji w usługach bankowych i finansowych jeszcze bardziej poprawi wrażenia konsumentów i zwiększy poziom wygody dla użytkowników. Technologia AI skraca czas potrzebny na zapisanie informacji Know Your Customer (KYC) i eliminuje błędy. Dodatkowo nowe produkty i oferty finansowe mogą być udostępniane na czas.

Uprawnienie do takich przypadków, jak ubieganie się o pożyczkę osobistą lub kredyt, jest zautomatyzowane za pomocą sztucznej inteligencji, co oznacza, że klienci mogą wyeliminować kłopoty z ręcznym przechodzeniem przez cały proces. Ponadto oprogramowanie oparte na sztucznej inteligencji może skrócić czas zatwierdzania takich obiektów, jak wypłata pożyczki.

Bankowość AI pomaga również w dokładnym przechwytywaniu informacji o klientach, aby bezbłędnie zakładać konta, zapewniając klientom płynną obsługę.

[Przeczytaj również: 5 sposobów, w jakie branża Fintech wykorzystuje sztuczną inteligencję do przyciągania milenialsów ]

Zarządzanie ryzykiem

Zewnętrzne czynniki globalne, takie jak wahania kursów walut, klęski żywiołowe lub niepokoje polityczne, mają poważny wpływ na sektor bankowy i finansowy. W tak niestabilnych czasach kluczowe znaczenie ma wyjątkowo ostrożne podejmowanie decyzji biznesowych. Analityka oparta na sztucznej inteligencji może dać dość jasny obraz tego, co ma nadejść, i pomóc Ci być przygotowanym i podejmować na czas decyzje.

Sztuczna inteligencja pomaga również znaleźć ryzykowne aplikacje, oceniając prawdopodobieństwo niespłacenia pożyczki przez klienta. Przewiduje przyszłe zachowanie, analizując przeszłe wzorce zachowań i dane ze smartfonów.

Zgodność z przepisami

Bankowość jest jednym z silnie regulowanych sektorów gospodarki na świecie. Rządy wykorzystują swoje władze regulacyjne, aby zapewnić, że klienci bankowi nie wykorzystują banków do popełniania przestępstw finansowych i że banki mają akceptowalne profile ryzyka, aby uniknąć niewypłacalności na dużą skalę.

W większości przypadków banki utrzymują wewnętrzny zespół ds. zgodności, który zajmuje się tymi problemami, ale procesy te zajmują dużo więcej czasu i wymagają ogromnych inwestycji, jeśli są wykonywane ręcznie. Przepisy dotyczące zgodności również podlegają częstym zmianom, a banki muszą stale aktualizować swoje procesy i przepływy pracy zgodnie z tymi przepisami.

AI wykorzystuje głębokie uczenie i NLP do odczytywania nowych wymagań zgodności dla instytucji finansowych i usprawnienia ich procesu decyzyjnego. Mimo że bankowość wykorzystująca sztuczną inteligencję nie może zastąpić analityka ds. zgodności, może sprawić, że ich działania będą szybsze i wydajniejsze.

Analityka predykcyjna

Jednym z najczęstszych przypadków użycia sztucznej inteligencji są aplikacje semantyczne i w języku naturalnym ogólnego przeznaczenia oraz szeroko stosowana analityka predykcyjna . Sztuczna inteligencja może wykrywać określone wzorce i korelacje w danych, których tradycyjna technologia nie była w stanie wcześniej wykryć.

Te wzorce mogą wskazywać niewykorzystane możliwości sprzedaży, możliwości sprzedaży krzyżowej, a nawet wskaźniki dotyczące danych operacyjnych, co prowadzi do bezpośredniego wpływu na przychody.

Automatyzacja procesów

Algorytmy zrobotyzowanej automatyzacji procesów (RPA) zwiększają wydajność i dokładność operacyjną oraz zmniejszają koszty poprzez automatyzację czasochłonnych, powtarzalnych zadań. Pozwala to również użytkownikom skupić się na bardziej złożonych procesach wymagających zaangażowania człowieka.

Na dzień dzisiejszy instytucje bankowe z powodzeniem wykorzystują ZAP do przyspieszenia transakcji i zwiększenia wydajności. Na przykład technologia CoiN firmy JPMorgan Chase przegląda dokumenty i uzyskuje z nich dane znacznie szybciej niż ludzie.

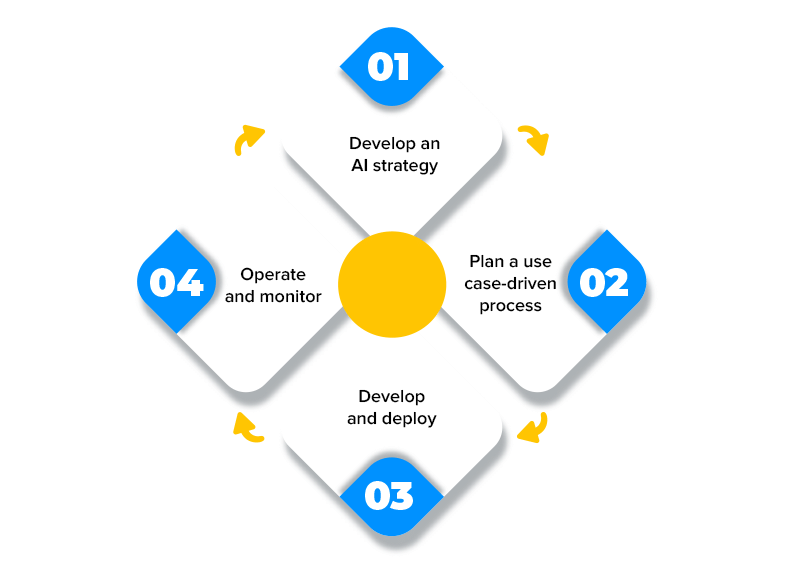

Jak zostać bankiem zorientowanym na sztuczną inteligencję?

Teraz, gdy zobaczyliśmy, w jaki sposób sztuczna inteligencja jest wykorzystywana w bankowości , w tej sekcji przyjrzymy się krokom, jakie banki mogą podjąć, aby wdrożyć sztuczną inteligencję na szeroką skalę i ewoluować swoje procesy, zwracając należytą uwagę na cztery krytyczne czynniki — ludzi, zarządzanie , proces i technologia.

Krok 1: Opracuj strategię AI

Proces wdrażania AI rozpoczyna się od opracowania strategii AI na poziomie przedsiębiorstwa, mając na uwadze cele i wartości organizacji.

Niezwykle ważne jest przeprowadzenie badań rynku wewnętrznego, aby znaleźć luki wśród ludzi i procesów, które technologia AI może wypełnić. Upewnij się, że strategia AI jest zgodna ze standardami i przepisami branżowymi. Banki mogą również oceniać aktualne międzynarodowe standardy branżowe.

Ostatnim krokiem w formułowaniu strategii AI jest udoskonalenie wewnętrznych praktyk i polityk związanych z talentami, danymi, infrastrukturą i algorytmami, aby zapewnić jasne wskazówki i wskazówki dotyczące wdrażania AI w różnych jednostkach funkcjonalnych banku.

Krok 2: Zaplanuj proces oparty na przypadkach użycia

Następnym krokiem jest identyfikacja możliwości AI o najwyższej wartości, zgodnie z procesami i strategiami banku.

Banki muszą również ocenić, w jakim stopniu muszą wdrożyć rozwiązania bankowe oparte na sztucznej inteligencji w swoich bieżących lub zmodyfikowanych procesach operacyjnych.

Po zidentyfikowaniu potencjalnych przypadków użycia sztucznej inteligencji i uczenia maszynowego w bankowości zespoły technologiczne powinny przeprowadzić testy pod kątem wykonalności testów. Muszą przyjrzeć się wszystkim aspektom i zidentyfikować braki do wdrożenia. Na podstawie swojej oceny muszą wybrać najbardziej wykonalne przypadki.

Ostatnim krokiem na etapie planowania jest mapowanie talentu AI. Banki potrzebują wielu ekspertów, programistów algorytmów lub naukowców zajmujących się danymi, aby opracować i wdrożyć rozwiązania AI. Jeśli brakuje im wewnętrznych ekspertów, mogą zlecić lub współpracować z dostawcą technologii.

Krok 3: Opracuj i wdróż

Po zaplanowaniu, kolejnym krokiem dla banków jest wykonanie. Zanim opracują w pełni rozwinięte systemy sztucznej inteligencji, muszą najpierw zbudować prototypy , aby zrozumieć wady technologii. Aby przetestować prototypy, banki muszą skompilować odpowiednie dane i wprowadzić je do algorytmu. Model AI trenuje i opiera się na tych danych; dlatego dane muszą być dokładne.

Gdy model AI zostanie wyszkolony i gotowy, banki muszą go przetestować, aby zinterpretować wyniki. Taka próba pomoże zespołowi programistów zrozumieć, jak model będzie działał w prawdziwym świecie.

Ostatnim krokiem jest wdrożenie wyszkolonego modelu. Po wdrożeniu zaczynają napływać dane produkcyjne. W miarę napływania coraz większej ilości danych banki mogą regularnie ulepszać i aktualizować model.

Krok 4: Obsługuj i monitoruj

Wdrożenie rozwiązań bankowych AI wymaga ciągłego monitorowania i kalibracji. Banki muszą zaprojektować cykl przeglądów w celu kompleksowego monitorowania i oceny funkcjonowania modelu AI. To z kolei pomoże bankom w zarządzaniu zagrożeniami cyberbezpieczeństwa i solidnym wykonywaniu operacji.

Ciągły przepływ nowych danych wpłynie na model AI na etapie eksploatacji. Dlatego banki powinny podejmować odpowiednie działania w celu zapewnienia jakości i rzetelności danych wejściowych.

Rzeczywiste przykłady sztucznej inteligencji w bankowości

Kilka dużych banków już zaczęło wykorzystywać technologie sztucznej inteligencji w celu poprawy jakości usług, wykrywania oszustw i zagrożeń cyberbezpieczeństwa oraz poprawy obsługi klienta.

Oto kilka rzeczywistych przykładów instytucji bankowych, które w pełni wykorzystują sztuczną inteligencję.

JPMorgan Chase: Badacze z JPMorgan Chase opracowali system wczesnego ostrzegania wykorzystujący sztuczną inteligencję i techniki głębokiego uczenia się do wykrywania złośliwego oprogramowania, trojanów i kampanii phishingowych. Badacze twierdzą, że trojanowi potrzeba około 101 dni, aby włamać się do sieci firmowych. System wczesnego ostrzegania zapewniłby wystarczające ostrzeżenie przed faktycznym atakiem.

Może również wysyłać alerty do zespołu cyberbezpieczeństwa banku, gdy hakerzy przygotowują się do wysyłania złośliwych wiadomości e-mail do pracowników w celu zainfekowania sieci.

Capital One: Eno firmy Capital One, inteligentny wirtualny asystent, jest najlepszym przykładem sztucznej inteligencji w bankowości osobistej. Oprócz Eno, Capital One używa również wirtualnych numerów kart, aby zapobiegać oszustwom związanym z kartami kredytowymi. W międzyczasie pracują nad kreatywnością obliczeniową, która uczy komputery kreatywności i wyjaśniania.

Oprócz banków komercyjnych wiele banków inwestycyjnych, takich jak Goldman Sachs i Merrill Lynch, zintegrowało również narzędzia analityczne oparte na sztucznej inteligencji w swoich rutynowych operacjach. Wiele banków zaczęło również wykorzystywać Alphasense, wyszukiwarkę opartą na sztucznej inteligencji, która wykorzystuje przetwarzanie języka naturalnego do odkrywania trendów rynkowych i analizowania wyszukiwań słów kluczowych.

Teraz, gdy przyjrzeliśmy się rzeczywistym przykładom sztucznej inteligencji w bankowości , przyjrzyjmy się wyzwaniom, jakie stoją przed bankami korzystającymi z tej rozwijającej się technologii.

Wyzwania związane z szerszym przyjęciem AI w finansach i bankowości

Szerokie wdrożenie zaawansowanych technologii, takich jak sztuczna inteligencja, nie będzie pozbawione wyzwań. Od braku wiarygodnych i wysokiej jakości danych po kwestie bezpieczeństwa, przed bankami korzystającymi z technologii AI stoi szereg wyzwań.

Więc bez zbędnych ceregieli przyjrzyjmy się im jeden po drugim:

- Bezpieczeństwo danych: Jednym z kluczowych wyzwań sztucznej inteligencji w bankowości jest ilość gromadzonych danych zawierających poufne informacje, które wymagają wdrożenia dodatkowych środków bezpieczeństwa. Dlatego ważne jest, aby poszukać odpowiedniego partnera technologicznego, który zaoferuje różne opcje zabezpieczeń, aby zapewnić odpowiednią obsługę danych klientów.

- Brak danych wysokiej jakości: Banki potrzebują uporządkowanych i wysokiej jakości danych do szkolenia i weryfikacji przed wdrożeniem rozwiązania bankowego na pełną skalę opartego na sztucznej inteligencji. Wymagane są dobrej jakości dane, aby zapewnić, że algorytm ma zastosowanie w rzeczywistych sytuacjach. Ponadto, jeśli dane nie są w formacie do odczytu maszynowego, może to prowadzić do nieoczekiwanego zachowania modelu AI. W związku z tym banki, które dążą do przyjęcia sztucznej inteligencji, muszą zmodyfikować swoje zasady dotyczące danych, aby złagodzić wszelkie ryzyko związane z prywatnością i zgodnością.

- Brak możliwości wyjaśnienia: systemy oparte na sztucznej inteligencji mają szerokie zastosowanie w procesach decyzyjnych, ponieważ eliminują błędy i oszczędzają czas. Mogą jednak podążać za uprzedzeniami wyniesionymi z poprzednich przypadków złego osądu ludzkiego. Drobne niespójności w systemach AI szybko eskalują i powodują problemy na dużą skalę, zagrażając tym samym reputacji i funkcjonowaniu banku.

Aby uniknąć katastrof, banki powinny oferować odpowiedni poziom wyjaśnialności wszystkich decyzji i zaleceń przedstawianych przez modele AI. Banki muszą zrozumieć, zweryfikować i wyjaśnić, w jaki sposób model podejmuje decyzje.

Jak Appinventiv może pomóc w Twojej podróży z AI

Jak widzimy, sztuczna inteligencja i bankowość idą w parze ze względu na wiele korzyści, jakie oferuje ta technologia. Według Forbesa 65% wyższej kadry zarządzającej finansami oczekuje pozytywnych zmian związanych z wykorzystaniem AI i uczenia maszynowego w bankowości. Dlatego wszystkie instytucje bankowe muszą inwestować w rozwiązania AI, aby oferować klientom nowe doświadczenia i doskonałe usługi.

W Appinventiv współpracujemy z bankami i instytucjami finansowymi nad różnymi niestandardowymi modelami opartymi na sztucznej inteligencji i ML, które pomagają w zwiększaniu przychodów, redukcji kosztów i ograniczaniu ryzyka w różnych działach.

Jeśli szukasz również usług rozwoju AI , porozmawiaj z naszymi ekspertami. Pomożemy Ci stworzyć i wdrożyć długoterminową strategię AI w bankowości i zaspokoić Twoje potrzeby w najbardziej przyjazny technologicznie i opłacalny sposób.

Skontaktuj się !