[AKTUALIZACJA] Zasady GST dla freelancerów, blogerów i sprzedawców cyfrowych w Indiach.

Opublikowany: 2017-08-29Zaktualizowano: 12 października 2017 r.

Wielka ulga dla przedsiębiorców internetowych, którzy zamykali swój biznes z powodu zawiłości GST.

Wolny strzelec na małą skalę, który zarabiał około 100 000 rupii rocznie, nie może zatrudnić urzędu certyfikacji, który będzie pobierał tysiące rupii, aby zachować zgodność z GST.

Rząd zmienił pewne zasady, aby pomóc przedsiębiorcom na poziomie start-upu.

Najważniejsze informacje

- Zwolnienie z rejestracji GST, jeśli łączny obrót jest mniejszy niż 20 Lakh rocznie (10L dla stanów specjalnych)

- Regułą zwolnienia 20L jest zastosowanie nawet w przypadku usług międzystanowych (Adsense i Affiliate Marketing itp.)

- Kwartalne składanie deklaracji GST

Czekałem na tę zasadę do września, ale rząd nalegał, aby wszyscy ubiegali się o GST. Bałem się, że stracę biznes od moich klientów, którzy prosili mnie o podanie numeru GST, aby mogli otrzymać wydatki GST jako kredyt wejściowy.

Złożyłem wniosek o GST, ale możesz uniknąć zgodności z GST, jeśli Twój roczny dochód jest poniżej 20 litrów.

GST zastępuje podatek od usług, który wcześniej płacili przedsiębiorcy internetowi, w którym istniał wyjątek, dopóki dochód nie osiągnął 10L rocznych przychodów z działalności usługowej.

Pozwólcie, że wyjaśnię wszystko w najprostszy sposób z mojego osobistego zrozumienia. Możesz skonsultować się z CA w celu uzyskania porady prawnej w zakresie podatków.

Usługi poza Indiami

Dochody z eksportu są nadal zwolnione z podatku GST. Towary i Usługi dostarczane klientom zagranicznym traktowane są jako eksport.

Na przykład, jeśli jesteś sprzedawcą stowarzyszonym, którego cały dochód pochodzi z zagranicznej zarejestrowanej firmy, nie musisz pobierać podatku GST. W większości przypadków dochód z eksportu pochodzi z Paypal lub przelewu bankowego od klientów.

Nadal musisz ubiegać się o GST, tak jak musisz złożyć zeznanie podatkowe, nawet jeśli nie mieścisz się w przedziale podatkowym.

Musisz składać zwroty GST dla 0% GST. Byłyby dwie opcje

#1. Żądanie zwrotu płatności GST za usługi eksportowe

#2. Dostarczenie kaucji lub listu intencyjnego na usługi eksportowe.

Musisz również prowadzić wszystkie rejestry swojej firmy, ponieważ władze mogą w każdej chwili poprosić Cię o szczegóły dotyczące Twojej firmy.

Usługi na terenie Indii

Ale mój drogi przyjacielu, jeśli masz jakiekolwiek dochody z firmy zarejestrowanej w Indiach, musisz się martwić o rejestrację na GST tak szybko, jak to możliwe.

Standardowa stawka podatku GST wynosi 18% w przypadku usług świadczonych online – takich jak pisanie, projektowanie, marketing cyfrowy i reklamy.

Musisz pobierać GST od swoich klientów i wpłacać do rządu.

Istnieją 2 podkomponenty GST

#1. Centrum GST – 9%

#2. Państwowy podatek GST – 9%

W świecie biznesu online rzadko zdarza się, aby wszyscy Twoi klienci mieszkali w stanie, w którym Twoja firma jest zarejestrowana.

Większość biznesów offline (lekarze, prawnicy, architekci, księgowi, sklepy) może mieć wszystkich klientów w tym samym stanie, więc jest dla nich jeden wyjątek.

Czytaj dalej do końca…

Zwolnienia z podatku GST

Możesz kwalifikować się do zwolnienia z podatku GST do 20L rocznego obrotu.

Następujące firmy zarejestrowane w stanie otrzymują zwolnienie do rocznego dochodu w wysokości 10L.

- Arunachal Pradesh

- Assam

- Manipur

- Meghalaya

- Mizoram

- Nagaland

- Sikkim

- Tripura

- Dżammu i Kaszmir

- Himachal Pradesh

- Utrakhand

Jakie zawody kwalifikują się do GST

Freelancerzy – jeśli jesteś niezależnym pisarzem, projektantem, programistą lub marketerem cyfrowym, który świadczy usługi o wartości ponad 20 litrów rocznie.

Blogerzy – Musisz zapłacić podatek GST, jeśli zarabiasz online dzięki blogowaniu. Może to być klient, któremu dostarczyłeś artykuł sponsorowany, dochód z reklam lub otrzymanie prowizji jako partner.

Marketing afiliacyjny – Jeśli Twój dochód pochodzi z dowolnej sieci marketingu afiliacyjnego z siedzibą w Indiach (Vcommision, Mindtech, Optimise, Amazon.in, Flipkart), musisz zapłacić GST.

YouTuberzy – tak samo jak blogerzy, youtuberzy również muszą zarejestrować się w GST. Muszą pobierać GST od indyjskich klientów (jeśli są), a dochód z Adsense jest zwolniony z podatku.

Digital Marketerzy i agencje – Musisz również podlegać GST, jeśli Twoja firma przekracza 20 litrów rocznie.

Handel elektroniczny — każdy, kto sprzedaje za pośrednictwem internetowych platform handlowych lub własnej witryny handlu elektronicznego. Brak zwolnienia.

Ale na jak długo? Aby rozwinąć swój biznes, musisz obsługiwać klientów na całym świecie i prędzej czy później musisz zostać objęty GST.

Jedna słodka zaleta GST

Być może słyszałeś tylko złe rzeczy o GST – wysoką stawkę podatkową, niepewność, egzekwowanie i bóle głowy właścicieli małych firm.

Poznałem jedną zaletę GST, przeczytaj uważnie.

Otrzymasz zwrot kwoty GST, którą płacisz swoim dostawcom i sprzedawcom.

Krótko mówiąc, podatek GST zapłacony na wydatki biznesowe wróci do Twojej kieszeni.

Na przykład, jeśli wydałeś Rs. 10 000 na Facebook Ads i płatne Rs. 1800 jako GST na Facebooku, wtedy otrzymasz korektę tych pieniędzy podczas składania deklaracji GST.

Podobnie, podatek GST pobierany przez twoich freelancerów, firmę szerokopasmową/telefoniczną, czynsz za biuro itp. wróci na twoje konto jako kredyty GST w ostatecznych zwrotach GST.

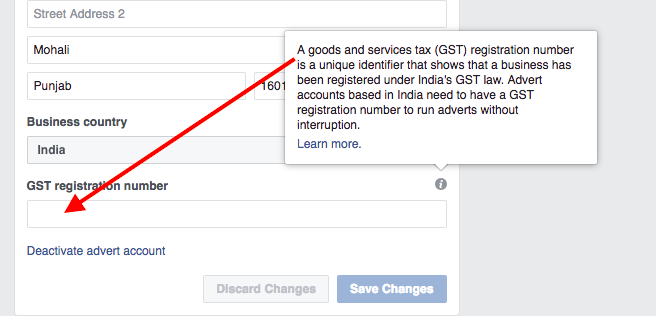

Musisz jednak podać tym firmom swój numer GST, aby można go było śledzić online.

Kary za niezgodność

Za nieprzestrzeganie zasad GST obowiązują duże kary.

Obecnie scenariusz wygląda jak poniżej, ale w każdej chwili może się zmienić.

- Brak rejestracji: 25 000

- Późne złożenie zwrotu GST: Rs. 100 dziennie

- Płatność bez podatku lub uchylanie się od płacenia podatków: od 10% do 100% podatku przy minimalnej Rs. 10 000

Wystarczająco się boisz?

Ja też..

Rząd złagodził fakt, że nie będą rygorystyczne przez pierwsze dwa miesiące wdrażania podatku GST – BusinessLine poinformowała również o braku kary za błędne wprowadzenie podatku w procedurze GST.

Korzystam z okresu premiowego, aby dostosować się do norm GST.

Proces aplikacyjny w celu uzyskania numeru GST

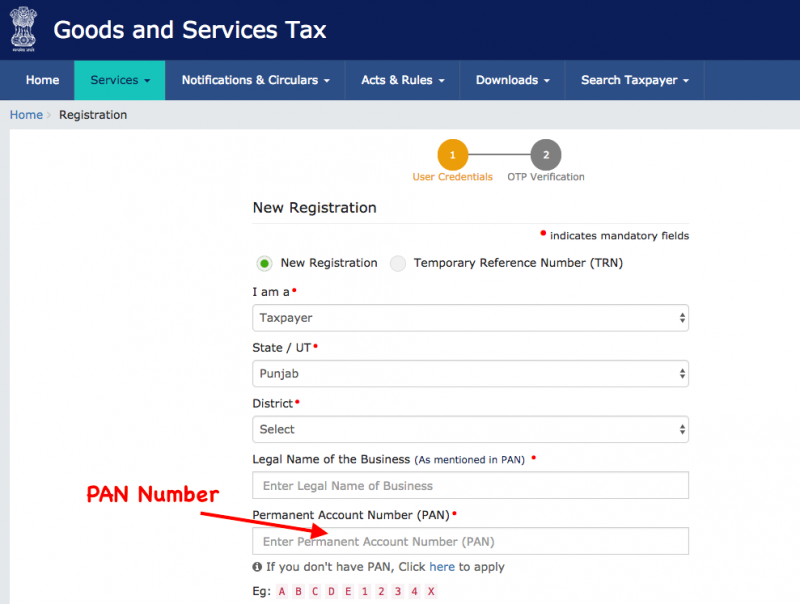

Proces składania wniosków o GST odbywa się całkowicie online.

Możesz zarejestrować się do GST pod adresem URL – https://reg.gst.gov.in/registration/

Możesz zacząć od uzupełnienia numeru PAN i stanu, w którym Twoja firma jest zarejestrowana.

Jeśli prowadzisz działalność gospodarczą, wpisz swoje imię i nazwisko w kolumnie Legal Name of Business.

Otrzymasz tymczasowy numer referencyjny i będziesz mógł wypełnić wniosek, logując się za pośrednictwem OTP otrzymanego na telefon komórkowy.

Na następnym ekranie możesz wpisać nazwę swojej firmy w kolumnie „Nazwa handlowa”.

Wniosek należy złożyć w ciągu 15 dni od rozpoczęcia procedury. Przygotuj się na przesłanie dokumentów w celu potwierdzenia adresu/firmy.

Numer GST otrzymasz po zatwierdzeniu wniosku. Słyszałem, że numer TRN może być również używany jako numer GST do momentu zatwierdzenia wniosku.

Harmonogram zwrotu podatku GST

Jeśli posiadasz numer rejestracyjny GST, musisz również co miesiąc składać Zwroty GST. Nawet jeśli Twoja sprzedaż za cały miesiąc wynosiła Rs. 0 – nadal musisz co miesiąc składać GST Returns.

Na przykład w przypadku sierpniowego biznesu musisz złożyć zwroty, jak wspomniano poniżej

- GSTR 1 – 10 września (szczegóły dotyczące wszystkich sprzedaży dokonanych w miesiącu)

- GSTR 2 – 15 września (Szczegóły wszystkich wydatków służbowych dokonanych w miesiącu)

- GSTR 3 – 20 września (comiesięczny zwrot i płatność podatku)

To uczucie WTF, które daje nam GST – ale nie masz innej opcji niż złożenie 3 zwrotów co miesiąc..

Wniosek

Zasady GST nadal można zmienić. Nagram filmy, kiedy złożę moje zwroty GST i podzielę się z Tobą.

Będę na bieżąco informował o zasadach GST. -> (Dodaj ten artykuł do zakładek i subskrybuj aktualizacje, będę aktualizować tylko ten artykuł, zamiast pisać nowy post za każdym razem )

W razie wątpliwości korzystam z pomocy mojego przyjaciela z CA, Karana Batry – możesz przeczytać jego artykuł na temat zasad GST w celach informacyjnych .

Pozostań w kontakcie z ekspertami.

Autor : Pardeep Goyal jest założycielem CashOverflow & CreditFrog, maniakiem finansów osobistych, który pomaga nowym przedsiębiorcom zarabiać pieniądze online poprzez freelancing i niskie inwestycje online.

Zobacz, co surowy Agarwal mówi o GST w Indiach