Jak obliczyć życiową wartość klienta (CLTV): kompletny przewodnik

Opublikowany: 2019-03-19Customer Lifetime Value (CLTV) pozwala marketerom przewidzieć, jakie przychody wygenerują klienci dla ich firmy w czasie trwania ich relacji.

W coraz większym stopniu jest to oszacowanie oparte na danych i kluczowy wskaźnik kondycji biznesowej. CLTV pomaga marketerom zrozumieć, ile wart jest dla nich każdy klient. Pokazuje również, ile można wydać na pozyskanie nowych klientów przy jednoczesnym zapewnieniu zwrotu z inwestycji (ROI).

Dlaczego powinniśmy obliczyć CLTV?

Firmy ogólnie akceptują fakt, że utrzymanie klientów jest bardziej przystępne niż przejęcie. W zeszłym roku Forbes poinformował, że przyciągnięcie klienta kosztuje pięć razy więcej niż utrzymanie istniejącego .

Ale jeśli klient zamierza dokonać tylko jednego zakupu i nigdy nie wracać, czy warto przeznaczyć na niego tyle budżetu marketingowego?

CLTV pomaga marketerom w optymalizacji strategii pozyskiwania i utrzymania.

Matthew Hull, starszy analityk Business Intelligence w firmie Fospha, mówi o jego znaczeniu:

„Pomaga marketerom efektywnie alokować budżet, aby osiągnąć docelową liczbę przejęć, przy jednoczesnej maksymalizacji zwrotu. Pozwala im również na segmentację i targetowanie użytkowników na podstawie ich CLTV. Na przykład w przypadku użytkowników o niższym współczynniku CLTV wymagane jest większe kierowanie, aby zwiększyć częstotliwość lub poziomy wartości zamówienia”.

„Ponadto może pomóc firmie skoncentrować się na dotarciu do klastrów użytkowników, którzy prawdopodobnie będą generować najwyższy wskaźnik CLTV, przy jednoczesnym mniejszym skupieniu się na pozyskiwaniu klientów „pojedynczych zakupów” lub „niskich LTV”.

Proste porównanie

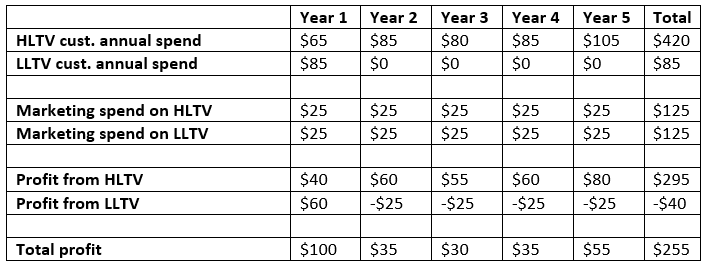

LTV dwóch klientów internetowego sklepu obuwniczego może wyglądać następująco.

(HLTV = wysoka wartość w okresie użytkowania; LLTV = niska wartość w okresie użytkowania)

W tym przypadku klient o wysokim wskaźniku LTV może wydać na buty od 65 do 105 USD rocznie. Z drugiej strony klient o niskim LTV może dokonać znacznych zakupów w krótkim okresie, ale nie będzie chciał ponownie kupować butów w tym sklepie w przyszłości.

Widzimy, że po pięciu latach klient o wysokim LTV okazuje się opłacalny dla biznesu. Ale klient o niskim wskaźniku LTV kosztował więcej na rynku niż dochód netto wygenerowany z tego, co wydało ze sprzedawcą. Przynajmniej część tego budżetu marketingowego przydzielonego klientowi o niskim LTV, w tym przykładzie, zostałaby prawdopodobnie lepiej wydana na pozyskanie nowego klienta.

Jeśli przeskalujemy to w celu uwzględnienia setek lub tysięcy klientów, możemy zobaczyć, dlaczego CLTV może być tak cenne dla firm.

Jak obliczyć CLTV?

Trudno przewidzieć dokładne przyszłe wydatki klienta. Ale wiarygodne dane dotyczące nawyków użytkowników, sprytnej segmentacji i statystyk demograficznych mogą stanowić wartościowe oszacowanie.

Jak podkreśla Hull, obliczanie wartości życiowej klienta może się różnić w zależności od firmy:

„Prawdopodobnie dlatego nie jest używany częściej. Nie ma standardowej definicji do obliczania CLTV. Zmienne zawarte w formule historycznie różniły się w zależności od branży, aby pasowały do konkretnego przypadku zastosowania firmy”.

To powiedziawszy, według Hulla, istnieją dwa podstawowe elementy obliczeń CLTV. Oni są:

- Częstotliwość zakupów – częstotliwość zakupów w danym okresie przez klientów.

- Średnia wartość zamówienia – średnia kwota przychodu z każdej sprzedaży.

Najprostszy wzór na obliczenie CLTV to:

Częstotliwość zakupów x Średnia wartość zamówienia x Średnia długość życia klienta

Można go jednak ulepszyć, rozliczając początkowe koszty nabycia i/lub koszty utrzymania, takie jak obsługa klienta lub rabaty promocyjne.

Jak wskazuje Hull: „Ponadto istnieją poziomy złożoności obliczeń, które uwzględniają wartość promocyjną i marżę w ramach każdej sprzedaży”.

Nieco bardziej wnikliwe obliczenie CLTV może wyglądać tak:

Częstotliwość zakupów x średnia wartość zamówienia x średni czas życia klienta – (koszt nabycia + koszt utrzymania)

Innym elementem, który często widzimy w formułach CLTV, jest wskaźnik rezygnacji. To odsetek klientów, którzy w danym okresie kończą relację z firmą. Może być spójny przez przeciętny okres życia klienta lub może się zmieniać w miarę upływu czasu.

Obliczanie średniej długości życia klienta

Jeśli masz do niego dostęp, dobre dane historyczne dotyczące działań Twoich klientów są tutaj niezbędne. Pozwala to najpierw zobaczyć średni czas między zakupami klientów. Patrząc na czas między zakupami, możesz znaleźć odchylenie standardowe dla średniego czasu.

Jeśli Twój klient przekroczy następnie dwa odchylenia standardowe (typowa miara istotności statystycznej) przed dokonaniem kolejnego zakupu, możemy założyć, że relacja została zakończona.

W przypadku nowych firm firmy w niektórych branżach tworzą benchmarki, które są przydatne, jeśli nie masz danych, z których można czerpać. Inni marketerzy używają jednego do trzech lat jako pola do gry. Ale ogólnie rzecz biorąc, wszystko, co przekracza siedem lat, możemy uznać za zbyt odległe, aby mogło być dokładne.

Co to jest ROI klienta?

Jak podkreśla Hull wcześniej, CLTV jest przydatne dla marketerów, którzy chcą zmaksymalizować zwrot .

ROI klienta odnosi się do zysku od każdego klienta po rozważeniu jakiejkolwiek inwestycji (marketing, zakup, koszty utrzymania itp.).

Korzystając z powyższego przykładu sprzedawcy obuwia, możemy obliczyć ROI klienta o wysokim wskaźniku LTV za pomocą następującego wzoru:

ROI klienta = łączne wydatki – wydatki na marketing

A z liczbami ze stołu, które wyjdą na:

295 USD = (420 USD – 125 USD)

Jak możesz poprawić swoje obliczenia CLTV?

Omówiliśmy już, w jaki sposób wszechstronne zrozumienie Twoich klientów poprawi CLTV.

W przeciwieństwie do przykładu sprzedawcy obuwia, jakakolwiek firma, która dopiero zaczyna swoją drogę do CLTV, prawdopodobnie nie będzie miała do przeanalizowania danych dotyczących sprzedaży z pięciu lat.

Jednak szczegółowe, godne zaufania dane o działaniach klienta to pierwszy krok do zapewnienia dokładności obliczeń CLTV.

Dane analityczne, które szczegółowo opisują zamówienia klientów – nawet ze stosunkowo krótkiego okresu czasu – mogą dać nam niezbędny wgląd w średnią wartość zamówienia (AOV) i częstotliwość zakupów. Stamtąd możemy oszacować żywotność klienta.

Poza tym model atrybucji wielodotykowej oparty na danych zapewnia zrozumienie punktów styku, z którymi klienci wchodzą w interakcję przed dokonaniem zakupu. Zapewnia to pełniejszy wgląd w kanały marketingowe, które mają wpływ na zakupy, i pokazuje, jaką część budżetu można przypisać do poszczególnych punktów styku w trakcie podróży.

Podróże klientów są coraz bardziej złożone i nie wszystkie osoby wchodzą w interakcję z tymi samymi kanałami przed dokonaniem zakupu.

Dzięki atrybucji opartej na danych możemy odkryć, że często kupujący w witrynie e-commerce wygląda jak klient o wysokim wskaźniku LTV — który w rzeczywistości wchodzi w interakcję z dużo większą liczbą kanałów marketingowych niż osoba, która może zostać uznana za osobę o niskim wskaźniku LTV.

Dzięki temu spostrzeżeniu kampania marketingowa skierowana do tych drugich może być bardziej skuteczna dla firmy niż kampania skierowana do tego pierwszego.

Jak możesz ulepszyć CLTV?

Obliczenia CLTV są ulepszone dzięki solidnym danym, ale CLTV i lojalność klientów są poprawiane przez wprowadzenie solidnej strategii.

Czy Twoi klienci są zadowoleni? Czy Twoja witryna zapewnia dobre wrażenia użytkownika? Czy Twoja obsługa klienta jest sprawna? Czy Twoi klienci ufają Ci swoimi danymi? Czy nastroje społeczne wokół Twojej marki są pozytywne?

W miarę rozwoju i zmian firmy, do wszystkich tych pytań należy powrócić. Ulepszenia w tym zakresie mogą sprawić, że coraz większa liczba klientów będzie bardziej skłonna do powrotu, być może z większą częstotliwością i większymi zakupami.

Obliczanie CLTV to ewoluujące zadanie: testuj, ucz się i powtarzaj

Wraz z rozwojem firmy zmieniają się nawyki klientów, a dane stają się coraz bardziej szczegółowe. Obliczanie CLTV również musi być stałą praktyką.

Mając to na uwadze, zrozumienie CLTV z maksymalną dokładnością, jaką mogą zapewnić dane, jest cennym sposobem na zapewnienie zdrowego i konkurencyjnego funkcjonowania firmy w przyszłości.