15 melhores opções de investimento na Índia 2023

Publicados: 2023-09-13Você está pronto para embarcar em uma jornada em direção ao crescimento e segurança financeira?

Bem-vindo à porta de entrada do crescimento e da estabilidade financeira! Se você já se perguntou quais são as melhores maneiras de fazer seu dinheiro trabalhar para você na Índia, você está no lugar certo.

Investir o seu dinheiro é um passo crucial e, no cenário financeiro em constante evolução da Índia, tomar decisões informadas é fundamental.

Junte-se a mim enquanto eu revelo dicas que irão capacitá-lo a fazer escolhas sólidas de investimento e construir um futuro financeiro mais brilhante na Índia.

Se você está entre aqueles que apenas começaram a ganhar e querem começar a investir, este artigo lhe dará as melhores opções de investimento na Índia em 2023.

- 5 dicas para obter a mentalidade de investimento certa

- 10 dicas sobre as melhores opções de investimento na Índia

Sem mais delongas, vamos começar.

Índice

15 melhores opções onde você pode investir dinheiro na Índia

1. Defina suas metas de investimento

Definir suas metas de investimento é o primeiro passo para investir dinheiro. Você deve definir suas metas de investimento para investimento, período de investimento e valor necessário.

Por exemplo, sua meta de investimento pode ser o estudo superior de seu filho de 3 anos. Você precisaria de, digamos, Rs 20 lakh após 15 anos.

Você pode dividir suas metas de investimento em longo e curto prazo.

#1. Metas de longo prazo

Metas de longo prazo são aquelas que você precisa de mais de 5 para realizar, como comprar sua casa, o ensino superior de um filho, o casamento de um filho ou poupança para a aposentadoria.

Para objetivos de longo prazo, você pode investir em ações ou fundos mútuos de ações que proporcionam retornos mais elevados durante um longo período em comparação com outras opções de investimento.

Por exemplo,

Se você comprou 10 ações de pneus MRF em junho de 2000 por Rs. 1.500 por ação (investimento total Rs 15.000). Você teria Rs. 8.00.000 (ao preço atual das ações em apenas 20 anos.

Nem todas as ações apresentam desempenho semelhante ao dos pneus MRF, portanto, você pode esperar um retorno médio de cerca de 13% a 18% no longo prazo.

#2. Metas de curto prazo

Metas que você deseja alcançar no curto período de 1 a 2 anos, como comprar um carro ou uma viagem ao exterior.

Você deve investir em instrumentos de investimento de baixo risco ou mais seguros, como depósitos fixos, depósitos recorrentes ou fundos de dívida, para evitar flutuações de mercado no momento da exigência de dinheiro.

Esses investimentos não estão vinculados ao mercado de ações, portanto você não corre o risco de perder dinheiro, exceto para fundos de dívida, onde você pensa em pouco risco.

Você pode esperar retornos baixos de cerca de 5% a 7%, uma vez que esses investimentos não estão vinculados ao mercado de ações ou a outros instrumentos de investimento de alto risco e alto retorno.

2. Conheça sua tolerância ao risco

Você deve conhecer seu apetite ao risco antes de começar a investir em qualquer opção. Alguns investimentos, como ações ou fundos mútuos, podem proporcionar retornos mais elevados, mas são mais arriscados do que FD, PPF e RD.

O apetite ao risco é a sua capacidade de assumir riscos para atingir seus objetivos de retorno.

Suponha que uma opção de investimento tenha potencial para gerar um retorno de 22%, mas também tenha a chance de perder seu capital de investimento em 40%. Se você está pronto para assumir o risco de 40% do valor do capital para obter um retorno de 22%, então seu apetite pelo risco é alto.

Por exemplo , suponha que você investiu Rs. 1 lakh em ações do “Yes Bank” em 2018 a Rs. 350 por ação (total de 286 ações), e o preço das ações do Yes Bank desabou em 2019 e atingiu Rs. 35.

Isso significa que o valor principal de 1 lakh caiu para Rs. 10.000 somente após 1 ano. É assim que você pode obter uma perda extrema se investir sem conhecer os fundamentos de uma ação.

Exemplo de investimento em tempo errado: suponha que você investiu Rs. 52.000 no fundo mútuo de construção de capital HDFC em fevereiro de 2020 em Rs. 26 por unidade.

O mercado de ações quebrou em março de 2020 e isso eliminou Rs. 20.000 do valor principal investido e você fica com Rs. 32.000 em sua carteira de fundos mútuos.

Não há dúvida de que ele começou a se recuperar novamente em poucos meses.

Mas se você não conseguisse lidar com o estresse dessa perda, você teria resgatado suas unidades de fundo mútuo e arcado com Rs. Perda de 20.000, mas se você puder arcar com a perda, o fundo mútuo está atualmente em torno de Rs. 30, dando a você um lucro de Rs. 8.000 em seu investimento.

Portanto, invista sempre, tendo em mente o seu nível de tolerância ao risco.

3. Diversifique seu portfólio

“Não coloque todos os ovos na mesma cesta.”

Se você já começou a investir, diversifique seu portfólio. Diversificar significa equilibrar o dinheiro do seu investimento em ativos orientados para o risco e de baixo risco para reduzir o impacto da volatilidade do mercado.

Os investimentos orientados para o alto risco, como fundos mútuos de ações e investimentos diretos em ações, irão ajudá-lo a obter retornos mais elevados, enquanto os investimentos de baixo risco, como fundos de dívida, ouro ou PPF, irão ajudá-lo a proteger o seu investimento contra o declínio se o mercado de ações ficar negativo.

Você também deve diversificar seu investimento em ações, investindo em diferentes setores, como bancário, FMCG, TI, farmacêutico, porque todos os setores não cairão juntos.

Se os preços das ações de TI estiverem caindo, suas ações farmacêuticas poderão subir e cobrir a perda.

4. Contrate um planejador financeiro

“O risco vem de não saber o que você está fazendo.” -Warren Buffett

Você mesmo pode planejar seus investimentos se tiver conhecimento e tempo. Caso contrário, você pode contratar um planejador financeiro certificado (CFP) que fará o trabalho.

Geralmente ignoramos a importância de contratar um profissional para economizar algum dinheiro, mas não percebemos a perda de longo prazo que você terá de suportar porque pode não economizar seu dinheiro no ativo certo, na hora certa, e na proporção certa.

O CFP compreenderá seus objetivos financeiros, sua renda atual, passivos e o valor que você pode investir. Então ele sugeriria que você investisse em um ativo financeiro e explicaria por que isso seria benéfico para você.

Cuidado com os planejadores autoproclamados que oferecem retornos mágicos e da noite para o dia obtêm produtos valiosos ou conselhos aleatórios de amigos que podem causar prejuízos.

Em vez disso, procure planejadores financeiros registrados no SEBI para obter aconselhamento baseado em pesquisas.

5. Invista em você mesmo

“Um investimento em conhecimento rende os melhores juros.” - Benjamim Franklin

Invista em você mesmo para aprender mais sobre finanças pessoais.

Você pode ler livros de finanças pessoais, como The Intelligent Investor, para compreender os diferentes conceitos financeiros, como investir no mercado de ações ou em fundos mútuos, os benefícios dos fundos de emergência ou como saldar dívidas rapidamente.

Você também pode assistir a canais do YouTube como 'CA Rachna Ranade' ou blogs de finanças pessoais como 'Investing Expert' para obter mais conhecimento.

6. Plano de Investimento Sistemático (SIP) Sahi Hai

Um Plano de Investimento sistemático permite que você crie um hábito de investimento se você for novo em investimentos.

Você pode investir um valor fixo em fundos mútuos por meio do SIP em intervalos regulares, como mensal, semanal ou trimestral. Você pode começar tão baixo quanto Rs. 500.

O SIP ajuda você a ganhar dinheiro em prazos mais longos e também reduz o risco de flutuações do mercado.

Por exemplo, se você investir Rs. 1000 por mês em SIP, a Rs. 100 por unidade, você compra 10 unidades no primeiro mês.

No próximo mês, se o mercado quebrar e o preço do fundo cair para Rs. 50, o valor do seu investimento será reduzido para Rs. 500 apenas. Mas se você investiu uma quantia fixa de Rs. 10.000, o valor do seu investimento teria diminuído para Rs. 5.000.

Em segundo lugar, agora você compraria 20 unidades (2x unidades) através do próximo SIP, o que lhe renderia mais lucros quando o mercado subir.

O investimento SIP oferece o triplo benefício de formar um hábito de investimento, protege contra a volatilidade do mercado e aumenta sua capacidade de compra durante quedas do mercado.

10 opções de investimento para investir dinheiro na Índia 2023

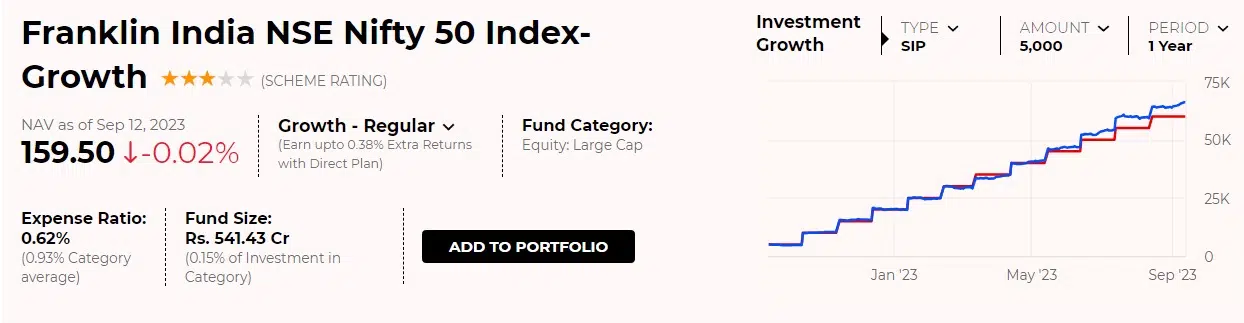

1. Fundos de Índice

Se você é um investidor iniciante que deseja investir em ações mas não tem interesse em conhecer a complexidade da seleção de ações, pode optar por Fundos de Índice.

Os fundos de índice são um tipo de fundo mútuo que acompanha o índice de mercado. Na Índia, temos dois índices de mercado – Sensex para BSE (Bolsa de Valores de Bombaim) e Nifty para NSE (Bolsa de Valores Nacional).

Um fundo de índice investe em todas as ações que um índice contém. Por exemplo, se você investir em um fundo de índice baseado no Nifty, ele investirá em todas as 50 ações que compõem o Nifty.

O principal benefício do fundo de índice é que, como o índice de mercado cresce no longo prazo, os fundos que acompanham o índice de mercado também crescem de forma semelhante.

Em segundo lugar, os fundos de índice não exigem uma gestão activa por parte dos gestores de fundos porque apenas imitam o índice, pelo que não precisam de pagar um custo elevado a uma entidade de fundos pela gestão de fundos.

Um fundo de índice não vence o mercado como os fundos de ações devido à falta de gestão ativa de fundos. No entanto, proporciona um retorno constante a longo prazo, desde que não haja uma quebra do mercado.

Por exemplo, verifique o desempenho do Franklin Index Fund no instantâneo abaixo –

Fonte: Franklin Índia NSE Nifty (indiatimes.com)

O fundo acompanha o Sensex e deu retorno de quase 18% nos últimos 5 anos, mas não conseguiu vencer o índice de mercado, já que o Sensex cresceu 18,69% no mesmo período.

Retorno esperado – 12% a 18% anualmente (dependendo do desempenho do índice de mercado)

2. Investimento em ações

O investimento em ações é muito lucrativo devido ao seu alto potencial de retorno. Mas lembre-se, as ações contêm riscos elevados.

Você pode investir em ações se compreender os fundamentos da empresa, índices financeiros, fluxo de caixa e gestão.

Você pode começar a investir pequenas quantias e continuar aprendendo sobre análise de ações e aumentar o investimento à medida que entender melhor.

Você pode investir ganhos exponenciais se investir nas ações certas no momento certo. Por exemplo, se você tivesse investido Rs. 1.00.000 em Avanti Feeds em 2010, quando o preço das ações era de Rs. 2 por ação.

Agora, você teria um patrimônio líquido de Rs. 5,45 milhões.

Por outro lado, se você investiu na ação errada ou no momento errado, poderá perder todo o valor investido.

Como já dei o exemplo da queda do preço das ações do Yes Bank. Se você investiu Rs. 1 lakh em ações do “Yes Bank” em 2018 ao preço de Rs. 350 por ação, seu valor principal de 1 lakh caiu para Rs. 10.000 somente após 1 ano, desgastando 90% do valor investido.

A melhor maneira de investir em ações é começar com pequenas quantias e aprender sobre os fundamentos do investimento em ações.

Retornos esperados – Cerca de 14% a 18% ao ano.

3. Fundo de Previdência Voluntária (VPF)

A taxa de juros atual do VPF para o ano 2021-22 é de 8,5%, que é a taxa de juros mais alta em comparação com qualquer outro esquema de investimento governamental como PPF ou Sukanya Samriddhi Yojana.

O Fundo de Previdência Voluntário é uma extensão do EPF (Fundo de Previdência dos Empregados) para os empregados que participam do EPF, mas desejam contribuir com um valor maior.

Você pode contribuir apenas com até 12% no EPF, mas a opção VPF permite contribuir com até 100% com o mesmo benefício do EPF.

Suponha que você seja solteiro e receba um salário mensal de Rs. 30.000, e você pode contribuir no EPF até Rs. 3.600. Mas se quiser investir mais, digamos 50% do seu salário, você pode optar pelo VPF e ganhar os mesmos juros com uma contribuição de Rs. 15.000 por mês.

Como suas contas EPF e VPF estão anexadas ao seu cartão UID, ele não é afetado quando você muda de emprego.

Nota – O VPF tem um período de fidelização de 5 anos. Você pode sacar o VPF ou alterar o valor da contribuição somente ao completar 5 anos.

Retorno – 8,5% ao ano.

4. Fundos de poupança fiscal ELSS

ELSS ou fundos de esquemas de poupança vinculados a ações são fundos mútuos que permitem obter uma redução de impostos. Os fundos ELSS são elegíveis para deduções fiscais de até Rs. 1,50 lakh sob a seção 80 (C).

Você pode economizar até Rs. 46.800 investindo em fundos ELSS.

A fórmula de economia de impostos é a seguinte -

- Poupança fiscal = Taxa de imposto dependendo da laje * Valor máximo de dedução

- Economia fiscal final incluindo taxa de 4% = (Economia fiscal * 4%) + Economia fiscal

| Laje fiscal | Taxa de imposto | Desconto sob a Seção 80C | Economia fiscal | Cess | Economia fiscal final (incluindo Cess) |

| 2,50.000-5.00.000 | 5% | 1,50.000 | 7.500 | 4% | 7.800 |

| 5.00.000 – 10.00.000 | 20% | 1,50.000 | 30.000 | 4% | 31.200 |

| 10.00.000 e acima | 30% | 1,50.000 | 45.000 | 4% | 46.800 |

Os fundos ELSS vêm com um período de fidelização de 3 anos, que é o mais curto entre outros investimentos com redução de impostos, como o PPF, que tem um período de fidelização de 15 anos.

Os fundos do ELSS não só poupam impostos, mas também oferecem retornos decentes, uma vez que cerca de 65% dos fundos são alocados em ações. Isso também os torna um investimento orientado para o risco.

Retorno esperado – 12% a 16% ao ano.

5. Fundo de Previdência Pública (PPF)

Se você não é funcionário, mas ainda quer investir na caixa de previdência, o PPF é a opção ideal para você.

Você pode ganhar juros anuais de 7,1% sobre o valor investido, de acordo com as diretrizes governamentais mais recentes.

O PPF tem um período de carência de 15 anos. Você só pode desistir prematuramente após completar o 5º ano desde o início.

A retirada prematura é aprovada apenas em condições especiais, como tratamento de uma doença potencialmente fatal ou ensino superior.

Outro benefício do PPF é que você obtém um desconto fiscal sobre sua contribuição de até Rs. 1,50 lakh u/s 80C da Lei de TI da Índia. Os juros auferidos no PPF também são isentos de impostos e oferecem benefícios fiscais duplos.

Retorno – 7,1% ao ano

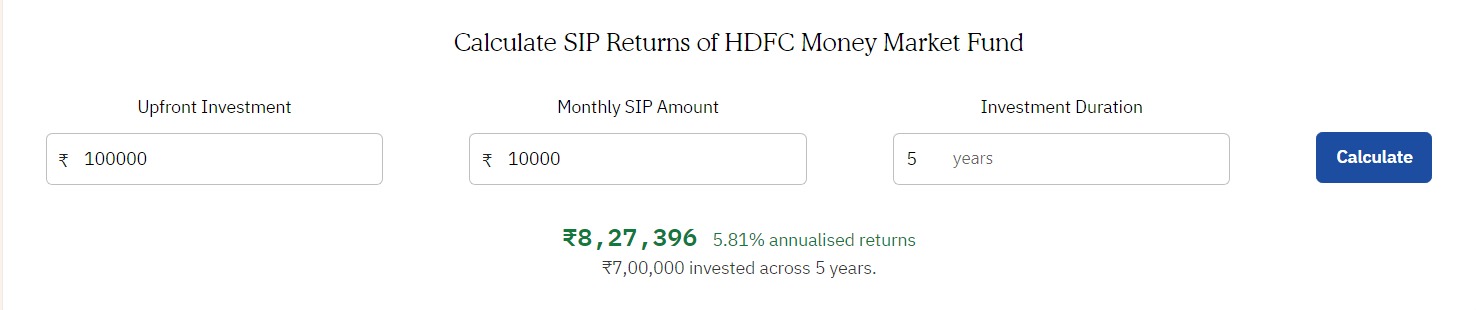

6. Fundos do Mercado Monetário (Curto Prazo)

Os fundos do mercado monetário são fundos de dívida de curto prazo que investem em instrumentos de investimento seguros que proporcionam retornos fixos com menor tolerância ao risco.

Ativos de investimento seguros poderiam ser títulos do governo, como títulos do Tesouro. Os fundos do mercado monetário proporcionam um retorno anual entre 6% e 7%, dependendo do período de investimento.

Os fundos do mercado monetário são um investimento ideal de curto prazo por um período de 2 a 3 anos.

Fonte: Fundo do Mercado Monetário HDFC (valueresearchonline.com)

No exemplo acima, o fundo do mercado monetário HDFC dá um retorno anual de 7,08% por um período de 3 anos, o que é melhor do que um depósito fixo, uma vez que as taxas de juro do FD são bastante baixas agora, cerca de 5% a 6% ao ano.

Retorno esperado – 7% a 9% ao ano.

7. Criptomoedas

Você pode investir em bitcoins ou criptomoedas se tiver algum conhecimento sobre criptomoedas ou estiver disposto a aprender sobre o mercado.

Como o mercado de criptografia é altamente volátil, sugiro que você invista apenas se entender. Caso contrário, existe a possibilidade de você acabar perdendo seu dinheiro.

Você pode investir em bitcoins ou outras criptomoedas lucrativas como Ethereum, UniSwap ou Litecoin.

O Bitcoin deu um retorno médio de 408% nos últimos 4 anos.

Mas lembre-se que também deu retornos de -72,6% em 2018, o que significa que se você tivesse investido 10.000 em 2018, teria saído com Rs. 2.740.

Opte por criptomoedas se quiser manter o investimento por um longo prazo de 5 a 7 anos com uma compreensão dos fatores de risco.

Retorno esperado – Acima de 30% ao ano se bem diversificado para reduzir o risco

8. Sukanya Samriddhi Yojana

Você pode investir em Sukanya Samriddhi Yojana para o ensino superior e o casamento de sua filha.

SSY é um esquema governamental que oferece uma taxa de juros de 7,6%, a segunda mais alta entre todos os esquemas governamentais depois do VPF.

O prazo de vencimento do seu investimento é de 21 anos. Você pode sacar dinheiro no vencimento ou 50% do valor quando sua filha completar 18 anos de ensino superior.

As condições para cumprir o Sukanya Samriddhi Yojana são as seguintes –

- A menina deve ser residente na Índia

- A idade máxima para se candidatar é de 10 anos

- Inscreva-se para até 2 meninas na família

- Certidão de nascimento da menina

Você pode abrir uma conta com um valor mínimo de Rs. 250. Você tem que investir durante os primeiros 14 anos, depois disso tem a opção de parar de apoiar, mas os juros serão acumulados sobre o valor investido anteriormente.

Outro benefício do SSY é a isenção de impostos de até Rs. 1,50 lakh u/s 80(C).

Retorno – 7,6% ao ano (o segundo maior depois do VPF entre os esquemas governamentais)

9. Sistema Nacional de Pensões (NPS)

NPS é um plano de aposentadoria que permite investir no longo prazo. O período de carência do NPS é a aposentadoria ou quando você completar 60 anos.

Os retornos anuais do NPS ficam em torno de 8% a 10%. Você obtém melhores retornos do que outros esquemas governamentais no NPS porque 50% do seu dinheiro é investido em ações, o que o torna um investimento um pouco mais arriscado em comparação com os esquemas governamentais.

Você recebe um valor fixo de 60% no vencimento e o restante do valor de 40% serve como uma pensão mensal vitalícia.

Você também pode contribuir com 50.000 extras, independentemente do seu status de investimento atual, o que o ajuda a economizar impostos de até Rs. 2 lakh (1,50 lakh + 50K) em NPS.

O saque parcial de até 25% só é permitido após 3 anos da abertura da conta. Mas apenas em circunstâncias específicas, como a educação de um filho, uma doença grave ou a compra de uma casa.

Retorno esperado – 8% a 10% ao ano.

10. Varredura na conta

Uma conta Sweep-in permite que você cultive os benefícios de uma conta poupança com ganhos do depósito fixo.

Em uma conta corrente, quando o saldo da sua conta poupança excede um determinado limite, o valor excedente é convertido automaticamente em um depósito fixo e você começa a ganhar taxas de juros de depósito fixas.

Sempre que o saldo da sua conta poupança fica aquém da conclusão de qualquer transação, o seu depósito fixo é dividido automaticamente e o dinheiro é transferido para a conta poupança.

Por exemplo, no SBI, após a aprovação de uma conta Sweep-in, quando o valor da sua poupança aumentar acima de Rs. 25.000, sua conta poupança é convertida em FD.

Sempre que você retirar seu dinheiro abaixo de Rs. 25.000, a conta se converte automaticamente em conta poupança.

A maioria das pessoas gosta de manter dinheiro em contas poupança para enfrentar a incerteza. A conta corrente fornece a liquidez da conta poupança e o retorno do depósito fixo.

Retorno – 4% a 6% ao ano.

Perguntas frequentes sobre opções de investimento na Índia

Por que devo considerar investir meu dinheiro na Índia?

Investir na Índia pode proporcionar oportunidades de crescimento de capital e geração de rendimento. A economia crescente da Índia e as diversas opções de investimento tornam-na um destino atraente para investidores.

Quais são os diferentes tipos de investimentos disponíveis na Índia?

A Índia oferece uma gama de opções de investimento, incluindo ações, fundos mútuos, imóveis, depósitos fixos, títulos governamentais e muito mais. Cada tipo de investimento tem seu próprio perfil de risco e retorno.

Quanto dinheiro preciso para começar a investir na Índia?

O valor necessário para começar a investir na Índia varia de acordo com o tipo de investimento. Algumas opções de investimento, como fundos mútuos, permitem começar com uma quantia relativamente pequena, enquanto outras, como imóveis, podem exigir um capital maior.

É necessário ter uma conta demat para investir em ações indianas?

Sim, se quiser investir em ações indianas, você precisará de uma conta demat. É uma conta eletrônica que mantém suas ações em formato digital.

Existem implicações fiscais para os investidores estrangeiros na Índia?

Sim, os investidores estrangeiros podem estar sujeitos ao imposto sobre ganhos de capital na Índia. A taxa de imposto pode variar dependendo do tipo de investimento e da duração da detenção.

Como posso mitigar os riscos ao investir na Índia?

A diversificação é uma estratégia fundamental para mitigar riscos. Ao distribuir os seus investimentos por diferentes classes de ativos e setores, você pode reduzir o impacto das flutuações do mercado no seu portfólio geral.

Posso investir em imóveis na Índia como indiano não residente (NRI)?

Sim, os NRIs estão autorizados a investir em imóveis indianos, sujeitos a certas condições e restrições impostas pelo Reserve Bank of India (RBI).

Qual é a importância de definir metas de investimento claras?

Definir metas de investimento claras ajuda a definir seus objetivos financeiros e o cronograma para alcançá-los. Também ajuda a determinar sua tolerância ao risco e as estratégias de investimento mais adequadas.

Você também pode ler:

- Ganhe dinheiro em casa sem nenhum investimento: maximize os lucros

- Principais dicas que todo investidor Bitcoin deve saber

- Principais programas de afiliados de investimento para adicionar ao seu portfólio

- Melhores aplicativos para ganhar dinheiro compartilhando a Internet: ganhe uma renda passiva

- Maneiras gratuitas de ganhar dinheiro na Internet sem nenhum investimento

Considerações finais: dicas para começar a investir seu dinheiro na Índia

O aspecto central de um investimento é escolher o instrumento certo que se alinhe aos seus objetivos de investimento.

O principal mantra do investimento é – “ Economize primeiro, depois gaste ”.

Seguindo essas diretrizes, você poderá tomar decisões inteligentes com seu dinheiro e trabalhar para alcançar seus objetivos financeiros.

Esteja você economizando no curto prazo ou planejando no longo prazo, essas dicas o ajudarão a navegar no mundo dos investimentos indianos e a construir um futuro financeiro mais brilhante.

É hora de agir e iniciar sua jornada de investimento na Índia!