Explicação: O que são Stablecoins – O Santo Graal das Fintechs

Publicados: 2019-12-20Com mais de 200 criptomoedas atualmente operando no mercado, o Blockchain está preparado para se tornar a utopia que todas as empresas e governos estão procurando.

As moedas digitais foram concebidas e criadas para um dia substituir as questões associadas à moeda fiduciária (como USD, Rupees e Euro). Com a não universalidade, a diferença gritante no valor da moeda entre uma nação para outra, etc. sendo algumas dessas questões.

Embora teoricamente adequadas para ser o dinheiro ideal, as criptomoedas tinham um problema singular que as impedia (e ainda as impede) de se tornar a moeda universal. VOLATILIDADE .

Situadas ao lado do hidrogênio no gráfico volátil, as criptomoedas são notoriamente famosas por mudarem de valor a cada minuto que passa. Embora emocionantes para os investidores, eles não são lógicos para contratos baseados em tempo.

Imagine, você está empregando um trabalhador em um modo de salário diário. No primeiro dia, você está pagando a ele 2 BTC, o que equivale a 50 USD, agora suponha que o valor de 1 BTC aumente para 50 USD, agora você estará pagando a ele extra. E isso pode ir para o outro lado também. O preço pode reduzir exatamente pela metade.

Essa situação que você leu acima é qual é o efeito da volatilidade.

Agora, observando os outros benefícios da criptomoeda, a indústria começou a buscar uma solução que combatesse esse problema.

Digite a profunda importância das Stablecoins .

O que são stablecoins ?

A ideia de uma criptomoeda com preço estável vem circulando há algum tempo. Também com isso, há um aumento no uso de stablecoin.

A definição de stablecoin está em seu funcionamento.

O preço das Stablecoins está atrelado { verbo: fixar (um preço, taxa ou valor) em um nível específico } em uma proporção de um para um para ativos universalmente aceitos, como o dólar americano ou o ouro, mantidos em reserva como garantia.

Suponha que você compre 1 stablecoin por $ 1, então você poderá vender a stablecoin por $ 1, mais tarde.

Como estão atrelados a um ativo, mantêm um preço estável. Ao fazer isso, eles se tornaram uma importante fonte de liquidez no volátil mercado de criptomoedas. O uso de stablecoins pode ser visto com investidores usando-as para comprar outras criptomoedas nas exchanges de criptomoedas que não aceitam moedas fiduciárias, e também como um local de economia de fundos quando o mercado de criptomoedas está passando por fortes flutuações de preços.

Com a resposta para o que são stablecoins e o que as torna parte do futuro das criptomoedas agora com você, vamos aos tipos de stablecoins .

Tipos de stablecoins

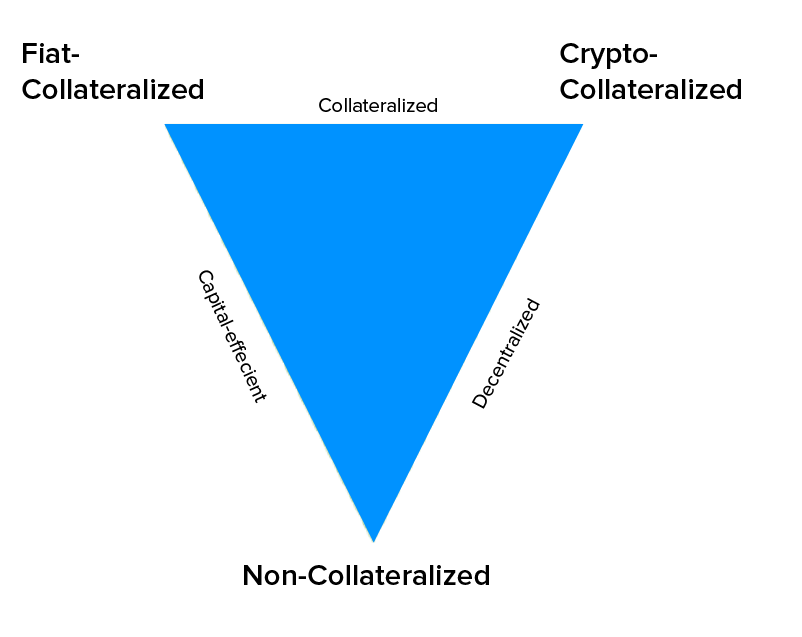

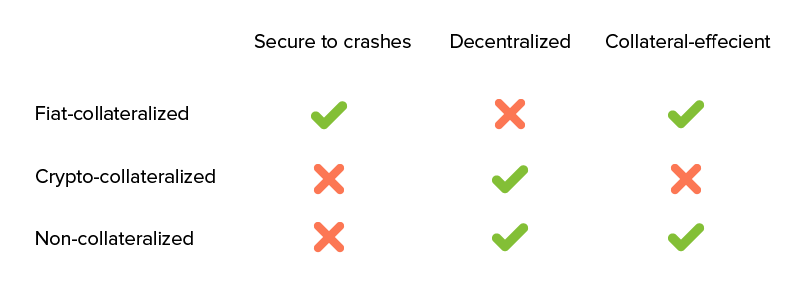

1. Stablecoins com garantia Fiat

Este tipo é o que define massivamente o que são stablecoins .

Essas stablecoins são emitidas com relação a um índice fixo atrelado à moeda fiduciária. Aqui, a quantidade de tokens emitidos deve estar na proporção de 1:1 com o valor total em dinheiro no cofre ou banco.

Por exemplo, 1 stablecoin seria igual ao valor de $ 1. Portanto, para emitir 1 stablecoin, US$ 1 será mantido em um custodiante central, como um banco. Dessa forma, se sua 1 stablecoin = $ 1, você poderá pagar ao seu funcionário 25 stablecoin como salário diário (o que seria equivalente a $ 25).

Da mesma forma, em vez de emitir $ 250 para comprar 5 Bitcoins, você poderá usar 250 stablecoins.

O ponto em tudo isso é que a proporção de 1:1 deve ser mantida em todos os momentos.

Mas, ao dar autoridade para lidar com o processo nas mãos de entidades centralizadas com seus próprios protocolos de governança, as stablecoins com garantia fiduciária não vão contra tudo o que o Blockchain representa?

Afinal, se o controle é com um órgão central, como ele é descentralizado?

A mesma pergunta foi feita por muitos. A resposta que a indústria obteve foi o Tipo 2 de stablecoins.

2. Stablecoins com garantia criptográfica

Como as stablecoins com garantia fiduciária são apoiadas por moeda fiduciária ou um ativo global, as stablecoins com garantia criptográfica são apoiadas por criptomoedas.

A ideia é simples. Ao nos afastarmos da moeda fiduciária, podemos remover a centralização. Ao apoiar stablecoins com outras criptomoedas em vez de dizer USD, tudo estará no Blockchain.

E a paz será restaurada.

Mas. Aguentar.

Não nos leva de volta para onde começamos? Como as criptomoedas eram voláteis, criamos stablecoins. Agora, atrelando-os às mesmas criptomoedas, não os tornaríamos muito mais voláteis?

Há apenas uma maneira de resolver este Catch 22 ( substantivo: um dilema ou circunstância difícil da qual não há como escapar por causa de condições mutuamente conflitantes ou dependentes.) : Over Collateralization.

Vamos explicar isso com um exemplo.

Suponha que você tome um empréstimo bancário, mantendo sua casa como hipoteca. O banco agora tem uma garantia de que mesmo que você não consiga devolver o valor do empréstimo, ele vai levar o seu imóvel.

Nesse caso, a casa é criptomoeda e o valor do empréstimo é sua stablecoin. Se você deseja obter 5 stablecoins emitidas, primeiro terá que depositar 50 bitcoins. Dessa forma, há margem suficiente para absorver as flutuações de preços.

Na pior das hipóteses, se o preço da sua criptomoeda atrelada cair muito, as stablecoins serão liquidadas (um processo que será regido por contratos inteligentes ).

Como ideia, as stablecoins com garantia criptográfica são legais. Mas eles vêm com algumas desvantagens de quebra de acordo.

A. eles são mais voláteis do que as stablecoins com garantia fiduciária.

B. podem ser destruídos espontaneamente. Quando o preço de sua criptomoeda atrelada cair fortemente, sua stablecoin será liquidada na criptomoeda. Por exemplo: suponha que o valor de seus 50 Ethers diminua continuamente, o valor de suas 5 stablecoins acabará sendo fundidos e destruídos e você ficará com apenas 45 Ethers (50-5 = 45).

À medida que você mergulha mais fundo neste mundo, você começará a pensar, precisamos de garantias, afinal? Afinal, se os EUA conseguiram sair do padrão-ouro e não mais serem lastreados por nenhum ativo subjacente, por que sua stablecoin não pode fazer o mesmo?

Isso nos leva ao Terceiro Tipo.

3. Stablecoins não garantidos

Os argumentos feitos por FA Hayek nos anos 70 dizem que uma moeda de emissão privada, sem garantias e com preço estável desafiaria o domínio das moedas fiduciárias.

Agora, garantir que a estabilidade de preços aconteça, é o que o esquema de ações de senhoriagem de Robert Sams se baseia.

De acordo com o esquema, deve haver um contrato inteligente que funcione em uma política monetária: garantir que uma moeda emitida seja negociada a US$ 1. E como isso funciona, você pergunta?

Aqui está a resposta de stablecoins colateralizadas vs. não colateralizadas .

Suponha que sua stablecoin seja avaliada em $ 2. Isso significa que a oferta é baixa e a demanda pela moeda é alta. Para resolver isso, o contrato inteligente criará novas stablecoins e as leiloará no mercado. Isso trará a demanda e a oferta a um ponto e o valor chegará a $ 1.

Agora, e se o valor da moeda for $ 0,50. Como você vai diminuir a oferta?

Há uma maneira de fazer isso: compre as stablecoins e diminua a oferta circulante.

As stablecoins não garantidas são ambiciosas. Mas vem com várias perguntas sem resposta: quanta pressão descendente o sistema suportaria? As baleias não vão brincar com o sistema quando ele começar a declinar? Essas perguntas tornam todo o sistema propenso a oscilações de preços e pânicos baseados em sentimentos.

Vendo todas as stablecoins do ponto de vista lógico, é seguro dizer que nenhuma delas é “Ideal”. Em um nível aproximado, aqui está como seria uma moeda ideal que aborda todos os desafios das stablecoins –

Mesmo enquanto esperamos que a indústria venha com sua própria versão de stablecoin ideal, o que não pode ser ignorado são seus benefícios. Indo pelo conceito e pelos casos de uso de stablecoins (a lista é compartilhada mais adiante no artigo), eles têm o que é preciso para ser a ponte que preenche a lacuna entre a moeda digital e a fiduciária.

Mas antes de saber como são usadas as stablecoins , é necessário saber sua importância.

Esses benefícios das stablecoins são o que mais compensa a resposta do que são as stablecoins :

Importância das stablecoins

- Ascensão na empresa de desenvolvimento de blockchain , devido ao alinhamento entre fiat e mundo digital.

- Maior acesso ao sistema financeiro global: todos que usarem a internet poderão obter stablecoins.

- A interseção de títulos tokenizados e stablecoins tornará os dividendos e investimentos práticos.

- Uma maior programabilidade aconteceria já que os pagamentos de stablecoins não estariam sujeitos à volatilidade das criptomoedas.

Lista de stablecoins

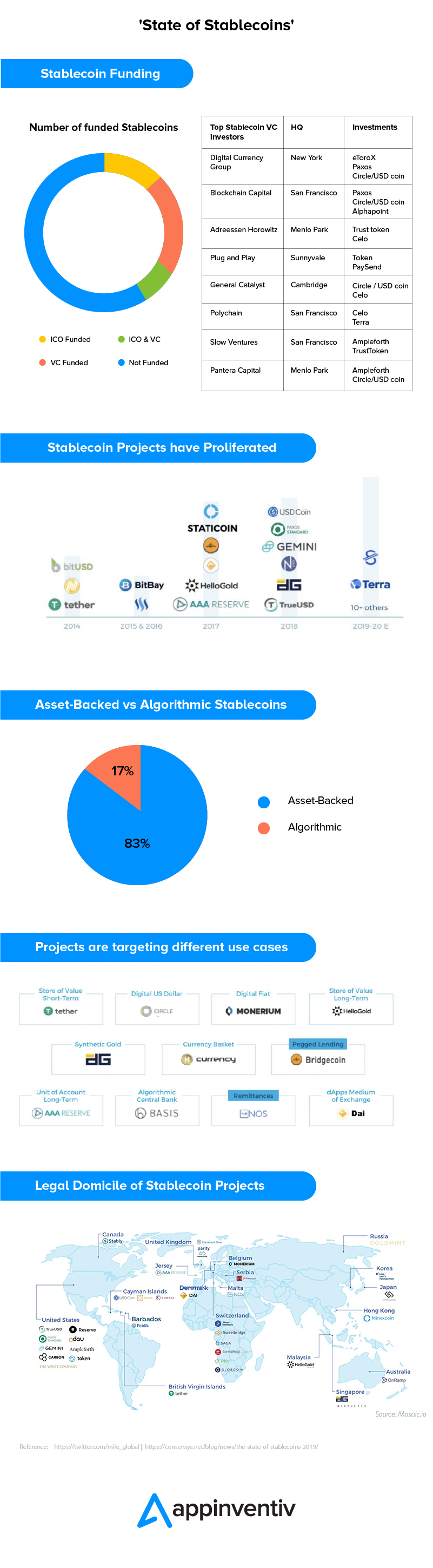

Estima-se que 213 projetos de stablecoin tenham surgido desde o lançamento do termo em 2014, com o atual valor de mercado de stablecoin sendo de US$ 3.197,89. Embora nem todos tenham visto o sol da manhã, o número de stablecoins em operação e no plano não é menor.

Com marcas como Walmart e Facebook entrando no jogo de stablecoin, o mercado está prestes a subir acentuadamente. E assim seria o aumento da confusão sobre qual stablecoin é a melhor.

- Corda

- DAI

- Moeda USD

- Dólar de Gêmeos

- Verdadeiro USD

- Token Padrão Paxos

O Bitspark fez um trabalho incrível ao explicar o conjunto de recursos de cada stablecoin e o blockchain que os suporta. Mas, você deve levar a lista com um grão de sal, simplesmente porque o mercado está em crescimento. Ou seja, não há garantia de que os nomes que estão na lista hoje estarão aqui amanhã.

Nesta nota, vale a pena mencionar quem todos estão emitindo as stablecoins, agora ou no futuro.

- JP Morgan: Depois de chamar o bitcoin de “fraude”, o banco dos EUA revelou seu plano de lançar sua stablecoin . O plano por trás dessa criptomoeda é acelerar o tempo de liquidação em caso de transações internacionais.

- A IBM lançou seu World Wire baseado em blockchain em colaboração com a Stellar, com o objetivo de desenvolver uma rede de pagamentos transfronteiriços. Aqui, os bancos internacionais seriam capazes de desenvolver suas stablecoins apoiadas pela moeda fiduciária local.

- O Facebook contratou dezenas de engenheiros para criar sua stablecoin atrelada a moeda fiduciária, Libra , que os usuários podem usar para enviar dinheiro para sua família e amigos através das fronteiras, de dentro de seus aplicativos.

Conclusão

O objetivo das stablecoins é muito maior do que permitir contratos financeiros ou ser uma maneira transparente e semi-estável para os traders negociarem. É a evolução do dinheiro.

É o dinheiro novo que será controlado algoritmicamente, na ausência de qualquer estímulo político. Simplesmente serviria ao uso de ser um meio avançado de transação e como uma unidade de conta que temos na história humana.

E, portanto, é imperativo que nos preparemos para as limitações das stablecoins e façamos tudo certo.

Permanecendo nos mesmos fundamentos paralelos da ideia do dinheiro ideal de John Nash, a stablecoin tem o que é preciso para se tornar um padrão monetário global – semelhante à medida padrão, como o sistema métrico. Deu-nos uma forma de desenvolver uma moeda descentralizada que promove a estabilidade de preços.