Bilanțul: ce este și cum se utilizează

Publicat: 2021-10-19O imagine clară a performanței financiare a afacerii dvs. vă poate ajuta să obțineți finanțare, să obțineți împrumuturi și, din atât de multe motive, să reduceți durerile de cap.

Pentru asta, bilanțul tău este crucial. La urma urmei, amestecul prin grămezi de chitanțe sau derularea pentru e-mailuri este stresant, cu un termen limită care se profilează sau un auditor veghează asupra ta. Nu doriți să pierdeți o oportunitate pentru o achiziție, investiție sau împrumut, deoarece înregistrările dumneavoastră financiare sunt neorganizate sau dezechilibrate.

Dacă vă aflați într-o criză de timp pentru a crea un bilanţ, nu vă faceţi griji. Vă vom ghida prin toți pașii importanți, vă vom împărtăși exemple de bilanț și vă vom arăta formatul de bilanț de urmat, astfel încât să vă puteți actualiza rapid înregistrările financiare.

Ce este un bilanţ?

Bilanțul contabil este un document financiar care indică activele, pasivele și capitalurile proprii ale unei întreprinderi și este distribuit fie lunar, fie trimestrial. Principalul beneficiu al unui bilanţ este să ştii cât valorează o afacere.

Mai multe părți interesate cheie ar putea solicita un bilanţ de la dvs. De exemplu, agenția dvs. fiscală locală vă poate selecta aleatoriu afacerea pentru un audit. Un bilanţ cu o listă de active şi pasive poate ajuta un auditor să-şi facă o imagine clară a poziţiei financiare a afacerii dumneavoastră.

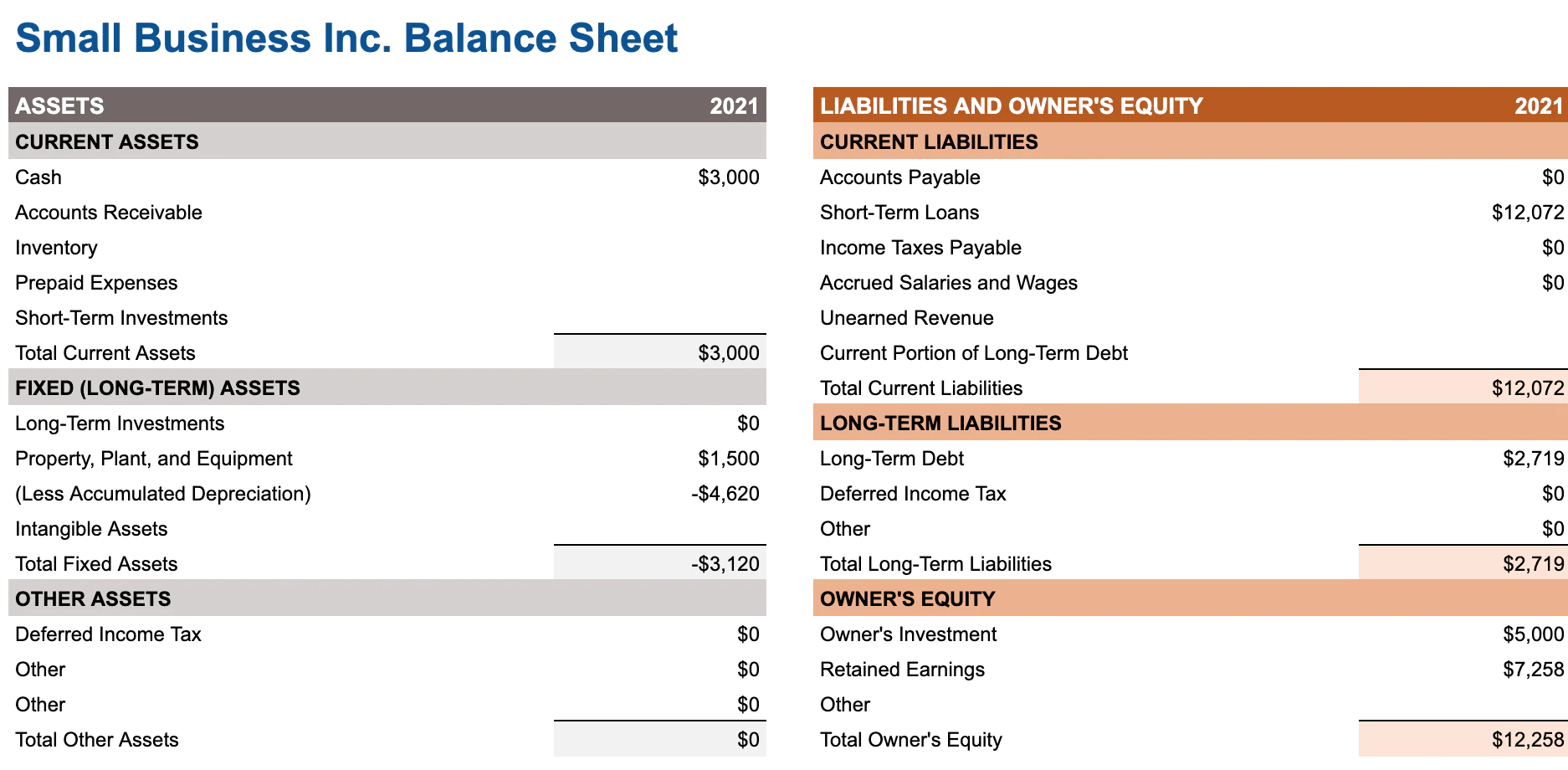

Iată cum ar putea arăta acele active și pasive pentru o nouă afacere:

Ce este un atu?

Un activ este un element de valoare economică pe care o companie îl deține. Majoritatea activelor sunt active corporale, dar există și active necorporale.

Afacerile noi au de obicei active precum inventarul, numerarul, echipamentele sau utilajele - toate tangibile - și, în unele cazuri, active necorporale, cum ar fi brevetele sau mărcile comerciale. Activele întreprinderii pot include, de asemenea, lucruri precum investiții, conturi de încasat, terenuri, transport, logo-uri, recunoaștere a mărcii și active de marketing, cum ar fi o listă de e-mail sau un cont de social media.

Ecuația bilanțului pentru active este:

Datorii + Capitalul propriu = Active

Ce este o răspundere?

O datorie este o datorie pe care o are o afacere. Costă banii afacerii în timp și scade valoarea afacerii.

De exemplu, dacă v-ați investit proprii bani într-o afacere, acesta se numește împrumut de acționar. Un împrumut de acționar este o datorie pe care afacerea o datorează ție, acționar. Multe afaceri noi au de obicei datorii, cum ar fi datorii cu cardul de credit și împrumuturile acționarilor.

Întreprinderile la nivel de întreprindere pot avea datorii precum conturi de plătit, contracte de închiriere, salarii, împrumuturi bancare și impozite amânate.

Ce este capitalul propriu?

Capitalul propriu al acționarilor (sau al acționarilor) este valoarea afacerii după ce toate datoriile și pasivele au fost achitate. Ecuația bilanțului pentru calcularea capitalurilor proprii este:

Total active - Total pasive = Capital propriu

Termenii „capital propriu”, „capital propriu” și „capital propriu” înseamnă în esență același lucru. Capitalul propriu al acţionarilor sau acţionarilor este de obicei termenul atribuit corporaţiilor, în timp ce capitalul propriu al proprietarului este rezervat întreprinderilor individuale.

De exemplu, dacă aveți 20.000 USD în active și 10.000 USD în pasive, atunci aveți 10.000 USD în capitaluri proprii. Pe măsură ce activele tale cresc și pasivele se micșorează, vei avea mai multe capitaluri proprii.

În primele etape, este normal să aveți un sold negativ al capitalului propriu – pasivele (adică, costurile de pornire) sunt mai mari decât activele dumneavoastră. Puteți investi 50.000 USD în afacerea dvs. înainte de a vă lansa în public. S-ar putea să vă aflați în stadiile incipiente ale achiziționării unui inventar de produse, al construirii unei aplicații sau al proiectării unui site web. Cu toate acestea, nu aveți active și nici numerar.

Care este scopul unui bilanţ?

Un bilanț vă poate ajuta să obțineți un împrumut, să stabiliți o valoare pentru afacerea dvs. și să păstrați evidențe financiare organizate pentru agențiile fiscale.

1. Obțineți credit/datorii de la un creditor

Când un creditor sau o bancă decide dacă să acorde credit unei afaceri, un bilanț îi ajută să estimeze riscul. Creditorii se uită în mod obișnuit la pasive pentru a se asigura că o afacere nu se extinde excesiv din punct de vedere financiar – creditorii doresc să-și facă banii înapoi. Dacă datoriile existente (adică pasivele) sunt mult mai mari decât activele, un creditor poate ezita să acorde credite suplimentare.

În timp ce creditorii se pot uita la declarația dvs. de venit pentru a evalua profitabilitatea (adică aveți mai multe venituri decât cheltuieli), un bilanț vă ajută să identificați active, cum ar fi imobile, utilaje și stocuri, care ar putea fi folosite pentru a-și recupera banii dacă sunteți incapabil sa ramburseze imprumutul.

2. Pentru a stabili o evaluare a afacerii

Dacă cineva dorește să vă achiziționeze afacerea, va solicita un bilanț pentru a vă ajuta să înțelegeți situația financiară.

Alte aspecte implicate în stabilirea unei evaluări a afacerii includ dimensiunea bazei dvs. de clienți în raport cu industrie, avantajele competitive, angajații și directorii companiei dvs. (în special în timpul evaluărilor de „achiziție”), creșterea de la an la an și veniturile și profitul .

3. Detaliați poziția financiară a unei afaceri în timp

Un bilanţ vă poate ajuta să înţelegeţi dacă afacerea dvs. are mai multe active sau pasive la un moment dat.

De-a lungul anilor, bilanțul dvs. va include, de asemenea, date istorice, care vă pot ajuta pe dvs. sau pe creditorii dvs. sau pe investitorii dvs. să vă evaluați punctele tari și punctele slabe financiare și cum s-au schimbat de-a lungul timpului.

Ce includ bilanţurile?

Întreprinderile mici pot enumera doar câteva dintre articolele de mai jos. Ca și în cazul majorității documentelor financiare, complexitatea crește cu afacerea dvs. Începând cu un șablon de bilanț poate ușura lucrurile.

1. Active

- Bani gheata

- Creanțe de încasat

- Inventar

- Cheltuieli plătite în avans

- Investiții

- Teren

- Clădiri

- Echipamente

- Active necorporale

- bunăvoință

- Alte bunuri

2. Datorii

- Credit

- Creanțe

- Datorie pe termen lung

- Venituri amânate

- Note de plătit

- Impozite pe venitul acumulat

- Contracte de închiriere

- Compensații și beneficii acumulate

3. Capitalurile proprii

- Capitalul propriu

- Venituri reținute

- Stoc comun

- Acțiuni de trezorerie

Un bilanţ trebuie să se echilibreze?

Da, un bilanţ trebuie să fie echilibrat. Bilanțul dvs. este dezechilibrat dacă activele dvs. nu sunt egale cu pasivele totale plus capitalurile proprii. Dacă un bilanţ este dezechilibrat, înseamnă că a fost făcută o greşeală în calculul său. Câteva greșeli comune includ:

- Tranzacții lipsă

- Greșeli de tipar

- Am uitat să includeți modificările de stoc atunci când prețurile sau nivelurile stocurilor se modifică

- Plasarea unui articol într-o categorie greșită

Greșelile pot eroda încrederea în conducere, pot cauza pierderi financiare, pot duce la o luare a deciziilor slabe și multe altele. Companiile publice sunt foarte atente la potențialele erori din bilanțuri, deoarece acestea le pot afecta prețul acțiunilor. Umflarea sau deflația artificială a prețului acțiunilor poate duce la amenzi, închisoare sau alte urmăriri penale.

Pentru a vă asigura că bilanţul dvs. este corect, luaţi în considerare actualizarea lui zilnic sau săptămânal în loc de trimestrial. De asemenea, este posibil să doriți să creați un e-mail sau un alt dosar cu înregistrări ale tuturor tranzacțiilor financiare pentru a vă păstra toate chitanțele organizate.

Cum se creează un bilanţ într-o foaie de calcul

1. Setați un interval de timp regulat

Este posibil ca întreprinderile mari să își actualizeze bilanțurile zilnic, în timp ce întreprinderile mai mici își actualizează bilanțurile în fiecare lună.

2. Creați un format de bilanţ

Puteți găsi formate și șabloane de bilanţ cu o căutare rapidă pe Google. Iată unul de la Microsoft și altul în Google Docs. De asemenea, puteți utiliza un software de contabilitate pentru a crea automat un bilanţ rapid PDF pe baza numerelor introduse, a informațiilor despre cardul de credit și a informațiilor despre contul bancar.

De obicei, activele sunt listate mai întâi, apoi pasivele și, în final, capitalurile proprii. În primele etape ale afacerii dvs., este posibil să nu aveți multe active. Este perfect să includeți 0 USD pentru anumite linii dacă acest lucru este adevărat pentru dvs.

3. Setați o valoare pentru activele necorporale

De obicei, oamenii angajează o echipă juridică pentru a evalua și calcula valoarea imobilizărilor necorporale. Cu toate acestea, alte metode pot estima valoarea unei imobilizări necorporale.

Într-o abordare pe piață, determinați valoarea de piață a unui activ necorporal comparând-o cu valoarea aceluiași activ vândut de o afacere comparabilă. De exemplu, dacă afacerea dvs. are un brevet pentru un proces de producție și o companie similară și-a vândut recent brevetul pentru 67.000 USD, ați evalua brevetul dvs. la 67.000 USD.

Nu orice activ necorporal are nevoie de o valoare. De exemplu, dacă ați folosit un designer extern pentru a vă dezvolta logo-ul, puteți utiliza o abordare de piață pentru a determina pentru ce s-ar putea vinde logo-ul dvs. pe o piață deschisă. Pe de altă parte, dacă logo-ul tău este un simplu text, este posibil să nu atingă un prag de creativitate pentru a fi protejat și, prin urmare, vândut.

Cum să citești un bilanţ

Când citiți un bilanţ, este mai bine un capital propriu mai mare. Înseamnă că activele tale sunt mai mari decât pasivele tale. Bilanțurile sunt utilizate în primul rând pentru a evalua capitalul propriu într-un anumit moment, dar puteți, de asemenea, să comparați modificările de la an la an la active și pasive pentru a vedea cum s-a schimbat valoarea afacerii dvs. de-a lungul timpului și de ce.

De exemplu, în 2021, să presupunem că activele unei companii au crescut cu 15.000 USD, de la 235.000 USD la 250.000 USD. Tot în 2021, aceeași afacere a plătit un împrumut, reducându-și datoriile cu 20.000 USD, de la 70.000 USD la 50.000 USD. Anterior, capitalul propriu al părților interesate ar fi fost de 165.000 USD (235.000 USD mai puțin 70.000 USD). Noul capital propriu ar fi de 200.000 USD, o creștere de 35.000 USD — ajutat de o creștere a activelor și de o reducere a pasivelor.

Acest tip de creștere ar face afacerea dvs. un candidat mai atractiv pentru un împrumut sau investiție. Dar poate dura timp pentru a ajunge acolo. Chiar dacă sunteți o companie nouă și bilanțul dvs. este în roșu pentru capitalul propriu, trebuie să știți unde vă aflați. Este cea mai bună șansă a ta să intri în negru și să rămâi acolo.

Ilustrație de Francesco Ciccolella