15 cele mai bune opțiuni de investiții în India 2023

Publicat: 2023-09-13Ești gata să pornești într-o călătorie către creșterea financiară și securitate?

Bine ați venit pe poarta creșterii și stabilității financiare! Dacă te-ai întrebat vreodată despre cele mai bune modalități de a-ți face banii să lucreze pentru tine în India, ești în locul potrivit.

Investirea banilor este un pas crucial, iar în peisajul financiar în continuă evoluție al Indiei, luarea deciziilor în cunoștință de cauză este esențială.

Alăturați-vă mie în timp ce vă dezvălui sfaturile care vă vor împuternici să faceți alegeri de investiții sănătoase și să construiți un viitor financiar mai luminos în India.

Dacă vă numărați printre cei care tocmai au început să câștige și doresc să înceapă să investească, acest articol vă va oferi cele mai bune opțiuni de investiții în India în 2023.

- 5 sfaturi pentru a obține mentalitatea de investiție corectă

- 10 sfaturi despre cele mai bune opțiuni de investiții din India

Fără alte prelungiri, să începem.

Cuprins

15 cele mai bune opțiuni în care poți investi bani în India

1. Stabiliți-vă obiectivele de investiții

Stabilirea obiectivelor dvs. de investiții este primul pas pentru a investi bani. Trebuie să vă definiți obiectivele de investiție pentru investiție, perioada de investiție și suma necesară.

De exemplu, obiectivul tău de investiție poate fi pentru studiile superioare ale copilului tău de 3 ani. Veți avea nevoie, să zicem, de 20 de lei după 15 ani.

Vă puteți împărți obiectivele de investiții pe termen lung și pe termen scurt.

#1. Obiective pe termen lung

Obiectivele pe termen lung sunt cele pe care ai nevoie de mai mult de 5 pentru a le îndeplini, cum ar fi cumpărarea casei, studiile superioare ale unui copil, căsătoria unui copil sau economiile pentru pensie.

Pentru obiective pe termen lung, puteți investi în acțiuni sau fonduri mutuale de acțiuni care oferă randamente mai mari pe o perioadă lungă de timp în comparație cu alte opțiuni de investiții.

De exemplu,

Dacă ați cumpărat 10 acțiuni de anvelope MRF în iunie 2000 la Rs. 1.500 pe acțiune (investiție totală 15.000 Rs). Ai avea Rs. 8.00.000 (la prețul actual al acțiunilor în doar 20 de ani.

Nu toate acțiunile funcționează ca anvelopele MRF, așa că vă puteți aștepta la o rentabilitate medie de aproximativ 13% până la 18% pe termen lung.

#2. Obiective pe termen scurt

Obiective pe care doriți să le atingeți în scurta perioadă de 1 până la 2 ani, cum ar fi cumpărarea unei mașini sau o călătorie în străinătate.

Ar trebui să investiți în instrumente de investiții cu risc scăzut sau mai sigure, cum ar fi depozite fixe, depozite recurente sau fonduri de datorii, pentru a evita fluctuațiile pieței la momentul necesității de bani.

Aceste investiții nu sunt legate de piața de valori, așa că nu aveți riscul de pierdere a banilor, cu excepția fondurilor de datorii, unde vă gândiți la un risc mic.

Vă puteți aștepta la randamente scăzute, de aproximativ 5% până la 7%, deoarece aceste investiții nu sunt legate de bursă sau de alte instrumente de investiții cu risc ridicat și rentabilitate ridicată.

2. Cunoaște-ți toleranța la risc

Trebuie să vă cunoașteți apetitul pentru risc înainte de a începe să investiți în orice opțiune. Unele investiții, cum ar fi acțiunile sau fondurile mutuale, pot oferi randamente mai mari, dar sunt mai riscante decât FD, PPF și RD.

Apetitul pentru risc este capacitatea ta de a-ți asuma riscuri pentru a-ți atinge obiectivele de rentabilitate.

Să presupunem că o opțiune de investiție are potențialul de a oferi o rentabilitate de 22%, dar are șansa de a pierde și capitalul investițional cu 40%. Dacă sunteți gata să vă asumați riscul de 40% din valoarea capitalului pentru a obține un randament de 22%, atunci apetitul pentru risc este ridicat.

De exemplu , să presupunem că ați investit Rs. 1 lakh în acțiunile „Yes Bank” în 2018 la Rs. 350 pe acțiune (în total 286 de acțiuni), iar prețul acțiunilor Yes Bank s-a prăbușit în 2019 și a ajuns la Rs. 35.

Asta înseamnă că suma principală de 1 lakh a scăzut la Rs. 10.000 numai după 1 an. Așa puteți obține o pierdere extremă dacă investiți fără să cunoașteți elementele fundamentale ale unei acțiuni.

Exemplu de investiție în timp greșit: Să presupunem că ați investit Rs. 52.000 în fondul mutual pentru constructor de capital HDFC în februarie 2020 la Rs. 26 pe unitate.

Bursa s-a prăbușit în martie 2020, iar asta a șters Rs. 20.000 din suma principală investită și rămâneți cu Rs. 32.000 în portofoliul dvs. de fonduri mutuale.

Nu există nicio îndoială că a început să-și revină în câteva luni.

Dar dacă nu ați putea face față stresului acestei pierderi, v-ați fi răscumpărat unitățile de fond mutual și ați fi purtat Rs. 20.000 de pierderi, dar dacă puteți suporta pierderea, fondul mutual este în prezent în jur de Rs. 30, oferindu-vă un profit de Rs. 8.000 din investiția ta.

Așa că investește întotdeauna, ținând cont de nivelul tău de toleranță la risc.

3. Diversifică-ți portofoliul

„Nu vă puneți toate ouăle într-un singur coș.”

Dacă ați început deja să investiți, asigurați-vă că vă diversificați portofoliul. Diversificarea înseamnă echilibrarea banilor de investiții în active orientate spre risc și cu risc scăzut pentru a reduce impactul volatilității pieței.

Investițiile orientate spre risc ridicat, cum ar fi fondurile mutuale de acțiuni și investițiile directe în acțiuni, vă vor ajuta să obțineți profituri mai mari, în timp ce investițiile cu risc scăzut, cum ar fi fondurile de datorii, aurul sau PPF, vă vor ajuta să vă protejați investiția împotriva scăderii dacă bursa devine negativă.

De asemenea, ar trebui să vă diversificați investiția în acțiuni, investind în diferite sectoare precum bancar, FMCG, IT, farmaceutic, deoarece toate sectoarele nu vor cădea împreună.

Dacă prețurile acțiunilor IT sunt în scădere, stocurile dumneavoastră farmaceutice pot crește și pot acoperi pierderea.

4. Angajați planificator financiar

„Riscul vine din faptul că nu știi ce faci.” - Warren Buffett

Vă puteți planifica singuri investițiile dacă aveți cunoștințe și timp. În caz contrar, puteți angaja un planificator financiar certificat (CFP) care va face treaba.

De obicei ignorăm importanța angajării unui profesionist de dragul de a economisi câțiva dolari, dar nu ne dăm seama de pierderea pe termen lung pe care trebuie să o suportați, deoarece este posibil să nu vă economisiți banii în activul potrivit, la momentul potrivit și in proportie potrivita.

CFP vă va înțelege obiectivele financiare, venitul curent, pasivele și suma pe care o puteți investi. Apoi ți-ar sugera să investești într-un activ financiar și ți-ar explica de ce ar fi benefic pentru tine.

Feriți-vă de planificatorii auto-proclamați care vă oferă profituri magice și obțineți peste noapte produse bogate sau sfaturi aleatorii de la prieteni care ar putea genera pierderi.

Mai degrabă mergeți cu planificatorii financiari înregistrați SEBI pentru consiliere bazată pe cercetare.

5. Investește în tine

„O investiție în cunoștințe plătește cel mai bun interes.” - Benjamin Franklin

Investește în tine pentru a afla mai multe despre finanțele personale.

Puteți citi cărți de finanțe personale precum Investitorul inteligent pentru a înțelege diferitele concepte financiare, cum ar fi cum să investiți în bursă sau în fonduri mutuale, beneficiile fondurilor de urgență sau cum să plătiți rapid datoria.

De asemenea, puteți viziona canale YouTube precum „CA Rachna Ranade” sau bloguri de finanțe personale precum „Expert în investiții” pentru cunoștințe suplimentare.

6. Planul de investiții sistematice (SIP) Sahi Hai

Un plan de investiții sistematic vă permite să vă construiți un obicei de investiții dacă sunteți nou în investiții.

Puteți investi o sumă fixă în fonduri mutuale prin SIP la intervale regulate, cum ar fi lunar, săptămânal sau trimestrial. Puteți începe până la Rs. 500.

SIP vă ajută să creșteți bani pe perioade mai lungi de timp și, de asemenea, reduce riscul fluctuațiilor pieței.

De exemplu, dacă investiți Rs. 1000 pe lună în SIP, la Rs. 100 pe unitate, cumperi 10 unități în prima lună.

Luna viitoare, dacă piața se prăbușește și prețul fondului scade la Rs. 50, suma investiției dumneavoastră va fi redusă la Rs. Doar 500. Dar dacă ați investit o sumă forfetară de Rs. 10.000, suma investiției dvs. ar fi scăzut la Rs. 5.000.

În al doilea rând, acum ați cumpăra 20 de unități (2x unități) prin următorul SIP, ceea ce v-ar câștiga mai multe profituri atunci când piața crește.

Investiția SIP vă oferă beneficiul triplu de a forma un obicei de investiții, vă protejează împotriva volatilității pieței și vă crește capacitatea de cumpărare în timpul scăderilor pieței.

10 opțiuni de investiție pentru a investi bani în India 2023

1. Fonduri indexate

Dacă sunteți un investitor începător care dorește să investească în acțiuni, dar nu este interesat să cunoască complexitatea selecției acțiunilor, puteți opta pentru Fonduri indexate.

Fondurile indexate sunt un tip de fond mutual care urmărește indicele pieței. În India, avem doi indici de piață – Sensex pentru BSE (Bombay Stock Exchange) și Nifty pentru NSE (National Stock Exchange).

Un fond index investește în toate acțiunile pe care le conține un indice. De exemplu, dacă investiți într-un fond index bazat pe Nifty, acesta va investi în toate cele 50 de acțiuni care cuprind Nifty.

Beneficiul major al fondului Index este că, deoarece indicele pieței crește pe termen lung, fondurile care urmează indicele pieței, de asemenea, cresc în mod similar.

În al doilea rând, fondurile indexate nu necesită o gestionare activă din partea administratorilor de fonduri, deoarece doar imită indicele, deci nu trebuie să plătească un cost ridicat unei case de fond pentru gestionarea fondurilor.

Un fond index nu bate piața ca fondurile de acțiuni din cauza lipsei de gestionare activă a fondului. Cu toate acestea, vă oferă o rentabilitate constantă într-un interval de timp lung, cu condiția să nu aibă loc o prăbușire a pieței.

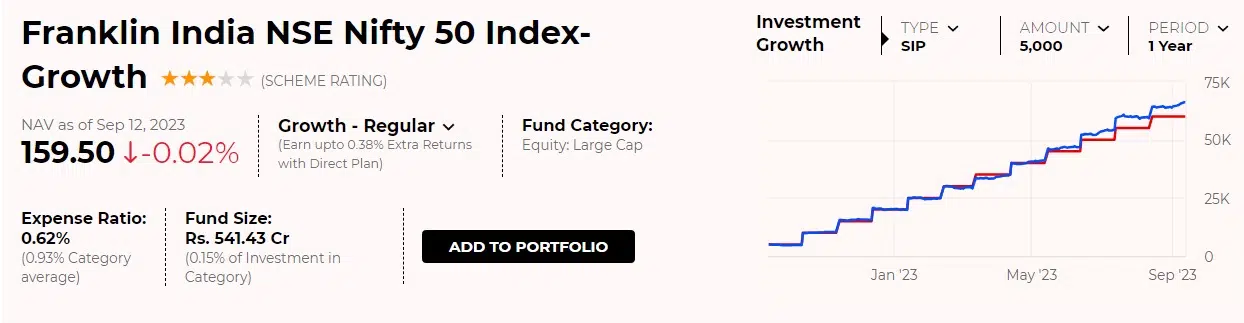

De exemplu, consultați performanța fondului Franklin Index în instantaneul de mai jos -

Sursa: Franklin India NSE Nifty (indiatimes.com)

Fondul urmărește Sensex și a oferit o rentabilitate de aproape 18% în ultimii 5 ani, dar nu a putut depăși indicele pieței, deoarece Sensex a crescut la 18,69% în aceeași perioadă.

Rentabilitatea așteptată – 12% până la 18% anual (în funcție de performanța indicelui pieței)

2. Investiție în acțiuni

Investiția în acțiuni este foarte profitabilă datorită potențialului său ridicat de rentabilitate. Dar amintiți-vă, acțiunile conțin riscuri mari.

Puteți investi în acțiuni dacă înțelegeți elementele fundamentale ale companiei, rapoartele financiare, fluxul de numerar și managementul.

Puteți începe să investiți sume mici și să continuați să învățați despre analiza stocurilor și să creșteți investiția pe măsură ce obțineți o mai bună înțelegere.

Puteți investi câștiguri exponențiale dacă investiți în acțiunile potrivite la momentul potrivit. De exemplu, dacă ați fi investit Rs. 1.00.000 în Avanti Feeds în 2010, când prețul acțiunilor era Rs. 2 pe acțiune.

Acum, ați avea o valoare netă de Rs. 5,45 milioane de euro.

Pe de altă parte, dacă ați investit într-o acțiune greșită sau la momentul nepotrivit, este posibil să pierdeți toată suma investită.

După cum am dat deja exemplul scăderii prețului acțiunilor Yes Bank. Dacă ați investit Rs. 1 lakh în acțiunile „Yes Bank” în 2018 la un preț de Rs. 350 pe acțiune, suma principală de 1 lakh a scăzut la Rs. 10.000 numai după 1 an, erodând 90% din suma investită.

Cel mai bun mod de a investi în acțiuni este să începeți cu sume mici și să aflați despre fundamentele investițiilor în acțiuni.

Rentabile așteptate – Aproximativ 14% până la 18% anual.

3. Fondul de asigurare voluntară (VPF)

Rata actuală a dobânzii a VPF pentru anul 2021-22 este de 8,5%, care este cea mai mare rată a dobânzii în comparație cu orice alte scheme de investiții guvernamentale precum PPF sau Sukanya Samriddhi Yojana.

Fondul de Previziune voluntar este o extensie a EPF (Employees Provident Fund) pentru angajații care participă la EPF, dar doresc să contribuie cu o sumă mai mare.

Puteți contribui doar cu până la 12% în EPF, dar opțiunea VPF vă permite să contribuiți până la 100% cu același beneficiu al EPF.

Să presupunem că ești singur cu un salariu lunar de Rs. 30.000 și puteți contribui în EPF până la Rs. 3.600. Dar dacă vrei să investești mai mult, să zicem 50% din salariu, poți opta pentru VPF și câștigi aceeași dobândă la o contribuție de Rs. 15.000 pe lună.

Deoarece conturile dvs. EPF și VPF sunt atașate cardului dvs. UID, acesta nu este afectat atunci când schimbați locul de muncă.

Notă – VPF are o perioadă de blocare de 5 ani. Puteți retrage VPF sau puteți modifica valoarea contribuției numai la împlinirea a 5 ani.

Rentabilitate – 8,5% pe an.

4. ELSS Tax Saver Funds

ELSS sau fondurile de economii legate de acțiuni sunt fonduri mutuale care vă permit să obțineți o reducere de impozit. Fondurile ELSS sunt eligibile pentru deduceri fiscale de până la Rs. 1,50 lakh conform secțiunii 80(C).

Puteți economisi până la Rs. 46.800 prin investirea în fondurile ELSS.

Formula de economisire a impozitelor este următoarea:

- Economii de impozite = Cota de impozitare în funcție de placă * Suma maximă de deducere

- Economii finale de taxe, inclusiv 4% scădere = (Economii de taxe * 4%) + Economii de taxe

| Placa fiscală | Cota de impozitare | Rabat conform secțiunii 80C | Economii de impozite | Cess | Economii finale de impozite (inclusiv Cess) |

| 2.50.000-5.00.000 | 5% | 1.50.000 | 7.500 | 4% | 7.800 |

| 5.00.000 – 10.00.000 | 20% | 1.50.000 | 30.000 | 4% | 31.200 |

| 10.00.000 și peste | 30% | 1.50.000 | 45.000 | 4% | 46.800 |

Fondurile ELSS vin cu o perioadă de blocare de 3 ani, care este cea mai scurtă dintre alte investiții care economisesc impozite, cum ar fi PPF are o perioadă de blocare de 15 ani.

Fondurile ELSS nu numai că economisesc taxe, dar oferă profituri decente, deoarece aproximativ 65% din fonduri sunt alocate în capitaluri proprii. Asta le face și o investiție orientată spre risc.

Rentabilitatea așteptată – 12% până la 16% pe an.

5. Fondul de asigurare publică (PPF)

Dacă nu ești angajat, dar vrei totuși să investești în fondul de asigurări, atunci PPF este opțiunea ideală pentru tine.

Puteți câștiga o dobândă anuală de 7,1% din suma investită conform celor mai recente reguli guvernamentale.

PPF are o perioadă de blocare de 15 ani. Vă puteți retrage prematur doar după încheierea celui de-al 5-lea an de la început.

Sevrajul prematur este aprobat numai în condiții speciale, cum ar fi tratamentul unei boli care pune viața în pericol sau studiile superioare.

Un alt beneficiu al PPF este că obțineți o reducere de impozit pe contribuția dvs. de până la Rs. 1,50 lakh u/s 80C din IT Act India. Dobânda câștigată pe PPF este, de asemenea, fără impozitare și vă oferă avantaje fiscale duble.

Rentabilitate – 7,1% anual

6. Fonduri de pe piața monetară (pe termen scurt)

Fondurile de pe piața monetară sunt fonduri de datorii pe termen scurt care investesc în instrumente de investiții sigure care vă oferă randamente fixe cu o toleranță mai mică la risc.

Activele de investiții sigure ar putea fi titluri de stat, cum ar fi bonurile de trezorerie. Fondurile de pe piata monetara iti ofera un randament anual intre 6% si 7%, in functie de perioada de investitie.

Fondurile de pe piața monetară sunt o investiție ideală pe termen scurt pentru o perioadă de 2 până la 3 ani.

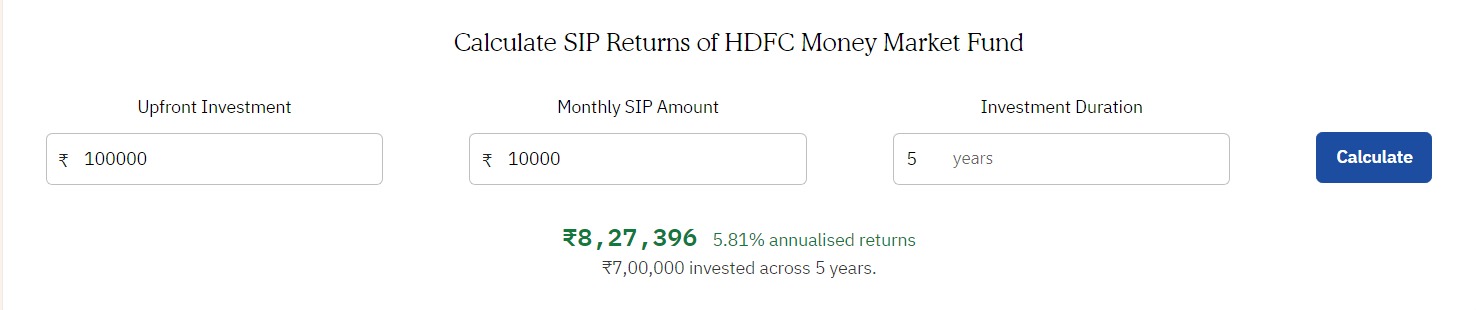

Sursa: HDFC Money Market Fund (valueresearchonline.com)

În exemplul de mai sus, fondul pieței monetare HDFC oferă un randament anual de 7,08% pentru o perioadă de 3 ani, ceea ce este mai bun decât un depozit fix, deoarece ratele dobânzilor FD sunt destul de scăzute acum, în jur de 5% până la 6% pe an.

Rentabilitatea așteptată – 7% până la 9% pe an.

7. Criptomonede

Puteți investi în bitcoins sau criptomonede dacă aveți cunoștințe despre criptomonede sau sunteți dispus să învățați despre piață.

Deoarece piața cripto este foarte volatilă, vă sugerez să investiți doar dacă înțelegeți. În caz contrar, există posibilitatea ca tu să ajungi să-ți pierzi banii.

Puteți investi în bitcoins sau în alte criptomonede profitabile precum Ethereum, UniSwap sau Litecoin.

Bitcoin a oferit o rentabilitate medie de 408% în ultimii 4 ani.

Dar amintiți-vă că a dat și randamente de -72,6% în 2018, ceea ce înseamnă că dacă ați investit 10.000 în 2018, atunci ați fi plecat cu Rs. 2.740.

Alegeți criptomonede dacă doriți să continuați să investiți pe termen lung de 5 până la 7 ani, cu o înțelegere a factorilor de risc.

Rentabilitatea așteptată – Peste 30% pe an dacă este bine diversificată pentru a reduce riscul

8. Sukanya Samriddhi Yojana

Poți investi în Sukanya Samriddhi Yojana pentru studiile superioare și căsătoria fetiței tale.

SSY este o schemă guvernamentală care vă oferă o rată a dobânzii de 7,6%, care este a doua cea mai mare dintre toate schemele guvernamentale după VPF.

Termenul de scadență al investiției este de 21 de ani. Poți retrage bani fie la scadență, fie 50% din sumă atunci când fata ta termină 18 ani de studii superioare.

Condițiile pentru a respecta Sukanya Samriddhi Yojana sunt următoarele:

- Fetița trebuie să fie rezidentă indiană

- Vârsta maximă pentru a aplica este de 10 ani

- Aplicați pentru până la 2 fete într-o familie

- Certificatul de naștere al fetiței

Puteți deschide un cont cu o sumă minimă de Rs. 250. Trebuie să investești în primii 14 ani după aceea ai opțiunea de a nu mai susține, dar dobânda se va acumula pe suma investită anterior.

Un alt avantaj al SSY este scutirea de taxe de până la Rs. 1,50 lakh u/s 80(C).

Rentabilitate – 7,6% pe an (al doilea cel mai mare după VPF dintre schemele guvernamentale)

9. Sistemul Național de Pensii (SNP)

NPS este un plan de pensie care vă permite să investiți pe termen lung. Perioada de blocare a NPS este pensionarea sau când împliniți vârsta de 60 de ani.

Randamentele anuale ale NPS sunt de aproximativ 8% până la 10%. Obțineți profituri mai bune decât alte scheme guvernamentale în NPS, deoarece 50% din banii tăi sunt investiți în acțiuni, ceea ce o face o investiție puțin mai riscantă în comparație cu schemele guvernamentale.

Primiți o sumă forfetară de 60% la scadență, iar restul sumei de 40% vă servește drept pensie lunară pe viață.

De asemenea, puteți contribui cu 50.000 în plus, în ciuda statutului dvs. actual de investiție, ceea ce vă ajută să economisiți taxe de până la Rs. 2 lakh (1,50 lakh + 50K) în NPS.

Retragerea parțială de până la 25% este permisă numai după 3 ani de la deschiderea contului. Dar numai în circumstanțe specifice, cum ar fi educația unui copil, o boală gravă sau cumpărarea unei case.

Rentabilitatea așteptată – 8% până la 10% anual.

10. Sweep în cont

Un cont Sweep-in vă permite să cultivați beneficiile unui cont de economii cu câștiguri din depozitul fix.

Într-un cont de verificare, atunci când soldul contului de economii depășește o anumită limită, suma în exces se transformă automat într-un depozit fix și începeți să câștigați rate ale dobânzii la depozit fix.

Ori de câte ori soldul contului dvs. de economii nu ajunge la finalizarea vreunei tranzacții, depozitul dvs. fix se defectează automat și banii sunt transferați în contul de economii.

De exemplu, în SBI, după aprobarea unui cont Sweep-in, când suma dvs. de economii crește peste Rs. 25.000, contul dvs. de economii este convertit în FD.

Ori de câte ori vă retrageți banii sub Rs. 25.000, contul se transformă automat într-un cont de economii.

Majoritatea oamenilor le place să păstreze bani în conturi de economii pentru a face față incertitudinii. Contul de scanare vă asigură lichiditatea contului de economii și returnarea depozitului fix.

Rentabilitate – 4% până la 6% pe an.

Întrebări frecvente despre opțiunile de investiții în India

De ce ar trebui să mă gândesc să-mi investesc banii în India?

Investiția în India poate oferi oportunități pentru creșterea capitalului și generarea de venituri. Economia în creștere a Indiei și diversele opțiuni de investiții fac din aceasta o destinație atractivă pentru investitori.

Care sunt diferitele tipuri de investiții disponibile în India?

India oferă o gamă largă de opțiuni de investiții, inclusiv acțiuni, fonduri mutuale, imobiliare, depozite fixe, obligațiuni guvernamentale și multe altele. Fiecare tip de investiție are propriul profil de risc și rentabilitate.

De câți bani am nevoie pentru a începe să investesc în India?

Suma necesară pentru a începe să investiți în India variază în funcție de tipul de investiție. Unele opțiuni de investiții, cum ar fi fondurile mutuale, vă permit să începeți cu o sumă relativ mică, în timp ce altele, cum ar fi imobiliare, pot necesita un capital mai mare.

Este necesar să aveți un cont demat pentru a investi în acțiuni indiene?

Da, dacă doriți să investiți în acțiuni indiene, veți avea nevoie de un cont demat. Este un cont electronic care vă deține acțiunile în formă digitală.

Există implicații fiscale pentru investitorii străini din India?

Da, investitorii străini pot fi supuși impozitului pe câștigurile de capital în India. Cota de impozitare poate varia în funcție de tipul de investiție și de durata deținerii.

Cum pot atenua riscurile în timp ce investesc în India?

Diversificarea este o strategie cheie pentru atenuarea riscurilor. Împărțind investițiile în diferite clase de active și sectoare, puteți reduce impactul fluctuațiilor pieței asupra portofoliului dvs. general.

Pot investi în imobiliare indiană ca indian nerezident (NRI)?

Da, NRI-urile au voie să investească în imobiliare indiene, sub rezerva anumitor condiții și restricții impuse de Reserve Bank of India (RBI).

Care este importanța stabilirii unor obiective clare de investiții?

Stabilirea unor obiective clare de investiții vă ajută să vă definiți obiectivele financiare și calendarul pentru atingerea acestora. De asemenea, vă ajută să vă determinați toleranța la risc și cele mai potrivite strategii de investiții.

Puteți citi și:

- Câștigați bani de acasă fără nicio investiție: maximizați profiturile

- Sfaturi de top pe care trebuie să le cunoască fiecare investitor Bitcoin

- Cele mai bune programe de afiliere de investiții pe care să le adăugați la portofoliul dvs

- Cele mai bune aplicații pentru a face bani prin partajarea internetului: câștigați un venit pasiv

- Modalități gratuite de a câștiga bani de pe internet fără nicio investiție

Gânduri finale: Sfaturi pentru a începe să vă investiți banii în India

Aspectul central al unei investiții este alegerea instrumentului potrivit care se aliniază cu obiectivele dvs. de investiție.

Mantra principală a investiției este „ În primul rând economisiți, apoi cheltuiți ”.

Urmând aceste linii directoare, poți lua decizii inteligente cu banii tăi și poți lucra pentru a-ți atinge obiectivele financiare.

Indiferent dacă economisiți pe termen scurt sau planificați pe termen lung, aceste sfaturi vă vor ajuta să navigați în lumea investițiilor indiene și să vă construiți un viitor financiar mai luminos.

Este timpul să luați măsuri și să începeți călătoria investițională în India!