Împrumut cu împrumut Costul dezvoltării aplicației mobile și caracteristici cheie

Publicat: 2020-09-03Lumea tehnică ne-a făcut dependenți de aplicațiile mobile în măsura în care comandăm totul online, chiar și servicii la cerere. Aceste aplicații nu numai că ne-au ușurat viața, dar ne-au ajutat să ne rezolvăm modurile de a face lucrurile. Lucrurile sunt mai organizate, iar tranzacțiile sunt mai la timp.

La fel ca majoritatea celorlalte aplicații care ne-au ușurat o mulțime de lucruri, aplicațiile de împrumut au venit, de asemenea, în salvarea celor care caută aprobarea împrumutului.

V-ați confruntat vreodată cu necazul de a intra în cozi lungi de aprobări de împrumuturi și de câteva zile de a merge la bancă pentru același lucru? Știți cât durează procedura de a obține un împrumut aprobat față în față? Ei bine, mai multe companii au venit în ajutor și au dezvoltat aplicații mobile care elimină nevoia de a merge la bănci pentru a împrumuta bani. Același lucru se poate face prin aceste aplicații, care au capacitatea de a verifica starea creditului debitorului și de a verifica eligibilitatea acestuia pentru un împrumut.

Ce este o aplicație mobilă de împrumut?

O aplicație mobilă de împrumut vă permite să împrumutați bani de la orice bancă din țara dvs. la o rată a dobânzii care a fost stabilită de acestea. Aceste aplicații vă permit să comparați ratele dobânzilor și să vedeți care dintre ele vi se potrivește cel mai bine și poate fi contactată cea care vă poate împrumuta bani pentru o anumită perioadă.

O aplicație mobilă de împrumut vă permite să împrumutați bani de la orice bancă din țara dvs. la o rată a dobânzii care a fost stabilită de acestea. Aceste aplicații vă permit să comparați ratele dobânzilor și să vedeți care dintre ele vi se potrivește cel mai bine și poate fi contactată cea care vă poate împrumuta bani pentru o anumită perioadă.

Această aplicație funcționează ca un card de credit, permițând utilizatorilor să obțină un împrumut instantaneu. Tot ce trebuie să facă un utilizator este să instaleze una dintre aceste aplicații și să se înregistreze pe ea. Apoi trebuie să își verifice eligibilitatea și să adauge detaliile personale și bancare. Aceste aplicații au devenit una dintre cele mai de încredere, deoarece oamenii își pot verifica credibilitatea și scorul de credit cu aplicația și pot vedea pentru câtă sumă de împrumut sunt eligibili. Reduce timpul petrecut pentru a merge la bănci, a sta la cozi și a vorbi cu oficialul băncii la ghișeu.

De ce iau oamenii împrumuturi? Pot exista cerințe diferite ale diferitelor persoane, cele mai comune fiind următoarele:

- Pentru cumpărarea de vehicule noi.

- Pentru plata facturilor lor.

- Pentru servicii de urgență, cum ar fi facturile de spital etc.

- Pentru plata taxelor de școlarizare, care altfel ar putea costa o bombă.

- Pentru consolidarea datoriilor.

- Pentru brokerii de investiții.

- Pentru a cumpăra capital de risc.

- Pentru finanțarea organizațiilor înființate.

Tipuri de aplicații mobile de împrumut

Toate aplicațiile de împrumut vor fi diferite când vine vorba de tipurile de împrumuturi pe care le oferă debitorilor lor. Nevoia fiecărei persoane este diferită, la fel și capacitatea de împrumut a fiecărei aplicații. Deci, cum poate cineva să plănuiască să-și împrumute banii? Este simplu, fiecare aplicație analizează situația financiară a oricărui debitor înainte de a-i împrumuta bani. Aruncă o privire la câteva tipuri de împrumuturi:

- Împrumuturi pentru studenți

- Imprumuturi personale

- Împrumuturi pentru startup sau mici afaceri

- Ipoteci sau credite pentru locuințe

- Credite auto

În afară de toate aceste tipuri, există aplicații care oferă și împrumuturi personale utilizatorilor, serviciu care poate fi folosit în orice moment. Acest lucru poate fi pentru orice scop, inclusiv remedieri rapide la domiciliu sau orice alte urgențe în această chestiune.

În al doilea rând, există aplicații care pot fi clasificate în funcție de creditori. Acum, există trei tipuri de entități care oferă împrumuturi prin aceste aplicații. Mai jos este clasificarea:

- Aplicație de împrumut P2P (peer to peer).

- Bănci și alte instituții financiare despre care știm deja

- Uniuni de credit

În al treilea rând, ultima clasificare a acestor aplicații se poate face în funcție de stiva de tehnologie. S-ar putea să fi auzit de criptomonede, inclusiv de bitcoin, Litecoin sau Ether. Următoarele tehnologii pot clasifica mai bine această categorie de aplicații de împrumut:

- Chatbots

- Inteligența artificială (AI) și învățarea automată

- Contracte inteligente și blockchain

- Date mare

Cum funcționează aplicațiile mobile de împrumut?

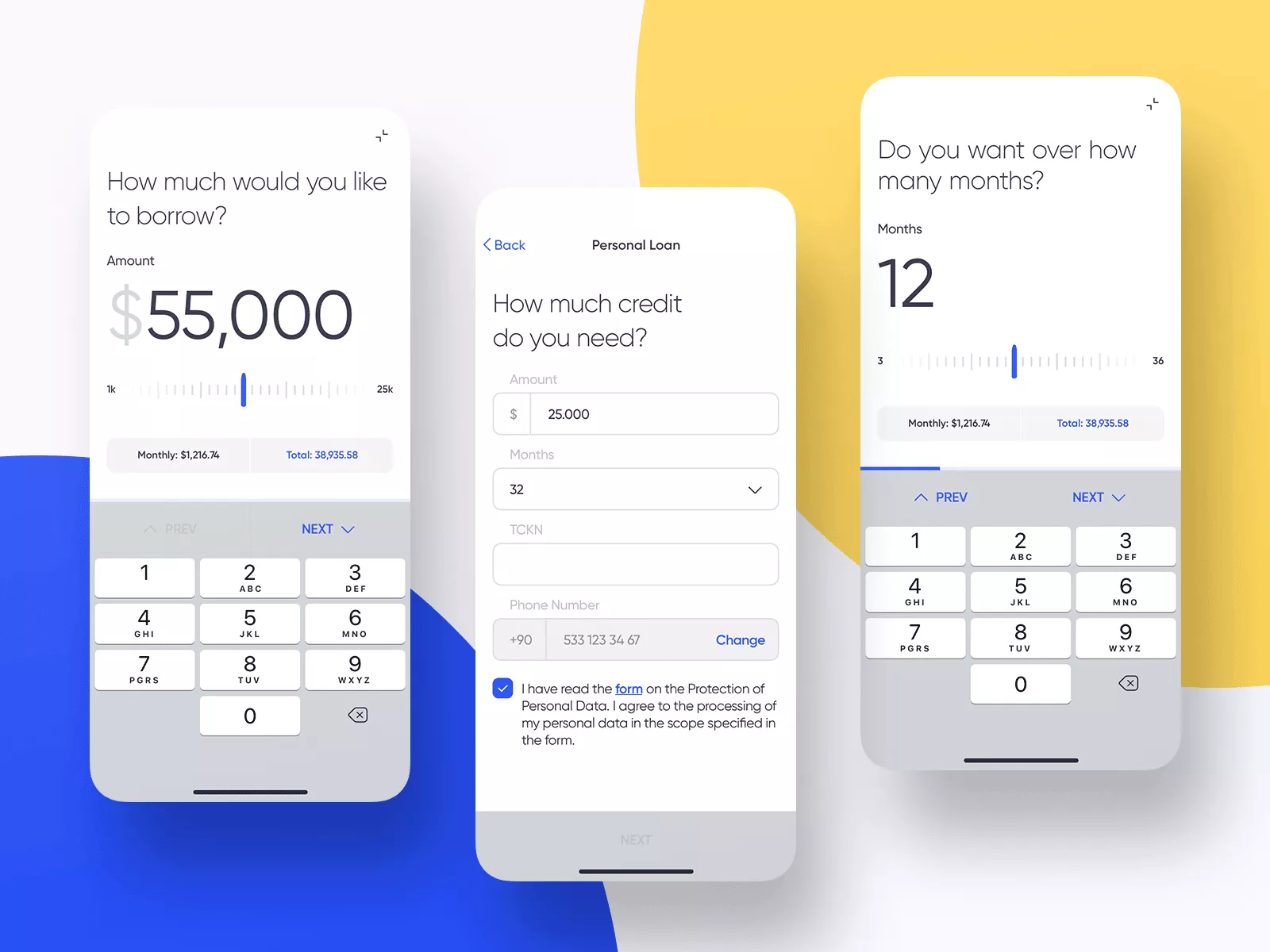

Largind orizontul pentru debitori, aplicatiile de creditare au un mod de lucru foarte simplu si gradual. Nu trebuie să parcurgeți mulți pași sau să completați formulare lungi pentru a obține un împrumut aprobat. Toată munca este realizată de aplicația în sine. Tot ce trebuie să faci este să te înregistrezi în aplicație și să transformi plata într-un împrumut. Un utilizator își poate conecta apoi contul bancar la conturile de împrumut.

Iată cei doi pași implicați într-o aplicație de împrumut:

1. Incorporare

După ce un utilizator instalează o aplicație de împrumut din magazinul de aplicații, va ajunge pe pagina de pornire a aplicației. Primul pas pentru debitori este să se înregistreze în aplicație și să își facă conturi separate. Ei trebuie să completeze anumite detalii, inclusiv numerele lor de contact, adresa de reședință, istoricul de angajare, studii etc. La urma urmei, acest lucru este făcut, pot analiza diferitele categorii de împrumuturi pe care le pot obține prin aplicație. De asemenea, ei pot calcula rata dobânzii pe suma de bani pe care sunt dispuși să o împrumute. După ce au comparat ratele dobânzilor și durata pentru care doresc să împrumute banii, utilizatorii pot selecta un împrumut.

2. Conectarea conturilor lor bancare

Un împrumutat ar trebui să își conecteze contul bancar cu aplicația, astfel încât suma să fie dedusă automat din aplicația sa în fiecare lună. Acest lucru îi ajută să evite orice fel de probleme, cum ar fi rambursarea împrumutului sau omiterea datelor împrumutului, ceea ce duce la o taxă de întârziere. Cu toate acestea, aplicația va trimite notificări utilizatorilor despre detaliile lor de plată și datele plății.

De ce să investești în dezvoltarea aplicației de împrumut?

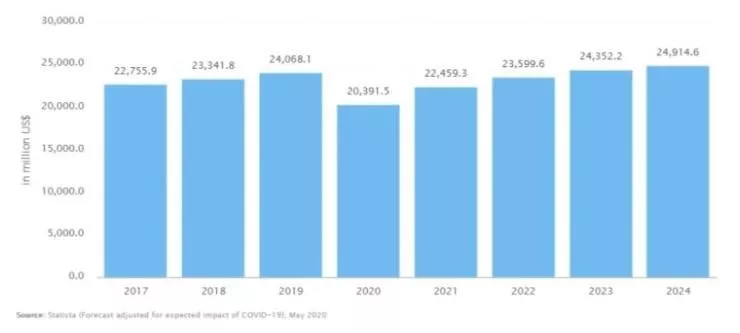

Piața de creditare va înregistra treptat un boom în acest an, iar raportul Statista sugerează că valoarea tranzacției pe segmentul de creditare de pe piață va crește la 20.391,5 milioane USD doar în acest an. Această dimensiune a pieței va crește la 24.914 USD până în 2024.

Aruncă o privire la reprezentarea grafică a acestuia:

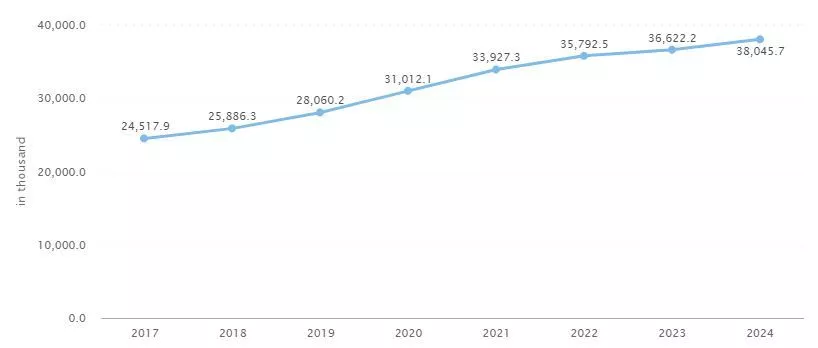

Statistici pentru numărul de împrumuturi din 2017 până în 2024

Aceasta arată în mod clar cererea pentru aceste aplicații și că creșterea observată în următorii ani va fi exponențială. Cu toate acestea, avem cereri de împrumut foarte limitate în lumea aplicațiilor de acum. Prin urmare, cel mai bine este să vă investiți banii și timpul în a dezvolta unul pentru a intra în competiție și a ieși din mulțime.

Aceasta arată în mod clar cererea pentru aceste aplicații și că creșterea observată în următorii ani va fi exponențială. Cu toate acestea, avem cereri de împrumut foarte limitate în lumea aplicațiilor de acum. Prin urmare, cel mai bine este să vă investiți banii și timpul în a dezvolta unul pentru a intra în competiție și a ieși din mulțime.

Este evident că aplicațiile mobile de creditare sunt în creștere constantă. A fost destul de evident în cercetarea care a avut loc în SUA în 2015. Rezultatul acelei cercetări a afirmat că 31% dintre respondenți doreau să obțină o opțiune pentru astfel de aplicații, deoarece ar face procedura de împrumut de bani simplă și rapidă. Acestea sunt, de asemenea, destul de populare, deoarece oferă soluții la probleme end-to-end, cum ar fi eligibilitatea împrumutului, ratele dobânzii, verificarea credibilității, aprobarea cererii, documentația etc.

Care sunt beneficiile unei aplicații mobile de împrumut?

O aplicație de împrumut a înlăturat, fără îndoială, câteva obstacole din calea debitorilor. Au devenit atât de în largul lor cu acest mod convenabil de a obține bani din confortul casei lor, încât ar lua în considerare acest lucru oricând doresc credit de la bănci sau organizații de creditare. Aceste aplicații nu beneficiază doar debitorilor, ci oferă și un mare avantaj întreprinderilor și băncilor. Ei își pot atinge obiectivele chiar și fără a fi nevoie să intre în contact cu debitorii.

Avantajele obținute de către creditori

1. Reduce costurile operaționale

Creditorii nu sunt obligați să aibă un birou corespunzător înființat sau să-și distreze debitorii, prin urmare, pot reduce costurile operaționale. Ele pot funcționa cu infrastructură minimă chiar și în cele mai mici locuri.

2. Proceduri KYC rapide

Creditorii nu cer debitorilor să vină în persoană în fiecare zi cu documentele lor. Aceste aplicații permit împrumutaților să încarce toate copiile scanate ale documentelor originale în aplicație, care pot fi descărcate de către creditori.

3. Clienți multipli

Aceste aplicații permit creditorilor și companiilor să servească mai mult decât un singur client la un moment dat. Nu este obligat doar unui singur împrumutat când poate intra în contact cu mai mulți dintre ei simultan.

4. Atingerea maximă

O bancă ar putea să nu fie la îndemâna oamenilor din zonele rurale. Aplicațiile de creditare lean ajută la reducerea decalajului dintre creditor și debitor și le permit să încheie o înțelegere chiar și din două capete opuse ale lumii. Prin urmare, se poate spune pe bună dreptate că aceste aplicații sunt scalabile și pot ajuta oamenii să intre în contact din orice loc.

5. Inteligența artificială

AI ajută la îmbunătățirea produselor de creditare: deoarece fiecare tranzacție este înregistrată și totul este gestionat în aplicație cu ajutorul tehnologiilor mobile, poate ajuta la îmbunătățirea eficienței creditorilor.

6. Navigare ușoară

Creditorii pot parcurge toate cererile în același timp și pot afla câte persoane au solicitat un împrumut cu ei.

Avantajele acestor aplicații pentru debitori

1. Procedura simplă

Împrumutații trebuie pur și simplu să completeze formularul de cerere de împrumut pentru a obține un împrumut și să îl trimită cu aplicația. Creditorii vor arunca o privire la el și vor aproba instantaneu.

2. Proces discret

Împrumutații pot naviga pe internet sau prin magazinul de aplicații și pot instala aplicația la alegere. Evaluările aplicațiilor și recenziile utilizatorilor îi vor ajuta să ia o decizie mai bună.

3. Gestionarea aplicațiilor

Împrumutații își pot urmări cererea și pot obține aprobarea online. Acest lucru le scutește de toate călătoriile la bănci.

4. Securitate

Toate tranzacțiile efectuate prin această platformă sunt securizate și toate detaliile criptate cu aplicația. Utilizatorii pot crea o parolă puternică pentru contul lor și pot păstra în siguranță fără a o partaja cu nimeni.

5. Opțiuni de împrumut

Deoarece totul este online și vizibil pe un singur ecran, împrumutații pot arunca o privire asupra tipului de opțiuni de împrumut pentru care sunt eligibili și le pot compara pentru a selecta cea mai bună opțiune.

6. Istorie

Toate tranzacțiile efectuate prin aplicație și toate plățile efectuate de debitori sunt conectate în aplicație. Se poate accesa jurnalul ori de câte ori este nevoie să o facă.

7. Mesaje în aplicație

Debitorii și creditorii pot lua legătura între ei pe platformă și pot discuta despre împrumuturi online. Acest lucru îi va ajuta pe debitori să ia decizii mai bune cu privire la împrumut.

8. Mai puține documente

Aceste aplicații implică puține documente sau deloc, deoarece toate documentele sunt trimise online. Utilizatorilor li se cere să încarce copii scanate ale tuturor documentelor necesare în timpul înregistrării, ceea ce facilitează, de asemenea, creditorilor să acorde împrumuturi.

9. Responsabilitate

Toți creditorii care au aplicațiile lor sunt recunoscuți și câștigă încrederea debitorilor. Dacă sunteți sceptic cu privire la împrumutul de bani de la o companie din afara, puteți oricând să citiți recenziile și să verificați evaluările acestor aplicații înainte de a împrumuta bani de la ele.

Cele mai bune aplicații mobile de împrumut din întreaga lume

1. PaySense

Dacă sunteți în căutarea unei aplicații care vă oferă un împrumut în doar câteva ore, atunci aceasta se potrivește perfect pentru dvs. Aceasta este o platformă care oferă împrumuturi personale pe termen scurt profesioniștilor care sunt salariați și își fac o treabă pentru existența lor. Împrumutul le este sancționat în termen de cinci ore de la aplicare. Aruncă o privire la pașii care trebuie urmați în aplicație:

Dacă sunteți în căutarea unei aplicații care vă oferă un împrumut în doar câteva ore, atunci aceasta se potrivește perfect pentru dvs. Aceasta este o platformă care oferă împrumuturi personale pe termen scurt profesioniștilor care sunt salariați și își fac o treabă pentru existența lor. Împrumutul le este sancționat în termen de cinci ore de la aplicare. Aruncă o privire la pașii care trebuie urmați în aplicație:

- Instalarea aplicației pe dispozitivul dvs

- Un împrumut instant poate fi aprobat în mai puțin de un minut

- Împrumutatul trebuie să selecteze apoi opțiunea EMI pe care dorește să o urmeze

- Trimiteți toate documentele KYC

- Validați-vă cererea prin semnarea electronică

- Banii se vor reflecta în contul dvs. în termen de 5 ore

2. CASHe

O altă aplicație care acordă împrumuturi rapide tinerilor profesioniști salariați, această aplicație este la fel ca PaySense când vine vorba de a oferi împrumuturi. Acesta oferă și împrumuturi personale pe termen scurt. O privire asupra pașilor care trebuie urmați:

O altă aplicație care acordă împrumuturi rapide tinerilor profesioniști salariați, această aplicație este la fel ca PaySense când vine vorba de a oferi împrumuturi. Acesta oferă și împrumuturi personale pe termen scurt. O privire asupra pașilor care trebuie urmați:

- Înregistrați-vă cu ajutorul oricăruia dintre profilurile dvs. de rețele sociale, inclusiv Gmail sau Facebook.

- Încărcați documentele de bază în aplicație.

- Obțineți eligibilitatea pentru aplicație în termen de două ore de la aplicare.

- Conectați-vă la contul dvs. și selectați suma împrumutului.

- Suma se va reflecta în contul dvs. bancar în câteva minute.

3. MoneyTap

Oferind numerar la cerere, acesta este primul de acest fel care oferă credit persoanelor care desfășoară activități independente, împreună cu profesioniștii salariați. Cerința de vârstă minimă pentru un împrumutat este de 23 de ani și ar trebui să câștige minim 20 de mii pe lună. Aruncă o privire la procedura pe care trebuie să o urmeze debitorii:

Oferind numerar la cerere, acesta este primul de acest fel care oferă credit persoanelor care desfășoară activități independente, împreună cu profesioniștii salariați. Cerința de vârstă minimă pentru un împrumutat este de 23 de ani și ar trebui să câștige minim 20 de mii pe lună. Aruncă o privire la procedura pe care trebuie să o urmeze debitorii:

- Descărcați și instalați aplicația pe telefonul dvs.

- Înregistrează-te în aplicație și creează-ți un cont personal.

- Completați documentația KYC.

- Apoi puteți începe să utilizați aplicația cu o singură atingere pe ecranul dispozitivului. Poate fi folosit fie ca numerar, fie ca card.

- Puteți converti suma împrumutului în EMI flexibile.

- Acesta va fi creditat în contul dvs. bancar în câteva minute după aplicare.

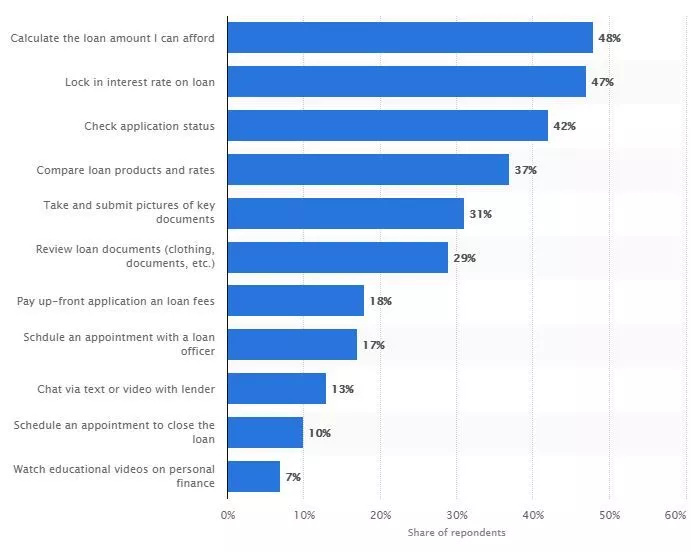

Funcții pe care utilizatorii le doresc într-o aplicație de împrumut conform unui sondaj

Caracteristici de bază în aplicația de împrumut de bani

Caracteristicile panoului utilizatorului

- Înregistrare/Logare cu id-ul social sau e-mail

- Aplicați pentru împrumuturi

- Setați perioada de rambursare

- EMI, calculul dobânzii

- Program de plată și facturare

- Vedeți EMI plătite/neplătite

- Retrage bani

- Conectați conturile bancare

- Transferați bani într-un cont bancar

- Reducere și oferte la utilizarea cardurilor de credit

- Puncte de recompensa

- Împrumuturi variate

- Chat online și asistență telefonică

- Notificare

Caracteristicile panoului de administrare

- Conectați-vă prin ID-ul de e-mail

- 2 Factor de autentificare

- Gestionați recompensele

- Gestionați reducerile și ofertele

- Gestionați aprobarea profilului

- Gestionați aprobarea KYC a clienților

- Gestionați limitele de credit și solicitările clienților

- Gestionare Utilizatori

- Integrare CMS

- Gestionați managementul partenerilor băncii

- Gestionează profilul

- Managementul creditelor

Funcții avansate de inclus în aplicația de împrumut

1. Notificări push

Pentru a obține cele mai recente activități din aplicație și cantitatea rămasă de EMI, această funcție funcționează cel mai bine. De asemenea, ajută utilizatorii să obțină informații despre cele mai recente oferte și reduceri efectuate de aplicația de creditare.

2. Asistență online

Aceste aplicații au o echipă de asistență online care este ușor disponibilă pentru a discuta cu utilizatorii și a extrage informații despre împrumuturile lor. Ei pot spune instantaneu utilizatorilor despre ultimele lor tranzacții și despre suma împrumutului rămasă.

3. Managementul partenerului bancar

Această caracteristică permite aplicației să funcționeze împreună cu băncile colaborate.

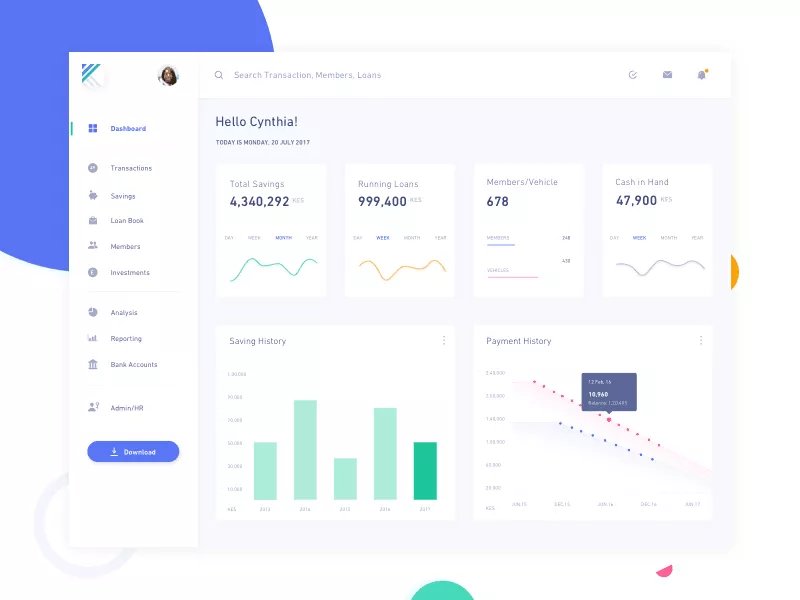

4. Tabloul de bord administrativ

Tabloul de bord permite administratorului să arunce o privire asupra analizelor în timp real ale aplicației. Se pot vedea clar toate activitățile care au loc în aplicație și tranzacțiile care au loc între creditori și debitori sau bănci și debitori. Include, de asemenea, informații importante, cum ar fi suma totală de bani împrumutată, totalul banilor câștigați prin dobândă, numărul total de utilizatori dintr-o aplicație etc.

Tabloul de bord permite administratorului să arunce o privire asupra analizelor în timp real ale aplicației. Se pot vedea clar toate activitățile care au loc în aplicație și tranzacțiile care au loc între creditori și debitori sau bănci și debitori. Include, de asemenea, informații importante, cum ar fi suma totală de bani împrumutată, totalul banilor câștigați prin dobândă, numărul total de utilizatori dintr-o aplicație etc.

5. Stocare cloud integrată

Confidențialitatea și datele utilizatorilor sunt de cea mai mare importanță și este responsabilitatea proprietarilor aplicației să le păstreze în siguranță și confidențialitate. Acest lucru se poate face numai prin integrarea stocării în cloud în aplicație.

6. Chatbot

Acesta este un sistem de asistență integrat, pe care utilizatorii îl pot suna oricând și pot obține răspunsuri la întrebările lor. Acest lucru ar putea suna similar cu asistența umană, totuși, chatbot-urile sunt întreținute de mașini, iar mașinile sunt folosite pentru a răspunde la toate întrebările și întrebările utilizatorilor.

7. Calculator de împrumut

Acum utilizatorii nu vor trebui să scoată un calculator pentru a calcula suma dobânzii pe care ar trebui să o plătească pentru suma împrumutului pentru o anumită perioadă de timp. De fapt, această lucrare este gestionată și de aplicația care arată toate opțiunile de împrumuturi disponibile pentru un utilizator.

Acum utilizatorii nu vor trebui să scoată un calculator pentru a calcula suma dobânzii pe care ar trebui să o plătească pentru suma împrumutului pentru o anumită perioadă de timp. De fapt, această lucrare este gestionată și de aplicația care arată toate opțiunile de împrumuturi disponibile pentru un utilizator.

8. Analytics

Raportarea în timp real îi ajută pe proprietarii aplicației să cunoască performanța aplicației lor. Aceste informații îi pot ajuta să adauge sau să elimine anumite funcții, în funcție de cerințele utilizatorilor aplicației.

9. Suportă mai multe limbi și monede

Această opțiune permite utilizatorilor să se conecteze cu asistența aplicației sau să citească opțiunile din aplicație în limba aleasă de ei. De asemenea, dacă cineva dorește să solicite un împrumut într-o altă țară, poate opta pentru opțiunea și poate alege moneda dintre opțiunile disponibile în această funcție.

10. Integrare CMS

Odată cu integrarea acestei caracteristici, proprietarii aplicației pot gestiona conținutul aplicației de împrumut digital.

Lucruri de luat în considerare în timpul dezvoltării unei aplicații de împrumut

Deși există o mulțime de lucruri de care ar trebui avute grijă în timpul dezvoltării unei cereri de împrumut, trebuie să fii foarte atent tot timpul. Trebuie să construiți o echipă care să sprijine pe deplin aplicația și să-și dedice timpul funcționării aplicației. Există, de asemenea, o cerință a diferitelor echipe pentru a construi o aplicație, cum ar fi:

- Consilier financiar pentru a avea grijă de termenii și condițiile guvernamentale și de reglementare ale unei țări.

- Consilier juridic pentru a vă sfătui cu privire la chestiunile financiare ale aplicației.

- Companie de Relații Publice pentru a vă ajuta să vă promovați aplicația prin diverse platforme și să o ajute să câștige recunoaștere în rândul utilizatorilor.

- Partener bancar pentru a împrumuta suma împrumutului utilizatorilor dvs.

- Companie de marketing pentru atingerea succesului în rândul utilizatorilor țintă.

Tehnologia necesară pentru dezvoltarea aplicației mobile de împrumut

- Cadru: Java 8+, Lagom, Play, Akka, Spring, Slick, Spring Boot, JSON

- Front end: Bootstrap, JavaScript, React, HTML5, CSS, JQuery

- Platforme mobile: React Native, Android, iOS

- Servicii web: SOAP, REST

- Limbaj de programare: JSON, Core JAVA

- Baza de date: MongoDB, PostgreSQL

Structura echipei necesare pentru dezvoltarea aplicației mobile de creditare

Succesul oricărui proiect este derivat din eforturile echipei care au mers în dezvoltarea lui. Proprietarul unei aplicații trebuie să angajeze cea mai bună echipă fie de la una dintre agențiile de dezvoltare de aplicații, fie de la dezvoltatori independenți. Cel mai bun mod este să examinezi expertiza dezvoltatorilor pe care vrei să-i angajezi. Aruncă o privire asupra echipei de care ai nevoie pentru a dezvolta o aplicație de împrumut:

- Manager de proiect

- Dezvoltator interfețe

- Dezvoltator back end

- Dezvoltator iOS

- Dezvoltator Android

- Analist de cerințe

- Designeri UI/UX

- Specialist QA

Cât costă dezvoltarea unei aplicații mobile pentru împrumuturi?

Există mai mulți factori care afectează prețul unei cereri de împrumut. Deși echipa de dezvoltare a aplicației mobile care este angajată pentru a construi aplicația joacă un rol semnificativ în deciderea prețului unei aplicații, există mai mulți factori, cum ar fi:

- Complexitatea aplicației

- Numărul de caracteristici integrate în acesta

- Proiectarea aplicației

- Locație geografică

- Timp necesar dezvoltării aplicației

Prețul aplicației poate varia de la o regiune la alta. Aruncă o privire la costul estimat al dezvoltării unei aplicații din punct de vedere al regiunii:

- America de Nord: 50 USD – 250 USD/oră

- America de Sud: 20 USD – 75 USD/oră

- Europa de Vest: 50 USD – 200 USD/oră

- Europa de Est: 20 USD – 100 USD/oră

- Australia: 40 USD – 170 USD/oră

- Asia: 10 USD – 50 USD/oră

Concluzie

Aplicațiile de împrumut de bani se descurcă foarte bine în aceste zile și, având în vedere lipsa acestor aplicații, există șanse ca startup-urile să-și investească banii în ele. Pentru cei care intenționează să obțină o astfel de aplicație dezvoltată pentru ei înșiși, s-ar putea să aveți șansa de a le eclipsa pe restul și de a câștiga competiția, deoarece oamenii navighează încet de la împrumuturi bancare la împrumuturi ușor accesibile prin aceste aplicații. Tot ce trebuie să faci este să angajezi echipa perfectă pentru dezvoltarea aplicației, care să-ți asculte ideea și să o conceptualizeze, implementând cea mai recentă tehnologie și caracteristici.