Ghid de dezvoltare a aplicațiilor mobile pentru sectorul Insurtech

Publicat: 2020-09-05Se știe că industria asigurărilor menține mai multe puncte de contact cu clientela sa. Datorită modelelor de afaceri care protejează oamenii de circumstanțe neașteptate, aceștia sunt orientați spre detalii și necesită documente grele în majoritatea etapelor de înregistrare a clienților.

Dar progresul rapid și recent tehnologic a făcut ca sectorul financiar să introducă flote de noi soluții digitale care le plasează chiar la îndemâna oamenilor.

Ca urmare a acestui val de transformare digitală , companiile preexistente și startup-urile de pe piața asigurărilor explorează perspectiva aplicațiilor mobile. Să nu uităm să ne stresăm, agresiv. Noile aplicații de asigurare, dacă le putem numi așa, ar avea nevoie de un strop de finețe având în vedere natura diversificată a operațiunilor. Deci, pe ce ar trebui să se concentreze dezvoltatorii de software atunci când vine vorba de aplicațiile Insurtech.

Pentru a răspunde la această întrebare palpitantă, avem pregătit acest mini ghid de aplicații mobile pentru ca dvs. să faceți primii pași spre crearea inovației în afacerea dvs. de asigurări.

De ce are nevoie o companie de asigurări de o aplicație mobilă?

Asigurările, prin tradiție, au fost alimentate de intermediari. Deși scoaterea lor complet din imagine poate să nu fie plauzibilă, atenuarea implicării lor va crește marjele de profit, desigur.

Aplicațiile mobile permit interacțiunea B2C în timp real, fără intermediari. Pozitivitatea curge și în experiența clientului, care nu poate fi niciodată exagerată. Și insurtech ar fi prea inteligentă pentru binele său, să nu exploreze această opțiune.

Există trei componente principale care joacă un rol vital în formularea piramidei proverbiale a unei companii de asigurări. Piramida. care a jucat un rol major în a ajuta Wefox să strângă 110 milioane USD în 2019.

Acesta include mai întâi asigurătorul care încorporează și comercializează produse financiare. În al doilea rând, sunt entitățile terțe care furnizează serviciile acoperite de asigurător. Iar al treilea este utilizatorul final, clientul care a optat pentru a fi asigurat.

Soluțiile mobile de asigurare oferă următoarele avantaje companiilor de asigurări aflate în vârful piramidei:

Stabiliți contactul cu clienții

Cumpărătorii sunt mai conștienți de cheltuieli decât înainte. Conform statisticilor, 85% dintre clienți efectuează cercetări online înainte de a plasa comanda de cumpărare. Aplicațiile mobile de asigurări fac o impresie bună în a convinge oamenii de asistență instantanee care au mare nevoie. Un studiu a descoperit că până la 63% din populația eșantionului său a fost înclinată să comunice cu un chatbot. Prin urmare, avem motive să credem că deținătorii de polițe înregistrați vor prefera descărcarea și urmărirea politicilor pe mobil. Bazându-se pe aceasta, ei pot face o comparație între mai multe produse și pot lista scurtă pe cele cu beneficii mai bune.

Creșteți acoperirea utilizatorilor

Oferiți un serviciu bun pentru clienți și transformați clienții în afiliați de afaceri. Programele de recomandare vă pot face să accesați mai mulți cumpărători, cu condiția ca soluțiile dumneavoastră de asigurare mobilă să fie de ultimă generație. Există beneficii duble în acest sens. În primul rând, optimizarea ciclurilor de recrutare a clienților ar elibera timp agenților de asigurări pentru a viza clienți mai mari și mai buni. Și în al doilea rând, puteți face publicitate platformei dvs. de asigurări mobile în aplicații asociate pentru a viza mai mulți clienți cu marketing semantic.

Studiați datele clienților

Industria asigurărilor poate accesa analizele mobile pe care le pot analiza într-o măsură ca niciodată. Aplicațiile de asigurare pot culege cu ușurință următoarele tipuri de date structurate:

Date de identitate – Acestea includ numele, data de naștere, adresa fizică, informațiile de telefon, ID-ul de e-mail și/sau link-uri către profiluri de rețele sociale, cum ar fi Facebook, Twitter, LinkedIn etc.

Date cantitative – Acestea sunt date tranzacționale, cum ar fi detaliile contului bancar, scorul de credit, frecvența plăților etc.

Date descriptive – Asigurătorii pot avea nevoie de clienții lor să dezvăluie detaliile proprietății, deținerea de mașini. statutul profesional, studiile, împreună cu arborele genealogic.

Date calitative – Acestea includ detalii subiective/comportamentale, cum ar fi culoarea preferată, hobby-uri etc.

Colectând astfel de informații vii, companiile care operează pe piața asigurărilor pot filtra ulterior cele mai potrivite perspective de upselling.

Facilitați servicii convenabile

Una dintre cele mai comune KRA ale celor din prima linie financiară este vizitele clienților. Acest lucru ar putea fi fie pentru verificări de antecedente, fie pentru trimiterea unui formular personal, fie pentru o actualizare de rutină a informațiilor. Oricum ar fi, actuala criză COVID-19 nu permite screening-uri față în față. Mai mult, apariția coronavirusului a dus la o creștere a cererii de cereri de asigurare. Conform unui studiu realizat de Lincoln Financial Group, alternativele digitale cresc probabilitatea ca oamenii să opteze pentru asigurarea de viață . Bate fierul cât e cald.

Funcții universale pentru aplicațiile de asigurări

Appinventiv, una dintre renumitele companii de dezvoltare de aplicații financiare , are o experiență apreciabilă în crearea de produse digitale de ultimă oră la cerere. Îmbinând experiența cu feedbackul clienților, vă recomandăm să nu încărcați o aplicație cu funcții doar pentru a o face să arate fabulos. Trebuie să existe sinergie între paletele de culori, utilizarea inteligentă a spațiilor albe, fonturile tipografice și poziționarea strategică a pictogramelor și imaginilor. Abia atunci o aplicație are o viață proprie. După ce ne ocupăm de astfel de elemente de design, ne putem reorienta obiectivul spre integrarea setului de caracteristici potrivite.

Pentru a vă oferi o imagine de ansamblu asupra sectorului Fintech care atrage atenția investitorilor , există patru categorii de aplicații care pot fi dezvoltate în domeniul insurtech:

- Asigurare de viata

- Asigurare auto

- Asigurare de calatorie

- Asigurare de sanatate

Aplicațiile trebuie să aibă un backend puternic. Ar trebui să poată rezista creșterilor de vârf ale traficului sau dacă compania decide să implementeze un nou sistem software fără multe modificări ale arhitecturii.

Pe baza experienței noastre, vom enumera mai întâi caracteristicile reciproce care pot fi găsite în toate categoriile de mai sus. Aceste caracteristici formulează nucleul unui ghid general de aplicații pentru ideile de aplicații Fintech . Cu excepția unor specificații de nișă, următoarele caracteristici rămân constante și mereu prezente, mai ales în timpul dezvoltării unei aplicații fintech de orice fel:

1. Panoul de administrare

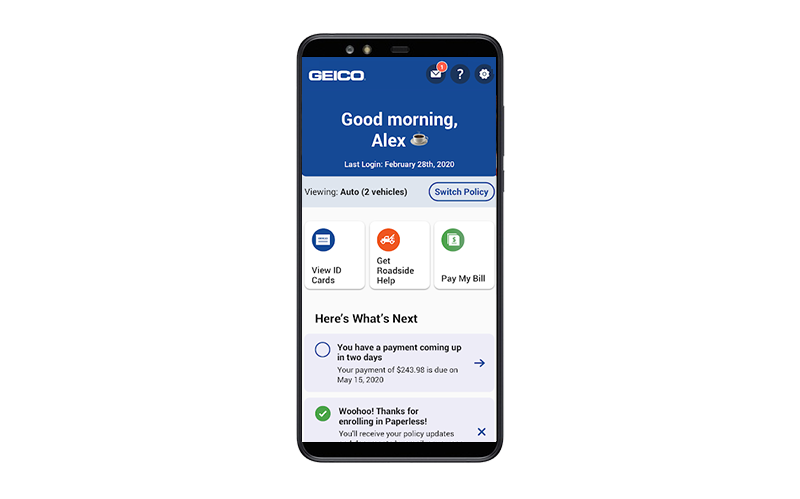

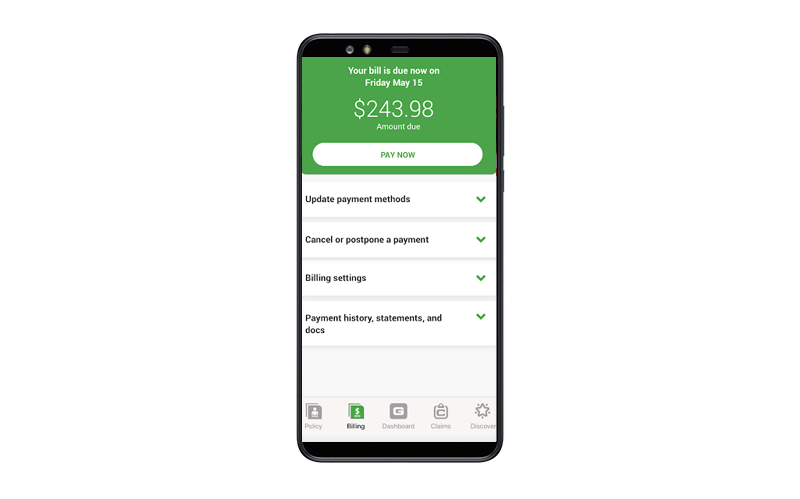

Aceasta este pagina introductivă unde sunt afișate informațiile de bază despre persoana asigurată. Asigurați-vă că este slab, curat, împreună cu butoane clare de apel la acțiune. Luați, de exemplu, aplicația de asigurări Geico. Este o aplicație de asigurare auto și, prin urmare, pagina de profil afișează informații referitoare la ID-urile vehiculelor, asistența rutieră, butoanele de plată și o opțiune de schimbare a polițelor. Destul de simplist.

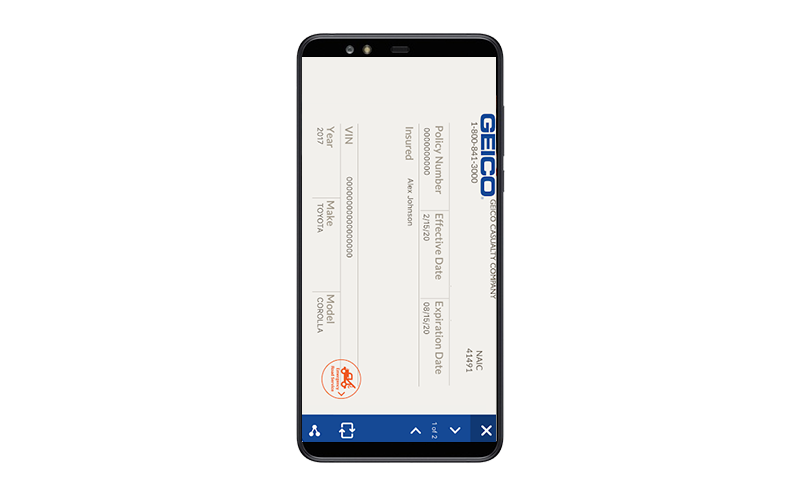

2. Detalii de politică

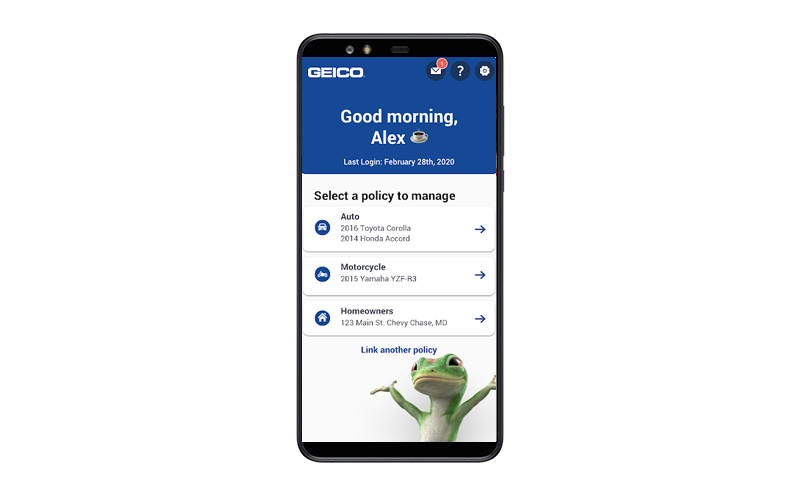

Această pagină afișează detaliile politicii, modul și amploarea beneficiilor dumneavoastră. Continuând același exemplu, deoarece Geico este o aplicație de asigurare auto, afișează informații despre mai multe polițe la care ar putea fi înscris un singur utilizator, cum ar fi una pentru mașină, cealaltă pentru o bicicletă și așa mai departe.

3. Citat și filtre

O caracteristică foarte utilă, în special în dezvoltarea aplicațiilor financiare. În secțiunea anterioară, am enumerat tipurile de date pe care un asigurător le-ar putea colecta printr-o aplicație mobilă. Fila Cotație oferă o funcție prin care aplicația vă poate prelua datele din înregistrările sale și fie vă poate conecta la un agent de asigurări, fie poate declara direct prețul unei polițe. Presupunând că compania are resursele necesare pentru a lucra cu Big Data, poate oferi clienților prețuri reduse sau mai multe beneficii în funcție de frecvența acestora de a solicita/explora noi politici.

4. Depuneți o revendicare

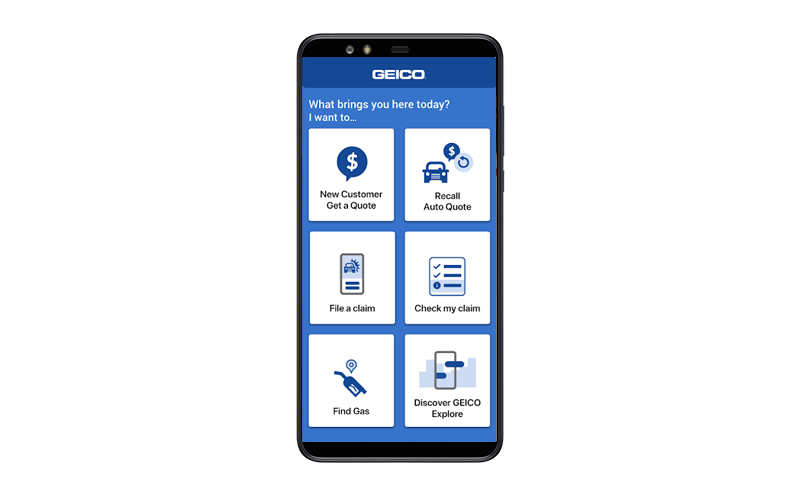

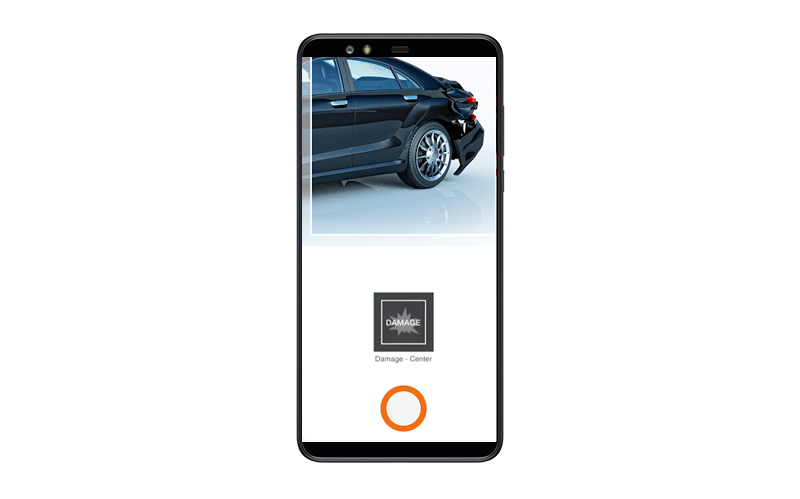

Integrarea unei secțiuni de depunere a revendicărilor rămâne etapa cea mai prioritară a dezvoltării aplicației financiare . Zilele de alergare pentru depunerea cererilor sunt de domeniul trecutului. Trimiterea dovezilor ar trebui să fie la fel de simplă ca să faci clic pe o imagine, fie că este vorba de scanerul aplicației sau de pe camera telefonului. Dacă întregul proces poate fi încheiat pe o singură pagină, cu atât mai bine.

5. Gateway de plată

Nu există puncte de ghicit, integrarea gateway-ului de plată este super necesară pentru orice formă de dezvoltare a aplicațiilor mobile financiare. Gateway-ul ar trebui să accepte plăți de la toți furnizorii importanți de rețea, cum ar fi Visa, Master Card etc. În plus, ar trebui să fie integrată facturarea automată pentru EMI sau un proces de plată cu un singur clic.

6. Asistență pentru clienți

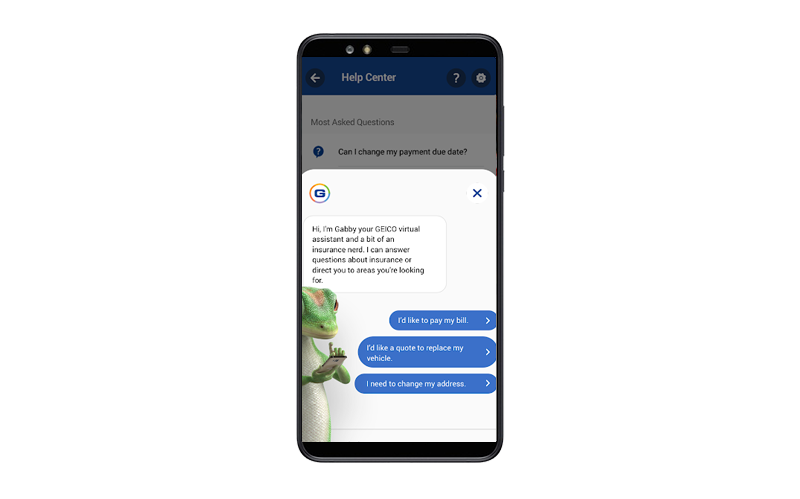

Chatboții nu mai sunt extraordinari. Răspunsurile automate acționează ca o soluție rapidă pentru întrebările comune. Dar cum rămâne cu circumstanțele accidentale. Nu vă puteți aștepta ca un utilizator care este blocat cu un vehicul stricat să se bazeze pe răspunsuri pre-alimentate. Ca rezultat, integrați o opțiune Solicitați un apel invers sau Conectați-vă cu un reprezentant . O astfel de funcționalitate de apel în aplicație va servi pentru a face aplicația ceea ce este de fapt, un mecanism de prevenire a dezastrelor, cu răspuns rapid.

7. Notificări push

Afacerile, în general, nu ratează oportunitățile de a intra pe un nou segment de piață, darămite companiile de asigurări. Acesta din urmă ar putea chiar să-și modifice modelele de afaceri, dacă este nevoie. În timp ce se aude despre oferte sezoniere, ideea unei vânzări flash a fost experimentată de Liberty Insurance în trecutul nu foarte îndepărtat. Aveți nevoie de o scuză pentru cadouri, la fel și clienții pentru cumpărarea produselor dvs. Prin urmare, trimiteți notificări push regulate, informând oamenii despre suma lor restantă și despre orice politici viitoare cu care le pot schimba pe cele actuale.

8. Încărcarea/stocarea documentelor

Cum și-ar încărca clientul documentele, darămite o fotografie, dacă dezvoltarea aplicației Fintech nu o include? Nu numai că aplicația mobilă trebuie să permită încărcarea documentelor din directoarele de fișiere locale, ci și importul, dacă este necesar, de pe servere terțe, ca în cazul e-mailurilor.

*Sursa imagini

În timpul vieții noastre, și abia am început, Appinventiv – compania de dezvoltare a aplicațiilor Fintech de top susținută de Clutch – a lucrat cu peste 12 companii Fintech ale căror soluții facilitează o bază de utilizatori de peste 5 milioane de oameni.

Pe baza acestui grind, putem spune că caracteristicile de mai sus se găsesc în mod obișnuit în majoritatea aplicațiilor Fintech, dacă nu în toate. Dar ce zici de zonele specifice domeniului. Desigur, caracteristicile ar diferi la fel ca și arhitectura. Dar la nivel B2C, putem prezenta în linii mari funcțiile în aplicație pentru câteva domenii, așa cum am făcut mai jos.

Unde merge afacerea ta de aici?

Spre stratosferă dacă dai mâna cu una dintre cele mai promițătoare companii de dezvoltare de aplicații Fintech . Nu ne place auto-glorificarea. Vi s-ar potrivi mai mult să parcurgeți costumul nostru cuprinzător de produse și să decideți singur. Dar doar ca să știm că am făcut partea noastră, dacă există ceva sub soare în Fintech/insurtech, de care sunteți interesat, ne-ar face plăcere să ardem veioza noastră pentru tine.

Pace afară.