Cum ajută învățarea automată la detectarea fraudelor financiare în industria FinTech

Publicat: 2021-12-09Sectorul serviciilor financiare este în curs de transformare digitală , iar forța motrice din spatele acestuia este învățarea automată (ML). ML oferă sistemelor capacitatea de a învăța și de a îmbunătăți automat din experiență, fără a fi programate în mod explicit.

Pe măsură ce sectorul financiar operează cu tone de date personale și miliarde de tranzacții critice în fiecare secundă, devine deosebit de vulnerabil la activitățile frauduloase. Escrocii caută mereu să spargă serverele pentru a obține date valoroase pentru șantaj.

Potrivit Global Economic Crime and Fraud Survey 2020 al PwC , respondenții au raportat pierderi de 42 de miliarde de dolari în ultimele 24 de luni din cauza activităților frauduloase. Băncile și instituțiile financiare nu au de ales decât să își întărească apărarea adoptând tehnologii inovatoare, cum ar fi învățarea automată .

Învățarea automată oferă sectorului serviciilor financiare mijloacele de a-și proteja afacerile și de a învinge infractorii cibernetici. Potrivit unui raport al Markets and Markets , piața globală de detectare și prevenire a fraudei (FDP) este de așteptat să crească la 38,2 miliarde USD de la 20,9 USD până în 2025, la un CAGR de 12,8%.

Domeniile de detectare și prevenire a fraudei includ spălarea banilor, daunele de asigurare, plățile electronice și tranzacțiile bancare.

În acest articol, vom descoperi principalele moduri prin care învățarea automată în finanțe poate fi utilizată pentru detectarea fraudelor. Citiți mai departe!

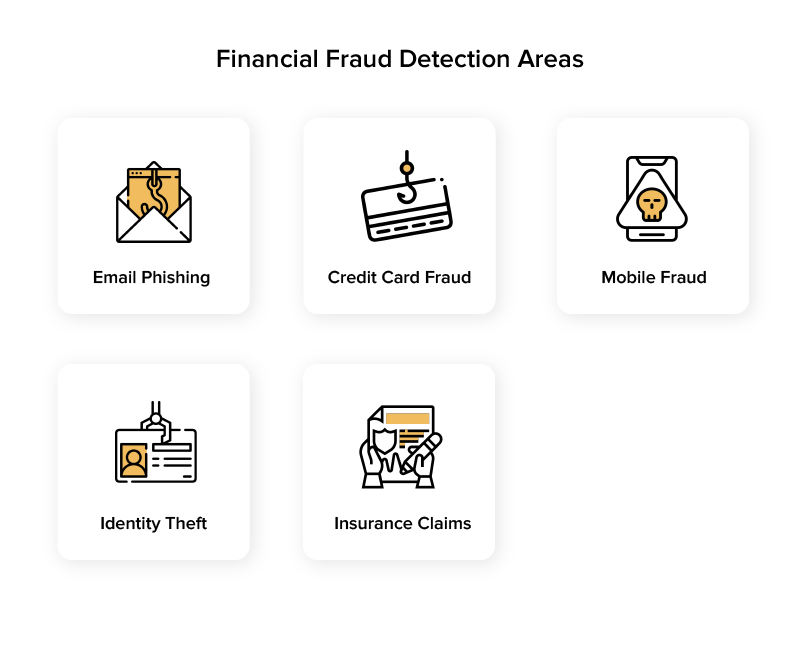

Domenii majore de fraudă financiară în sectorul financiar

Înainte de a ne aprofunda în detaliile învățării automate în industria financiară , să trecem la diferitele domenii în care software-ul de detectare a fraudelor financiare poate ajuta întreprinderile.

1. Phishing prin e-mail: Acesta este un tip de infracțiune cibernetică în care atacatorii trimit utilizatorilor mesaje false și link-uri de site-uri web prin e-mail. Aceste e-mailuri sunt aparent legitime și autentice, astfel încât oricine le poate judeca greșit și poate introduce datele vulnerabile care le pun în pericol.

Pentru a evita astfel de situații, puteți utiliza metode automate pentru detectarea phishing-ului folosind învățarea automată. Aceste metode se bazează pe algoritmi clasici de învățare automată pentru clasificare și regresie.

2. Frauda cu cardul de credit: Într-o lume din ce în ce mai digitală, frauda cu cardul de credit a devenit destul de comună. Acest tip de fraudă financiară implică furtul de carduri de debit sau numere de carduri de credit prin conexiuni la internet nesecurizate.

Algoritmii de învățare automată ajută la identificarea acțiunilor care sunt autentice și care sunt ilegale. Dacă cineva încearcă să înșele sistemul, un model ML poate alerta banca și poate lua măsuri pentru a anula activitatea.

3. Frauda mobilă: integrarea învățării automate în sistemele antifraudă este deosebit de crucială atunci când metodele de plată se extind dincolo de cardurile fizice și în domeniul telefoanelor mobile.

Telefoanele inteligente au acum cipuri NFC, permițând utilizatorilor să plătească pentru produse doar cu telefoanele lor. Aceasta înseamnă că smartphone-ul tău este predispus la hacking și amenințări cibernetice. Învățarea automată în Finanțe este un instrument eficient pentru a detecta activități anormale pentru fiecare utilizator, minimizând astfel riscurile de fraudă pe mobil.

4. Furtul de identitate: informații precum numele utilizatorului, detaliile bancare, parolele, datele de conectare și alte informații extrem de sensibile sunt amenințate dacă intră în joc un criminal cibernetic. Furtul de identitate pune în pericol atât persoanele, cât și întreprinderile.

Învățarea automată în Finanțe ajută la examinarea și verificarea documentelor de identitate, cum ar fi pașapoartele sau permisele de conducere, în bazele de date securizate în timp real, pentru a se asigura că toate cazurile de fraudă sunt detectate. În plus, ML poate fi folosit și pentru combaterea ID-urilor false, permițând scanarea biometrică și recunoașterea feței.

5. Reclamații de asigurare: frauda de asigurare include de obicei pretenții false de daune auto, proprietăți și chiar șomaj. Pentru a reduce astfel de fraude, companiile de asigurări cheltuiesc o cantitate mare de timp și resurse pentru a valida fiecare cerere. Cu toate acestea, acest proces este costisitor și este predispus la hacking .

Învățarea automată datorită capacităților sale superioare de recunoaștere a modelelor ajută la rezolvarea cererilor de asigurare cu cea mai mare acuratețe și la găsirea daunelor false.

[Citește și: 5 moduri în care industria Fintech folosește inteligența artificială pentru a-i convinge pe millennials ]

De ce ar trebui să utilizați învățarea automată pentru prevenirea fraudei ?

După cum este evident din utilizările ML în diferite domenii ale fraudei financiare menționate mai sus, industria financiară și bancară consideră că învățarea automată este extrem de utilă în detectarea fraudelor financiare. Volumul mare de date tranzacționale și de consum îl face ideal pentru aplicarea algoritmilor complexi de învățare automată. ML ajută băncile și instituțiile financiare să identifice și să semnaleze activitățile frauduloase în timp real.

Precizia crescută a algoritmilor de învățare automată oferă firmelor financiare o reducere semnificativă a numărului de fals pozitive (în cazul în care tranzacțiile sunt marcate incorect ca refuzate și frauduloase) și fals negative (unde cazurile reale de fraudă sunt ratate). Acesta este motivul pentru care ML a ocupat primul loc în sectorul financiar.

Dacă încă aveți îndoieli cu privire la modul în care învățarea automată poate ajuta la detectarea fraudelor pentru afacerea dvs. de servicii financiare, parcurgeți pachetul de beneficii menționat mai jos.

1. Colectare mai rapidă a datelor: pe măsură ce viteza comerțului crește, este important să existe soluții mai rapide, cum ar fi învățarea automată, pentru a detecta frauda. Algoritmii de învățare automată pot evalua cantități enorme de date într-un timp foarte scurt. Au capacitatea de a colecta și analiza în mod continuu date în timp real și de a detecta fraudele în cel mai scurt timp.

2. Scalare fără efort: modelele și algoritmii de învățare automată devin mai eficienți odată cu creșterea setului de date. Învățarea automată se îmbunătățește cu mai multe date, deoarece modelul ML poate identifica asemănările și diferențele dintre mai multe comportamente.

Odată ce tranzacțiile autentice și frauduloase sunt găsite, sistemul le poate rezolva și începe să aleagă pe cele care se potrivesc.

3. Eficiență sporită: Spre deosebire de oameni, mașinile pot efectua sarcini repetitive și pot detecta schimbări în volume mari de date. Acest lucru este esențial pentru detectarea fraudelor într-un timp mult mai scurt.

Algoritmii pot analiza cu acuratețe sute de mii de plăți pe secundă. Acest lucru reduce costurile, precum și timpul necesar analizei tranzacțiilor, făcând astfel procesul mai eficient.

4. Reducerea cazurilor de încălcare a securității: Odată cu implementarea sistemelor de învățare automată, instituțiile financiare pot combate fraudele și pot oferi clienților lor cel mai înalt nivel de securitate. Funcționează comparând fiecare tranzacție nouă cu cea anterioară (informații personale, date, adresă IP, locație etc.) și detectând cazurile suspecte. Ca urmare, unitățile financiare pot preveni fraudele legate de plăți sau carduri de credit.

Acum că am văzut beneficiile utilizării învățării automate , haideți să ne aprofundăm în modelele de învățare automată utilizate pentru detectarea fraudelor.

Modele și algoritmi de învățare automată pentru detectarea fraudelor

Iată care sunt tipurile de modele de învățare automată și algoritmi utilizați pentru detectarea fraudelor financiare în industria financiară. Deci, să le înțelegem unul câte unul.

1. Învățare supravegheată: învățarea supravegheată funcționează pentru cazuri precum detectarea fraudelor în medii de învățare profundă în FinTech . În acest model, toate informațiile trebuie etichetate ca fiind bune sau rele. Și se bazează pe analiza predictivă a datelor .

2. Învățare nesupravegheată: un model de învățare nesupravegheat detectează un comportament anormal în cazurile în care nu există astfel de date sau puține date privind tranzacțiile disponibile. Analizează și procesează continuu date noi și își actualizează modelele pe baza constatărilor. Învață tiparele în timp și decide dacă sunt operațiuni legitime sau frauduloase.

3. Învățare semi-supravegheată: funcționează pentru cazurile în care informațiile de etichetare sunt fie imposibile, fie prea costisitoare și necesită intervenție umană.

4. Învățare prin consolidare: Acest model permite mașinilor să detecteze automat comportamentul ideal într-un context specificat. Ajută mașinile să învețe din mediu și să găsească acțiuni care reduc riscurile.

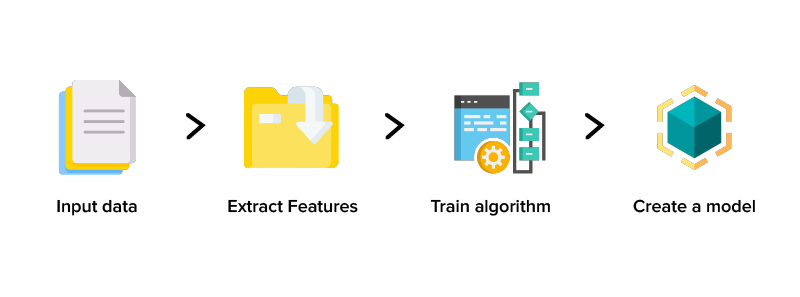

Cum funcționează un sistem ML pentru detectarea fraudelor?

Procesul de detectare a fraudei începe cu colectarea și segmentarea datelor folosind sisteme de învățare automată. Apoi, modelul de învățare automată este alimentat cu algoritmi de antrenament pentru a prezice probabilitatea de fraudă.

Mai jos sunt pașii care arată cum funcționează un sistem ML pentru detectarea fraudelor:

1. Date de intrare: Pentru a detecta frauda, sistemul de învățare automată trebuie mai întâi să colecteze date. Cu cât un model ML primește mai multe date, cu atât își poate învăța mai bine și își poate perfecționa abilitățile de detectare a fraudelor.

2. Extragerea caracteristicilor: Următorul pas este extragerea caracteristicilor. În această etapă, sunt adăugate caracteristici care descriu atât comportamentele bune, cât și cele frauduloase ale clienților. Aceste caracteristici includ de obicei:

- Identitate: cuprinde rata de fraudă a adreselor IP ale clienților, vârsta contului lor, numărul de dispozitive pe care au fost văzute etc.

- Comandă: această funcție arată numărul de comenzi efectuate de clienți, valoarea medie a comenzii, numărul de tranzacții eșuate și multe altele.

- Locație: această funcție vă ajută să aflați dacă adresa de expediere se potrivește cu adresa de facturare, țara de expediere se potrivește cu țara adresei IP a clientului și rata de fraudă la locația clientului.

- Metode de plată: Ajută la identificarea ratelor de fraudă în băncile emitente de carduri de credit/debit, asemănarea dintre numele clientului și numele de facturare etc.

- Rețea: include numărul de e-mailuri, numere de telefon sau metode de plată partajate într-o rețea.

3. Algoritm de antrenament: un algoritm este un set de reguli care trebuie urmat de un model ML pentru a decide dacă o operațiune este frauduloasă sau legitimă. Cu cât afacerea dvs. poate furniza mai multe date pentru un set de instruire, cu atât modelul ML va fi mai bun.

4. Creați un model: când instruirea se termină, compania dvs. va primi un model de învățare automată pentru detectarea fraudelor. Acest model poate detecta frauda în cel mai scurt timp cu o precizie ridicată. Dar pentru a fi eficient în detectarea fraudelor, un model de învățare automată trebuie îmbunătățit și actualizat în mod constant.

Detectarea fraudelor financiare folosind învățarea automată – cazuri de utilizare

Folosind sisteme moderne de protecție împotriva fraudei bazate pe ML, instituțiile financiare reduc foarte mult riscurile de pierdere a tranzacțiilor suspecte, erori umane și cazuri de încălcare a securității. Algoritmii de învățare automată pot procesa volume uriașe de date și le pot proteja de fraudă.

Compliance.ai este un startup care utilizează modele adaptive de învățare automată în FinTech pentru a automatiza cercetarea și a urmări conținutul de reglementare financiară și actualizările de reglementare într-o singură platformă.

Companii precum PayPal folosesc, de asemenea, învățarea automată pentru a-și îmbunătăți capacitățile de detectare a fraudelor și de gestionare a riscurilor. Printr-o combinație de rețele liniare, neuronale și tehnici de învățare profundă, motoarele de gestionare a riscurilor PayPal pot determina nivelurile de risc asociate cu un client în câteva milisecunde.

Învățarea automată a ajutat corporațiile atât de mari să prevină probleme precum conturile false, fraudele de plată și tranzacțiile suspecte. ML se ocupă de toată munca murdară a analizei predictive și a analizei datelor și permite companiilor să crească în siguranță de fraudă.

Gânduri finale

Întreprinderile din întreaga lume au început să folosească învățarea automată pentru a preveni frauda financiară. Este cel mai inovator instrument care poate ajuta la prevenirea operațiunilor frauduloase care duc la pierderi mai mari în fiecare an.

Învățarea automată permite crearea unor algoritmi mai complecși pentru analizarea diferitelor tranzacții și a comportamentului financiar suspect, minimizând astfel riscurile de pierdere financiară.

De aceea, angajarea serviciilor de dezvoltare a învățării automate a devenit cea mai mare prioritate pentru industria serviciilor financiare. La Appinventiv , experții noștri oferă diferite companii diferite soluții și abordări inovatoare pentru a le îmbunătăți productivitatea și a reduce riscul financiar.

Dacă doriți să implementați sisteme ML sau software de detectare a fraudelor financiare în afacerea dvs., nu ezitați să ne contactați . Vă vom ajuta să înțelegeți beneficiile imense ale acestei tehnologii inovatoare și vă vom ajuta să vă extindeți afacerea , reducând în același timp costurile totale.