Краткое руководство по созданию платежного приложения P2P

Опубликовано: 2018-01-07Мобильные приложения и цифровая трансформация внесли серьезные изменения в нашу повседневную жизнь. Они сделали различные действия проще, быстрее и безопаснее, включая платежи.

Сегодня на рынке существует бесконечное количество одноранговых (P2P) платежных приложений, которые позволяют пользователям переводить деньги другим с помощью кредитной/дебетовой карты или другими бесконтактными способами. Эти приложения не только помогают предотвратить посещение банкоматов и банков, но также становятся идеальным компаньоном в области разделения арендной платы, совместного счета за ужин и разделения счетов за отпуск.

В результате ожидается, что глобальные P2P-транзакции достигнут 369,8 млрд долларов США к концу этого года, а количество пользователей к следующему году составит около 8 млн . Фактически, к 2024 году мировой рынок P2P-платежей будет стоить 3217,34 млн долларов США .

Этот внезапный рост использования приложений P2P по сравнению с традиционными способами и показательная статистика побудили руководителей финансового бизнеса и разработчиков мобильных приложений инвестировать в Venmo, например, в разработку платежных приложений P2P . Подробным изучением которого мы и займемся в этой статье.

Но сначала давайте быстро освежим наши основы.

Что такое одноранговые платежи?

Одноранговые платежи или платежи P2P — это электронный перевод, осуществляемый одним лицом другому с помощью механизма, который называется платежным приложением P2P. С помощью этих приложений каждая отдельная учетная запись привязывается к цифровому кошельку другого пользователя . Как только транзакция происходит, баланс счета в приложении регистрирует ее и снимает деньги непосредственно с банковского счета или кошелька приложения одного пользователя и отправляет их другому.

Говоря об этом подробно, каждое платежное приложение P2P относится к одной из трех основных категорий, каждая из которых имеет свои преимущества и набор лидеров рынка.

Типы приложений, на которые следует обратить внимание, прежде чем инвестировать в разработку одноранговых приложений

1. Отдельные сервисы (PayPal и Venmo)

Эти типы приложений для мобильных онлайн-платежей не полагаются на банки. У них есть собственный механизм хранения и обращения с деньгами, без какой-либо привязки к какому-либо финансовому учреждению. Все они имеют функцию кошелька, которая позволяет пользователям хранить деньги, прежде чем перевести их на какой-либо банковский счет или отправить их своим коллегам.

База пользователей PayPal с момента его создания выросла до более чем 202 стран, где около 286 миллионов пользователей совершают 36,9 транзакций в год, в среднем в 100 различных валютах. Этого достаточно, чтобы направить предпринимателей и разработчиков в сторону PayPal или Venmo, таких как P2P. разработка платежного приложения .

2. Bank Centric (Dwolla, Zelle и Popmoney)

Еще одна категория приложений, которую следует рассмотреть для использования преимуществ разработки платежных приложений P2P, — это приложения, ориентированные на банк.

Эти мобильные приложения привлекают банки в качестве одной из сторон при совершении транзакций. Хотя у большинства банковских учреждений есть свои собственные приложения, существуют приложения для одноранговых платежей, которые облегчают перевод средств через банк-партнер и кредитные союзы. ClearXchange , которому принадлежит Zelle, разработан ведущими банковскими учреждениями США, такими как BB&T, Chase, US Bank, Wells Fargo и Bank of America, что делает его одной из самых безопасных платформ, соответствующей стандартам безопасности банковских учреждений. Эти приложения снимать и вносить средства непосредственно на банковские счета вместо хранимого валютного счета.

3. Ориентированность на социальные сети (Facebook Messenger, SnapCash, Google Pay )

Приложения, ориентированные на социальные сети, — это еще один тип, который следует учитывать при планировании разработки мобильных платежных приложений .

Мобильные приложения такого типа, запущенные гигантами социальных сетей, позволяют пользователям переводить деньги с помощью своих кредитных/дебетовых карт, не выходя из платформы. Несколько типов: SnapCash, Softcard и Google Pay .

Теперь, когда вы получили четкое представление о том, что такое мобильное приложение P2P и каковы различные типы мобильных одноранговых платежных приложений , давайте перейдем к следующему шагу, т. е. к функциям, которые нужно увидеть, когда дело доходит до разрабатывать мобильные платежные приложения .

Общие базовые функции в каждом успешном платежном приложении P2P

Есть некоторые функции, которые мы, как ведущая компания по разработке финансовых приложений , каждый раз включаем в процесс разработки платежного приложения P2P . Это то, что вы должны иметь в приложениях, которые вы готовы предложить процветающему миру Fintech.

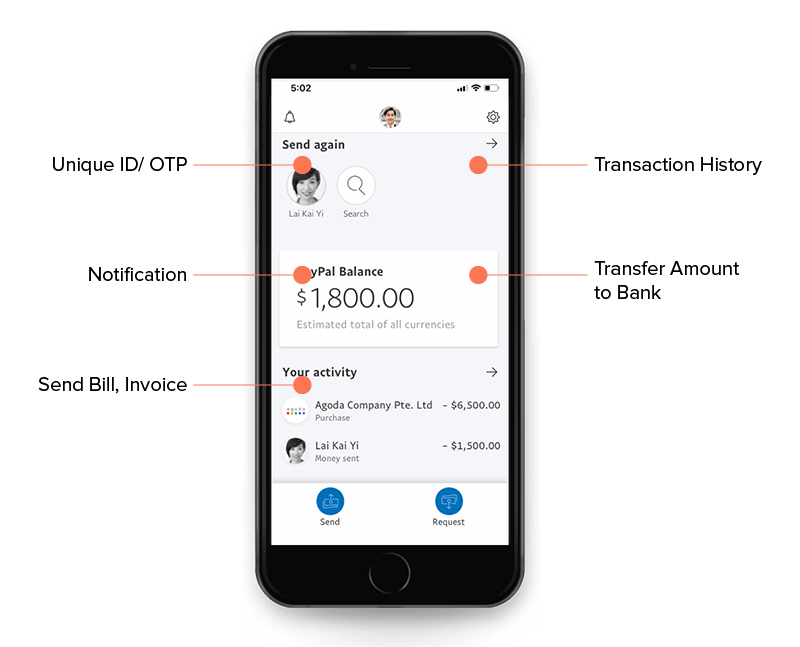

Уникальный идентификатор/OTP

Каждое приложение Fintech имеет OTP или уникальный идентификатор, который отправляется отправителю и проверяется им до того, как деньги будут вычтены из его/ее учетной записи или кошелька. Чтобы сделать приложения еще более безопасными, некоторые поставщики услуг P2P-платежей даже запрашивают OTP каждый раз, когда вы открываете приложение.

Используемые технические платформы — сторонние SDK, такие как: Twilio, Firebase, Nexmo, Digimiles.

Уведомление

Эта функция приложения одноранговых платежей позволяет людям информировать, когда платеж был инициирован и когда он был получен. Используя это, пользователи уведомляются о любой активности их учетной записи или кошелька. Для приложений, которые расширили свои услуги от одноранговых транзакций до отдельных транзакций, таких как оплата счетов, бронирование билетов и т. д., это можно использовать для уведомления пользователей о предстоящих сроках оплаты счетов.

Используемые технические платформы — Rest API, уведомления Chrome, Amazon SNS, облачный обмен сообщениями Firebase и APNS.

Отправить счет, счет

Должна быть функция сканирования и отправки счета лицу, которому необходимо произвести оплату. При этом обе стороны: Отправитель и Получатель должны иметь возможность получить сгенерированный счет транзакции, который должен быть сохранен в самом приложении.

Используемые технические фреймворки — Rest API, счет-фактура Bamboo.

История транзакций

История транзакций снова является одной из важных особенностей, которые следует учитывать при рассмотрении вопроса о том, как создать платежное приложение P2P . Эта функция предоставит пользователям сводку всех их прошлых денежных транзакций, совершенных через приложение.

Используемые технические фреймворки — Rest API

Чат-бот

Чтобы создать приложение для платежного кошелька, такое как Venmo , рассмотрение чат-бота в качестве основной функции также является выгодным решением.

Эта функция помогает в решении различных спорных вопросов, которые могут возникнуть при переводе средств через приложение, от потери интернет-соединения в середине транзакции до неправильного списания суммы с кошелька или счета.

Используемые технические платформы — сторонние SDK — Zendesk, Microsoft Bot Framework, LUIS, Wit.ai, Api.ai, Chatfuel, чат-бот Facebook Messenger и Amazon Lex.

Перевести сумму в банк

Как правило, пользователи ищут способ перевести сумму, которую они получают через приложения, на свои банковские счета. Хотя каждое приложение имеет свой собственный набор бизнес-моделей, это одна из наиболее предпочтительных функций приложений P2P Payment .

Используемые технические рамки — ACH, Dwolla

Речь идет о функциях, которые следует добавить в приложения. Но наряду с обязательными есть и сценарии, которых следует избегать. Хотя большинство из них не в ваших руках, есть некоторые технические проблемы, связанные с разработкой одноранговых приложений , которые вы можете легко решить, проявив осторожность.

Итак, давайте перейдем к следующему шагу, связанному с разработкой платежной системы P2P, такой как Venmo.

[Прежде чем перейти к технологическим задачам, если вы хотите узнать стоимость Venmo, например, разработки приложений, загляните в этот блог .]

Различные проблемы при разработке платежного приложения P2P

Несмотря на то, что мир сейчас движется к эре цифровых денег, есть некоторые проблемы, которые сохраняются в отрасли, и их необходимо преодолеть, чтобы платежное приложение P2P выжило на рынке мобильных платежей . Давайте рассмотрим как технические, так и нетехнические проблемы, которые все еще стоят перед индустрией P2P-платежей.

Начиная с нетехнических в первую очередь

Региональные ограничения

Основные игроки индустрии P2P ограничены своими географическими ограничениями. Поставщик услуг по разработке платежных приложений P2P по-прежнему редко разрешает перевод средств между двумя странами. Поскольку индустрия Fintech продолжает переполняться, для бренда очень важно расширить свою географию, чтобы выйти в лидеры отрасли.

Отсутствие решений с открытым циклом

В настоящее время при совершении платежей через P2P-приложения обе стороны — одна, осуществляющая платеж, и другая, получающая его, должны находиться на одной платформе. Хотя это проще, когда мы переводим средства между людьми, которых мы знаем, бывают случаи, когда мы принимаем или проводим разовые платежи с людьми, которых мы не знаем. Платформа с открытым циклом позволяет пользователям удобно принимать и переводить средства от/к кому-либо, устраняя необходимость для вовлеченных сторон подключаться через одну платформу или обмениваться личной информацией.

Случаи спора

Существует ряд спорных моментов, связанных с платежными приложениями P2P. Предположим, вы инициируете платеж кому-то, и вместо того, чтобы идти к нему / ей, он переходит к кому-то другому, или что бы вы сделали, когда сумма списывается с вашего кошелька или счета, но человек, которому она должна была быть доставлена, не получил ее. Подобно этому, есть ряд вещей, которые могут пойти не так в течение нескольких минут, когда деньги покидают ваш кошелек и достигают чьего-либо счета. Важно помнить об этих проблемах, прежде чем приступать к процессу создания собственного платежного приложения P2P .

Медленное изменение мышления

В то время как люди адаптируют методы онлайн-платежей и увеличивают количество приложений P2P , отрасль по-прежнему растет немного медленными темпами. Людям по-прежнему удобнее пользоваться наличными и картами вместо мобильных приложений, и причина этого не в пользовательском интерфейсе или случайных задержках, а в неуверенности в мерах безопасности, которым следуют эти приложения для сохранения конфиденциальной информации.

Хотя это были нетехнические проблемы, витающие в отрасли, давайте теперь рассмотрим технические проблемы , которые могут помешать пользователям платежных приложений P2P :

Теперь технические

Безопасность

Одной из самых больших проблем, связанных с технологиями, с которыми сталкиваются компании -разработчики приложений для P2P, является безопасность. Судя по послужному списку, хакерам удалось проникнуть в некоторые из наиболее защищенных учреждений и платформ, таких как NIC Asia Bank и PayPal. Высокий уровень уязвимости сделал безопасность одной из самых больших проблем в индустрии мобильных P2P-платежей. Поскольку огромное количество конфиденциальных данных хранится в одном месте, поставщикам услуг P2P-платежей необходимо создать защищенную систему управления записями данных. .

Соответствовать PCI DSS

Каждому бренду, имеющему дело с конфиденциальной банковской информацией, необходимо соблюдать требования PCI DSS. Чтобы иметь право на получение сертификата, поставщики услуг P2P-платежей должны соответствовать следующим критериям:

- Разрабатывать и поддерживать безопасную систему и сеть

- Наличие системы управления уязвимостями

- Создайте строгие стандарты контроля доступа

- Защитите конфиденциальную информацию

- Непрерывное тестирование и мониторинг сетей

- Поддерживать и обновлять всю политику информационной безопасности

обмен валюты

Еще одна проблема, с которой сталкиваются поставщики платежных услуг P2P, — расчет и конвертация валют в режиме реального времени. Имея 180 валют по всему миру, поставщикам услуг может быть сложно создать механизм, который будет держать все в порядке.

Наряду с этим конвертация денег и перевод средств должны быть выполнены в кратчайшие сроки: это проще, когда участвуют банковские учреждения, но немного сложнее, когда речь идет о цифровом рынке.

Какой следующий уровень?

В индустрии мобильных платежей наблюдаются постоянные признаки роста использования блокчейна и криптовалюты. Работа над биткойнами даже стала одной из самых обсуждаемых тем в настоящее время. Такие компании, как Movile, уже осознали возможности использования биткойнов в рамках внутриигровых микропокупок. Биткойн даже стал альтернативной чеканкой для мобильных платежей в некоторых развивающихся странах, таких как Бразилия.

{Читайте: список 7 наиболее часто используемых мобильных платежных приложений }

Давайте посмотрим, что такое блокчейн и криптовалюта.

Технология блокчейн

Блокчейн — это неподписанная онлайн-бухгалтерская книга, которая использует структуру данных для упрощения процессов транзакций. Он позволяет пользователям безопасно редактировать реестр без участия третьих лиц.

В то время как бухгалтерская книга банка связана с централизованной сетью, блокчейн полностью анонимен, что защищает личность его пользователей. Эта анонимность делает технологию безопасным способом выполнения транзакций. Блокчейн всегда реализуется в распределенных сетях. Алгоритм, который он использует, снижает зависимость от людей для аутентификации транзакций, что дает возможность блокчейну нарушить работу распространенных финансовых систем.

Электронная запись транзакций постоянно ведется, а затем проверяется в «блоках» записей. Наконец, защищенная от несанкционированного доступа книга затем передается между сторонами на их компьютерных серверах с помощью криптографии.

Ожидается, что блокчейн снизит неэффективность и затраты, связанные с работой с финансовым сектором.

Криптовалюта

Криптовалюта — это цифровая валюта, которая существует и работает в цифровых одноранговых сетях. Это не строка данных, как ваши обычные файлы MP3 и видео, которые можно копировать. Криптовалюта на самом деле является записью в глобальной бухгалтерской книге, известной как Блокчейн.

{Узнайте больше о криптовалюте из нашей статьи – Как меняется цена криптовалюты на рынке? }

Как это работает?

Когда вы отправляете кому-то криптовалюты, вы не отправляете им серию файлов. Вместо этого вы записываете обмен в бухгалтерскую книгу, также известную как Блокчейн. Теперь, несмотря на то, что блокчейн является децентрализованной записью, нет группы людей, которые обновляют реестр, как это происходит в банках. Механизм полностью децентрализован.

Есть люди, которые добровольно отслеживают транзакции и постоянно поддерживают их в «Блоках». Итак, теперь, когда вы хотите совершить транзакцию в валюте, вам нужно будет объявить об этом на столе, чтобы люди, которые ведут бухгалтерские книги, могли их обновить.

Финансовые технологии, наряду с их непрерывным развитием, готовы сделать одноранговые платежи намного сильнее и проще для внедрения, что дает компаниям толчок к участию в процессе разработки платежных приложений P2P .

Вы готовы к переезду?