Бизнес-модели FinTech — полное руководство

Опубликовано: 2021-09-27Финтех не является новой инновацией или технологией, как это было в прошлом, и просто развивался быстрыми темпами. Будь то появление кредитных карт или банкоматов, электронных торговых площадок и высокочастотной торговли, технологии в какой-то степени стали частью финансового сектора.

Будь то влияние значительного падения инвестиционных рынков или событие, когда американские компании использовали основной бизнес-потенциал финтех, 2020 год ознаменовался ошеломляющим ростом для финтех-пространства. Это привело к привлечению внимания инвесторов через различные секторы финансовых технологий.

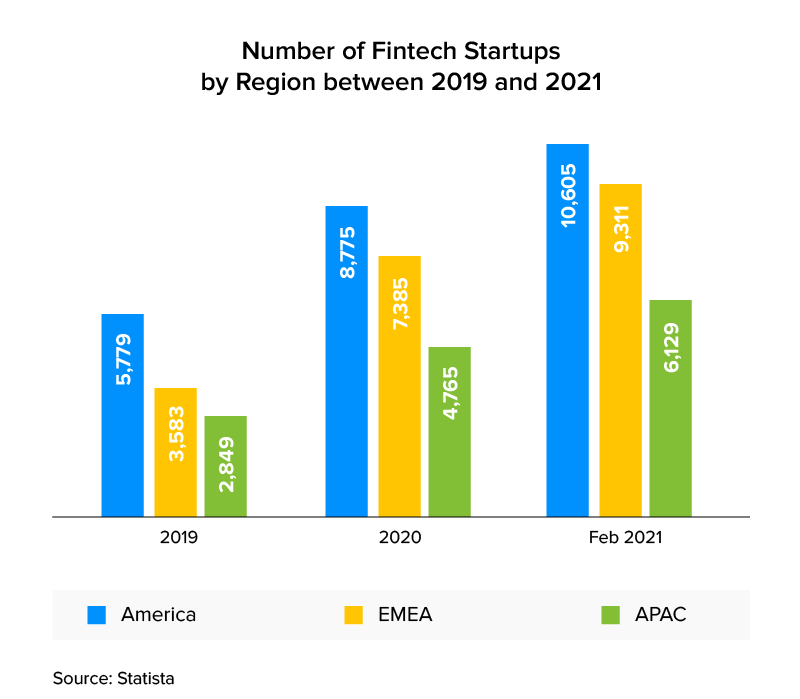

Если быть точным, финтех-индустрия США открыла свои двери для более чем 8775 финтех-стартапов в 2021 году, что увеличило глобальный уровень внедрения финтех-технологий до 64%. Кроме того, в финтех-индустрию США было вложено около 50 миллиардов долларов инвестиций.

По данным Business Research Company , к 2023 году мировой рынок финансовых услуг достигнет $158,01 млрд.

По данным Statista, в мире количество финансовых сервисов для стартапов достигло более 6,5 тысяч . Компании, занимающиеся разработкой программного обеспечения в сфере финансовых технологий, также наблюдают наибольшее количество профинансированных стартапов по всему миру — менее трех тысяч.

Эти инвестиции, безусловно, вызвали волну интересных событий, происходящих в глобальном финтех-пространстве, и по всем веским причинам бизнес-модели финтеха развиваются быстрее, чем когда-либо. В этой статье мы обсуждаем их подробно.

Введение: что такое финтех?

Как следует из названия, «финтех» — это сочетание двух слов, т. е. «финансовый» и «технологический».

Идея финтеха состоит в том, чтобы объединить концепцию, связанную с финансами, с технологией для обучения и/или предоставления пользователям доступа к различным финансовым возможностям, которые могут повысить ценность их жизни.

Множество финтех- бизнес-планов позволяют пользователям быстро проводить денежные операции по банковским счетам. Некоторые идеи финтех-стартапов направлены на предоставление ориентированных на инвестиции финансовых услуг на смартфоны своих пользователей. Кроме того, существуют банковские бизнес-модели, позволяющие пользователям эффективно управлять своими финансами на ходу и использовать API .

Некоторые варианты использования включают:

- Цифровой банкинг

- Альтернативный кредитный скоринг

- Разделение

- Продукты, ориентированные на демографию

- Различные структуры комиссий

- Инсуртех

Так или иначе, большинство современных бизнес- идей в сфере финансовых услуг помогают пользователям. Однако тот, кто намеревается войти в финтех-индустрию в качестве игрока, может предпочесть собрать более подробную информацию о пространстве; и которые вы можете найти в следующих разделах.

Типы бизнес-моделей Fintech

По мере того, как финансовые потребности американского населения меняются, возрастает потребность в разработке инновационных бизнес -моделей финансовых услуг. Поскольку инвесторы и предприниматели стремятся синтезировать революционные идеи, следующий список ведущих бизнес-моделей финтеха может подсказать какое-то направление.

1. Альтернативная система кредитных баллов

Любой, чья заявка на получение кредита была отклонена, знает, как важно поддерживать здоровую кредитную историю.

Однако процесс, который для этого требуется, часто бывает не самым простым для всех. Будь то просроченный платеж EMI или короткая кредитная линия, широкий спектр факторов может негативно повлиять на ваш кредитный рейтинг.

Вот почему альтернативная система кредитного скоринга может стать одной из замечательных финансовых услуг для стартапов и частных лиц.

Многие финтех-компании уже анализируют социальные сигналы и методы процентильной оценки, чтобы оценивать своих потенциальных заемщиков и определять для них подходящие кредитные лимиты.

2. Умный план страхования

В 2019 году общая оценка медицинских страховок, принадлежащих 179 миллионам американцев (55% населения США), составила 1195 миллиардов долларов. Это указывает на то, что большая часть населения США, от владельцев бизнеса до 9-5 сотрудников, по-прежнему полагается на страхование как на подстраховку в случае непредвиденных чрезвычайных ситуаций.

Но являются ли существующие страховые планы эффективными и справедливыми по отношению к своим пользователям и страховым компаниям?

Учитывая действующие в настоящее время страховые планы, два человека, которые не курят и не пьют и имеют одинаковый ИМТ, вероятно, будут платить одинаковую премию.

Но что в этом плохого?

Проблема начинается, когда один из людей регулярно занимается спортом и ведет здоровый образ жизни, а другой большую часть времени проводит с пакетом чипсов и газировки.

Конечно, последний человек ведет нездоровый образ жизни, что может стать проблемой для страховой компании. В то время как, с другой стороны, первый человек заботится о своем здоровье и по-прежнему платит ту же премию, что и тот, кто не заботится о своем здоровье.

Этот сценарий несправедлив по отношению к страховой компании и их пользователям.

Решение для оптимизации этих недостатков может стать отличным примером инновационной бизнес-модели финтеха .

3. P2P-кредитование

Вот еще одно решение проблемы с низким кредитным рейтингом.

P2P, также известное как одноранговое кредитование, представляет собой процесс, когда два человека участвуют в операции кредитования и заимствования без денежного участия какой-либо третьей стороны.

Хотя эта концепция уже давно популярна в наших личных группах, современные платформы P2P-кредитования (такие как Funding Circle ) выводят ее на новый уровень, связывая заемщиков с потенциальными кредиторами, обеспечивая надежную транзакцию.

Это облегчает получение кредита для людей с низким кредитным рейтингом. Кроме того, в бизнес-моделях финтех-кредитования кредиторы получают приличные проценты на свои деньги — явный выигрыш для всех сторон.

4. Санкционирование мелких кредитов

В эпоху, когда данные ценятся как золото, бизнес-идеи финансовых услуг могут оказаться одной из лучших бизнес-моделей финтеха.

Большинство банков и крупных кредиторов избегают предлагать своим заемщикам меньшие суммы кредита. Основная причина заключается в низкой прибыли, которая еще больше снижается из-за высоких затрат на переработку и восстановление.

Тем не менее, несколько финтех-компаний сокращают проблемы для мелких заемщиков, ускоряя изменения в финтех- отраслях.

Эти кредиторы позволяют пользователям легко и быстро оплачивать услуги, которыми они пользуются, или продукты, которые они покупают в Интернете, одним щелчком мыши (после однократной настройки). В результате пользователи избавлены от необходимости ждать одноразовых паролей или отзывать свои CVV в момент покупки.

Эта бизнес-модель финтех-платежей делает процедуру оплаты очень простой. Кредиты выдаются по низкой процентной ставке, поэтому все можно купить в один клик и оплатить несколькими платежами. И самое главное, бизнес, обеспечивающий эти транзакции, получает доступ к ценным пользовательским данным (конечно, когда это разрешено).

Говоря о том, как зарабатываются деньги, данные, накопленные в процессе, могут быть проданы ряду предприятий в вашей нише.

5. Платформы управления активами

Недавнее исследование Gallup сообщает , что 56% населения США владеет по крайней мере одной акцией, и значительная часть этой доли активно инвестирует в фондовый рынок.

Кроме того, согласно исследованию, опубликованному NORC, исследовательской группой Чикагского университета, в 2020 году более 13% американцев начали инвестировать в криптовалюты, и в ближайшие годы это число будет расти.

Безусловно, индустрия цифровых активов находится на подъеме, и предпринимателям пора делать ставки на эту категорию бизнес-моделей финтеха .

Самая простая идея — разработать криптовалютную биржу и адекватно продвигать ее среди целевой аудитории.

Как эта модель будет зарабатывать деньги?

Как и все биржи активов, ваш бизнес также может взимать плату за брокерские услуги за каждую сделку, которую совершает пользователь. Вы также можете предлагать пользователям реферальную комиссию за каждого реферала, которого они приводят на борт.

В наши дни существует целый мир активов, которыми можно торговать через смартфон. Ознакомьтесь с ними, изучите свои лучшие ставки и примите разумное решение.

6. Платежные шлюзы

Для всех онлайн-транзакций через электронную коммерцию, заказ еды или другие веб-сайты продуктов / услуг требуются платежные шлюзы.

Однако создание и обслуживание этих платежных шлюзов дорого обходится компаниям. Эта комиссия идет банкам, разработчикам и многим другим ресурсам, что делает платежные шлюзы дорогостоящим вариантом транзакций.

К счастью, проблему можно решить, интегрировав эти транзакции в приложения, которые онлайн-продавцы могут себе позволить. В идеале пользовательская база этих приложений будет включать компании, продающие свои продукты или услуги через собственный веб-сайт.

7. Цифровые банковские приложения

Еще один бизнес-план финтеха переносит обычные обычные банки на смартфоны клиентов.

По данным Statista, по состоянию на август 2021 года в США насчитывается 290 миллионов пользователей смартфонов .

В другом отчете исследования FDIC об использовании банковских и финансовых услуг домохозяйствами говорится, что по состоянию на 2019 год 124 миллиона американских домохозяйств имели банковские счета (что составляет 95% населения США).

Очевидно, что банкам и смартфонам суждено стать отличным партнером, и компании, использующие их потенциал, могут добиться больших успехов в сфере финансовых технологий.

Двигаясь дальше, важно отметить, что отсутствие у вас опыта в разработке приложений не должно ограничивать вас в запуске финтех-стартапа. Appinventiv — надежная компания по разработке финансового программного обеспечения , которая поможет вам преодолеть это препятствие.

Преимущества финтех-модели

Финансово выгодно

Финансовый сектор является одной из крупнейших групп отраслей в мире, и, как следствие, существует несколько возможностей для производства больших сумм денег. Стартапы бизнес-моделей финансовых услуг являются одними из самых финансируемых и оцененных, например, Coinbase, Ripple, TransferWire.

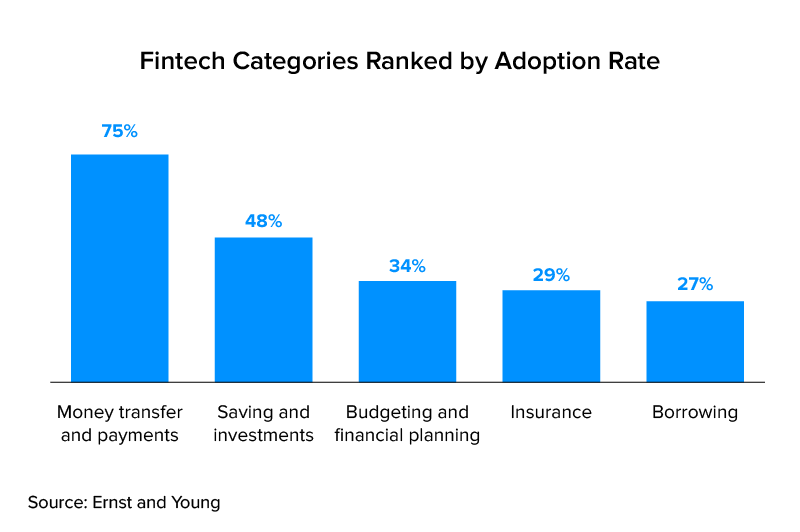

По данным Statista, к 2019 году 75% потребителей во всем мире использовали ту или иную форму денежных переводов или платежных услуг.

Медленные действующие лица

Многие существующие игроки (особенно традиционные банки) полагаются на устаревшие старые системы. Это делает реагирование на быстро меняющиеся потребительские тенденции невероятно сложной задачей. Некоторые из вновь созданных необанков воспользовались преимуществами этой медлительности и начали переманивать клиентов у существующих банков. Другие действующие лица отреагировали на это формированием стратегических альянсов с этими банками-претендентами, предложив необходимые банковские лицензии и знания в области регулирования.

Лояльность клиентской базы

Средний взрослый в Соединенных Штатах имеет банковский счет в течение 16 лет. Клиенты доверяют своим банкам в том, что касается сохранности их активов, получения кредита на покупку, которая изменит их жизнь, например, покупку дома, и консультирование по вопросам эффективного управления имеющимися денежными средствами. Хотя привлечение клиентов обходится недешево (например, банки ежегодно тратят миллиарды на различные маркетинговые инициативы), они, как правило, остаются довольно лояльными на протяжении всего своего членства.

Экономическая демократизация

Введение в бизнес всегда было несовместимым. Будь то автономная торговля или современные классовые совершенства, не все раньше имели возможность участвовать в экономике или получать доступ к аналогичным экономическим возможностям. Но благодаря технологиям демократизация финансовых услуг стала возможной.

Мол, преимущества автоматизации не только снижают стоимость, но и расширяют доступность удобных инструментов для населения. С корпоративной точки зрения, если раньше экономически демократизировать могли только лица, находящиеся на вершине пирамиды, то теперь воспользоваться такими услугами могут и лица, находящиеся внизу.

Заключительные слова

Глядя на нынешнее состояние финтех-индустрии, не будет ошибкой указать на ее неизведанный потенциал и на то, что она может сделать для бизнеса и пользователей.

В этой статье мы обсудили популярные платежные бизнес-модели финтех, которые показали впечатляющие результаты с момента их появления, и преимущества модели финтех. Добавление этих бизнес-моделей к традиционной банковской среде может помочь индустрии банковских и финансовых услуг достичь международных стандартов.

Различные типы и примеры, которые мы упомянули, а также фирмы, которые стоят за этими успехами, должны убедить вас либо создать собственное приложение, либо узнать больше об этой проблеме.