Как машинное обучение помогает в обнаружении финансового мошенничества в финтех-индустрии

Опубликовано: 2021-12-09Сектор финансовых услуг переживает цифровую трансформацию , движущей силой которой является машинное обучение (ML). ML предоставляет системам возможность автоматически учиться и совершенствоваться на основе опыта без явного программирования.

Поскольку финансовый сектор работает с тоннами персональных данных и миллиардами важных транзакций каждую секунду, он становится особенно уязвимым для мошеннических действий. Мошенники всегда стремятся взломать серверы, чтобы получить ценные данные для шантажа.

Согласно исследованию PwC Global Economic Crime and Fraud Survey 2020 , респонденты сообщили об убытках в размере колоссальных 42 миллиардов долларов за последние 24 месяца из-за мошеннических действий. У банков и финансовых учреждений нет другого выбора, кроме как усилить свою защиту, внедряя инновационные технологии, такие как машинное обучение .

Машинное обучение предоставляет сектору финансовых услуг средства для защиты своего бизнеса и борьбы с киберпреступниками. Согласно отчету Markets and Markets , ожидается, что мировой рынок обнаружения и предотвращения мошенничества (FDP) вырастет до 38,2 млрд долларов США с 20,9 млрд долларов США к 2025 году при среднегодовом темпе роста 12,8%.

Области обнаружения и предотвращения мошенничества включают отмывание денег, страховые претензии, электронные платежи и банковские операции.

В этой статье мы рассмотрим основные способы использования машинного обучения в финансах для обнаружения мошенничества. Читать дальше!

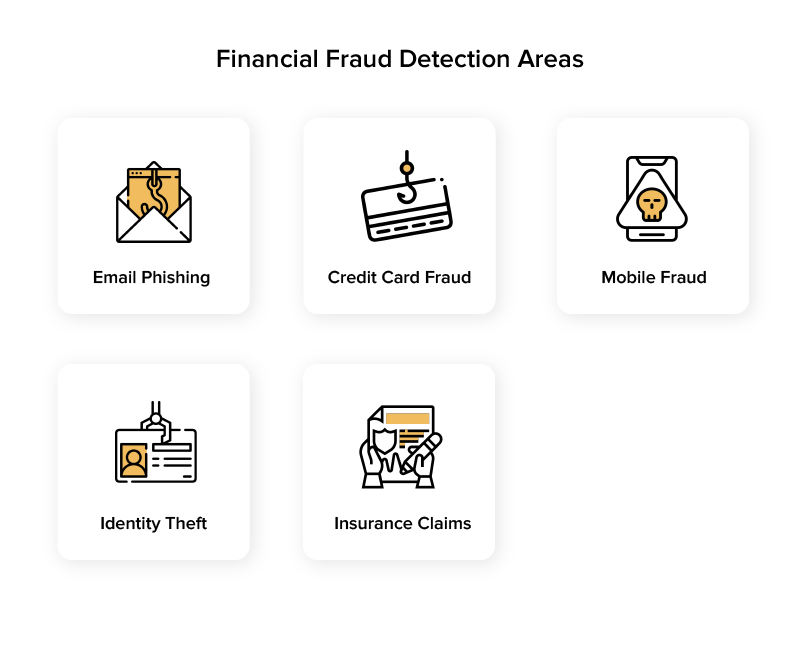

Основные направления финансового мошенничества в финансовом секторе

Прежде чем мы углубимся в детали машинного обучения в финансовой отрасли , давайте перейдем к различным областям, в которых программное обеспечение для обнаружения финансового мошенничества может помочь предприятиям.

1. Электронный фишинг. Это тип киберпреступности, при котором злоумышленники рассылают поддельные сообщения и ссылки на веб-сайты пользователям по электронной почте. Эти электронные письма кажутся законными и подлинными, так что любой может неправильно оценить их и ввести уязвимые данные, которые подвергают их риску.

Чтобы избежать таких ситуаций, вы можете использовать автоматизированные методы обнаружения фишинга с помощью машинного обучения. Эти методы основаны на классических алгоритмах машинного обучения для классификации и регрессии.

2. Мошенничество с кредитными картами. Во все более цифровом мире мошенничество с кредитными картами стало довольно распространенным явлением. Этот тип финансового мошенничества включает в себя кражу номеров дебетовых или кредитных карт через незащищенные интернет-соединения.

Алгоритмы машинного обучения помогают определить, какие действия являются подлинными, а какие — незаконными. Если кто-то попытается обмануть систему, модель машинного обучения может предупредить банк и принять меры, чтобы свести на нет действия.

3. Мобильное мошенничество. Интеграция машинного обучения в системы защиты от мошенничества особенно важна, когда способы оплаты выходят за рамки физических карт и применяются в сфере мобильных телефонов.

Смартфоны теперь оснащены чипами NFC, что позволяет пользователям оплачивать товары только с помощью своих телефонов. Это означает, что ваш смартфон подвержен взлому и киберугрозам. Машинное обучение в финансах — эффективный инструмент для обнаружения аномальных действий каждого пользователя, что минимизирует риски мобильного мошенничества.

4. Кража личных данных. Такая информация, как имя пользователя, банковские реквизиты, пароли, учетные данные для входа и другая чрезвычайно конфиденциальная информация, окажется под большой угрозой, если в игру вступит киберпреступник. Кража личных данных подвергает риску как отдельных лиц, так и предприятия.

Машинное обучение в области финансов помогает проверять и проверять документы, удостоверяющие личность, такие как паспорта или водительские права, по защищенным базам данных в режиме реального времени, чтобы гарантировать обнаружение всех случаев мошенничества. Кроме того, ML также можно использовать для борьбы с поддельными удостоверениями личности, включая биометрическое сканирование и распознавание лиц.

5. Страховые претензии. Мошенничество со страховкой обычно включает поддельные претензии о повреждении автомобиля, собственности и даже о безработице. Чтобы уменьшить количество таких случаев мошенничества, страховые компании тратят много времени и ресурсов на проверку каждого требования. Однако этот процесс является дорогостоящим, а также подвержен взлому .

Машинное обучение благодаря своим превосходным возможностям распознавания образов помогает разрешать страховые претензии с максимальной точностью и находить поддельные претензии.

[Также читайте: 5 способов, которыми финтех-индустрия использует ИИ для привлечения миллениалов ]

Почему следует использовать машинное обучение для предотвращения мошенничества ?

Как видно из использования машинного обучения в различных областях финансового мошенничества, упомянутых выше, финансовая и банковская отрасли считают, что машинное обучение чрезвычайно полезно для обнаружения финансового мошенничества. Большой объем транзакционных и потребительских данных делает его идеальным для применения сложных алгоритмов машинного обучения. Машинное обучение помогает банкам и финансовым учреждениям выявлять и помечать мошеннические действия в режиме реального времени.

Повышенная точность алгоритмов машинного обучения позволяет финансовым фирмам значительно сократить количество ложных срабатываний (когда транзакции ошибочно помечаются как отклоненные и мошеннические) и ложноотрицательных результатов (когда упускаются подлинные случаи мошенничества). Именно по этой причине машинное обучение заняло ведущее место в финансовом секторе.

Если вы все еще сомневаетесь в том, как машинное обучение может помочь в обнаружении мошенничества в сфере финансовых услуг, ознакомьтесь с перечисленными ниже преимуществами.

1. Ускоренный сбор данных. Поскольку скорость торговли растет, важно иметь более быстрые решения, такие как машинное обучение, для обнаружения мошенничества. Алгоритмы машинного обучения могут оценивать огромные объемы данных за очень короткий промежуток времени. Они имеют возможность непрерывно собирать и анализировать данные в режиме реального времени и мгновенно обнаруживать мошенничество.

2. Легкое масштабирование: модели и алгоритмы машинного обучения становятся более эффективными с увеличением количества наборов данных. Машинное обучение улучшается с увеличением количества данных, потому что модель машинного обучения может выявить сходства и различия между несколькими видами поведения.

Как только будут обнаружены подлинные и мошеннические транзакции, система может их проработать и начать выбирать те, которые соответствуют корзине.

3. Повышенная эффективность. В отличие от людей, машины могут выполнять повторяющиеся задачи и обнаруживать изменения в больших объемах данных. Это имеет решающее значение для обнаружения мошенничества за гораздо более короткий промежуток времени.

Алгоритмы могут точно анализировать сотни тысяч платежей в секунду. Это снижает затраты, а также время, затрачиваемое на анализ транзакций, что делает процесс более эффективным.

4. Сокращение случаев нарушения безопасности. Благодаря внедрению систем машинного обучения финансовые учреждения могут бороться с мошенничеством и обеспечивать высочайший уровень безопасности для своих клиентов. Он работает, сравнивая каждую новую транзакцию с предыдущей (личная информация, данные, IP-адрес, местоположение и т. д.) и обнаруживая подозрительные случаи. В результате финансовые подразделения могут предотвратить мошенничество , связанное с платежными или кредитными картами.

Теперь, когда мы увидели преимущества использования машинного обучения , давайте углубимся в модели машинного обучения, используемые для обнаружения мошенничества.

Модели машинного обучения и алгоритмы обнаружения мошенничества

Вот типы моделей машинного обучения и алгоритмы, используемые для обнаружения финансового мошенничества в финансовой отрасли. Итак, давайте разберем их один за другим.

1. Контролируемое обучение. Контролируемое обучение работает в таких случаях, как обнаружение мошенничества в средах глубокого обучения в FinTech . В этой модели вся информация должна быть помечена как хорошая или плохая. И он основан на прогнозном анализе данных .

2. Обучение без учителя. Модель обучения без учителя выявляет аномальное поведение в случаях, когда таких данных нет или доступно мало данных о транзакциях. Он постоянно анализирует и обрабатывает новые данные и обновляет свои модели на основе полученных результатов. Он изучает шаблоны с течением времени и решает, являются ли они законными или мошенническими операциями.

3. Полуконтролируемое обучение: подходит для случаев, когда маркировка информации либо невозможна, либо слишком дорога и требует вмешательства человека.

4. Обучение с подкреплением. Эта модель позволяет машинам автоматически определять идеальное поведение в заданном контексте. Это помогает машинам учиться у окружающей среды и находить действия, минимизирующие риски.

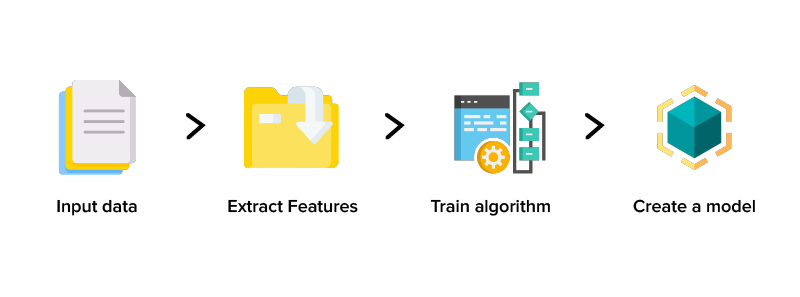

Как работает система ML для обнаружения мошенничества?

Процесс обнаружения мошенничества начинается со сбора и сегментации данных с помощью систем машинного обучения. Затем в модель машинного обучения загружаются обучающие алгоритмы для прогнозирования вероятности мошенничества.

Ниже приведены шаги, которые показывают, как система ML работает для обнаружения мошенничества:

1. Входные данные. Чтобы обнаружить мошенничество, системе машинного обучения сначала необходимо собрать данные. Чем больше данных получает модель машинного обучения, тем лучше она может учиться и совершенствовать свои навыки обнаружения мошенничества.

2. Извлечение признаков . Следующий шаг — извлечение признаков. На этом этапе добавляются функции, описывающие как хорошее, так и мошенническое поведение клиентов. Эти функции обычно включают в себя:

- Личность: включает в себя уровень мошенничества с IP-адресами клиентов, возраст их учетной записи, количество устройств, на которых они были замечены, и т. д.

- Заказ: эта функция показывает количество заказов, сделанных клиентами, среднюю стоимость заказа, количество неудачных транзакций и многое другое.

- Местоположение: эта функция помогает выяснить, совпадает ли адрес доставки с платежным адресом, страна доставки соответствует стране IP-адреса клиента, а также уровень мошенничества в месте нахождения клиента.

- Способы оплаты: это помогает определить уровень мошенничества в банках-эмитентах кредитных / дебетовых карт, сходство между именем клиента и именем для выставления счета и т. д.

- Сеть: включает в себя количество электронных писем, номеров телефонов или способов оплаты, используемых в сети.

3. Алгоритм обучения. Алгоритм — это набор правил, которым должна следовать модель машинного обучения, чтобы решить, является ли операция мошеннической или законной. Чем больше данных ваш бизнес может предоставить для обучающего набора, тем лучше будет модель машинного обучения.

4. Создайте модель: по окончании обучения ваша компания получит модель машинного обучения для обнаружения мошенничества. Эта модель может мгновенно обнаруживать мошенничество с высокой точностью. Но чтобы эффективно обнаруживать мошенничество, модель машинного обучения необходимо постоянно совершенствовать и обновлять.

Обнаружение финансового мошенничества с помощью машинного обучения — варианты использования

Используя современные системы защиты от мошенничества на основе машинного обучения, финансовые учреждения значительно снижают риски пропуска подозрительных транзакций, человеческих ошибок и случаев нарушения безопасности. Алгоритмы машинного обучения могут обрабатывать огромные объемы данных и защищать их от мошенничества.

Compliance.ai — это стартап, который использует адаптивные модели машинного обучения в FinTech для автоматизации исследований и отслеживания финансового нормативного контента и нормативных обновлений на единой платформе.

Такие компании, как PayPal, также используют машинное обучение для расширения возможностей обнаружения мошенничества и управления рисками. Благодаря сочетанию линейных, нейронных сетей и методов глубокого обучения механизмы управления рисками PayPal могут определять уровни риска, связанные с клиентом, за миллисекунды.

Машинное обучение помогло таким крупным корпорациям предотвратить такие проблемы, как поддельные учетные записи, мошенничество с платежами и подозрительные транзакции. Машинное обучение берет на себя всю грязную работу прогнозной аналитики и анализа данных и позволяет компаниям защищаться от мошенничества.

Последние мысли

Предприятия по всему миру начали использовать машинное обучение для предотвращения финансового мошенничества. Это самый инновационный инструмент, который может помочь предотвратить мошеннические операции, которые с каждым годом приводят к все большим убыткам.

Машинное обучение позволяет создавать более сложные алгоритмы анализа различных транзакций и подозрительного финансового поведения, минимизируя таким образом риски финансовых потерь.

Вот почему наем услуг по разработке машинного обучения стал главным приоритетом для индустрии финансовых услуг. В Appinventiv наши эксперты предоставляют различным компаниям различные инновационные решения и подходы для повышения их производительности и снижения финансовых рисков.

Если вы хотите внедрить системы машинного обучения или программное обеспечение для обнаружения финансового мошенничества в свой бизнес, свяжитесь с нами . Мы поможем вам понять огромные преимущества этой инновационной технологии и помочь масштабировать ваш бизнес при одновременном снижении общих затрат.