20+ статистических данных по кредитованию малого бизнеса, которые вам нужно знать

Опубликовано: 2021-07-21В какой-то момент вашего делового пути вам, вероятно, понадобится больше капитала. Будь то ускорение роста или покрытие сезонной нехватки денежных средств, достаточное финансирование может стать решающим фактором для владельцев малого бизнеса.

Фактически, подавляющее большинство (82%) малых предприятий закрываются из-за плохого управления денежными потоками. Еще у 29% просто закончились наличные.

К счастью, существует множество решений для кредитования малого бизнеса. Банки, онлайн-кредиторы и даже семья и друзья могут помочь вам получить деньги, необходимые для развития вашего бизнеса.

Чтобы помочь вам ориентироваться в кредитовании малого бизнеса, мы описываем различные типы кредитов и делимся статистикой по проценту одобрения и средней сумме кредита, чтобы помочь вам выбрать правильный вариант для вашего бизнеса.

Оглавление

- Виды кредитов для малого бизнеса

- Средняя сумма кредита по типу кредита и кредитору

- Уровень одобрения по типам кредитов и кредиторам

- Причины, по которым отказывают в бизнес-кредитах

- Когда задуматься о кредитовании малого бизнеса

Виды кредитов для малого бизнеса

У вас нет недостатка в вариантах кредитования малого бизнеса, но каждый из них имеет свои преимущества и недостатки, а также различные условия погашения. Условия погашения чрезвычайно важно обратить внимание на. Например, если ваш бизнес имеет длительный цикл движения денежных средств, краткосрочные бизнес-кредиты с частыми выплатами могут оставить вас в цикле платежей по долгам.

Ниже приведен краткий обзор каждого типа кредита для малого бизнеса, а также их плюсы и минусы.

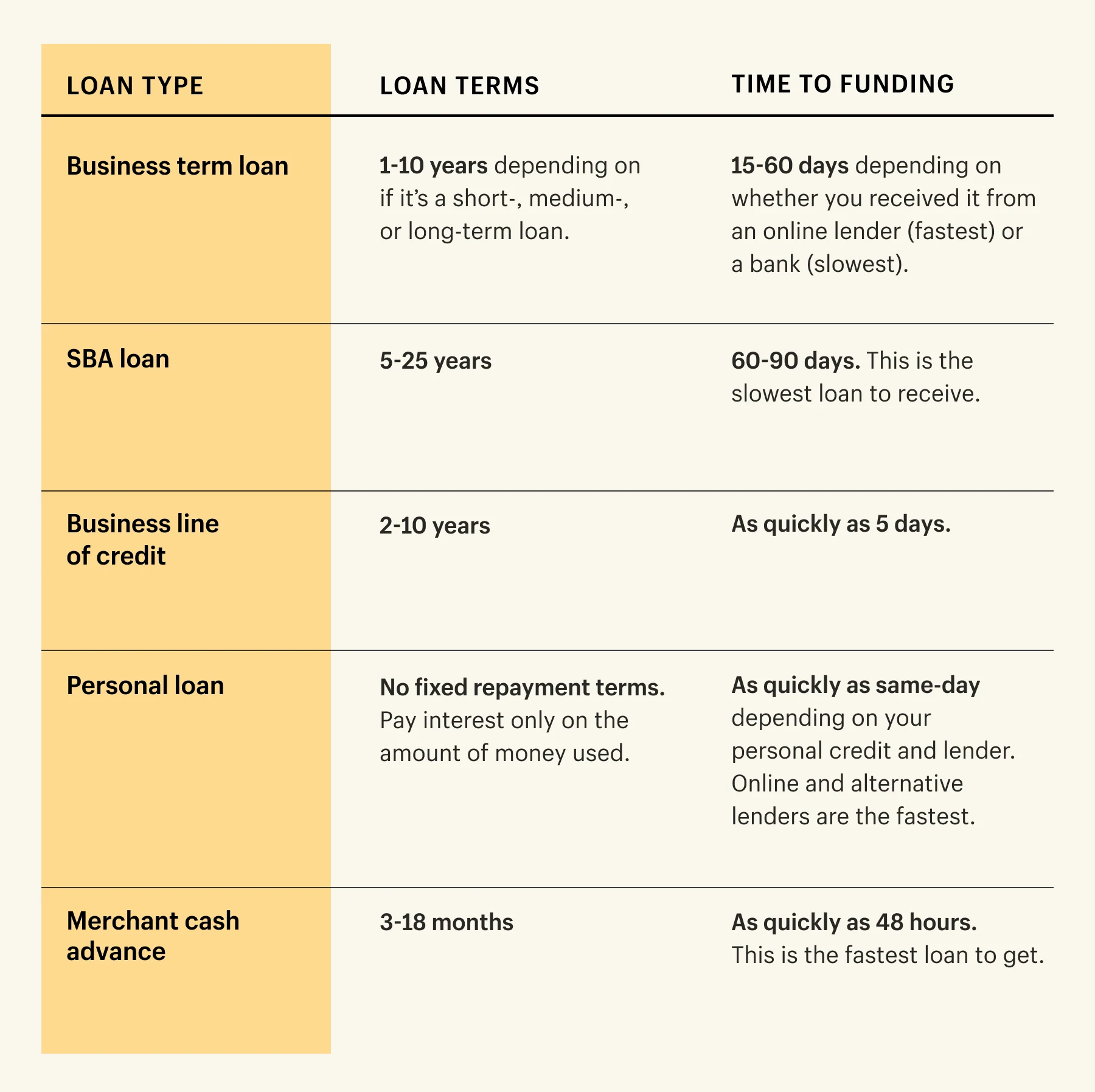

Срочный кредит на бизнес

Срочный кредит для бизнеса — это единовременная сумма наличных денег, которую владельцы малого бизнеса могут получить в банках, онлайн-кредиторах или других финансовых учреждениях. Компании имеют фиксированный срок для погашения кредитора. (95% кредитов на срок для бизнеса имеют фиксированные процентные ставки.)

Это могут быть краткосрочные, среднесрочные или долгосрочные кредиты, и в зависимости от кредитора время получения финансирования может сильно различаться. Например, среднесрочные бизнес-кредиты требуют больше времени для одобрения через банк, чем онлайн-кредитор.

Краткосрочные бизнес-кредиты имеют короткий период погашения (обычно от 18 месяцев до 3 лет), тогда как среднесрочные и долгосрочные бизнес-кредиты имеют более длительный период погашения (до 10 лет).

Плюсы :

- Фиксированные процентные ставки.

- Вы можете построить бизнес-кредит.

- Малый бизнес может занимать большие суммы денег.

- Для долгосрочных кредитов доступен длительный срок окупаемости (до десяти лет, в зависимости от кредитора).

- Низкие квалификационные требования для краткосрочных кредитов.

Минусы

- Одобрение может занять некоторое время.

- Чем короче срок, тем выше процентная ставка.

- Чем короче срок, тем чаще выплаты.

- Если вы погашаете кредит раньше, чем договорились, могут взиматься комиссии за досрочное погашение.

кредит SBA

Управление по делам малого бизнеса США (SBA) — это ссуда, поддерживаемая государством, которую можно получить через различных кредиторов, включая банки и кредитные союзы. Кредиты SBA популярны за их завидные ставки и условия кредита.

Когда речь идет о кредитах SBA, существует множество вариантов и вариантов, и суммы могут варьироваться от 75 000 до 5 миллионов долларов, поэтому обязательно посетите веб-сайт SBA, чтобы выбрать подходящий тип кредита для вашего бизнеса.

Плюсы:

- Низкие процентные ставки.

- Малые и большие суммы денег доступны для займа.

- Широкие квалификационные требования: вы должны быть зарегистрированным бизнесом, работать в США, инвестировать свое время/деньги в бизнес и безуспешно обращаться за финансированием в другом месте.

Минусы

- Долгий процесс утверждения (от 60 до 90 дней).

- Требуется хорошая кредитная история.

- Нужен первоначальный взнос.

- Личная гарантия, необходимая для кредитования SBA; вы несете ответственность за кредит, если компания не в состоянии платить.

Есть много способов исследовать, если вы ищете деньги, чтобы начать бизнес. Одним из популярных способов является ссуда для малого бизнеса, такая как микрозайм SBA, который представляет собой ссуду до 50 000 долларов США; он управляется некоммерческими кредиторами сообщества и может иметь выгодные процентные ставки и условия.

Кредитная линия для бизнеса

Кредитная линия — это единовременный платеж, который владельцы малого бизнеса могут использовать для покрытия расходов, таких как инвентарь, аренда или новое оборудование. В отличие от бизнес-срочных кредитов, крупные банки предоставляют компаниям кредитную линию без фиксированных условий погашения. Это краткосрочный кредит, который может варьироваться от 1000 до 250 000 долларов.

Согласно обзору кредитования малого бизнеса Федерального резервного банка, 54% малых предприятий США подали заявки на получение бизнес-кредита или кредитной линии в 2018 году.

Плюсы:

- Отсутствие комиссий за досрочное погашение.

- Он гибкий; доступ к деньгам, как и когда вам это нужно.

- Платите проценты только за использованную сумму.

- Построить бизнес-кредит.

Минусы

- Строгие квалификационные требования.

- Плата может быть высокой, если вы занимаете больше, чем оговоренная сумма.

- Невыплата кредита может повлиять на ваш кредитный рейтинг.

Финансирование оборудования

Специально разработанный для финансирования оборудования, этот тип бизнес-кредита может помочь вам приобрести коммерческий холодильник, трактор или компьютерное оборудование, которое вам нужно. Кредиторы сдают вам оборудование в аренду, а вы платите за него ежемесячными платежами. Как только сумма будет выплачена, ваше предприятие станет владельцем оборудования.

По данным Ассоциации лизинга и финансирования оборудования, почти 8 из 10 компаний США используют ту или иную форму финансирования при приобретении нового оборудования. Банки были основным кредитором 43% сделок по финансированию оборудования.

Плюсы

- Выкладывай стоимость дорогого оборудования.

- Гибкие условия доступны от большинства кредиторов.

- Построить бизнес-кредит.

Минусы

- Деньги можно потратить только на оборудование, на которое согласен кредитор.

- Кредиторы могут потребовать подтверждения первоначального взноса или минимального кредитного рейтинга.

- Вы можете по-прежнему выплачивать ежемесячные платежи за оборудование, которое больше не используется.

Персональный кредит

Личный кредит — это тип финансирования, основанный на личном кредите, который помогает ускорить рост бизнеса в крайнем случае. Его можно получить в кредитных союзах и банках, и обычно он составляет от 1000 до 50 000 долларов.

Плюсы

- Их легко подать онлайн.

- Большинство кредиторов предлагают более низкие процентные ставки по потребительским кредитам.

- Вам не всегда нужны большие авансовые платежи для личного кредита.

- Вы можете быть одобрены для большинства личных кредитов в течение двух недель.

Минусы

- Вам, лично, нужен хороший кредитный рейтинг, чтобы претендовать.

- Трудно обеспечить большие суммы денег.

- Вы не можете построить кредитный рейтинг вашего бизнеса.

- Может не иметь права на налоговые льготы.

- Личные активы, такие как ваш дом и автомобиль, могут оказаться под угрозой, если ежемесячные выплаты не будут производиться.

Предоставление наличных

Денежный аванс продавца (MCA) — это тип финансирования, который позволяет малым предприятиям брать кредиты под будущие доходы. Кредиторы предоставляют компаниям быстрый доступ к капиталу. Деньги возвращаются на основе процента будущих ежедневных продаж.

Плюсы

- Чрезвычайно быстрый доступ к капиталу (менее 48 часов).

- Нет фиксированных еженедельных или ежемесячных платежей для погашения кредита.

- Большинству кредиторов не требуется залог для обеспечения финансирования.

Минусы

- Это не создает деловой кредит.

- Большинство кредиторов имеют короткие сроки погашения.

- MCA может повлиять на денежный поток, потому что кредиторы берут деньги из выручки.

- Процентные ставки для MCA выше, чем другие виды кредитов для малого бизнеса.

Кредитная карта для бизнеса

Кредитная карта для бизнеса — это простой способ заставить ваши повседневные расходы работать на вас. После одобрения банком у вас будет возобновляемый кредитный лимит, который вы сможете использовать для покупок в бизнесе. Малые предприятия могут использовать кредитные карты для краткосрочных колебаний денежных потоков.

Плюсы

- Быстрый процесс предварительного одобрения.

- Получайте вознаграждения (кэшбэк, туристические баллы и т. д.) за ваши бизнес-покупки.

- Создавайте индивидуальные кредитные карты для использования вашими старшими руководящими командами.

- Они гибкие — после утверждения вы можете выбрать финансирование, когда оно вам нужно, и отказаться от него, когда оно вам не нужно.

Минусы

- Процентные ставки могут колебаться.

- У большинства кредиторов есть ежегодные сборы.

- Меньший кредитный лимит, чем у других видов финансирования.

- Существуют проблемы с безопасностью, если ваша кредитная карта была взломана или украдена.

- Многие кредиторы требуют соглашения о личной ответственности; любые просроченные выплаты могут повлиять на ваш личный кредитный рейтинг.

Финансирование дебиторской задолженности

Финансирование дебиторской задолженности позволяет малым предприятиям брать кредиты под неоплаченные счета-фактуры для оборотного капитала. Вы возвращаете первоначальную сумму кредитору при оплате счетов, а также еженедельные сборы, которые действуют как проценты.

Плюсы

- Получите быстрые деньги за проделанную работу.

- Сохраняйте контроль над бизнесом.

- Залог не нужен.

Минусы

- Недоступно для старых счетов-фактур.

- Большинство кредиторов дают только процент от общей суммы неоплаченного счета (примерно 75-80%).

- Вы можете в конечном итоге заплатить гораздо больше, чем сумма счета, если счета не оплачены или просрочены.

Shopify Капитал

Для владельцев магазинов Shopify Shopify Capital — это вариант финансирования без подачи заявки. Он используется в основном для финансирования роста и имеет фиксированный 12-месячный срок. Малый бизнес может получить кредит в размере от 200 до 2 миллионов долларов. Кредит погашается автоматически в процентах от ваших продаж.

Плюсы

- Никаких проверок кредитоспособности не требуется.

- Погашение финансирования в процентах от продаж.

- Вам не нужно отказываться от доли в вашем бизнесе.

- Может использоваться для финансирования любых коммерческих расходов, включая начисление заработной платы, инвентарь и рекламу.

- Нет процесса подачи заявок — соответствующие предприятия получают предварительное одобрение на основе продаж в их магазине.

Минусы

- Доступно только для продавцов Shopify.

- Недоступно для тех, кто только начинает, так как для этого требуется история продаж в магазине.

Мы были недостаточно взрослыми как бизнес, чтобы получить одобрение на получение банковского кредита… именно тогда мы узнали о Shopify Capital. У них уже был доступ ко всем нашим бизнес-данным, и они быстро приняли обоснованное решение о том, на какую сумму денег мы имеем право. Через несколько дней мы получили деньги на наш банковский счет.

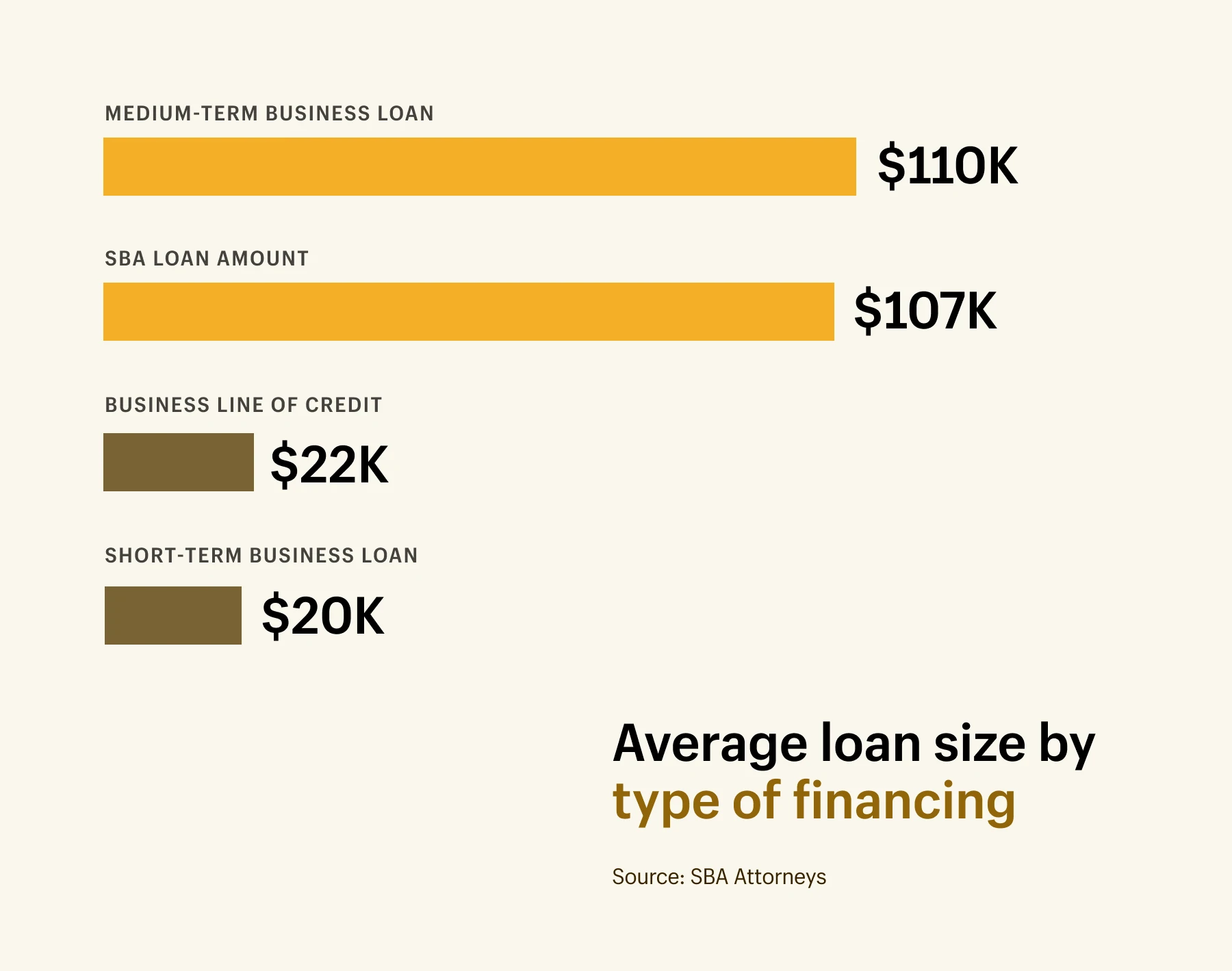

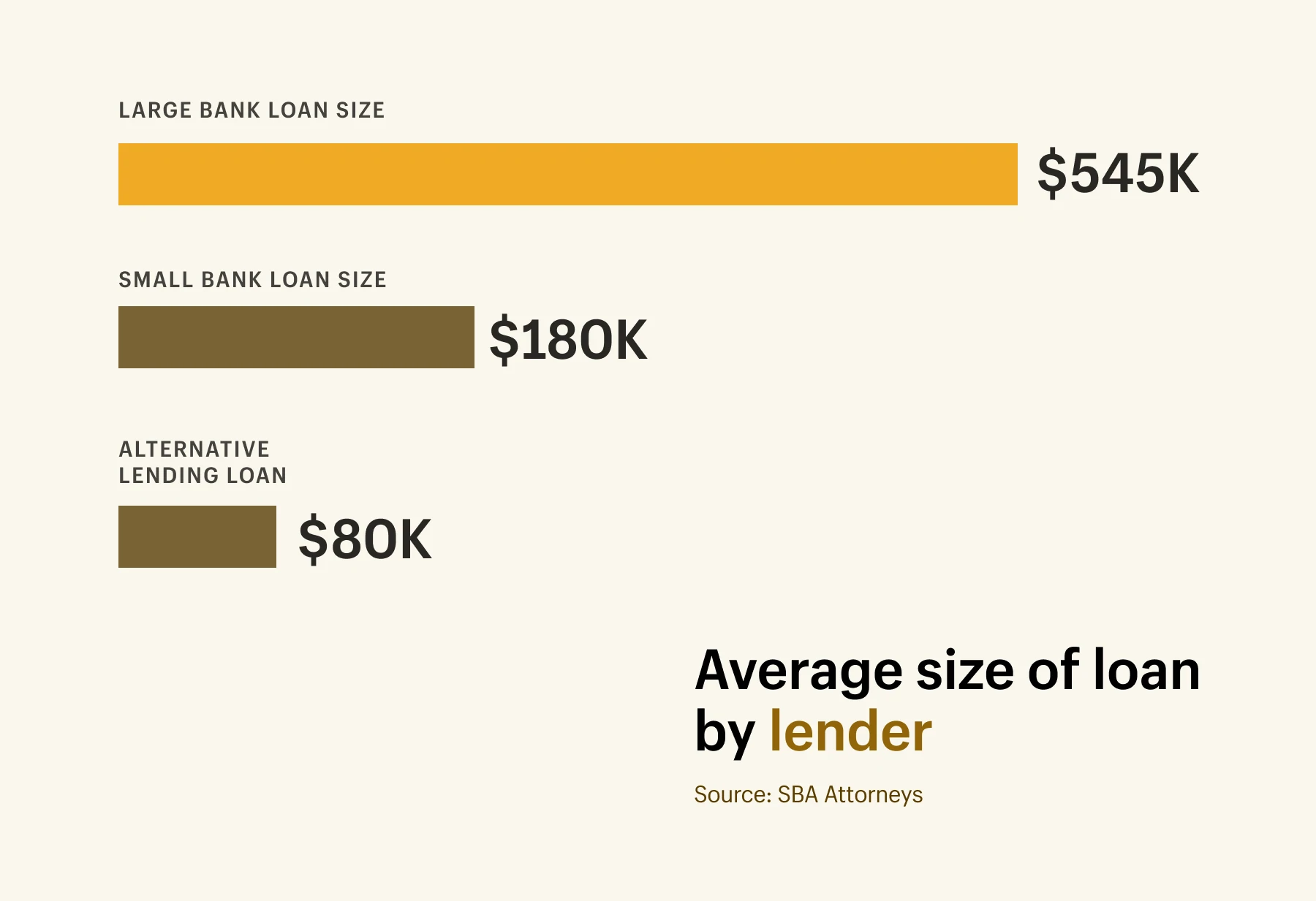

Средняя сумма кредита по типу кредита и кредитору

Средняя сумма кредита по типу кредита и кредитору

Средняя сумма кредита для малого бизнеса составляет 663 000 долларов. Это касается всех бизнес-кредитов, независимо от типа кредита. Не пугайтесь, если это число покажется вам большим. В США и Канаде малый бизнес определяется как компания, в которой работает менее 100 человек, поэтому размер кредита может значительно варьироваться в зависимости от размера компании — от нескольких тысяч долларов до более чем 5 миллионов долларов.

Вот разбивка различных типов бизнес-кредитов, доступных для малого бизнеса, и их средние суммы кредитования.

- Средняя сумма краткосрочного бизнес-кредита составляет около 20 000 долларов США.

- Средняя сумма среднесрочного бизнес-кредита составляет 110 000 долларов США.

- Средняя сумма кредита SBA составляет 107 000 долларов США.

- Средняя бизнес-линия суммы кредита кредита составляет $ 22000.

Размер кредита также зависит от кредитора. Вот разбивка кредитов среднего размера по типу кредитора.

- Средний размер крупного банковского кредита составляет 564 000 долларов.

- Средний размер небольшого банковского кредита составляет 185 000 долларов США.

- Средний размер кредита по альтернативному кредитованию составляет 80 000 долларов США.

Уровень одобрения по типу кредита и кредитору

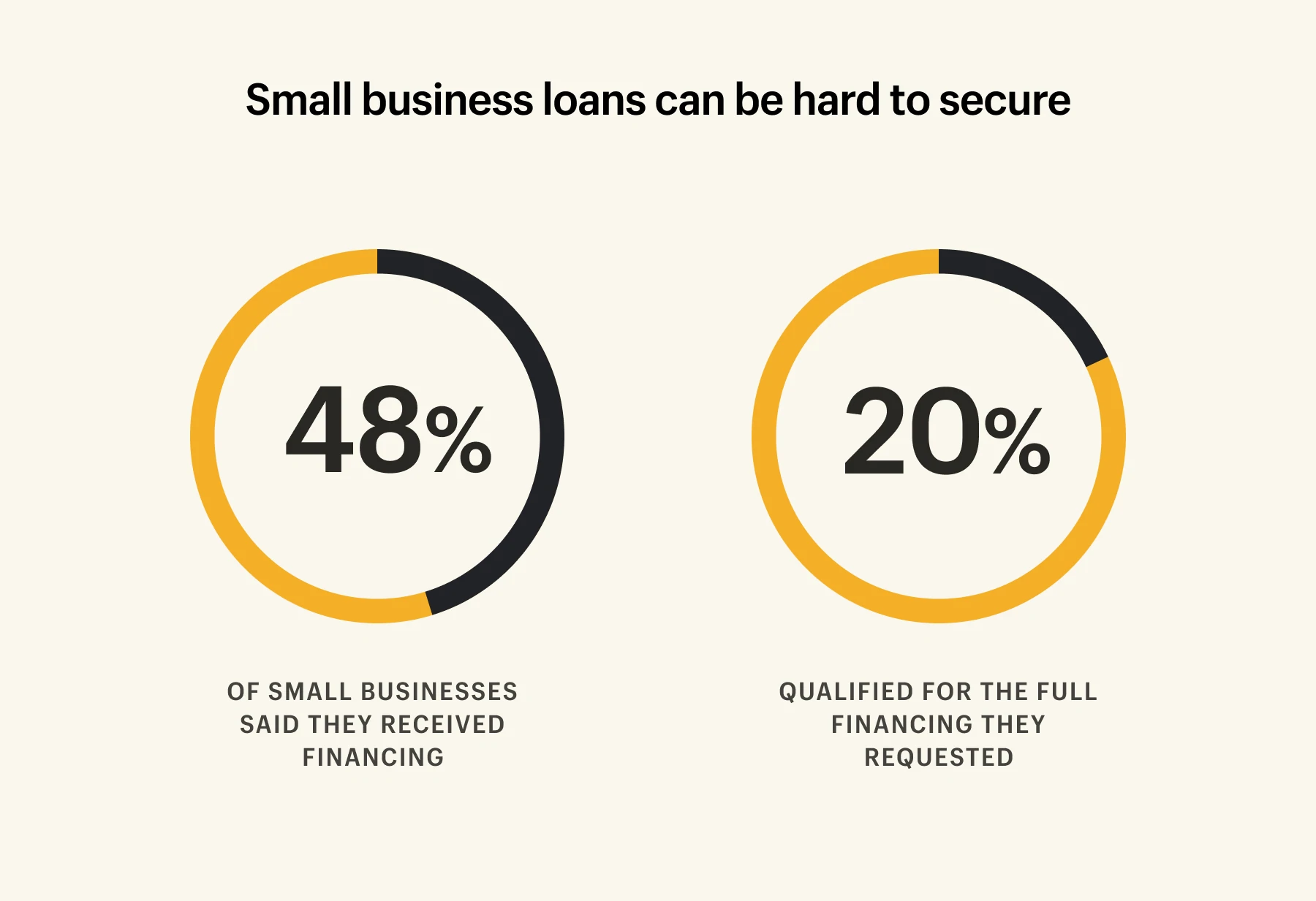

Прежде чем подавать заявку на бизнес-кредит, стоит понять, какие виды финансирования малого бизнеса имеют самые высокие показатели одобрения. Получить одобрение на получение кредита может быть сложно: 48% малых предприятий заявили, что их потребности в кредитовании малого бизнеса были удовлетворены. И только 20% малых предприятий имели право на полное финансирование, которое они запросили.

Исследования показывают, что авансы наличными у продавца имеют самый высокий уровень одобрения 87%. Вскоре за ними следуют кредиты на оборудование (86%), бизнес-кредиты (79%) и бизнес-кредиты (70%).

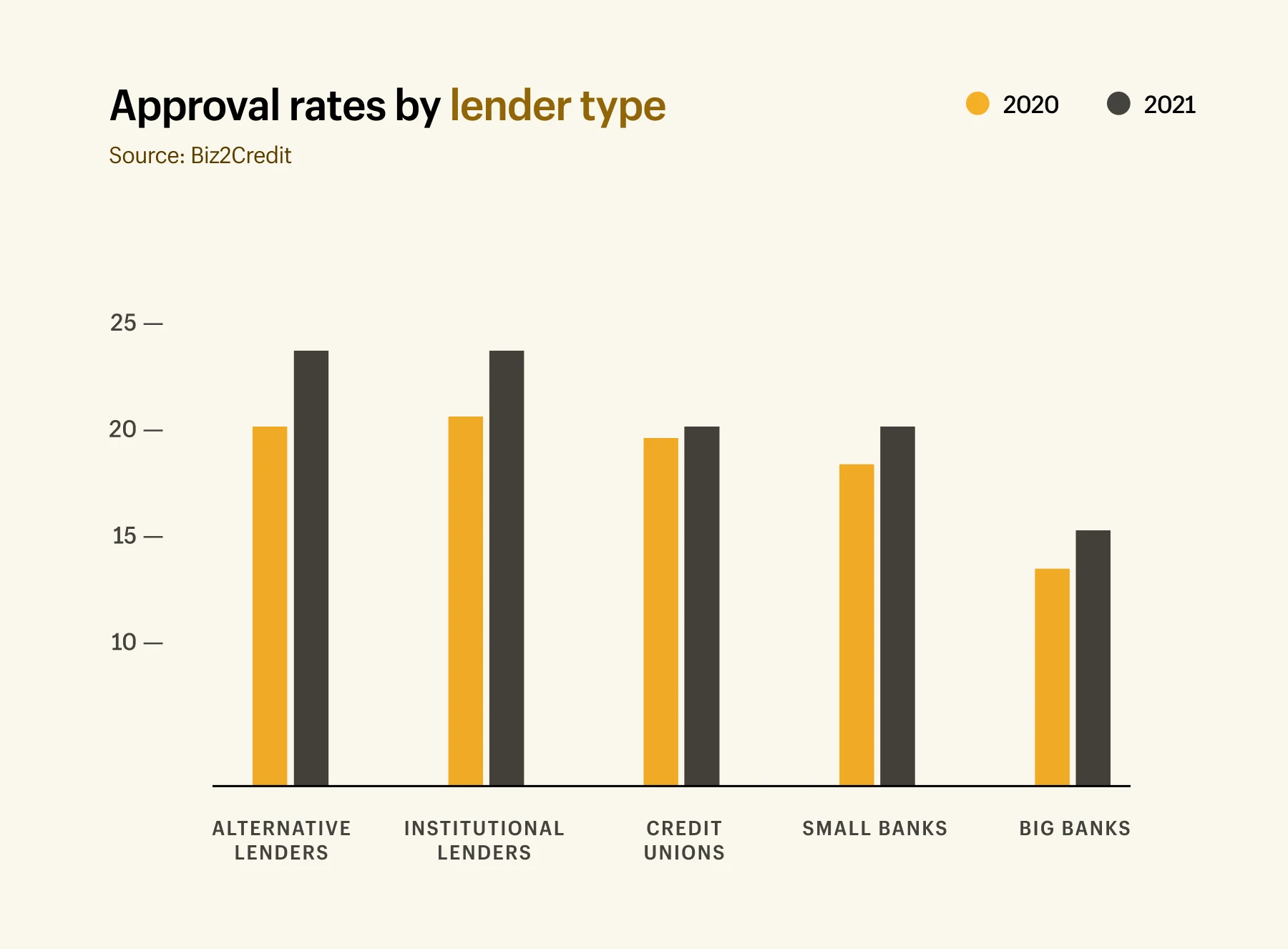

Уровень одобрения также может варьироваться в зависимости от кредитора, от которого они исходят. В Индексе кредитования малого бизнеса Biz2Credit перечислены проценты одобренных кредитов для каждого типа кредитора по состоянию на май 2021 года:

- Альтернативные кредиторы: 24,3% (по сравнению с 20,5% в 2020 г.)

- Институциональные кредиторы: 23,6% (по сравнению с 21,4% в 2020 г.)

- Кредитные союзы: 20,4% (по сравнению с 20,3% в 2020 г.)

- Малые банки: 18,7% (по сравнению с 16,9% в 2020 г.)

- Крупные банки: 13,5% (по сравнению с 11,5% в 2020 г.)

Причины, по которым отказывают в бизнес-кредитах

Обеспечить финансирование малого бизнеса не всегда легко, особенно из традиционных источников, таких как крупные банки. Кредиторы могут отклонить заявку по многим причинам, но наиболее распространенными являются следующие:

- 44% кредитных заявок отклоняются, потому что у бизнеса уже слишком много долгов.

- 26% кредитных заявок отклоняются из-за низкого кредитного рейтинга.

- 33% кредитных заявок отклоняются из-за недостаточного залога для обеспечения долга.

- 30% кредитных заявок отклоняются, потому что бизнес слишком новый/недостаточная кредитная история.

- 18% кредитных заявок отклоняются из-за низкой эффективности бизнеса.

Когда задуматься о кредитовании малого бизнеса

Не уверены, нужно ли вам финансировать свой малый бизнес? Ниже приведены некоторые ключевые моменты, которые могут потребовать дополнительного финансирования.

Затраты на запуск

Несмотря на то, что существует множество предприятий электронной коммерции с низкими инвестициями, создание бизнеса с нуля может быть дорогим в зависимости от отрасли, в которой вы работаете, и размера вашей команды. Согласно исследованию Shopify, средний малый бизнес (определяемый как 4 или менее сотрудников) тратит 40 000 долларов в первый год.

Если вы не получаете достаточного дохода, чтобы поддерживать свой бизнес в течение первого года, вам следует подумать о вариантах кредитования. Вы также можете подать заявку на личный кредит, если другие заявки будут отклонены из-за отсутствия установленного бизнес-кредита — обычная проблема для стартапов на ранней стадии.

Чтобы увеличить ваши шансы на получение одобрения от традиционного кредитора, напишите бизнес- план, в том числе укажите, сколько денег вам понадобится на разных этапах и как вы планируете распределять любое финансирование, которое вы получите. Хорошее управление финансами вашего малого бизнеса и точное финансирование, которое вам может понадобиться, прежде чем вы начнете, может избавить вас от многих головных болей (и отказов) в будущем.

Рабочий капитал

Оборотный капитал — это наличные деньги, которые ваш малый бизнес может потратить. Это разница между вашими активами/доходами и вашими общими расходами, включая кредиторскую задолженность, запасы и расходы на заработную плату.

Обеспечение кредита малого бизнеса помогает увеличить ваш оборотный капитал. Чем больше у вас лишних денег в банке, тем лучше ваш денежный поток. Это помогает снизить риск того, что вы не сможете оплатить расходы (например, акции), потому что у вас недостаточно денег.

Сезонные разрывы также вызывают краткосрочные проблемы с денежным потоком. Например, если вы увеличиваете расходы на рекламу перед праздничным сезоном, вы можете не получить никакого дохода до нескольких месяцев спустя.

Варианты финансирования, такие как финансирование дебиторской задолженности и денежные авансы продавца, являются хорошими вариантами здесь. Заявки обрабатываются быстро с этими типами кредитов, а процент одобрения выше, поэтому вы можете покрыть непредвиденные счета в короткие сроки. (Но имейте в виду: чем быстрее кредит, тем выше процентная ставка в большинстве случаев.)

Покупка инвентаря

Управление запасами — одна из самых важных вещей в управлении малым бизнесом. Вы не можете получать прибыль, если у вас нет запасов для продажи. Финансирование вашего малого бизнеса может помочь вам приобрести большие объемы акций.

Например, с Shopify Capital вы можете занять от 200 до 2 миллионов долларов. Такие продавцы, как Quartz & Rainbows, используют эти средства для покупки инвентаря, запасов на пик сезона или изучения новых продуктов. Они погашают ссуду в процентах от продаж, что означает, что выплаты могут быть гибкими в соответствии с вашим малым бизнесом.

Благодаря Shopify Capital я смог расти во время пандемии, добавлять новые продукты и получать заказы как можно быстрее. Теперь у меня могут быть большие цели, к которым нужно стремиться.

Проверьте, имеете ли вы право на Shopify Capital

Без длительного процесса подачи заявки или проверки кредитоспособности Shopify Capital — это быстрый вариант финансирования для развития вашего бизнеса. Условия погашения гибкие, чтобы соответствовать вашему бизнесу.

Узнайте больше о Shopify CapitalЗакупка оборудования и техники

Дополнительные наличные деньги дают вашему малому бизнесу возможность приобрести оборудование и машины, которые помогут вам работать быстрее и эффективнее. Варианты кредитования, такие как финансирование оборудования, дают вам деньги, которые можно потратить на инструменты. В результате вы получаете время, которое можно потратить на другие сферы бизнеса.

Найм персонала

Когда вы развиваете бизнес, наступает время, когда вам нужна дополнительная пара рук. Независимо от того, нанимаете ли вы сотрудников по обслуживанию клиентов, маркетологов или кого-либо для выполнения заказов, вам нужны наличные деньги для выплаты им зарплаты.

Если вы достигнете этой точки до того, как у вас будет достаточно оборотного капитала для найма, рассмотрите более традиционные варианты кредитования малого бизнеса. Кредит SBA имеет широкие требования приемлемости и большие суммы денег, доступные для заимствования на более длительные сроки. Несмотря на более длительный процесс подачи заявки, это хороший вариант, если вы думаете о найме персонала. И если вы являетесь продавцом Shopify, Shopify Capital также является отличным вариантом для финансирования заработной платы.

Узнайте, сколько будет стоить кредит

Калькулятор кредита для малого бизнеса Shopify даст вам представление о том, сколько будет стоить взять кредит. Отрегулируйте срок и добавьте дополнительные ежемесячные платежи, чтобы увидеть, какое влияние вы можете оказать на погашение.

Попробуйте наш калькулятор для малого бизнеса прямо сейчасПодходит ли вам кредитование малого бизнеса?

Хотя существует множество вариантов кредитования малого бизнеса на выбор, это не значит, что все они доступны для вас. Или прямо для вашего бизнеса. Итак, прежде чем подать заявку на кредит, спросите себя следующее:

- Что бы я сделал с денежным вливанием?

- Могу ли я позволить себе делать платежи каждый месяц?

- Как быстро я смогу погасить кредит?

- Что произойдет, если я не смогу его оплатить?

- Какой кредитор лучше всего поймет потребности моего бизнеса?

После того, как вы оценили каждый вариант финансирования и определили, что подходит именно вам, наведите порядок в своей бухгалтерии и подайте заявку с достаточным количеством времени для одобрения вашей заявки. Вы же не хотите, чтобы вас оставили в условиях внезапного финансового кризиса.

Наконец, не забудьте насладиться этими захватывающими моментами в вашем путешествии. Несмотря на то, что подготовка к расширению и росту может сопровождаться некоторым беспокойством, это также замечательная возможность вывести свой бизнес на новый уровень. С некоторыми исследованиями и финансовым планированием кредитование малого бизнеса может быть именно тем, что вам нужно для достижения ваших целей.