Консультации по НДС для продавцов Amazon в Великобритании

Опубликовано: 2020-04-22Гостевой пост продавца Amazon FBA Люка Филера

Отказ от ответственности: я не претендую на роль налогового консультанта/бухгалтера. Я говорю исключительно о своем собственном опыте регистрации плательщика НДС и последующего заполнения первых двух деклараций по НДС. Я настоятельно рекомендую вам поговорить с налоговым консультантом, так как НДС является сложным вопросом.

Прежде чем заняться онлайн-арбитражем на полную ставку, я два года изучал бухгалтерский учет и финансы, а также пару месяцев работал в небольшой бухгалтерской фирме. Имея этот опыт и немного твердой решимости, я решил, что смогу вести бухгалтерию для своего бизнеса на Amazon…

Как же я ошибался!

Эта ошибка стоила мне очень много потраченного времени и нервов. Это действительно того не стоило!

В итоге я подал и первую, и вторую декларацию по НДС одновременно. За опоздание с первым возвратом штрафа не предусмотрено, и из-за моей плохой попытки вести бухгалтерский учет мне не удалось вовремя выполнить первый возврат. Это, однако, означает, что если какая-либо из моих следующих четырех деклараций по НДС просрочена, HMRC оштрафует меня.

Если вы не являетесь бухгалтером, имеющим опыт работы с Amazon, я настоятельно рекомендую передать этот элемент вашего бизнеса на аутсорсинг. Это моя самая большая ошибка, и я бы хотел, чтобы я отдал это на аутсорсинг с самого начала.

Бухгалтерия для Amazon очень сложна

Я приведу вам несколько примеров.

Если вы покупаете что-то с помощью кредитной/дебетовой карты через кассу Paypal, это может быть кошмаром, потому что любой существующий баланс Paypal будет автоматически использован, что означает, что только часть стоимости транзакции будет отображаться в выписке по вашей карте. Кроме того, вы должны убедиться, что вы не удвоили транзакцию, подтвердив ее как в Paypal, так и на банковском счете карты.

Другие проблемы, которые я обнаружил, включают записи для подарочных карт, обработку курсовых разниц и многое другое.

Как предприниматель, вы не можете специализироваться во всех областях. Это одна из областей, которую я настоятельно рекомендую передать на аутсорсинг. Ваша бухгалтерия должна быть правильной, чтобы подать декларацию по НДС — они идут рука об руку.

Убедитесь, что у вас есть отдельный банковский счет для вашего бизнеса на Amazon, и держите его отдельно от личного счета!

Это не обязательно должен быть корпоративный банковский счет, это может быть личный банковский счет, который вы используете для бизнеса, но просто убедитесь, что вы разделяете все личные и деловые операции.

Другим примером того, как не разделять деловые и личные вещи, может быть покупка их смеси. Ранее я заказал товар у розничного продавца и добавил некоторые необходимые мне личные вещи, то есть в заказе были как личные, так и деловые товары. Не делайте этого, это очень усложняет жизнь.

Убедитесь, что все, что связано с бизнесом, отделено от всего личного. Если они пересекаются, например, телефонный счет, сообщите об этом своему бухгалтеру, чтобы он мог скорректировать это.

Введение в НДС

Проще говоря, НДС — это налог на продажу товаров и услуг. Вы платите НДС на большинство товаров и услуг в Великобритании. Я не буду вдаваться в подробности о том, как работает НДС, так как в Интернете есть множество руководств.

Текущая ставка НДС в Великобритании составляет 20% на большинство товаров и услуг. Однако на некоторые товары применяется ставка НДС 5% или 0%.

Предприятия с доходом более 85 000 фунтов стерлингов за любой 12-месячный скользящий период должны зарегистрироваться в качестве плательщика НДС, после чего они должны взимать НДС со всех проданных продуктов, но они также могут требовать НДС с приобретенных продуктов. Это важно, поскольку вы можете требовать возмещения НДС только на продукты, поставляемые предприятиями, зарегистрированными для уплаты НДС.

После регистрации НДС вам нужно будет заполнять декларацию по НДС каждые три месяца. Эта декларация показывает, сколько НДС вы заплатили и сколько НДС вы собрали (от продаж). Вы должны вычесть первое из второго, и если это число положительное (что обычно и бывает), то вы платите это правительству (HMRC).

Как я зарегистрировался плательщиком НДС

Поскольку порог для регистрации в качестве плательщика НДС составляет 85 000 фунтов стерлингов, я продал примерно до 82/83 тыс. фунтов стерлингов в качестве индивидуального предпринимателя (самозанятого), а затем в мае 2019 года создал компанию с ограниченной ответственностью.

Поскольку компания с ограниченной ответственностью является отдельным юридическим лицом по отношению к Индивидуальному предпринимателю, порог НДС фактически «сбрасывается». Это означает, что я снова могу продать еще один товар на сумму 82/83 тыс. фунтов стерлингов до того, как я зарегистрируюсь в качестве плательщика НДС 1 октября 2019 года.

Очевидным преимуществом этого является то, что вы получаете дополнительные 85 тысяч фунтов стерлингов от продаж без НДС. Это хорошо, поскольку постановка на учет по НДС снижает прибыльность.

Прежде чем составить этот план, я провел исследование, чтобы выяснить, подходит ли мне регистрация плательщика НДС. Ниже приведены некоторые соображения, которые помогли мне принять это решение.

1. Влияние на прибыльность

Я буду использовать очень простой пример, чтобы объяснить это. В этом сценарии мы рассмотрим продавца, зарегистрированного в качестве плательщика НДС, и продавца, который еще не зарегистрирован в качестве плательщика НДС.

Сценарий прост: мы покупаем продукт за 50 фунтов стерлингов, а затем продаем за 100 фунтов стерлингов. Мы не предполагаем никаких других расходов для простоты и ставки НДС 20% для продукта.

Продавец, не зарегистрированный в качестве плательщика НДС, зарабатывает 50 фунтов стерлингов (100-50 фунтов стерлингов), а продавец, зарегистрированный в качестве плательщика НДС, зарабатывает 40 фунтов стерлингов.

Почему это?

Потому что они могут вернуть 20% своей стоимости (10 фунтов стерлингов). Однако они должны перевести 20% от продажной цены (20 фунтов стерлингов). Это означает, что это 80-40 фунтов стерлингов, что составляет прибыль в размере 40 фунтов стерлингов.

Расходы важны, поскольку вы можете потребовать возврата НДС по ним, при условии, что поставщик услуг зарегистрирован в качестве плательщика НДС. Мы продолжим предыдущий пример, чтобы проиллюстрировать это.

Скажем, наши расходы таковы (будем считать, что все поставщики зарегистрированы для уплаты НДС).

- 8 фунтов стерлингов в сборах Amazon

- Стоимость подготовительного центра 1 фунт стерлингов

- 1 фунт стерлингов на другие услуги (все затраты на программное обеспечение распределяются)

Это означает, что продавец, не зарегистрированный как плательщик НДС, теперь имеет прибыль в размере 40 фунтов стерлингов (50-10 фунтов стерлингов).

Продавец, зарегистрированный в качестве плательщика НДС, может потребовать возмещения НДС в размере 2 фунтов стерлингов на эти расходы в размере 10 фунтов стерлингов, что означает, что его прибыль теперь составляет 32 фунта стерлингов (40–8 фунтов стерлингов).

Таким образом, возмещение НДС по расходам снижает влияние на регистрацию НДС. Давайте рассмотрим некоторые другие факторы, которые также повлияют на прибыльность и помогут вам в принятии решений.

2. Дополнительные административные расходы

Я настоятельно рекомендую вам передать бухгалтерию и возврат НДС на аутсорсинг квалифицированному бухгалтеру. Да, это повлечет за собой значительные денежные расходы, однако невыполнение этого требования будет стоить вам много времени и, возможно, больших денег — как в виде штрафов, так и из-за того, что вы не максимизируете то, что можете требовать.

При этом вам необходимо знать об этих дополнительных расходах, связанных с регистрацией НДС. Вам также, возможно, придется потратить больше времени/денег, так как сбор счетов и ведение общего учета становятся еще более важными.

3. 0% Товары

После обсуждения влияния на рентабельность важно рассмотреть влияние товаров со ставкой НДС 0%. На первый взгляд может показаться, что это то же самое, что быть зарегистрированным без НДС, однако это неправильно, и это даже лучше, так как вы все равно можете потребовать возмещения НДС по расходам, чего не может зарегистрированный продавец. .

Если мы вернемся к предыдущему примеру и предположим, что это товар с нулевой ставкой НДС, прибыль составит 42 фунта стерлингов. Это связано с тем, что до вычета расходов прибыль будет такой же, как у продавца, не зарегистрированного в качестве плательщика НДС (50 фунтов стерлингов), но вы можете потребовать возмещения НДС в размере 2 фунтов стерлингов на расходы, что означает, что цифра прибыли составляет 42 фунта стерлингов, что на 2 фунта стерлингов выше, чем у продавца. продавец без НДС.

Если вы можете закупать много товаров с нулевой ставкой, то регистрация НДС будет меньше влиять на вашу прибыльность!

Проблема в том, что 0% товаров трудно найти. Я не буду составлять список, так как вам нужно будет изучить их. GOV.UK предоставляет хорошую отправную точку для ваших исследований.

Стоит ли вам зарегистрироваться в качестве плательщика НДС?

Я знаю, что здесь есть много негативных моментов, но в конечном счете, если вы хотите сделать это серьезно, это неизбежный шаг.

Однако, чтобы решить, подходит ли вам этот шаг, вам необходимо рассмотреть факторы и сопоставить их с вашей личной ситуацией. Для некоторых работа с продажами на уровне около 80 тысяч фунтов стерлингов в год и работа на полставки идеально подходят для их бизнеса. Для других, таких как я, регистрация плательщика НДС была неизбежным шагом, поскольку я принял решение (после взвешивания последствий для моего бизнеса), что хочу заниматься этим полный рабочий день.

Я бы посоветовал вам попытаться понять свою норму прибыли сейчас и подумать, какой она может быть после постановки на учет по НДС. Взгляните на некоторые продукты, которые вы продаете, и подумайте, сможете ли вы продавать их, если они будут зарегистрированы по НДС?

Подумайте, есть ли у вас ресурсы для увеличения дохода. Хотя вы можете предпринять шаги, чтобы уменьшить влияние регистрации НДС на прибыльность, в конечном итоге это снизит вашу прибыль.

Например, если вы продали товаров на сумму 150 000 фунтов стерлингов с рентабельностью 9 %, будет ли это лучше, чем 80 000 фунтов стерлингов с маржой 12 %? Как насчет того, сможете ли вы заработать 200 тысяч фунтов при 8% или 9%? Подумайте о дополнительном времени и ресурсах, необходимых для достижения этих цифр.

Один совет, который я бы дал, — это позвонить продавцу, зарегистрированному в качестве плательщика НДС, и задать ему вопросы. Не торопитесь с этим решением! Это большой вопрос, без очевидного правильного или неправильного ответа, поскольку он зависит от ваших личных обстоятельств.

Если вы все же решили зарегистрироваться, то вам нужно сделать одну вещь, это…

Будьте в курсе сбора счетов

В то время как многие розничные продавцы будут предоставлять счета за любые заказы, хранящиеся в их записях, некоторые предоставляют счета только за последние заказы, и могут произойти другие непредвиденные события. Важно быть в курсе сбора счетов. Хорошим примером здесь является компания Mothercare, которая ушла в администрацию, и теперь вы не можете получить от них счета.

Я предлагаю вам убедиться, что у вас нет неоплаченных счетов старше 30 дней. Создайте для этого систему и придерживайтесь ее. Вы должны работать со своим бухгалтером, чтобы построить систему, которая работает для вас обоих.

Взыскание НДС – Поставщики

Механизм обратного заряда

Вам нужно знать о европейском механизме обратного начисления. Я не буду подробно объяснять это здесь, так как есть руководства, которые делают это лучше, чем я.

Я хотел бы отметить, что вы должны проверять счета-фактуры, предоставленные компаниями, базирующимися в Европе, чтобы убедиться, что они соответствуют правильным спецификациям. Уточните это у своего бухгалтера, если не уверены.

В большинстве случаев вам нужно предоставить этим компаниям свой номер плательщика НДС в Великобритании перед совершением покупки. Если у них уже есть номер плательщика НДС в Великобритании, то это не будет проблемой.

Бизнес за пределами Европы

Хотя я обычно не покупаю продукты за пределами Европы, я пользуюсь услугами некоторых поставщиков программного обеспечения. Например, вы не сможете вернуть НДС по подписке на Tactical Arbitrage, поскольку эта компания базируется в Австралии и в ней нет элемента НДС.

Влияние на сорсинг

Проблема, с которой я столкнулся при регистрации в качестве плательщика НДС, заключается в определении ставок НДС на продукты во время покупки. После того, как поставщик предоставит счет-фактуру, вы сможете увидеть, какую ставку НДС они взимают, и обычно это то, что вы будете взимать с продукта, который продаете.

Проблема в том, что вам нужно знать, какова ставка НДС на момент покупки, так как это может быть разницей между хорошим продуктом и плохим продуктом.

Из двух деклараций по НДС, которые мне помогли заполнить, теперь у меня есть хорошее представление о ставках НДС на продукты. Вы можете изучить ставку НДС для продуктов (Google, веб-сайт HMRC), и со временем вы начнете узнавать, что такое ставка НДС. Это хорошо, но для тех, кто, как и я, использует VA (виртуальные помощники) в качестве источника, не всегда возможно научить их всем ставкам НДС для разных продуктов.

Что я сделал (и у вас может быть лучшая система), так это заставил VA принять ставку НДС 20% на все товары, если только они не находятся в продуктовом отделе, и в этом случае им нужно анализировать как на 0%, так и на 20 %. Это потому, что многие продукты имеют рейтинг 0%. Я также создал базу данных всех купленных продуктов 0%, которая поможет с будущим пополнением.

Последний совет по этому вопросу — будьте осторожны с инструментами анализа сделок, такими как BuyBotPro и т. д., которые могут ввести в заблуждение. Они предполагают ставку НДС в зависимости от категории, и это, очевидно, не всегда правильно. Обязательно проверяйте это при покупке! Я бы порекомендовал Seller Amp, который позволяет настраивать ставки НДС для анализируемых товаров.

Ставки НДС в Amazon

Вам необходимо установить ставки НДС для продуктов, которые вы продаете. Это делается, когда вы добавляете свой инвентарь на Amazon. Если вы этого не сделаете, Amazon будет считать, что проданный продукт имеет ставку НДС 20%.

Проверка ставки НДС

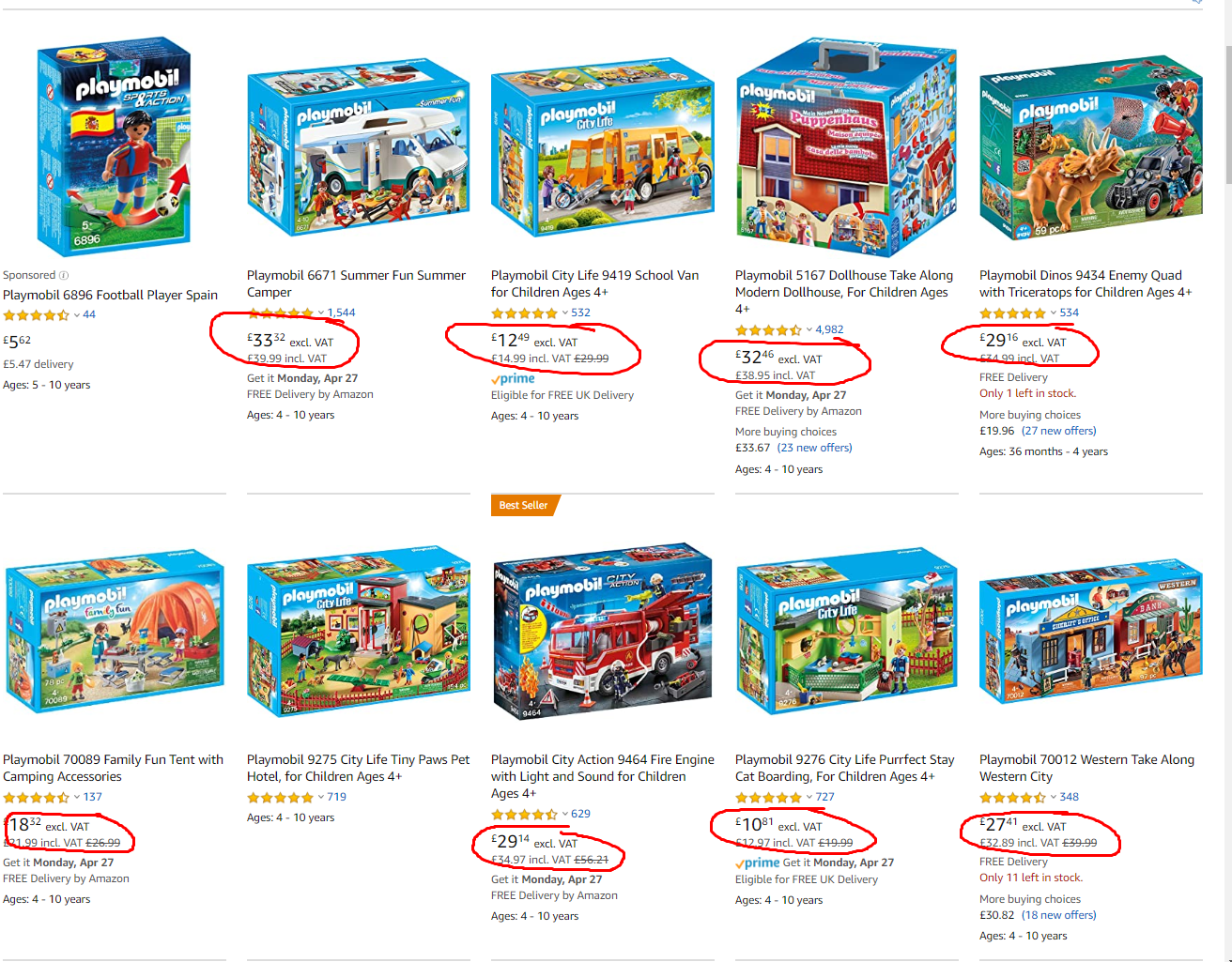

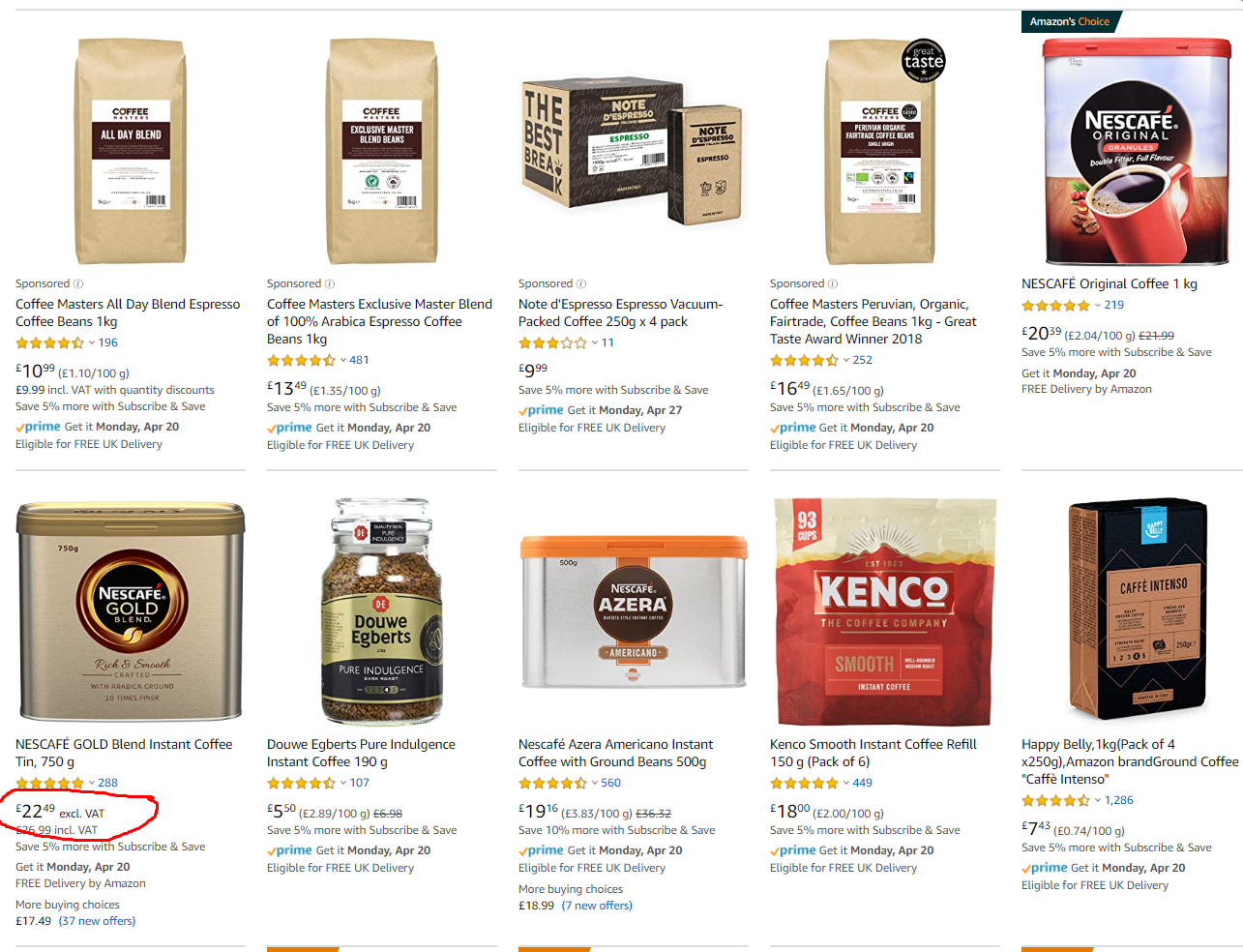

Если вы не уверены в ставке НДС для товара, вы можете использовать для проверки учетную запись для бизнес-покупок Amazon. Просто войдите в свою учетную запись Amazon и найдите продукт. Зайдите в бизнес-аккаунт Amazon и найдите товары. Посмотрите, указаны ли цены без НДС или с учетом.

В приведенном выше примере я искал «Playmobil», так как все игрушки Playmobil имеют стандартную ставку НДС 20%. Вы можете видеть, что большинство этих результатов показывают цены без НДС и с учетом НДС, потому что есть элемент НДС 20%.

Во втором примере я искал «Кофе», так как кофе имеет нулевую ставку НДС 0%. Вы можете видеть, что был только 1 результат с элементом НДС. Я предполагаю, что этот продавец ввел неверный код НДС, но это подчеркивает, что этот метод не идеален, но он может помочь для товаров, в которых вы не уверены.

Последние мысли

Мы надеемся, что вы нашли этот блог полезным. Последний совет для предприятий, зарегистрированных в качестве плательщика НДС, заключается в том, чтобы заложить в бюджет свой счет по НДС, поскольку у вас будет накапливаться обязательство в виде НДС, причитающегося HMRC в течение трехмесячного периода. счет после подачи декларации по НДС.

Продавец Amazon в США? Ознакомьтесь с нашим руководством по налогу с продаж Amazon.

Хотите получить больше советов по продажам на Amazon? Посетите сообщество iGen Entrepreneur на Facebook.

Связанный: Является ли Amazon кредитованием подходящей ссуды для вашего бизнеса FBA?