15 ตัวเลือกการลงทุนที่ดีที่สุดในอินเดียปี 2023

เผยแพร่แล้ว: 2023-09-13คุณพร้อมที่จะเริ่มต้นการเดินทางสู่การเติบโตทางการเงินและความมั่นคงแล้วหรือยัง?

ยินดีต้อนรับสู่ประตูสู่การเติบโตทางการเงินและความมั่นคง! หากคุณเคยสงสัยเกี่ยวกับวิธีที่ดีที่สุดในการทำให้เงินทำงานให้คุณในอินเดีย คุณมาถูกที่แล้ว

การลงทุนด้วยเงินของคุณเป็นขั้นตอนสำคัญ และในภูมิทัศน์ทางการเงินที่มีการพัฒนาอยู่ตลอดเวลาของอินเดีย การตัดสินใจอย่างมีข้อมูลเป็นสิ่งสำคัญยิ่ง

เข้าร่วมกับฉันในขณะที่ฉันเปิดเผยเคล็ดลับที่จะช่วยให้คุณตัดสินใจเลือกการลงทุนที่ดี และสร้างอนาคตทางการเงินที่สดใสยิ่งขึ้นในอินเดีย

หากคุณเป็นหนึ่งในผู้ที่เพิ่งเริ่มสร้างรายได้และต้องการเริ่มลงทุน บทความนี้จะให้ตัวเลือกการลงทุนที่ดีที่สุดในอินเดียในปี 2023

- 5 เคล็ดลับสร้าง Mindset ในการลงทุนให้เหมาะสม

- 10 เคล็ดลับเกี่ยวกับตัวเลือกการลงทุนที่ดีที่สุดในอินเดีย

โดยไม่ต้องกังวลใจอีกต่อไป มาเริ่มกันเลย

สารบัญ

15 ตัวเลือกที่ดีที่สุดที่คุณสามารถลงทุนเงินในอินเดีย

1. กำหนดเป้าหมายการลงทุนของคุณ

การตั้งเป้าหมายการลงทุนเป็นก้าวแรกในการลงทุนเงิน คุณต้องกำหนดเป้าหมายการลงทุน ระยะเวลาการลงทุน และจำนวนเงินที่ต้องการ

ตัวอย่างเช่น เป้าหมายการลงทุนของคุณอาจเป็นเพื่อการศึกษาที่สูงขึ้นของลูกวัย 3 ขวบของคุณ คุณจะต้องมีเงิน 20 แสนรูปีหลังจากผ่านไป 15 ปี

คุณสามารถแบ่งเป้าหมายการลงทุนของคุณออกเป็นระยะยาวและระยะสั้นได้

#1. เป้าหมายระยะยาว

เป้าหมายระยะยาวคือเป้าหมายที่คุณต้องการมากกว่า 5 ข้อจึงจะบรรลุผล เช่น การซื้อบ้าน การศึกษาระดับสูงของลูก การแต่งงานของเด็ก หรือเงินออมหลังเกษียณ

สำหรับเป้าหมายระยะยาว คุณสามารถลงทุนในหุ้นหรือกองทุนรวมตราสารทุนที่ให้ผลตอบแทนสูงกว่าในระยะยาวเมื่อเทียบกับทางเลือกการลงทุนอื่นๆ

ตัวอย่างเช่น,

หากคุณซื้อหุ้นยาง MRF จำนวน 10 หุ้นในเดือนมิถุนายน พ.ศ. 2543 ในราคา Rs. 1,500 ต่อหุ้น (เงินลงทุนรวม 15,000 รูปี) คุณจะมี Rs. 8,00,000 ( ณ ราคาหุ้นปัจจุบันในเวลาเพียง 20 ปี

ไม่ใช่ว่าทุกหุ้นจะมีประสิทธิภาพเหมือนยาง MRF ดังนั้นคุณจึงสามารถ คาดหวังผลตอบแทนเฉลี่ยประมาณ 13% ถึง 18% ในระยะยาว

#2. เป้าหมายระยะสั้น

เป้าหมายที่คุณอยากจะทำให้สำเร็จในระยะเวลาอันสั้น 1 ถึง 2 ปี เช่น การซื้อรถยนต์ หรือท่องเที่ยวต่างประเทศ

คุณควรลงทุนในเครื่องมือการลงทุนที่มีความเสี่ยงต่ำหรือปลอดภัยกว่า เช่น เงินฝากประจำ เงินฝากประจำ หรือกองทุนตราสารหนี้ เพื่อหลีกเลี่ยงความผันผวนของตลาดในช่วงเวลาที่มีความต้องการเงิน

การลงทุนเหล่านี้ไม่เชื่อมโยงกับตลาดหุ้น ดังนั้นคุณจึงไม่เสี่ยงต่อการสูญเสียเงิน ยกเว้นกองทุนตราสารหนี้ที่คุณคิดว่ามีความเสี่ยงเพียงเล็กน้อย

คุณสามารถคาดหวังผลตอบแทนต่ำได้ประมาณ 5% ถึง 7% เนื่องจากการลงทุนเหล่านี้ไม่ได้เชื่อมโยงกับตลาดหุ้นหรือเครื่องมือการลงทุนที่มีความเสี่ยงสูงและให้ผลตอบแทนสูงอื่นๆ

2. รู้จักการยอมรับความเสี่ยงของคุณ

คุณต้องรู้ความเสี่ยงที่ยอมรับได้ก่อนเริ่มลงทุนในตัวเลือกใดๆ การลงทุนบางอย่าง เช่น หุ้น หรือ กองทุนรวม อาจให้ผลตอบแทนสูงกว่า แต่มีความเสี่ยงมากกว่า FD, PPF และ RD

ความเสี่ยงที่ยอมรับได้คือความสามารถของคุณในการรับความเสี่ยงเพื่อให้บรรลุวัตถุประสงค์ในการคืนสินค้า

สมมติว่าตัวเลือกการลงทุนมีศักยภาพที่จะให้ผลตอบแทน 22% แต่มีโอกาสสูญเสียเงินลงทุน 40% เช่นกัน หากคุณพร้อมที่จะรับความเสี่ยง 40% ของมูลค่าเงินทุนเพื่อรับผลตอบแทน 22% แสดงว่าความเสี่ยงของคุณอยู่ในระดับสูง

ตัวอย่างเช่น สมมติว่าคุณลงทุน 1,000 บาท 1 แสนในหุ้น “Yes Bank” ในปี 2018 ที่ Rs. 350 ต่อหุ้น (รวม 286 หุ้น) และราคาหุ้นของ Yes Bank ทรุดตัวลงในปี 2019 และแตะที่ Rs. 35.

นั่นหมายความว่าจำนวนเงินต้น 1 แสนของคุณลดลงเหลือ 1,000 บาท 10,000 หลังจาก 1 ปีเท่านั้น นั่นคือวิธีที่คุณจะได้รับความสูญเสียอย่างมากหากคุณลงทุนโดยไม่รู้พื้นฐานของหุ้น

ตัวอย่างการลงทุนที่ผิดเวลา: สมมติว่าคุณลงทุน Rs. 52,000 ในกองทุนรวม HDFC Capital Builder ในเดือนกุมภาพันธ์ 2020 ที่ Rs. หน่วยละ 26.

ตลาดหุ้นล่มสลายในเดือนมีนาคม 2020 และทำให้ Rs หายไป 20,000 จากเงินลงทุนของคุณ คุณจะเหลือเงิน 2,000 บาท 32,000 ในพอร์ตกองทุนรวมของคุณ

ไม่ต้องสงสัยเลยว่าจะเริ่มฟื้นตัวอีกครั้งภายในไม่กี่เดือน

แต่ถ้าคุณไม่สามารถรับมือกับความเครียดจากการสูญเสียนั้นได้ คุณจะต้องไถ่ถอนหน่วยกองทุนรวมของคุณและเบื่อหน่าย Rs 100 ขาดทุน 20,000 แต่ถ้าทนขาดทุนได้ กองทุนรวมตอนนี้ก็ราวๆ 30,000 บาท 30 บาท ให้คุณได้กำไร 1,000 บาท 8,000 จากการลงทุนของคุณ

ดังนั้นควรลงทุนเสมอ โดยคำนึงถึงระดับความเสี่ยงที่ยอมรับได้ของคุณ

3. กระจายพอร์ตการลงทุนของคุณ

“อย่าใส่ไข่ทั้งหมดไว้ในตะกร้าใบเดียว”

หากคุณได้เริ่มลงทุนแล้ว ตรวจสอบให้แน่ใจว่าคุณได้กระจายพอร์ตการลงทุนของคุณ การกระจายความเสี่ยงหมายถึงการสร้างสมดุลเงินลงทุนในสินทรัพย์ที่มีความเสี่ยงและมีความเสี่ยงต่ำ เพื่อลดผลกระทบจากความผันผวนของตลาด

การลงทุนที่มีความเสี่ยงสูง เช่น กองทุนรวมตราสารทุนและการลงทุนในหุ้นโดยตรงจะช่วยให้คุณได้รับผลตอบแทนที่สูงขึ้น ในขณะที่การลงทุนที่มีความเสี่ยงต่ำ เช่น กองทุนตราสารหนี้ ทองคำ หรือ PPF จะช่วยคุณปกป้องการลงทุนของคุณจากการลดลงหากตลาดหุ้นติดลบ

คุณควรกระจายการลงทุนในหุ้นของคุณด้วยการลงทุนในภาคส่วนต่างๆ เช่น การธนาคาร สินค้าอุปโภคบริโภค ไอที เภสัชกรรม เพราะทุกภาคส่วนจะไม่ไปด้วยกัน

หากราคาหุ้นไอทีลดลง หุ้นยาของคุณอาจเพิ่มขึ้นและครอบคลุมการสูญเสีย

4. จ้างนักวางแผนการเงิน

“ความเสี่ยงมาจากการไม่รู้ว่าคุณกำลังทำอะไรอยู่” – วอร์เรน บัฟเฟตต์

คุณสามารถวางแผนการลงทุนได้ด้วยตัวเองหากคุณมีความรู้และเวลา มิเช่นนั้นคุณสามารถจ้างนักวางแผนทางการเงินที่ได้รับการรับรอง (CFP) ซึ่งจะมาทำหน้าที่นี้ได้

เรามักจะมองข้ามความสำคัญของการจ้างมืออาชีพเพื่อประหยัดเงินไม่กี่เหรียญ แต่ไม่ได้ตระหนักถึงการสูญเสียระยะยาวที่คุณต้องแบกรับ เพราะคุณอาจไม่สามารถประหยัดเงินในสินทรัพย์ที่ถูกต้อง ในเวลาที่เหมาะสม และ ในสัดส่วนที่เหมาะสม

CFP จะเข้าใจเป้าหมายทางการเงินของคุณ รายได้ปัจจุบัน หนี้สิน และจำนวนเงินที่คุณสามารถลงทุนได้ จากนั้นเขาจะแนะนำให้คุณลงทุนในสินทรัพย์ทางการเงินและอธิบายว่าเหตุใดจึงเป็นประโยชน์สำหรับคุณ

ระวังนักวางแผนที่ประกาศตัวเองซึ่งเสนอผลตอบแทนที่น่าอัศจรรย์ให้กับคุณและรับผลิตภัณฑ์มากมายในชั่วข้ามคืนหรือคำแนะนำแบบสุ่มจากเพื่อนที่อาจทำให้ขาดทุนได้

แทนที่จะไปกับนักวางแผนทางการเงินที่ลงทะเบียน SEBI เพื่อรับคำแนะนำจากการวิจัย

5. ลงทุนในตัวคุณเอง

“การลงทุนในความรู้ให้ผลตอบแทนที่ดีที่สุด” - เบนจามินแฟรงคลิน

ลงทุนในตัวเองเพื่อเรียนรู้เพิ่มเติมเกี่ยวกับการเงินส่วนบุคคล

คุณสามารถอ่านหนังสือการเงินส่วนบุคคล เช่น The Intelligent Investor เพื่อทำความเข้าใจแนวคิดทางการเงินต่างๆ เช่น วิธีลงทุนในตลาดหุ้นหรือกองทุนรวม ประโยชน์ของกองทุนฉุกเฉิน หรือวิธีชำระหนี้อย่างรวดเร็ว

คุณยังสามารถรับชมช่อง YouTube เช่น 'CA Rachna Ranade' หรือบล็อกการเงินส่วนบุคคล เช่น 'Investing Expert' เพื่อรับความรู้เพิ่มเติม

6. แผนการลงทุนอย่างเป็นระบบ (SIP) ซาฮีไห่

แผนการลงทุนที่เป็นระบบช่วยให้คุณสร้างนิสัยการลงทุนหากคุณยังใหม่ต่อการลงทุน

คุณสามารถลงทุนในกองทุนรวมเป็นจำนวนคงที่ผ่าน SIP ในช่วงเวลาปกติ เช่น รายเดือน รายสัปดาห์ หรือรายไตรมาส คุณสามารถเริ่มต้นได้เพียง Rs. 500.

SIP ช่วยให้คุณสร้างรายได้เพิ่มขึ้นในกรอบเวลาที่ยาวขึ้น และยังช่วยลดความเสี่ยงจากความผันผวนของตลาดอีกด้วย

เช่น หากคุณลงทุน 1,000 บาท SIP 1,000 ต่อเดือนที่ Rs. หน่วยละ 100 ซื้อ 10 หน่วยในเดือนแรก

เดือนหน้าถ้าตลาดตกและราคากองทุนตกลงไปที่ Rs. 50 จำนวนเงินลงทุนของคุณจะลดลงเหลือ Rs. 500 เท่านั้น แต่ถ้าคุณลงทุนเงินก้อนละ 1,000 บาท 10,000 จำนวนเงินลงทุนของคุณจะลดลงเหลือ Rs. 5,000.

ประการที่สอง ตอนนี้คุณจะซื้อ 20 หน่วย (2x หน่วย) ผ่าน SIP ถัดไป ซึ่งจะทำให้คุณได้รับผลกำไรมากขึ้นเมื่อตลาดสูงขึ้น

การลงทุน SIP ให้ประโยชน์สามประการแก่คุณในการสร้างนิสัยการลงทุน ป้องกันความผันผวนของตลาด และเพิ่มความสามารถในการซื้อของคุณในช่วงที่ตลาดตกต่ำ

10 ตัวเลือกการลงทุนเพื่อลงทุนเงินในอินเดียปี 2023

1. กองทุนดัชนี

หากคุณเป็นนักลงทุนมือใหม่ที่ต้องการลงทุนในหุ้นแต่ไม่สนใจความยุ่งยากในการเลือกหุ้น สามารถเลือกกองทุน Index Funds ได้

กองทุนดัชนีเป็นกองทุนรวมประเภทหนึ่งที่ติดตามดัชนีตลาด ในอินเดีย เรามีดัชนีตลาดสองดัชนี ได้แก่ Sensex สำหรับ BSE (ตลาดหลักทรัพย์บอมเบย์) และ Nifty สำหรับ NSE (ตลาดหลักทรัพย์แห่งชาติ)

กองทุนดัชนีลงทุนในหุ้นทั้งหมดที่มีอยู่ในดัชนี ตัวอย่างเช่น หากคุณลงทุนในกองทุนดัชนี Nifty ก็จะลงทุนในหุ้นทั้งหมด 50 ตัวที่ประกอบด้วย Nifty

ประโยชน์หลักของกองทุนดัชนีก็คือ เนื่องจากดัชนีตลาดเติบโตในระยะยาว กองทุนที่เป็นไปตามดัชนีตลาดก็เติบโตเช่นเดียวกัน

ประการที่สอง กองทุนดัชนีไม่ต้องการการจัดการเชิงรุกจากผู้จัดการกองทุน เนื่องจากเพียงเลียนแบบดัชนี ดังนั้นจึงไม่จำเป็นต้องเสียค่าใช้จ่ายสูงให้กับกองทุนเพื่อการจัดการกองทุน

กองทุนดัชนีไม่สามารถเอาชนะตลาดได้เหมือนกับกองทุนตราสารทุน เนื่องจากไม่มีการจัดการกองทุนที่กระตือรือร้น อย่างไรก็ตาม มันจะทำให้คุณได้รับผลตอบแทนที่มั่นคงในกรอบเวลาที่ยาวนาน หากไม่มีความผิดพลาดของตลาด

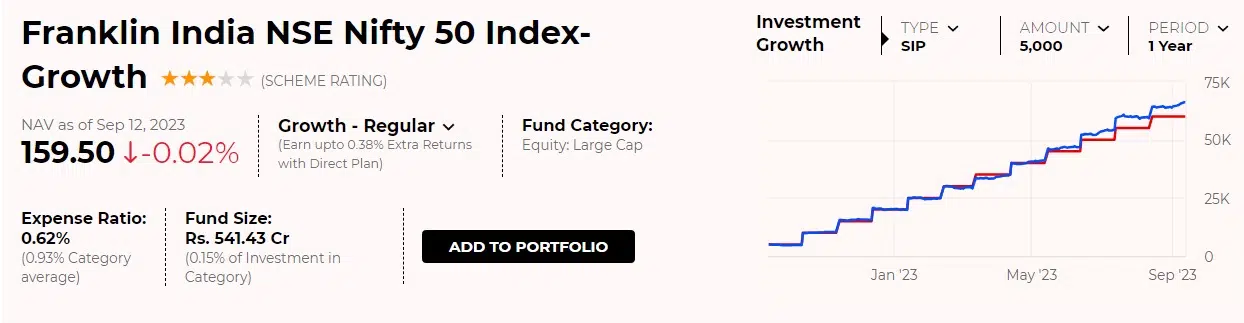

ตัวอย่างเช่น ตรวจสอบผลการดำเนินงานของ Franklin Index Fund ในภาพรวมด้านล่าง –

ที่มา: Franklin India NSE Nifty (indiatimes.com)

กองทุนติดตาม Sensex และให้ผลตอบแทนเกือบ 18% ในช่วง 5 ปีที่ผ่านมา แต่ไม่สามารถเอาชนะดัชนีตลาดได้ เนื่องจาก Sensex เติบโตที่ 18.69% ในช่วงเวลาเดียวกัน

ผลตอบแทนที่คาดหวัง – 12% ถึง 18% ต่อปี (ขึ้นอยู่กับผลการดำเนินงานของดัชนีตลาด)

2. การลงทุนในหุ้น

การลงทุนในหุ้นมีกำไรมากเนื่องจากมีศักยภาพในการให้ผลตอบแทนสูง แต่จำไว้ว่าหุ้นมีความเสี่ยงสูง

คุณสามารถลงทุนในหุ้นได้หากคุณเข้าใจปัจจัยพื้นฐานของบริษัท อัตราส่วนทางการเงิน กระแสเงินสด และการจัดการ

คุณสามารถเริ่มลงทุนจำนวนเล็กน้อยและเรียนรู้เกี่ยวกับการวิเคราะห์หุ้นและเพิ่มการลงทุนเมื่อคุณมีความเข้าใจที่ดีขึ้น

คุณสามารถลงทุนกำไรแบบทวีคูณได้หากคุณลงทุนในหุ้นที่ถูกต้องในเวลาที่เหมาะสม เช่น หากคุณลงทุนไป 1,000 บาท 1,00,000 ใน Avanti Feeds ในปี 2010 เมื่อราคาหุ้นอยู่ที่ Rs. 2 ต่อหุ้น

ตอนนี้ คุณจะมีมูลค่าสุทธิ 100,000 บาท 5.45 สิบล้าน

ในทางกลับกัน หากคุณลงทุนในหุ้นผิดหรือผิดเวลา คุณอาจสูญเสียจำนวนเงินลงทุนทั้งหมด

ตามที่ผมได้ยกตัวอย่างราคาหุ้นของ Yes Bank ที่ตกต่ำไปแล้ว หากคุณลงทุน 100,000 บาท 1 แสนหุ้นใน “Yes Bank” ในปี 2018 ในราคา 1 รูปี 350 ต่อหุ้น จำนวนเงินต้น 1 แสนของคุณลดลงเหลือ Rs. 10,000 หลังจากผ่านไป 1 ปีเท่านั้น ทำลาย 90% ของจำนวนเงินลงทุน

วิธีที่ดีที่สุดในการลงทุนในหุ้นคือการเริ่มต้นด้วยจำนวนเล็กน้อยและเรียนรู้เกี่ยวกับพื้นฐานการลงทุนในหุ้น

ผลตอบแทนที่คาดหวัง – ประมาณ 14% ถึง 18% ต่อปี

3. กองทุนสำรองเลี้ยงชีพภาคสมัครใจ (วป.)

อัตราดอกเบี้ยปัจจุบันของ VPF สำหรับปี 2564-2565 อยู่ที่ 8.5% ซึ่งเป็นอัตราดอกเบี้ยสูงสุดเมื่อเปรียบเทียบกับโครงการลงทุนของรัฐบาลอื่นๆ เช่น PPF หรือสุกัญญา สัมฤทธิโยจนะ

กองทุนสำรองเลี้ยงชีพภาคสมัครใจเป็นส่วนขยายของ EPF (กองทุนสำรองเลี้ยงชีพพนักงาน) สำหรับพนักงานที่เข้าร่วม EPF แต่ต้องการบริจาคเงินจำนวนมากขึ้น

คุณสามารถบริจาคได้สูงสุด 12% ใน EPF แต่ตัวเลือก VPF ช่วยให้คุณบริจาคได้มากถึง 100% ด้วยสิทธิประโยชน์เดียวกันกับ EPF

สมมติว่าคุณเป็นโสดและมีเงินเดือน 3,000 บาท 30,000 และคุณสามารถบริจาค EPF ได้สูงถึง Rs. 3,600. แต่ถ้าคุณต้องการลงทุนมากขึ้น เช่น 50% ของเงินเดือน คุณสามารถเลือก VPF และรับดอกเบี้ยเท่าเดิมจากเงินสมทบจำนวน Rs 100 15,000 ต่อเดือน.

เนื่องจากบัญชี EPF และ VPF ของคุณแนบอยู่กับการ์ด UID ของคุณ จึงไม่ได้รับผลกระทบเมื่อคุณเปลี่ยนงาน

หมายเหตุ – VPF มีระยะเวลาล็อคอิน 5 ปี คุณสามารถถอน VPF หรือเปลี่ยนแปลงจำนวนเงินสมทบได้เมื่อครบ 5 ปีเท่านั้น

ผลตอบแทน – 8.5% ต่อปี

4. กองทุนประหยัดภาษี ELSS

กองทุนรวม ELSS หรือ Equity-linked Savings คือกองทุนรวมที่ให้คุณได้รับเงินคืนภาษี กองทุน ELSS มีสิทธิ์ได้รับการลดหย่อนภาษีสูงสุดถึง Rs. 1.50 แสนบาท ตามมาตรา 80(C)

คุณสามารถประหยัดได้ถึง Rs. 46,800 โดยลงทุนในกองทุน ELSS

สูตรลดหย่อนภาษีมีดังนี้ –

- การประหยัดภาษี = อัตราภาษีขึ้นอยู่กับแผ่นคอนกรีต * จำนวนเงินที่หักสูงสุด

- การประหยัดภาษีขั้นสุดท้ายรวมถึงภาษี 4% = (การประหยัดภาษี * 4% ) + การประหยัดภาษี

| ป้ายภาษี | อัตราภาษี | ส่วนลดภายใต้มาตรา 80C | การออมภาษี | ซีส | การประหยัดภาษีขั้นสุดท้าย (รวมถึง Cess) |

| 2,50,000-5,00,000 | 5% | 1,50,000 | 7,500 | 4% | 7,800 |

| 5,00,000 – 10,00,000 | 20% | 1,50,000 | 30,000 | 4% | 31,200 |

| 10,00,000 ขึ้นไป | 30% | 1,50,000 | 45,000 | 4% | 46,800 |

กองทุน ELSS มีระยะเวลาล็อคอิน 3 ปี ซึ่งถือว่าสั้นที่สุดในบรรดาการลงทุนเพื่อประหยัดภาษีอื่นๆ เช่น PPF มีระยะเวลาล็อคอิน 15 ปี

กองทุน ELSS ไม่เพียงแต่ประหยัดภาษีเท่านั้น แต่ยังให้ผลตอบแทนที่ดีอีกด้วย เนื่องจากกองทุนประมาณ 65% ได้รับการจัดสรรเป็นทุน นั่นทำให้พวกเขาเป็นการลงทุนที่เน้นความเสี่ยงเช่นกัน

ผลตอบแทนที่คาดหวัง – 12% ถึง 16% ต่อปี

5. กองทุนสำรองเลี้ยงชีพสาธารณะ (พีพีเอฟ)

หากคุณไม่ใช่พนักงานแต่ยังต้องการลงทุนในกองทุนสำรองเลี้ยงชีพ PPF คือทางเลือกที่เหมาะกับคุณ

คุณสามารถรับดอกเบี้ยรายปี 7.1% จากจำนวนเงินลงทุนของคุณตามแนวทางล่าสุดของรัฐบาล

PPF มีระยะเวลาล็อคอิน 15 ปี คุณสามารถถอนออกก่อนกำหนดได้เฉพาะหลังจากเสร็จสิ้นปีที่ 5 นับจากเริ่มก่อตั้งเท่านั้น

การถอนตัวก่อนกำหนดจะได้รับการอนุมัติภายใต้เงื่อนไขพิเศษเท่านั้น เช่น การรักษาโรคที่คุกคามถึงชีวิต หรือการศึกษาระดับอุดมศึกษา

ข้อดีอีกประการหนึ่งของ PPF คือคุณจะได้รับส่วนลดภาษีจากเงินสมทบของคุณสูงสุดถึง 1,000 รูปี 1.50 แสน u/s 80C ของ IT Act อินเดีย ดอกเบี้ยที่ได้รับจาก PPF ยังปลอดภาษีและให้สิทธิประโยชน์ทางภาษีสองเท่า

ผลตอบแทน – 7.1% ต่อปี

6. กองทุนรวมตลาดเงิน (ระยะสั้น)

กองทุนตลาดเงินเป็นกองทุนตราสารหนี้ระยะสั้นที่ลงทุนในตราสารการลงทุนที่ปลอดภัยซึ่งให้ผลตอบแทนคงที่โดยยอมรับความเสี่ยงได้น้อยกว่า

สินทรัพย์การลงทุนที่ปลอดภัยอาจเป็นหลักทรัพย์ของรัฐบาล เช่น ตั๋วเงินคลัง กองทุนตลาดเงินให้ผลตอบแทนต่อปีระหว่าง 6% ถึง 7% ขึ้นอยู่กับระยะเวลาการลงทุน

กองทุนตลาดเงินเป็นการลงทุนระยะสั้นในอุดมคติในช่วง 2 ถึง 3 ปี

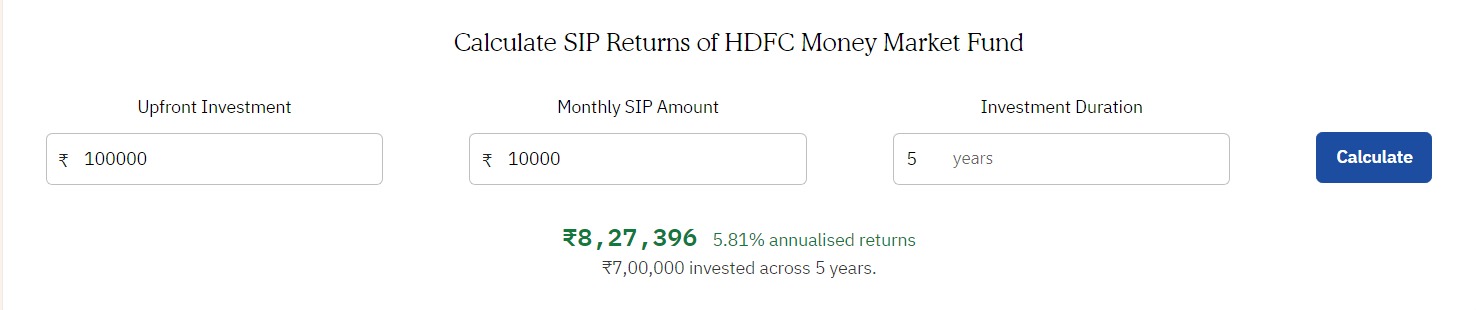

ที่มา: กองทุนรวมตลาดเงิน HDFC (valueresearchonline.com)

จากตัวอย่างข้างต้น กองทุนตลาดเงิน HDFC ให้ผลตอบแทนปีละ 7.08% เป็นระยะเวลา 3 ปี ซึ่งดีกว่าเงินฝากประจำ เนื่องจากตอนนี้อัตราดอกเบี้ย FD ค่อนข้างต่ำประมาณ 5% ถึง 6% ต่อปี

ผลตอบแทนที่คาดหวัง – 7% ถึง 9% ต่อปี

7. สกุลเงินดิจิทัล

คุณสามารถลงทุนในบิตคอยน์หรือสกุลเงินดิจิทัลได้หากคุณมีความรู้เกี่ยวกับสกุลเงินดิจิทัลหรือต้องการเรียนรู้เกี่ยวกับตลาด

เนื่องจากตลาดสกุลเงินดิจิทัลมีความผันผวนสูง ฉันขอแนะนำให้คุณลงทุนเฉพาะในกรณีที่คุณเข้าใจเท่านั้น มิฉะนั้น มีความเป็นไปได้ที่คุณจะสูญเสียเงิน

คุณสามารถลงทุนในบิตคอยน์หรือสกุลเงินดิจิทัลที่ทำกำไรได้อื่นๆ เช่น Ethereum, UniSwap หรือ Litecoin

Bitcoin ให้ผลตอบแทนเฉลี่ย 408% ในช่วง 4 ปีที่ผ่านมา

แต่จำไว้ว่ามันยังให้ผลตอบแทน -72.6% ในปี 2561 ซึ่งหมายความว่าหากคุณลงทุน 10,000 ในปี 2561 คุณจะเหลือเงิน 10,000 รูปีในปี 2561 2,740.

เลือกสกุลเงินดิจิทัล หากคุณต้องการลงทุนต่อไปในระยะยาว 5 ถึง 7 ปีโดยมีความเข้าใจถึงปัจจัยเสี่ยง

ผลตอบแทนที่คาดหวัง – สูงกว่า 30% ต่อปี หากมีการกระจายความเสี่ยงที่ดีเพื่อลดความเสี่ยง

8. สุกัญญา สัมฤทธิโยจนะ

คุณสามารถลงทุนในสุกัญญา สัมริทธิ โยจนะ เพื่อการศึกษาระดับสูงและการแต่งงานของลูกสาวคุณ

SSY คือโครงการของรัฐบาลที่ให้อัตราดอกเบี้ย 7.6% ซึ่งสูงเป็นอันดับสองในบรรดาโครงการของรัฐบาลทั้งหมด รองจาก VPF

ระยะเวลาครบกำหนดการลงทุนของคุณคือ 21 ปี คุณสามารถถอนเงินได้เมื่อครบกำหนดหรือ 50% ของจำนวนเงินเมื่อลูกสาวของคุณสำเร็จการศึกษาระดับสูง 18 ปี

เงื่อนไขในการปฏิบัติตามสุกัญญา สัมฤทธิโยชน์ มีดังต่อไปนี้ –

- เด็กผู้หญิงจะต้องเป็นชาวอินเดีย

- อายุสูงสุดที่สามารถสมัครได้คือ 10 ปี

- รับสมัครเด็กผู้หญิงไม่เกิน 2 คนในครอบครัว

- สูติบัตรของเด็กผู้หญิง

คุณสามารถเปิดบัญชีด้วยจำนวนเงินขั้นต่ำ Rs. 250 คุณต้องลงทุนในช่วง 14 ปีแรกหลังจากนั้นคุณมีทางเลือกในการหยุดการสนับสนุน แต่ดอกเบี้ยจะสะสมตามจำนวนเงินลงทุนก่อนหน้านี้

ข้อดีอีกประการหนึ่งของ SSY คือการยกเว้นภาษีสูงสุด 100 รูปี 1.50 แสนคุณ 80(C)

ผลตอบแทน – 7.6% ต่อปี (สูงเป็นอันดับสองรองจาก VPF ในกลุ่มโครงการของรัฐบาล)

9. ระบบบำนาญแห่งชาติ (NPS)

NPS คือแผนการเกษียณอายุที่ให้คุณลงทุนได้ในระยะยาว ระยะเวลาล็อคอินของ NPS คือการเกษียณอายุหรือเมื่อคุณอายุครบ 60 ปี

ผลตอบแทนต่อปีของ NPS อยู่ที่ประมาณ 8% ถึง 10% คุณได้รับผลตอบแทนที่ดีกว่าโครงการของรัฐบาลอื่นๆ ใน NPS เนื่องจากเงิน 50% ของคุณลงทุนในตราสารทุน ซึ่งทำให้เป็นการลงทุนที่มีความเสี่ยงเล็กน้อยเมื่อเทียบกับโครงการของรัฐบาล

คุณจะได้รับเงินก้อน 60% เมื่อครบกำหนด และส่วนที่เหลืออีก 40% จะทำหน้าที่เป็นเงินบำนาญรายเดือนตลอดชีวิต

คุณยังสามารถบริจาคเพิ่มได้ 50,000 รูปี แม้ว่าคุณจะมีสถานะการลงทุนในปัจจุบัน ซึ่งจะช่วยให้คุณประหยัดภาษีได้สูงสุดถึง Rs 1,000 2 แสน (1.50 แสน + 50K) ใน NPS

อนุญาตให้ถอนบางส่วนได้สูงสุด 25% หลังจากเปิดบัญชีเป็นเวลา 3 ปีเท่านั้น แต่เฉพาะภายใต้สถานการณ์เฉพาะ เช่น การศึกษาของเด็ก การเจ็บป่วยร้ายแรง หรือการซื้อบ้าน

ผลตอบแทนที่คาดหวัง – 8% ถึง 10% ต่อปี

10. กวาดเข้าบัญชี

บัญชี Sweep-in ช่วยให้คุณได้รับประโยชน์จากบัญชีออมทรัพย์พร้อมรายได้จากเงินฝากประจำ

ในบัญชีแบบกวาด เมื่อยอดเงินในบัญชีออมทรัพย์ของคุณเกินขีดจำกัด จำนวนเงินส่วนเกินจะถูกแปลงเป็นเงินฝากประจำโดยอัตโนมัติ และคุณจะเริ่มได้รับอัตราดอกเบี้ยเงินฝากประจำ

เมื่อใดก็ตามที่ยอดเงินในบัญชีออมทรัพย์ของคุณไม่เพียงพอในการทำธุรกรรมใด ๆ เงินฝากประจำของคุณจะพังทลายโดยอัตโนมัติและเงินจะถูกโอนเข้าบัญชีออมทรัพย์

ตัวอย่างเช่น ใน SBI หลังจากได้รับอนุมัติบัญชี Sweep-in เมื่อจำนวนเงินออมของคุณเพิ่มขึ้นมากกว่า Rs 25,000 บัญชีออมทรัพย์ของคุณจะถูกแปลงเป็น FD

เมื่อใดก็ตามที่คุณถอนเงินต่ำกว่า Rs. 25,000 บาท บัญชีจะแปลงเป็นบัญชีออมทรัพย์โดยอัตโนมัติ

คนส่วนใหญ่ชอบเก็บเงินไว้ในบัญชีออมทรัพย์เพื่อรับมือกับความไม่แน่นอน บัญชีกวาดช่วยให้คุณมีสภาพคล่องของบัญชีออมทรัพย์และการคืนเงินฝากประจำ

ผลตอบแทน – 4% ถึง 6% ต่อปี

คำถามที่พบบ่อยเกี่ยวกับตัวเลือกการลงทุนในอินเดีย

เหตุใดฉันจึงควรพิจารณานำเงินของฉันไปลงทุนในอินเดีย

การลงทุนในอินเดียสามารถให้โอกาสในการเติบโตของเงินทุนและการสร้างรายได้ เศรษฐกิจที่กำลังเติบโตของอินเดียและทางเลือกในการลงทุนที่หลากหลายทำให้อินเดียเป็นจุดหมายปลายทางที่น่าดึงดูดสำหรับนักลงทุน

การลงทุนประเภทต่าง ๆ ในอินเดียมีอะไรบ้าง?

อินเดียมีตัวเลือกการลงทุนที่หลากหลาย รวมถึงหุ้น กองทุนรวม อสังหาริมทรัพย์ เงินฝากประจำ พันธบัตรรัฐบาล และอื่นๆ การลงทุนแต่ละประเภทมีความเสี่ยงและผลตอบแทนของตัวเอง

ฉันต้องใช้เงินเท่าไหร่เพื่อเริ่มลงทุนในอินเดีย?

จำนวนเงินที่ต้องใช้ในการเริ่มลงทุนในอินเดียจะแตกต่างกันไปขึ้นอยู่กับประเภทการลงทุน ตัวเลือกการลงทุนบางอย่าง เช่น กองทุนรวม ช่วยให้คุณสามารถเริ่มต้นด้วยจำนวนเงินที่ค่อนข้างน้อย ในขณะที่ตัวเลือกอื่นๆ เช่น อสังหาริมทรัพย์ อาจต้องใช้เงินทุนที่มากขึ้น

จำเป็นต้องมีบัญชี demat เพื่อลงทุนในหุ้นอินเดียหรือไม่?

ใช่ หากคุณต้องการลงทุนในหุ้นอินเดีย คุณจะต้องมีบัญชี Demat เป็นบัญชีอิเล็กทรอนิกส์ที่ถือหุ้นของคุณในรูปแบบดิจิทัล

มีผลกระทบทางภาษีสำหรับนักลงทุนต่างชาติในอินเดียหรือไม่?

ใช่ นักลงทุนต่างชาติอาจต้องเสียภาษีกำไรจากการขายหุ้นในอินเดีย อัตราภาษีอาจแตกต่างกันไปขึ้นอยู่กับประเภทการลงทุนและระยะเวลาการถือครอง

ฉันจะลดความเสี่ยงในขณะที่ลงทุนในอินเดียได้อย่างไร?

การกระจายความเสี่ยงเป็นกลยุทธ์สำคัญในการลดความเสี่ยง ด้วยการกระจายการลงทุนของคุณไปยังประเภทสินทรัพย์และภาคส่วนต่างๆ คุณสามารถลดผลกระทบจากความผันผวนของตลาดต่อพอร์ตโฟลิโอโดยรวมของคุณได้

ฉันสามารถลงทุนในอสังหาริมทรัพย์ของอินเดียในฐานะคนอินเดียที่ไม่มีถิ่นที่อยู่ (NRI) ได้หรือไม่

ใช่ NRI ได้รับอนุญาตให้ลงทุนในอสังหาริมทรัพย์ของอินเดีย ภายใต้เงื่อนไขและข้อจำกัดบางประการที่กำหนดโดยธนาคารกลางอินเดีย (RBI)

การกำหนดเป้าหมายการลงทุนที่ชัดเจนมีความสำคัญอย่างไร?

การตั้งเป้าหมายการลงทุนที่ชัดเจนช่วยให้คุณกำหนดวัตถุประสงค์ทางการเงินและระยะเวลาในการบรรลุเป้าหมายได้ นอกจากนี้ยังช่วยให้คุณกำหนดการยอมรับความเสี่ยงและกลยุทธ์การลงทุนที่เหมาะสมที่สุด

คุณยังอาจอ่าน:

- หารายได้จากที่บ้านโดยไม่ต้องลงทุน: เพิ่มผลกำไรสูงสุด

- เคล็ดลับยอดนิยมที่นักลงทุน Bitcoin ทุกคนต้องรู้

- โปรแกรมพันธมิตรการลงทุนชั้นนำที่จะเพิ่มในพอร์ตโฟลิโอของคุณ

- แอพที่ดีที่สุดในการสร้างรายได้ด้วยการแชร์อินเทอร์เน็ต: รับรายได้แบบพาสซีฟ

- วิธีฟรีในการสร้างรายได้จากอินเทอร์เน็ตโดยไม่ต้องลงทุนใดๆ

ความคิดสุดท้าย: เคล็ดลับในการเริ่มลงทุนเงินของคุณในอินเดีย

สิ่งสำคัญของการลงทุนคือการเลือกตราสารที่เหมาะสมซึ่งสอดคล้องกับเป้าหมายการลงทุนของคุณ

หลักการลงทุนคือ “ ออมก่อน แล้วค่อยใช้จ่าย ”

โดยการปฏิบัติตามหลักเกณฑ์เหล่านี้ คุณสามารถตัดสินใจอย่างชาญฉลาดด้วยเงินของคุณและทำงานเพื่อให้บรรลุเป้าหมายทางการเงินของคุณ

ไม่ว่าคุณจะออมเงินในระยะสั้นหรือวางแผนระยะยาว เคล็ดลับเหล่านี้จะช่วยคุณสำรวจโลกแห่งการลงทุนในอินเดียและสร้างอนาคตทางการเงินที่สดใสยิ่งขึ้น

ถึงเวลาที่จะดำเนินการและเริ่มต้นการเดินทางการลงทุนของคุณในอินเดีย!