[อัปเดต] กฎ GST สำหรับผู้ทำงานอิสระ บล็อกเกอร์ และนักการตลาดดิจิทัลในอินเดีย

เผยแพร่แล้ว: 2017-08-29อัปเดต: 12 ต.ค. 2017

ความโล่งใจครั้งใหญ่สำหรับผู้ประกอบการออนไลน์ที่ปิดกิจการเนื่องจากความซับซ้อนของ GST

นักแปลอิสระรายเล็กที่มีรายได้ประมาณ 100,000 รูปีต่อปีไม่สามารถจ้าง CA ซึ่งจะเรียกเก็บเงินหลายพันรูปีเพื่อให้เป็นไปตาม GST

รัฐบาลได้แก้ไขกฎเกณฑ์บางประการเพื่อช่วยผู้ประกอบการระดับเริ่มต้น

ไฮไลท์สำคัญ

- ยกเว้นการลงทะเบียน GST หากมูลค่าการซื้อขายรวมน้อยกว่า 20 แสนต่อปี (10L สำหรับรัฐพิเศษ)

- กฎการยกเว้น 20L ใช้ได้กับบริการระหว่างรัฐ (Adsense และ Affiliate Marketing เป็นต้น)

- การยื่นแบบแสดงรายการภาษี GST ทุกไตรมาส

ฉันรอกฎนี้จนถึงเดือนกันยายน แต่รัฐบาลผลักดันให้ทุกคนสมัคร GST ฉันกลัวว่าจะสูญเสียธุรกิจจากลูกค้าที่ขอให้ฉันระบุหมายเลข GST เพื่อให้พวกเขาได้รับค่าใช้จ่าย GST เป็นเครดิตนำเข้า

ฉันสมัคร GST แล้ว แต่คุณสามารถหลีกเลี่ยงการปฏิบัติตาม GST ได้หากรายได้ต่อปีของคุณต่ำกว่า 20L

GST กำลังแทนที่ภาษีบริการที่ผู้ประกอบการออนไลน์เคยจ่ายก่อนหน้านี้ซึ่งมีข้อยกเว้นจนกว่ารายได้จะถึง 10L ประจำปีจากธุรกิจบริการ

ให้ฉันอธิบายทุกอย่างด้วยวิธีที่ง่ายที่สุดจากความเข้าใจส่วนตัวของฉัน คุณสามารถปรึกษา CA ของคุณเพื่อขอคำแนะนำด้านภาษีอากร

บริการนอกอินเดีย

รายได้จากการส่งออกยังคงได้รับการยกเว้นภาษี GST สินค้าและบริการให้กับลูกค้าต่างประเทศถือเป็นการส่งออก

ตัวอย่างเช่น หากคุณเป็นนักการตลาดพันธมิตรที่มีรายได้ทั้งหมดมาจากบริษัทที่จดทะเบียนในต่างประเทศ คุณไม่จำเป็นต้องเก็บ GST ในกรณีส่วนใหญ่ รายได้จากการส่งออกมาจาก Paypal หรือการโอนเงินผ่านธนาคารจากลูกค้า

คุณยังคงสมัคร GST ได้ เช่น คุณต้องยื่นแบบแสดงรายการภาษีเงินได้ แม้ว่าคุณจะไม่ได้อยู่ภายใต้วงเล็บภาษีก็ตาม

คุณต้องยื่นแบบแสดงรายการภาษี GST สำหรับ 0% GST จะมีสองทางเลือก

#1. การขอคืนเงินจากการจ่าย GST สำหรับบริการส่งออก

#2. พันธบัตรตกแต่งหรือหนังสือประกอบกิจการเพื่อการส่งออก

คุณต้องรักษาบันทึกทั้งหมดของธุรกิจของคุณ เนื่องจากเจ้าหน้าที่สามารถขอรายละเอียดเกี่ยวกับธุรกิจของคุณได้ตลอดเวลา

บริการภายในอินเดีย

แต่เพื่อนรักของฉัน หากคุณได้รับรายได้ใดๆ จากบริษัทที่จดทะเบียนในอินเดีย คุณจะต้องกังวลเกี่ยวกับการลงทะเบียน GST โดยเร็วที่สุด

อัตรามาตรฐานของ GST คือ 18% สำหรับบริการออนไลน์ เช่น การเขียน การออกแบบ การตลาดดิจิทัล และโฆษณา

คุณต้องเก็บภาษี GST จากลูกค้าและฝากเงินกับรัฐบาล

มี 2 องค์ประกอบย่อยของ GST

#1. ศูนย์ GST – 9%

#2. ภาษีมูลค่าเพิ่มของรัฐ – 9%

ในโลกธุรกิจออนไลน์ ลูกค้าของคุณทั้งหมดอยู่ในสถานะที่จดทะเบียนธุรกิจของคุณ

ธุรกิจออฟไลน์ส่วนใหญ่ (แพทย์ ทนายความ สถาปนิก นักบัญชี ร้านค้า) อาจมีลูกค้าทั้งหมดอยู่ในสถานะเดียวกัน ดังนั้นจึงมีข้อยกเว้นประการหนึ่งสำหรับพวกเขา

ติดตามอ่านจนจบ...

การยกเว้นภาษี GST

คุณสามารถมีสิทธิ์ได้รับการยกเว้น GST ได้มากถึง 20L ของมูลค่าการซื้อขายประจำปี

ต่อไปนี้ธุรกิจที่จดทะเบียนของรัฐจะได้รับการยกเว้นรายได้ไม่เกิน 10L ต่อปี

- อรุณาจัลประเทศ

- อัสสัม

- มณีปุระ

- เมฆาลัย

- มิโซรัม

- นาคาแลนด์

- สิกขิม

- ตริปุระ

- ชัมมูและแคชเมียร์

- หิมาจัลประเทศ

- อุตตราขัณฑ์

อาชีพใดบ้างที่มีสิทธิ์ได้รับ GST

ฟรีแลนซ์ – หากคุณเป็นนักเขียนอิสระ นักออกแบบ นักพัฒนา หรือนักการตลาดดิจิทัลที่ให้บริการมากกว่า 20L ต่อปี

บล็อกเกอร์ - คุณต้องจ่าย GST หากคุณสร้างรายได้ออนไลน์ผ่านบล็อก อาจเป็นลูกค้าที่คุณให้บทความสนับสนุน รายได้จากโฆษณา หรือได้รับค่าคอมมิชชั่นในฐานะพันธมิตร

นักการตลาดพันธมิตร – หากรายได้ของคุณมาจากเครือข่ายการตลาดพันธมิตรที่อยู่ในอินเดีย (Vcommision, Mindtech, Optimise, Amazon.in, Flipkart) คุณต้องจ่าย GST

YouTubers – เช่นเดียวกับบล็อกเกอร์ ผู้ใช้ YouTube ยังต้องลงทะเบียน GST พวกเขาต้องเก็บภาษี GST จากลูกค้าชาวอินเดีย (ถ้ามี) และรายได้ผ่าน Adsense ได้รับการยกเว้น

นักการตลาดและเอเจนซี่ดิจิทัล – คุณต้องอยู่ภายใต้ GST หากธุรกิจของคุณมีมากกว่า 20L ต่อปี

อีคอมเมิร์ซ – ใครก็ตามที่ขายผ่านตลาดออนไลน์หรือเว็บไซต์อีคอมเมิร์ซของตนเอง ไม่มีการยกเว้น

แต่นานแค่ไหน? คุณต้องให้บริการลูกค้าทั่วโลกเพื่อขยายธุรกิจของคุณ และคุณต้องอยู่ภายใต้ GST ไม่ช้าก็เร็ว

ประโยชน์อันแสนหวานของ GST

คุณอาจเคยได้ยินแต่เรื่องแย่ๆ เกี่ยวกับ GST – อัตราภาษีที่สูง ความไม่แน่นอน การบังคับใช้ และเรื่องน่าปวดหัวสำหรับเจ้าของธุรกิจขนาดเล็ก

ฉันมารู้เกี่ยวกับประโยชน์ของ GST อย่างหนึ่ง โปรดอ่านอย่างละเอียด

คุณจะได้รับเงินคืนจำนวน GST ที่คุณจ่ายให้กับซัพพลายเออร์และผู้ขายของคุณ

พูดง่ายๆ ว่า GST ที่จ่ายสำหรับค่าใช้จ่ายทางธุรกิจของคุณจะกลับมาอยู่ในกระเป๋าของคุณ

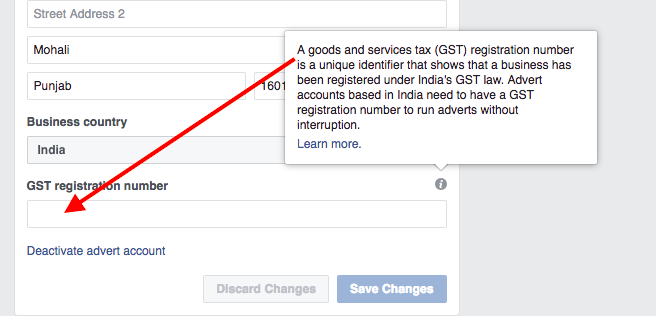

ตัวอย่างเช่น หากคุณใช้จ่าย 3,000 บาท 10,000 บนโฆษณา Facebook และจ่าย Rs. 1800 เป็น GST ไปยัง Facebook จากนั้นคุณจะได้รับการปรับเงินในขณะที่ยื่นแบบแสดงรายการ GST

ในทำนองเดียวกัน GST ที่เรียกเก็บโดยฟรีแลนซ์ บริษัทบรอดแบนด์/โทรศัพท์ ค่าเช่าสำนักงาน และอื่นๆ ที่คล้ายคลึงกัน... จะกลับมาที่บัญชีของคุณเป็นเครดิต GST ในการคืน GST สุดท้ายของคุณ

แต่คุณต้องให้หมายเลข GST ของคุณกับบริษัทเหล่านี้เพื่อให้สามารถติดตามได้ทางออนไลน์

บทลงโทษสำหรับการไม่ปฏิบัติตาม

มีบทลงโทษใหญ่สำหรับการไม่ปฏิบัติตามกฎ GST

ปัจจุบันสถานการณ์ดูเหมือนด้านล่างแต่อาจเปลี่ยนแปลงได้ตลอดเวลา

- ไม่ลงทะเบียน : 25,000

- การยื่นแบบแสดงรายการภาษี GST ล่าช้า : Rs. 100 ต่อวัน

- การชำระเงินที่ไม่ใช่ภาษีหรือการหลีกเลี่ยงภาษี: 10% ถึง 100% ของภาษีโดยมีขั้นต่ำ Rs. 10,000

กลัวพอ?

ฉันด้วย..

มีการผ่อนปรนประการหนึ่งจากรัฐบาลว่าพวกเขาจะไม่เข้มงวดในสองเดือนแรกของการนำ GST ไปใช้ – BusinessLine ยังรายงานว่าไม่มีบทลงโทษสำหรับการป้อนผิดในกระบวนการ GST

ฉันกำลังใช้ช่วงเวลาโบนัสเพื่อให้เป็นไปตามมาตรฐาน GST

ขั้นตอนการสมัครขอรับหมายเลข GST

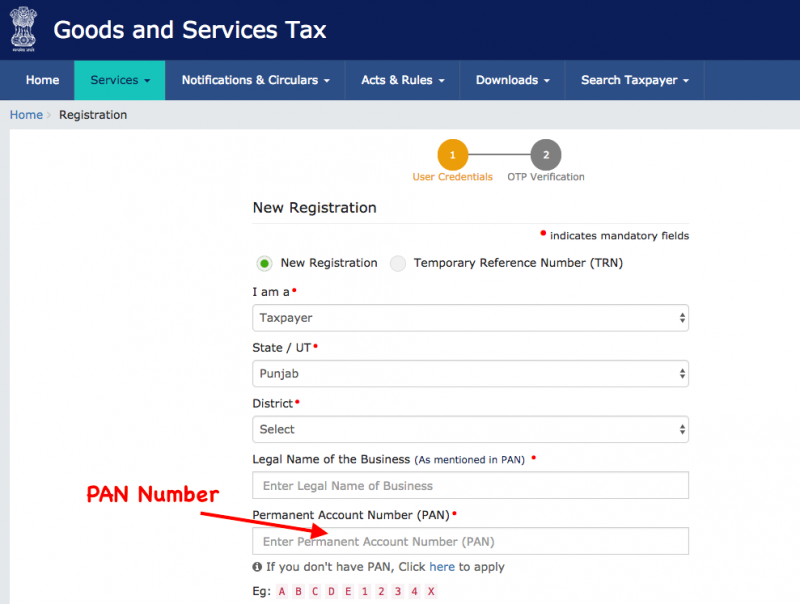

ขั้นตอนการสมัคร GST เป็นแบบออนไลน์ทั้งหมด

คุณสามารถลงทะเบียน GST ได้ที่ URL – https://reg.gst.gov.in/registration/

คุณสามารถเริ่มต้นด้วยการกรอกหมายเลข PAN และรัฐที่ลงทะเบียนธุรกิจของคุณ

หากคุณกำลังดำเนินธุรกิจของเจ้าของ ให้กรอกชื่อของคุณเองในคอลัมน์ชื่อธุรกิจตามกฎหมาย

คุณจะได้รับหมายเลขอ้างอิงชั่วคราวและจะสามารถกรอกใบสมัครได้โดยเข้าสู่ระบบผ่าน OTP ที่ได้รับบนมือถือของคุณ

ในหน้าจอถัดไป คุณสามารถกรอกชื่อธุรกิจของคุณในคอลัมน์ 'ชื่อทางการค้า'

คุณต้องส่งใบสมัครภายใน 15 วันหลังจากที่คุณเริ่มขั้นตอน เตรียมอัปโหลดเอกสารของคุณสำหรับที่อยู่/หลักฐานทางธุรกิจ

คุณจะได้รับหมายเลข GST เมื่อได้รับอนุมัติจากใบสมัครของคุณ ฉันได้ยินมาว่าหมายเลข TRN สามารถใช้เป็นหมายเลข GST ได้จนกว่าใบสมัครของคุณจะได้รับการอนุมัติ

ตารางการยื่นภาษี GST คืน

หากคุณมีหมายเลขทะเบียน GST คุณจะต้องยื่นแบบแสดงรายการภาษี GST ทุกเดือน แม้ว่ายอดขายของคุณตลอดทั้งเดือนจะอยู่ที่ Rs. 0 – คุณยังต้องยื่น GST คืนทุกเดือน

ตัวอย่างเช่น สำหรับธุรกิจเดือนสิงหาคม คุณต้องยื่นแบบคืนสินค้าตามที่ระบุด้านล่าง

- GSTR 1 – 10 ก.ย. (รายละเอียดการขายทั้งหมดในเดือน)

- GSTR 2 – 15 กันยายน (รายละเอียดค่าใช้จ่ายทางธุรกิจทั้งหมดที่ทำในเดือน)

- GSTR 3 – 20 ก.ย. (การคืนสินค้ารายเดือนและการชำระภาษี)

เป็นความรู้สึกของ WTF ที่ GST มอบให้เรา – แต่คุณไม่มีทางเลือกอื่นนอกจากการยื่น 3 คืนทุกเดือน..

บทสรุป

กฎ GST ยังคงสามารถเปลี่ยนแปลงได้ ฉันจะบันทึกวิดีโอเมื่อฉันจะยื่นแบบแสดงรายการภาษี GST และแบ่งปันกับคุณ

ฉันจะแจ้งให้คุณทราบเกี่ยวกับกฎ GST -> (คั่นบทความนี้ & สมัครรับข้อมูลอัปเดต ฉันจะอัปเดตบทความนี้เท่านั้นแทนที่จะเขียนโพสต์ใหม่ทุกครั้ง )

ฉันขอความช่วยเหลือจากเพื่อน CA ของฉัน Karan Batra เมื่อมีข้อสงสัย – คุณสามารถ อ่านบทความของเขาเกี่ยวกับกฎ GST เพื่อใช้อ้างอิง

เชื่อมต่อกับผู้เชี่ยวชาญ

ผู้แต่ง : Pardeep Goyal เป็นผู้ก่อตั้ง CashOverflow & CreditFrog ผู้เชี่ยวชาญด้านการเงินส่วนบุคคลที่ช่วยให้ผู้ประกอบการรายใหม่สร้างรายได้ออนไลน์ผ่านธุรกิจออนไลน์ฟรีแลนซ์และการลงทุนต่ำ

ดูว่า Agarwal พูดรุนแรงเกี่ยวกับ GST ในอินเดียอย่างไร