คู่มือภาษีการขายออนไลน์ตามรัฐสำหรับผู้ขายอีคอมเมิร์ซ

เผยแพร่แล้ว: 2022-02-20การพิจารณา Nexus ทางเศรษฐกิจในแต่ละรัฐนั้นซับซ้อนและล้นหลามสำหรับผู้ขายหลายราย แต่คู่มือภาษีการขายของเราสามารถช่วยชี้แจงหัวข้อให้กระจ่าง และเสนอแนวทางทีละขั้นตอนสำหรับผู้ขายเพื่อตรวจสอบข้อกำหนดของพวกเขา

โปรดทราบว่าไม่มีสิ่งใดในบทความนี้ที่ควรจะตีความว่าเป็นคำแนะนำด้านกฎหมายหรือภาษี เนื้อหาของเว็บไซต์นี้มีขึ้นเพื่อนำเสนอข้อมูลทั่วไปเท่านั้น และไม่ได้ให้คำแนะนำทางกฎหมายหรือความคิดเห็น สำหรับคำแนะนำเฉพาะ โปรดติดต่อ Eco CPA

ดังนั้น คุณจึงเริ่มธุรกิจอีคอมเมิร์ซ – และมันกำลังเติบโต! เมื่อยอดขายของคุณเติบโตขึ้น สิ่งสำคัญคือต้องแน่ใจว่าคุณปฏิบัติตามกฎหมายของรัฐที่คุณดำเนินการและขายอยู่ ประเด็นหนึ่งที่คุณต้องให้ความสนใจคือภาษีการขายทางอินเทอร์เน็ต

สำหรับผู้ขายอีคอมเมิร์ซ ภาษีการขายอาจเป็นเรื่องที่น่าวิตก เนื่องจากทุกรัฐและเขตแดนกำหนดกฎเกณฑ์ของตนเอง แต่ภาษีขายไม่จำเป็นต้องน่ากลัวขนาดนั้น ต่อไปนี้คือข้อมูลสรุปเกี่ยวกับสิ่งที่คุณต้องรู้ในฐานะผู้ขายอีคอมเมิร์ซ และตัวเลือกที่คุณมีเพื่อให้มั่นใจว่าภาษีการขายของคุณได้รับการจัดการ

ภาษีการขาย: เมื่อก่อนและตอนนี้

โดยทั่วไปแล้วภาษีการขายปลีกสมัยใหม่จะนับย้อนไปถึงปี 1930 และได้รับการจัดการในระดับรัฐ ภาษีการขายกำหนดให้ผู้ค้าต้องชำระภาษีการขายบางอย่างในรัฐที่ตนมีสถานะอยู่ หรือที่เรียกว่า "nexus" พ่อค้าจะเก็บภาษีการขายจากผู้บริโภค แล้วส่งภาษีที่จัดเก็บไปยังรัฐที่เก็บภาษีไว้

ในอดีต รัฐต่างๆ ได้ยอมรับ Nexus ในสถานการณ์เหล่านี้:

- Home state nexus: บริษัทของคุณตั้งอยู่ในรัฐแคลิฟอร์เนีย ให้คุณมี Nexus ที่นั่น

- การ เชื่อมโยงพนักงาน: บริษัทของคุณตั้งอยู่ในแคลิฟอร์เนีย แต่คุณจ้างพนักงานในเนวาดา ตอนนี้คุณมี Nexus Tax ขายในทั้งสองรัฐ และต้องเก็บภาษีการขายจากผู้ซื้อในทั้งสองรัฐ

- เน็กซัสสินค้าคงคลัง: คุณจัดเก็บสินค้าคงคลังของคุณในคลังสินค้าในรัฐที่มี Nexus สินค้าคงคลัง สร้าง Nexus ภาษีการขาย

ด้วยการเติบโตของอีคอมเมิร์ซ การเชื่อมต่อรูปแบบใหม่กำลังถูกรับรู้: ของผู้ขายระยะไกล เรียกว่า Nexus ทางเศรษฐกิจ

- Economic Nexus: คุณถือว่ามี Nexus (หรือ "สถานะทางเศรษฐกิจ") อยู่ในสถานะหนึ่งเนื่องจากคุณมียอดขายเป็นดอลลาร์ในรัฐนั้น หรือมีธุรกรรมการขายจำนวนหนึ่งในรัฐนั้น

การสร้าง Nexus ทางเศรษฐกิจ

เรื่องนี้เกิดขึ้นในเดือนมิถุนายน 2018 เมื่อศาลฎีกาของสหรัฐอเมริกาตัดสินใน South Dakota v Wayfair ที่ระบุว่าสามารถกำหนดให้ผู้ขายออนไลน์เก็บภาษีการขายตามปริมาณหรือมูลค่าของการทำธุรกรรมในรัฐซึ่งสร้างการเชื่อมต่อทางเศรษฐกิจ

เหตุผลหนึ่งเบื้องหลังการย้ายไปยัง Nexus ทางเศรษฐกิจเป็นสิ่งสำคัญในกรณีนี้ – เซาท์ดาโคตาไม่ได้กำหนดภาษีเงินได้สำหรับผู้อยู่อาศัย ซึ่งหมายความว่าต้องอาศัยภาษีการขายอย่างมาก เนื่องจากธุรกิจที่มีอยู่จริงสูญเสียธุรกิจให้กับผู้ขายจากระยะไกลมากขึ้น การไม่เก็บภาษีจากผู้ค้าปลีกเหล่านี้ส่งผลให้รัฐสูญเสียรายได้ภาษีไป

ใน Wayfair vs. South Dakota รัฐประมาณการว่ารายได้ภาษีการขายหายไป 50 ล้านดอลลาร์

การพัฒนาล่าสุด

ตาม South Dakota กับ Wayfair รัฐส่วนใหญ่ในสหรัฐฯ ได้ออกกฎหมาย Nexus ทางเศรษฐกิจสำหรับผู้ขายระยะไกล ณ เดือนสิงหาคม 2020 รัฐทั้งหมดยกเว้นหกรัฐ (รวมถึงเปอร์โตริโก) มีกฎหมายว่าด้วยการเชื่อมโยงทางเศรษฐกิจ อย่างไรก็ตาม กฎหมายเหล่านี้มักมีการเปลี่ยนแปลงอยู่เสมอ

ตัวอย่างเช่น ในปี 2019 หลายรัฐได้ยกเลิกเกณฑ์ตามปริมาณธุรกรรม (เช่น “ธุรกรรม 200 รายการ”) โดยอิงตามเกณฑ์ทั้งหมดตามปริมาณการขาย (เช่น ยอดขาย 100,000 ดอลลาร์) รัฐอื่น ๆ เพิ่มหรือลดเกณฑ์ของพวกเขา

เนื่องจากการเชื่อมโยงทางเศรษฐกิจและข้อกำหนดด้านภาษีการขายมีความซับซ้อนมากขึ้น กลุ่มอื่นๆ จึงเริ่มให้ความสำคัญกับกระบวนการนี้ เมื่อเร็ว ๆ นี้ Multistate Tax Commission ซึ่งเป็นหน่วยงานด้านภาษีระหว่างรัฐบาลที่สร้างขึ้นในปี 1967 ได้ให้คำแนะนำเพื่อลดความซับซ้อนของเกณฑ์ Nexus และกระบวนการคืนภาษีการขาย

ผลกระทบทางเศรษฐกิจของอีคอมเมิร์ซ

อีคอมเมิร์ซทำลายธุรกิจอิฐและปูนมากแค่ไหน? ในปี 2019 ตลาดอีคอมเมิร์ซระหว่างธุรกิจกับผู้บริโภคทั่วโลกมีมูลค่ากว่า 3 ล้านล้านดอลลาร์ คาดว่าจะเติบโตในอัตรา 7.9% ถึง 202,7 ตามการวิจัยของ Grandview

ในปี 2020 อีคอมเมิร์ซขยายตัวเร็วกว่าที่คาด อันเป็นผลมาจากการระบาดใหญ่ของ COVID-19 และมาตรการกักกันเพื่อควบคุม เนื่องจากผู้บริโภคพยายามจำกัดการติดต่อทางสังคมและอยู่บ้าน การช็อปปิ้งออนไลน์จึงเกิดขึ้นอย่างที่ไม่เคยเป็นมาก่อน

ภาษีการขายทำงานอย่างไรสำหรับผู้ขายระยะไกล

ก่อนหน้านี้ เราได้กล่าวถึงวิธีการกำหนด Nexus ทางเศรษฐกิจ: คุณถือว่ามี Nexus อยู่ในสถานะหนึ่ง เนื่องจากคุณมียอดขายเป็นดอลลาร์ในรัฐนั้น หรือมีธุรกรรมการขายจำนวนหนึ่งในรัฐนั้น

อย่างไรก็ตาม มีสาเหตุอื่นๆ อีกหลายประการที่ผู้ขายระยะไกลอาจพบว่ามี Nexus อยู่ในสถานะ เราจะพูดถึงกฎของแต่ละรัฐในภายหลัง แต่ก่อนอื่น เรามาทบทวนประเภท Nexus ที่พบบ่อยที่สุดกันก่อน

หากคุณมีข้อตกลงใดๆ ต่อไปนี้ในฐานะผู้ขายระยะไกล คุณอาจมี Nexus ในหลายรัฐ แม้ว่าคุณจะไม่ถึงเกณฑ์ Nexus ทางเศรษฐกิจในรัฐนั้นก็ตาม โปรดทราบว่าคำจำกัดความที่แน่นอนและการพิมพ์แบบละเอียดจะแตกต่างกันไปตามแต่ละสถานะ ตรวจสอบกฎระเบียบของรัฐแต่ละแห่งหากกฎเหล่านี้มีผลกับคุณ

Nexus ทางกายภาพ

Physical nexus หมายถึงวังของธุรกิจจริง ซึ่งมักจะถูกกำหนดเป็นสำนักงาน สถานที่ขายปลีก โชว์รูม ฯลฯ ผู้ขายที่อยู่ห่างไกลต้องจำไว้เสมอว่าพวกเขามี "home state nexus" ทุกที่ที่ธุรกิจของตนจดทะเบียน และต้องจ่ายภาษีการขายที่นั่น ( หากรัฐเก็บภาษีขาย) สำหรับรัฐบ้านเกิดของผู้ขายที่อยู่ห่างไกล ข้อกำหนดจะเหมือนกับธุรกิจอิฐและปูนที่ดำเนินการในรัฐ

พนักงาน Nexus

Nexus ของพนักงานมักใช้กับธุรกิจที่มีพนักงานอยู่ในรัฐ ซึ่งบางครั้งอาจรวมถึงพนักงานขาย ตัวแทน ผู้รับเหมา หรือตัวแทนประเภทใดก็ได้

หากคุณมีพนักงานหรือตัวแทนในรัฐอื่น ให้ตรวจสอบกฎหมายเฉพาะของรัฐที่พวกเขาดำเนินงานอยู่ เพื่อดูว่าพวกเขารู้จัก Nexus ของพนักงานหรือไม่ หากเป็นเช่นนั้น คุณอาจต้องรวบรวมและนำส่งภาษีการขายที่นั่น

สินค้าคงคลัง Nexus

เช่นเดียวกับที่ Amazon จัดเก็บสินค้าคงคลังทั่วประเทศ ผู้ขายอีคอมเมิร์ซจำนวนมากเลือกที่จะจัดเก็บสินค้าคงคลังของตนในรัฐเชิงกลยุทธ์เพื่อรองรับการจัดส่งที่รวดเร็วยิ่งขึ้น สามารถทำได้หลายวิธี ได้แก่ :

- การรักษาคลังสินค้าเฉพาะ

- การทำงานกับบุคคลที่สามที่ดำเนินการตามคำสั่งซื้อของคุณ (ดรอปชิปปิ้ง) หรือ

- ใช้บริษัท 3PL เพื่อจัดเก็บและส่งมอบผลิตภัณฑ์ของคุณ

สินค้าคงคลังในรัฐอื่นอาจเป็น Nexus ทั้งนี้ขึ้นอยู่กับรัฐ

ผู้ขาย Amazon FBA มักจะได้รับการพิจารณาเป็นพิเศษ – ในการพิจารณาว่าสินค้าคงคลังของคุณจัดเก็บอยู่ที่ใดในฐานะผู้ขาย FBA ให้ดึงรายงานรายละเอียดสินค้าคงคลังจาก Amazon Seller Central

Nexus การคลิกผ่าน / Nexus ในเครือ

คลิกผ่านหรือ Nexus ในเครือเป็น Nexus ประเภทที่น่าสนใจและอาจซับซ้อนมาก เว็บไซต์พันธมิตรมักจะส่งเสริมหรือโฆษณาผลิตภัณฑ์สำหรับธุรกิจอื่น โดยเปลี่ยนเส้นทางผู้บริโภคไปยังเว็บไซต์นั้นเพื่อแลกกับค่าคอมมิชชั่นหรือค่าตอบแทนอื่นๆ

ขณะนี้บางรัฐถือว่าผู้ขายระยะไกลที่มีบริษัทในเครือในรัฐมี Nexus การคลิกผ่านในรัฐของตน แม้ว่าผู้ขายจะยังไม่ถึงจุดเชื่อมต่อทางเศรษฐกิจหรือ Nexus ประเภทอื่นๆ นิวยอร์ก แคลิฟอร์เนีย และอิลลินอยส์เป็นรัฐสองสามรัฐที่รู้จักบริษัทในเครือ Nexus

การผลิต Nexus

ในบางรัฐ ผลิตภัณฑ์ที่ผลิต สร้าง หรือประกอบในสถานะนั้นก็เพียงพอที่จะประกอบเป็น Nexus ในฮาวาย การปรากฏตัวของนักพัฒนาผลิตภัณฑ์อาจถือเป็น Nexus

สถานะธุรกิจ Nexus

การลงทะเบียนของนิติบุคคลธุรกิจ แม้บางครั้งจะเป็นที่อยู่ทางไปรษณีย์ในรัฐ ก็เพียงพอที่จะสร้าง Nexus แม้ว่าธุรกิจจะไม่มีสถานะทางกายภาพและไม่ได้ทำการขายในรัฐก็ตาม

ชักชวน Nexus

การโฆษณาหรือชักชวนธุรกิจในรัฐหนึ่งสามารถสร้าง Nexus ได้ในหลายรัฐ ซึ่งอาจรวมถึงโฆษณาสิ่งพิมพ์ การโทรขาย พนักงานขาย หรือแม้แต่การชักชวนอย่างเป็นระบบด้วยวิธีการทางอิเล็กทรอนิกส์ (เช่น รายชื่ออีเมล)

บริการ Nexus

ธุรกิจที่ให้บริการสำหรับลูกค้าอาจมี Nexus บนพื้นฐานนั้น ซึ่งอาจรวมถึงการติดตั้ง ซ่อมแซม หรือบริการผ่านผู้รับเหมาบุคคลที่สาม

กรรมสิทธิ์ในทรัพย์สิน Nexus

นิติบุคคลที่เป็นเจ้าของหรือให้เช่าทรัพย์สินจะสร้าง Nexus ให้กับตัวเองในหลายรัฐ ซึ่งอาจเป็นอสังหาริมทรัพย์ (อสังหาริมทรัพย์) หรือทรัพย์สินส่วนบุคคล เช่น ยานพาหนะ อุปกรณ์ติดตั้ง หรืออุปกรณ์อื่นๆ

จัดส่งเน็กซัส

ธุรกิจที่ส่งสินค้าไปยังอีกรัฐหนึ่งอาจมี Nexus อยู่ที่นั่น ทั้งนี้ขึ้นอยู่กับกฎเกณฑ์เฉพาะของรัฐ กฎนี้มักจำกัดเฉพาะ "การจัดส่งไปยังรัฐด้วยยานพาหนะที่ผู้เสียภาษีเป็นเจ้าของ"

ต้นทางกับภาษีขายปลายทาง

ในการคำนวณภาษีการขาย คุณจะต้องจัดการกับความแตกต่างที่สำคัญของ "รัฐปลายทาง" กับ "รัฐต้นทาง" แม้ว่าในอดีตรัฐส่วนใหญ่มีแนวโน้มที่จะเป็นเมืองปลายทาง แต่การเพิ่มขึ้นของอีคอมเมิร์ซได้เห็นการเปลี่ยนไปใช้ภาษีการขายตามแหล่งที่มา ซึ่งช่วยให้รัฐที่ส่งสินค้ามานั้นสามารถรักษารายได้ภาษีที่รวบรวมโดยธุรกิจที่ดำเนินกิจการใน รัฐนั้น

รัฐปลายทาง

รัฐปลายทางกำหนดจำนวนภาษีการขายที่ต้องเก็บตามปลายทางของสินค้า (เช่น ที่ที่ผู้ซื้อได้รับ)

ดังนั้น หากธุรกิจของคุณดำเนินการในรัฐปลายทาง และคุณขายสินค้าให้กับผู้ซื้อในรัฐที่คุณไม่มีศูนย์กลางทางเศรษฐกิจ คุณไม่จำเป็นต้องเก็บภาษีการขาย หากคุณผ่านเกณฑ์และคุณมี Nexus ทางเศรษฐกิจ คุณจะต้องเก็บภาษีการขายตามสถานที่ตั้งของผู้ซื้อ

อย่างที่คุณคงเดาได้ สิ่งนี้ซับซ้อนกว่าสำหรับทั้งสองกรณี เนื่องจากภาษีการขายอาจแตกต่างกันไปตามรัฐ เมือง และเขต

รัฐปลายทางที่ไม่มีภาษีการขาย

มีบางรัฐที่ไม่เก็บภาษีการขาย เช่น รัฐโอเรกอนบ้านเกิดของ ECOM CPA เช่นเดียวกับนิวแฮมป์เชียร์ มอนแทนา อะแลสกา และเดลาแวร์ (จำง่ายโดยคำย่อ “NOMAD” อย่างไรก็ตาม โปรดทราบว่าในบางรัฐ กรณีต่างๆ (เช่น อะแลสกา) แม้ว่าจะไม่มีภาษีการขายของรัฐ แต่เขตอำนาจศาลท้องถิ่นสามารถเลือกที่จะเรียกเก็บภาษีการขาย ซึ่งหมายความว่ายังคงเป็นรัฐ "ปลายทาง" ซึ่งใช้ภาษีการขายในท้องถิ่น

สำหรับผู้ขายที่อยู่ห่างไกล (กล่าวคือ อยู่ในรัฐหนึ่งและขายไปยังอีกรัฐหนึ่ง) ภาษีการขายมักจะอิงตามปลายทาง

ประเทศต้นกำเนิด

ในรัฐต้นทาง จำนวนภาษีขายที่เรียกเก็บจะขึ้นอยู่กับอัตราที่จุดกำเนิดของผลิตภัณฑ์ หรือที่ที่มีการจัดส่งสินค้า

ปัจจุบัน 11 รัฐที่มีต้นกำเนิดคือ:

- แอริโซนา

- แคลิฟอร์เนีย*

- อิลลินอยส์

- มิสซิสซิปปี้

- มิสซูรี

- นิวเม็กซิโก

- โอไฮโอ

- เพนซิลเวเนีย

- เทนเนสซี

- เท็กซัส

- ยูทาห์

- เวอร์จิเนีย

*แคลิฟอร์เนียผสมปนเปกัน

สถานะไฮบริด

แน่นอนว่าแคลิฟอร์เนียซับซ้อนกว่าเล็กน้อย – เป็นกรณีผสมกัน ภาษีการขายของเมือง เคาน์ตี และรัฐเป็นภาษีจากต้นทาง ในขณะที่ภาษีการขายของอำเภอ (ภาษีท้องถิ่นเพิ่มเติม) เป็นภาษีตามปลายทาง สำหรับผู้ขายที่อยู่ในแคลิฟอร์เนียซึ่งขายไปยังสถานที่อื่นในแคลิฟอร์เนีย ภาษีเมือง เคาน์ตี หรือรัฐใดๆ จะอิงตามสถานที่ตั้งของผู้ขาย (ตามต้นทาง) ในขณะที่ภาษีการขายของเขตจะอิงตามสถานที่ตั้งของลูกค้า (ปลายทาง -ซึ่งเป็นรากฐาน).

วิธีจัดการกับภาษีการขายในฐานะผู้ขายระยะไกล

หากคุณกำลังทำธุรกิจในฐานะผู้ขายอีคอมเมิร์ซ ขั้นตอนแรกของคุณคือการพิจารณาว่าคุณมี Nexus ในรัฐใดๆ หรือไม่ หากยอดขายของคุณยังน้อย คุณก็สามารถทำได้ด้วยตัวเอง

ขั้นตอนพื้นฐานคือ:

- กำหนดที่ที่คุณมี Nexus ภาษีขาย

- ลงทะเบียนเพื่อรับใบอนุญาตภาษีขายที่เหมาะสม

- เลือกและใช้งานบริการหรือซอฟต์แวร์เพื่อจัดเก็บและคำนวณภาษีโดยอัตโนมัติ

- ติดตามวันที่ครบกำหนดและยื่นแบบแสดงรายการภาษีขายตามกำหนดการของแต่ละรัฐ

การกำหนด Nexus

ในการพิจารณาว่าคุณมี Nexus อยู่ที่ใด ให้เริ่มต้นด้วยคำถามพื้นฐาน:

- รัฐที่คุณจัดส่งจากรัฐต้นทางหรือรัฐปลายทางคือ? หากเป็นรัฐต้นทาง ให้ค้นหาว่าเกณฑ์สำหรับการจัดเก็บภาษีขายคืออะไร

- คุณมีสินค้าคงคลังหรือพนักงานในรัฐอื่น ๆ หรือไม่? หากเป็นเช่นนั้น ให้ตรวจสอบกฎหมายเน็กซัสและดูว่าเป็นไปตามข้อกำหนดหรือไม่

- จัดระเบียบบันทึกการขายของคุณตามรัฐ และรวมปริมาณการขายและจำนวนธุรกรรมสำหรับแต่ละรัฐ

- เปรียบเทียบผลรวมของรัฐกับกฎหมาย Nexus ปัจจุบันสำหรับแต่ละรัฐ ใช้ลิงก์ในบทความนี้เพื่อย้ายอย่างรวดเร็วยิ่งขึ้น

- หากคุณมีปริมาณ หรือ สูงกว่าเกณฑ์การขาย แสดงว่าคุณมี Nexus อยู่ที่นั่น

Nexus ในสถานะอื่น

สมมติว่าคุณเก็บภาษีการขายในรัฐบ้านเกิดของคุณ แต่หลังจากดำเนินการวิเคราะห์ข้างต้นแล้ว คุณจะเห็นว่าคุณควรเก็บภาษีในสองรัฐเพิ่มเติม นี่คือสิ่งที่ต้องทำต่อไป

รับใบอนุญาตขาย/ลงทะเบียน

ในบางรัฐจะเรียกว่า "ใบอนุญาตภาษีขาย" ในบางรัฐเรียกว่า "การจดทะเบียนภาษีขาย" สิ่งเดียวกัน ประเด็นคือ คุณต้องมีใบอนุญาตหรือการลงทะเบียน ก่อนที่ จะเก็บภาษีการขาย (การเก็บภาษีการขายโดยไม่ได้รับอนุญาตถือเป็นสิ่งผิดกฎหมาย) นี้มักจะทำออนไลน์

แต่ละรัฐแตกต่างกันเล็กน้อย บางคนเรียกเก็บค่าธรรมเนียมเล็กน้อยในการลงทะเบียนและบางแห่งไม่มีค่าธรรมเนียมเลย อย่าลืมทบทวนกฎของกรมสรรพากรของรัฐ เพื่อให้คุณทราบวันครบกำหนดและการต่ออายุที่จำเป็น

เมื่อผ่านเกณฑ์

ตัวอย่างเช่น เกณฑ์ในรัฐที่กำหนดคือ $200,000 ในปริมาณในปีปัจจุบัน สองเดือนที่แล้ว คุณขายได้ 198,000 ดอลลาร์ที่นั่น ไม่มี Nexus เดือนที่แล้ว คุณขายได้ 201,000 ดอลลาร์ เน็กซัส

หากต้องการปฏิบัติตามนโยบาย ให้ลงทะเบียนเก็บภาษีขายตอนนี้และเริ่มเก็บภาษีในอนาคต คุณไม่จำเป็นต้องจ่ายภาษีการขายสำหรับเดือนที่แล้ว (201,000 เหรียญสหรัฐ) เนื่องจากก่อนหน้านี้คุณยังไม่มีคุณสมบัติตรงตามข้อกำหนดในการเริ่มเก็บภาษีการขาย ดังนั้นคุณจึงไม่ได้เก็บภาษีใดๆ

การยกเว้นสินค้า

อาจมีข้อมูลเพิ่มเติมเกี่ยวกับภาษีการขายทั้งนี้ขึ้นอยู่กับประเภทของผลิตภัณฑ์ที่คุณขาย ตัวอย่างเช่น ผลิตภัณฑ์อาหารมักถูกเก็บภาษีแตกต่างจากผลิตภัณฑ์ประเภทอื่น ยาและเสื้อผ้าที่ไม่ต้องสั่งโดยแพทย์มักปลอดภาษีหรือเก็บภาษีในอัตราที่ต่ำกว่า ผลิตภัณฑ์ดิจิทัลอาจมีอัตราภาษีขายที่แตกต่างกันเช่นกัน

แพลตฟอร์มอีคอมเมิร์ซบางแห่งมีการแทนที่ภาษีขายซึ่งคุณสามารถใช้เพื่อกำหนดกฎเกณฑ์พิเศษสำหรับผลิตภัณฑ์ประเภทนี้ แต่ควรทำวิจัยของคุณและตรวจสอบให้แน่ใจว่าผลิตภัณฑ์ของคุณมีคุณสมบัติตรงตามข้อกำหนดก่อน

เก็บภาษีขาย

เมื่อกำหนด Nexus และยื่นใบอนุญาตแล้ว คุณจะต้องกำหนดค่าการจัดเก็บภาษีการขายของคุณ โชคดีที่แพลตฟอร์มการขายส่วนใหญ่มีระบบอัตโนมัติในระดับหนึ่ง เราจะพูดถึงพื้นฐานของการตั้งค่าการเก็บภาษีขายในสองแพลตฟอร์มที่ใหญ่ที่สุด: Amazon และ Shopify

อเมซอน

Amazon เป็นผู้อำนวยความสะดวกด้านการตลาดในหลายรัฐ ซึ่งหมายความว่าภาระหน้าที่ในการคำนวณ รวบรวม และนำส่งภาษีการขายสำหรับผู้ขายนั้นตกอยู่ที่ Amazon แต่ไม่ใช่สำหรับทุกรัฐ

ผู้ขายของ Amazon ยังคงรับผิดชอบในการกำหนดและลงทะเบียนในรัฐที่มี Nexus การลงทะเบียนจะทำให้ผู้ขายมีหมายเลขทะเบียนภาษีขายของรัฐ ซึ่งจำเป็นต้องเก็บภาษีการขายผ่าน Amazon

จากจุดนั้น Amazon สามารถกำจัดงานส่วนใหญ่ออกจากมือผู้ขายได้ ด้วยการตั้งค่าเพียงเล็กน้อย การจัดเก็บภาษีการขายสามารถทำได้โดยอัตโนมัติเกือบทั้งหมด อัตราภาษีจะได้รับการอัปเดตโดย Amazon หากอัตรามีการเปลี่ยนแปลง Amazon ยังติดตามสถานะปลายทางและต้นทางด้วย ดังนั้นคุณจึงไม่ต้องทำ

หากต้องการจัดเก็บภาษีขายอัตโนมัติใน Amazon ให้ไปที่การตั้งค่าภาษี Seller Central ที่นี่ คุณสามารถกำหนดได้ว่ารัฐใดจำเป็นต้องเก็บภาษีการขาย และระดับใด (รัฐ เคาน์ตี หรือท้องถิ่น) คุณยังสามารถเพิ่มรหัสภาษีสินค้าได้ในกรณีที่สินค้าบางรายการของคุณได้รับการยกเว้นหรืออยู่ภายใต้อัตราภาษีที่ลดลง

เมื่อคุณตั้งค่าการจัดเก็บภาษีขายและต้องการยื่นแบบแสดงรายการภาษีขายแล้ว คุณสามารถดาวน์โหลดรายงานจาก Seller Central พร้อมข้อมูลทั้งหมดเกี่ยวกับภาษีการขายที่รวบรวมได้ จากนั้น คุณจะต้องเพิ่มและคำนวณตัวเลขด้วยตนเอง หรือทำงานร่วมกับบริการภาษีขายเพื่อคำนวณให้คุณ

Shopif y

Shopify ยังสามารถกำหนดค่าสำหรับการเก็บภาษีได้จนถึงอัตราภาษีท้องถิ่น เช่นเดียวกับ Amazon แพลตฟอร์มนี้จะไม่บอกคุณว่าคุณควรลงทะเบียนและจ่ายภาษีขายที่ใด คุณจะต้องทำอย่างนั้นหรือจ้างบริการเพื่อดำเนินการดังกล่าว

เมื่อคุณได้ระบุและลงทะเบียนในเขตอำนาจศาลภาษีที่เหมาะสมแล้ว คุณสามารถกำหนดค่า Shopify ให้รวบรวมให้คุณได้

หากต้องการตั้งค่านี้ ให้ไปที่ภาษี > การตั้งค่า > ตั้งค่า (ภายใต้ “ภูมิภาคภาษี”) คุณจะต้องเพิ่มรหัสการจดทะเบียนภาษีจากรัฐใดๆ ที่คุณต้องการรวบรวม

Shopify ยังอนุญาตให้คุณตั้งค่าการแทนที่ภาษีได้ หากอัตราภาษีเริ่มต้นไม่มีผลบังคับใช้กับคุณหรือสินค้าของคุณ คุณยังมีตัวเลือกในการเก็บภาษีสำหรับค่าขนส่งในบางรัฐ

เมื่อถึงเวลาดึงข้อมูลสำหรับการคืนภาษีขาย คุณสามารถดาวน์โหลดรายงานการเงินการขาย (เลือกรายงานฉบับเต็ม) ซึ่งจะรวมถึงข้อมูลที่จำเป็นทั้งหมดเกี่ยวกับภาษีขายที่รวบรวมไว้ สำหรับคุณหรือบริการภาษีขายของคุณเพื่อคำนวณและยื่นคืนสินค้า

ยื่นแบบแสดงรายการและนำส่งภาษีการขายของคุณ

หลังจากเก็บภาษีการขายแล้ว คุณจะต้องยื่นแบบแสดงรายการภาษีกับรัฐที่คุณเก็บมาได้ และส่งคืนภาษีให้กับรัฐเหล่านั้น ซึ่งเรียกอีกอย่างว่า "การนำส่ง" ภาษีการขาย สิ่งสำคัญประการหนึ่งที่ควรทราบคือ หากคุณลงทะเบียนเพื่อเก็บภาษีในรัฐแต่ไม่ได้ขายในช่วงเวลาที่กำหนด คุณควรยื่นเงินคืน 0 ดอลลาร์เพื่อหลีกเลี่ยงการถูกลงโทษหากไม่ได้ยื่น

แต่เมื่อพูดถึงกำหนดการยื่นภาษี สิ่งต่างๆ จะซับซ้อนขึ้น แต่ละรัฐสร้างกฎเกณฑ์ของตนเอง ดังนั้นพวกเขาทั้งหมดจึงมีกำหนดการที่แตกต่างกันว่าจะต้องยื่นแบบแสดงรายการภาษีขายเมื่อใด สำหรับหลายๆ รัฐ ข้อกำหนดในการยื่นแบบรายเดือน รายไตรมาส หรือรายปี ขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ยของคุณ

สิ่งสำคัญที่สุดคือ หากคุณจัดการภาษีการขายของคุณเอง และคุณเริ่มมี Nexus ในหลายรัฐ ให้ตั้งค่าระบบวันที่ครบกำหนดและการแจ้งเตือนสำหรับแต่ละรัฐ

การเอาท์ซอร์สการคืนภาษีการขายของคุณ

แน่นอน ในยุคนี้คุณสามารถจ่ายเงินให้คนอื่นทำ ด้วยภาษีการขาย คุณมีสองตัวเลือกพื้นฐาน: บริการอัตโนมัติหรือบุคคลที่อาศัยอยู่

สิ่งที่เป็นไปโดยอัตโนมัติและสิ่งที่ไม่สามารถเป็นได้

แพลตฟอร์มอัตโนมัติ

เมื่อพูดถึงแพลตฟอร์มอัตโนมัติ ทั้งสองแพลตฟอร์มที่น่าเชื่อถือและเป็นที่รู้จักมากที่สุดคือ TaxJar และ Avalara

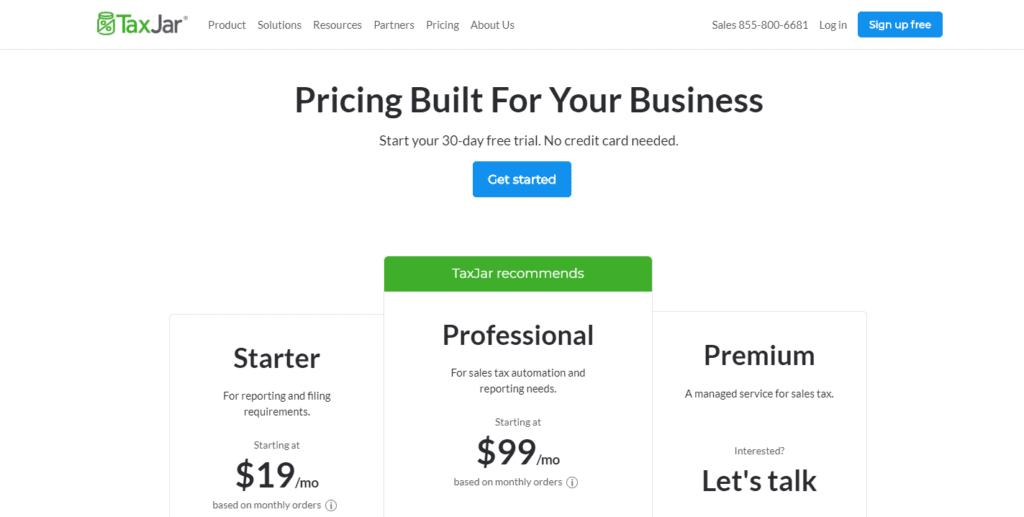

TaxJar

Taxjar เป็นบริการอัตโนมัติที่จะส่งการคืนภาษีการขายของคุณไปยังรัฐที่คุณลงทะเบียน การดำเนินการนี้ยังใช้การติดตามวันที่ครบกำหนดจากจานของคุณ TaxJar ยังเสนอการผนวกรวมที่ง่ายดายกับแพลตฟอร์มหลักและเกตเวย์การชำระเงินทั้งหมด: Amazon, Shopify, eBay, BigCommerce, Etsy, Magento, WooCommerce, Square และ Paypal

Taxjar เสนอ แดชบอร์ดข้อมูลเชิงลึกของ Nexus ทางเศรษฐกิจ ซึ่งจะบอกคุณว่าคุณมี Nexus อยู่ที่ใด และคุณกำลังเข้าใกล้ที่ใด อย่างไรก็ตาม TaxJar จะไม่ยื่นเอกสารของคุณเพื่อขอรับใบอนุญาตภาษีขาย TaxJar มีราคาไม่แพงนัก ด้วยการกำหนดราคาแบบฉัตรที่ให้ผลตอบแทนในจำนวนจำกัดต่อปี

อวาลารา อวาแทกซ์

Avatax ของ Avalara เป็นระบบที่แข็งแกร่งกว่า และเป็นส่วนหนึ่งของระบบที่มีผลิตภัณฑ์อื่นๆ อีกหลายอย่างนอกเหนือจาก Avatax มันยังแพงกว่า

Avatax จะติดตามการขายของคุณเพื่อแสดงให้คุณเห็นว่าคุณต้องลงทะเบียนที่ใด โดยใช้การยกเว้นผลิตภัณฑ์ที่ใช้ในแต่ละรัฐโดยอัตโนมัติ นอกจากนี้ยังจะยื่นคืนสินค้าและนำส่งภาษีการขายให้กับคุณและจะให้ความช่วยเหลือในการลงทะเบียนในรัฐใหม่

อวาลารายังนำเสนอผลิตภัณฑ์ที่รองรับผู้ขายต่างประเทศ ซึ่งเก็บภาษีศุลกากรและภาษีนำเข้า (เช่น ภาษีมูลค่าเพิ่ม)

บริการสด

แม้ว่าวิธีการ DIY อาจใช้ได้ดีสำหรับผู้ขายรายย่อย แต่หากคุณทำธุรกิจจำนวนมาก อาจถึงเวลาที่จะจ้างผู้เชี่ยวชาญจากภายนอก การวิเคราะห์ภาษีขายไม่เพียงแต่ให้รายละเอียดและใช้เวลานานเท่านั้น แต่กฎการยกเว้นภาษีแตกต่างกันไปในแต่ละรัฐ และการคำนวณผิดอาจส่งผลให้เกิดการลงโทษและค่าธรรมเนียมล่าช้า

หากคุณต้องการคนที่อยู่จริงมากกว่าระบบอัตโนมัติ มีหลายบริษัทที่ให้บริการด้านภาษีขาย ECOM CPA นำเสนอการศึกษาเกี่ยวกับ Nexus 50 รัฐแบบครอบคลุมเพื่อกำหนดว่าได้เข้าถึง Nexus ที่ใดแล้ว เช่นเดียวกับการลงทะเบียน บริการยื่นเรื่อง และความช่วยเหลือในการตั้งค่าโซลูชันอัตโนมัติ

ไม่ชำระภาษีขาย

หากผู้ค้าไม่ชำระภาษีขายตามที่ควรจะเป็น พวกเขาก็มักจะได้รับจดหมายประเมิน ซึ่งกำหนดให้ผู้ค้าต้องยื่นแบบแสดงรายการภาษีขายที่เลยกำหนดชำระและชำระเงิน ค่าปรับและดอกเบี้ยสำหรับการยื่นล่าช้ามักจะคิดเป็น 30% ของภาษีที่ค้างชำระ

หากรัฐเชื่อว่าเจตนาของคุณคือการฉ้อโกงพวกเขา (เช่น คุณรู้ว่าภาษีค้างชำระและเลือกที่จะไม่จ่ายภาษีนั้น) บทลงโทษทางอาญาก็สามารถนำมาใช้ได้เช่นกัน

ส่วนลดภาษีขาย

สามารถจ่ายเงินเพื่อทำวิจัยเล็กน้อยเกี่ยวกับส่วนลดที่มีอยู่ ปัจจุบัน ประมาณ 26 รัฐจะให้ส่วนลดสำหรับภาษีการขายที่คุณเรียกเก็บ หากคุณชำระเงินก่อนกำหนดหรือตรงเวลา

ตัวอย่างเช่น จอร์เจียอนุญาตให้ผู้ขายเก็บเงิน 3% ของ 3,000 ดอลลาร์แรกที่ครบกำหนดชำระ และ .5% ของค่าอื่นๆ ที่สูงกว่านั้น - เพียงเพื่อชำระเงินตรงเวลา

สำหรับการอ่านเพิ่มเติม ตรวจสอบแหล่งข้อมูลเหล่านี้:

- ความช่วยเหลือด้านภาษีของ Shopify

- บริการคำนวณภาษีของ Amazon

- เครื่องคำนวณภาษีขายของ Avara และเครื่องมือค้นหา

- คู่มือภาษีอเมซอน

ไดเรกทอรีภาษีขาย: ตามรัฐ

อลาบามา

- รัฐปลายทาง

- อาจใช้ภาษีของรัฐ เคาน์ตี และเมือง

- เกณฑ์ $250,000

- ไม่มีภาษีขายในการจัดส่ง

การมีอยู่ประเภทต่อไปนี้ถือเป็น Nexus ในแอละแบมา:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- พนักงานหรือตัวแทน Nexus

- เชื่อมโยงเศรษฐกิจ

กรมสรรพากรของแอละแบมากำหนดระเบียบภาษีขายของรัฐไว้ที่นี่ อัตราที่ลดลงมีผลกับเครื่องจักรในฟาร์มและรถยนต์และรถบรรทุก

กำหนดการนำส่งภาษีขายมีดังนี้

- หากภาระภาษีการขายมากกว่า $200 ต่อเดือน การคืนสินค้าจะครบกำหนดเป็นรายเดือนภายในวันที่ 20

- หากภาระภาษีขายต่ำกว่า $200 ต่อเดือน อาจมีการเลือกตั้งรายไตรมาส

- หากภาระภาษีขายต่ำกว่า $10 ผลตอบแทนอาจถูกยื่นแบบปีปฏิทิน

อลาสก้า

- รัฐปลายทาง – แต่ไม่มีภาษีการขายของรัฐ

- อาจมีการเก็บภาษีเมืองและเขตเทศบาล

การแสดงตนประเภทต่อไปนี้ถือเป็น Nexus ในอลาสก้า:

- สถานะการขายปลีก

- เน็กซัสสินค้าคงคลัง

- ตัวแทน Nexus

เนื่องจากอะแลสกาเป็นรัฐที่มี "การปกครองที่บ้าน" (หมายถึงเลื่อนอำนาจการจัดเก็บภาษีไปยังเขตอำนาจศาลในท้องถิ่น) การยกเว้นและอัตราที่ลดลงแตกต่างกันไปตามเมืองและเขตหรือ "เขตเลือกตั้ง" จาก 321 ชุมชนในอลาสก้า 107 เรียกเก็บภาษีบางประเภท ช่วงเหล่านี้จาก 1% -7%

น่าเสียดายสำหรับผู้ขายที่อยู่ห่างไกล คุณต้องติดต่อด้วยตัวเองทุกท้องที่เพื่อทำความเข้าใจกฎเกณฑ์และรวบรวมแบบฟอร์มภาษีการขาย ข้อมูลเพิ่มเติมและแหล่งข้อมูลที่เป็นประโยชน์มีอยู่ในเว็บไซต์ของผู้ประเมินของรัฐ รวมถึงรายงานภาษีประจำปีของอะแลสกา ซึ่งเป็นสิ่งพิมพ์ที่เข้มข้นแต่ยังคงมีประโยชน์ซึ่งระบุถึงเขตเมืองต่างๆ และนโยบายภาษี

แอริโซนา

- รัฐกำเนิด

- ค่าขนส่งไม่ต้องเสียภาษี

- เกณฑ์การสำเร็จการศึกษาของ:

- รายได้รวม $200,000 ต่อปีในปี 2019

- รายได้รวม $150,000 ต่อปีในปี 2020

- รายได้รวม $100,000 ต่อปีในปี 2564

การแสดงตนประเภทต่อไปนี้ถือเป็น Nexus ในรัฐแอริโซนา:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- เน็กซัสทรัพย์สินส่วนบุคคล

- ปลายทางการจัดส่ง

- Nexus ของพนักงานหรือผู้รับเหมา

กฎระเบียบสำหรับผู้ขายระยะไกลของรัฐแอริโซนามีผลบังคับใช้ในเดือนตุลาคม 2019 เกณฑ์สำหรับภาษีการขายของรัฐ (หรือ “ภาษีสิทธิพิเศษในการทำธุรกรรม”) นำไปใช้กับผู้ขายระยะไกลที่มีคุณสมบัติตรงตามเกณฑ์ในปีปัจจุบันหรือปีที่แล้ว

อย่างไรก็ตาม หากคุณขายผ่านผู้ให้บริการตลาดกลางที่รวบรวมและนำส่งภาษีการขายในรัฐ คุณ ไม่ จำเป็นต้องลงทะเบียนภาษีการขายของรัฐ

หากคุณยังไม่แน่ใจว่าธุรกิจของคุณมี Nexus ในรัฐแอริโซนาหรือไม่ รัฐเสนอแบบสอบถาม Nexus ที่มีประโยชน์เพื่อช่วยคุณตัดสินใจ

อาร์คันซอ

- รัฐปลายทาง

- เกณฑ์ของอย่างใดอย่างหนึ่ง:

- ยอดขายปีละ 100,000 ดอลลาร์ หรือ

- ธุรกรรม 200 ต่อปี

- ค่าขนส่งอาจถูกเก็บภาษี

ธุรกิจมี Nexus ในอาร์คันซอ หากยังคงรักษาสิ่งต่อไปนี้:

- สถานที่ประกอบธุรกิจ (รวมถึงสำนักงาน)

- พื้นที่คลังสินค้า

- อสังหาริมทรัพย์หรือทรัพย์สินส่วนบุคคล

กฎระเบียบสำหรับผู้ขายระยะไกลของรัฐอาร์คันซอเริ่มในเดือนกรกฎาคม 2019 โดยเรียกเก็บภาษีการขายจากผู้ขายระยะไกลที่ผ่านเกณฑ์ปริมาณหรือการขายในปีปัจจุบันหรือปีที่แล้ว อาร์คันซอได้รับการยกเว้นภาษีการขายตามประเภทผลิตภัณฑ์ คุณสามารถตรวจสอบการยกเว้นเหล่านี้ได้ที่นี่

แคลิฟอร์เนีย

- สถานะไฮบริดต้นทาง/ปลายทาง

- เกณฑ์ยอดขาย 500,000 เหรียญ

- บริการไม่ต้องเสียภาษี แต่สินค้าเป็น

- การจัดส่งสินค้าคือ

- ไม่ต้องเสียภาษีหากมีการเรียกเก็บเงินจากลูกค้าเป็นรายการแยกต่างหากและจัดทำโดยผู้ขนส่งทั่วไป

- ต้องเสียภาษีหากรวมกับต้นทุนผลิตภัณฑ์หรือ "การจัดการ"

แคลิฟอร์เนียถือว่าผู้ค้าปลีกต้องมี Nexus หากเป็นไปตามเงื่อนไขต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- ตัวแทน ตัวแทน หรือผู้รับเหมาอิสระ Nexus

- เน็กซัสทรัพย์สินส่วนบุคคล

- การแสดงตนในงานแสดงสินค้า (มากกว่า 15 วันและมีรายได้สุทธิมากกว่า 100,000 ดอลลาร์)

ภาษีการขายแบบผสมของแคลิฟอร์เนียต้องมีคำอธิบายบางประการ: ภาษีของรัฐ เคาน์ตี และเมืองเป็นแบบต้นทาง ดังนั้นจะรวบรวมตามสถานที่ตั้งของผู้ขาย ในขณะที่ภาษีเสริมของเขตจะขึ้นอยู่กับปลายทาง ขึ้นอยู่กับสถานที่ตั้งของผู้ซื้อ

คู่มือภาษีของรัฐแคลิฟอร์เนียสำหรับผู้ค้าปลีกนอกรัฐมีประโยชน์ในการอธิบายรายละเอียดเกี่ยวกับเหตุผลที่ผู้ค้าปลีกได้รับการพิจารณาว่า "มีส่วนร่วมในธุรกิจ" ในรัฐ การยกเว้นภาษีขายรวมถึงการขายให้กับผู้ค้าปลีกรายอื่น และอาหารบางชนิด

เพื่อหลีกเลี่ยงการจ่ายภาษีการขายในฐานะผู้ค้าปลีกที่ขายให้กับผู้ค้ารายอื่น ผู้ขายควรตรวจสอบให้แน่ใจว่าพวกเขามีใบรับรองการขายต่อที่ถูกต้อง

โคโลราโด

- รัฐปลายทาง

- เกณฑ์ 100,000 ดอลลาร์ในการขายประจำปี

- การจัดส่งสินค้าคือ

- ไม่ต้องเสียภาษีหากมีการเรียกเก็บจากลูกค้าเป็นรายการแยกต่างหาก

- ต้องเสียภาษีหากรวมกับต้นทุนผลิตภัณฑ์หรือ "การจัดการ"

การมีอยู่ประเภทต่างๆ ต่อไปนี้ถือเป็น Nexus ในโคโลราโด:

- การเชื่อมต่อทางกายภาพ

- ทรัพย์สินส่วนบุคคล (ขายหรือเช่า)

- ชักชวน Nexus

ผู้ขายที่อยู่ห่างไกลจำนวนมากที่ทำธุรกิจในโคโลราโดอาจอยู่ภายใต้ "ข้อยกเว้นสำหรับธุรกิจขนาดเล็ก" กฎนี้ระบุว่าผู้ค้าปลีกที่ไม่มีสถานะทางกายภาพในรัฐ (ตามที่กำหนดโดยรายชื่อ Nexus ด้านบน) จะได้รับการยกเว้นภาษีการขายหากพวกเขาไม่ถึงเกณฑ์ 100,000 ดอลลาร์

เมื่อผู้ค้าปลีกเข้าถึง Nexus แล้ว พวกเขามีเวลา 90 วันในการลงทะเบียนในโคโลราโด มีการยกเว้นภาษีขายบางส่วนซึ่งสามารถดูได้จากเว็บไซต์ของกรมสรรพากร

คอนเนตทิคัต

- รัฐปลายทาง

- เกณฑ์คือ 100,000 ดอลลาร์ในการขายรวม และ อย่างน้อย 200 ธุรกรรม

- การจัดส่งต้องเสียภาษีตราบเท่าที่สินค้าต้องเสียภาษี

Nexus ประกอบด้วย:

- การเชื่อมต่อทางกายภาพ

- ลูกจ้าง ตัวแทน หรือผู้รับจ้าง (มากกว่า 2 วันต่อปี)

- เน็กซัสสินค้าคงคลัง

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- ปลายทางการจัดส่ง

เมื่อพูดถึงภาษีการขายและการใช้ คอนเนตทิคัตเป็นรัฐที่ง่ายกว่าสำหรับผู้ขายระยะไกลที่จะทำงานด้วย เนื่องจากไม่มีภาษีของมณฑลหรือเทศบาล เฉพาะภาษีการขายของรัฐเท่านั้นที่ต้องนำมาพิจารณา

คอนเนตทิคัตยังรู้จักผู้อำนวยความสะดวกด้านตลาดซึ่งต้องลงทะเบียนกับกรมสรรพากรและการขายเพื่อขอใบอนุญาต

เดลาแวร์

- ไม่มีภาษีการขายของรัฐ

ในฐานะที่เป็นหนึ่งในรัฐ "NOMAD" เดลาแวร์ไม่มีภาษีการขายของรัฐ ในปัจจุบัน จุดยืนของรัฐคือ “…การใช้อินเทอร์เน็ตเป็นเครื่องมือในการขายทรัพย์สินที่จับต้องได้หรือทรัพย์สินส่วนบุคคลที่จับต้องไม่ได้เท่านั้นจะไม่สร้างจุดเชื่อมต่อในตลาด”

อย่างไรก็ตาม มีค่าธรรมเนียมใบอนุญาตประกอบธุรกิจและภาษีรายรับรวมสำหรับ "บริการต่างๆ ที่ดำเนินการภายในรัฐ" สำหรับข้อมูลเพิ่มเติม โปรดดูที่กรมสรรพากรและคำถามที่พบบ่อยเกี่ยวกับการขายทางอินเทอร์เน็ต

ฟลอริดา

ในปัจจุบัน มีเพียงฟลอริดาและมิสซูรีเท่านั้นที่ยังไม่ได้นำกฎภาษีการขายที่เกี่ยวข้องกับผู้ขายทางไกลโดยเฉพาะ

อย่างไรก็ตาม มีการเรียกเก็บเงินในผลงานที่จะเปลี่ยนแปลงสิ่งนั้น การวิเคราะห์ทางการเงินประมาณการว่ารัฐสูญเสียรายได้ภาษีอย่างน้อย 8.5 ล้านดอลลาร์ อันเป็นผลมาจากการไม่บังคับใช้กฎภาษีการขายทางไกล หากคุณกำลังทำยอดขายมากกว่า $100,000 หรือธุรกรรม 200 รายการในฟลอริดา โปรดจับตาดูสิ่งนี้

จอร์เจีย

- รัฐปลายทาง

- เกณฑ์การสำเร็จการศึกษาของ:

- รายได้รวม $250,000 หรือธุรกรรม 200 รายการในปี 2019

- รายได้รวม $100,000 หรือ 200 ธุรกรรมในปี 2020

- ค่าขนส่งต้องเสียภาษี

Nexus ในจอร์เจียถูกสร้างขึ้นโดย:

- การเชื่อมต่อทางกายภาพ (รวมถึงการปรากฏตัวในงานแสดงสินค้า เหนือเกณฑ์ที่กำหนด)

- เน็กซัสสินค้าคงคลัง

- พนักงานหรือตัวแทน Nexus

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- ปลายทางการจัดส่ง

กฎระเบียบเหล่านี้มีผลบังคับใช้ในปี 2019 ตั้งแต่ปี 2020 เป็นต้นไป รัฐได้เริ่มกำหนดให้ผู้อำนวยความสะดวกด้านการตลาดสร้างรายได้มากกว่า $100,000 เพื่อเก็บภาษีการขายสำหรับผู้ขายที่เป็นบุคคลที่สาม

ที่น่าสนใจคือ ปัจจุบันจอร์เจียถือว่าผู้ให้บริการดรอปชิปเปอร์ระยะไกลเป็น "ผู้ค้าปลีก" และยกเว้นธุรกรรมเหล่านี้จากภาษีขายปลีก (แม้ว่าเอกสารที่เหมาะสมจะต้องอยู่ในบรรทัด) ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีขายประกอบด้วยเอกสารการศึกษา อาหาร และใบสั่งยาบางอย่าง

เกณฑ์ของจอร์เจียมีผลกับปีปฏิทินปัจจุบันหรือปีก่อนหน้า และจะกำหนดให้ผู้ขายเก็บภาษีทั้งของรัฐและท้องถิ่น

ฮาวาย

- ไม่มี "ภาษีขาย" ที่ชัดเจน แต่เป็นภาษีสรรพสามิต

- เกณฑ์รายได้รวม $100,000 หรือธุรกรรม 200 รายการ

- ค่าขนส่งต้องเสียภาษี

Nexus ถูกสร้างขึ้นในฮาวายโดยมี:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- เครือข่ายพันธมิตร

- ชักชวน Nexus

- เชื่อมโยงเศรษฐกิจ

ในทางเทคนิค ไม่มี "ภาษีการขาย" ในฮาวาย แต่รัฐกำหนดให้เก็บภาษีสรรพสามิตทั่วไป (GET) 4% สำหรับธุรกิจในรัฐ อาจมีการเก็บภาษีท้องถิ่น ซึ่งขณะนี้รวมถึงผู้ขายระยะไกลที่มีคุณสมบัติตรงตามเกณฑ์ Nexus ทางเศรษฐกิจ เกณฑ์เหล่านี้ใช้กับปีปัจจุบันและปีก่อนหน้า

ฮาวายเริ่มกำหนดให้ผู้อำนวยความสะดวกด้านการตลาดรวบรวมและส่ง GET ในปี 2020

ไอดาโฮ

- รัฐปลายทาง

- เกณฑ์ยอดขาย 100,000 ดอลลาร์

- การจัดส่งไม่ต้องเสียภาษีเมื่อแสดงรายการเป็นรายการแยกต่างหาก

ไอดาโฮถือว่าผู้ขายมี Nexus หากพวกเขามีสิ่งต่อไปนี้ในไอดาโฮ:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- พนักงานหรือตัวแทน Nexus

กฎหมาย Nexus ทางเศรษฐกิจของไอดาโฮมีผลบังคับใช้ในเดือนมิถุนายน 2019 และมีผลบังคับใช้กับทั้งผู้ขายที่อยู่ห่างไกลและผู้อำนวยความสะดวกด้านการตลาด เกณฑ์ที่ใช้กับยอดขายปัจจุบันหรือปีก่อนหน้า ข่าวดีก็คือว่าหากไม่มีสถานที่ตั้งจริงในไอดาโฮ ผู้ขายระยะไกลจะต้องรับผิดชอบภาษีของรัฐเพียง 6% เท่านั้น ซึ่งไม่มีภาษีท้องถิ่น ความถี่ในการยื่นคำร้องขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ย และอยู่ในช่วงตั้งแต่รายปีไปจนถึงรายเดือน

นอกจากนี้ บริการต่างๆ จะไม่เก็บภาษีในไอดาโฮ – เฉพาะผลิตภัณฑ์ที่จับต้องได้เท่านั้น การยกเว้นผลิตภัณฑ์ ได้แก่ สกุลเงิน ซอฟต์แวร์คอมพิวเตอร์ สินค้าขายต่อ และอื่นๆ

อิลลินอยส์

- สถานะปลายทางสำหรับผู้ขายระยะไกล รัฐต้นทางสำหรับผู้ขายในรัฐ

- เกณฑ์รายได้รวม $100,000 หรือ 200 ธุรกรรมใน 12 เดือน

- การจัดส่งต้องเสียภาษี เว้นแต่จะเป็นรายการแยกต่างหาก หรือมีตัวเลือกการรับสินค้า

Nexus ก่อตั้งขึ้นในรัฐอิลลินอยส์เมื่อผู้ขายมี:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- ตัวแทน Nexus

- “การคลิกผ่าน” หรือ nexus ของพันธมิตร

ผู้อำนวยความสะดวกด้านการตลาดได้รับการยอมรับในรัฐอิลลินอยส์ในปี 2020 และจำเป็นต้องรวบรวมและนำส่งภาษีการขายสำหรับผู้ขาย อย่างไรก็ตาม มีการพิมพ์บางส่วนเกี่ยวกับภาษีอาชีพของผู้ค้าปลีกในรัฐอิลลินอยส์ ซึ่งกำหนดให้ผู้ขายต้องรับผิดชอบภาษีการขายมากกว่าที่จะเป็นผู้อำนวยความสะดวกในตลาด

กฎภาษีการขายของรัฐอิลลินอยส์ไม่รวมรายการขายต่อจากภาษีการขาย สามารถดูข้อยกเว้นอื่นๆ ได้จากเว็บไซต์ของมลรัฐอิลลินอยส์

อินดีแอนา

- รัฐปลายทาง

- เกณฑ์รายได้รวม $100,000 หรือธุรกรรม 200 รายการ

- ค่าขนส่งต้องเสียภาษี

Nexus ถูกสร้างขึ้นเมื่อธุรกิจดูแลในรัฐอินเดียนา:

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- เน็กซัสสินค้าคงคลัง

- พนักงานหรือตัวแทน Nexus

- Service nexus (including through a third party)

Indiana doesn't have local taxes, so remote sellers are only liable for the state's 7% tax rate. The threshold requirements apply to either the current or previous year.Depending on the volume of sales tax liability, the filing frequency is either monthly or annually.

Although products in Indiana are taxable, services are often not – unless the service relates to fabricating, altering, or preparing a product. Unprepared grocery food and health care products are some of the items exempt from sales tax.

Iowa

- Destination state

- Threshold of $100,000 in yearly gross revenue, or 200 transactions

- Shipping is only taxable when included in product price

Iowa considers a seller to have nexus if they have:

- Delivery nexus (on a regular basis)

- Physical nexus

- Inventory nexus

- Contractor or service nexus

If you're still not sure, you can take a questionnaire on the Iowa Department of Revenue site to help determine if you have nexus.

Services are sometimes taxable in Iowa. A list of products exempt from taxation can also be found on the state website, and includes software, containers, and food.

The Iowa thresholds for remote sellers apply to the previous or current calendar year. Remote sellers only need to collect and remit the state sales tax of 6%, no local taxes. Filing frequency depends on the amount of tax estimated to be due.

Kansas

- Destination state

- Threshold of $1

- Shipping is taxable

Nexus created in Kansas by:

- Physical nexus (including trade shows, festivals, and other retail events)

- Inventory nexus

- Employee or contractor nexus

No, that's not a typo – Kansas does not offer any kind of exception for remote sellers, so any remote sellers who make any sales in Kansas will meet the threshold. Starting in 2019, all remote sellers delivering to Kansas must register with the Department of Revenue, and collect and remit sales tax. There is some speculation that this may change in the future, so if you have sales in Kansas, keep an eye on this one.

Information on exempt products and exemption certificates can be found on the Kansas Department of Revenue Website.

Kentucky

- Destination state

- Threshold is $100,000 per year in gross revenue, or 200 transactions

- Shipping is taxed

Merchants are considered to have nexus in Kentucky if they:

- Physical presence nexus (including retail or trade shows for 15+ days per year)

- Inventory nexus

- Service nexus

- Property ownership nexus (including leasing)

- Employee nexus

There are no local tax rates in Kentucky, so the state tax is the only one you'll need to worry about here. Kansas does recognize marketplace facilitators – only here, they're called “marketplace providers”, while sellers are “marketplace retailers”.

Thresholds apply to current or previous year. Sales tax exemptions include food and medical supplies. Filing frequency depends on the average monthly tax liability of the seller, with those owing over $1,200 to file monthly.

Louisiana

- Destination state

- Threshold of $100,000 in revenue or 200 transactions

- Shipping is taxable under certain conditions

Louisiana recognizes nexus with:

- A physical location

- Employee nexus

- Inventory nexus

- Economic nexus

In 2018, Louisiana enacted an economic nexus law, but it didn't take effect until July of 2020. Now, physical and digital products, as well as services are subject to the sales tax regulations. The filing frequency in Louisiana depends on the average monthly tax liability, and is either quarterly or monthly. As of August 2020, the state increased incentives to file and pay on time.

Furniture, groceries, and prescriptions are among the items exempt from sales tax, and items purchased for resale may be exempt with the appropriate certificate.

In the past, local jurisdictions had to be registered with separately for sales tax purposes. The state has now formed a Sales and Use Tax Commission for Remote Sellers to serve as a central collection hub. Currently, the extent of the commission's activity is unclear.

The state is also considering a measure requiring sales tax collection and remittance of marketplace facilitators.

Maine

- Destination state

- Threshold of $100,000 or 200 transactions

- Shipping is not taxable if stated separately

Maine recognizes nexus when:

- Employees, salespeople, contractors or other representatives are present

- A place of business such as an office or store exists

- A warehouse is present

- The seller offers local pickup to buyers

Maine recognizes the following types of nexus for out of state sellers:

- Inventory nexus

- Employee nexus

- Economic nexus

Maine does not utilize local tax rates, so only the state rate needs to be considered. Additionally, services are not taxable (with some exceptions). Sales tax exemptions for physical products include groceries, medicines, and medical equipment.

Once you've registered to collect sales tax in Maine, the state will assign you a filing frequency, generally based upon the sales volume of your business. The more revenue, the more frequently you'll probably have to file.

Maryland

- Destination state

- Threshold of $100,000 per year in gross revenue or 200 transactions

- Shipping is not taxable if stated separately

Maryland recognizes the following types of nexus:

- Physical presence nexus

- Employee nexus

- Inventory nexus

- Service nexus

- Property ownership nexus

Maryland does use local tax rates, so remote sellers only need to collect the state tax rate. Filing frequency may be monthly, quarterly, semiannually, or annually, depending on revenue and tax liability.

Sales tax exemptions may apply to resellers with the appropriate paperwork. Other exemptions include food, medication, and farm supplies.

Massachusetts

- Destination state

- $500,000 in the prior calendar year and at least 100 transactions in the state

- Shipping is taxable

Massachusetts recognizes the following types of nexus:

- Physical nexus

- Employee nexus (more than two days per year)

- Inventory nexus

- Trade show nexus (including samples or displays)

- Service or delivery nexus

- Property ownership nexus

Massachusetts is another state with no local tax rates, so remote sellers need only worry about the state tax rate.

มิชิแกน

- รัฐปลายทาง

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 รายการในปีปฏิทินล่าสุด

- ค่าขนส่งต้องเสียภาษี

มิชิแกนรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- ชักชวน Nexus

- การเป็นเจ้าของธุรกิจกับ Nexus

ธุรกิจที่ต้องเก็บและนำส่งภาษีขายอาจต้องยื่นแบบรายเดือน รายไตรมาส หรือรายปี ผู้ยื่นคำร้องในช่วงต้นอาจได้รับส่วนลด

มิชิแกนเสนอการยกเว้นสำหรับผลิตภัณฑ์จำนวนมาก และส่วนลดสำหรับผลิตภัณฑ์อื่นๆ ซึ่งรวมถึงของชำและใบสั่งยา (ยกเว้น) และเสื้อผ้า อาหาร และยาที่จำหน่ายหน้าเคาน์เตอร์ (ลดราคา) ผู้ค้าปลีกอาจได้รับใบรับรองการยกเว้น

มินนิโซตา

- รัฐปลายทาง

- เกณฑ์รายได้รวม $100,000 หรือยอดขาย 100 รายการใน 12 เดือนก่อนหน้า

- การจัดส่งสินค้าต้องเสียภาษีสำหรับสินค้าที่ต้องเสียภาษี

มินนิโซตารู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- Service Nexus (รวมถึงข้อตกลงสำหรับการอ้างอิงของลูกค้ามินนิโซตา)

- ชักชวน Nexus

- ปลายทางการจัดส่ง

วันที่ครบกำหนดสำหรับการคืนภาษีการขายในมินนิโซตาอาจเป็นรายเดือน รายไตรมาส หรือรายปี ผู้ขายยังต้องตระหนักถึงภาษีท้องถิ่นที่แตกต่างกันในรัฐ

โชคดีที่มินนิโซตารู้จัก "ผู้ให้บริการตลาด" หรือที่รู้จักว่าเป็นผู้อำนวยความสะดวกด้านการตลาด พวกเขาจะต้องรวบรวมและนำส่งภาษีการขายในนามของผู้ขาย เว้นแต่จะมีข้อตกลงเป็นอย่างอื่น ในกรณีนี้ ผู้ขายต้องแสดงการจดทะเบียนภาษีขายต่อผู้ให้บริการตลาด

การยกเว้นภาษีการขายในมินนิโซตารวมถึงอาหาร เสื้อผ้า และยาที่ต้องสั่งโดยแพทย์และยาที่จำหน่ายหน้าเคาน์เตอร์

มิสซิสซิปปี้

- รัฐกำเนิด

- เกณฑ์ $250,000 ใน 12 เดือนก่อนหน้า

- ค่าขนส่งต้องเสียภาษี

Mississippi รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสบริการ

- ชักชวน Nexus

- เชื่อมโยงเศรษฐกิจ

รัฐมิสซิสซิปปี้เริ่มเก็บภาษีจากการขายทางไกลในปี 2560 ทำให้เป็นหนึ่งในรัฐก่อนหน้านี้ที่ออกกฎหมายว่าด้วยการเชื่อมโยงทางเศรษฐกิจ เหล่านี้ขึ้นอยู่กับอัตราการขายปลีกปกติ 7% แม้ว่าบริการมักจะไม่ต้องเสียภาษี แต่ผลิตภัณฑ์ต่างๆ การยกเว้นภาษีการขายรวมถึงใบสั่งยา อุปกรณ์ทางการแพทย์ และรายการการผลิตบางอย่าง

ความถี่ในการยื่นคำร้องในมิสซิสซิปปี้ขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ย และอาจเป็นรายเดือน รายไตรมาส หรือรายปี

มิสซูรี

- รัฐกำเนิด

- เกณฑ์ของ

- การจัดส่งมักจะไม่ต้องเสียภาษี

Missouri รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- Nexus ของพนักงานหรือผู้รับเหมา (มากกว่า 2 วันต่อปี)

- เน็กซัสสินค้าคงคลัง

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- ปลายทางการจัดส่ง

ปัจจุบันมิสซูรีไม่มีกฎหมายว่าด้วยการเชื่อมโยงทางเศรษฐกิจ ซึ่งหมายความว่าผู้ขายระยะไกลที่ไม่มี Nexus ผ่านหมวดหมู่ใด ๆ ข้างต้นไม่จำเป็นต้องรวบรวมและนำส่งภาษีการขาย

มอนทานา

รัฐมอนทานาไม่ได้เก็บภาษีการขาย ดังนั้นจึงไม่มีข้อกำหนดสำหรับผู้ขายจากระยะไกลในการรวบรวมและนำส่ง

เนบราสก้า

- รัฐปลายทาง

- เกณฑ์ $ 100,000 หรือยอดขายเพิ่มขึ้น 200 ในปีปฏิทินปัจจุบันหรือก่อนหน้า

- ค่าขนส่งต้องเสียภาษี

เนบราสก้ารู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- Nexus ของพนักงานหรือผู้รับเหมา

- เน็กซัสสินค้าคงคลัง

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- ปลายทางการจัดส่ง

- เชื่อมโยงเศรษฐกิจ

เนบราสก้ารู้จักผู้อำนวยความสะดวกด้านตลาด โดยนิยามบุคคลหรือนิติบุคคลที่ดำเนินการแพลตฟอร์มตลาดผู้ขายหลายราย (MMP) อย่างไรก็ตาม ผู้ขายทั้งหมดที่เกินเกณฑ์ที่กำหนดจะต้องยื่นแบบแสดงรายการภาษีการขายและการใช้งาน สิ่งเหล่านี้เป็นรายเดือน รายไตรมาส หรือรายปี ขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ย

ผู้ขายที่อยู่ห่างไกลในเนบราสก้าควรตระหนักถึงอัตราภาษีท้องถิ่น เช่นเดียวกับภาษีของรัฐ เนบราสก้าอนุญาตให้ยกเว้นภาษีการขายสำหรับร้านขายของชำ ยารักษาโรค และน้ำมันเบนซิน

เนวาดา

- รัฐปลายทาง

- เกณฑ์ $100,000 ต่อปีในปีที่แล้ว หรือ 200 ธุรกรรมขึ้นไปในปีปัจจุบันหรือปีก่อนหน้า

- ค่าขนส่งต้องเสียภาษี

เนวาดารู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- Nexus ของพนักงานหรือผู้รับเหมา

- เน็กซัสสินค้าคงคลัง

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- ปลายทางการจัดส่ง

- เชื่อมโยงเศรษฐกิจ

ในเนวาดา บริการโดยทั่วไปจะไม่เก็บภาษี เมื่อพูดถึงผลิตภัณฑ์ที่จับต้องได้ การยกเว้นภาษีการขาย ได้แก่ ของชำ ยาที่ต้องสั่งโดยแพทย์ อุปกรณ์ทางการแพทย์ และอื่นๆ ผู้ค้าปลีกอาจได้รับใบรับรองการขายต่อ

ผู้ขายทางไกลควรคำนึงถึงภาษีการขายทั้งในพื้นที่และของรัฐ การคืนภาษีการขายในเนวาดามีการยื่นแบบรายเดือนหรือรายไตรมาส

นิวแฮมป์เชียร์

มลรัฐนิวแฮมป์เชียร์ไม่เก็บภาษีการขาย ดังนั้นจึงไม่มีข้อกำหนดสำหรับผู้ขายระยะไกลในการรวบรวมและนำส่ง

นิวเจอร์ซี

- รัฐปลายทาง

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 รายการในปีก่อนหน้าหรือปัจจุบัน

- การจัดส่งสินค้าต้องเสียภาษีสำหรับสินค้าที่ต้องเสียภาษี การจัดส่งสินค้าสำหรับสินค้าที่ไม่ต้องเสียภาษีต้องระบุไว้แยกต่างหากจึงจะไม่ต้องเสียภาษี

รัฐนิวเจอร์ซีย์รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- Nexus ของพนักงานหรือผู้รับเหมา

- ปลายทางการจัดส่ง

- การเชื่อมต่อแบบคลิกผ่าน

นิวเจอร์ซีย์มีคู่มือภาษีขายที่เป็นประโยชน์สำหรับผู้ขายเพื่อใช้อ้างอิง รวมถึงหัวข้อเกี่ยวกับกฎหมายภาษีการขาย ตลอดจนข้อมูลการยกเว้นและการคืนเงิน ข้อยกเว้นบางประการรวมถึงอาหารและเสื้อผ้า ใบรับรองการยกเว้นมีอยู่ในเว็บไซต์กระทรวงการคลังของรัฐนิวเจอร์ซีย์

นิวเจอร์ซีย์กำหนดให้ต้องยื่นแบบแสดงรายการภาษีขายเป็นรายเดือนหรือรายไตรมาส

นิวเม็กซิโก

- รัฐกำเนิด

- ไม่มีภาษีการขาย – เกณฑ์ "ภาษีรายรับรวม" $100,000

- ค่าขนส่งต้องเสียภาษี

นิวเม็กซิโกรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- เน็กซัสพนักงาน

- ชักชวน Nexus

นิวเม็กซิโกไม่เรียกเก็บภาษีการขาย แต่เป็นภาษีรายรับรวม นี่คือการรวมกันของอัตราของรัฐเคาน์ตีและเทศบาล เริ่มตั้งแต่เดือนกรกฎาคม 2019 ผู้ขายระยะไกลต้องรวบรวมและนำส่งภาษีนี้หากยอดขายถึงเกณฑ์ในปีปัจจุบันหรือปีก่อนหน้า

นิวเม็กซิโกไม่เหมือนกับรัฐอื่นๆ อีกหลายแห่ง บริการด้านภาษีและสินค้า ความถี่ในการยื่นเอกสารถูกกำหนดโดยรัฐและอาจเป็นรายเดือน รายไตรมาส หรือรายครึ่งปี

นิวยอร์ก

- รัฐปลายทาง

- เกณฑ์ $500,000 และยอดขายอย่างน้อย 100

- การจัดส่งต้องเสียภาษีหากสินค้าต้องเสียภาษี

นิวยอร์กรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- Nexus ของพนักงานหรือผู้รับเหมา

- เน็กซัสสินค้าคงคลัง

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

- ปลายทางการจัดส่ง

- เชื่อมโยงเศรษฐกิจ

คู่มือ Welcome New Vendors จากแผนกภาษีและการเงินเป็นจุดเริ่มต้นที่ดีในการเรียนรู้เกี่ยวกับภาษีการขายในนิวยอร์ก ผู้ขายสามารถค้นหาได้ที่นี่ว่าจะต้องยื่นแบบรายไตรมาส รายปี หรือ "รายไตรมาส" (การแปล: รายเดือน)

เกณฑ์ทางเศรษฐกิจของนิวยอร์กใช้กับทรัพย์สินส่วนบุคคลที่จับต้องได้ซึ่งส่งเข้ามาในรัฐเท่านั้น ดังนั้นผลิตภัณฑ์และบริการดิจิทัลอาจพบช่องโหว่ในรัฐ ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีการขายโดยเฉพาะ ได้แก่ อาหารและเครื่องดื่ม ผลิตภัณฑ์ทางการแพทย์และยา ผลิตภัณฑ์สุขอนามัย และอื่นๆ

นอร์ทแคโรไลนา

- รัฐปลายทาง

- เกณฑ์รายได้รวม $100,000 ต่อปี หรือธุรกรรมมากกว่า 200 รายการในปีปัจจุบันหรือปีก่อนหน้า

- ค่าขนส่งต้องเสียภาษี

North Carolina รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- Nexus ของพนักงานหรือผู้รับเหมา

- เน็กซัสสินค้าคงคลัง

ผู้ขายระยะไกลที่มี Nexus ในนอร์ทแคโรไลนาต้องพิจารณาทั้งอัตราภาษีการขายของรัฐและอัตราภาษีท้องถิ่น อัตราเหล่านี้ใช้กับผลิตภัณฑ์และบริการ

ต้องยื่นแบบแสดงรายการภาษีขายเป็นรายเดือนหรือรายไตรมาส ขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ย ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีการขาย ได้แก่ ของชำ อุปกรณ์ทางการแพทย์บางชนิด และยาที่ต้องสั่งโดยแพทย์

นอร์ทดาโคตา

- รัฐปลายทาง

- เกณฑ์ $100,000 ต่อปีในปีปัจจุบันหรือปีที่แล้ว

- ค่าขนส่งต้องเสียภาษี

North Dakota รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ (แม้ชั่วคราว)

- เน็กซัสพนักงาน

- Nexus ทรัพย์สินส่วนบุคคล (รวมถึงการเช่าหรือเช่า)

- เชื่อมโยงเศรษฐกิจ

กฎภาษีการขายระยะไกลในปัจจุบันของนอร์ทดาโคตามีผลบังคับใช้ในเดือนกรกฎาคม 2019 ก่อนหน้านี้ กฎรวมข้อ “และธุรกรรม 200 หรือมากกว่า” กฎส่วนนี้ถูกยกเลิกไปยังจุดเชื่อมต่อทางเศรษฐกิจนั้น ตอนนี้ขึ้นอยู่กับปริมาณการขายรวมเท่านั้น ไม่ใช่ธุรกรรม การยกเว้นภาษีการขายรวมถึงยาที่ต้องสั่งโดยแพทย์ ปุ๋ย และเมล็ดพืชสำหรับปลูก

มลรัฐนอร์ทดาโคตาเป็นมิตรกับผู้ขายทางไกลโดยต้องคืนสินค้าเพียงครั้งเดียวสำหรับการยื่นภาษีการขายของรัฐและท้องถิ่น ซึ่งอาจถึงกำหนดชำระเป็นรายเดือน รายไตรมาส รายปี หรือรายครึ่งปี

โอไฮโอ

- รัฐกำเนิด

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 ธุรกรรมในปีปัจจุบันหรือปีก่อนหน้า

- ค่าขนส่งต้องเสียภาษี

โอไฮโอรู้จักประเภทต่อไปนี้สำหรับ Nexus:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- บริการ Nexus

- ปลายทางการจัดส่ง

- Nexus ทรัพย์สินส่วนบุคคล (รวมถึงการเช่าหรือลีสซิ่ง)

- การเชื่อมต่อทางธุรกิจ

- เชื่อมโยงเศรษฐกิจ

ในเดือนสิงหาคม 2019 รัฐโอไฮโอได้ออกกฎหมายกำหนดให้ผู้ขายระยะไกลต้องรวบรวมและนำส่งภาษีการขายจากการขายทรัพย์สินหรือบริการส่วนบุคคลที่จับต้องได้ โอไฮโอยังตระหนักถึงผู้อำนวยความสะดวกด้านตลาดที่ตรงตามเกณฑ์ และกำหนดให้พวกเขาเก็บอัตราภาษีที่แท้จริง ณ สถานที่จัดส่ง

ของชำและยาที่ต้องสั่งโดยแพทย์เป็นผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีการขาย ซึ่งอาจถึงกำหนดชำระเป็นรายเดือนหรือรายครึ่งปี

โอคลาโฮมา

- รัฐปลายทาง

- เกณฑ์ $100,000 ในปีปฏิทินก่อนหน้าหรือปีปัจจุบัน

- ค่าขนส่งไม่ต้องเสียภาษีเมื่อแยกรายการ

โอคลาโฮมารู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- ผู้รับเหมาหรือตัวแทน nexus

- เน็กซัสสินค้าคงคลัง

- เน็กซัสทรัพย์สินส่วนบุคคล

- ปลายทางการจัดส่ง

โอคลาโฮมาเก็บ "ภาษีการขาย" และ "ภาษีการใช้" ซึ่งมักจัดกลุ่มเป็น "ภาษีการขายและภาษีการใช้" แต่อาจแยกจากกันและอาจแตกต่างกันเล็กน้อย อัตราล่าสุดสำหรับทั้งคู่จะได้รับการดูแลโดยคณะกรรมการภาษีโอคลาโฮมา การยกเว้นภาษีการขายรวมถึงยาที่ต้องสั่งโดยแพทย์และการซื้อที่ทำด้วยแสตมป์อาหาร

กฎหมายผู้ขายระยะไกลของโอคลาโฮมายังระบุถึง "ผู้อ้างอิง" หรือผู้อำนวยความสะดวกด้านตลาด ซึ่งอยู่ห่างไกลและตรงตามเกณฑ์การขาย หากเอนทิตีเหล่านี้รวบรวมและภาษีการขายจากระยะไกลสำหรับผู้ขาย ผู้ขายจะไม่รับผิดชอบภาษีการขายสำหรับสินค้าที่ขายผ่านผู้อำนวยความสะดวก อาจยื่นภาษีขายเป็นรายเดือนหรือรายครึ่งปี

ออริกอน

โอเรกอนไม่เรียกเก็บภาษีการขายของรัฐ นอกจากนี้ยังไม่มีภาษีเคาน์ตีหรือภาษีท้องถิ่นที่ต้องรับผิดชอบ

เพนซิลเวเนีย

- รัฐกำเนิด

- เกณฑ์ $100,000 ในช่วง 12 เดือนก่อนหน้า

- การจัดส่งสินค้าต้องเสียภาษีสำหรับสินค้าที่ต้องเสียภาษี

เพนซิลเวเนียรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- เน็กซัสสินค้าคงคลัง

- Nexus ทรัพย์สินส่วนบุคคล (รวมถึงการเช่าซื้อ)

- ปลายทางการจัดส่ง

- เน็กซัสผู้รับเหมา

สิ่งสำคัญที่ควรทราบคือ แม้ว่าเกณฑ์ในการชำระภาษีขายคือ 100,000 ดอลลาร์ แต่มีเกณฑ์ "การแจ้งเตือนและรายงาน" ที่ 10,000 ดอลลาร์ ข้อกำหนดและแนวทางปฏิบัติสำหรับรายงานนี้จัดทำโดยกรมสรรพากรเพนซิลเวเนีย

การยกเว้นภาษีการขาย ได้แก่ อาหาร เสื้อผ้า ตำรา สินค้าขายต่อ และอื่นๆ การคืนภาษีการขายอาจยื่นแบบรายปี รายเดือน หรือรายไตรมาส ขึ้นอยู่กับผู้ขายเฉลี่ยหนี้สินภาษีรายเดือน

เคาน์ตีฟิลาเดลเฟียและอัลเลเฮนียังเก็บภาษีท้องถิ่นด้วย อย่างไรก็ตาม ผู้ขายที่อยู่ห่างไกลไม่จำเป็นต้องเก็บและนำส่งภาษีท้องถิ่นเหล่านี้หากพวกเขาไม่ได้อยู่ที่นั่น

โรดไอแลนด์

- รัฐปลายทาง

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 ธุรกรรมในปีปฏิทิน

- ค่าขนส่งต้องเสียภาษี

Rhode Island รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- เน็กซัสสินค้าคงคลัง

- ปลายทางการจัดส่ง

- งานแสดงสินค้า Nexus

- การคลิกผ่าน (พันธมิตร) nexus

- Solicitation Nexus (เฉพาะการโฆษณา)

ตั้งแต่เดือนกรกฎาคมปี 2019 โรดไอแลนด์เริ่มกำหนดให้ผู้ขายระยะไกลและผู้อำนวยความสะดวกด้านการตลาดรวบรวมและนำส่งภาษีการขาย เกณฑ์จะเหมือนกันสำหรับทั้งคู่ และใช้กับทรัพย์สินส่วนบุคคลที่จับต้องได้ บริการ หรือซอฟต์แวร์คอมพิวเตอร์ที่จัดส่งทางอิเล็กทรอนิกส์

โรดไอแลนด์มีภาษีทั่วทั้งรัฐ 7% ดังนั้นผู้ขายที่อยู่ห่างไกลจึงไม่จำเป็นต้องคำนวณอัตราในท้องถิ่น ภาษีการขายในโรดไอแลนด์อาจยื่นแบบรายเดือนหรือรายไตรมาส การยกเว้นภาษีการขายรวมถึงเสื้อผ้าและรองเท้า

เซาท์แคโรไลนา

- รัฐปลายทาง

- เกณฑ์ $100,000 ในปีก่อนหน้าหรือปีปัจจุบัน

- ค่าขนส่งต้องเสียภาษี

เซาท์แคโรไลนารู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- พนักงานหรือตัวแทน Nexus

- เน็กซัสสินค้าคงคลัง

- เน็กซัสทรัพย์สินส่วนบุคคล

- ปลายทางการจัดส่ง

- เน็กซัสผู้รับเหมา

เซาท์แคโรไลนามีอัตราภาษีการขายของรัฐ และยังอนุญาตให้เคาน์ตีเรียกเก็บเพิ่มอีก 1% หากพวกเขาเลือก มีสินค้าจำนวนหนึ่งที่ได้รับการยกเว้นภาษีการขายในเซาท์แคโรไลนา รวมทั้งของชำและใบสั่งยา

โดยทั่วไปแล้ว การยื่นภาษีขายจะต้องยื่นแบบรายเดือน การยื่นแบบรายไตรมาสและรายปีจะได้รับอนุญาตเมื่อได้รับอนุมัติจากกรมสรรพากรเซาท์แคโรไลนา ควรสังเกตว่าผู้ขายที่เป็นหนี้มากกว่า 15,000 เหรียญสหรัฐต่อระยะเวลายื่นคำร้องจะต้องชำระเงินทางอิเล็กทรอนิกส์

เซาท์ดาโคตา

- รัฐปลายทาง

- เกณฑ์ยอดขาย 100,000 ดอลลาร์หรือ 200 รายการในปีปัจจุบันหรือปีก่อน

- การจัดส่งสินค้าต้องเสียภาษีสำหรับสินค้าที่ต้องเสียภาษี

South Dakota รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- Solicitation Nexus (“กิจกรรมทางการตลาด”)

เกณฑ์ของเซาท์ดาโคตาไม่เพียงแต่รวมถึงทรัพย์สินส่วนบุคคลที่จับต้องได้เท่านั้น แต่ยังรวมถึงบริการและสินค้าที่โอนทางอิเล็กทรอนิกส์ด้วย รัฐยังยอมรับผู้ให้บริการตลาดและถือพวกเขาให้อยู่ในเกณฑ์เดียวกัน

นอกจากภาษีทั่วทั้งรัฐแล้ว รัฐเซาท์ดาโคตายังอนุญาตให้เทศบาลเรียกเก็บภาษีท้องถิ่นได้หากพวกเขาเลือก ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีการขาย ได้แก่ ยาที่ต้องสั่งโดยแพทย์ บริการโฆษณา และอื่นๆ ยื่นแบบแสดงรายการภาษีขายทุกเดือนภายในวันที่ 20 ของเดือนถัดไป

เทนเนสซี

- รัฐกำเนิด

- เกณฑ์ $500,000 ในช่วง 12 เดือนก่อนหน้า (ณ เดือนตุลาคม 2020 นี้จะลดลงเหลือ $100,000)

- การจัดส่งสินค้าต้องเสียภาษีสำหรับสินค้าที่ต้องเสียภาษี

รัฐเทนเนสซีรู้จัก Nexus ประเภทต่อไปนี้:

- สถานะทางธุรกิจ nexus

- เน็กซัสพนักงาน

- Nexus ทรัพย์สินส่วนบุคคล (รวมถึงการเช่าหรือเช่า)

- ผู้รับเหมาหรือตัวแทน nexus

- เชื่อมโยงเศรษฐกิจ

เกณฑ์ทางเศรษฐกิจของรัฐเทนเนสซีกำลังลดลงจริงในปี 2020 จาก 500,000 ดอลลาร์เหลือ 100,000 ดอลลาร์ อัตราภาษีขายสำหรับสินค้าอย่างอาหารและโทรคมนาคมต่ำกว่าอัตราภาษีของรัฐ ในขณะที่น้ำมันเบนซิน ตำราเรียน ผลิตภัณฑ์ดูแลสุขภาพบางชนิด และผลิตภัณฑ์สำหรับขายต่อจะได้รับการยกเว้น

ต้องยื่นแบบแสดงรายการภาษีขายเป็นรายเดือน รายไตรมาส หรือรายปี มีอัตราภาษีท้องถิ่นและสามารถพบได้ในเว็บไซต์กรมสรรพากรเทนเนสซี

เท็กซัส

- สถานะต้นทางสำหรับผู้ขายในรัฐ สถานะปลายทางสำหรับผู้ขายนอกรัฐ

- เกณฑ์ของ

- ค่าขนส่งต้องเสียภาษี

Texas รู้จัก Nexus ประเภทต่อไปนี้:

- เน็กซัสทางกายภาพ (รวมห้องขาย)

- เน็กซัสพนักงาน

- เน็กซัสสินค้าคงคลัง (รวมถึงการแจกจ่าย)

แม้ว่าเท็กซัสจะมีอัตราภาษีขายของรัฐที่กำหนดไว้ แต่เขตอำนาจศาลในท้องถิ่น ซึ่งรวมถึงไม่เพียงแค่เมืองและเคาน์ตีเท่านั้น แต่ยังรวมถึงเขตวัตถุประสงค์พิเศษและหน่วยงานด้านการขนส่งด้วย อาจเรียกเก็บภาษีการขายเพิ่มเติม 2%

ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีการขายถือเป็น "ความจำเป็นของชีวิต" เช่น อาหารและสินค้าที่เกี่ยวข้องกับสุขภาพ สินค้าขายปลีกและขายส่งจะได้รับการยกเว้น การคืนภาษีการขายอาจถึงกำหนดชำระเป็นรายเดือน รายไตรมาส หรือรายปี การส่งคืนที่ยื่นตรงเวลาหรือชำระล่วงหน้าอาจมีส่วนลดสุทธิ

ยูทาห์

- รัฐกำเนิด

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 รายการในปีก่อนหน้าหรือปฏิทิน

- การจัดส่งสินค้าไม่ต้องเสียภาษีมีการระบุไว้แยกต่างหาก

ยูทาห์รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- ตัวแทน Nexus

- เครือข่ายพันธมิตร

- เชื่อมโยงเศรษฐกิจ

ยูทาห์มีภาษีการขายทั่วทั้งรัฐ รวมทั้งภาษีท้องถิ่นและภาษีเฉพาะกิจ คณะกรรมการภาษีขายเสนอแผนภูมิที่แสดงและรวมภาษีการขายในท้องถิ่น รัฐ และภาษีขายอื่นๆ

อาจต้องยื่นแบบแสดงรายการภาษีขายเป็นรายเดือน รายไตรมาส หรือรายปี การยกเว้นภาษีการขายมีผลกับผลิตภัณฑ์ ซึ่งรวมถึงแต่ไม่จำกัดเฉพาะผลิตภัณฑ์ที่ใช้ในการเตรียมอาหาร การซื้อแสตมป์อาหาร และอุปกรณ์ทางการแพทย์บางชนิด

เวอร์มอนต์

- รัฐปลายทาง

- เกณฑ์ $100,000 ต่อปี

- ค่าขนส่งต้องเสียภาษี

รัฐเวอร์มอนต์รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- การชักชวน Nexus (การตลาด)

- เชื่อมโยงเศรษฐกิจ

รัฐเวอร์มอนต์เริ่มกำหนดให้ผู้ขายที่มีจุดเชื่อมต่อทางเศรษฐกิจต้องรวบรวมและนำส่งภาษีการขายโดยเริ่มตั้งแต่เดือนกรกฎาคมปี 2018 อัตราท้องถิ่นอาจนำไปใช้เพิ่มเติมจากอัตราภาษีขายของรัฐ สินค้าที่อาจได้รับยกเว้นภาษีการขาย ได้แก่ เสื้อผ้า อุปกรณ์และเวชภัณฑ์ทางการแพทย์ ผลิตภัณฑ์อาหาร และยาที่จำหน่ายหน้าเคาน์เตอร์

มีการยื่นแบบแสดงรายการภาษีขายเป็นรายเดือนหรือรายไตรมาส ซึ่งได้รับมอบหมายจากกรมสรรพากร แต่ขึ้นอยู่กับภาระภาษีขายของผู้ขายในปีก่อนหน้า

เวอร์จิเนีย

- รัฐกำเนิด

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 ธุรกรรมต่อปี

- การจัดส่งไม่ต้องเสียภาษีเมื่อเรียกเก็บแยกต่างหาก

เวอร์จิเนียรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- Nexus ของพนักงานหรือผู้รับเหมา

- เน็กซัสสินค้าคงคลัง

- Nexus ความเป็นเจ้าของทรัพย์สิน (รวมถึงการเช่า)

- Delivery Nexus (มากกว่า 12 ต่อปีไม่ใช่โดยผู้ให้บริการทั่วไป)

- การชักชวน Nexus (ยกเว้นทางไปรษณีย์ของสหรัฐฯ)

- เชื่อมโยงเศรษฐกิจ

เวอร์จิเนียเริ่มกำหนดให้ผู้ขายระยะไกลรวบรวมและนำส่งภาษีการขายในปี 2019 หากพวกเขามีคุณสมบัติตรงตามเกณฑ์การขายหรือปริมาณ ผู้อำนวยความสะดวกด้านการตลาดก็เป็นที่รู้จักเช่นกัน เช่นเดียวกับ "ผู้ขายในตลาดกลาง" ผู้ขายที่ทำสัญญากับผู้ให้บริการด้านการตลาดเพื่อขายผลิตภัณฑ์ของตน

เมืองต่างๆ ในเวอร์จิเนียเรียกเก็บภาษีท้องถิ่น นอกเหนือจากอัตราภาษีของรัฐ ดังนั้นผู้ขายจะต้องคำนวณอัตราท้องถิ่นที่ใช้กับภาษีเหล่านี้ การคืนภาษีการขายในเวอร์จิเนียจะยื่นแบบรายไตรมาสหรือรายเดือน

การยกเว้นภาษีการขายรวมถึงการโฆษณา อุปกรณ์ทางการแพทย์ และยาที่ต้องสั่งโดยแพทย์

วอชิงตัน

- รัฐปลายทาง

- เกณฑ์ $100,000

- การจัดส่งต้องเสียภาษีหากสินค้าต้องเสียภาษีและแยกจากสินค้าที่ไม่ต้องเสียภาษี

วอชิงตันรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- การผลิตหรือการติดตั้ง Nexus

- การเชื่อมต่อทางธุรกิจ

- เน็กซัสทรัพย์สินส่วนบุคคล (ให้เช่าหรือลีสซิ่ง)

- เน็กซัสบริการ

- ปลายทางการจัดส่ง

- เชื่อมโยงเศรษฐกิจ

กฎหมาย Nexus ทางเศรษฐกิจของวอชิงตันมีผลบังคับใช้ในเดือนมกราคม 2020 นอกจากนี้ รัฐยังยอมรับผู้อำนวยความสะดวกด้านการตลาดซึ่งอยู่ภายใต้เกณฑ์เดียวกัน

ควรยื่นแบบแสดงรายการภาษีขายเป็นรายเดือน รายไตรมาส หรือรายปี ขึ้นอยู่กับภาระภาษีเฉลี่ยรายเดือน ผลิตภัณฑ์ที่ได้รับการยกเว้นภาษีการขาย ได้แก่ อาหาร ยาที่ต้องสั่งโดยแพทย์ และการขายให้กับชาวอินเดียหรือชนเผ่าอินเดียนแดง

วอชิงตันดีซี

- รัฐปลายทาง

- เกณฑ์การทำธุรกรรม 100,000 ดอลลาร์หรือ 200 ในปีปฏิทินปัจจุบันหรือก่อนหน้า

- ค่าขนส่งต้องเสียภาษี

Washington DC รู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- เครือข่ายพนักงาน (ตัวแทน ตัวแทน หรือพนักงานขาย)

- เชื่อมโยงเศรษฐกิจ

กฎหมาย Nexus ทางเศรษฐกิจของวอชิงตัน ดี.ซี. มีผลบังคับใช้ในเดือนมกราคม 2019 โชคดีสำหรับผู้ขายที่อยู่ห่างไกล District of Columbia ไม่มีอัตราท้องถิ่นที่ต้องกังวล มีเพียงอัตราของรัฐเท่านั้น ผู้ขายต้องเริ่มเก็บภาษีนี้ทันทีที่พบว่ายอดขายรวมหรือธุรกรรมถึงเกณฑ์ เจ้าหน้าที่อำนวยความสะดวกด้านการตลาดจะต้องรวบรวมและนำส่งภาษีการขายที่นี่

ร้านขายของชำ ยาที่ต้องสั่งโดยแพทย์ และยาที่จำหน่ายหน้าเคาน์เตอร์ได้รับการยกเว้นภาษีการขาย การส่งคืนอาจจำเป็นต้องยื่นแบบรายเดือน รายไตรมาส หรือรายปี

เวสต์เวอร์จิเนีย

- รัฐปลายทาง

- เกณฑ์ $100,000 และ 200 รายการระหว่างปีปฏิทิน

- การจัดส่งต้องเสียภาษีเสมอ

เวสต์เวอร์จิเนียรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสบริการ

- เน็กซัสพนักงาน

- ชักชวน Nexus

- เชื่อมโยงเศรษฐกิจ

เวสต์เวอร์จิเนียเริ่มตระหนักถึงความเชื่อมโยงทางเศรษฐกิจในเดือนมกราคม 2019 การยกเว้นภาษีการขายรวมถึงรายการต่างๆ เช่น ยาที่ต้องสั่งโดยแพทย์ สินค้าและอุปกรณ์ทางการแพทย์บางอย่าง โฆษณา และสิ่งที่จับต้องไม่ได้ (เช่น ลิขสิทธิ์หรือค่าลิขสิทธิ์)

เจ้าหน้าที่อำนวยความสะดวกด้านตลาดจะต้องรวบรวมและนำส่งภาษีการขายในเวสต์เวอร์จิเนีย เมื่อยอดขายทั้งหมดในนามของบุคคลที่สามถึงเกณฑ์

สามารถยื่นภาษีขายเป็นรายเดือน รายไตรมาส หรือรายปี ขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ย

วิสคอนซิน

- รัฐปลายทาง

- เกณฑ์ 100,000 ดอลลาร์หรือ 200 ธุรกรรมในปีปัจจุบันหรือปีที่แล้ว

- การจัดส่งต้องเสียภาษีหากสินค้าต้องเสียภาษี

วิสคอนซินรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสพนักงาน

- เน็กซัสสินค้าคงคลัง

- เน็กซัสความเป็นเจ้าของทรัพย์สิน

วิสคอนซินเริ่มกำหนดให้ผู้ขายระยะไกลที่มีระบบเชื่อมโยงทางเศรษฐกิจรวบรวมและนำส่งภาษีการขายในปี 2561 ผู้อำนวยความสะดวกด้านการตลาดได้รับการยอมรับในรัฐวิสคอนซิน และผู้ขายไม่จำเป็นต้องลงทะเบียนหากการขายทั้งหมดดำเนินการผ่านแพลตฟอร์มของผู้อำนวยความสะดวก

วิสคอนซินมีสินค้าที่ได้รับการยกเว้นภาษีการขายจำนวนมาก: นอกเหนือจากยาที่ต้องสั่งโดยแพทย์ สินค้าเกษตร อุปกรณ์ทางการแพทย์ และอุปกรณ์การผลิตบางอย่างอาจได้รับการยกเว้น อาจต้องยื่นภาษีขายเป็นรายเดือน รายไตรมาส หรือรายปี

ไวโอมิง

- รัฐปลายทาง

- เกณฑ์ $100,000 หรือ 200 ธุรกรรม

- ค่าขนส่งต้องเสียภาษี

ไวโอมิงรู้จัก Nexus ประเภทต่อไปนี้:

- การเชื่อมต่อทางกายภาพ

- เน็กซัสสินค้าคงคลัง

- ตัวแทน Nexus

- ชักชวน Nexus

สิ่งสำคัญคือต้องสังเกตว่า Nexus การชักชวนของ Wyoming นั้นค่อนข้างครอบคลุม แม้แต่การชักชวนอย่างเป็นระบบทางอีเมลก็อาจถูกตีความว่าเป็นการเชิญชวนที่ส่งผลให้เกิด Nexus

ในรัฐวิสคอนซิน ต้องคำนวณอัตราท้องถิ่นและอัตราภาษีขายของรัฐ ยาตามใบสั่งแพทย์และของชำได้รับการยกเว้นภาษีการขาย เช่นเดียวกับสินค้าเกษตรและอุปกรณ์การผลิตและการขุด อาจต้องยื่นภาษีขายเป็นรายเดือน รายไตรมาส หรือรายปี ขึ้นอยู่กับภาระภาษีรายเดือนโดยเฉลี่ย

ขั้นตอนต่อไปสำหรับผู้ขายอีคอมเมิร์ซ

อย่างที่ฉันพูด ภาษีการขายสำหรับผู้ขายทางไกลนั้นซับซ้อน ดังนั้นคุณอาจสงสัยว่าจะทำอย่างไรต่อไป ทั้งหมดนี้ขึ้นอยู่กับว่าธุรกิจของคุณอยู่ในขั้นใด ดังนั้นนี่คือแผนงานบางส่วนสำหรับคุณ

ต่ำกว่าเกณฑ์ Nexus ทางเศรษฐกิจ

หากคุณกำลังเก็บภาษีการขายในรัฐบ้านเกิดของคุณ แต่คุณแน่ใจว่าคุณไม่ได้เชื่อมต่อกับจุดเชื่อมโยงทางเศรษฐกิจที่อื่น คุณอยู่ในตำแหน่งที่ดีในการตั้งค่าระบบก่อนที่คุณจะต้องเริ่มรวบรวม

ติดตาม

ในการทำเช่นนี้ ตรวจสอบให้แน่ใจว่าคุณมีระบบในการติดตามการขาย ในช่วงเวลาของการเติบโต ให้ตรวจสอบยอดขายของคุณเป็นระยะๆ ตามรัฐ ดังที่อธิบายไว้ข้างต้น ( Nexus in Another State ) แพลตฟอร์มส่วนใหญ่มีวิธีดาวน์โหลดข้อมูลการขาย และการรู้สูตรสเปรดชีตพื้นฐานบางสูตรสามารถช่วยคุณประหยัดเวลาได้มาก

การวิจัย

การเริ่มดูและรับฟังบริษัทต่างๆ และโซลูชันซอฟต์แวร์จะช่วยให้คุณเริ่มต้นได้ทันทีเมื่อถึงจุดที่ต้องการ หากคุณรู้จักผู้ขายอีคอมเมิร์ซรายอื่น ขอคำวิจารณ์และคำแนะนำเกี่ยวกับวิธีการใช้งาน

เตรียมความพร้อมสำหรับการศึกษา Nexus

เมื่อธุรกิจของคุณเติบโตขึ้น ให้เตรียมพร้อมที่จะว่าจ้างการศึกษาเกี่ยวกับ Nexus อย่างมืออาชีพ (การวิเคราะห์ข้อมูลการขายของคุณอย่างครอบคลุมใน 50 รัฐ) ซึ่งจะบอกคุณว่าคุณไปที่ Nexus ที่ไหนและจำเป็นต้องลงทะเบียน

ไม่จ่ายภาษีการขาย แต่ควรเป็น

เริ่มต้นด้วยการศึกษา Nexus หากคุณมีเวลามากกว่าเงิน คุณสามารถลองทำเองได้ แต่ถ้าคุณมียอดขายจำนวนมาก ฉันไม่แนะนำ

การศึกษา Nexus Tax จะใช้ข้อมูลการขายทั้งหมดของคุณเพื่อบอกคุณว่าคุณมี Nexus ทางเศรษฐกิจอยู่ที่ใด ตามระเบียบข้อบังคับปัจจุบัน นอกจากนี้ยังสามารถพิจารณาข้อยกเว้นสำหรับผลิตภัณฑ์ เช่น อาหารและเสื้อผ้า (หากมี) โดยทั่วไป CPA หรือผู้เชี่ยวชาญด้านภาษีขายจะทำการศึกษา ที่ ECOM CPA เรามีผู้เชี่ยวชาญด้านภาษีขายโดยเฉพาะสำหรับเรื่องนี้

การศึกษานี้จะช่วยให้คุณทราบว่ามีรัฐใดบ้างที่คุณอาจกระทำผิดและควรยื่นแบบแสดงรายการภาษีขายที่ผ่านมา ถ้าเป็นเช่นนั้น ขั้นตอนต่อไปของคุณคือการได้รับใบอนุญาตที่จำเป็นตามลำดับ และเริ่มเก็บภาษีการขาย

ได้มาตรฐานแต่ท่วมท้น

บางทีคุณอาจได้ลงทะเบียน รวบรวม และนำส่งภาษีการขายแล้ว แต่รู้สึกไม่สบายใจ การคืนสินค้ารายเดือนอาจใช้เวลานาน โดยเฉพาะอย่างยิ่งหากคุณจำเป็นต้องดำเนินการในหลายสถานะ

ดังที่เราได้กล่าวไปแล้ว คุณมีตัวเลือกในการเอาท์ซอร์ส ทั้งแบบอัตโนมัติและแบบสด ซึ่งเหมาะสมที่สุดสำหรับคุณอาจจะเป็นการผสมผสานของเวลาและเงินการพิจารณา

ในการเริ่มต้นการตัดสินใจ รับใบเสนอราคาหลายรายการ และอย่าลืมถามเกี่ยวกับขอบเขตที่แน่นอนของแต่ละระดับราคา ไม่ว่าจะเป็นการรวบรวม การโอนเงิน และการยื่นคำร้อง หรือเพียงบางส่วน

บรรทัดล่าง

ในฐานะผู้ขายอีคอมเมิร์ซ การจัดเก็บและนำส่งภาษีการขายอย่างเหมาะสมในแต่ละรัฐนั้นซับซ้อนและล้นหลามสำหรับผู้ขายหลายราย แต่ค่าใช้จ่ายในการละเลยนั้นสูงเกินไป

บางทีพื้นที่ที่ซับซ้อนที่สุดคือการกำหนดว่าคุณมี Nexus ภาษีขายที่ใด การทราบข้อยกเว้นผลิตภัณฑ์ของคุณอาจต้องใช้เวลาและการวิจัยด้วยเช่นกัน โปรดจำไว้ว่าการเก็บภาษีการขายโดยไม่มีใบอนุญาตหรือการจดทะเบียนในสถานะการจัดเก็บนั้นผิดกฎหมาย จึงต้องดำเนินการนี้ก่อนเสมอ

การรวบรวมสามารถทำได้โดยอัตโนมัติด้วยการทำงานเพียงเล็กน้อย แต่การรักษาให้ทันกำหนดเวลาในการยื่นและการรับทราบถึงการเปลี่ยนแปลงเกณฑ์ Nexus อย่างต่อเนื่องทำให้การปฏิบัติตามข้อกำหนดด้านภาษีการขายเป็นงานของตัวเอง วิธีนี้อาจเป็นการจ้างบริการอัตโนมัติหรือบริษัท CPA ได้ดีที่สุด

ไม่ว่าคุณจะเลือกระบบใดก็ตาม เมื่อธุรกิจของคุณเติบโตขึ้น สิ่งสำคัญคือต้องตั้งค่าระบบที่เชื่อถือได้ซึ่งมีความยั่งยืนในขณะที่คุณเติบโต เพื่อที่คุณจะได้ไม่ตกอยู่ภายใต้วงจรของค่าธรรมเนียมและบทลงโทษที่ล่าช้า