การเรียนรู้ของเครื่องช่วยตรวจจับการฉ้อโกงทางการเงินในอุตสาหกรรม FinTech ได้อย่างไร

เผยแพร่แล้ว: 2021-12-09ภาคบริการทางการเงินกำลังอยู่ระหว่างการเปลี่ยนแปลงทางดิจิทัล และแรงผลักดันเบื้องหลังคือการเรียนรู้ของเครื่อง (ML) ML ให้ระบบมีความสามารถในการเรียนรู้และปรับปรุงจากประสบการณ์โดยอัตโนมัติโดยไม่ต้องตั้งโปรแกรมไว้อย่างชัดเจน

เนื่องจากภาคการเงินดำเนินการกับข้อมูลส่วนบุคคลจำนวนมากและธุรกรรมที่สำคัญหลายพันล้านรายการต่อวินาที จึงมีความเสี่ยงเป็นพิเศษต่อกิจกรรมที่เป็นการฉ้อโกง นักต้มตุ๋นมักจะพยายามถอดรหัสเซิร์ฟเวอร์เพื่อรับข้อมูลอันมีค่าสำหรับการแบล็กเมล์

จาก การสำรวจอาชญากรรมทางเศรษฐกิจและการฉ้อโกงทั่วโลกของ PwC ปี 2020 ผู้ตอบแบบสอบถามรายงานว่าขาดทุนถึง 42 พันล้านดอลลาร์ในช่วง 24 เดือนที่ผ่านมาอันเนื่องมาจากกิจกรรมฉ้อโกง ธนาคารและสถาบันการเงินไม่มีทางเลือกอื่นนอกจากต้องกระชับการป้องกันโดยนำเทคโนโลยีที่เป็นนวัตกรรมมาใช้ เช่น แมชชีนเลิ ร์น นิง

แมชชีนเลิร์นนิงช่วยให้ภาคบริการทางการเงินสามารถปกป้องธุรกิจของตนและเอาชนะอาชญากรไซเบอร์ได้ ตาม รายงานของ Markets and Markets ตลาด การตรวจจับและป้องกันการฉ้อโกงทั่วโลก (FDP) คาดว่าจะเติบโตเป็น 38.2 พันล้านดอลลาร์สหรัฐจาก 20.9 ดอลลาร์สหรัฐภายในปี 2568 ที่อัตรา CAGR 12.8%

พื้นที่การตรวจจับและป้องกันการฉ้อโกงรวมถึงการฟอกเงิน การเคลมประกัน การชำระเงินทางอิเล็กทรอนิกส์ และธุรกรรมทางธนาคาร

ในบทความนี้ เราจะค้นพบวิธีหลักในการใช้แมชชีนเลิร์นนิงในด้านการเงินในการตรวจจับการฉ้อโกง อ่านต่อ!

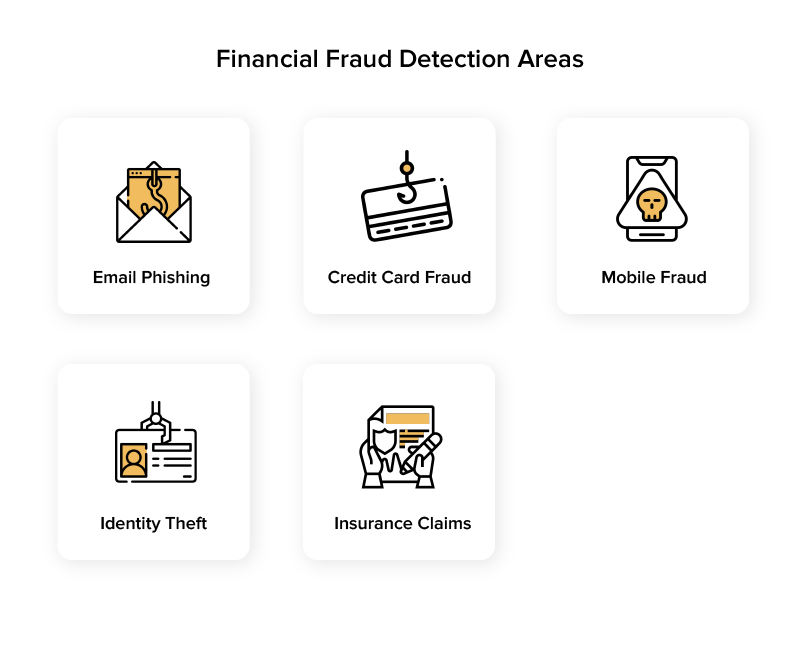

พื้นที่หลักของการฉ้อโกงทางการเงินในภาคการเงิน

ก่อนที่เราจะลงลึกในรายละเอียดของ แมชชีนเลิร์นนิงในอุตสาหกรรมการเงิน มาดูส่วนต่างๆ ที่ซอฟต์แวร์ตรวจจับการฉ้อโกงทางการเงินสามารถช่วยองค์กรต่างๆ ได้

1. อีเมลฟิชชิ่ง: นี่คือประเภทของอาชญากรรมทางอินเทอร์เน็ตที่ผู้โจมตีส่งข้อความปลอมและลิงก์เว็บไซต์ไปยังผู้ใช้ทางอีเมล อีเมลเหล่านี้ดูเหมือนจะถูกต้องตามกฎหมายและเป็นความจริงที่ทุกคนสามารถตัดสินผิดและป้อนข้อมูลที่มีช่องโหว่ซึ่งทำให้พวกเขาตกอยู่ในความเสี่ยง

เพื่อหลีกเลี่ยงสถานการณ์ดังกล่าว คุณสามารถใช้วิธีการอัตโนมัติในการตรวจจับฟิชชิงโดยใช้การเรียนรู้ของเครื่อง วิธีการเหล่านี้ใช้อัลกอริธึมการเรียนรู้ของเครื่องแบบคลาสสิกสำหรับการจำแนกประเภทและการถดถอย

2. การฉ้อโกงบัตรเครดิต: ในโลกดิจิทัลที่เพิ่มมากขึ้น การฉ้อโกงบัตรเครดิตกลายเป็นเรื่องธรรมดาไปแล้ว การฉ้อโกงทางการเงินประเภทนี้เกี่ยวข้องกับการ ขโมย บัตรเดบิตหรือหมายเลขบัตรเครดิตผ่านการเชื่อมต่ออินเทอร์เน็ตที่ไม่ปลอดภัย

อัลกอริธึมการเรียนรู้ของเครื่องช่วยระบุว่าการกระทำใดเป็นเรื่องจริงและการกระทำใดผิดกฎหมาย หากมีคนพยายามโกงระบบ โมเดล ML สามารถแจ้งเตือนธนาคารและใช้มาตรการเพื่อปฏิเสธกิจกรรม

3. การฉ้อโกงทางมือถือ: การบูรณาการการเรียนรู้ของเครื่องในระบบต่อต้านการฉ้อโกงมีความสำคัญอย่างยิ่งเมื่อวิธีการชำระเงินขยายออกไปนอกเหนือจากบัตรจริงและในขอบเขตของโทรศัพท์มือถือ

ขณะนี้สมาร์ทโฟนมีชิป NFC ทำให้ผู้ใช้สามารถชำระค่าสินค้าด้วยโทรศัพท์เท่านั้น ซึ่งหมายความว่าสมาร์ทโฟนของคุณมีแนวโน้มที่จะถูกแฮ็กและภัยคุกคามทางไซเบอร์ แมชชีนเลิร์นนิงในด้านการเงิน เป็นเครื่องมือที่มีประสิทธิภาพในการตรวจหากิจกรรมที่ผิดปกติสำหรับผู้ใช้แต่ละราย ซึ่งจะช่วยลดความเสี่ยงจากการทุจริตบนอุปกรณ์เคลื่อนที่

4. การโจรกรรมข้อมูลประจำตัว: ข้อมูลเช่น ชื่อผู้ใช้ รายละเอียดธนาคาร รหัสผ่าน ข้อมูลรับรองการเข้าสู่ระบบ และข้อมูลที่มีความละเอียดอ่อนอย่างยิ่งอื่นๆ อยู่ภายใต้การคุกคามอย่างใหญ่หลวงหากมีอาชญากรไซเบอร์เข้ามาเล่น การโจรกรรมข้อมูลประจำตัวทำให้ทั้งบุคคลและองค์กรตกอยู่ในความเสี่ยง

แมชชีนเลิร์นนิงในด้านการเงิน ช่วยตรวจสอบและตรวจสอบเอกสารระบุตัวตน เช่น หนังสือเดินทาง หรือใบขับขี่กับฐานข้อมูลที่ปลอดภัยในแบบเรียลไทม์ เพื่อให้แน่ใจว่าตรวจพบกรณีการฉ้อโกงทั้งหมด นอกจากนี้ ML ยังสามารถใช้เพื่อต่อสู้กับ ID ปลอมโดยเปิดใช้งานการสแกนไบโอเมตริกและการจดจำใบหน้า

5. การเรียกร้องค่าสินไหมทดแทน: การฉ้อโกงประกันภัยมักรวมถึงการเรียกร้องค่าเสียหายจากรถยนต์ ทรัพย์สิน และแม้กระทั่งการว่างงาน เพื่อลดการฉ้อโกงดังกล่าว บริษัทประกันภัยใช้เวลาและทรัพยากรจำนวนมากในการตรวจสอบการเรียกร้องแต่ละครั้ง อย่างไรก็ตาม กระบวนการนี้มีราคาแพงและมีแนวโน้มที่จะถูกแฮ็ ก

การเรียนรู้ของเครื่องเนื่องจากความสามารถในการจดจำรูปแบบที่เหนือกว่าช่วยแก้ไขการเคลมประกันด้วยความแม่นยำสูงสุดและค้นหาการเคลมปลอม

[ยังอ่าน: 5 วิธีที่อุตสาหกรรม Fintech ใช้ AI เพื่อแสวงหา Millennials ]

เหตุใดคุณจึงควรใช้ การ เรียนรู้ของเครื่องเพื่อป้องกันการฉ้อโกง

จากที่เห็นได้ชัดจากการใช้ ML ในพื้นที่การฉ้อโกงทางการเงินต่างๆ ที่กล่าวถึงข้างต้น อุตสาหกรรมการเงินและการธนาคารถือว่าแมชชีนเลิร์นนิงมีประโยชน์อย่างยิ่งในการตรวจจับการฉ้อโกงทางการเงิน ปริมาณข้อมูลธุรกรรมและข้อมูลผู้บริโภคจำนวนมากทำให้เหมาะสำหรับการประยุกต์ใช้อัลกอริธึมการเรียนรู้ของเครื่องที่ซับซ้อน ML ช่วยธนาคารและสถาบันการเงินในการระบุและตั้งค่าสถานะกิจกรรมที่เป็นการฉ้อโกงในแบบเรียลไทม์

ความแม่นยำที่เพิ่มขึ้นของอัลกอริธึมแมชชีนเลิร์นนิงช่วยให้บริษัทการเงินลดจำนวนผลบวกลวงลงได้อย่างมีนัยสำคัญ (โดยที่ธุรกรรมถูกตั้งค่าสถานะอย่างไม่ถูกต้องว่าถูกปฏิเสธและเป็นการฉ้อโกง) และผลเชิงลบที่ผิดพลาด (ในกรณีที่พลาดการฉ้อโกงอย่างแท้จริง) นี่คือเหตุผลว่าทำไม ML จึงเป็นอันดับหนึ่งในภาคการเงิน

หากยังคงสงสัยว่าแมชชีนเลิร์นนิงสามารถช่วยตรวจจับการฉ้อโกงสำหรับธุรกิจบริการทางการเงินของคุณได้อย่างไร โปรดพิจารณาถึงประโยชน์มากมายที่กล่าวถึงด้านล่าง

1. การเก็บรวบรวมข้อมูลเร็วขึ้น: เนื่องจากการค้าขายมีความเร็วสูงขึ้น จำเป็นต้องมีโซลูชันที่เร็วกว่า เช่น การเรียนรู้ของเครื่องเพื่อตรวจจับการฉ้อโกง อัลกอริธึมการเรียนรู้ของเครื่องสามารถประเมินข้อมูลจำนวนมหาศาลได้ในเวลาอันสั้น พวกเขามีความสามารถในการรวบรวมและวิเคราะห์ข้อมูลอย่างต่อเนื่องในแบบเรียลไทม์และตรวจจับการฉ้อโกงในเวลาไม่นาน

2. การปรับขนาดที่ง่ายดาย: โมเดลการเรียนรู้ของเครื่องและอัลกอริธึมจะมีประสิทธิภาพมากขึ้นเมื่อเพิ่มชุดข้อมูล การเรียนรู้ของเครื่องจะดีขึ้นด้วยข้อมูลที่มากขึ้น เนื่องจากโมเดล ML สามารถเลือกความเหมือนและความแตกต่างระหว่างพฤติกรรมที่หลากหลายได้

เมื่อพบธุรกรรมที่แท้จริงและฉ้อโกงแล้ว ระบบจะสามารถดำเนินการได้และเริ่มเลือกธุรกรรมที่ตรงกับที่ฝากข้อมูล

3. ประสิทธิภาพที่เพิ่มขึ้น: เครื่องจักรสามารถทำงานซ้ำๆ และตรวจจับการเปลี่ยนแปลงในข้อมูลปริมาณมากได้ ตรงกันข้ามกับมนุษย์ นี่เป็นสิ่งสำคัญสำหรับการตรวจจับการฉ้อโกงในระยะเวลาที่สั้นกว่ามาก

อัลกอริธึมสามารถวิเคราะห์การชำระเงินหลายแสนรายการต่อวินาทีได้อย่างแม่นยำ ซึ่งช่วยลดต้นทุนและเวลาที่ใช้ในการวิเคราะห์ธุรกรรม ทำให้กระบวนการมีประสิทธิภาพมากขึ้น

4. กรณีการละเมิดความปลอดภัยที่ลดลง: ด้วยการนำระบบการเรียนรู้ของเครื่องมาใช้ สถาบันการเงินสามารถต่อสู้กับการฉ้อโกงและมอบความปลอดภัยระดับสูงสุดให้กับลูกค้า ทำงานโดยเปรียบเทียบทุกธุรกรรมใหม่กับธุรกรรมก่อนหน้า (ข้อมูลส่วนบุคคล ข้อมูล ที่อยู่ IP ตำแหน่ง ฯลฯ) และตรวจหากรณีที่น่าสงสัย เป็นผลให้หน่วยการเงิน สามารถป้องกันการฉ้อโกง ที่เกี่ยวข้องกับการชำระเงินหรือบัตรเครดิต

ตอนนี้เราได้เห็น ประโยชน์ของการใช้การเรียนรู้ ของเครื่องแล้ว มาดูโมเดลการเรียนรู้ของเครื่องที่ใช้สำหรับการตรวจจับการฉ้อโกงกัน

โมเดลการเรียนรู้ของเครื่องและอัลกอริทึมสำหรับการตรวจจับการฉ้อโกง

ต่อไปนี้คือประเภทของโมเดลแมชชีนเลิร์นนิงและอัลกอริทึมที่ใช้ในการตรวจจับการฉ้อโกงทางการเงินในอุตสาหกรรมการเงิน มาทำความเข้าใจกันทีละข้อ

1. การเรียนรู้ภายใต้การดูแล: การเรียน รู้ภายใต้การดูแลใช้ได้กับกรณีต่างๆ เช่น การตรวจจับการฉ้อโกงในสภาพแวดล้อมการเรียนรู้เชิง ลึก ใน FinTech ในรูปแบบนี้ ข้อมูลทั้งหมดจะต้องมีป้ายกำกับว่าดีหรือไม่ดี และเป็นไปตาม การวิเคราะห์ข้อมูลเชิง พยากรณ์

2. การเรียนรู้แบบไม่มีผู้ดูแล: โมเดลการเรียนรู้แบบไม่มีผู้ดูแลจะตรวจจับพฤติกรรมผิดปกติในกรณีที่ไม่มีข้อมูลดังกล่าวหรือมีข้อมูลธุรกรรมเพียงเล็กน้อย วิเคราะห์และประมวลผลข้อมูลใหม่อย่างต่อเนื่องและอัปเดตแบบจำลองตามผลการวิจัย โดยจะเรียนรู้รูปแบบต่างๆ เมื่อเวลาผ่านไป และตัดสินใจว่าจะเป็นการดำเนินการที่ถูกต้องตามกฎหมายหรือเป็นการฉ้อโกง

3. การเรียนรู้แบบกึ่งควบคุมดูแล: ใช้ได้กับกรณีที่การติดฉลากข้อมูลเป็นไปไม่ได้หรือแพงเกินไป และต้องมีการแทรกแซงของมนุษย์

4. การเรียนรู้การเสริมแรง: โมเดลนี้ช่วยให้เครื่องสามารถตรวจจับพฤติกรรมในอุดมคติได้โดยอัตโนมัติภายในบริบทที่ระบุ ช่วยให้เครื่องจักรเรียนรู้จากสิ่งแวดล้อมและค้นหาการดำเนินการที่ลดความเสี่ยง

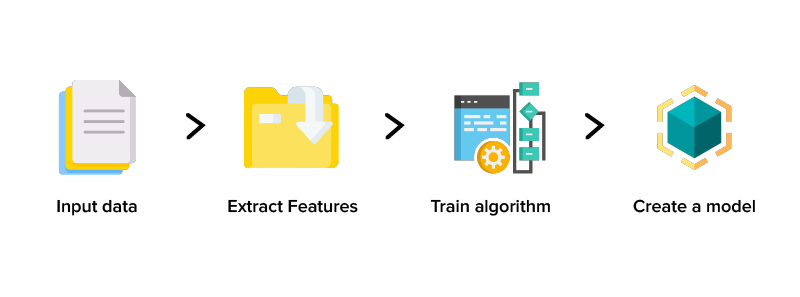

ระบบ ML ทำงานอย่างไรในการตรวจจับการฉ้อโกง

กระบวนการตรวจจับการฉ้อโกงเริ่มต้นด้วยการรวบรวมและแบ่งกลุ่มข้อมูลโดยใช้ระบบการเรียนรู้ของเครื่อง จากนั้นโมเดลการเรียนรู้ของเครื่องจะถูกป้อนด้วยอัลกอริธึมการฝึกอบรมเพื่อคาดการณ์ความน่าจะเป็นของการฉ้อโกง

ด้านล่างนี้คือขั้นตอนที่แสดงให้เห็นว่าระบบ ML ทำงานอย่างไรสำหรับการตรวจจับการฉ้อโกง:

1. ป้อนข้อมูล: ในการตรวจจับการฉ้อโกง ระบบการเรียนรู้ของเครื่องต้องรวบรวมข้อมูลก่อน ยิ่งโมเดล ML ได้รับข้อมูลมากเท่าไร ก็ยิ่งเรียนรู้และขัดเกลาทักษะการตรวจจับการฉ้อโกงได้ดียิ่งขึ้นเท่านั้น

2. แยกคุณสมบัติ: ขั้นตอนต่อไปคือการแยกคุณสมบัติ ในขั้นตอนนี้ คุณลักษณะที่อธิบายทั้งพฤติกรรมที่ดีและหลอกลวงของลูกค้าจะถูกเพิ่มเข้ามา คุณสมบัติเหล่านี้มักจะรวมถึง:

- ข้อมูลประจำตัว: ประกอบด้วยอัตราการฉ้อโกงของที่อยู่ IP ของลูกค้า อายุบัญชี จำนวนอุปกรณ์ที่เห็น ฯลฯ

- คำสั่งซื้อ: คุณลักษณะนี้แสดงจำนวนคำสั่งซื้อที่ลูกค้าทำ มูลค่าการสั่งซื้อเฉลี่ย จำนวนธุรกรรมที่ล้มเหลว และอื่นๆ

- ตำแหน่ง: คุณลักษณะนี้ช่วยในการค้นหาว่าที่อยู่สำหรับจัดส่งตรงกับที่อยู่สำหรับการเรียกเก็บเงิน ประเทศที่จัดส่งตรงกับประเทศของที่อยู่ IP ของลูกค้าหรือไม่ และอัตราการฉ้อโกงที่สถานที่ตั้งของลูกค้า

- วิธีการชำระเงิน: ช่วยระบุอัตราการฉ้อโกงในธนาคารที่ออกบัตรเครดิต/เดบิต ความคล้ายคลึงระหว่างชื่อลูกค้าและชื่อสำหรับการเรียกเก็บเงิน ฯลฯ

- เครือข่าย: ประกอบด้วยจำนวนอีเมล หมายเลขโทรศัพท์ หรือวิธีการชำระเงินที่แชร์ภายในเครือข่าย

3. อัลกอริทึมการฝึกอบรม: อัลกอริทึมคือชุดของกฎที่จำเป็นต้องปฏิบัติตามด้วยโมเดล ML เพื่อตัดสินใจว่าการดำเนินการนั้นเป็นการฉ้อโกงหรือถูกต้องตามกฎหมาย ยิ่งธุรกิจของคุณมีข้อมูลสำหรับชุดการฝึกอบรมมากเท่าใด โมเดล ML ก็จะยิ่งดีขึ้นเท่านั้น

4. สร้างแบบจำลอง: เมื่อการฝึกอบรมสิ้นสุดลง บริษัทของคุณจะได้รับแบบจำลองการเรียนรู้ของเครื่องสำหรับการตรวจจับการฉ้อโกง โมเดลนี้สามารถตรวจจับการฉ้อโกงได้อย่างรวดเร็วด้วยความแม่นยำสูง แต่เพื่อให้มีประสิทธิภาพในการตรวจจับการฉ้อโกง จำเป็นต้องปรับปรุงและปรับปรุงโมเดลการเรียนรู้ของเครื่องอย่างต่อเนื่อง

การตรวจจับการฉ้อโกงทางการเงินโดยใช้การเรียนรู้ของเครื่อง – กรณีใช้งาน

การใช้ระบบป้องกันการฉ้อโกงสมัยใหม่ที่ขับเคลื่อนด้วย ML ช่วยให้สถาบันการเงินลดความเสี่ยงในการทำธุรกรรมที่น่าสงสัย ข้อผิดพลาดของมนุษย์ และกรณีการละเมิดความปลอดภัยได้อย่างมาก อัลกอริธึมแมชชีนเลิร์นนิงสามารถประมวลผลข้อมูลจำนวนมากและปกป้องจากการฉ้อโกง

Compliance.ai คือสตาร์ทอัพที่ใช้โมเดลแมชชีนเลิร์นนิงแบบปรับตัวใน FinTech เพื่อทำให้การวิจัยเป็นไปโดยอัตโนมัติและติดตามเนื้อหาด้านกฎระเบียบทางการเงินและการอัปเดตด้านกฎระเบียบในแพลตฟอร์มเดียว

บริษัทต่างๆ เช่น PayPal ยังใช้การเรียนรู้ของเครื่องเพื่อเพิ่มความสามารถในการตรวจจับการฉ้อโกงและการจัดการความเสี่ยง เครื่องมือการจัดการความเสี่ยงของ PayPal สามารถกำหนดระดับความเสี่ยงที่เกี่ยวข้องกับลูกค้าได้ภายในมิลลิวินาทีโดยใช้การผสมผสานระหว่างเส้นตรง โครงข่ายประสาทเทียม และเทคนิคการเรียนรู้เชิงลึก

แมชชีนเลิร์นนิงช่วยองค์กรขนาดใหญ่ดังกล่าวในการป้องกันปัญหาต่างๆ เช่น บัญชีปลอม การฉ้อโกงการชำระเงิน และธุรกรรมที่น่าสงสัย ML ดูแลงานสกปรกทั้งหมดของ การวิเคราะห์เชิงคาดการณ์ และการวิเคราะห์ข้อมูล และช่วยให้บริษัทเติบโตได้อย่างปลอดภัยจากการฉ้อโกง

ความคิดสุดท้าย

องค์กรต่างๆ ทั่วโลก เริ่มใช้แมชชีนเลิ ร์นนิง เพื่อป้องกันการฉ้อโกงทางการเงิน เป็นเครื่องมือที่ทันสมัยที่สุดที่สามารถช่วยป้องกันการดำเนินการฉ้อโกงที่นำไปสู่การสูญเสียมากขึ้นทุกปี

แมชชีนเลิ ร์นนิง ช่วยให้สร้างอัลกอริธึมที่ซับซ้อนมากขึ้นสำหรับการวิเคราะห์ธุรกรรมต่างๆ และพฤติกรรมทางการเงินที่น่าสงสัย ซึ่งช่วยลดความเสี่ยงของการสูญเสียทางการเงิน

นั่นเป็นเหตุผลที่การจ้าง บริการพัฒนาการเรียนรู้ด้วยเครื่อง กลายเป็นความสำคัญสูงสุดสำหรับอุตสาหกรรมบริการทางการเงิน ที่ Appinventiv ผู้เชี่ยวชาญของเราสนับสนุนบริษัทต่างๆ ด้วยโซลูชันและแนวทางที่เป็นนวัตกรรมใหม่ๆ มากมาย เพื่อปรับปรุงประสิทธิภาพการทำงานและลดความเสี่ยงทางการเงิน

หากคุณต้องการใช้ระบบ ML หรือซอฟต์แวร์ตรวจจับการฉ้อโกงทางการเงินในธุรกิจของคุณ โปรด ติดต่อ เรา เราจะช่วยให้คุณเข้าใจถึงประโยชน์มหาศาลของเทคโนโลยีที่เป็นนวัตกรรมใหม่นี้ และช่วยให้คุณ ขยายขนาดธุรกิจของคุณ ไปพร้อมกับลดต้นทุนโดยรวม